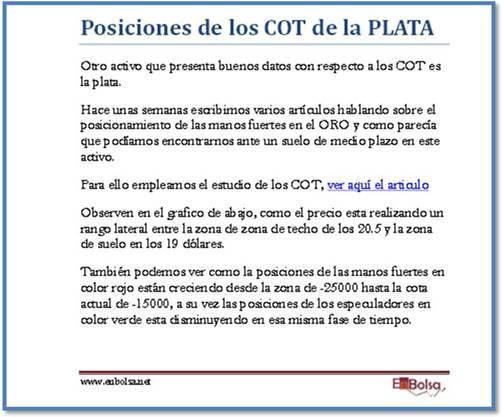

Como ya saben entre los muchos servicios que EnBolsa.net ofrece a sus lectores tenemos unos informes de fortaleza y sentimiento de mercado que publicamos los domingos y los jueves de forma semanal. En el ultimo informe de sentimiento de mercado publicado el pasado jueves hacíamos mención a un hecho muy concreto que habíamos identificado y publicado como relevante. Este hecho era el posicionamiento comprador de las manos fuertes del mercado en una materia prima de metales preciosos como era la PLATA. El indicador de sentimiento de mercado que nos dio la señal de alerta fue el indicador COT de esta activo. Si quieres saber más sobre los COT pincha aquí.

Este indicador ya nos había avisado de la entrada de dinero de manera consistente en el otro activo importante del grupo de metales preciosos como es el oro y que ya publicamos en su día tanto en el informe de sentimiento, como en la web de EnBolsa, les dejo el enlace a ese artículo del oro y sus COT.

Sólo tuvimos que unir los datos de este indicador de sentimiento ,con los informes de estacionalidad que nuestro socio Agustín realiza mensualmente en la zona priemum y con algo de CHARTISMO básico como son los rangos laterales, rectángulos o canales horizontales.

Uniendo estos tres conceptos pudimos plantear una estrategia alcista en esta Materia Prima y tan sólo un día después de su publicación esta señal fue activada de manera fulgurante.

Aquí les dejo como sigue el artículo del informe de la semana pasada.

Pues ahora les voy a mostrar la situación actual de la PLATA e incluiremos un estudio de ondas o pautas de movimientos para ver donde estamos actualmente y hacia donde podríamos encaminarnos.

En este gráfico arriba adjunto parece claro que el proceso bajista de este activo ha concluido.

Esto lo podemos afirmar por varios aspectos.

1- la directriz bajista en color azul discontinua , ha sido perforada al alza.

2- la línea 2-4 del proceso bajista se ha superado.

3- la onda 4 ha sido superada al alza en menos tiempo del que la onda 4 tardo en formarse la onda 5 bajista. ( técnica de Glen Nelly)

4- divergencia alcista confirmada en el indicador de ELLIOT WAVE y conformada por el MACD

5- la media de 150 sesiones ha sido superada al alza.

Sólo nos quedaría esperar un throwback a la zona perforada para poder aumentar mi posición de entrada, o para entrar por primera vez si no hiciste en la ruptura como comentamos.

Pero recuerden que los throwback con velas de rango largo en ruptura son poco probables, por lo tanto a los niveles de 20.5 dólares será difícil tomar nuevas posiciones compradoras.

Un saludo y continúen leyendo los informes de sentimiento de mercado que les pueden aportar algunas ideas interesantes.