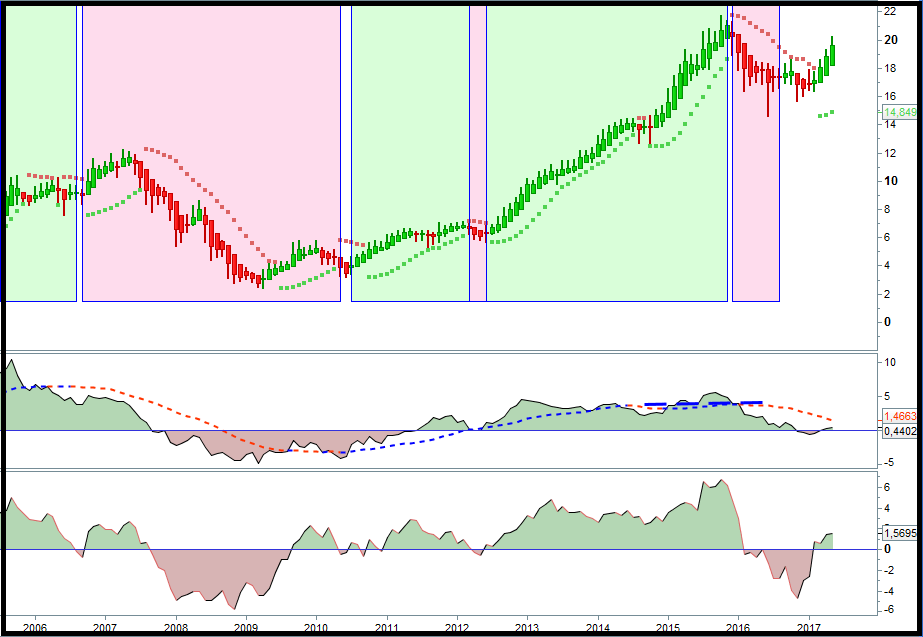

En el informe de esta semana vamos a realizar una comparativa entre USA y Europa, ¿Cuál de ellas, liderará el próximo movimiento al alza?, esta cuestión y otros aspectos que influir en el devenir del mercado los veremos en nuestro informe que ya puede descargar de forma gratuita.

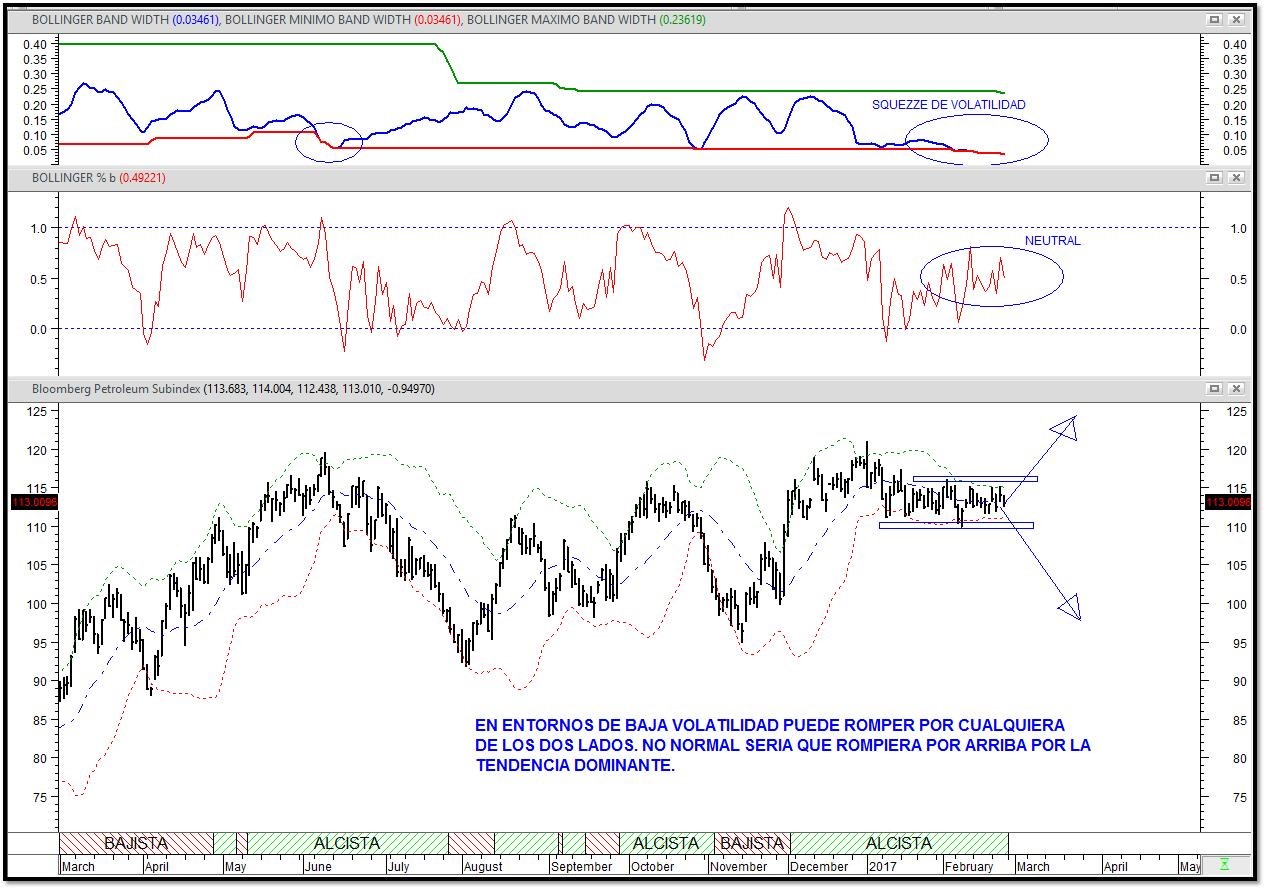

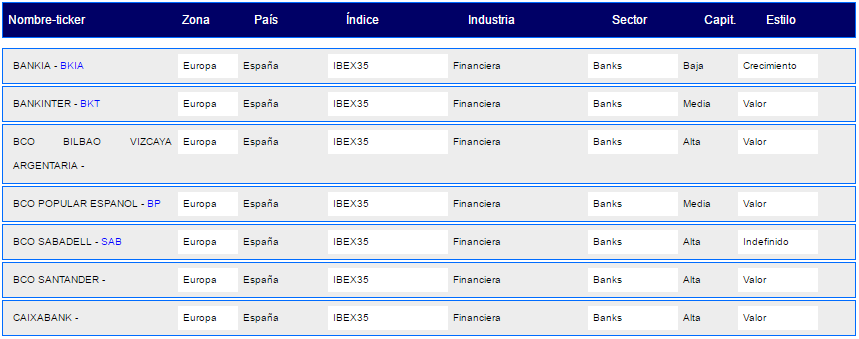

Además encontrará las acciones españolas que debemos de vigilar de cara al medio plazo y como Oro Petróleo pueden ser buenas alternativas esta semana para realizar operaciones de corto plazo.

Descargue ahora nuestro informe y no se pierda nada del mercado.

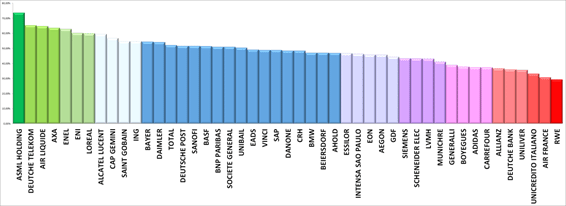

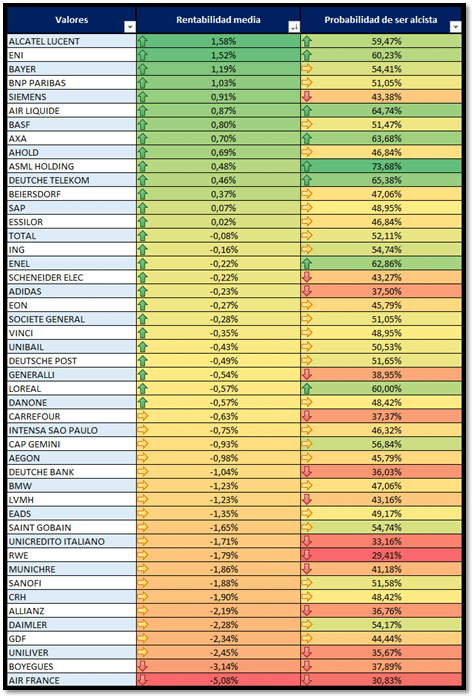

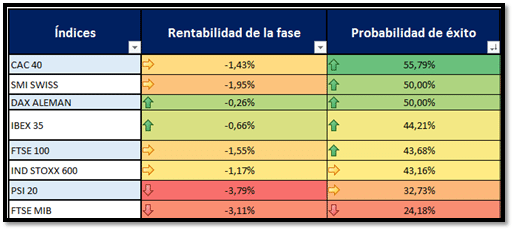

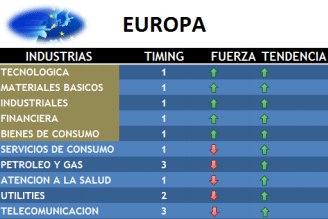

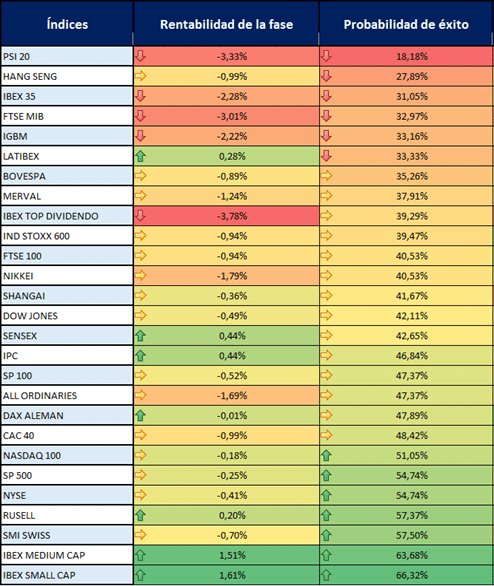

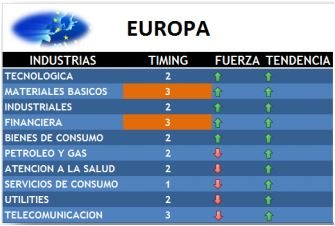

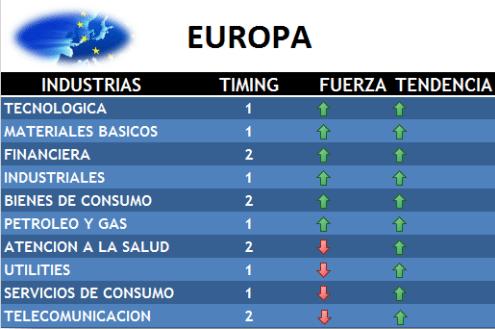

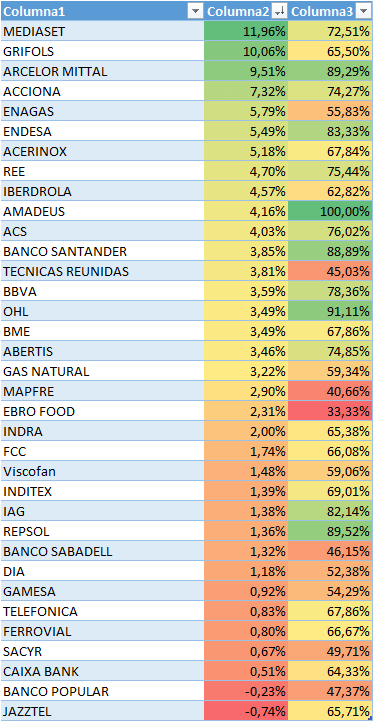

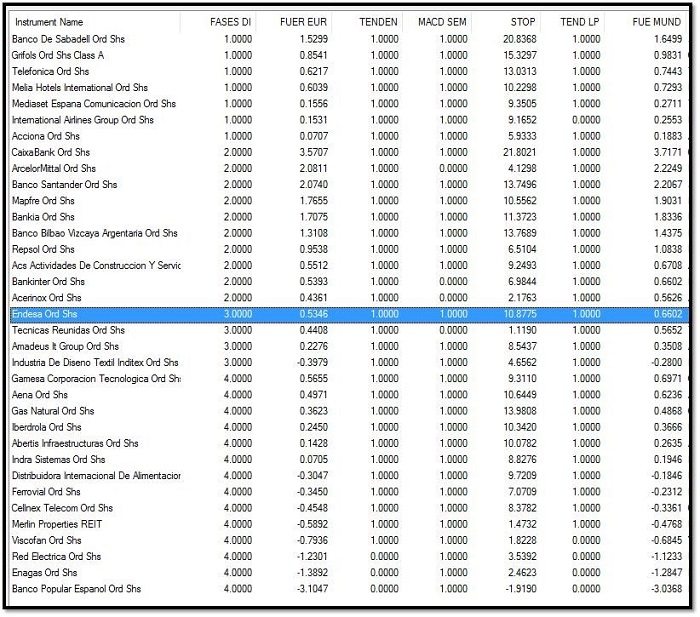

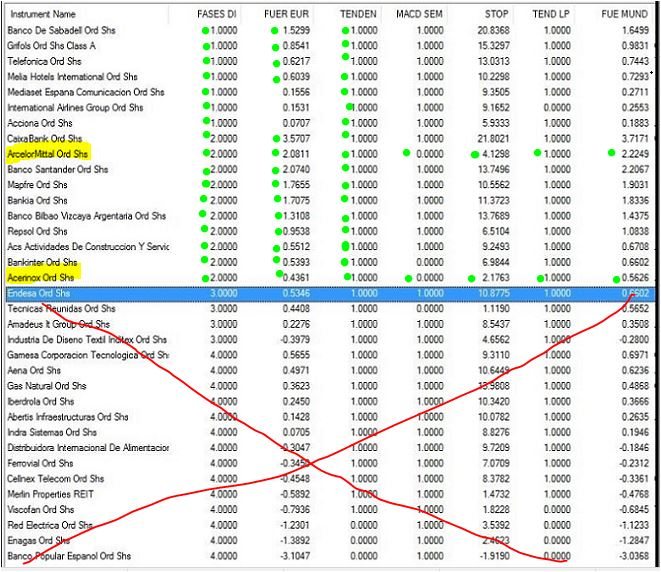

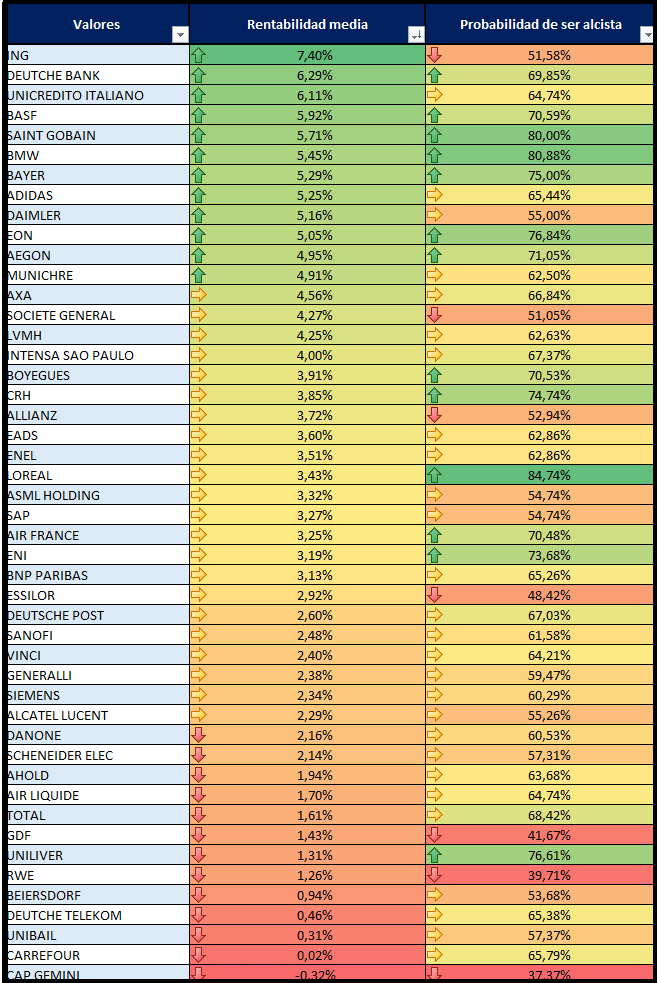

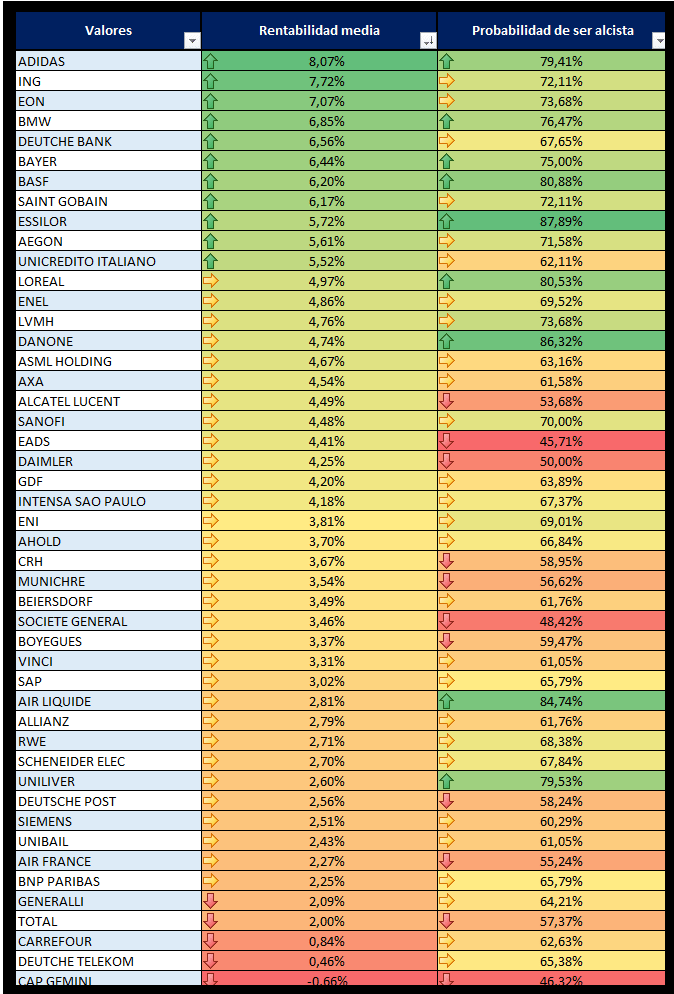

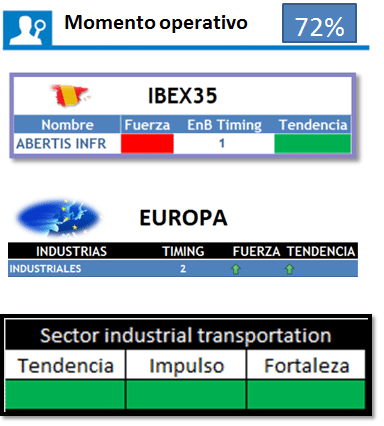

La tercera columna indica la tendencia que nos muestra un número 1 cuando la tendencia es alcista y un 0 cuando la tendencia del subyacente es negativa. Siguiendo a esto decimos que siguen quedándonos con las mismas, además marcadas con un punto verde en la 3º columna.

La tercera columna indica la tendencia que nos muestra un número 1 cuando la tendencia es alcista y un 0 cuando la tendencia del subyacente es negativa. Siguiendo a esto decimos que siguen quedándonos con las mismas, además marcadas con un punto verde en la 3º columna.

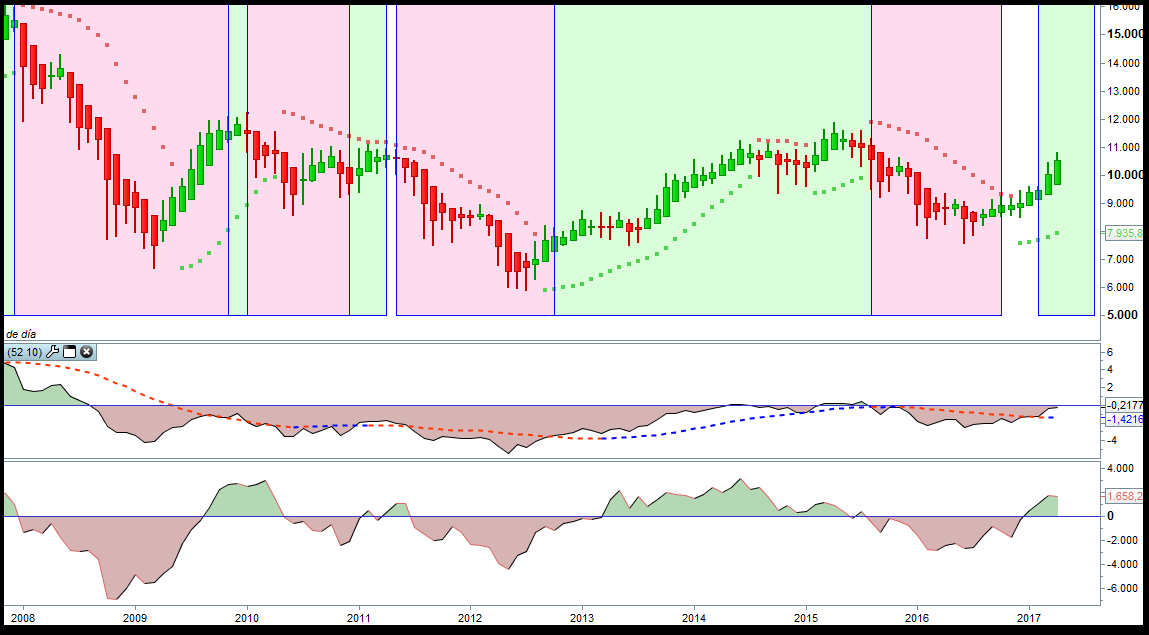

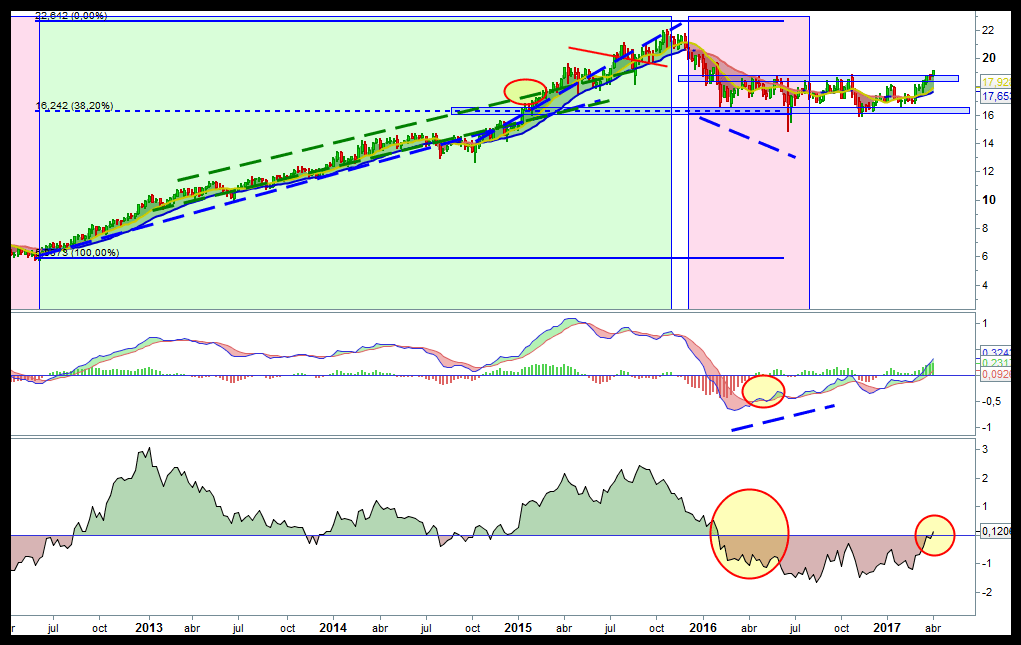

Esta situación es bastante preocupante ante la caída de los precios del mercado, esto puede llevar a que la economía del país se estanque en un largo periodo en la que no se pueda crecer, debido a la baja inflación.

Esta situación es bastante preocupante ante la caída de los precios del mercado, esto puede llevar a que la economía del país se estanque en un largo periodo en la que no se pueda crecer, debido a la baja inflación.