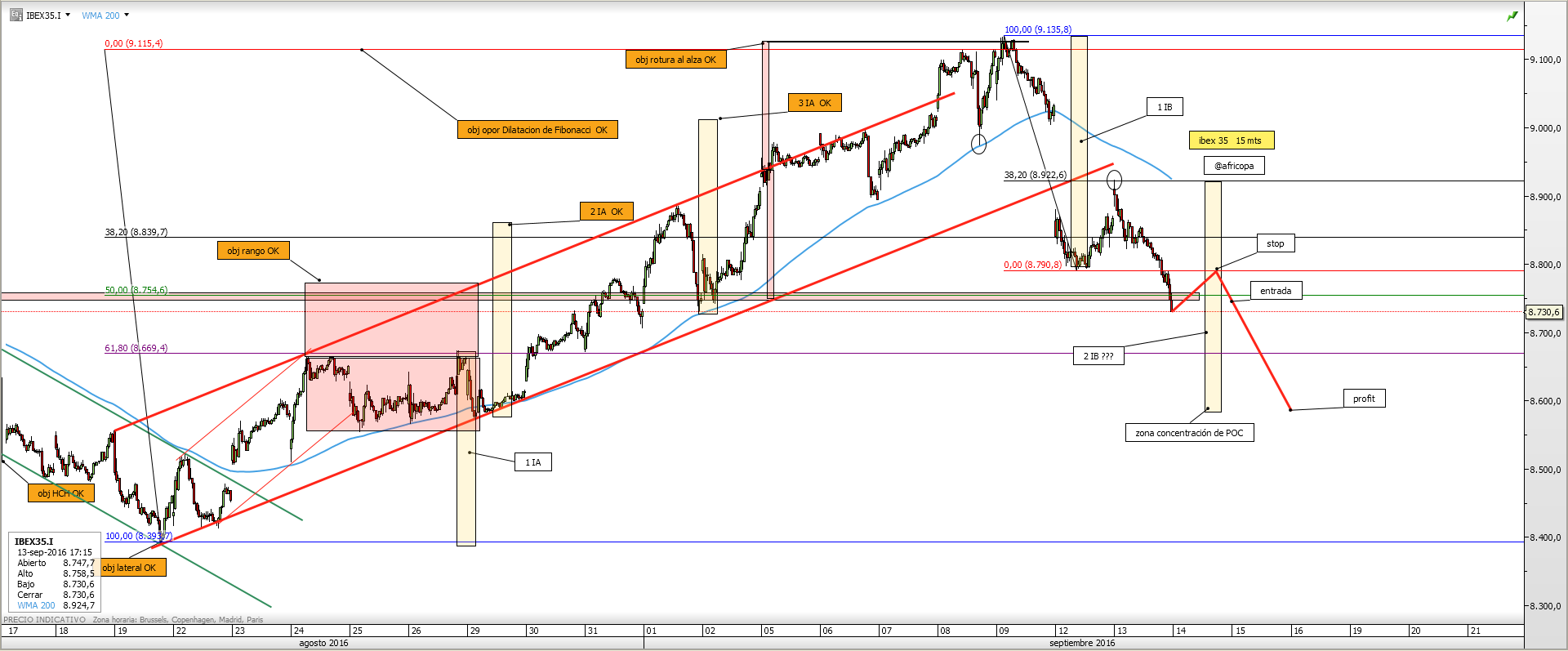

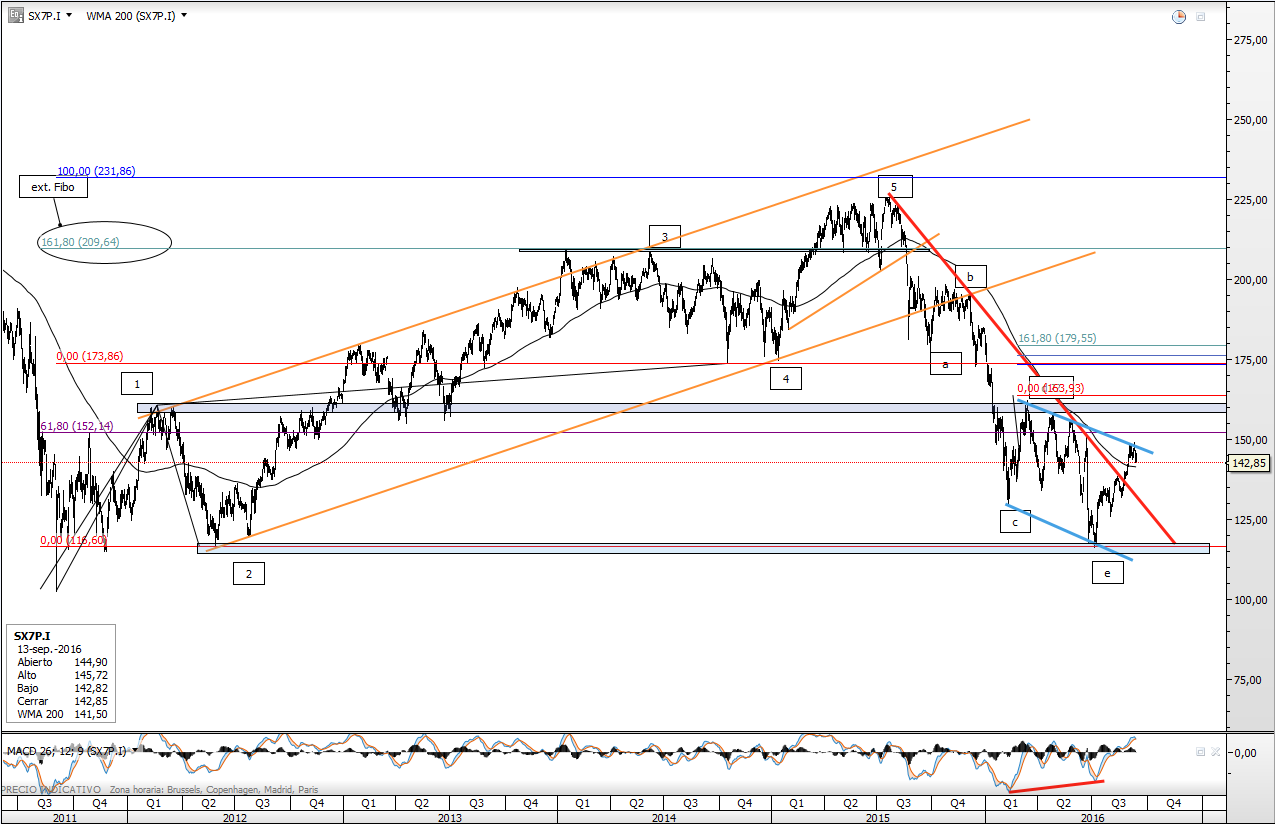

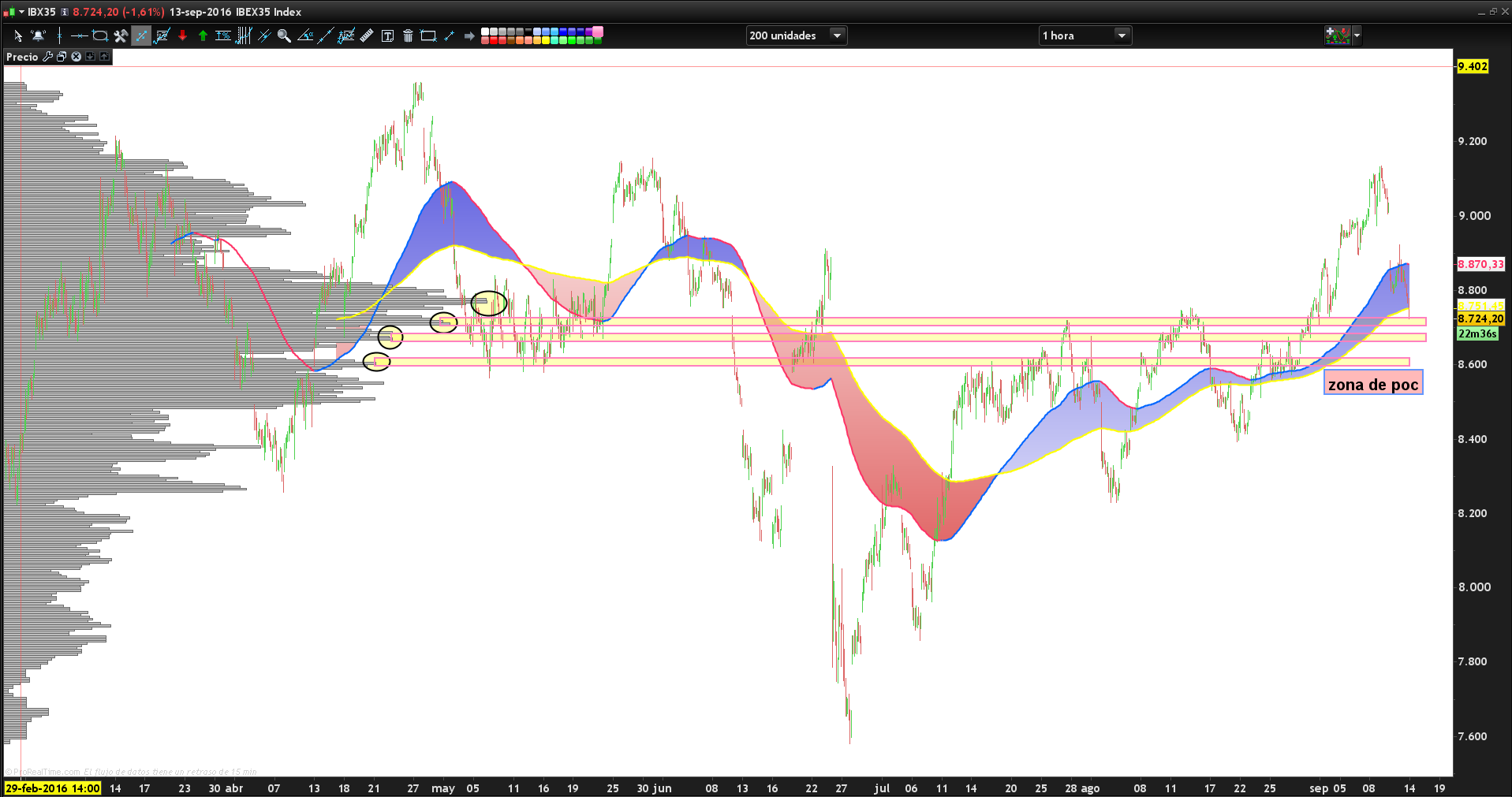

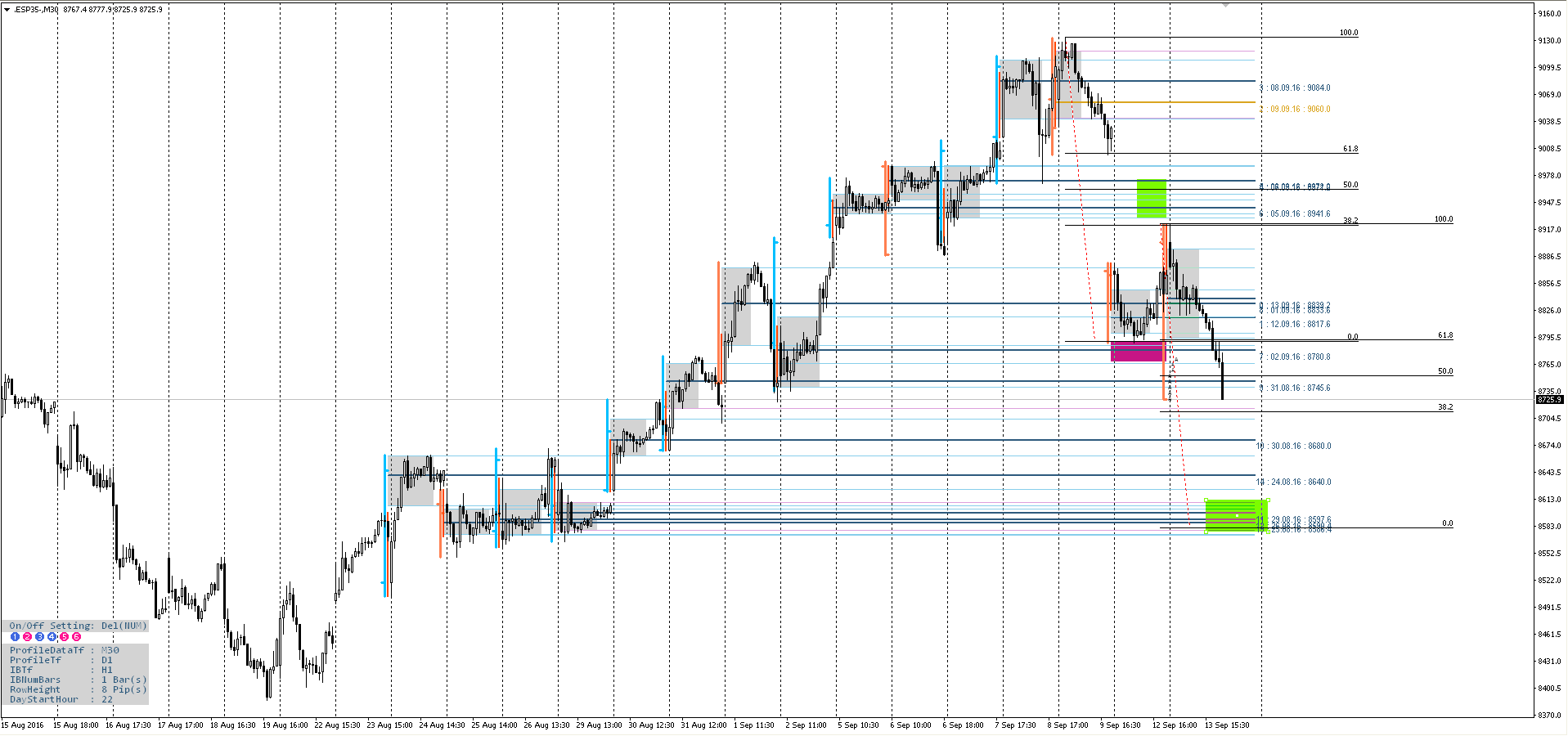

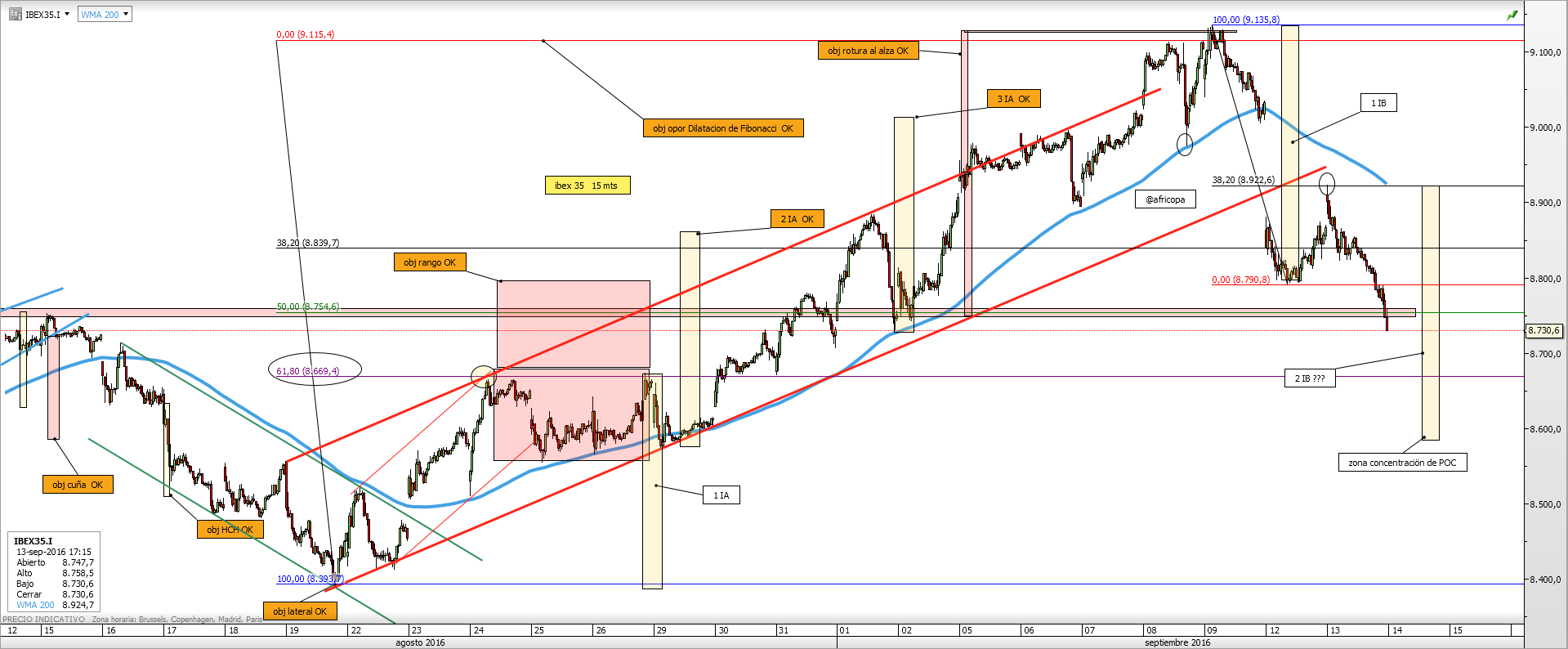

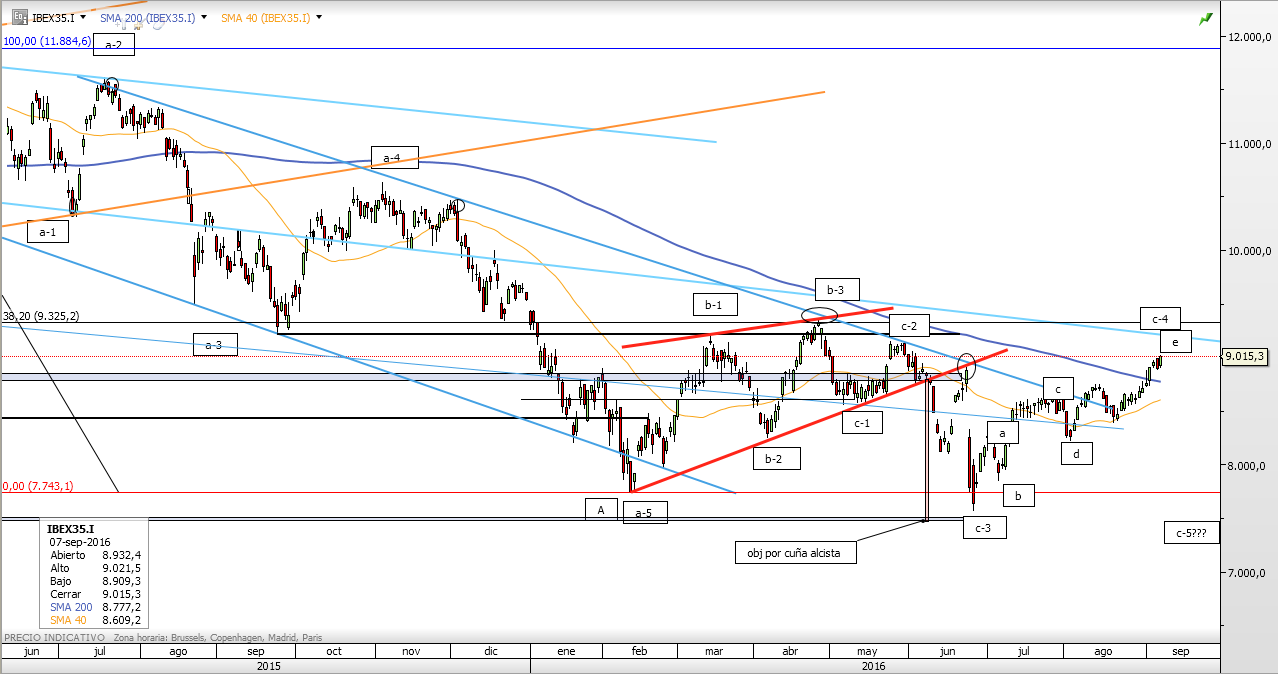

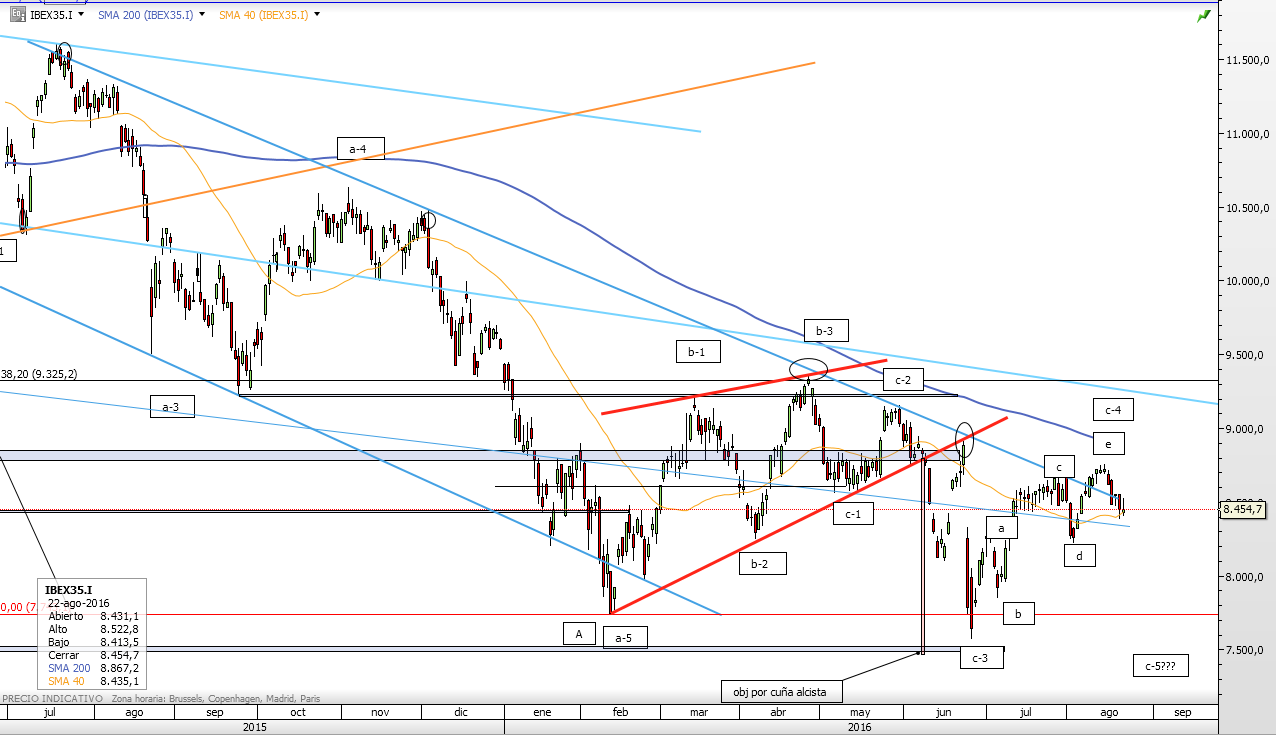

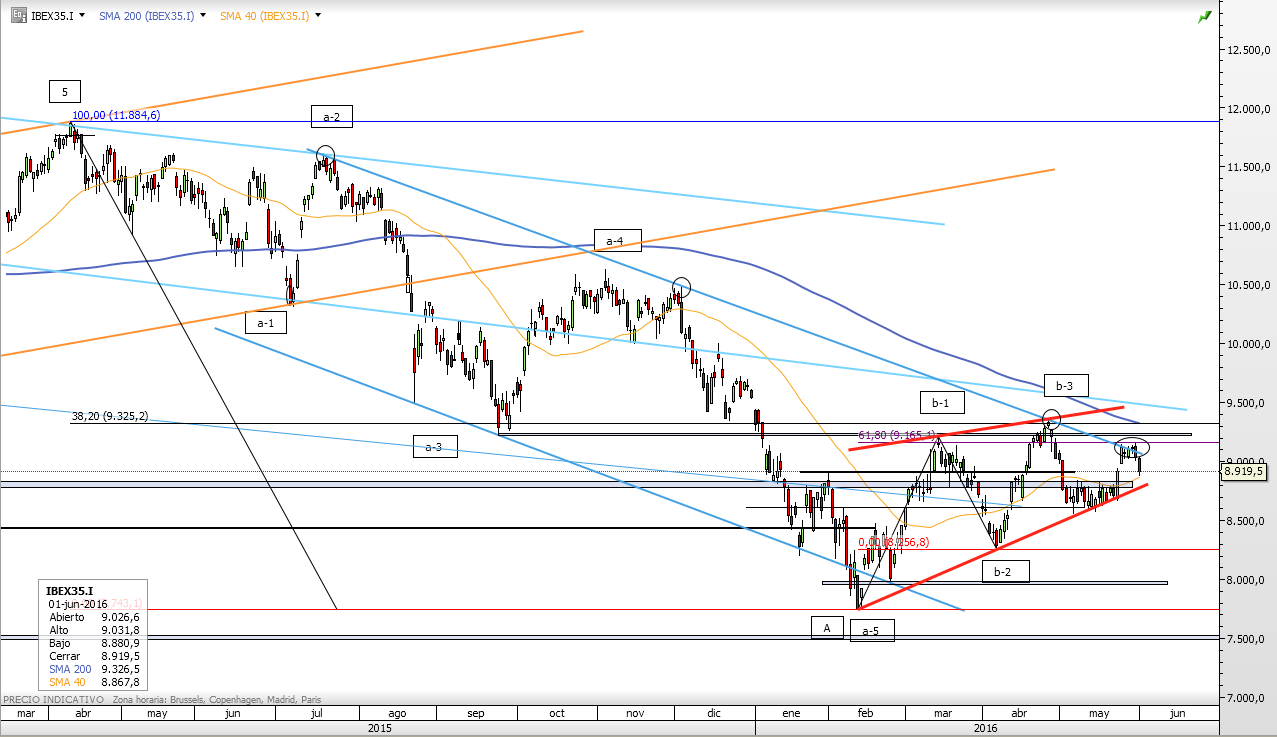

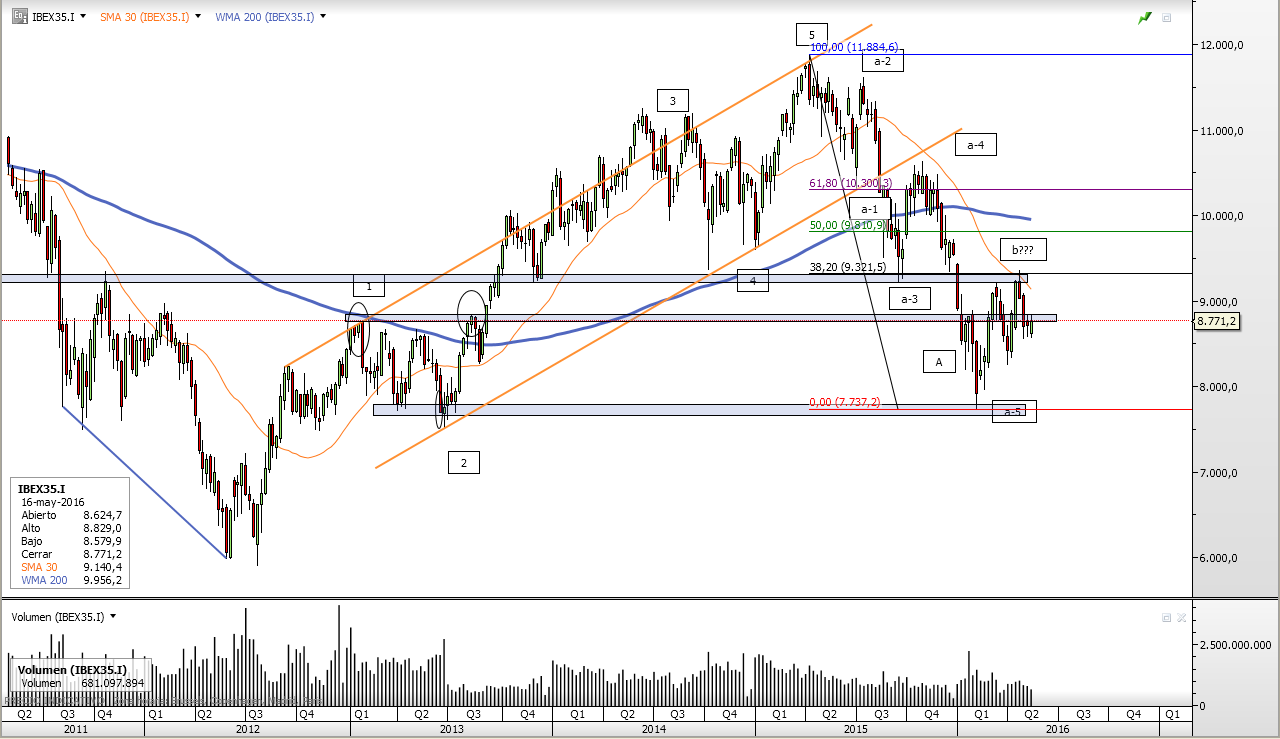

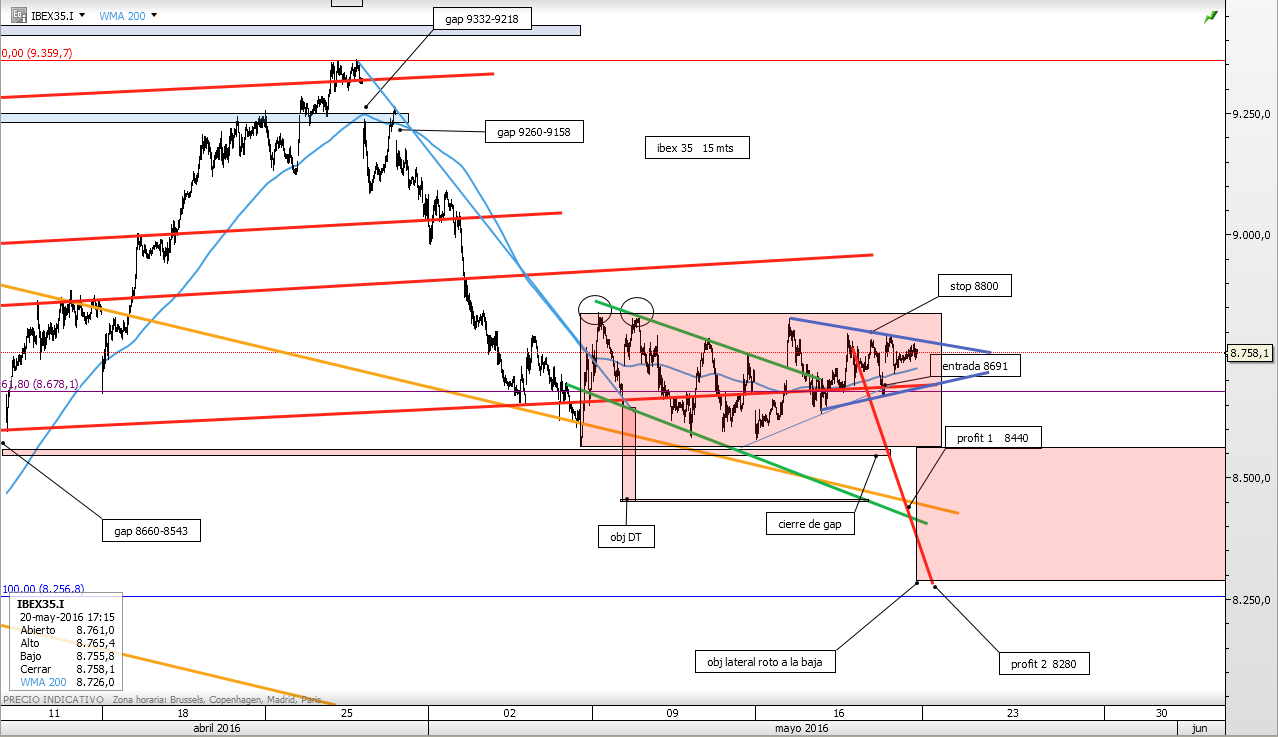

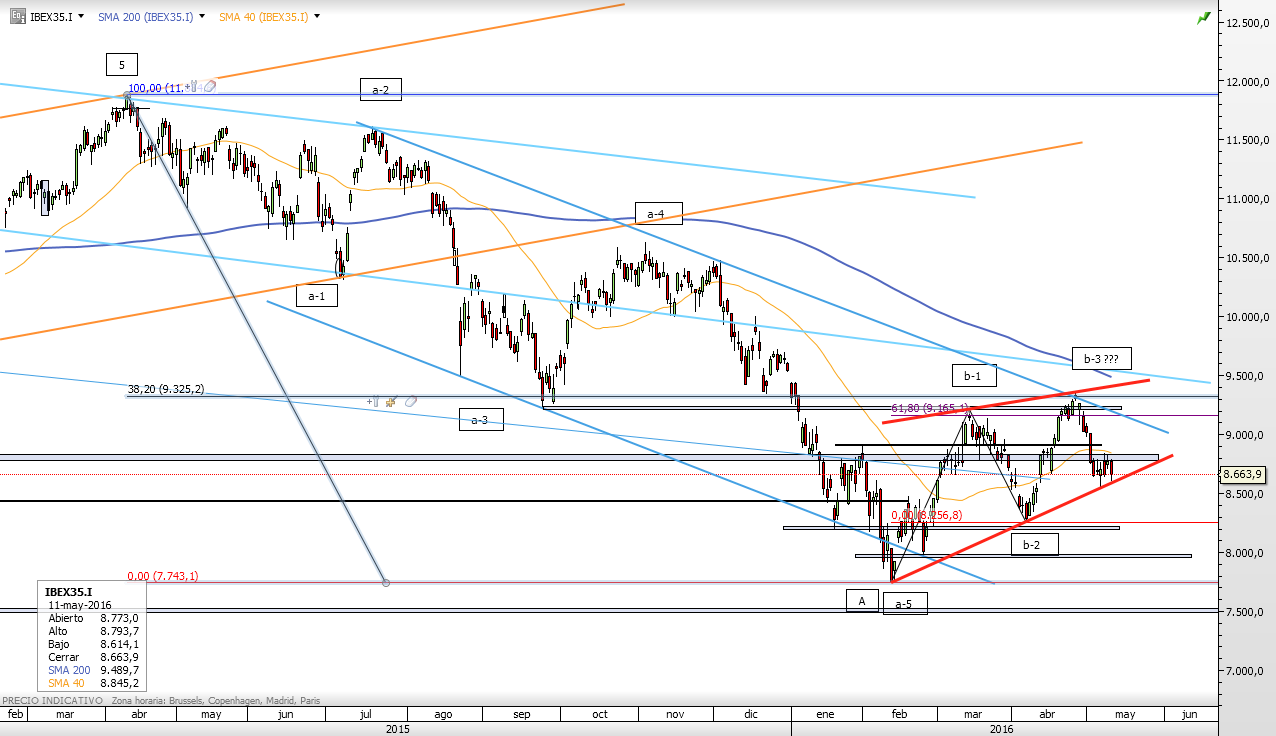

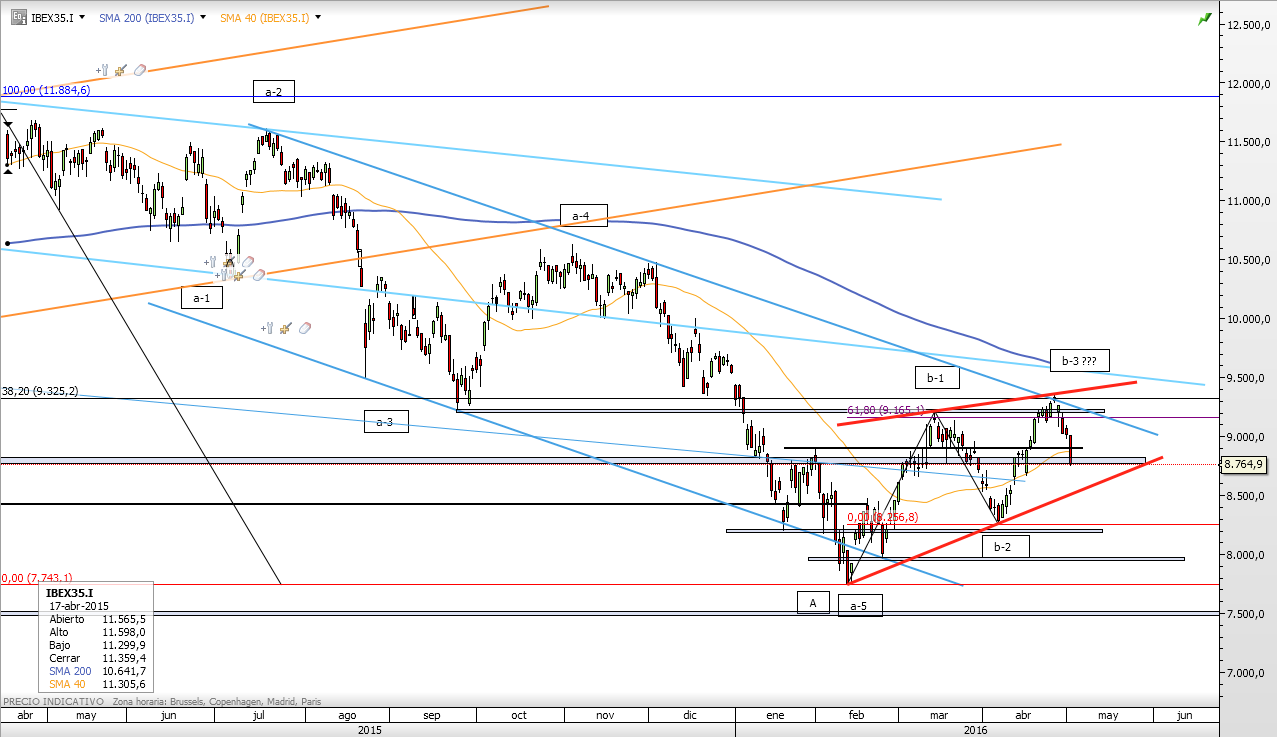

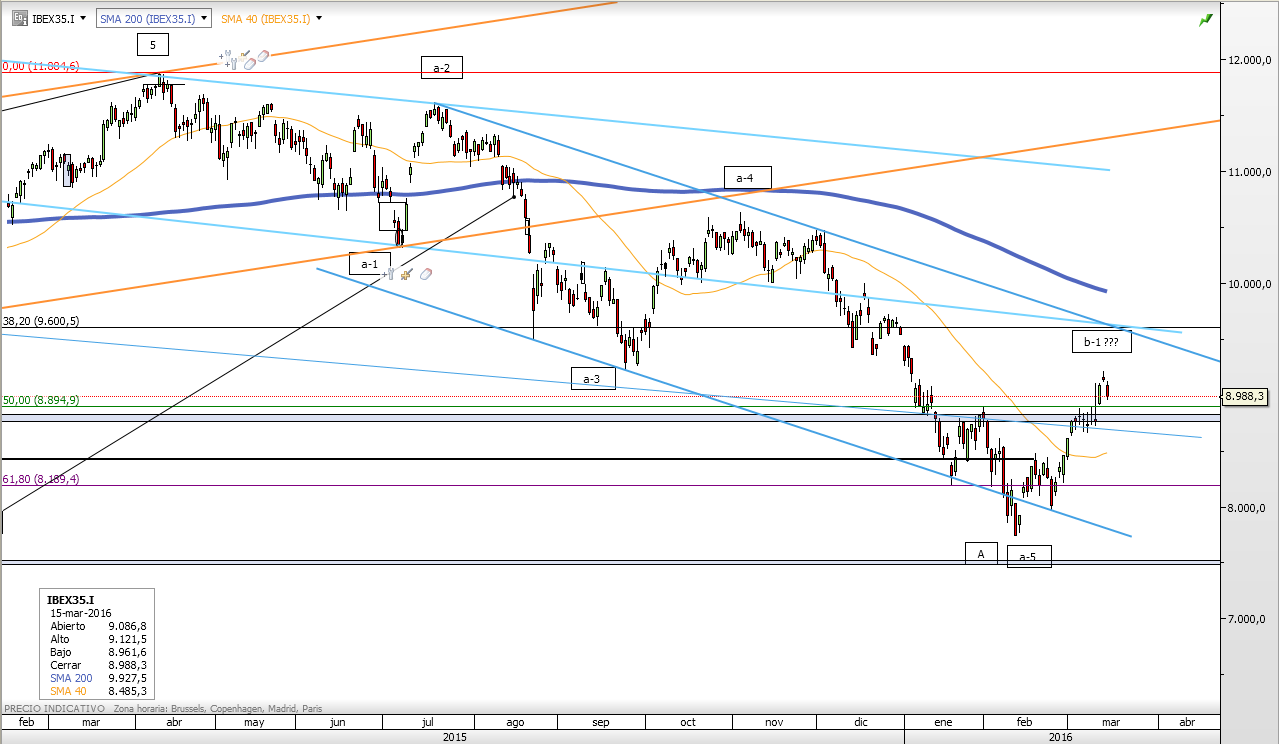

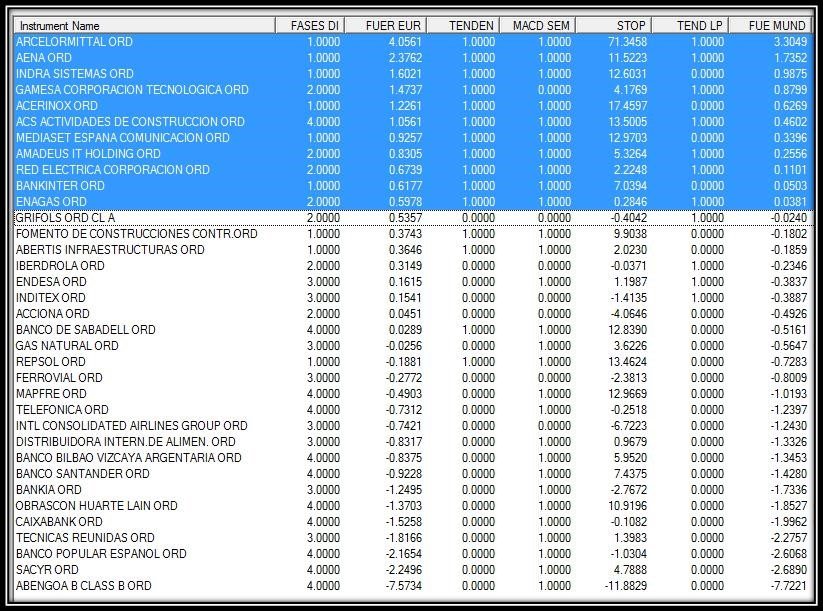

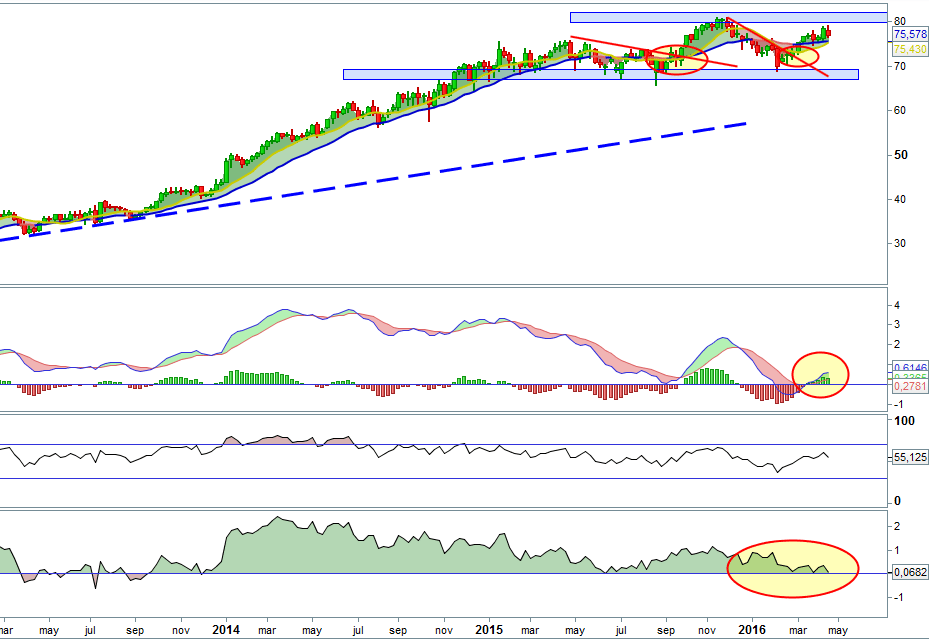

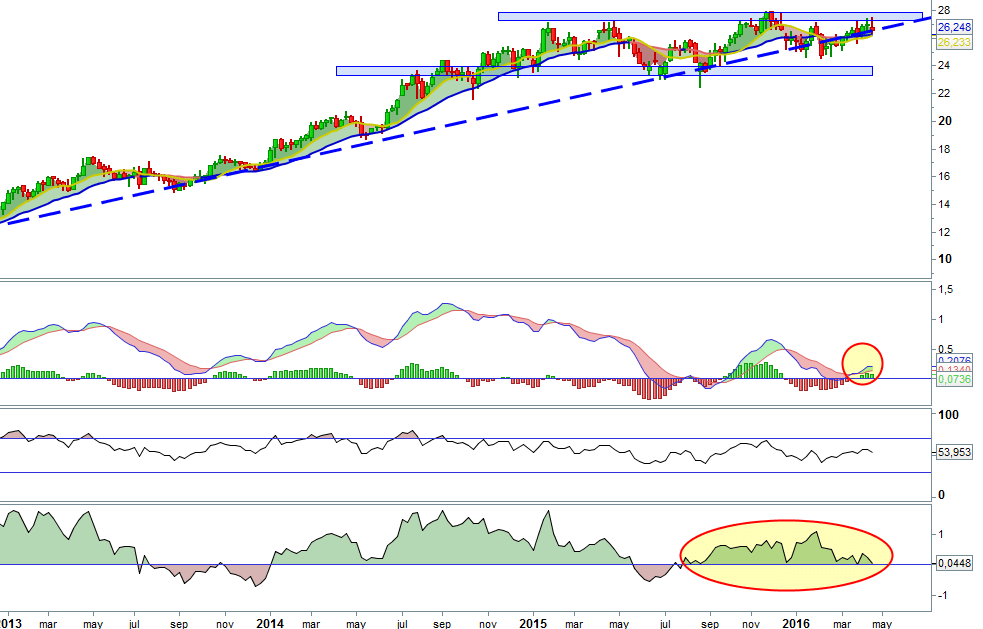

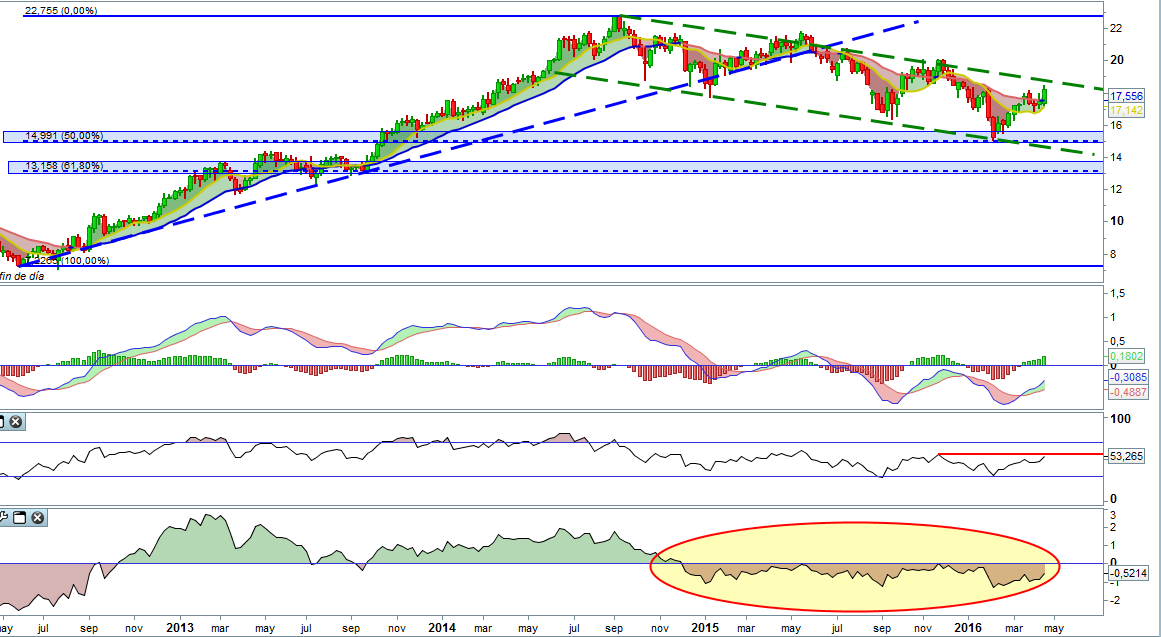

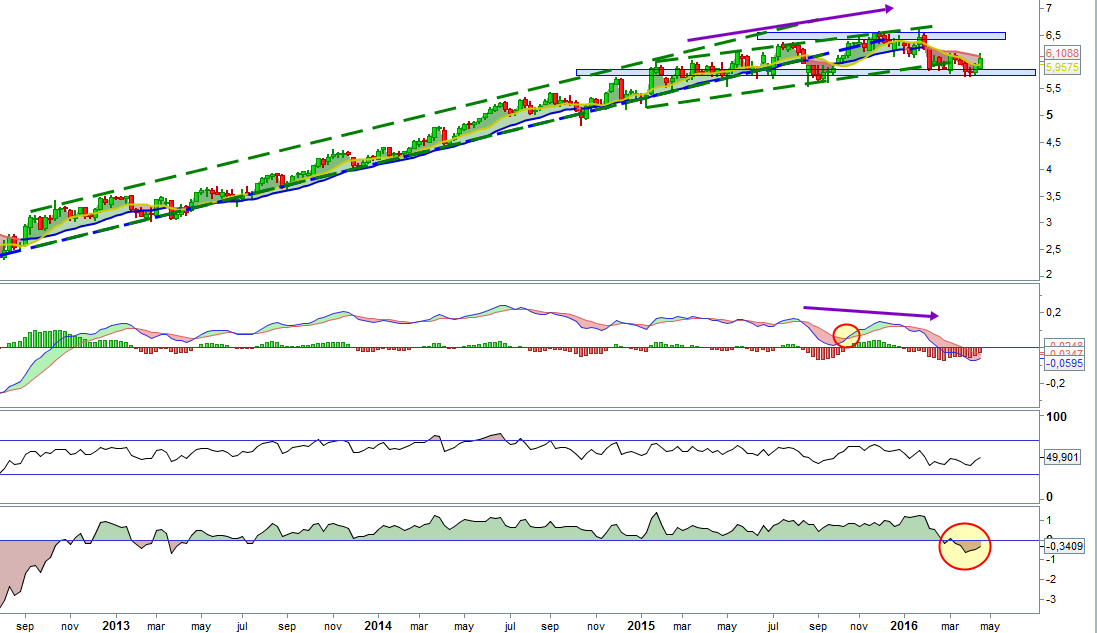

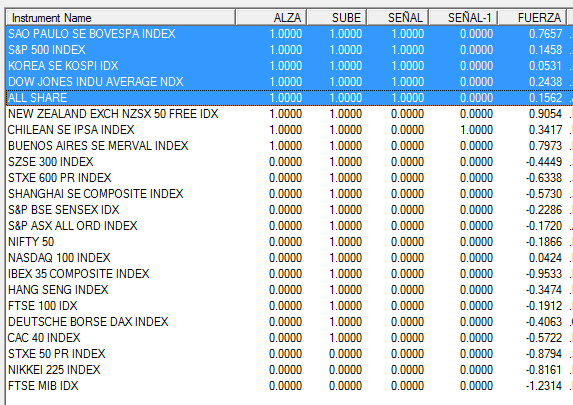

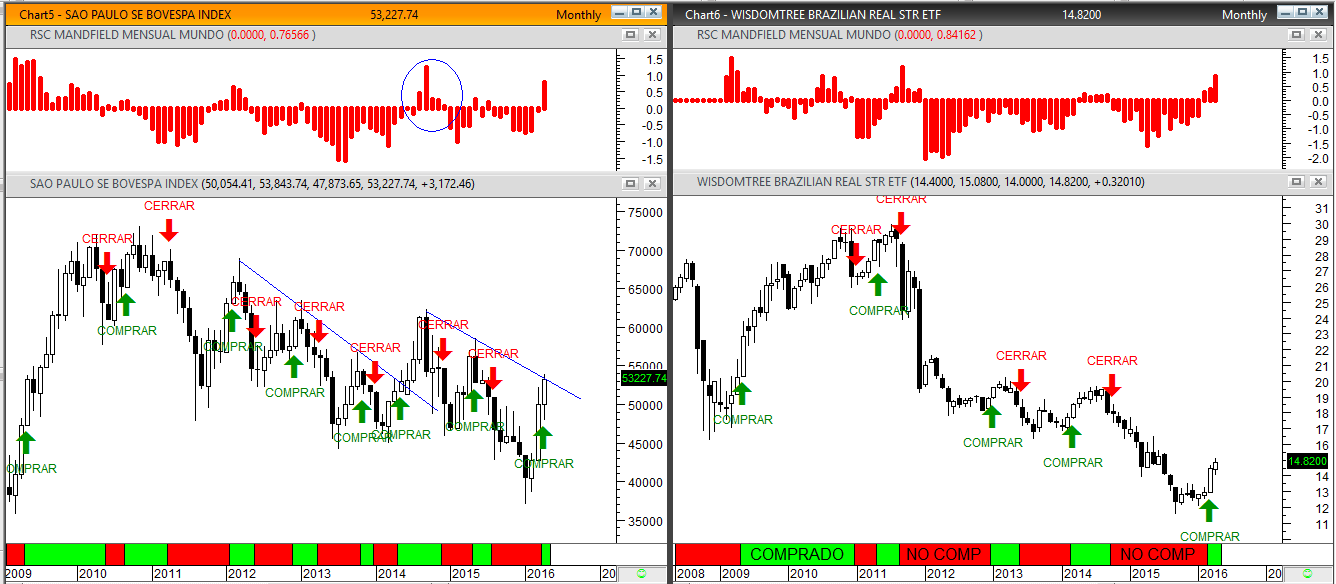

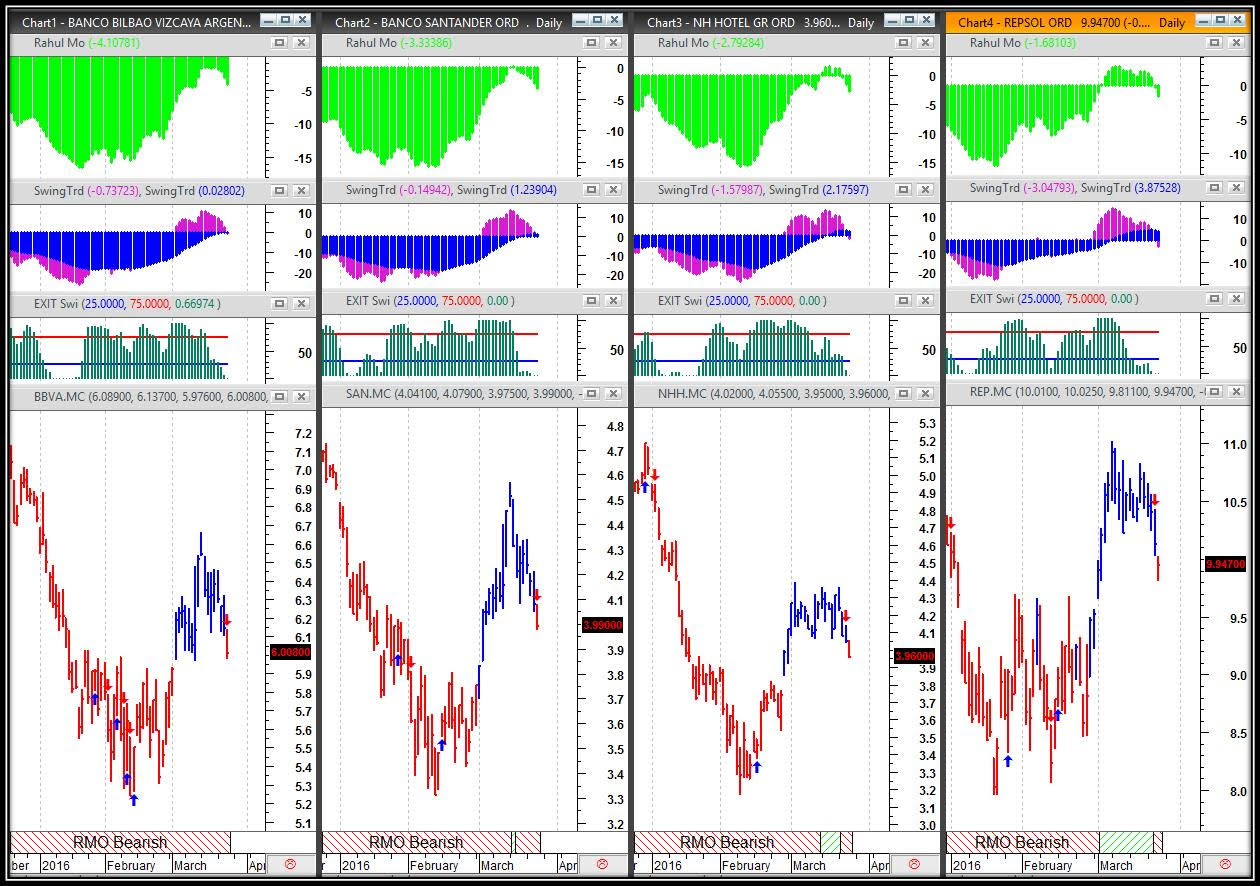

Vídeo Análisis de las acciones españolas que componen el Ibex 35 utilizando un criterio alfabético, en este sexto y último vídeo veremos cuatro acciones que empiezan por las letras S a T , para ello utilizaremos las fortalezas que presentan mediante el indicador RSCMansfield, así como técnicas chartistas y análisis de ondas por teoría moderna de Elliott.

Espero que el vídeo sea de su interés

Recuerden que los vídeo que publique Enbolsa.net pueden verse en nuestro canal de YouTube y para recibir una notificación de los vídeos que se suben a este canal solo tiene que suscribirse al mismo pinchan aquí.

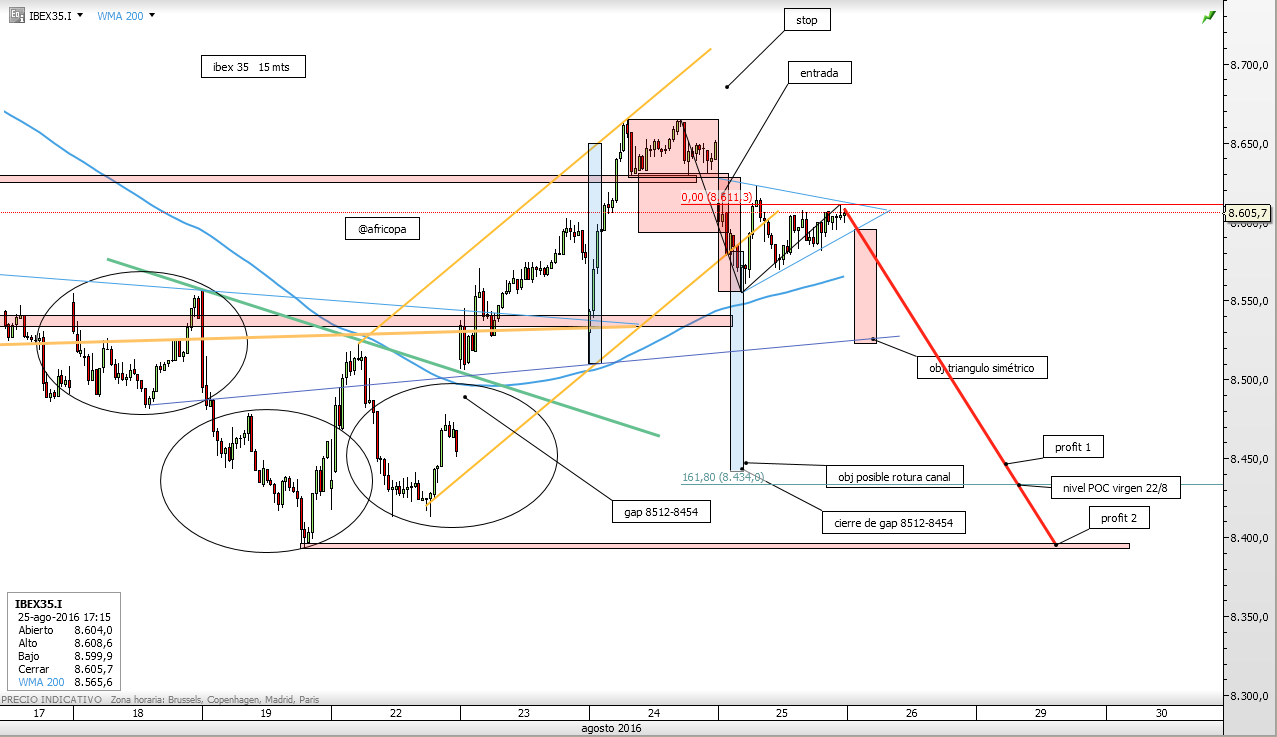

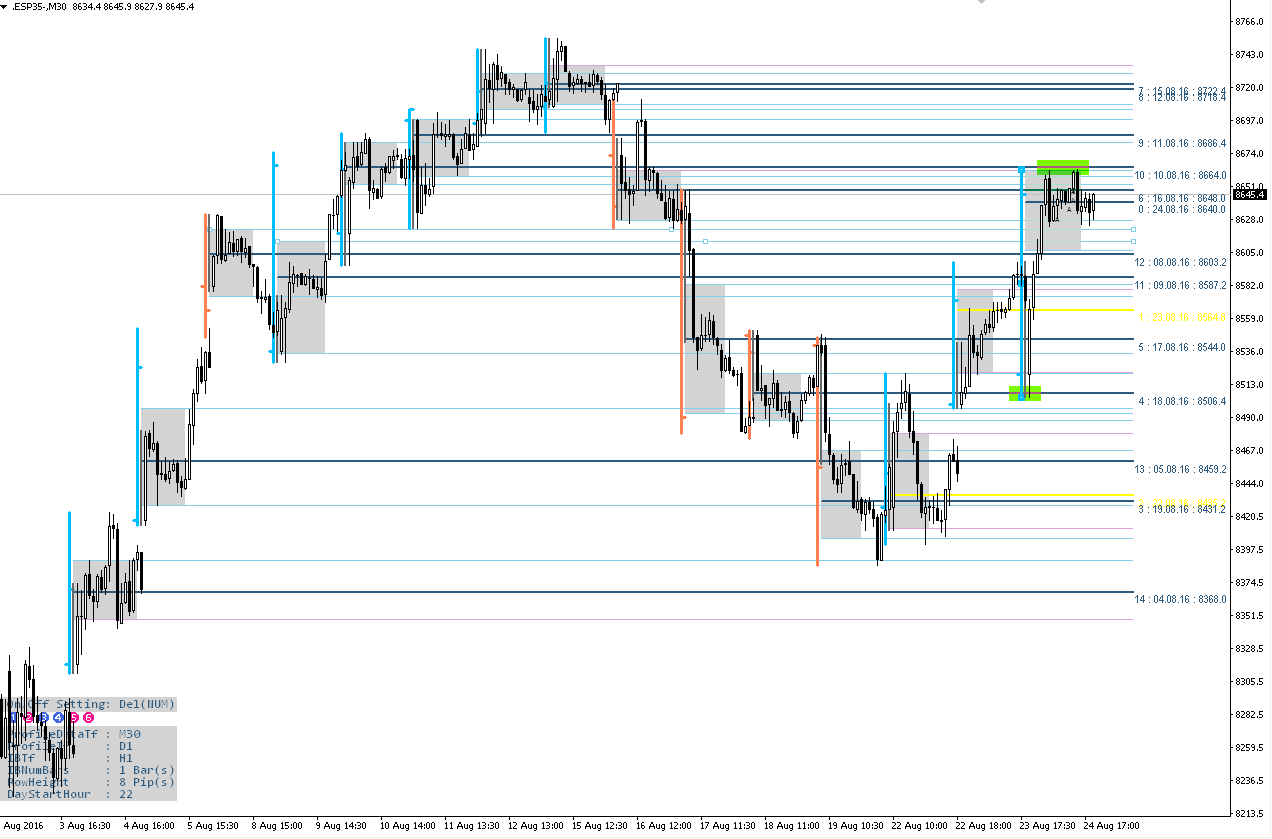

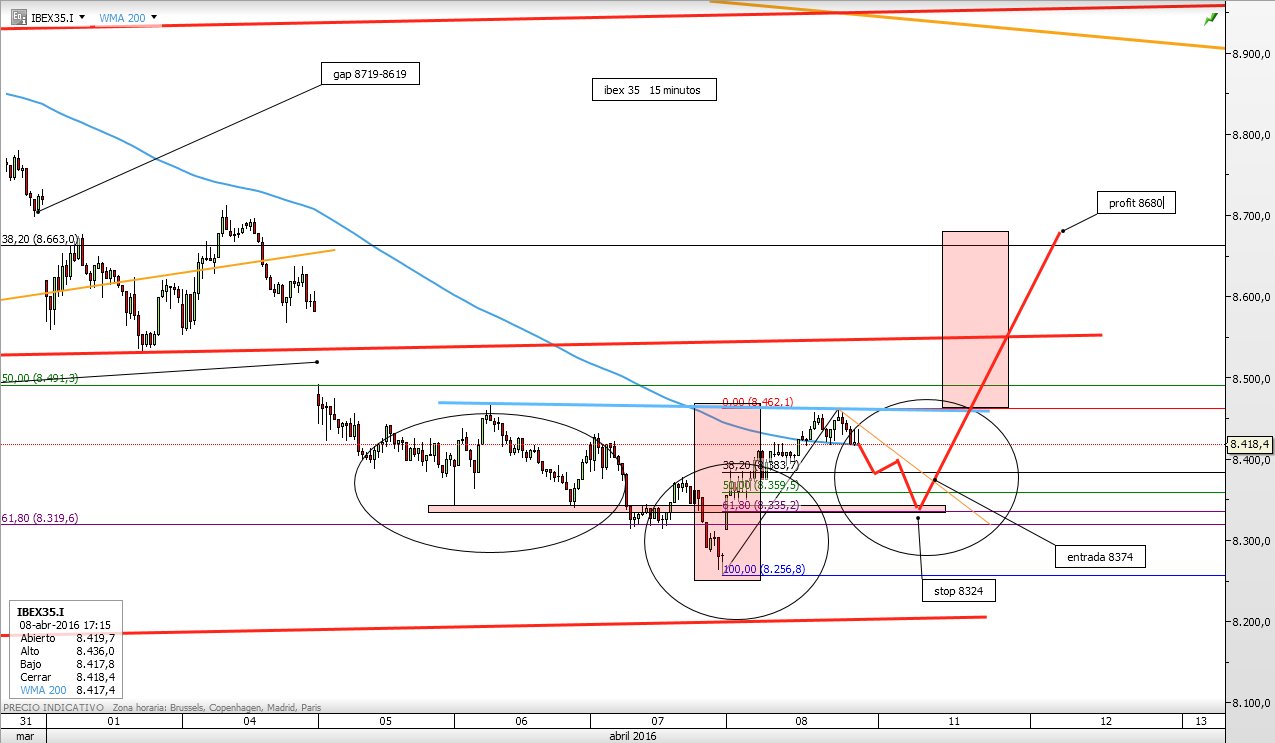

Recuerden que ya tienen disponible el servicio de SALA DE TRADING EN VIVO Y EN DIRECTO donde podrán ver cómo trabajamos en el Intradia y podrán replicar nuestras operaciones en divisas e índices bursátiles si así lo estiman oportuno.

.png)