Esta semana os traemos un análisis de las últimas señales que se han producido por el ratio del VIX.

En primer lugar, el índice VIX de volatilidad del CBOE (Chicago Board Options Exchange) mide la volatilidad implícita de las opciones Put y Call out of the money para el S&P 500.

En concreto, el VIX se encarga de medir las expectativas a 30 días del índice S&P500.

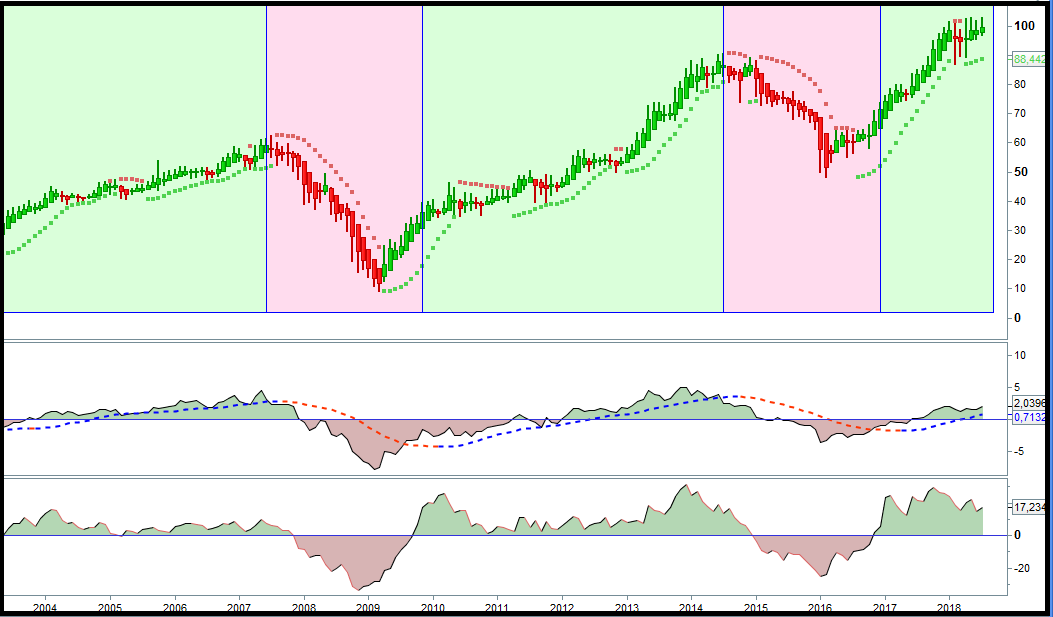

En este caso, los analistas técnicos o chartistas suelen utilizar el VIX y otros índices de volatilidad para medir el sentimiento y así buscar sentimientos extremos que puedan presagiar giros del mercado.

Normalmente, el VIX tiene una relación inversa con el mercado de valores. Cuando las acciones bajan, el VIX aumenta y viceversa, por lo tanto, las subidas de las acciones serán consideradas como un factor de menor riesgo, mientras que, si el mercado es bajista y las acciones caen, este hecho conlleva a un mayor riesgo.

Mientras mayor sea el riesgo percibido, mayor será la volatilidad, por lo que esta volatilidad es más susceptible a la dirección del mercado. Un giro o una caída a la baja provoca un incremento de la volatilidad.

Es por lo que muchos analistas consideran el VIX un indicador simultáneo, es decir, que este indicador depende directamente del movimiento de las acciones.

De hecho, el VIX se puede utilizar como un indicador que confirme las tendencias ya que a menudo éstas son opuestas al movimiento de la bolsa de valores.

El VIX también puede operarse cuando alcance datos o sentimientos extremos. En este caso podemos esperar giros en las acciones que componen el mercado de valores.

La mayoría de las personas solo se fijan en el VIX, pero este indicador por si solo no nos ayudará a detectar los finales de las caídas.

Para tener controlado el verdadero miedo del mercado tenemos que construir lo que denominamos el Ratio del VIX, comparando el precio del VIX de hoy con el precio del VIX futuro.

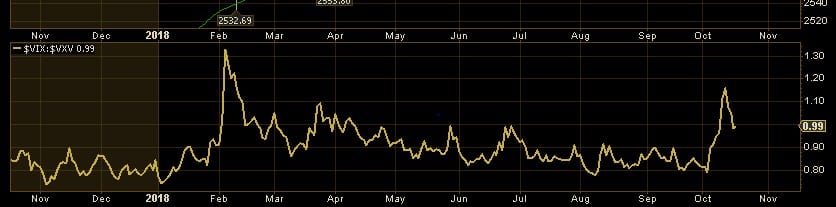

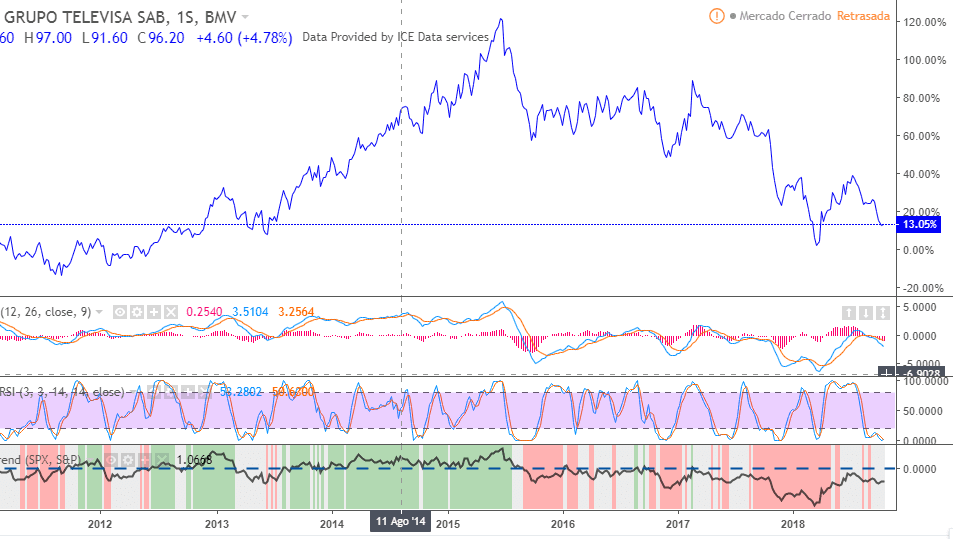

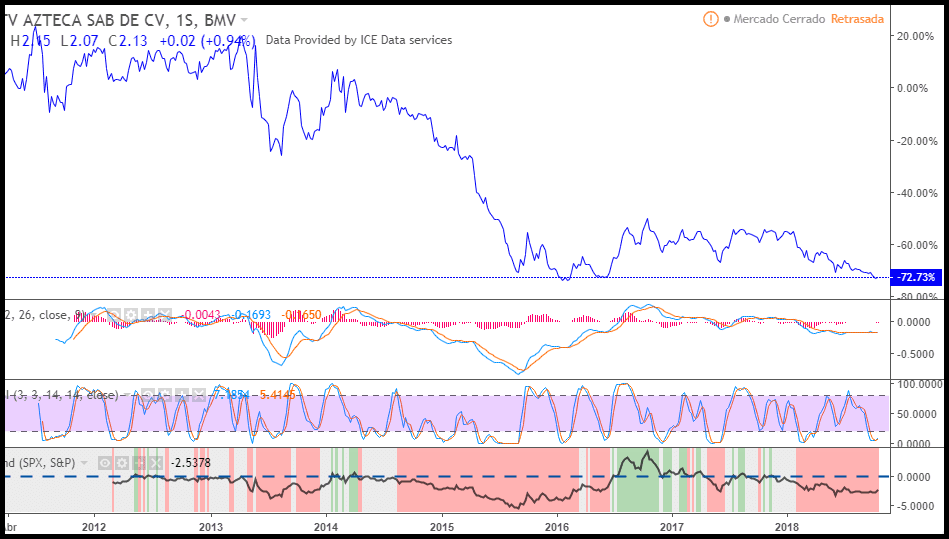

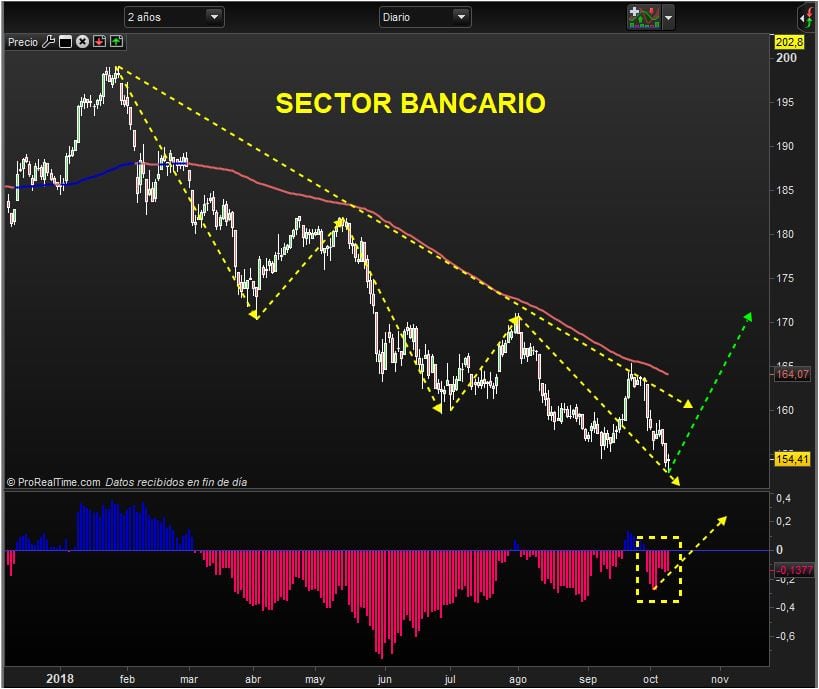

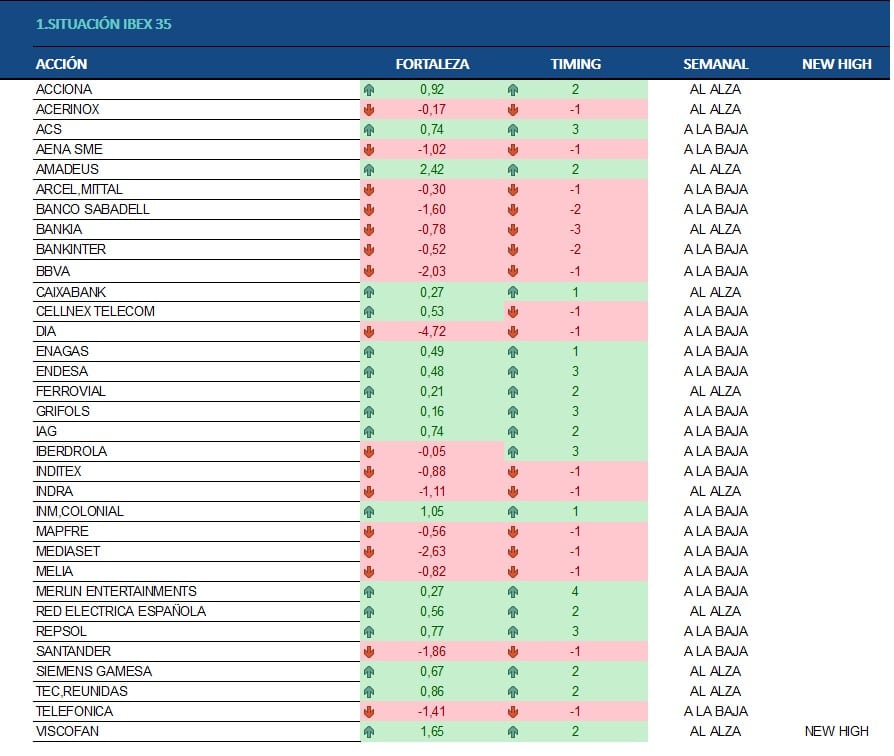

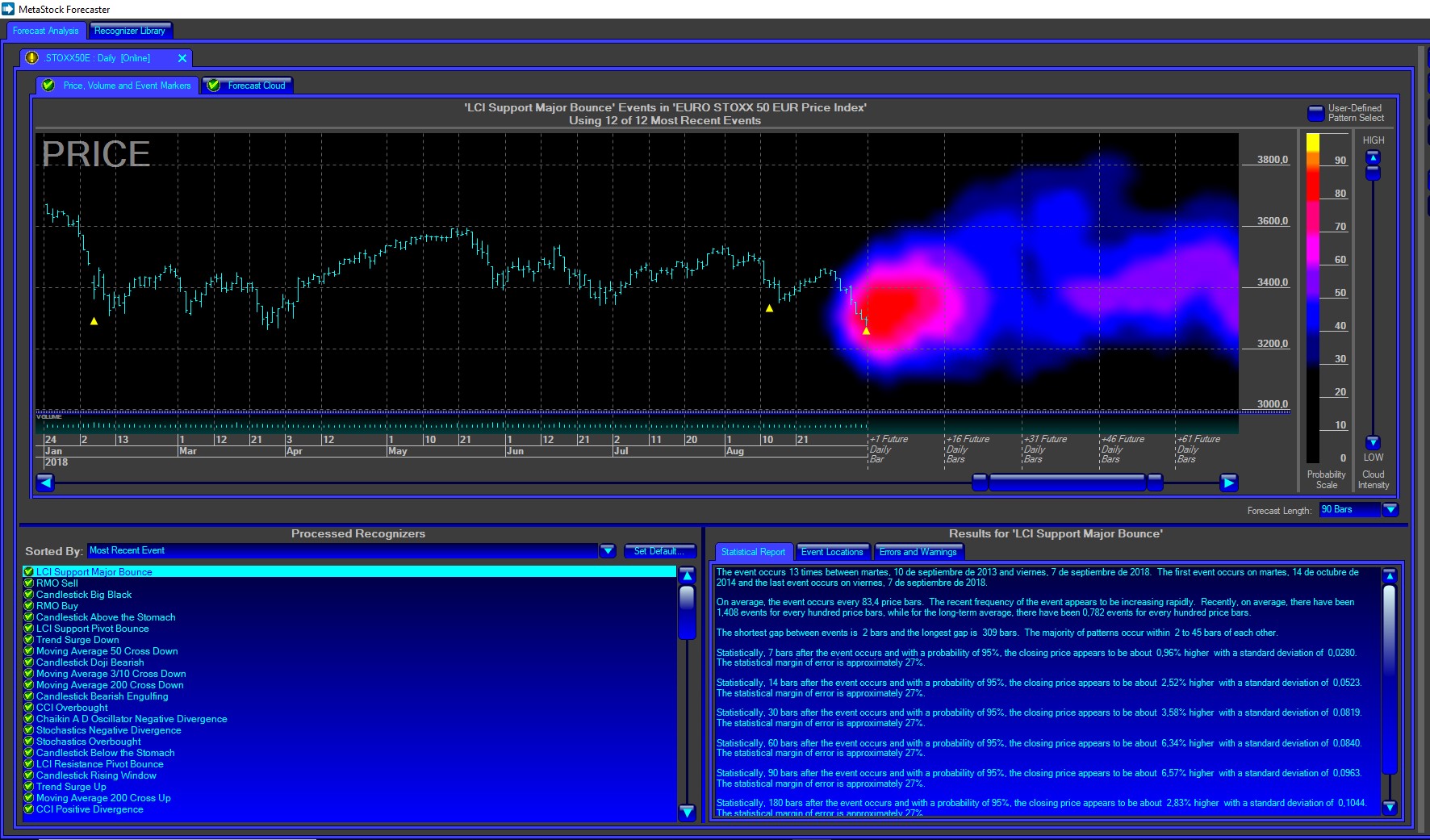

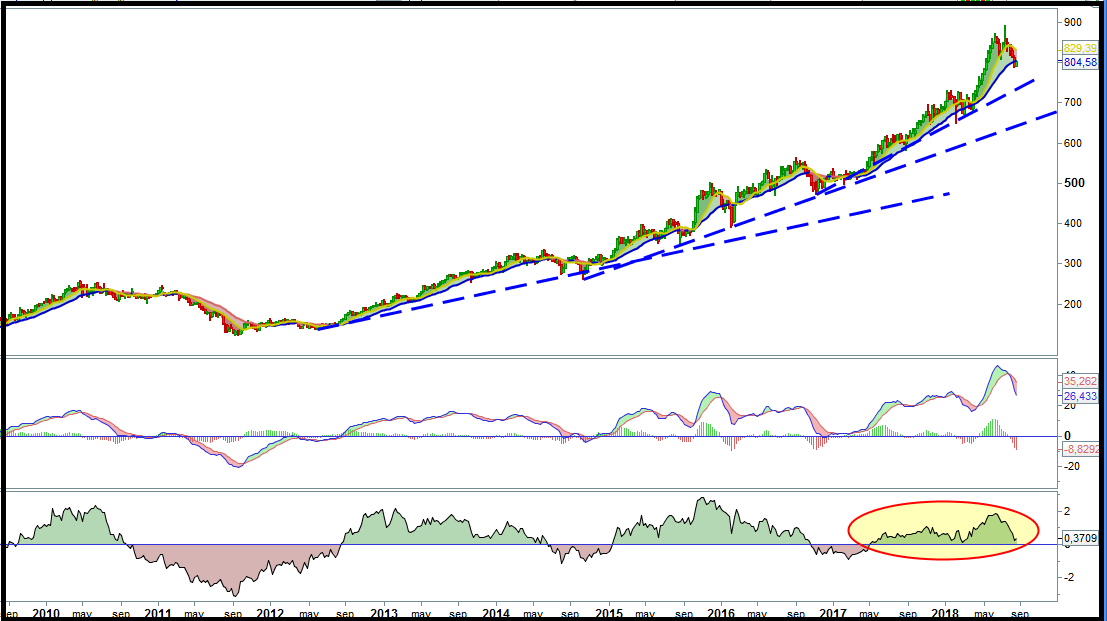

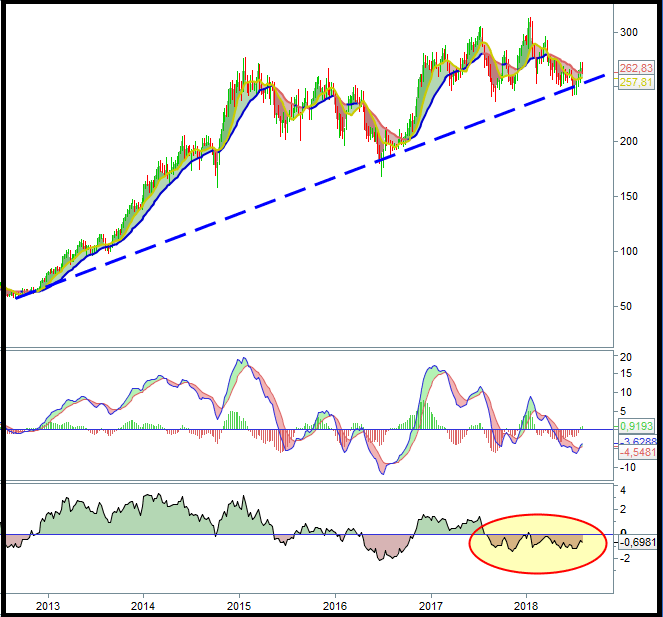

En la siguiente gráfica podemos observar el indicador del ratio del VIX.

Dicho indicador, en un mercado normal debe ser siempre menos a 1, pero ¿qué ocurre cuándo el mercado entra en pánico?

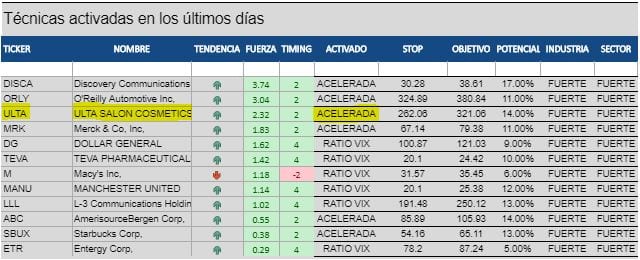

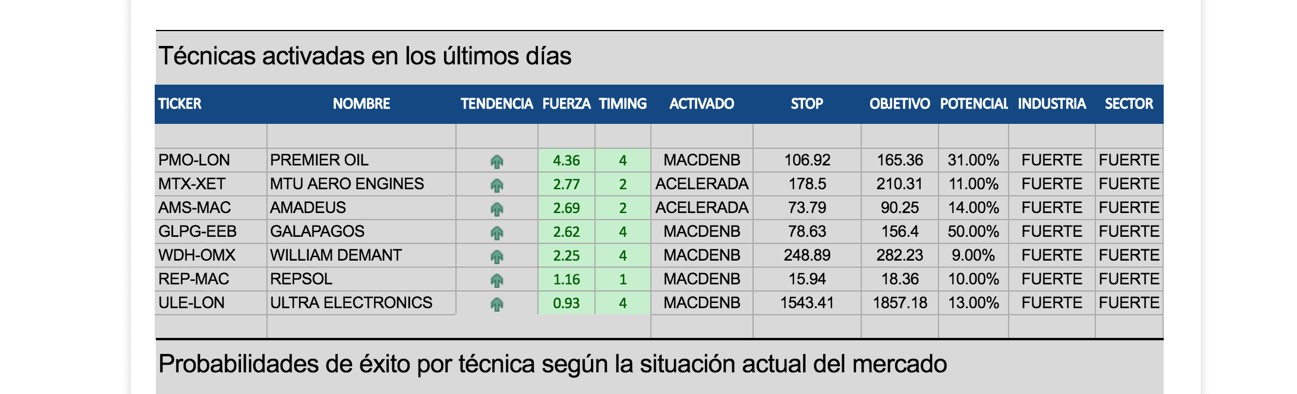

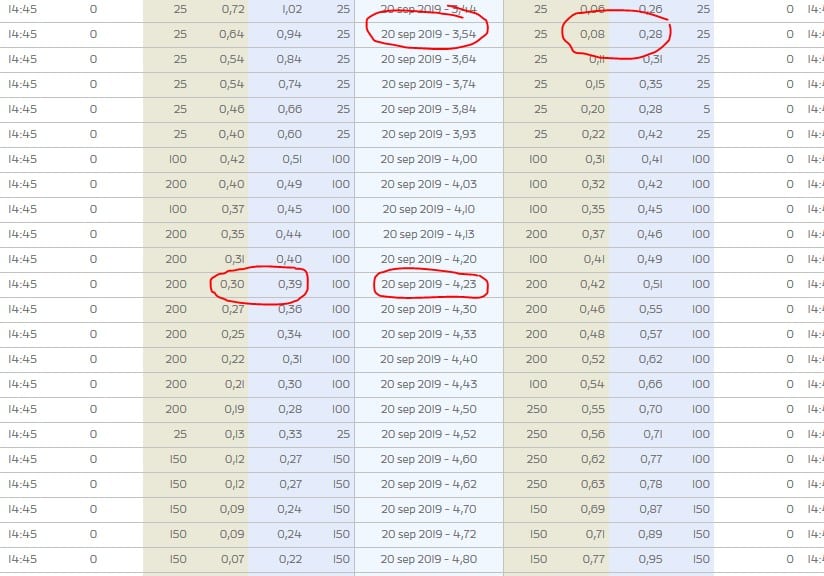

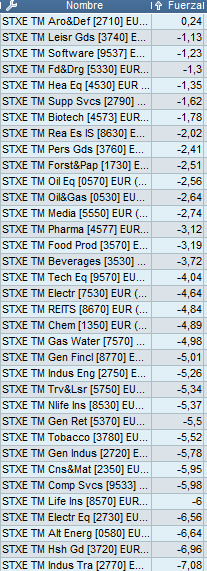

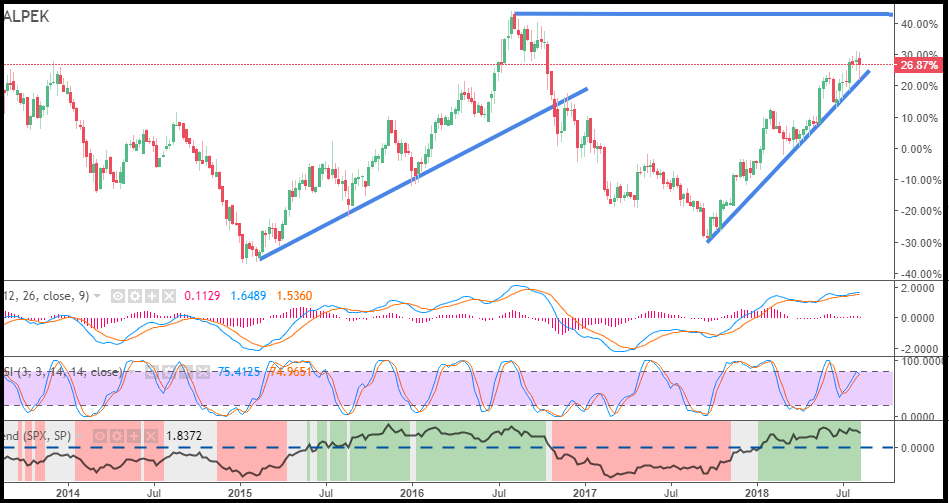

En la siguiente imagen extraída del Radar de Oportunidades de la Zona Premium podemos observar las diferentes acciones americanas que han dado señales por el RATIO VIX.

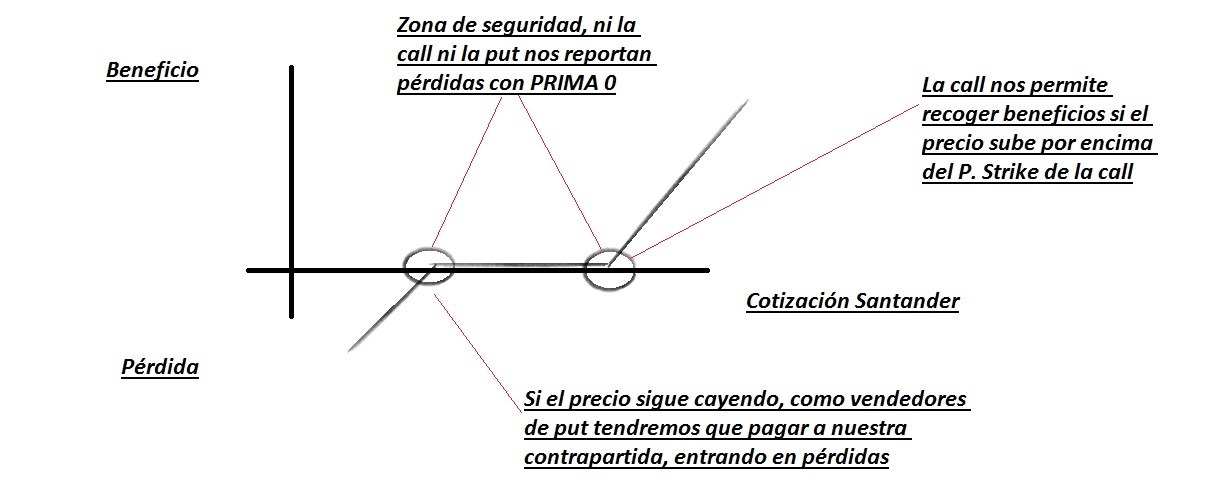

Podemos leer muchas cosas, pero la realidad es la que es, y en estos momentos si para que se produzca un final de ciclo es necesario que la curva de tipos se invierta no estamos en un gran techo de mercado, estamos en una corrección profunda.

Eso sí, las correcciones profundas pueden ser del 20-25%, aunque no tenemos que pensar en un ciclo bajista.

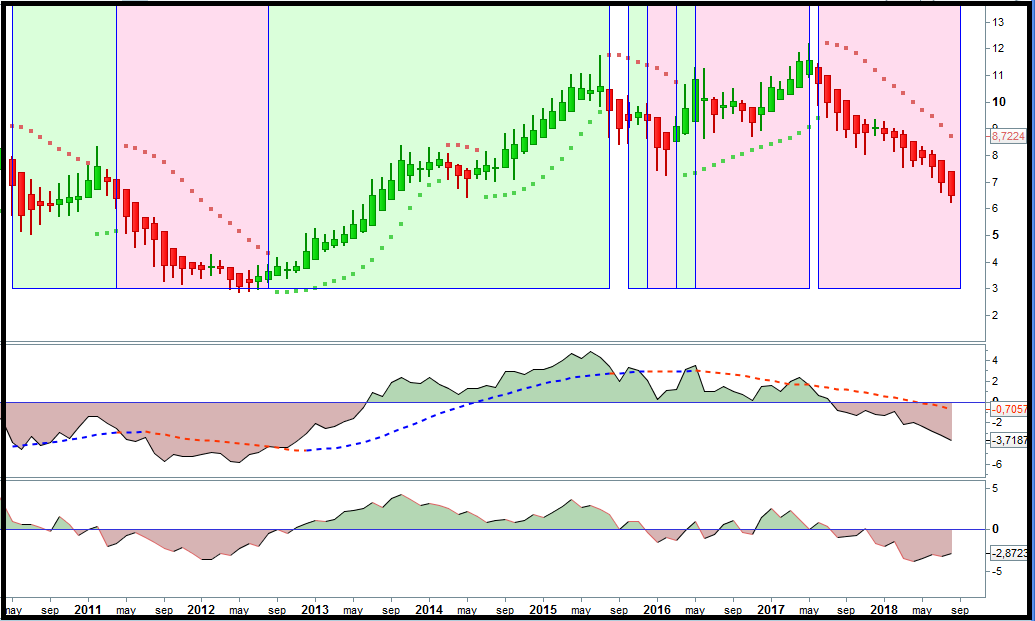

Por ese motivo os enseñamos las diferentes señales del ratio del VIX y que debemos aprovechar.

Es normal que en este tipo de correcciones y caídas rápidas el mercado entre en pánico, algo que podemos medir con el VIX.

El indicador que veis en amarillo en la imagen inferior, si se coloca por encima de 1, marca y señala ese estado y se puede aprovechar para entrar en el mercado, cuando vuelve a estar por debajo de 1. Por lo tanto, vemos como ahora está en 0.99, momento en el que podemos atacar tanto a índices como a las acciones, que sean de calidad.

Por tanto, aprovechemos las señales que nos está marcando este ratio, que como sabéis, tenéis a vuestra disposición en la Zona Premium.

¡Saludos y buen trading!

B. López

Conoce más sobre el análisis chartista.