Nuevamente vamos a realizar un estudio de las pautas estacionales europeas.

Para realizar una selección correcta de estos valores, nos centraremos en buscar aquellas compañías que cumplan con los criterios de tendencia, fortaleza e impulso.

Además y como complemento orientativo, nos fijaremos en su ESTACIONALIDAD.

¿Qué buscaremos en estas pautas?

Aquellas acciones del índice europeo que más porcentaje de años haya subido o bajado durante la segunda quincena de mayo y la primera de junio y además que su rentabilidad media obtenida en ese periodo sea óptima.

Para realizar el análisis utilizaremos la información suministrada por los informes semanales para tratar de localizar valores que según el análisis técnico muestren probabilidades elevadas de continuar con el movimiento que prevé la estacionalidad que pueda ocurrir.

¿Qué buscaremos en estas pautas?

Aquellas acciones del índice europeo que más porcentaje de años haya subido durante la segunda quincena de mayo y la primera de junio y que además que su rentabilidad media obtenida en ese periodo sea óptima, o viceversa.

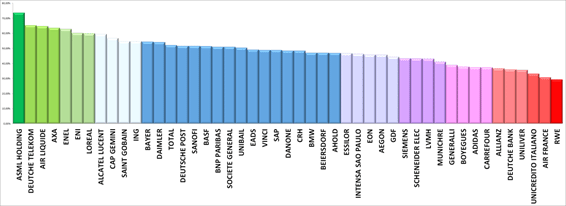

Para comenzar realizaremos el estudio tratando de localizar aquellas acciones que tengan mayores probabilidades de ser alcista, para ello nos fijaremos en la siguiente imagen:

Según este gráfico las que más probabilidad de subida tienen son

ASML HOLDING, DEUTSCHE TELECOM y AIR LIQUIDE, todas con un porcentaje superior al 60%.

Mientras que las más bajistas son:

RWE, AIR FRANCE y UNICREDITO ITALIANO, todas con un porcentaje de probabilidad de caer superior al 60%.

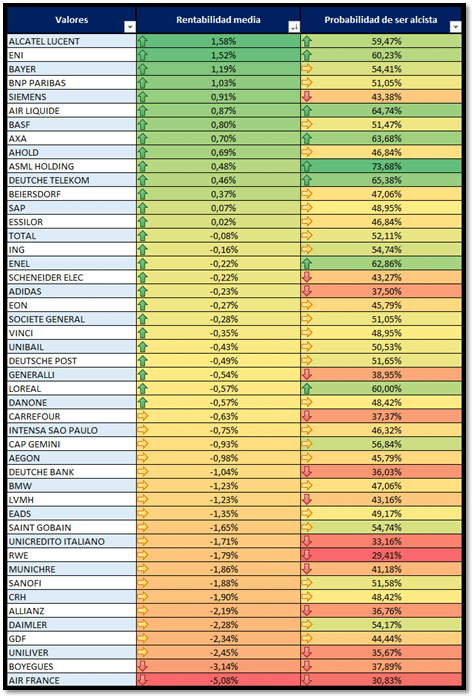

Una vez hemos visto las distintas probabilidades de ser alcista dentro de los valores del stoxx 50, trataremos de fijarnos en la siguiente imagen que expone la rentabilidad media obtenida por los valores del STOXX 50 y su probabilidad de subida en el periodo estudiado.

Observando esta imagen, las compañías más rentables en el periodo de estudio serian ALCATEL, ENI y BAYER.

Las que más caídas presentan o las más bajistas serian UNILEVER, BOYEGUES y AIR FRANCE.

También es importante tener en cuenta que durante esta fase existe un mayor número de valores bajistas que alcistas, por esto, decidiremos posicionarnos cortos durante el periodo.

De esta manera, teniendo en cuenta que la probabilidad de subidas es mucho mayor que de bajadas, buscaremos oportunidades en las compañías con mayor probabilidad de caída y que presenten una rentabilidad negativa media aceptable:

GDF.

A pesar de que estas no son las compañías más rentables del periodo estudiado se han seleccionado por tener la probabilidad de éxito más elevada.

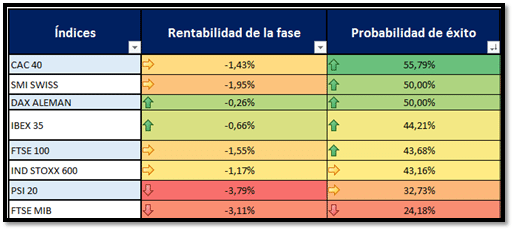

Por último, mostraremos la situación en el periodo estudiado de los principales índices de Europa:

Al fijarnos en la imagen podemos percatarnos de que la mayoría de los índices se encuentran con una probabilidad de acierto inferior al 50% mientras que la rentabilidad media de todos los índices es negativa, esto nos hace pensar de que se trata de un periodo estacionalmente bajista, por lo que decidiremos posicionarnos cortos en el mercado de renta variable europeo.

En resumen, seleccionaremos a GDF para llevar a cabo nuestra operativa basada en la estacionalidad, ya que además de cumplir con los requisitos de tendencia bajista, impulso bajista y debilidad, son las que mayor probabilidad de caer tienen y menor rentabilidad media obtenida durante la fase estudiada.

Espero que os haya gustado esta estrategia basada en pautas estacionales y que os sea de ayuda con vuestra operativa.

Un saludo desde www.enbolsa.net

SI desea pedir más información sobre esta estrategia, consultar la plataforma con la que realizamos está operativa o asistir a las sesiones en vivo donde realizamos la operación solo tiene que enviarnos un mail a admin@enbolsa.net y estaremos encantados de poder ayudaros.

Esperamos vuestras propuestas, buen trading amigos!

No entiendo la conclusion , si como se desprende de la tabla la probabilidad de acertar es menor del 50%, cómo vamos a posicionarnos bajistas?

“Al fijarnos en la imagen podemos percatarnos de que la mayoría de los índices se encuentran con una probabilidad de acierto inferior al 50% mientras que la rentabilidad media de todos los índices es negativa, esto nos hace pensar de que se trata de un periodo estacionalmente bajista, por lo que decidiremos posicionarnos cortos en el mercado de renta variable europeo.”

El 100% de acierto equivale a que todos los años ha sido alcista, entonces, conforme se reduce el porcentaje de probabilidades de acierto para posicionarnos alcistas quiere decir que el número de años que ha sido bajista aumenta, y como conclusión cuando el porcentaje se encuentra por debajo del 50% quiere decir que ha sido más años bajista que alcista.