Situación del Intermercado. Semana 17-2017

Rentabilidad semanal de los principales activos del Intermercado:

- Bolsas: DJ Global +1,86% / SP500 +1,51% / Stoxx600 +2,37%

- Bonos: 10y T-Note -0,26% / TIP USA +0,25% / Bund -0,44%

- Divisas: Dólar -0,98% / Euro +1,82% / Yen -2,12%

- Materias Primas: Índice General -1,20% / Oro -1,52% / Crudo -0,86%

Puede consultarse la guía de las Tablas de Intermercado aquí

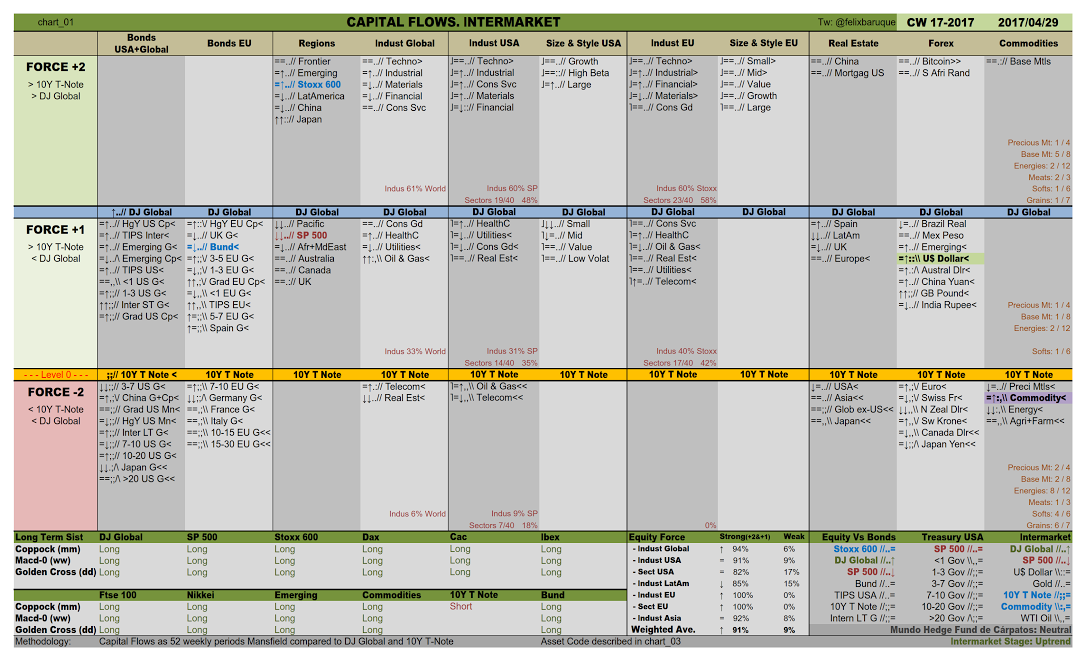

Tendencia DJ Global: Alcista

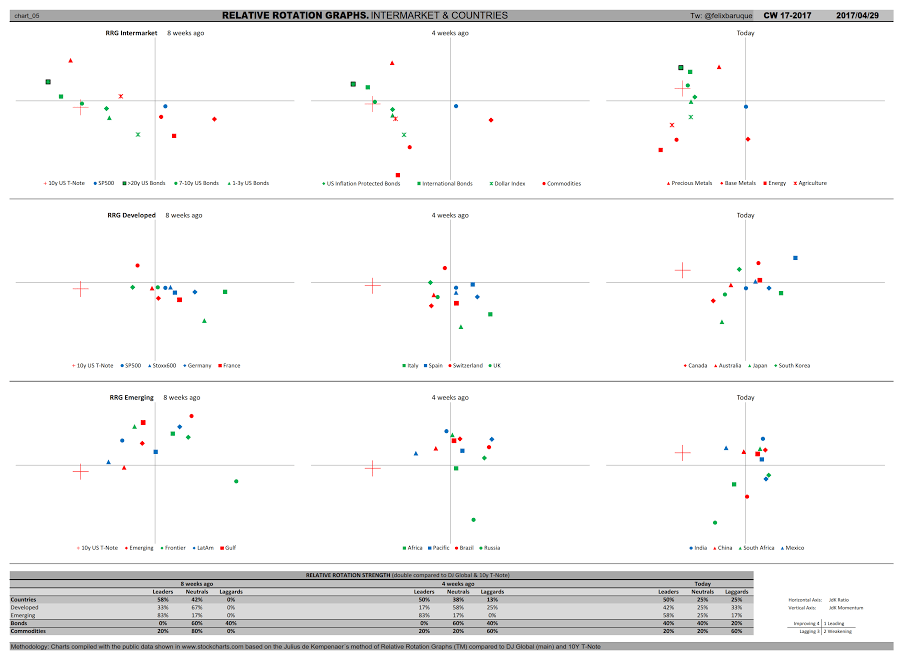

Fase de Intermercado: Alcista (Global> Commodities> T-Note) desde el 18/02/2017.

Indicador “Mundo Hedge Fund” de José Luis Cárpatos: Neutral desde el 30/03/2017

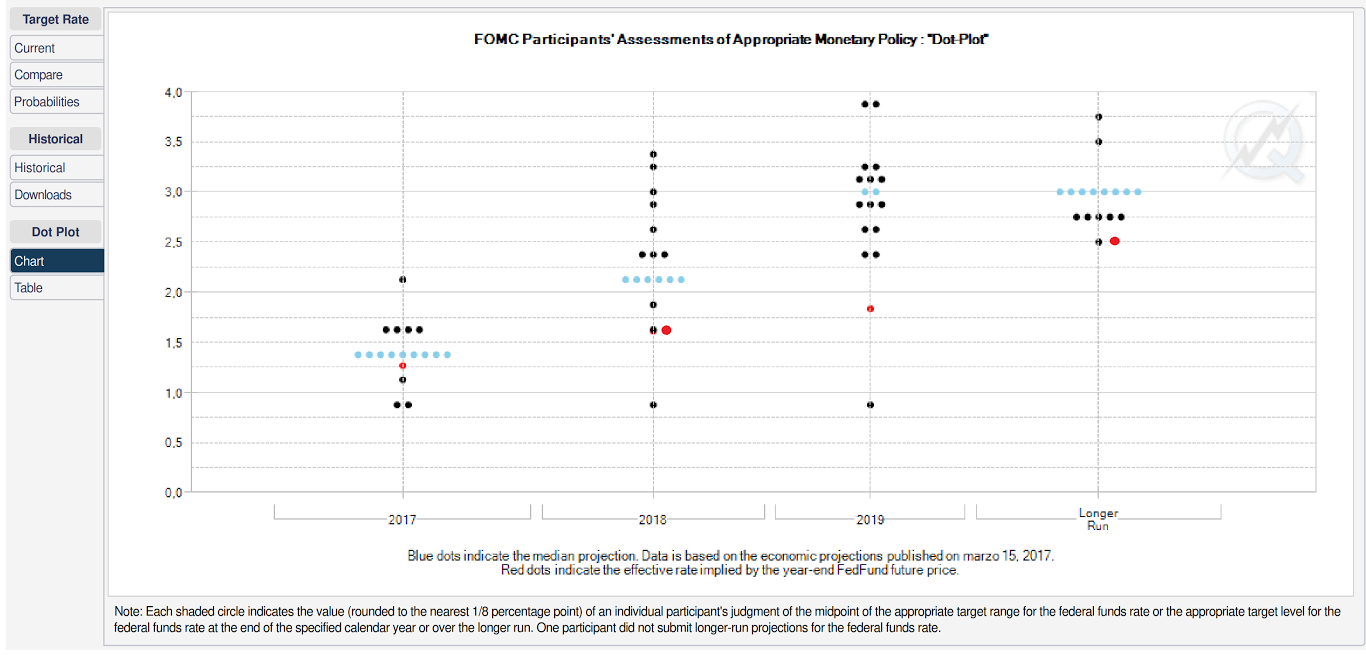

Tipos en EEUU: Este miércoles hay decisión de tipos en el FOMC. No se espera que en esta reunión se produzca una subida, pero el mercado vuelve a descontar que en la de junio sí se decida una subida de un cuartillo. Se sigue sin descontar que se produzca otra subida de tipos en lo que queda de año. ¿Quizá está subestimando el mercado el escenario de dos subidas adicionales para este año, más cuando varios miembros de la Fed han hecho declaraciones manifestando su posición a favor de una normalización de tipos más continuada? A Yellen no le quedaría crédito de fiabilidad si repitiera un escenario como el del año pasado de “digo que subo pero no subo”. ¿O quizá el mercado asuma que las tesis de Trump en cuanto a su preferencia por un dólar débil y normalización de tipos más acompasada sea la que finalmente adopte la Fed?

Recomiendo visitar la nueva web del Chicago Market Exchange donde cotizan los futuros sobre Fondos Federales. La web tiene nuevas herramientas interesantes. Merece la pena trastear un poco. Sirva de ejemplo la representación del “Dot-Plot” donde se plasma en forma de gráfico el posicionamiento de los miembros del FOMC respecto a la política de tipos en los próximos años.

Los puntos rojos indican el posicionamiento del mercado a fin de año conforme a la cotización de los futuros sobre Fondos Federales en esos vencimientos. Es una manera muy gráfica de ver la diferencia de posicionamientos. No sabemos qué sucederá, pero de esta información puede extraerse que si finalmente hubiera dos alzas de tipos y el mercado no lo tuviera descontado, tanto USD (al alza) como precio de los bonos (a la baja) podrían ser dos inversiones interesantes. Habrá que ir viendo el posicionamiento de las manos fuertes en estos dos activos a través de los RRG.

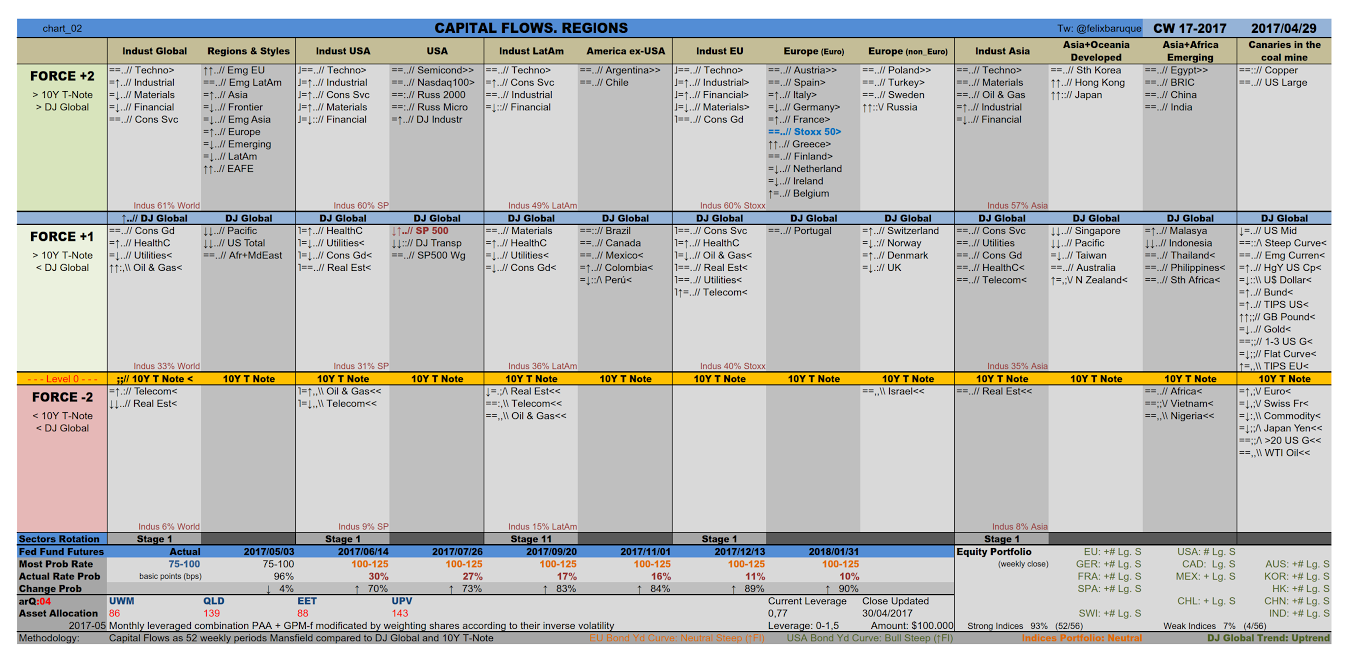

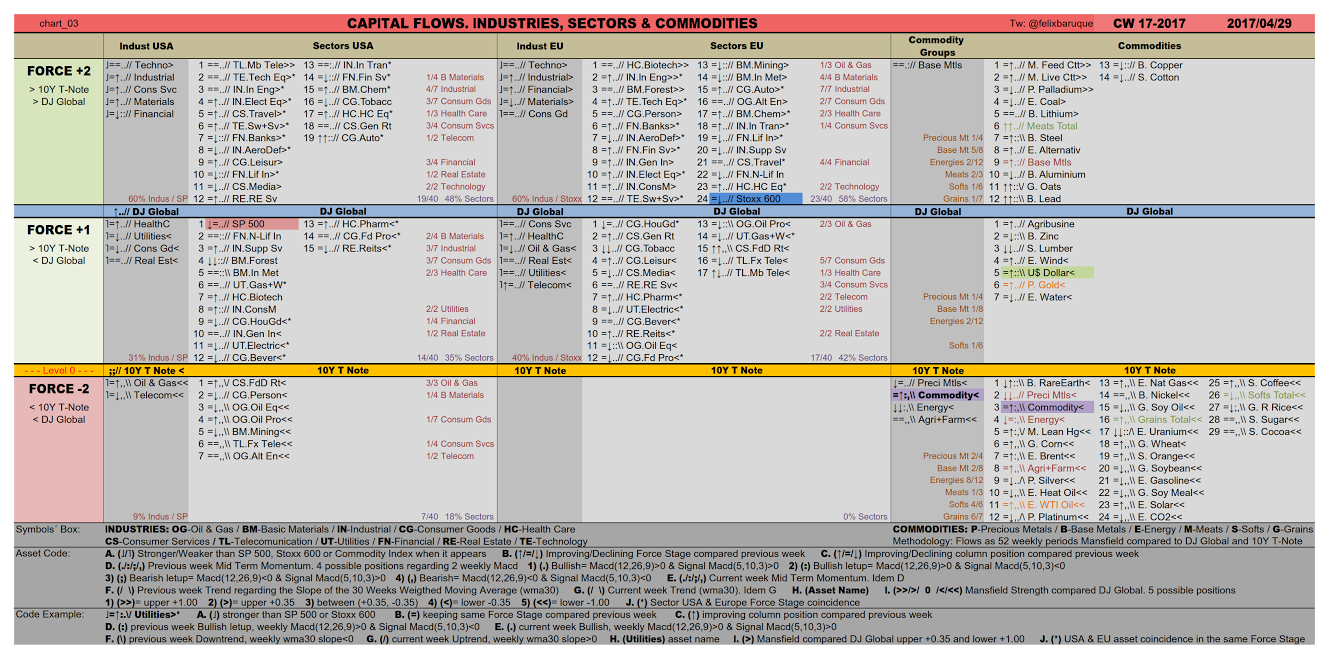

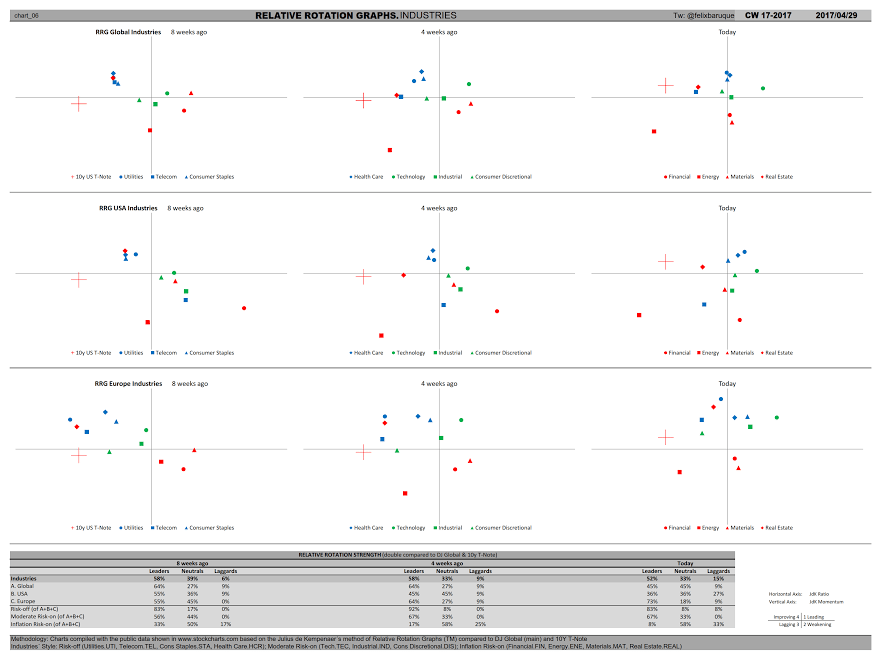

Rotación sectorial:

- Global: Fase 1

- EEUU: Fase 1

- LatAm: Fase 11

- Europa: Fase 1

- Asia: Fase 1

Relative Rotation Graphs:

Buena semana y buen trading!!