Los mercados de valores asiáticos cerraron al alza sobre el optimismo comercial

Los mercados de renta variable en Asia fueron en su mayoría más altos en la sesión del miércoles después de que surgieron las noticias, la fecha límite del 2 de marzo para un acuerdo entre Estados Unidos y China podría extenderse. El presidente de Estados Unidos, Donald Trump, dice que pospondrá la implementación de nuevas tarifas, un 10% adicional a un 10% ya existente si se puede alcanzar un acuerdo comercial.

El Secretario del Tesoro Steve Mnuchin y el Representante Comercial Principal Robert Lighthizer se están reuniendo con el Viceprimer Ministro chino Liu He en Beijing. Según los informes de los medios chinos, los dos podrían reunirse con el presidente chino, Xi Jinping, el viernes, en un esfuerzo por alcanzar un acuerdo antes de la fecha límite, que está a tres semanas.

Los índices chinos subieron más en las noticias, el Compuesto de Shanghai subió casi un 1,85%, mientras que las ganancias en otros mercados fueron menos sólidas. El Nikkei japonés registró la segunda ganancia más grande, alrededor de 1.35%, mientras que el Heng Seng subió 1.16% y el Kospi coreano subió solo 0.50%. El ASX australiano fue el único índice importante en la región que cerró con pérdidas, con una baja del -0.25%, a pesar de un aumento del 5% en el gigante energético Beach Energy.

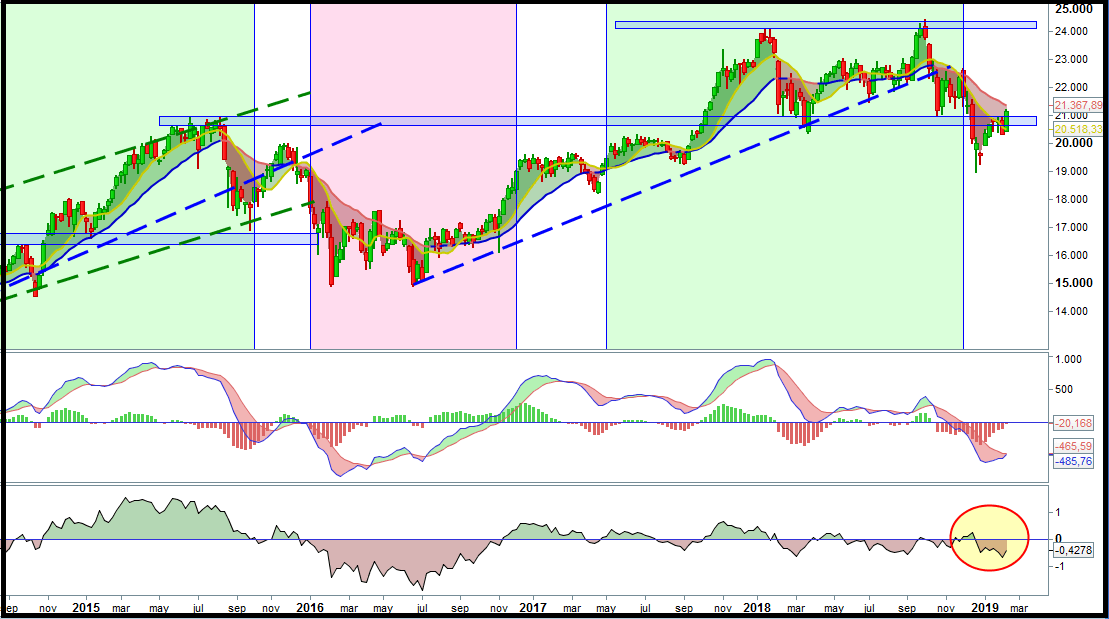

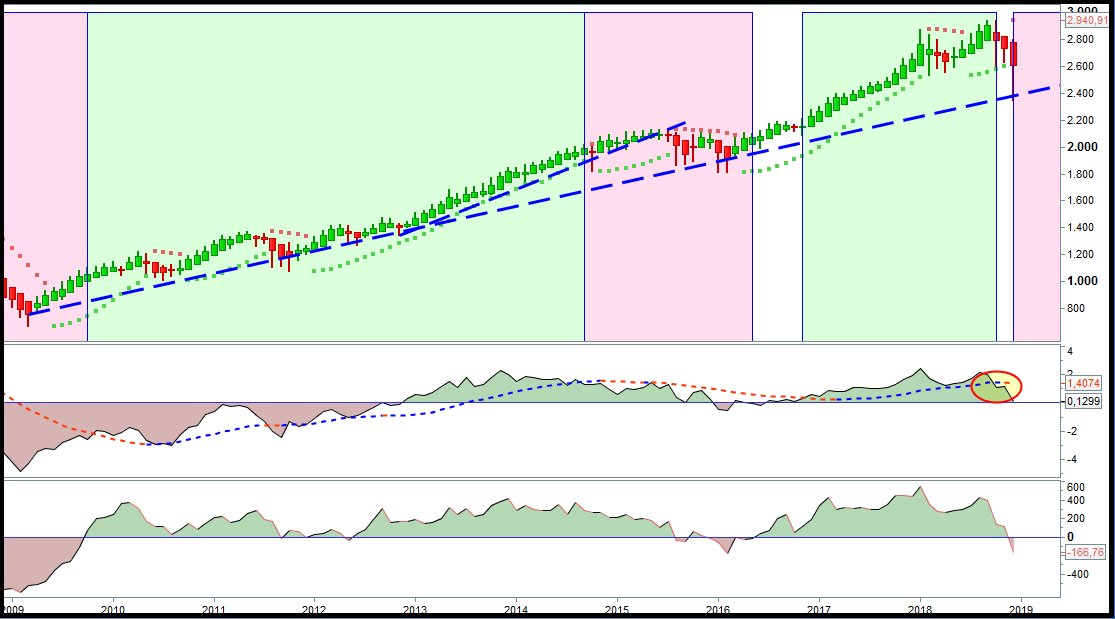

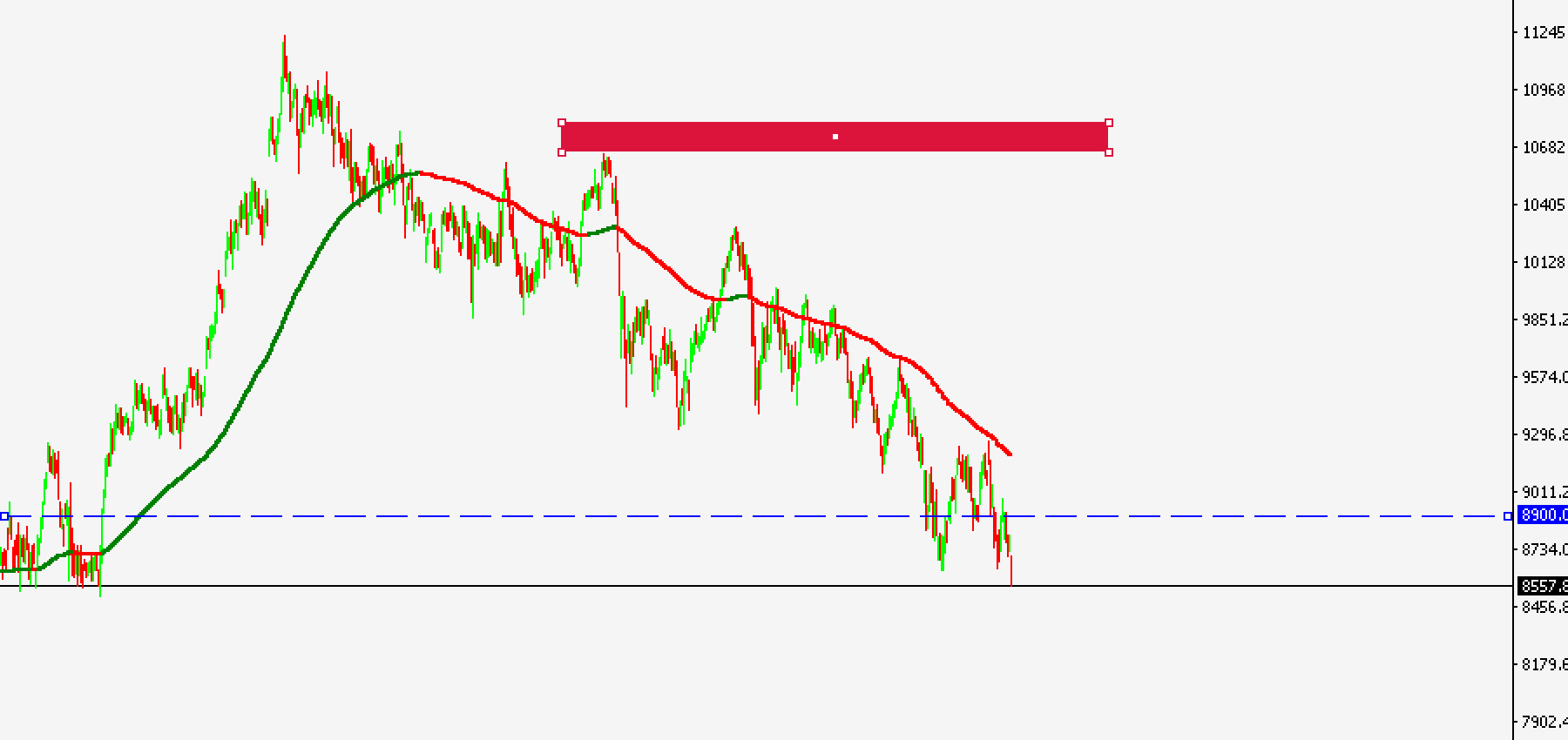

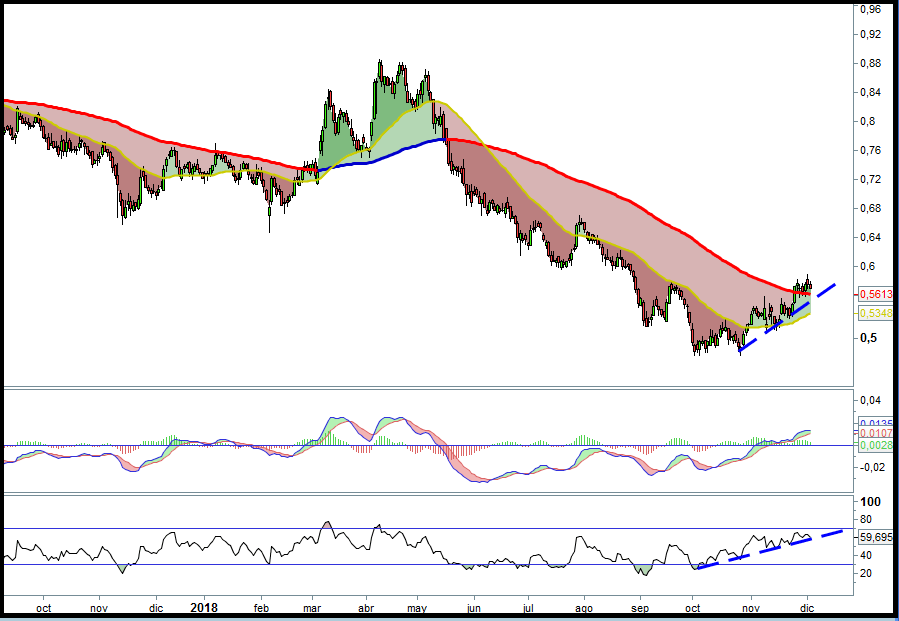

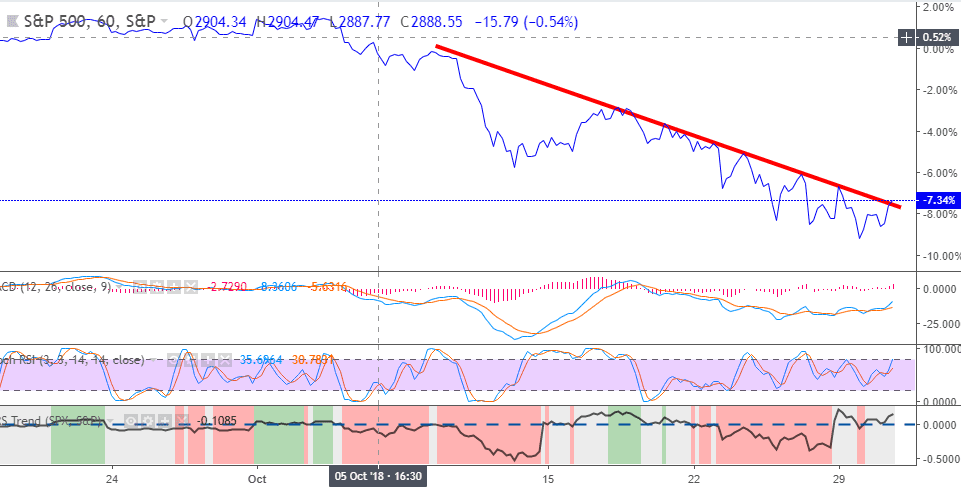

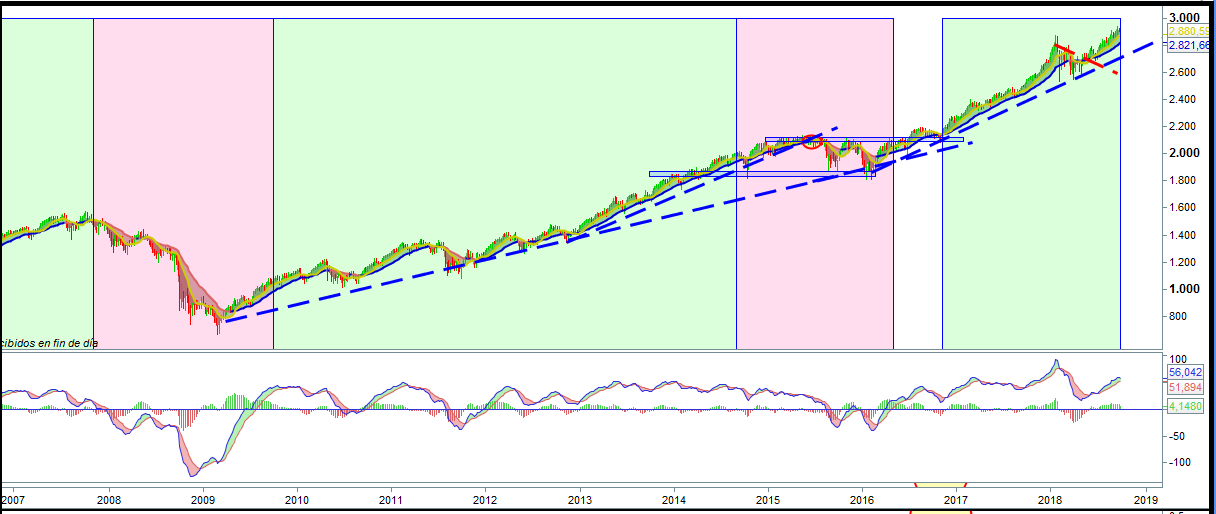

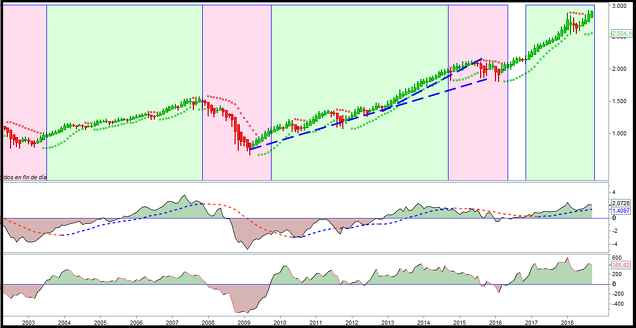

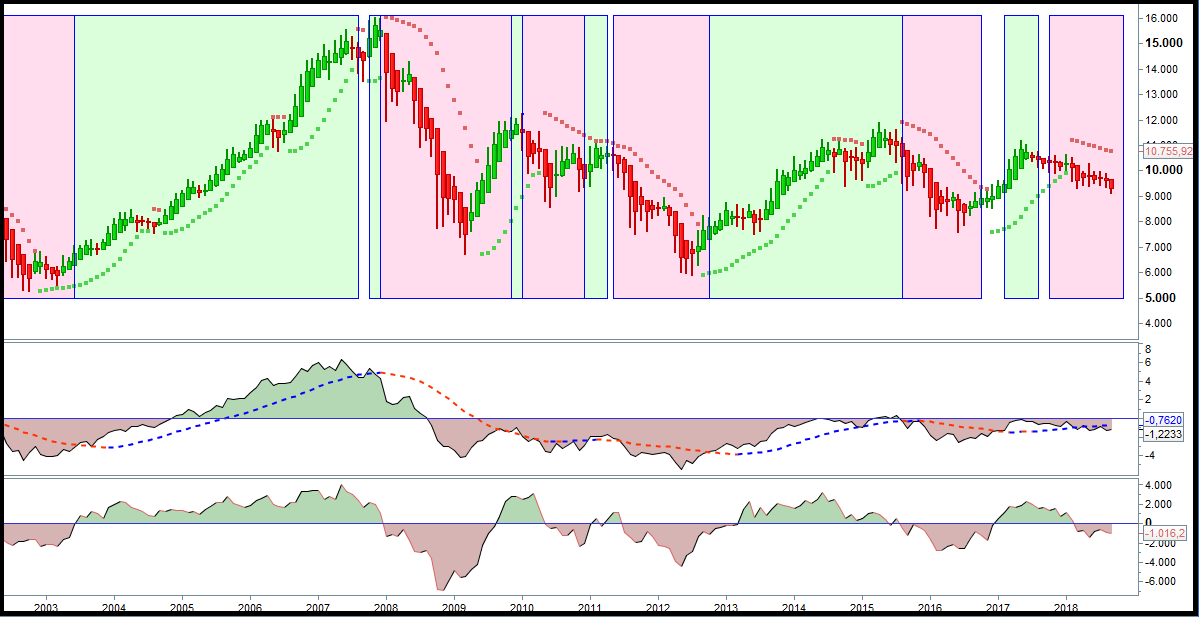

Ante todo esto nos encontramos un Nikkei con el siguiente aspecto:

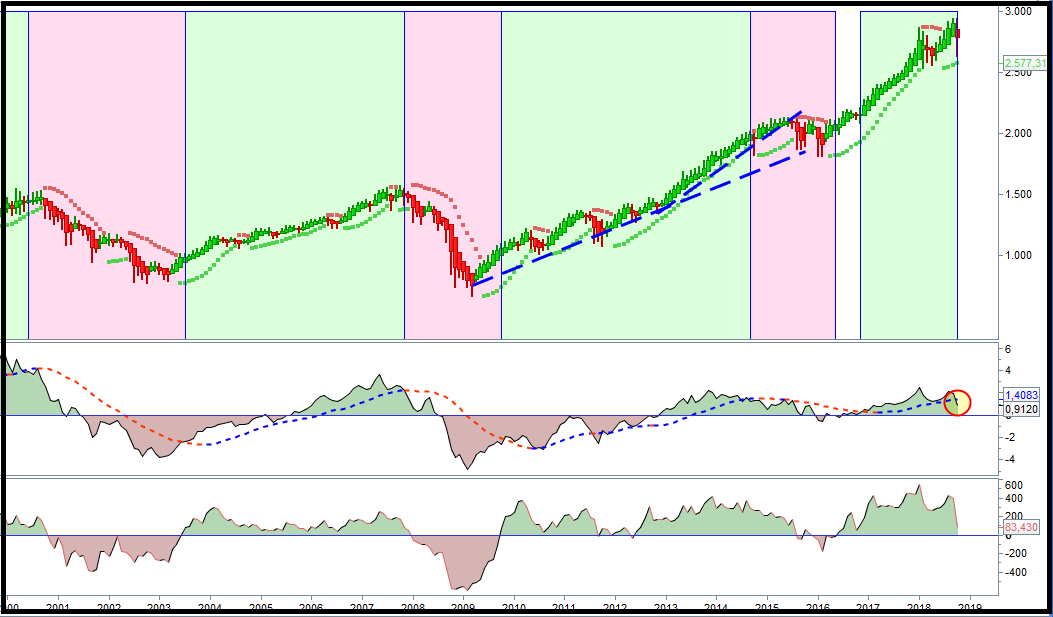

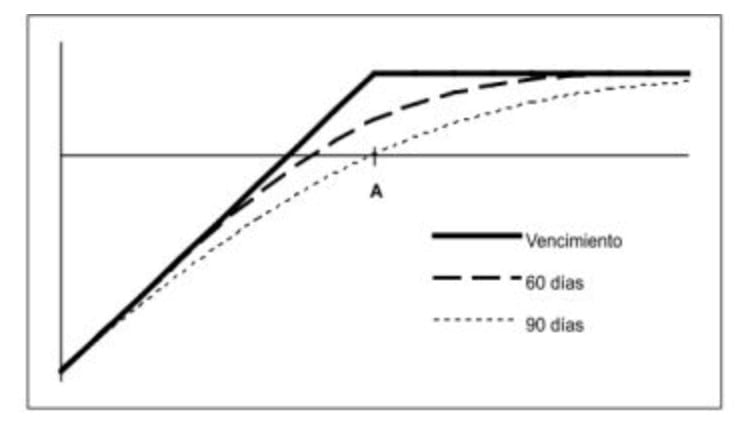

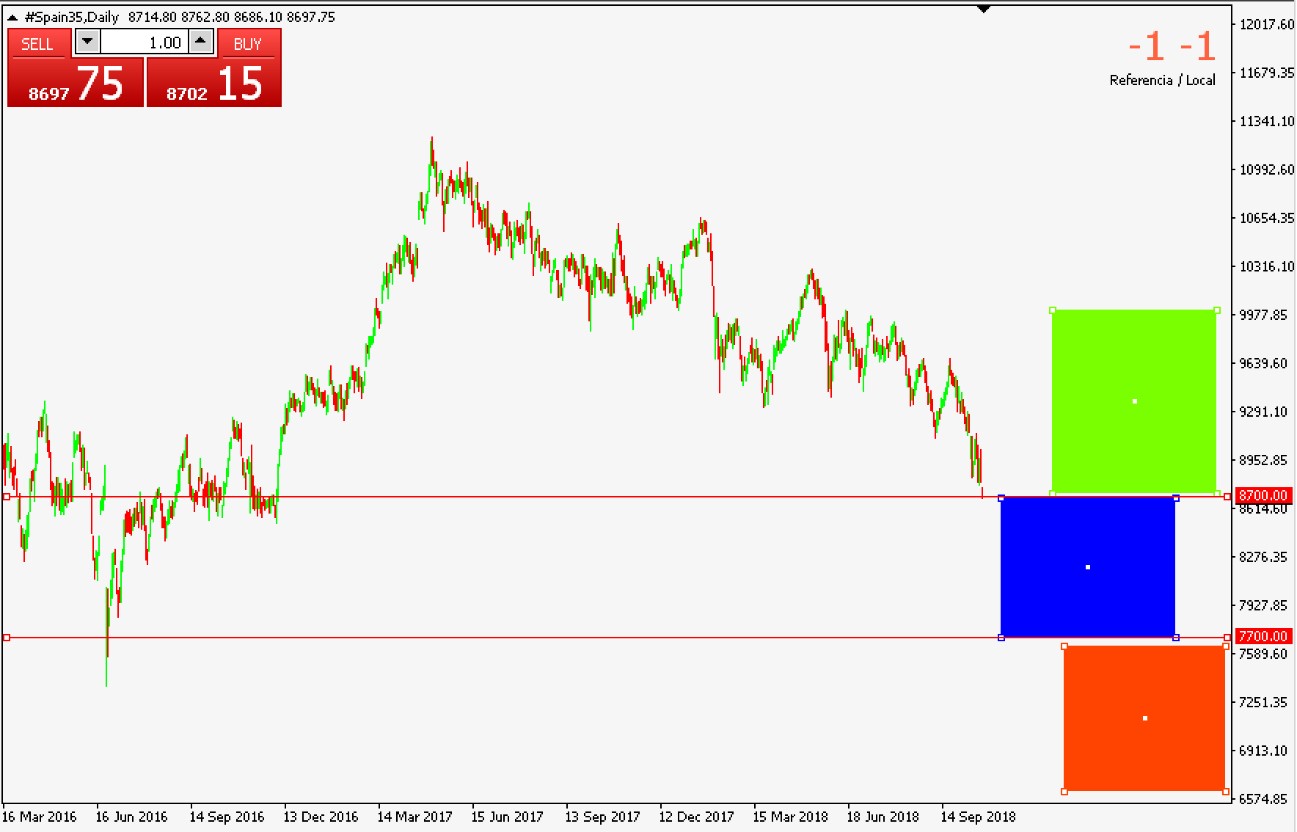

El índice japonés se encuentra en una situación ambigua en la que despues de una tendencia alcista clara desde finales de 2016 hasta finales de 2017 se encontraba alcista y en la actualidad ha perforado a la baja niveles importantes de soporte, los cuales parece tratar de recuperar para no iniciar una tendencia bajista.

No obstante, a pesar de este nuevo intento ascendente, el índice se encuentra en una situación claramente bajista.

Los débiles límites de datos ganan en la Unión Europea

Una ronda más débil de lo esperado de la UE apunta a una continua desaceleración de la economía europea. Desde la propia UE, la producción industrial cayó un -0.9% en el último mes y cayó un -4.2% en el último año. Desde el Reino Unido, el Índice de Precios al Consumidor se ubicó en 1.8% y un mínimo de dos años.

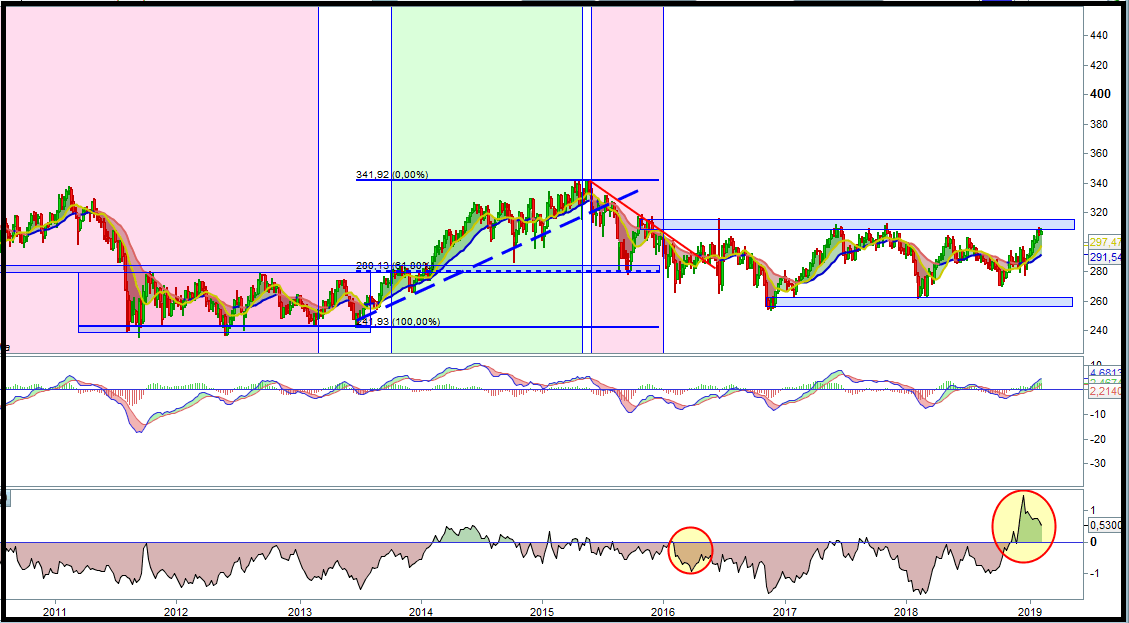

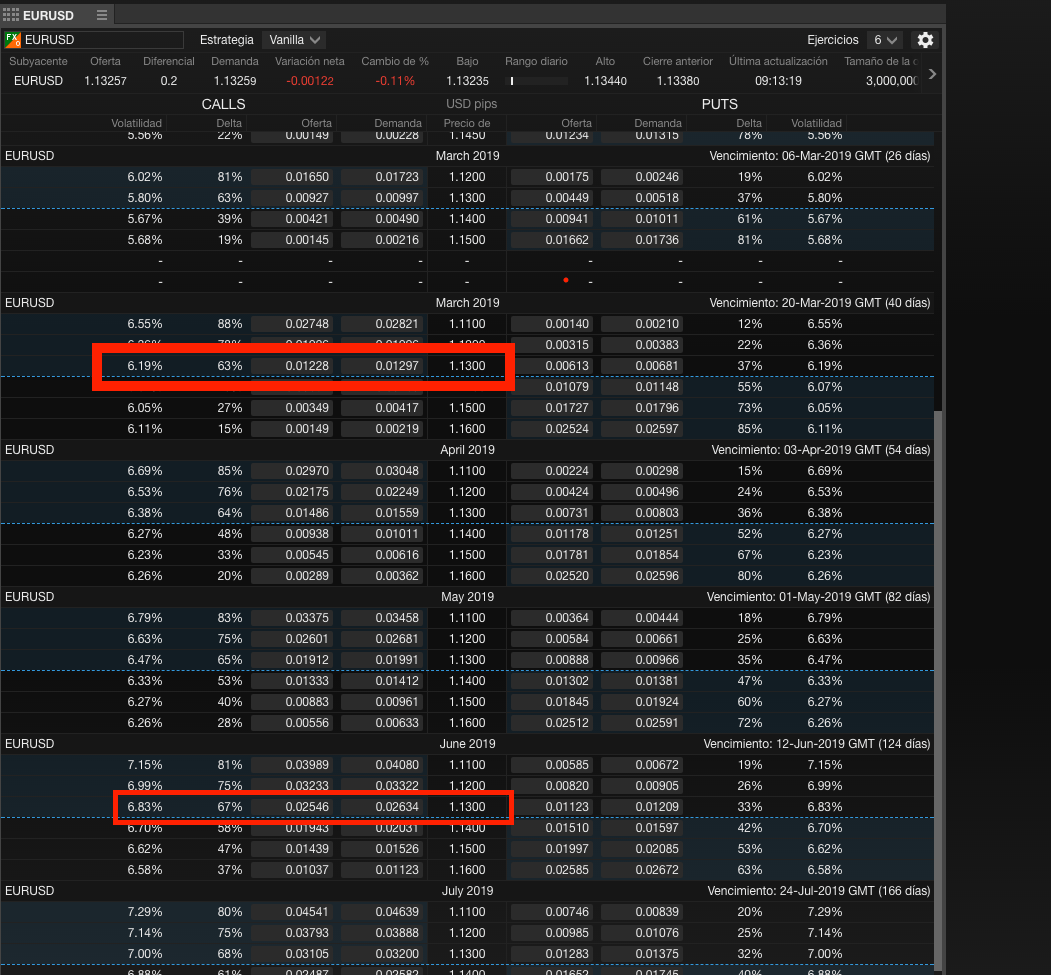

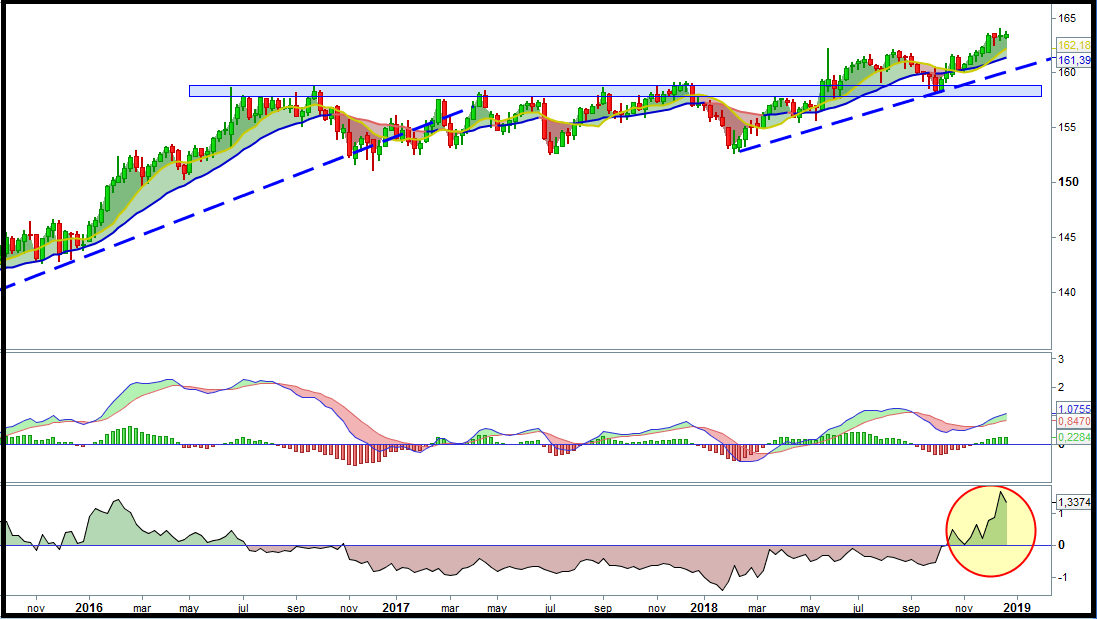

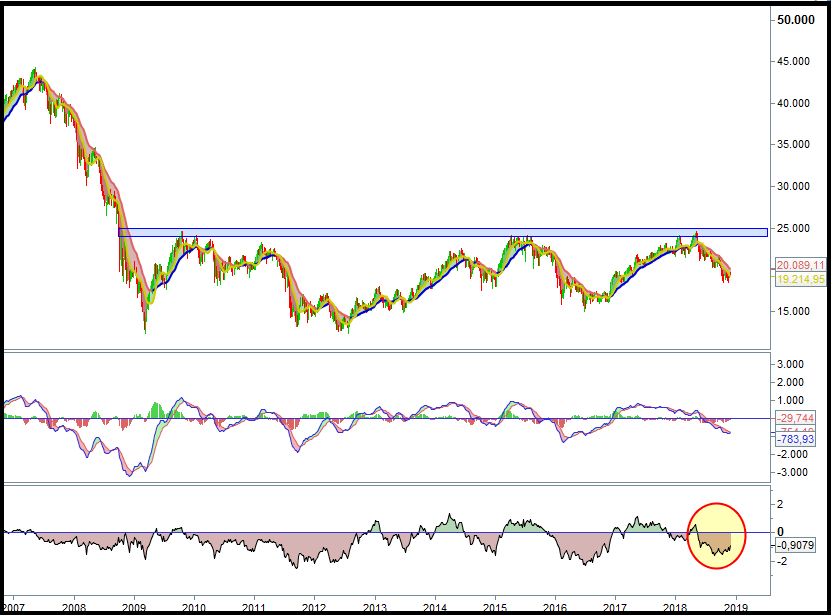

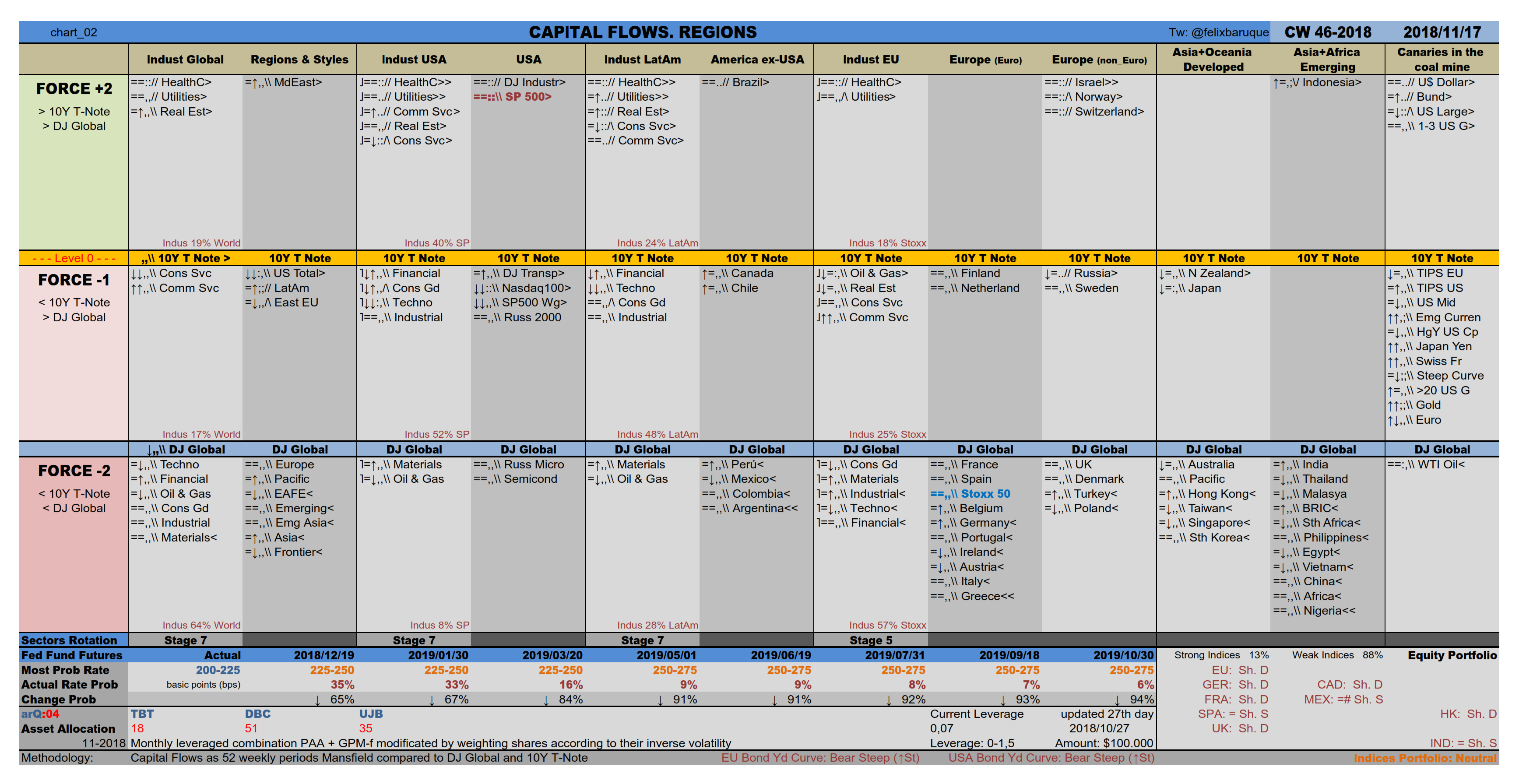

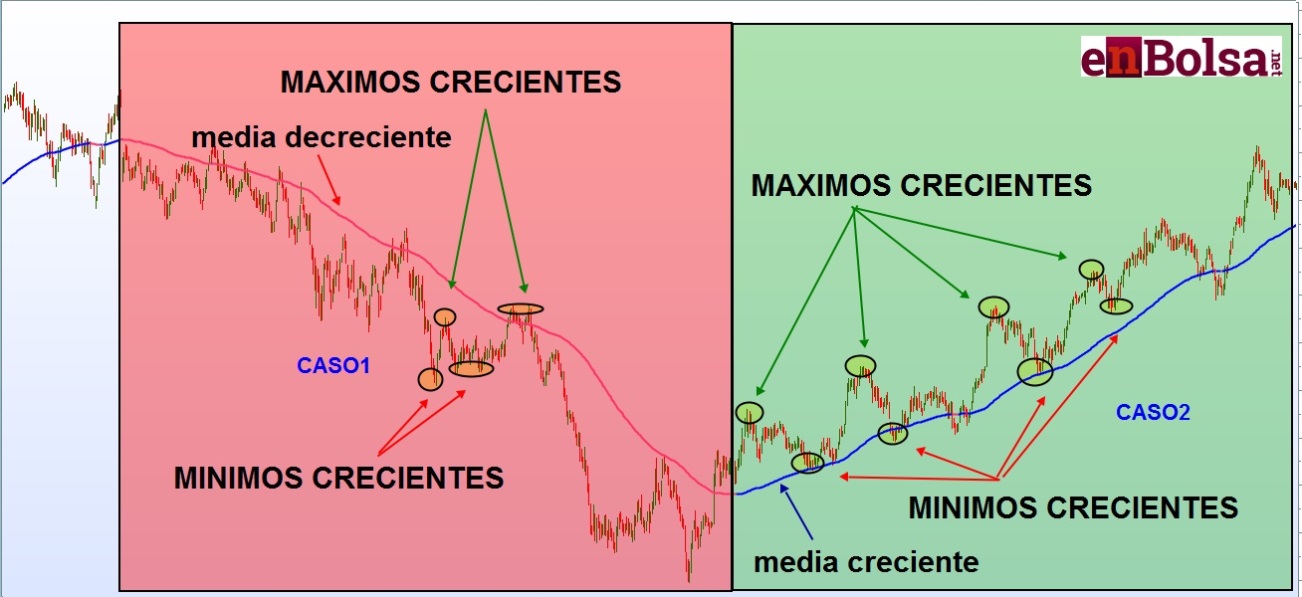

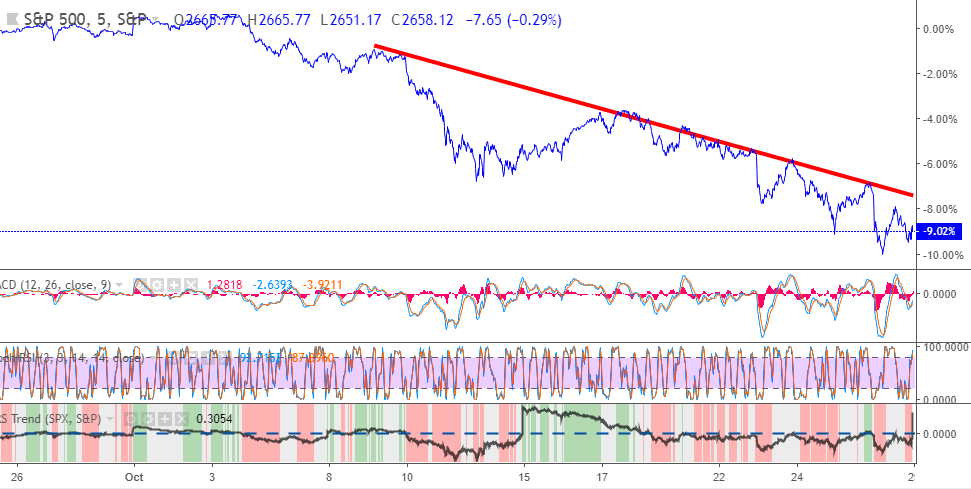

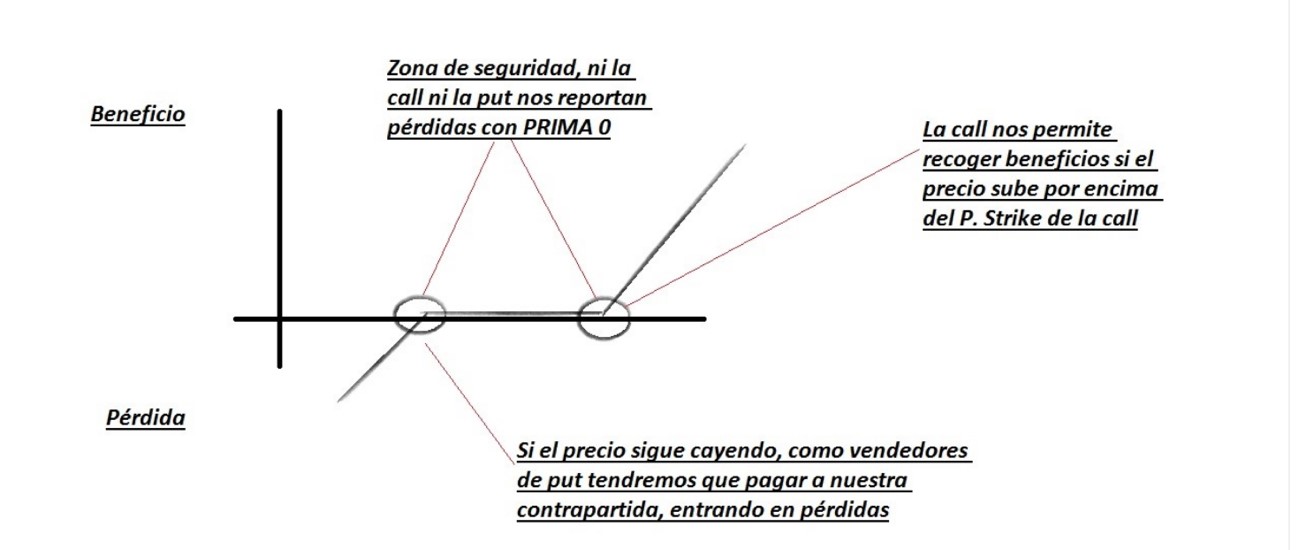

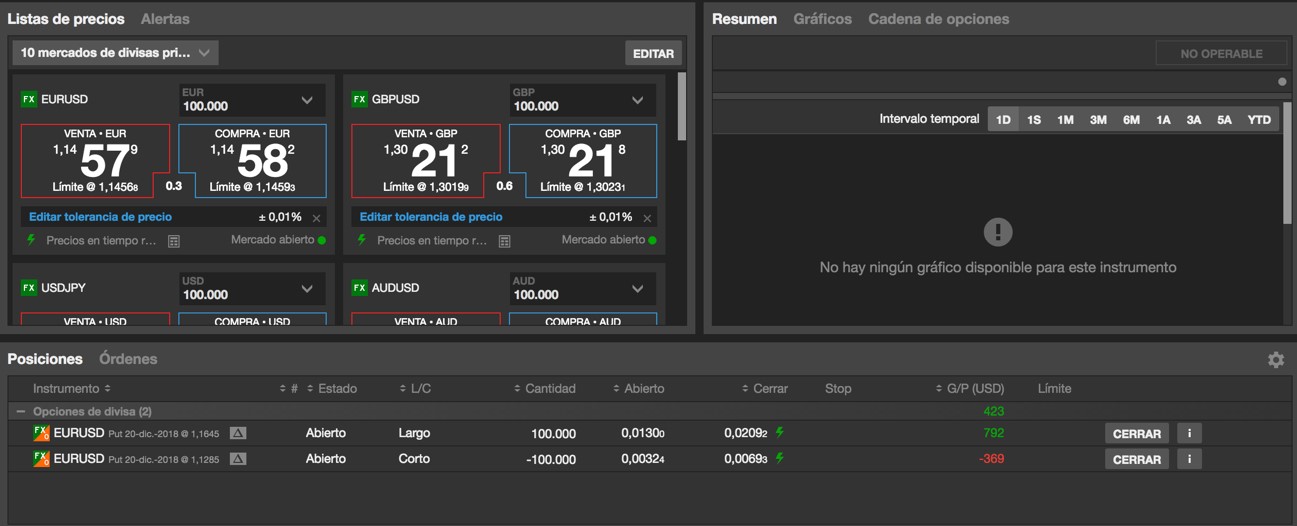

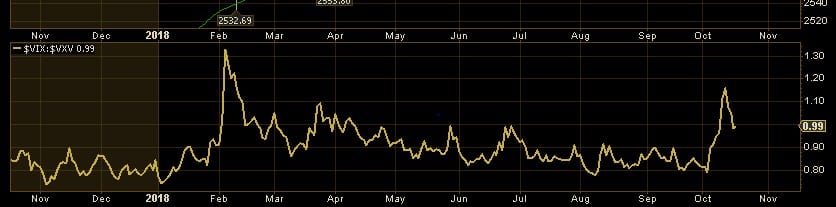

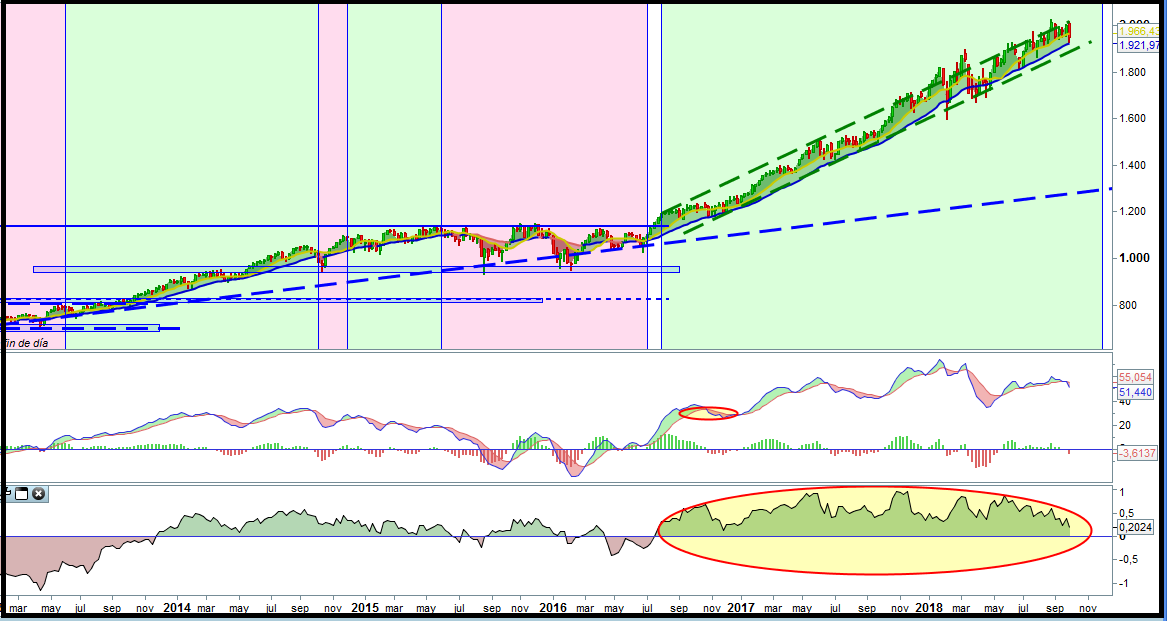

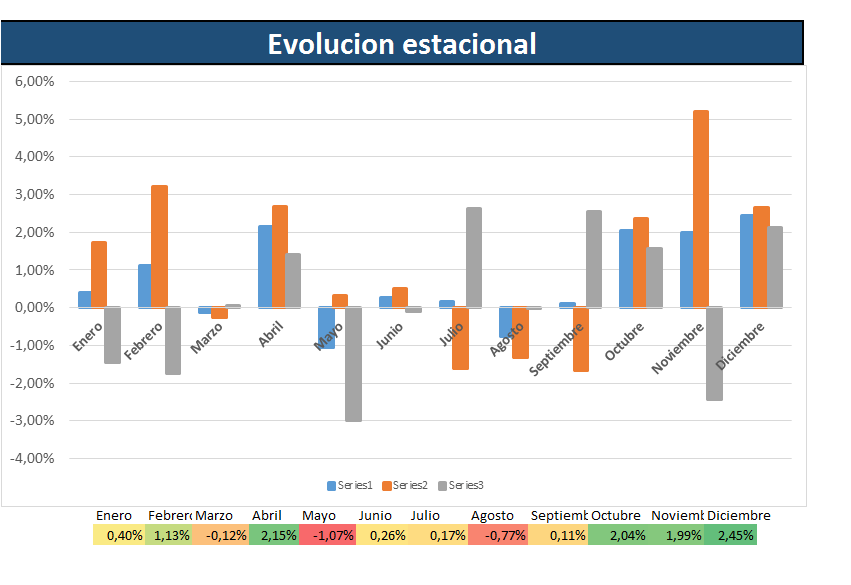

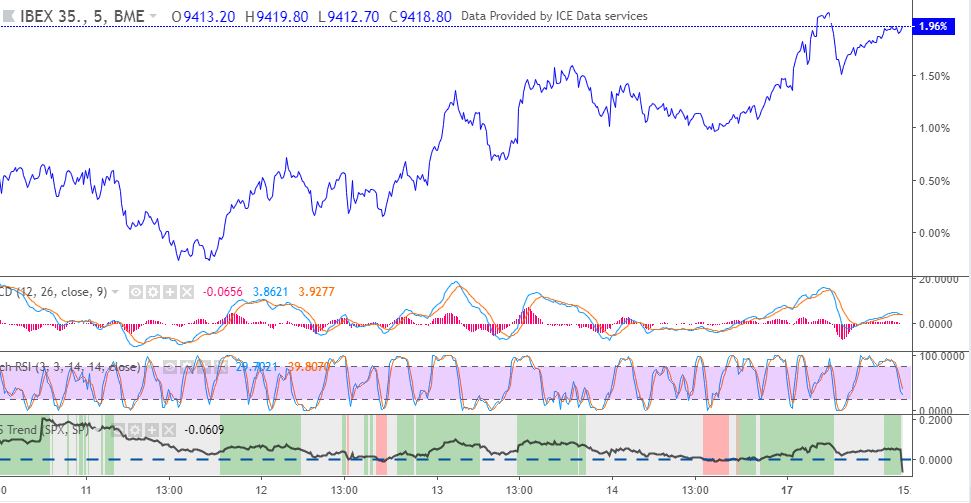

Si nos fijamos nos encontraremos con un rango lateral que se sostiene desde 2016 hasta el momento actual, no obstante, a medida que el precio se esta acercando en la actualidad al nivel de resistencia se encuentra influeciado por la fortaleza mostrada por el índice bursátil.

Lo que puede hacer que el precio pueda perforar finalmente el nivel de resistencia, sin embargo, hasta que no se confirme esta situación no se aceptará el tramo impulsivo.

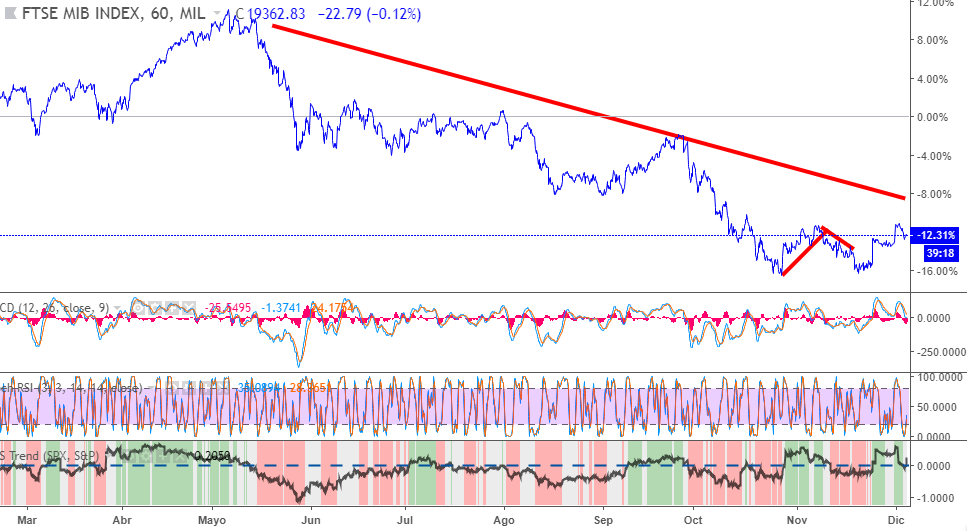

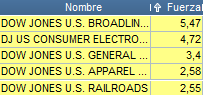

El FTSE lideró las ganancias, ya que los débiles datos de inflación apuntan a otro año de política de dinero fácil del BOE, el índice con sede en el Reino Unido subió un 0,60% en el comercio de media mañana. El DAX alemán y el CAC francés subieron un 0,30%.

En las noticias sobre acciones, la mayoría de los sectores eran más altos, aunque las existencias de productos químicos estaban en la delantera, con ganancias promedio cercanas al 1.0%. El banco holandés ABN Amro reportó ganancias antes de la campaña y cayó más de -7.0% en las noticias. Los bancos dicen que los ingresos y las ganancias no alcanzaron las expectativas y que puede que no cumplan con sus objetivos este año.

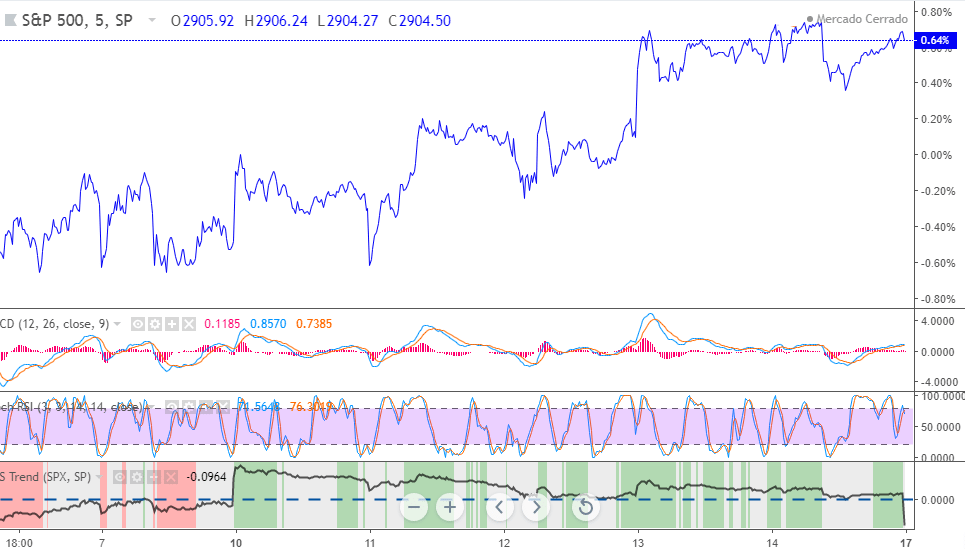

Las acciones estadounidenses suben en buenas noticias

Las acciones de los EE. UU. Extendieron el repunte del martes con buenas noticias, incluidas las negociaciones comerciales, la posibilidad de que las tarifas se retrasen y un acuerdo para evitar el cierre del gobierno. Los principales índices estaban todos en el verde en las primeras operaciones previas a la apertura con NASDAQ Composite, una empresa con gran capacidad tecnológica en la delantera, con un avance cercano al 0.45%.

La posible reunión entre los negociadores estadounidenses y el presidente chino, Xi Jinping, es lo más destacable de la semana. La reunión, si ocurre, es inesperada y es una señal de que las conversaciones avanzan más rápidamente de lo que la retórica reciente de la Casa Blanca ha alegado. La reunión puede resultar en un acuerdo de principio que muchos creen que podría eliminar los aranceles establecidos el año pasado.

En noticias económicas, el IPC fue plano y la décima más débil de lo esperado, mientras que el IPC subyacente subió un 0,2%. Los datos están en línea con la perspectiva actual del FOMC pero ayudaron a fortalecer el dólar frente a la canasta de monedas globales.