Hoy volvemos con un interesante artículo sobre Niveles de Sobrecompra, Sobreventa y divergencias, donde continuamos aportando información sobre activos que presenten alto grado de sobrecompra y sobreventa en su estructura de precios, tratando así de determinar posibles zonas de techo y suelo en los activos en seguimiento del mercado español, europeo y estadounidense.

Si quiere estar al tanto de todos los artículos que publicamos y no perderse ninguna información ni operación realizada por enbolsa.net no dude en darse de alta en este servicio gratuito y recibirá nuestros artículos en su mail. Pulse aquí para registrarse.

A su vez también incluiremos tablas de divergencias bajistas y alcistas en posibles zonas de techo y suelo.

Estas divergencias podrán ser dobles o triples dependiendo del número de factores que la provoquen. Las señales dobles aparecen cuando dos indicadores de momento y tendencia aparezcan al mismo tiempo, mientras que las divergencias triples aparecerán cuando tres señales divergentes aparezcan a la vez en una zona determinada de precios.

Ni que decir tiene que cuando las divergencias alcistas o bajistas dobles o triples aparezcan de forma combinada con una señal de divergencia del mismo tipo, la señal alcanzará un peso más relevante.

Para más información, también puede consultar el resto de artículos semanales en nuestra página web www.enbolsa.net

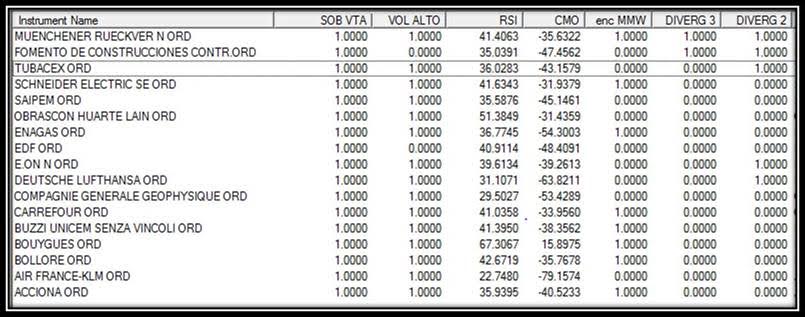

SOBREVENTA EN EUROPA

La tabla anterior nos muestra una serie de acciones cotizadas en el mercado europeo, cuya particularidad común es que todas presentan sobreventa. Profundizando más dentro de dichas acciones, vemos como todas excepto FCC y EDF, presentan una sobreventa acompañada de volumen alto, indicando una mayor posibilidad de giro al alza en suelo que las 2 acciones restantes, al carecer éstas de volumen, lo que no quiere decir que no exista posibilidad de giro en suelo.

En cuanto a divergencias podemos ver como MUENCHENER, FCC, TUBACEX, EON y DEUTSCHE LUFTHANSA presentan divergencias dobles o triples alcistas, destacando el caso de las dos primeras acciones, las cuales poseen al mismo tiempo divergencia doble y triple, y además MOUNCHENER presenta sobreventa con volumen, siendo la acción que posee una mayor posibilidad de que se gire al alza en suelo. Por otro lado en el caso de las tres acciones restantes como son TUBACEX, EON y DEUTSCHE LUFTHANSA presentan divergencias alcistas dobles.

A continuación vemos los gráficos de las acciones destacadas como son MUENCHENER, FCC, TUBACEX y EON, las cuales vamos a analizar más detalladamente.

La imagen anterior representa la gráfica de la acción MUENCHENER RUECKVER. En la gráfica vemos más detalladamente lo que expusimos anteriormente, es decir, que ésta acción se encuentra sobrevendiada, ya que desde finales de Mayo las veles de tornan en azul, coincidente con el periodo que lleva el indicador CMO por debajo de 30 y el RSI por debajo de -50, indicadores que aparecen en la parte superior, y que junto al indicador de la bombita verde, que representa un posible giro Enb (señal de largos) en suelo o inicio de un posible nuevo impulso alcista, son indicadores que nos muestran que dicha acción se encuentra sobrevendida. Además dicho posible giro al alza se ratificaría a través de una divergencia alcista, ya que mientras que el MACD, RSI y CMO nos indica que el proceso correctivo posiblemente haya terminado, el precio de la acción sigue cayendo, lo que da lugar a una divergencia alcista, indicadora de un posible nuevo impulso.

La imagen anterior representa la gráfica de la acción francesa SCHNEIDER ELECTRIC, perteneciente a la industria de Productos Industriales. En la gráfica de a izquierda como en time frame semanal dicha acción se encuentra dentro de una corrección, colocándose ya el MACD por debajo de 0, por lo que para ver si esa corrección está cerca de su fin, nos bajamos a un time frame inferior como es el horario (imagen derecha), donde vemos como se ha activado la señal de compra MACDENB-Señales, la cuál se ha adelantado a un cruce del indicador MACD al alza por debajo de cero, lo que nos indica señal de largos y el posible inicio de un nuevo impulso.

La imagen anterior representa la gráfica de la acción española FCC, perteneciente a la Industria de Productos Industriales. En la gráfica vemos como las velas se encuentran desde finales de Mayo en verde, coincidente con el periodo que lleva el indicador CMO por debajo de 30 y el RSI por debajo de -50, indicadores que aparecen en la parte inferior y superior del gráfico respectivamente, y que junto al indicador de la bombita verde, que representa un posible giro en suelo al alza o inicio de un posible nuevo impulso alcista, son indicadores que nos muestran que FCC se encuentra sobrevendida y presenta una divergencia alcista, ya que mientras los indicadores siguen una directriz claramente alcista, el precio de la acción sigue bajando, indicando la existencia de divergencias alcistas y ratificando ese posible nuevo impulso alcista y el final de la corrección.

La imagen anterior representa la gráfica de la acción TUBACEX. En la gráfica vemos como las velas se van tornando a color verde desde principios de Junio, coincidiendo con la activación de dos señales de compra MACDENB (Bombita verde), siendo la segunda coincidente con un corte del MACD al alza por debajo de 0, indicando señal de compra y posible inicio de un nuevo impulso alcista (T3).

Si estás interesado en recibir en su correo semanalmente todos los artículos que vayamos publicando sin necesidad de entrar en la web, sólo tienes que suscribirte pinchando en la pestaña que se encuentra justo a continuación de este artículo

Los parámetros que hemos usado para determinar estas zonas extremas serán muy exigentes siendo necesarios dos requisitos en los indicadores de momento y un requisito de volumen de acumulación o distribución que acompañe la señal. Tendrán que tener en cuenta que a pesar de lo exigente de la señales estos datos no serán definitivos a la hora de determinar el posible final de un movimiento impulsivo.

Estas señales podrán usarse para:

1- Ceñir los stop profit en el caso de que las acciones estén en poder de nuestros lectores

2- podrán usarse para operar en la dirección natural de la tendencia de largo plazo cuando esta se encuentra sometida a una profunda corrección.

3- también podrán usarse para especular en el sentido contrario de la tendencia. Esta será más difícil de las tres operativas.

SI desea pedir más información sobre esta estrategia, consultar la plataforma con la que realizamos está operativa o asistir a las sesiones en vivo donde realizamos la operación solo tiene que enviarnos un mail a admin@enbolsa.net y estaremos encantados de poder ayudaros.