Los índices bursátiles norteamericanos, SP500, DOWJONES y NASDAQ, han acabado su proceso correctivo y han dando lugar a un nuevo tramo impulsivo.

No obstante, a pesar de estas subidas nuevas, todos sabemos que el mercado debe de corregirlas, en mayor o menor medida, por lo que ahora debemos de buscar señales de agotamiento que avisen sobre el fin del tramo impulsivo actual.

Para ver estas señales se puede emplear la teoria de la opinion contraria la cual se basa en la realización de operaciones haciendo lo contrario que el sentimiento general del mercado, es decir, si el mercado es confiado lo más probable es que este próximo a realizar un movimiento contratendencial o pánico, lo cual puede ser el aviso de que el tramo correctivo esta llegando a su fin.

Serán dos los indicadores que usaremos para medir dicho dato de confianza y estos serán el índice de sentimiento FEAR and GREED de la CNN y el RATIO PUT CALL equity sobre el Sp500.

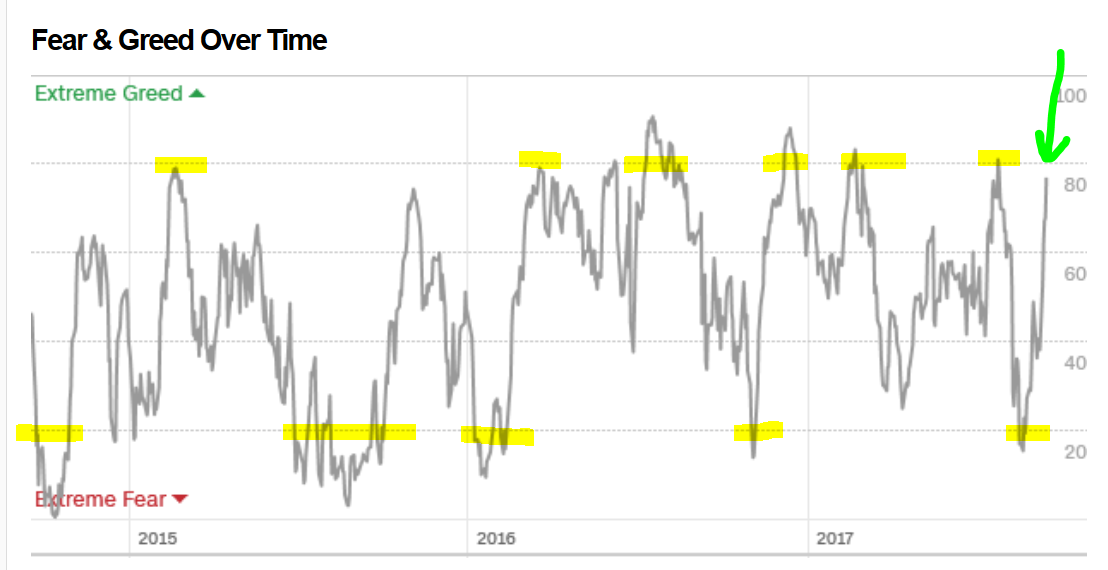

El índice de la CNN se emplea para conocer el sentimiento del mercado y con ello detectar si en el mercado estadounidense existe miedo, confianza o un termino neutro entre ambos. La interpretación del mismo se realiza considerando los niveles máximos y mínimos.

Este índice de sentimiento de la CNN sirve para medir el nivel de miedo, neutralidad o confianza que tenemos entre los inversores en el momento actual y este dato nos va ha ayudar a conocer cuánto de lejos o cerca estamos de un techo o suelo de mercado.

Este indicador puede ser considerado como un oscilador de feeling inversor ya que al igual que muchos osciladores de momentum se mueve entre día zonas extremas que nos marcan los niveles extremos al alza y los niveles extremos a la baja , en este caso el Indicador de la CNN se mueve entre los datos de 0 y de 100 siendo el nivel cero la máxima expresión de pánico en el mercado de renta variable y el nivel de 100 el momento de mayor confianza y esplendor posible para los inversores.

Las zona comprendidas entre el nivel de 15-25 es considerada como la zona de miedo del mercado y por debajo de 15 podemos hablar de pánico bajista. En el caso de los mercados alcistas podemos decir que una lectura entre los 78-80 nos marcaría un primer nivel de confianza que según situación de mercado podría llevar a una estructura de techo de corto plazo.

Actualmente nos encontramos con un dato de 77 puntos sobre 100 lo que nos muestra que las subidas constantes que se han producido en la ultimas semana han provocado que nos encontramos en zona de confianza y este hecho unido a los otros factores relacionados con el sentimiento positivo de los inversores podría dar lugar a la formación de un techo de corto plazo, aunque previamente a este posible formación de techo sería muy interesante encontrar procesos de desaceleración de los precios de referencia.

Este dato de 77 en el nivel de confianza de los inversores americanos supone sobrepasar la barrera de los 75 puntos y por lo tanto nos empieza ha avisar que la zona realmente extrema situada por encima de los 80 puntos queda demasiado cercana como para obviar este hecho relevante. En la gráfica arriba adjunta se ve muy claro como la zona de los 80 puntos de confianza suponen una barrera psicológica muy importante en el sentimiento inversor.

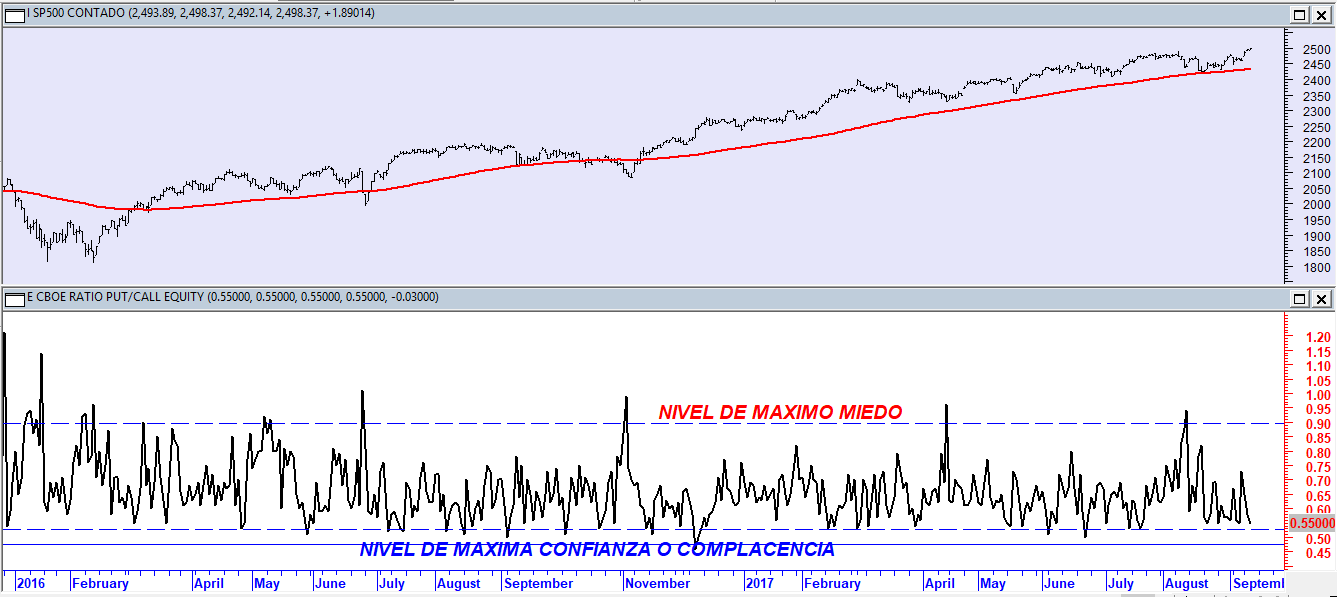

Para complementar la información sobre el sentimiento alcista o confiante del mercado hemos decidido incluir en nuestro artículo de hoy otro indicador muy conocido e importante por la información que nos suministra. Este es el RATIO PUT CALL EQUITY o índice de miedo de las acciones americanas cotizadas en el SP500.

Este indicador refleja el número de opciones call y opciones put compradas y llevadas a un ratio de división entre ambas.

El dato que obtenemos es el número de contratos negociados en opciones call cuando la mayoría de los inversores esperan a que suba el S&P 500 ya que estos piensan que seguirá subiendo y quieren estar dentro de las posibles ganancias alcistas que puedan registrarse. Por lo tanto, en estos casos de tendencias alcistas prolongadas el valor del ratio será menor que 1 ya que las opciones call se comparan en mayor volumen que las opciones put.

Por el contrario, el ratio tomara valores por encima de 1 en el caso de que la mayoría de los inversores pensara que el S&P 500 debe bajar por lo que el volumen de opciones put será mayor que el de opciones call.

Como hemos mencionado en otras ocasiones el ratio de sentimiento put call se utiliza como indicador de la teoría contraria y por lo tanto se utiliza para detectar suelos y techos de mercado pero para utilizarlo de este modo solo lo lograremos utilizar cuando alcance valores extremos.

Cuando el ratio put call se mueve en valores muy por debajo de 1 quiere decir que la probabilidad de que la bolsa baje es muy alta por lo que se produce un sentimiento alcista de los inversores. Lo coherente es usar como norma los valores que se encuentren por debajo de 0.6 pero en realidad lo que tenemos que buscar son valores extremos.

Por el contrario, si se produce un sentimiento pesimista de los inversores se produce cuando el ratio put call se encuentra con valores por encima de 1 lo que da una probabilidad de que la bolsa suba muy alta. Para esto se toma como valor 1,1 pero cuanto más se acerque a valores extremos mayores probabilidades habrá.

En nuestro caso actual tenemos al ratio put call muy por debajo de 0,6 y en una situación de lectura de datos externa aunque no se encuentra todavía en la zona de mínimos que hemos podido observar en otras ocasiones en los últimos años, eso quiere decir que todavía podríamos tener algún margen de mejora alcista antes de marcar esas divergencias bajistas que marcarán la antesala de un proceso correctivo.

Pensamos que estos dos datos de sentimiento de la CNN y el RATIO PUTCALL podrían ser más que suficiente como para mostrar que los techos de corto plazo podrían estar cercanos en el tiempo , aunque quizás debemos esperar que estos datos de confianza vayan acompañados de divergencias bajistas en indicadores de tendencia y momento para que ambas señales se ratifiquen mutuamente y verifiquen el posible techo de mercado.