Hola a todos.

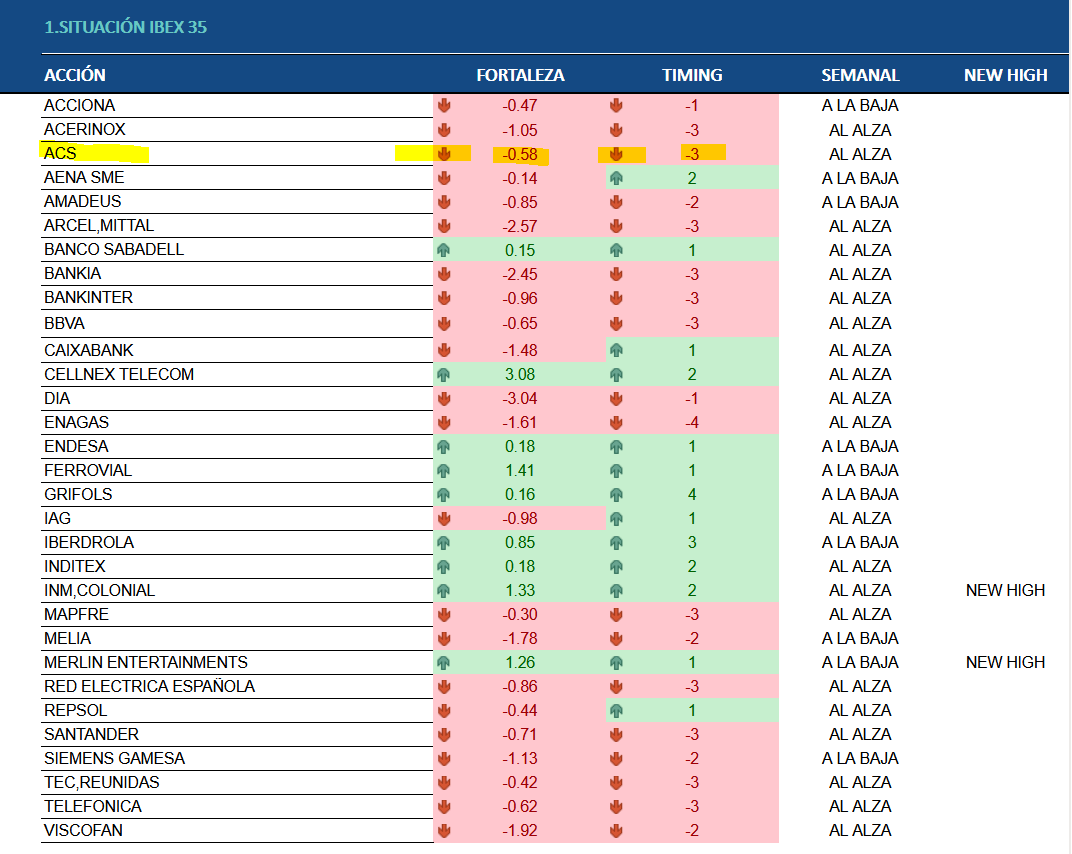

En el artículo de hoy vamos a realizar un planteamiento estratégico en valores del EUROSTOX 50, en función de la estacionalidad de estos activos y teniendo en cuenta una serie histórica de 21 años.

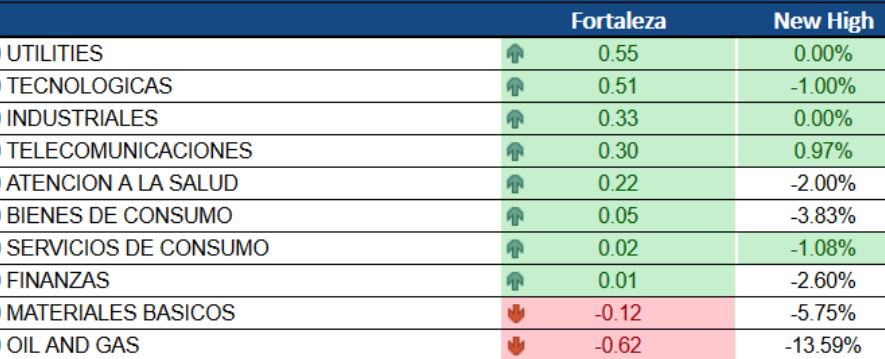

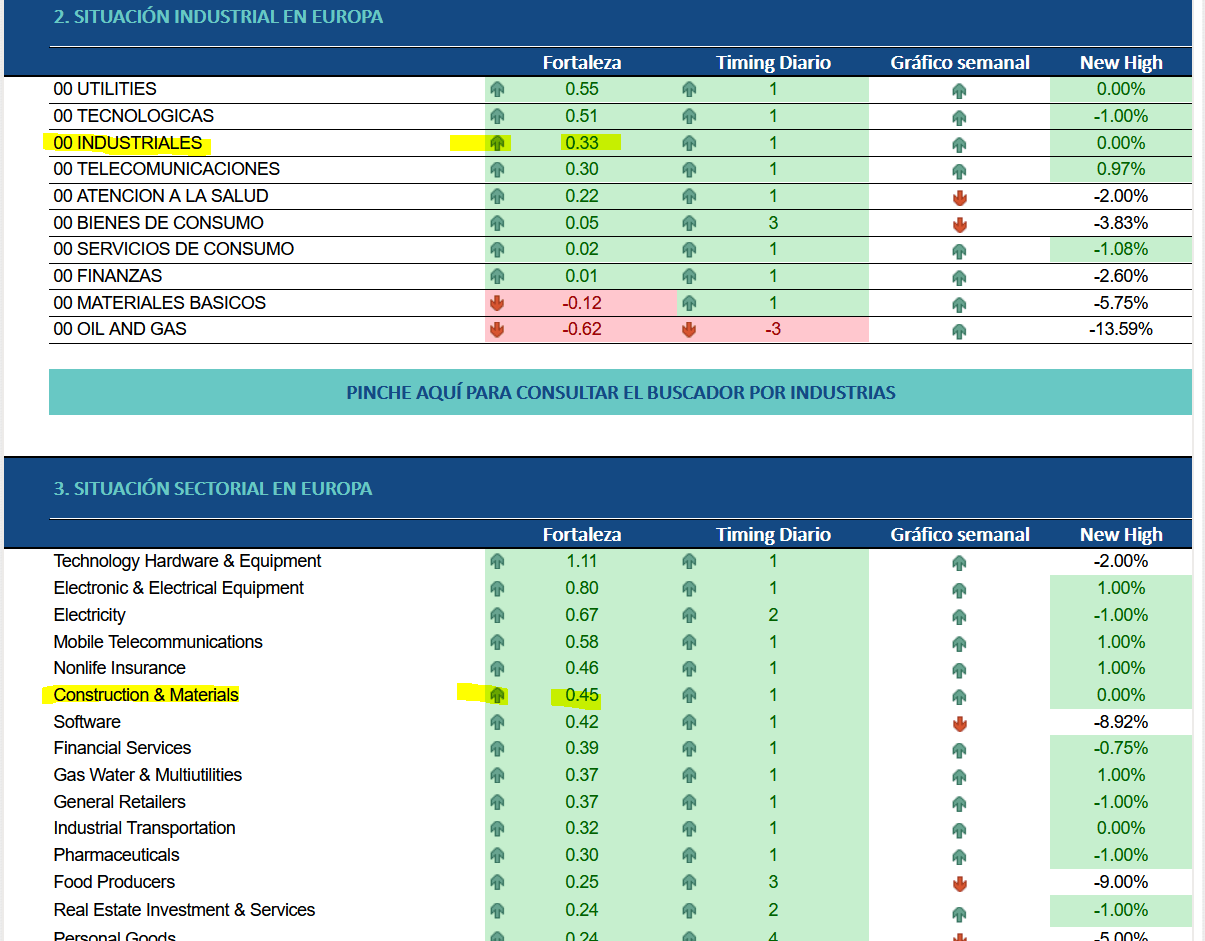

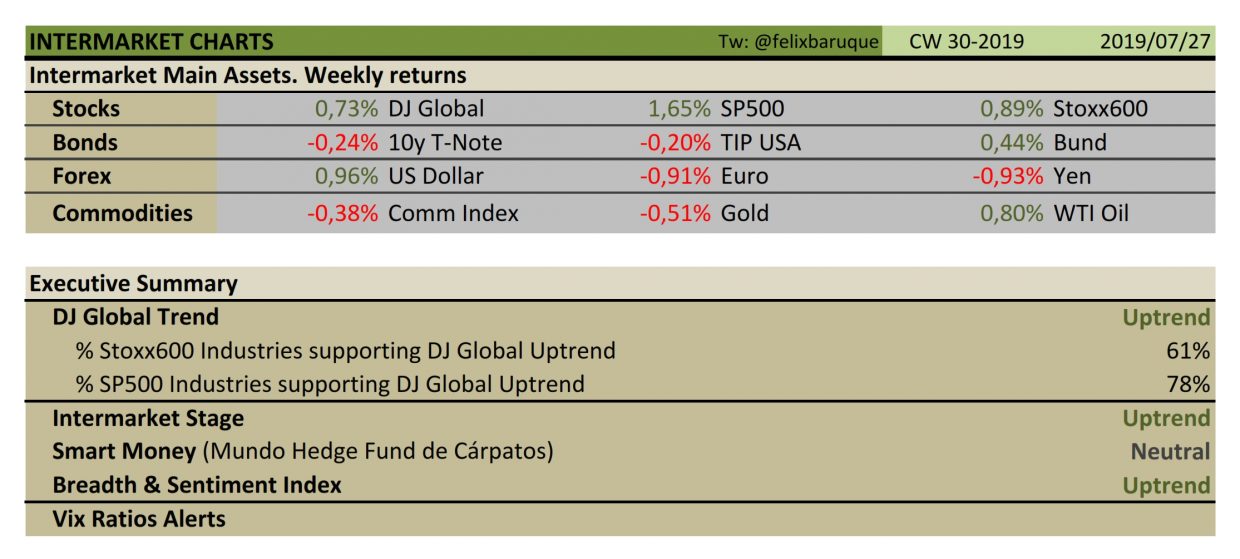

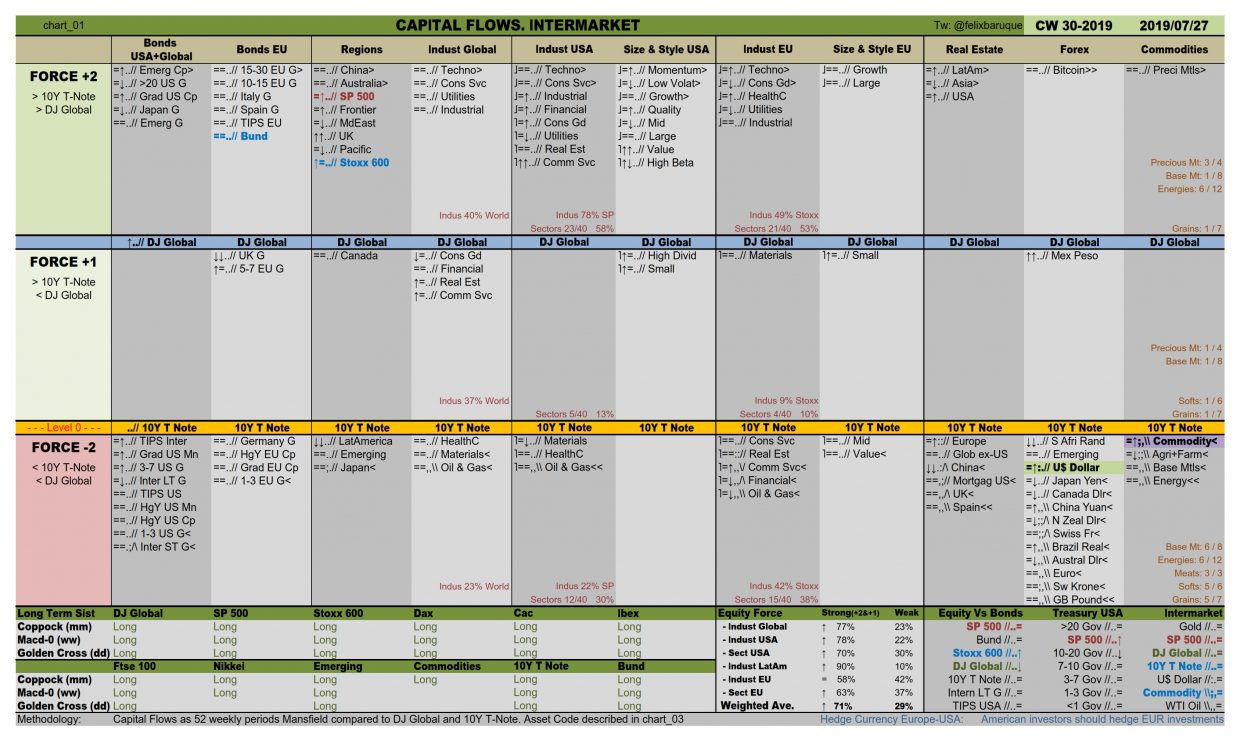

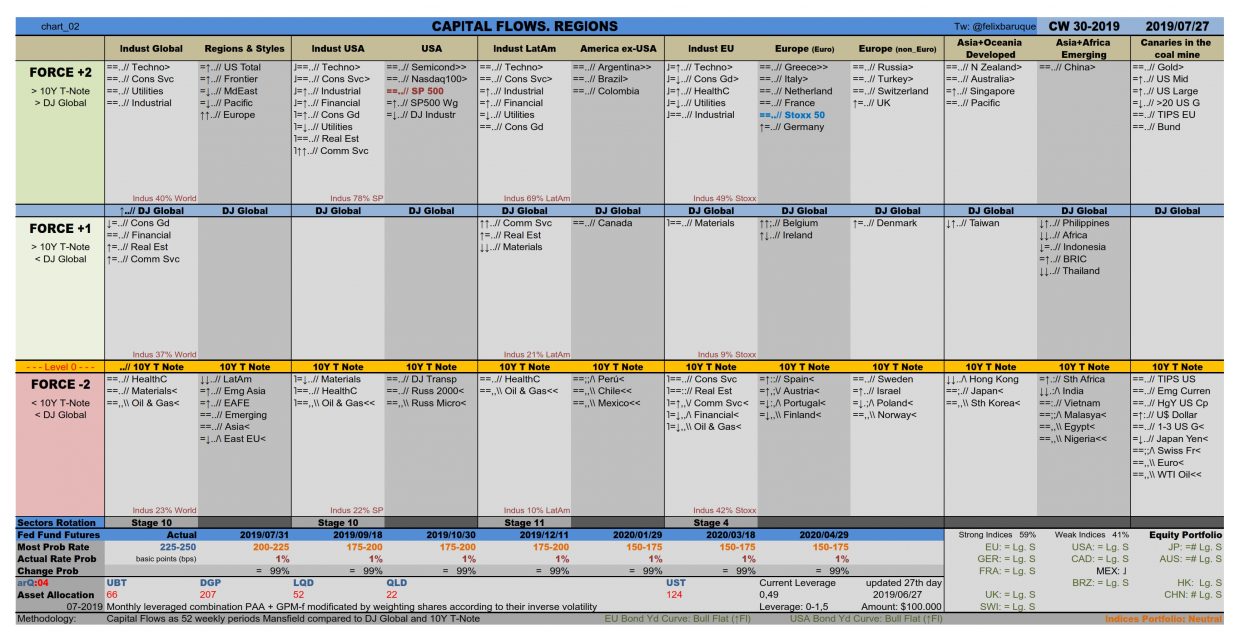

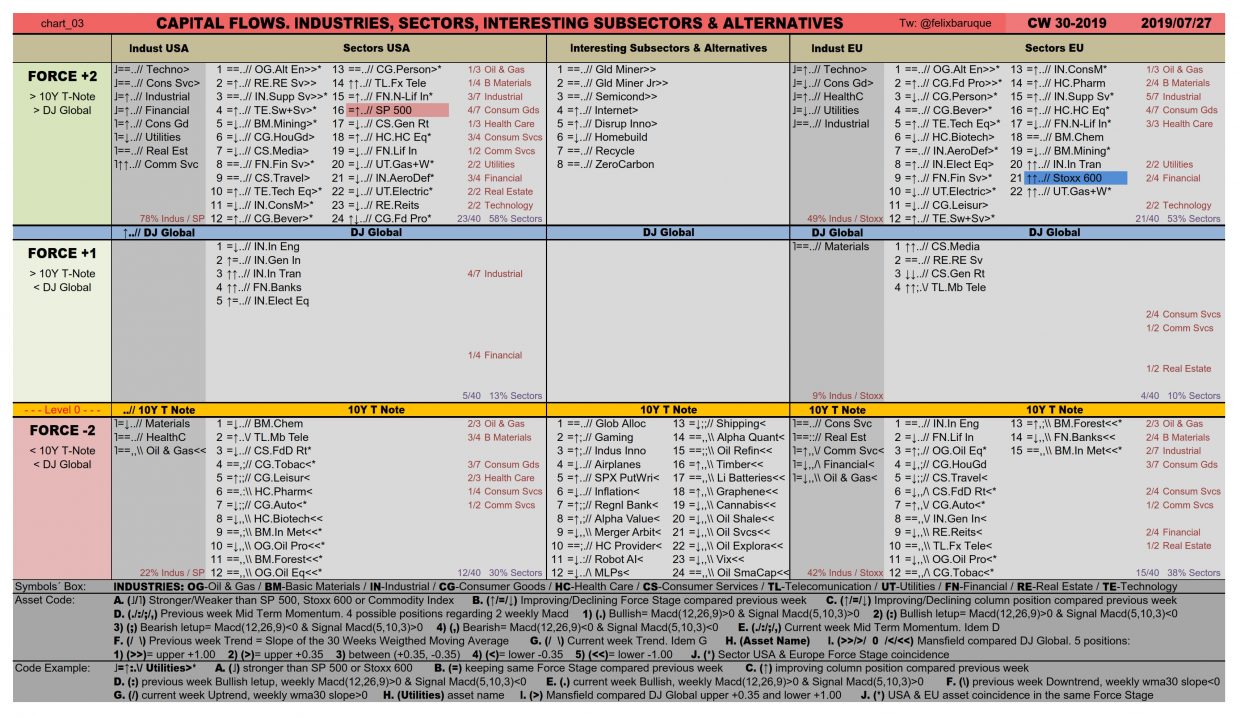

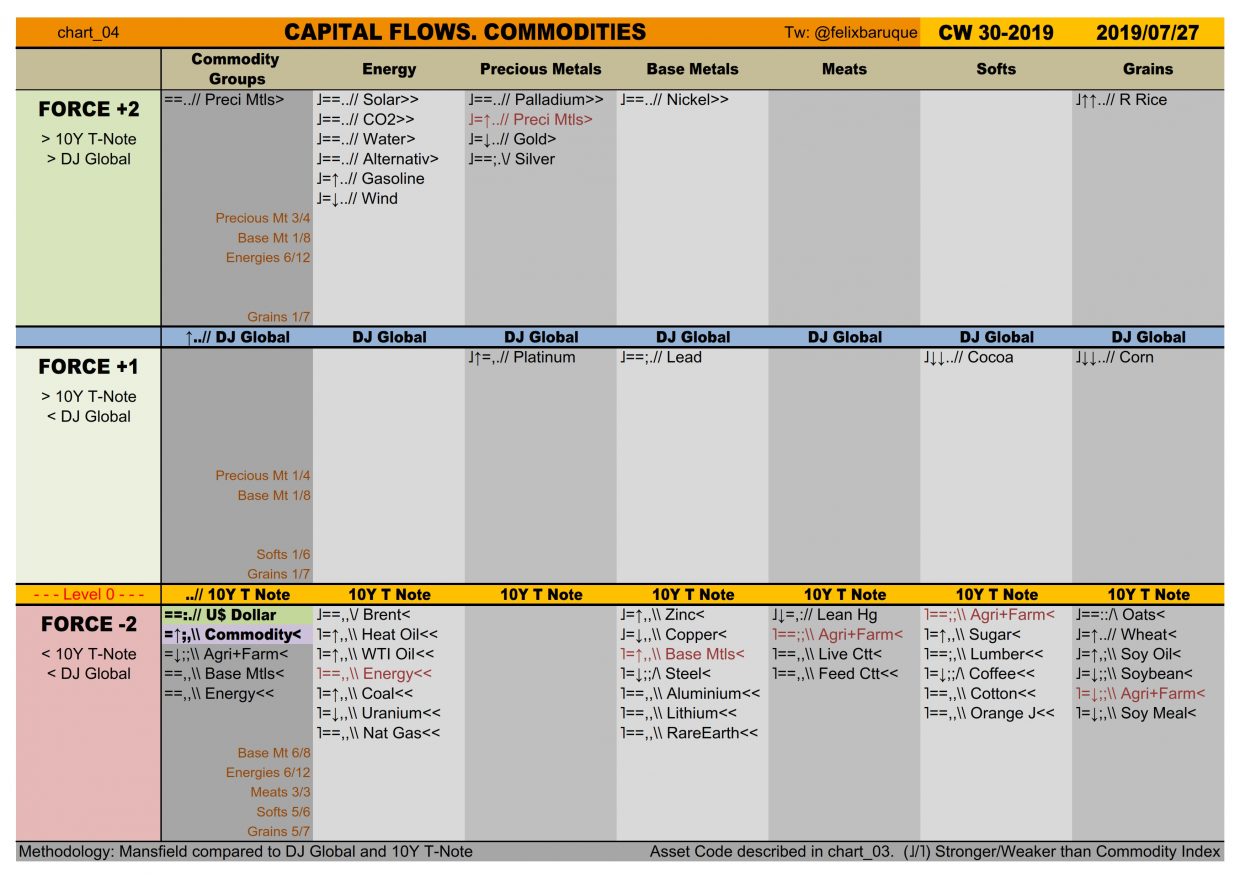

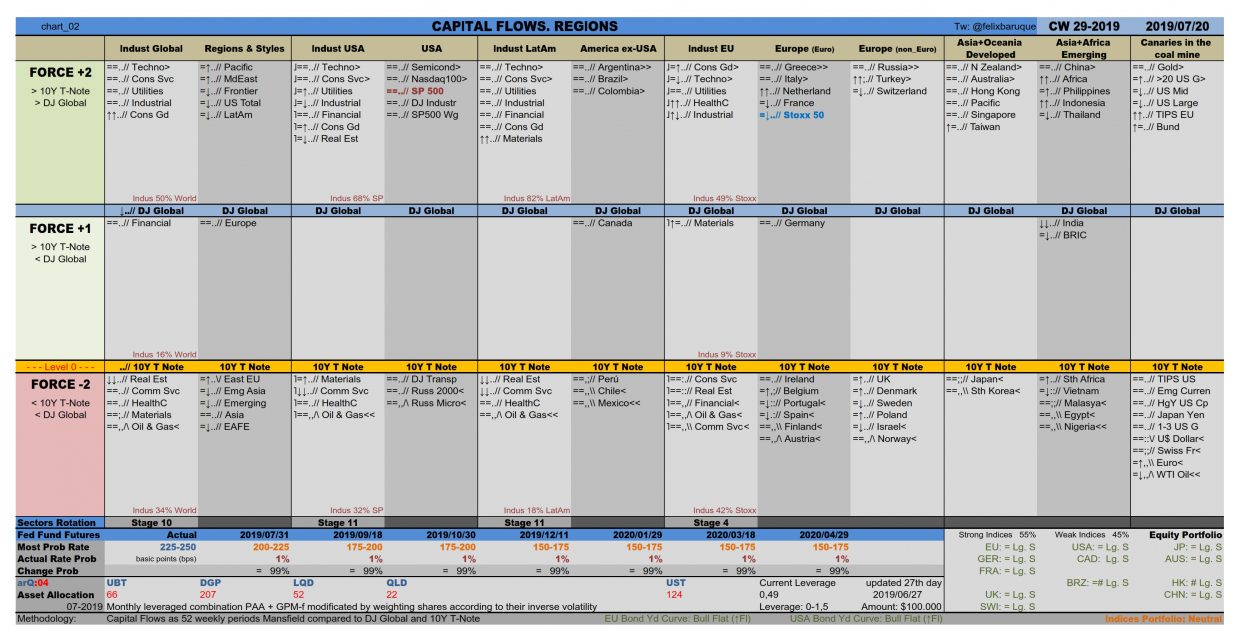

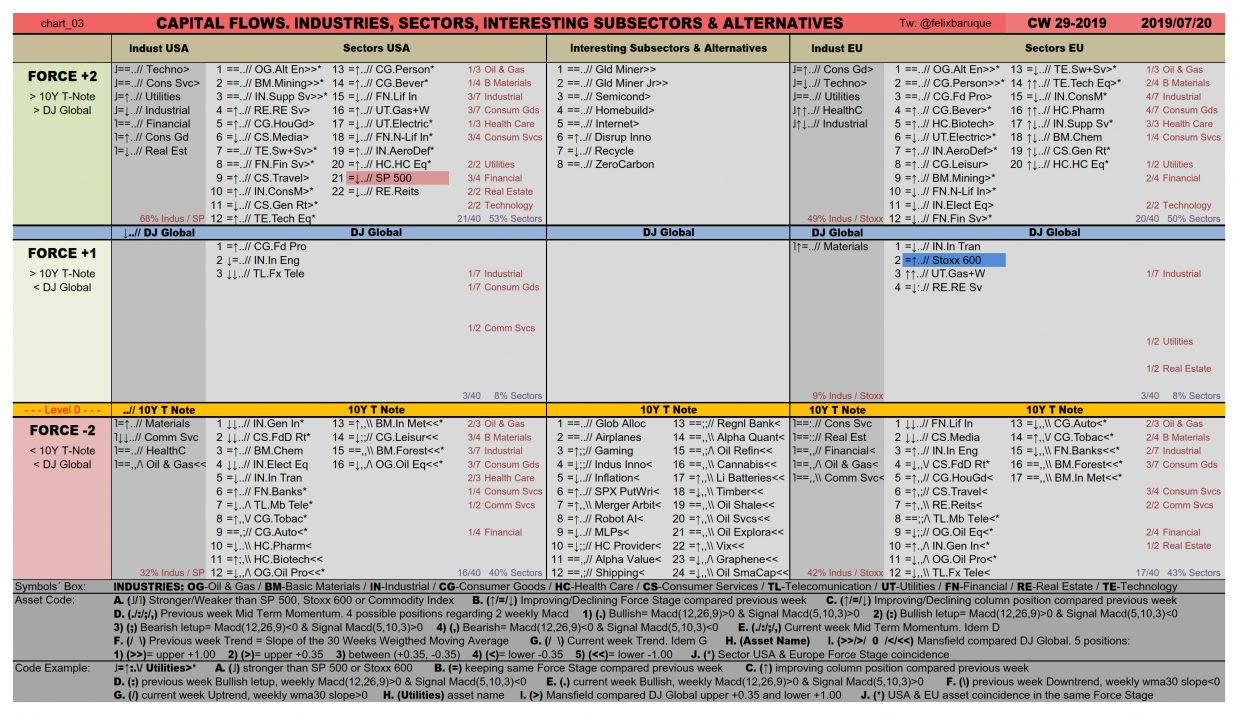

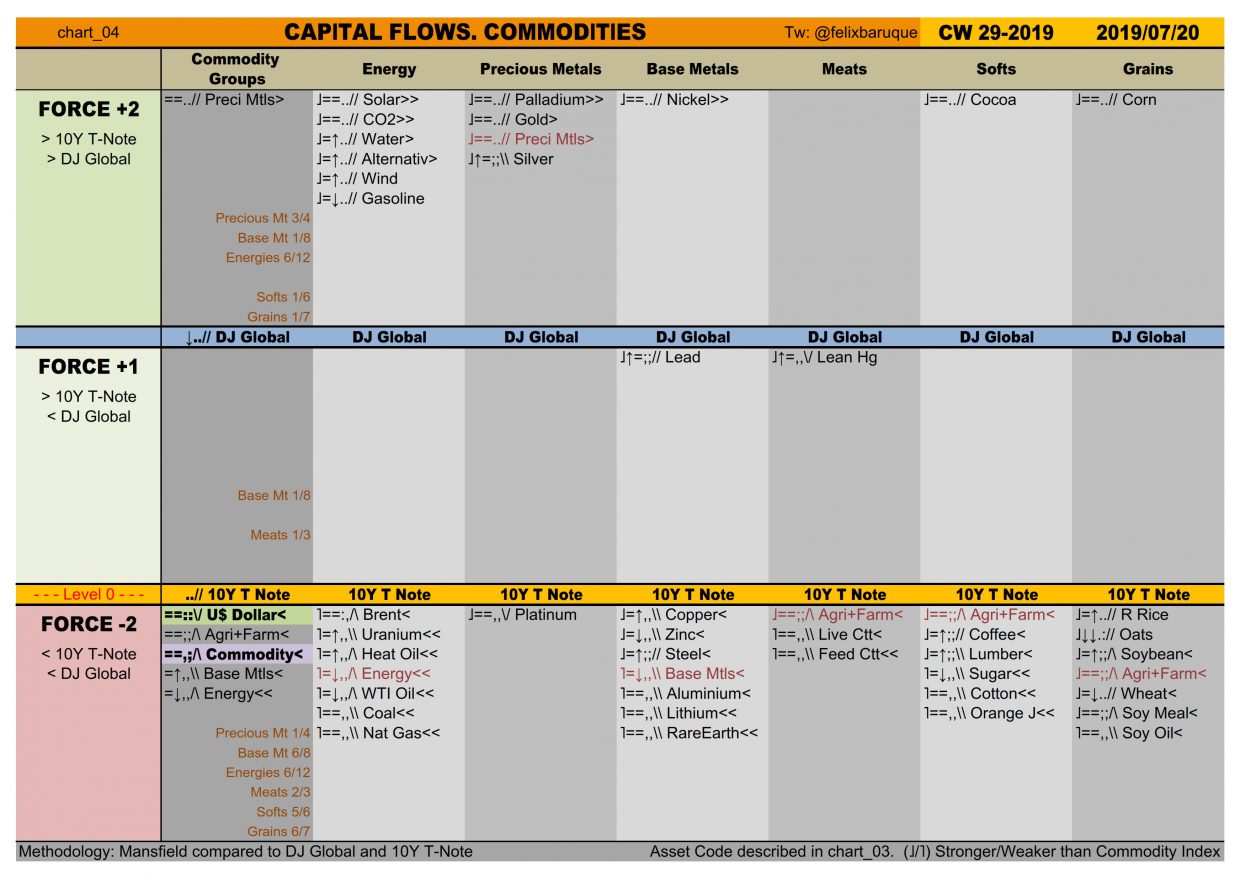

Este estudio de pautas estacionales del STOXX 50 nos sirve como complemento de la información que aparece en los informes semanales publicados por Enbolsa.net sobre el momento operativo de los sectores de europeos.

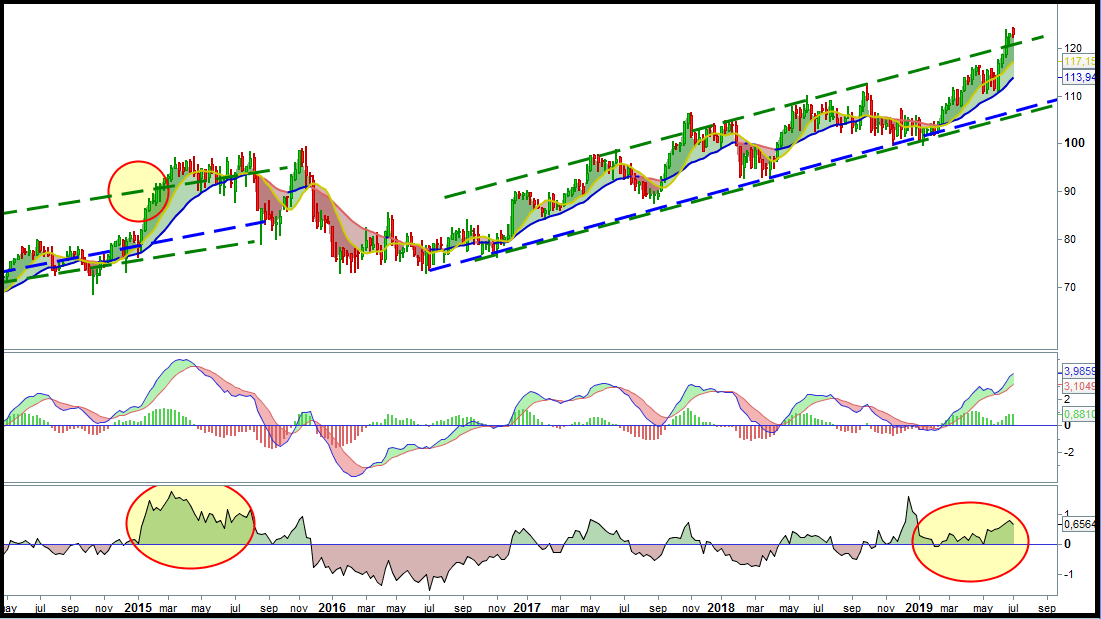

Para realizar una selección correcta de estos valores, nos centraremos en buscar aquellas compañías que cumplan con los criterios de tendencia, fortaleza e impulso.

Además y como complemento orientativo, nos fijaremos en su ESTACIONALIDAD.

¿Qué buscaremos en estas pautas?

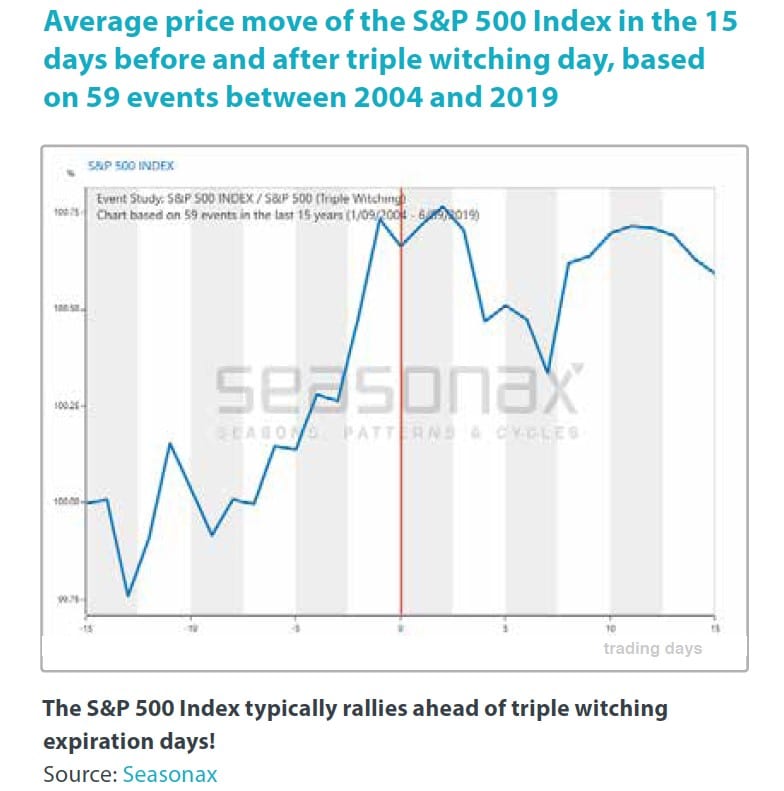

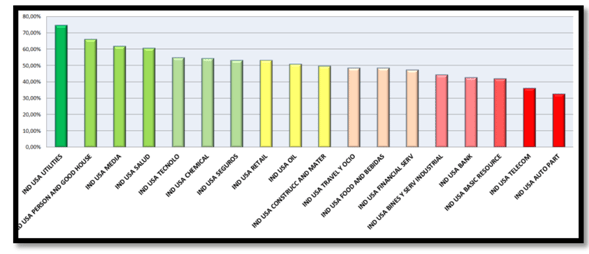

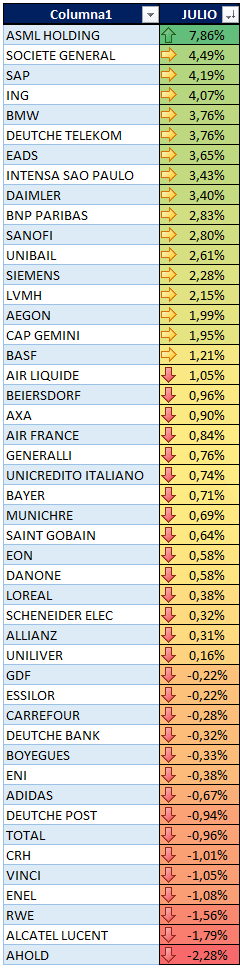

Aquellas acciones del índice europeo que más porcentaje de años haya subido durante la segunda quincena de noviembre y la primera de diciembre y además que su rentabilidad media obtenida en ese periodo sea óptima.

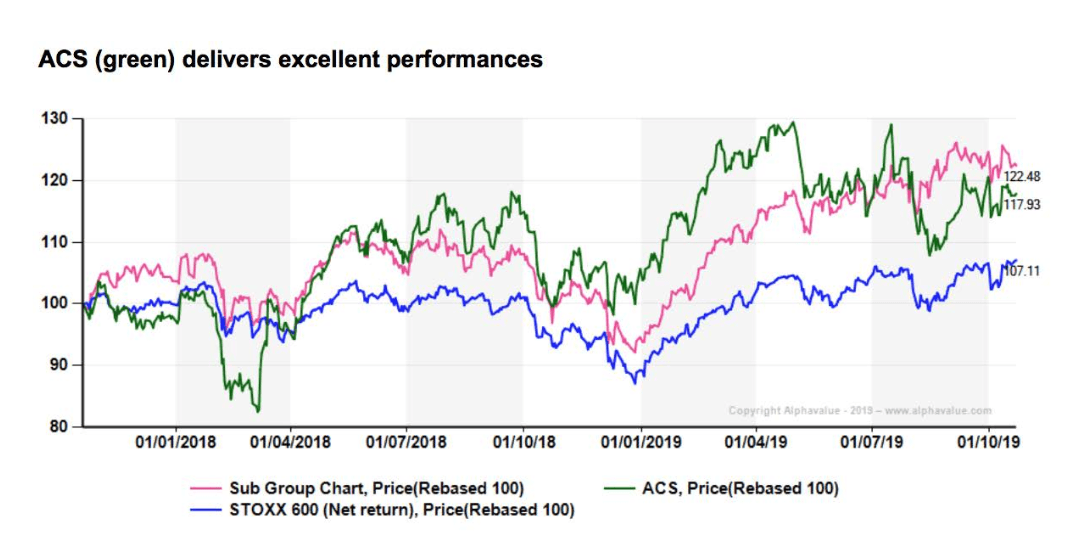

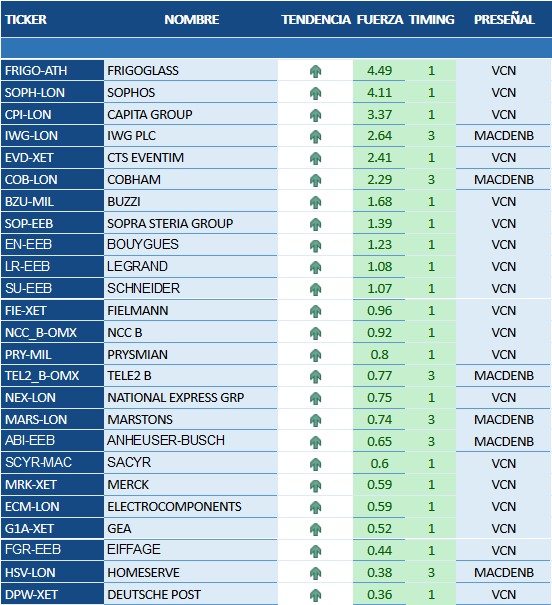

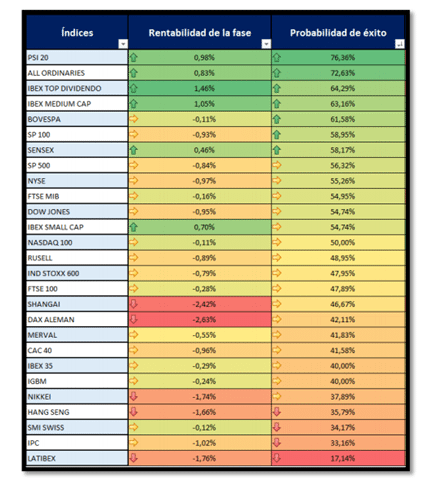

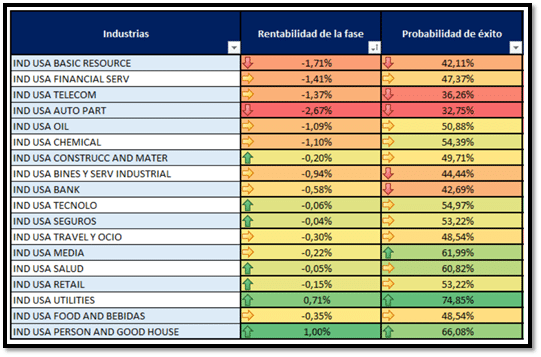

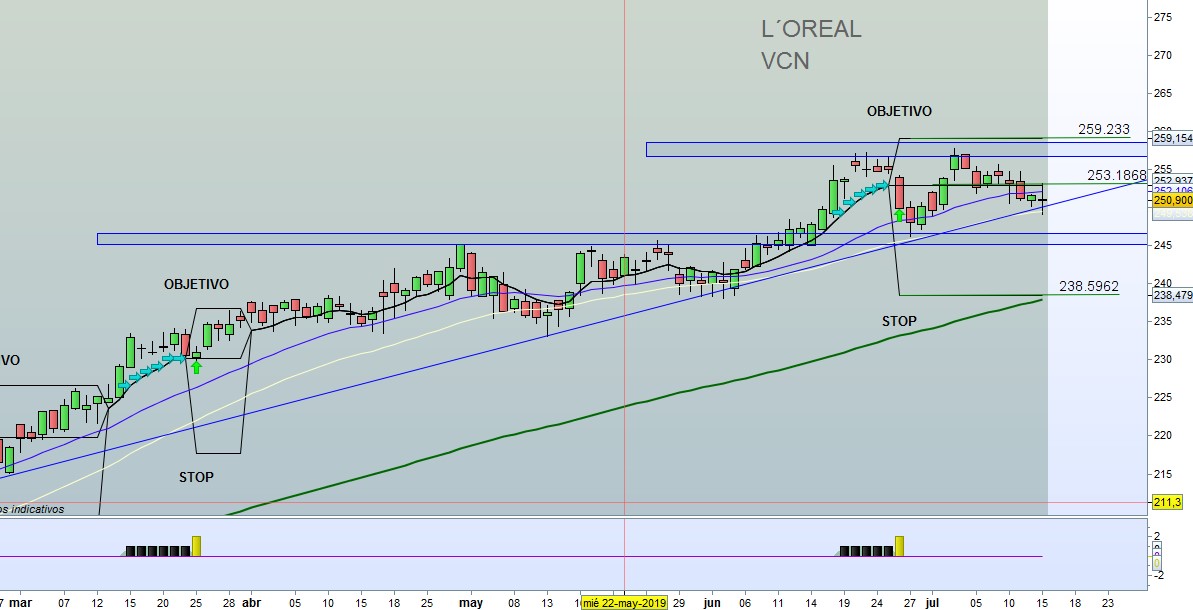

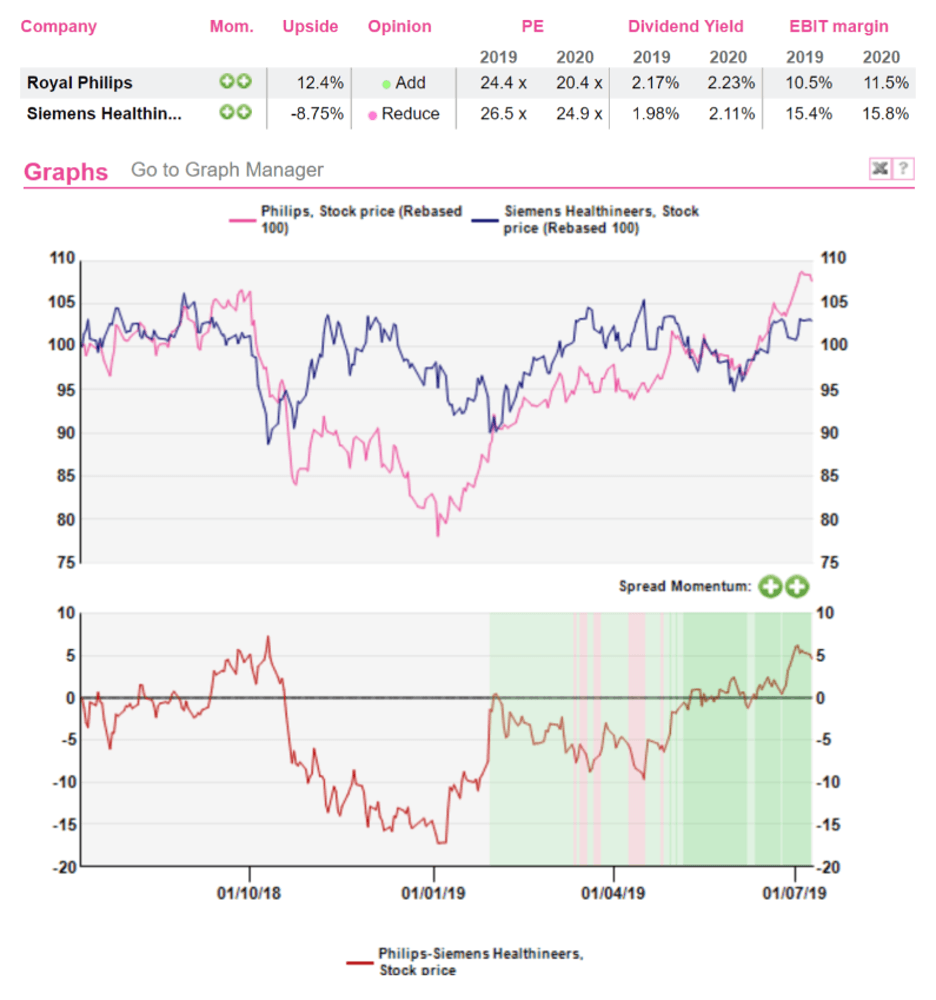

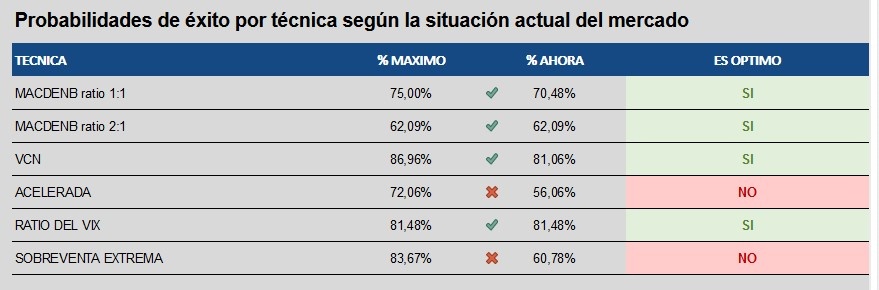

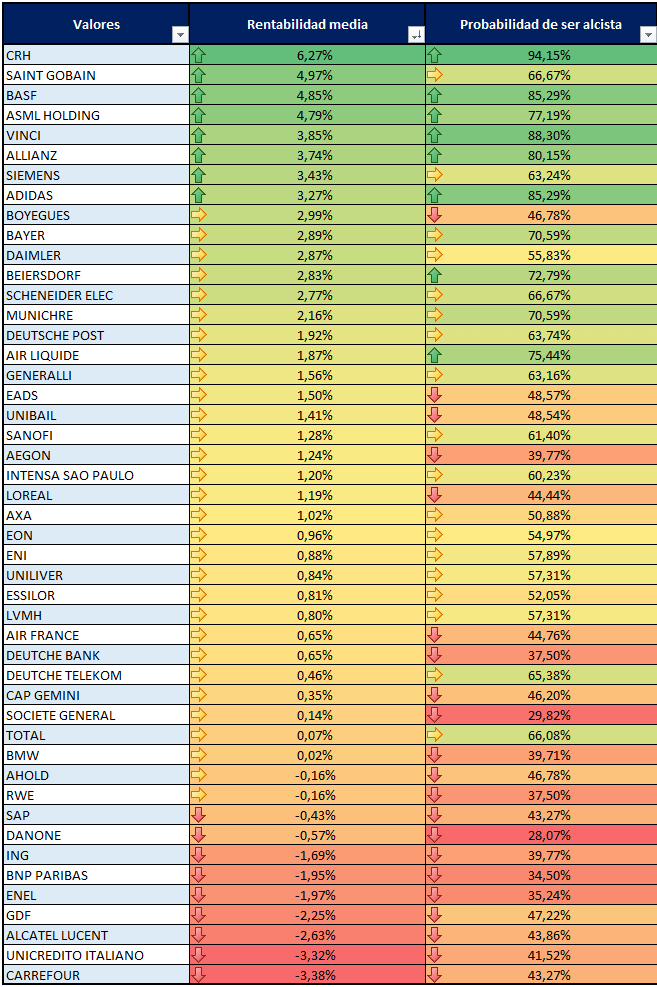

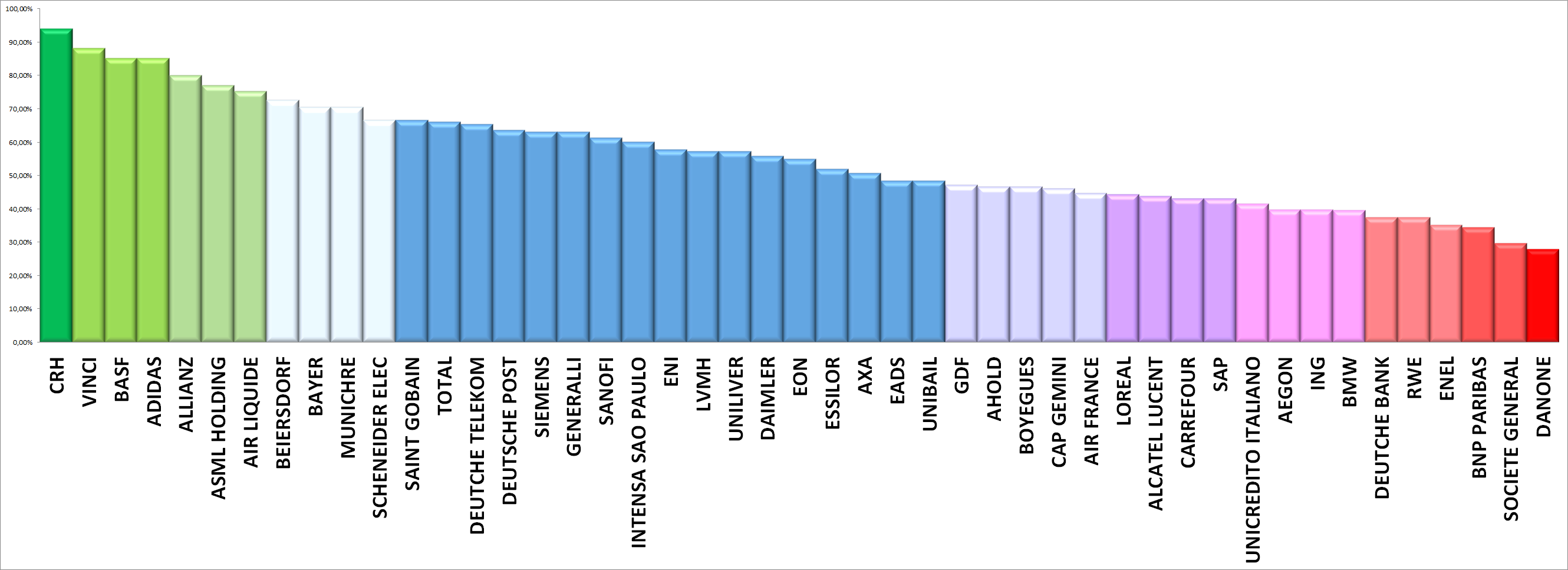

Teniendo esto en cuenta nos fijaremos en la siguiente imagen que muestra la rentabilidad media obtenida por los valores del STOXX 50 y su probabilidad de subida en el periodo estudiado.

La mayoría de los valores tienen una rentabilidad media positiva es decir, tienen más posibilidades de ser alcistas, por lo que nos fijaremos en los valores con mayores probabilidades de subir y con mayor rendimiento medio esperado.

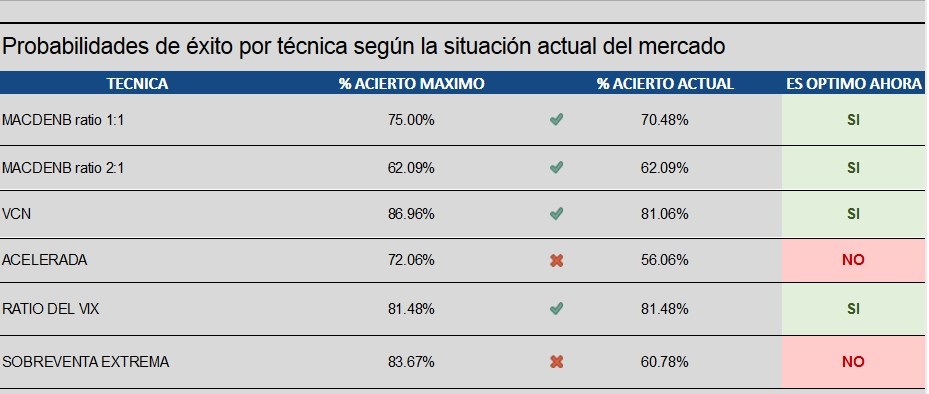

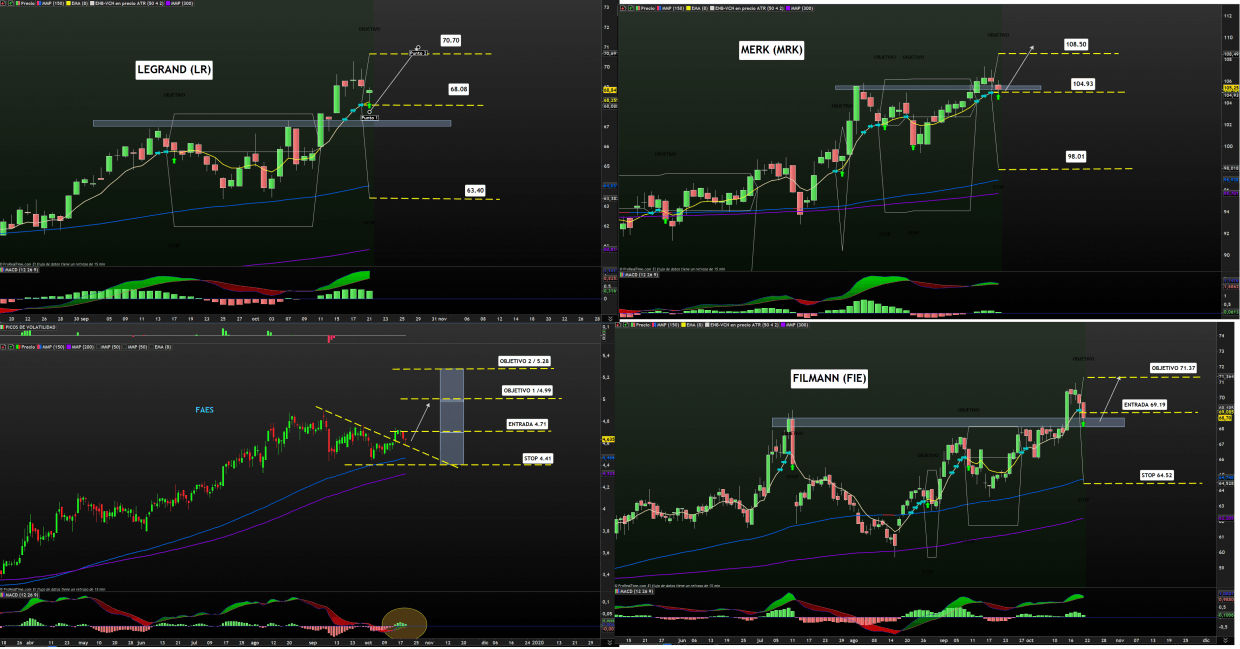

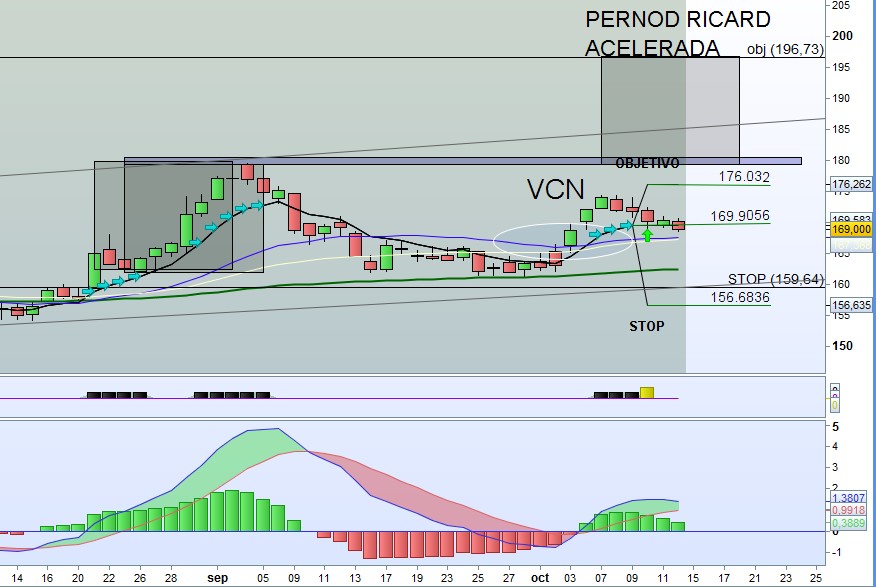

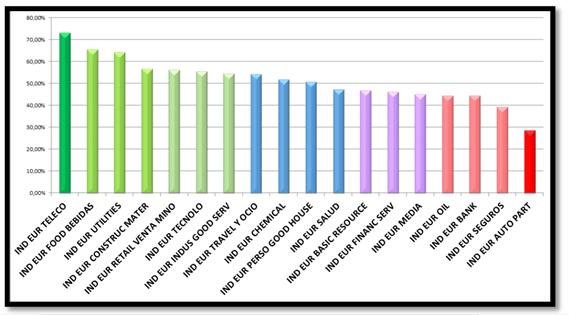

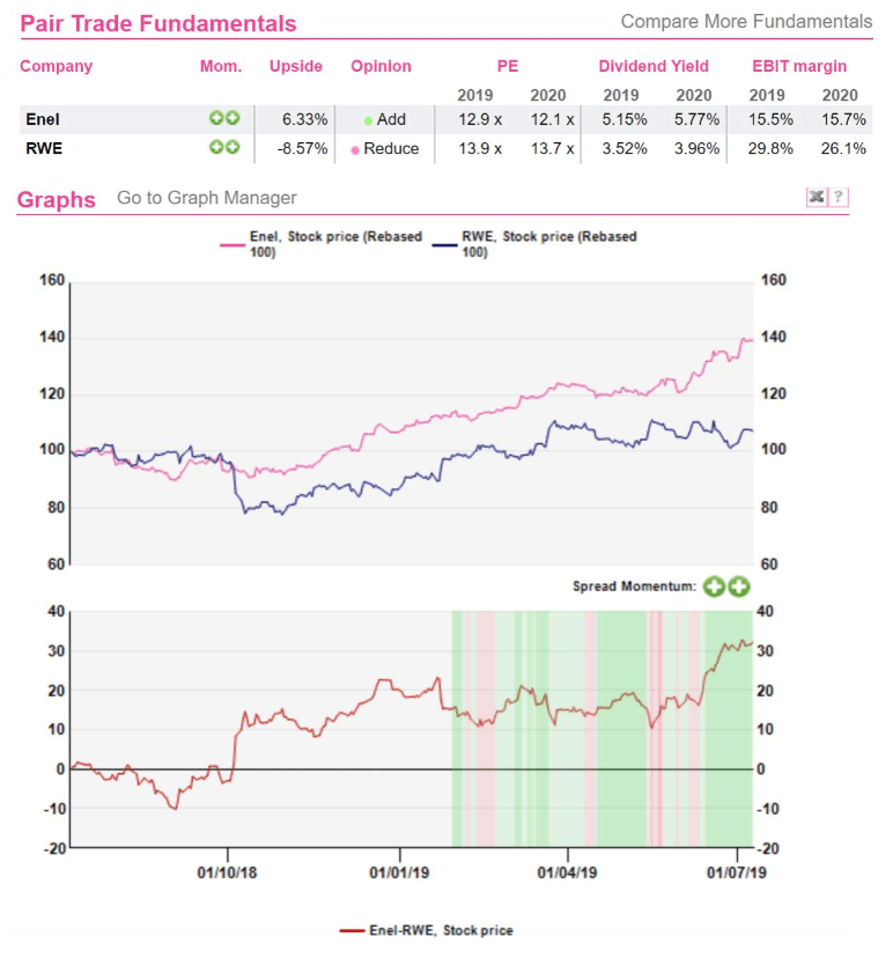

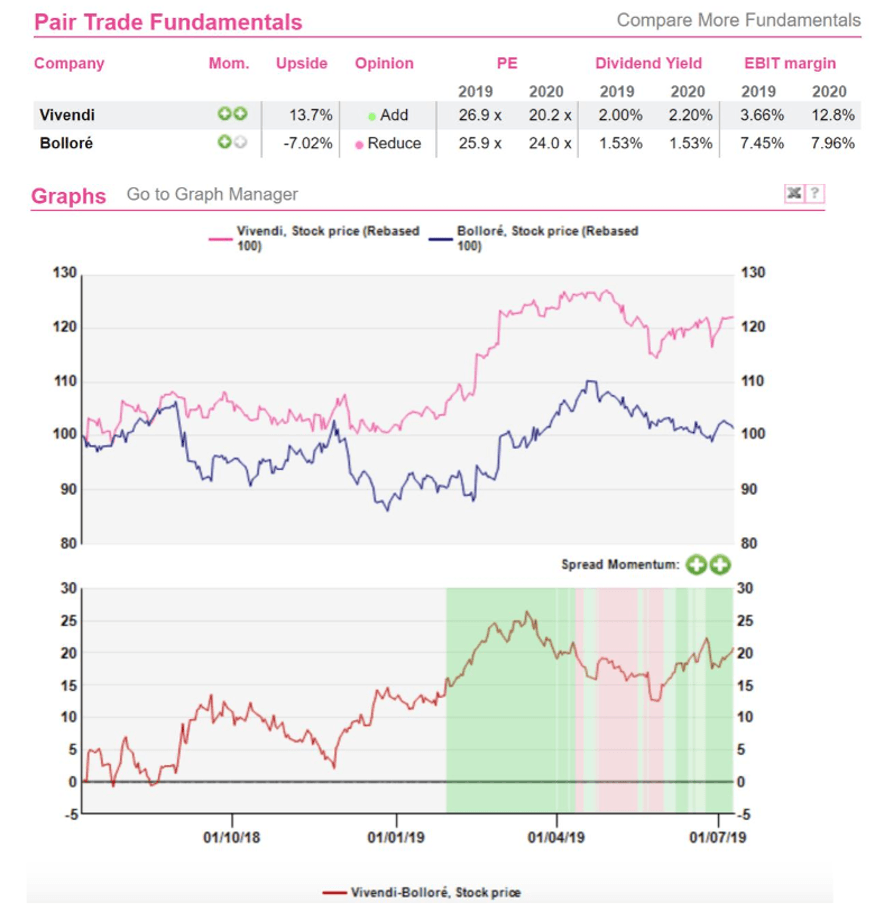

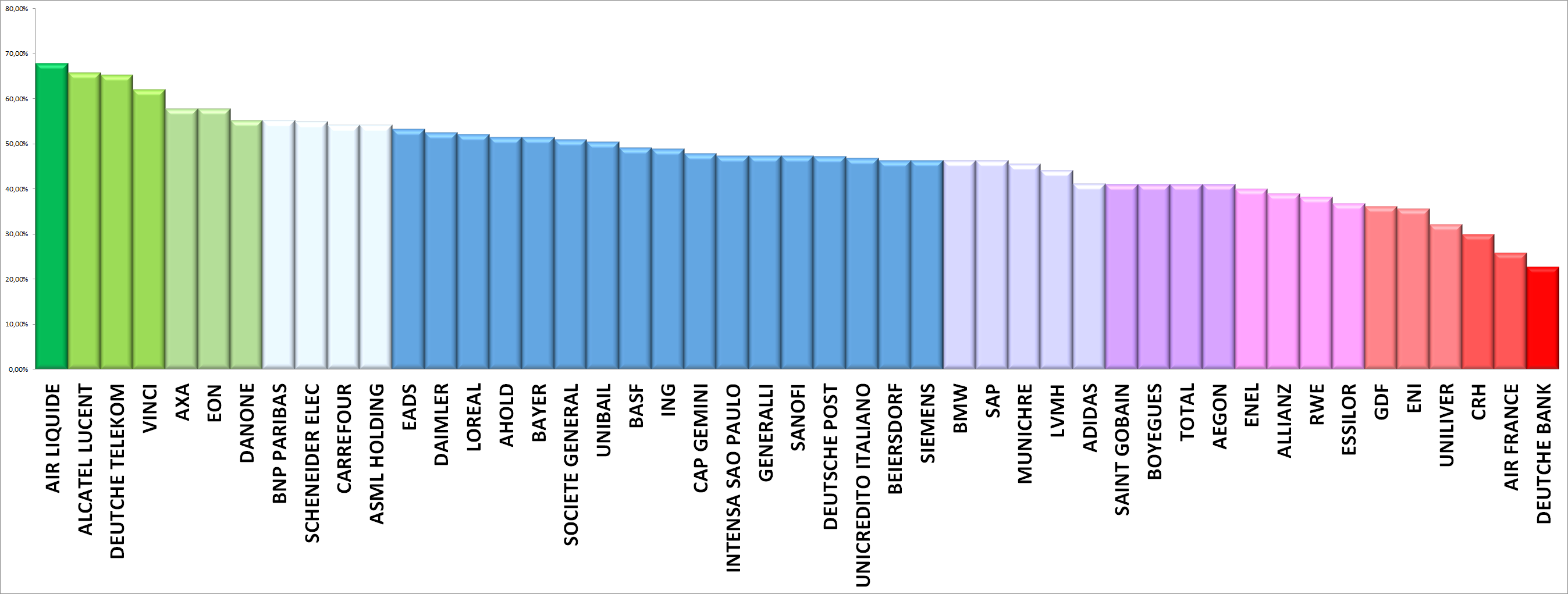

Utilizando la información anterior buscaremos en la siguiente gráfica las que tengan mayor probabilidad de éxito.

Según este gráfico las que más probabilidad de caída tienen son

Danone, Societe General todas con un porcentaje superior al 65%.

Espero que os haya gustado esta estrategia basada en pautas estacionales y que os sea de ayuda con vuestra operativa.

Un saludo desde www.enbolsa.net