Artículo del jefe de análisis de FX Primus sobre el yen y la economía japonesa.

En Navidades, el único indicador importante que aparece es el índice de precios al consumidor (IPC) de Japón. Es un indicador crucial para el JPY, ya que el Banco de Japón (BoJ) se ha comprometido a mantener vigente su programa de facilitación cuantitativa y cualitativa (QQE) hasta que la inflación vuelva a subir hasta el 2%, lo cual afirman que ocurrirá en la segunda mitad del año fiscal 2016/17 (es decir, en algún momento entre octubre de 2016 y marzo de 2017), pero hay mucha gente que tiene dudas al respecto. Hay aquí por tanto dos cuestiones: 1) ¿alcanzarán su objetivo?, y 2) si no lo alcanzan, ¿qué harán?

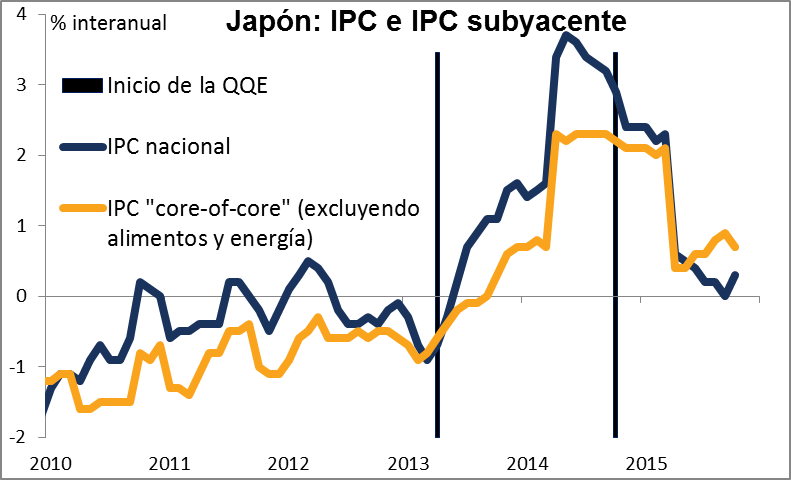

A día de hoy parece improbable que alcancen el objetivo. De hecho, hasta ahora ya han postergado tres veces la fecha prevista para alcanzarlo, y aun así el IPC subyacente excluyendo la energía -esta es la variable con la que definen su objetivo- crece en tasa interanual a un ritmo de tan sólo el 1,2%. Desafortunadamente, no tengo acceso a esa serie de datos; el gráfico siguiente muestra lo que se conoce como el IPC “subyacente del subyacente” (core-of-core), que excluye los precios de los alimentos además de los de la energía. Este indicador lo está haciendo aún peor: en octubre sólo estaba creciendo al 0,7% en tasa interanual.

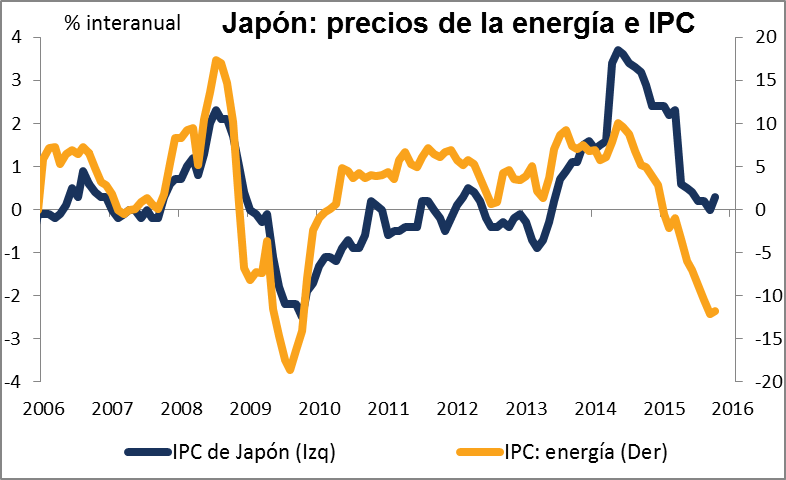

El BoJ parece creer que la inflación comenzará a subir gradualmente al ir desapareciendo el efecto de los bajos precios del petróleo. Esta es una idea muy común entre la mayoría de los bancos centrales. Es verdad que el precio de la energía parece tirar bastante a la baja del IPC general, aunque como ya se ha mencionado en el BoJ se centran en el IPC excluyendo los precios de la energía.

La gran esperanza para el BoJ y para el gobierno del primer ministro Abe, no obstante, es que los salarios continúen creciendo y que las empresas traduzcan esos salarios más altos en precios más elevados. Eso sería auténtica inflación. Además, sería mucho más aceptable políticamente que unos precios más altos debido a la depreciación del yen, lo que en última instancia sería tan sólo un incremento en el coste de la vida sin incremento alguno en los salarios para compensarlo.

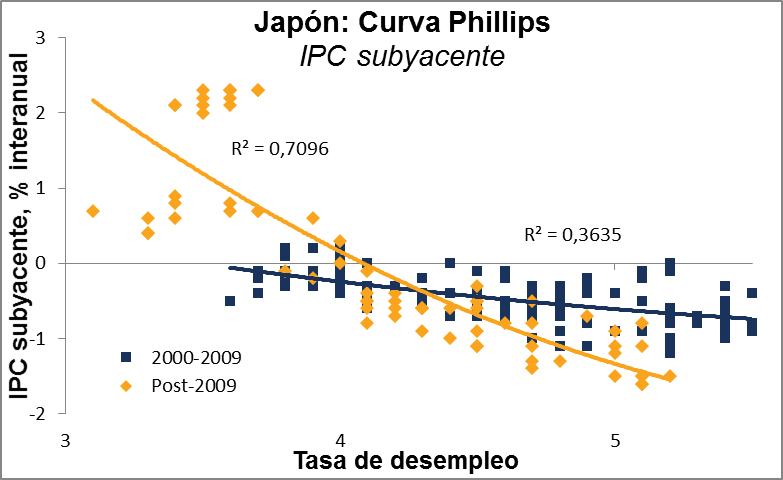

Si nos fijamos en la curva Phillips para Japón -la relación entre la inflación y el desempleo- sí que da la impresión de que el país podría haber entrado en un nuevo régimen. La relación entre el paro y los precios no era muy estrecha antes de la crisis financiera, pero en los últimos años ambas tasa han comenzado a correlacionar más de cerca. A medida que envejece la población de Japón y que se reduce la población laboral, las empresas están teniendo que pagar salarios más altos. Esto provoca un círculo virtuoso de salarios más altos y precios más elevados, que es justamente lo que persiguen.

Los servicios dan cuenta de en torno a la mitad de la cesta del IPC, y el precio de los servicios viene determinado en gran medida por los salarios. De manera que si los salarios crecen, entonces deberían ejercer un efecto muy poderoso sobre el IPC general.

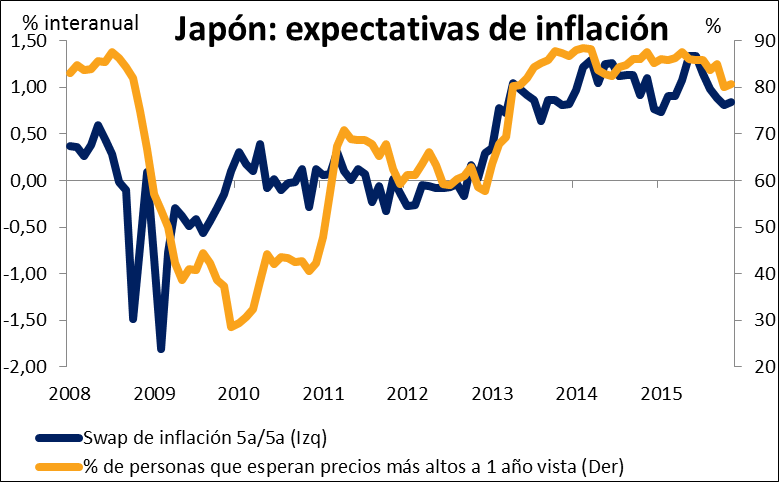

Pese a estos signos optimistas, la gente está comenzando a perder la esperanza. El swap de inflación 5 años / 5 años adelantado -que nunca llegó recientemente al 2%- ha comenzado a bajar, mientras que el porcentaje de gente que espera precios más altos de aquí a un año también está cayendo.

Por tanto, ¿qué sucede si no pueden alcanzar el objetivo? Dados estos síntomas optimistas, mi expectativa sería que continúen con su actual política tanto tiempo como les sea posible, hasta que ya no puedan seguir sosteniendo razonablemente que es probable que alcancen su objetivo. En ese punto, tienen tres alternativas:

- Demorar (por cuarta vez) la fecha en la que esperan alcanzar el objetivo;

- Incrementar su QQE, o modificarla de algún modo; o bien

- Cambiar su objetivo

Considero que la alternativa nº 1 simplemente les resultaría demasiado embarazosa. Por consiguiente, mi expectativa es que potenciarán su programa de QQE. Los retoques que han introducido recientemente ponen en evidencia que ya están contra las cuerdas respecto a lo que pueden hacer dentro del actual programa. Por consiguiente, creo que tendrán que pasar a adoptar medidas más radicales, probablemente rebajando las tasas de interés hasta territorio negativo, como ya han hecho varios bancos centrales europeos. Esto debería ejercer un impacto dramático sobre el yen, ya que las tasas de interés negativas parecen ejercer un efecto más directo sobre la divisa que una operación de compra de bonos.

La otra cosa que pueden hacer, no obstante, es alterar su objetivo, bien modificando su definición de inflación, bien modificando su definición de deflación.Ya están embarcados en el proceso de modificar la definición de inflación, jugando con la composición del IPC (me extenderé sobre este tema en algún informe futuro). Entretanto, el gobierno por su parte parece estar jugando con la definición de deflación: el ministro de economía, Akira Amari, señaló recientemente que “si los precios al consumidor estuvieran subiendo más del 1,5%, entonces no creo que nos pudiéramos quejar al hablar sobre el objetivo de precios”. Esto podría ser el inicio de una campaña para redefinir el éxito en la lucha contra la deflación.

En cualquier caso, salvo que, y hasta que, la inflación realmente comience a repuntar en Japón, pienso que el mercado esperará facilitación adicional desde el BoJ, y es probable que ello mantenga un sesgo bajista en el yen. Mi expectativa es que veamos debilitarse gradualmente al yen a menos que haya algún progreso en el frente inflacionario.

Saludos Cordiales