Saludos desde Enbolsa.net.

El día de hoy vamos a realizar el análisis del mercado español, pero haciendo un especial enfasis en su aspecto macroeconómico.

Introducción al análisis macroeconómico

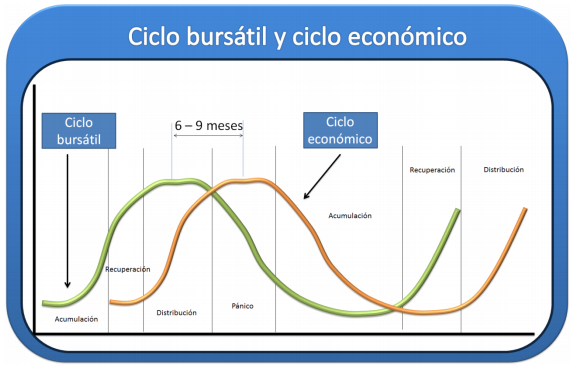

Para realizar este análisis vamos a tener en cuenta una premisa básica y es que el mercado económico y el bursatil se encuentran relacionados, es decir, las fases expansivas del ciclo económico se representan en el ciclo bursátil con alzas en el precio y los ciclos económicos bajistas se representan con las caídas en el precio.

Por otra parte, a pesar de que el ciclo economico y el bursatil esta relacionado hay que considerar que el mercado bursatil refleja el comportamiento del ciclo eocnomico entorno de unos 6

Para llevar a cabo este análisis emplearemos tres indicadores principalmente, el PIB, el Desempleo y la Inflación.

Indices de crecimiento

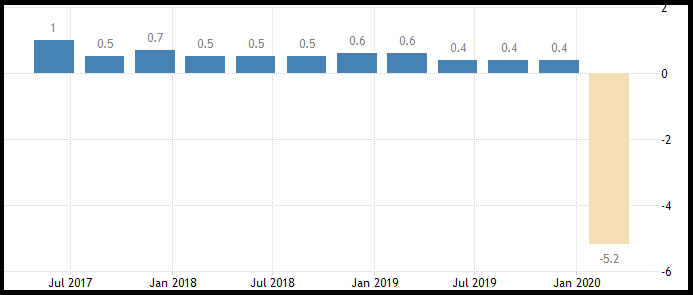

Para comenzar tendremos en cuenta el indicador más importante para el análisis macroeconómico, el PIB, en este caso estudiaremos el comportamiento del PIB trimestral en España por un periodo que abarca desde el año 2017 hasta el mes de marzo de 2020.

Para ello observaremos la siguiente gráfica:

En la gráfica podemos observar dos aspectos importantes, el primero es que desde 2017 la economía española estaba creciendo a un ritmo constante entorno a los 0.4% hasta el 0.6% salvo casos aislados que mostraron un comportamiento mejor como fue el caso de 2017 con varios trimestres con crecimientos superiroes a estas cifras.

El segundo y más importante y obvio es el fuerte decrecimiento del primer trimestre del año el cual ha supuesto un decrecimiento de la eocnomía espaola de un 5.2%, siendo una caída muy preocupante y que puede generar graves consecuencias para el tejido productivo como consecuencia en todos los agentes economicos de España.

Claramente esta fuerte caída hace referencia al periodo de cuarentena al cual fue sometido España en la segunda quincena de marzo, situación que lo hace mucho más preocupante ya que la publicacion trimestral tiene en cuenta el promedio de crecimiento de enero, febrero y marzo, es decir, en el estudio solo se ha considerado dos semana desde que se instauro la cuarentena, por lo que la caída real de la economía puede ser mucho mayor si solo se consideran esas dos semanas y esperaremos a conocer los resultados del siguiente trimestre una vez que se publiquen para verificar el alcance total de la crisis que asola al mundo en la actualidad..

Por otra parte, considerando los datos disponibles, realizaremos la comparación con el histórico de este índice:

Podemos ver que la caída del PIB trimestral ha superado por mucho a la caída sufrida por este índice durante la anterior crisis económica lo que debe de alertarnos sobre las consecuencias que se pudieran generar en España.

Índices de empleo

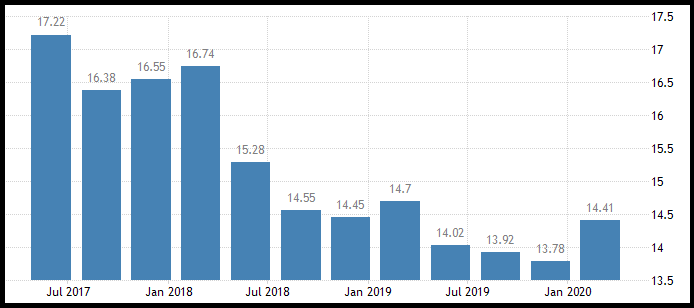

El índice de empleo por escelencia es la tasa de desempleo y con ella observaremos el nivel de desempleados que pueden haber en España.

La utilidad de este indicador no es otra que establecer el volumen de inversión y crecimiento que puede haber en España, obviamente, si el desempleo crece son un mayor numero de personas que no podran ni consumir ni invertir, trasladandose esta situación a las cifras de ventas de las empresas afectando al riesgo económico de estas y finalmente a sus cotizaciones.

El desempleo en España por una parte podemos destacar que desde 2017 ha experimentado un bajada importante hasta el momento actual, no obstante, ya comenzo un repunte del mismo en la ultima publicación de este índice.

Pero lo más importante de esto no es el repunte actual, la clave de este índice son los niveles en los que se produce siendo en la actualidad el 14.41%, niveles muy elevados a los existentes en otros países europeos, sobre todos los del norte de Europa y de Estados Unidos.

Al comparar el histórico nos encontramos la siguiente gráfica:

Este repunte, el cual en función de la caída del crecimiento económico aparentemente se deberían de incrementar, se esta produciendo en niveles mucho más elevados que los vividos en la crisis anterior, cuando se habia alcanzado el “pleno empleo” y por más de varias decadas por fin se encontraba por debajo del 10%, esto hace previsible que la economía inicie un circulo vicioso en el que se produzcan fuertes caídas en la misma de no tomar las medidas adecuadas para frenarlo.

Indices de precios

Para estudiar la evolución de los precios en España consideraremos la inflación, para ello estudiaremos un periodo de 5 años.

En cuanto a la inflación nos encontramos con una economía con deflación, es decir, bajada sistematica de precios. A pesar de sonar como algo positivo esta situación esta situación es muy negativa puesto que se desincentiva el consumo y la inversión produciendo una fuerte caída de los precios.

Ante esto, lo que se producira es una reducción del consumo, el cual se encuentra coordinado con la información mostrada en el PIB y en el desempleo, por lo que no se incentiva el crecimiento de la economía.

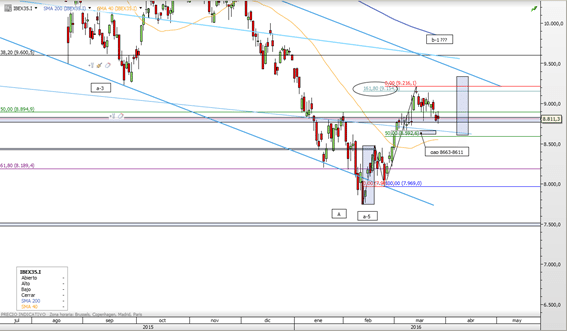

Análisis técnico del IBEX35.

Todo esto se encuentra plasmado perfectamente en la cotización del IBEX35, principal índice bursátil de España.

El IBEX35 se encuentra en una clara salida de capital del mercado bursátil español hacia los mercados alternativos.

Si consideramos lo que deciamos en la introducción, es que el mercado bursátil tiende a adelantar un periodo de 6 a 9 meses lo que ocurrirá en la economía, siendo este un aviso siniestro sobre el futuro económico de España, el cual dependerá enormente de que se lleven a cabo politicas oferta y de demanda que favorezcan el crecimiento económico, es decir, políticas expansivas que permitan que el mercado se autorregule y se fomente la inversión y el consumo disminuyendo la incertidumbre.

Un saludo y buen trading.