Saludos desde Enbolsa.net.

El día de hoy vamos a realizar el estudio de la situación de Acerinox.

Para llevar a cabo este estudio tendremos en cuenta su situación técnica y fundamental para determinar si es buena idea posicionarnos largos en este activo a largo plazo o por si por el contrario deberíamos de esperar, ya que no podemos tomar posiciones cortas en el mercado de renta variable español ante la situación actual que se vive en España.

Para comenzar iniciaremos con la situación técnica de este valor:

En la imagen se encuentran las industrias ordenadas de mejor a peor comportamiento en la situación actual.

Si observamos, la indusstria a la que pertenece Acerinox se encuentra en último lugar, siendo una señal negativa para operar al alza a esta empresa.

Si observamos la cotización de Acerinox se encuentra la siguiente situación:

Se puede ver como la empresa se encuentra en una clara situación de debilidad y de tendencia bajista lo que hace impensable adquirir acciones de esta empresa para posicionarse largo en el mercado de renta variable español.

Análisis de la administración financiera de Acerinox

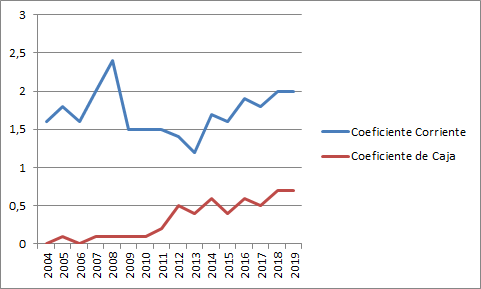

Liquidez en Balance

El primer apartado a analizar es la liquidez del balance y al observar las cuentas anuales de Acerinox durante los últimos años se puede apreciar como la compañía muestra un coeficiente de corriente elevado el cual ha ido mejorando con el paso de los ejercicios económicos mostrando que puede hacer frente a las deudas a corto plazo, lo que evidencia que no tiene problemas de liquidez.

No obstante para determinar la liquidez de la compañía se puede comparar con el coeficiente de caja el cual también ha ido mejorando situandose en la actualidad por encima del 0.6, lo que quiere decir que actualmente con la tesoreria que tiene Acerinox puede pagar alrededor del 60% del pasivo corriente.

Con ello hay que considerar que no es probable que la empresa pueda tener problemas de liquidez, aunque para profundizar más en esto necesitaríamos saber las fechas de pagos y cobro respectivamente para evidenciar si esto ocurriría o no, aunque es muy improbable.

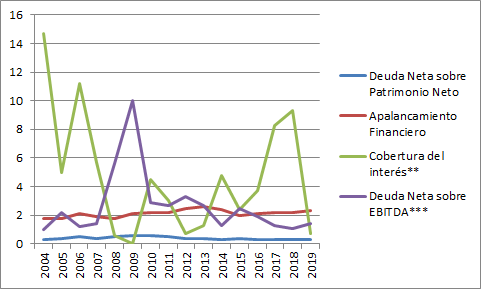

Solvencia financiera

En cuanto a la solvencia de Acerinox se destaca que muestra un nivel de endeudamiento escaso con lo que el riesgo de quiebra de la compañía es pequeño por lo que en el caso de encontrarse ante un escenario económico desfavorable la empresa no correra tanto riesgo.

Por ello ante la situación actual de caídas generalizadas en las bolsas y paralización de la economía es un punto a favor de la empresa. Además de tener un apalancamiento financiero no muy elevado.

Por otra parte cabe mencionar que en cuanto a la cobertura de interés de esta empresa es aceptable por ello es necesario vigilar como se comporta el mercado en el corto plazo ya que una caida de los resultados de la actividad principal de la empresa puede hacer que no sea aceptable el resultado de este ratio por lo que puede presentar dificultades de liquidez.

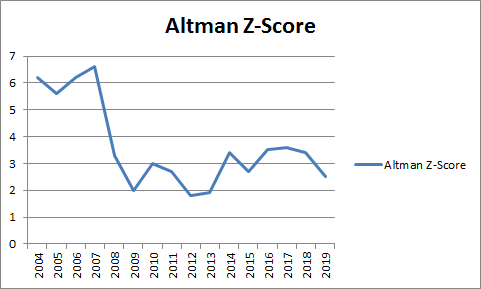

Riesgo de quiebra

En cuanto el ratio de quiebra no parece que haya un riesgo de quiebra inminente, no obstante podemos matizar que el riesgo de quiebra en la actualidad se encuentra cada vez más cerca de niveles peligrosos para la compañía, ante la situación actual puede ser que se encuentre ante retos para la compañia y que quizas deba de contar con algún tipo de financiación que ayude a la empresa a sanear su situación financiera.

Rentabilidad de la Empresa

La reducida rentabilidad media sobre el Capital Empleado (ROCE) de Acerinox no invita al optimismo y nos sugiere que la calidad del negocio no es muy buena. Por cada euro de capital empleado la empresa genera 0,03 € de beneficio neto ajustado.

El ratio Cash ROCE (Rentabilidad en efectivo sobre el Capital Empleado) nos muestra que Acerinox no está invirtiendo eficientemente el capital del que dispone para la adquisición de inmovilizado y el desarrollo de proyectos. De media, solo ha sido capaz de generar 5.78€ de FCF por cada 100€ de capital empleado. Dada la poca eficiencia con la que el equipo gestor gestiona el capital de la empresa, sería más conveniente que fuese devuelto al accionista y éste lo invirtiese en algún otro negocio mejor.

La rentabilidad media ofrecida al accionista, medida mediante el ROE (Rentabilidad sobre el Patrimonio Neto), es de un 4,3%. Esta cifra a priori es una señal de mala gestión del equipo directivo, ya que no parece que éstos sean capaces de ofrecer un rendimiento apropiado al dinero aportado por los accionistas.

La rentabilidad media sobre el total de activos de Acerinox es de 2,00%. Este nivel tan bajo puede deberse a que opera en una industria muy competitiva y muy intensiva en capital o a que el equipo gestor no es capaz de hacer un uso eficiente de los activos de la empresa. Ambas situaciones requieren más investigación y comparación con otras empresas similares.

Ratios de Actividad

El periodo medio de almacén nos indica que en el último ejercicio Acerinox está tardando de media 111,3 días en vender sus productos desde que éstos entran en su almacén. En los últimos 5 años podemos observar cómo este ratio ha aumentado un 3,4% anual, sugiriendo que a la compañía le cuesta ahora más tiempo vender sus productos.

De acuerdo con el periodo medio de cobro, la empresa está tardando en cobrar a sus clientes 43,8 días de media. La variación anual durante los últimos 5 años muestra que este ratio ha aumentado un 3,5% anual, sugiriendo que a la compañía le cuesta ahora más tiempo cobrar las ventas a crédito realizadas. Esto puede ser debido al deterioro de la calidad crediticia de los clientes o a un aumento de las ventas a crédito frente a las ventas en efectivo. Sería recomendable analizar ambas situaciones en más detalle.

El periodo medio de pago nos indica que la empresa tarda 96,0 días de media en completar el pago a sus proveedores. Durante los últimos 5 años podemos observar un descenso de -3,1% anual en el periodo medio de pago a proveedores. Este hecho podría ser una indicación de que los proveedores están restringiendo las condiciones crediticias sobre Acerinox.

Por último, el periodo medio (o periodo medio de maduración) agrupa los 3 periodos medios anteriores en una sola cifra para indicarnos cuánto tiempo pasa desde que se paga a los proveedores hasta que se recibe el efectivo del cliente por la venta del producto o servicio. Aunque, como ya sabemos, esta cifra debe compararse con el resto de la industria, en general, cuanto más bajo sea el periodo medio mejor. Si observamos la evolución reciente del periodo medio observamos que éste ha ido empeorando un 25,8% anual durante los últimos 5 años.

Evolución del Negocio

A nivel agregado, Acerinox ha conseguido incrementar su volumen de negocio en un 3,97% medio anual durante los últimos 5 años. Este nivel de crecimiento se encuentra en un nivel moderado, sugiriendo que la empresa se encuentra en una industria madura.

En los últimos 5 años Acerinox ha conseguido generar un beneficio neto contable medio de 90,3M€. Anque esta cifra es positiva y pueda parecer buena a priori, es importante contrastar si el Free Cash Flow (FCF) acompaña a esta cifra, ya que lo contrario nos indicaría una baja calidad del beneficio neto, y por consiguiente del negocio. Por otro lado, si echamos un vistazo a la evolución reciente del Beneficio Neto contable, podemos observar cómo éste ha caído de media un -32,54% anual durante los últimos 5 años. Una aspecto desfavorable y que merece la pena investigar.

Por último nos encontramos uno de los indicadores más importantes para determinar la evolución real de los resultados de una empresa: el Free Cash Flow (FCF). Este ratio nos indica la cantidad de dinero en efectivo que genera un negocio después de pagar todos los gastos e inversiones de capital necesarias para mantener el negocio. La virtud más importante de este indicador es que es mucho menos propenso a la ingeniería contable, siendo más dificil de manipular por los directivos de la empresa en comparación con el Beneficio Neto contable. Una empresa con un beneficio de calidad es aquella donde el Free Cash Flow es similar en tendencia y magnitud al Beneficio Neto contable. Durante los últimos 5 años, el Free Cash Flow (FCF) medio de Acerinox se ha situado en 165,2M€, indicándonos que la empresa sí es capaz de generar dinero con su negocio. Por otra parte, si observamos la evolución reciente de este indicador, podemos apreciar una caída media anual del FCF del -9.93% durante los últimos 5 años, lo cual es un hecho negativo a tener en cuenta.

Evolución del Balance

Fijándonos en el balance, podemos apreciar cómo ha evolucionado la base de activos de Acerinox a lo largo de los últimos años. Concretamente, se puede apreciar una caída media anual del -0,29% en los últimos 5 años, la cual puede venir motivada por una serie de desinversiones o por una restructuración de los negocios de la empresa.

El nivel de Patrimonio Neto de la empresa ha disminuido durante los últimos 5 años a un ritmo medio anual del -1,53%. Este hecho puede deberse a la acumulación de pérdidas, a la desinversión de ciertos activos, o a un reparto de capital por parte de la empresa (mediante un dividendo extraordinario por ejemplo).

Por último, se puede apreciar una disminución de los niveles de deuda, a razón de un -3,98% anual. Lo cual suele ser un hecho positivo, ya que aumenta la solvencia de la empresa y disminuye su riesgo financiero.

Evolución de los Ingresos por Área Geográfica

En este gráfico podemos observar qué porcentaje del volumen de negocio de Acerinox se genera dentro y fuera del territorio nacional, además de su evolución en el tiempo. Actualmente, un 8,60% de los ingresos que realiza la empresa se generan en el mercado doméstico. Mientras que el 91,40% restante provienen de la exportación (a países de la UE, OCDE y otros).

Observando la evolución del volumen de ingresos generados en el mercado doméstico, podemos apreciar una caída anual del -0,97% durante los últimos 5 años. Es decir, la empresa está consiguiendo exportar ahora un mayor volumen de ingresos que hace 5 años, lo cual en la mayoría de los casos es un aspecto positivo en la evolución de un negocio internacional.

MUY Interesante