Un saludo desde Enbolsa.net.

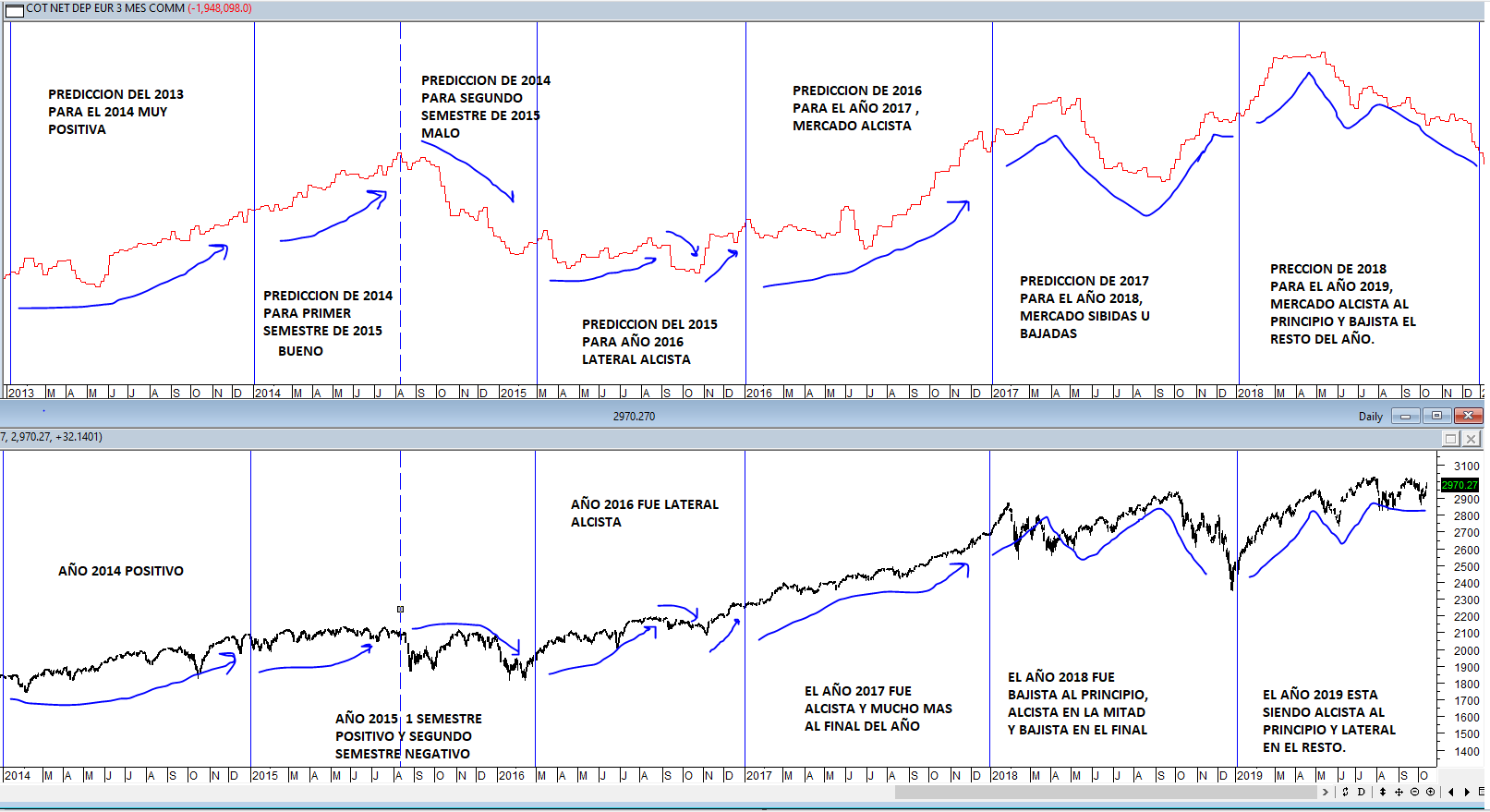

Como ya se hemos comentado en artículos anteriores, para la elaboración de estos informes hemos tenido en cuenta lo ocurrido en los mercados en el periodo temporal de los últimos 24 años y hemos realizado una serie de estudios estadísticos de probabilidad.

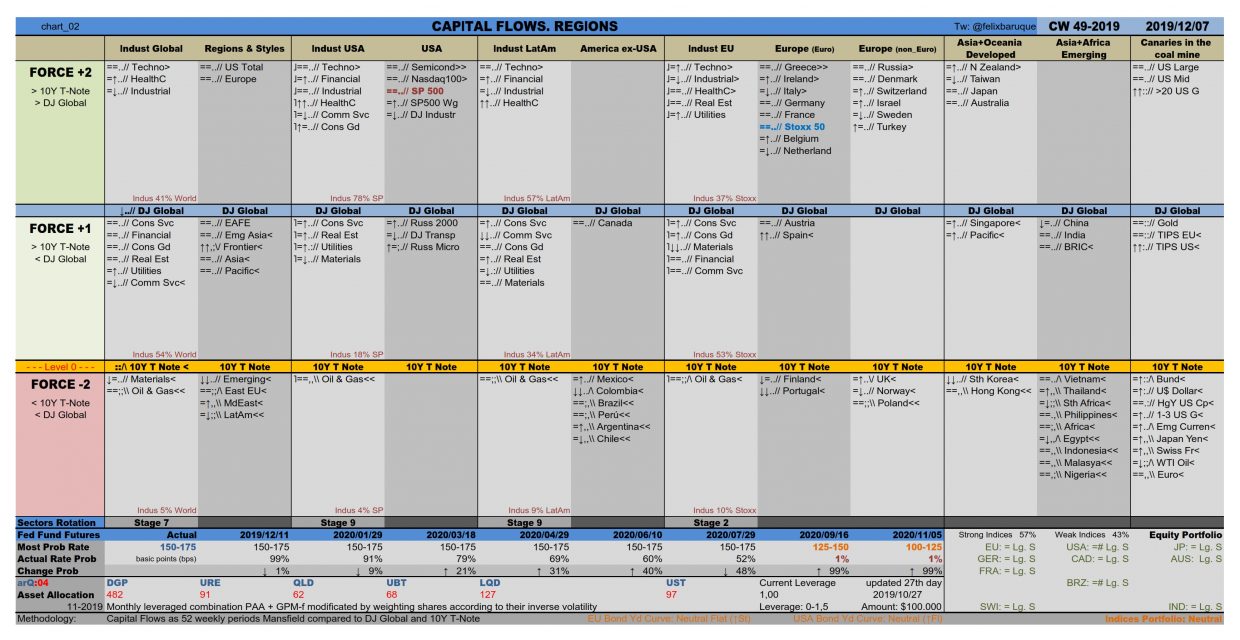

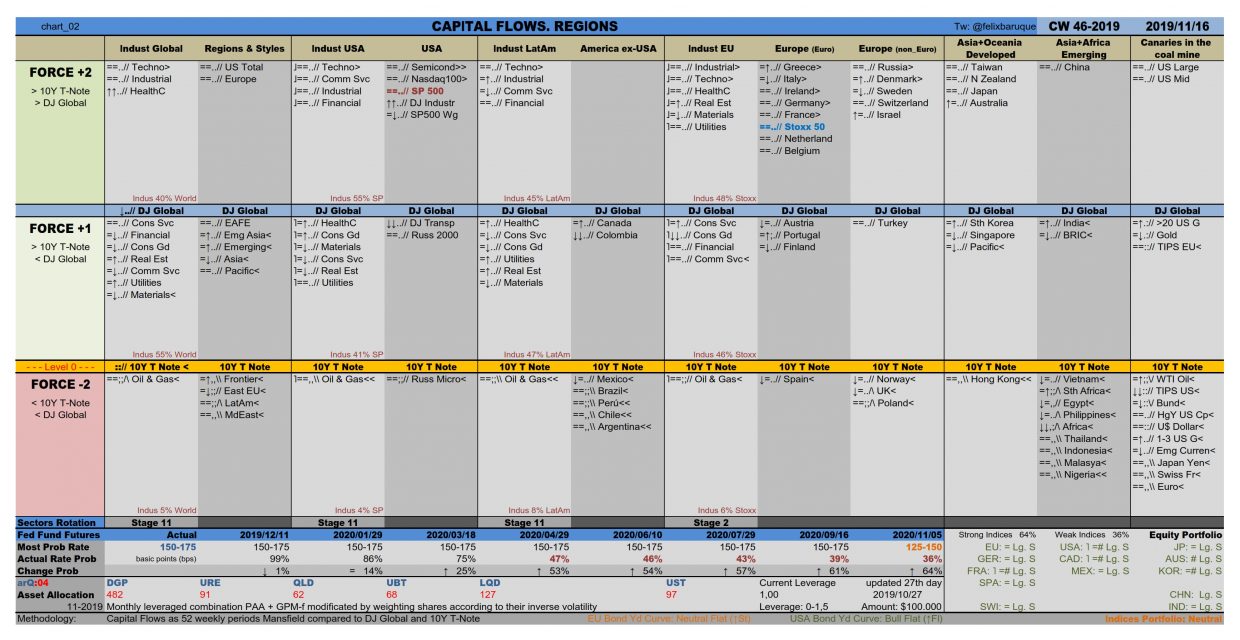

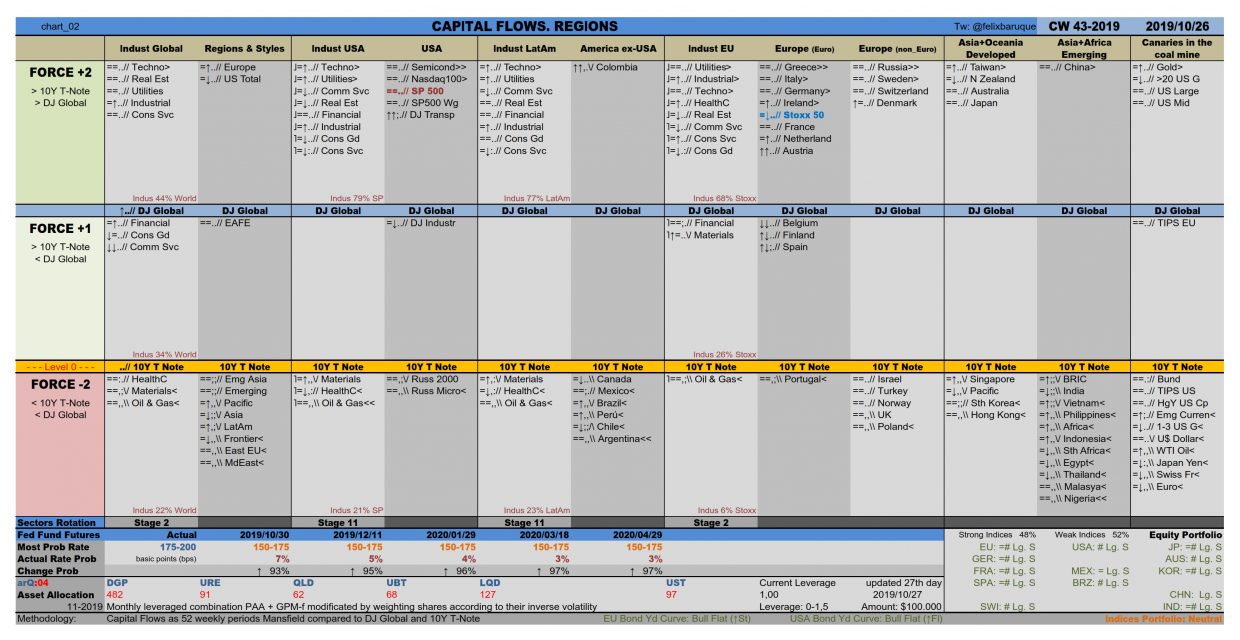

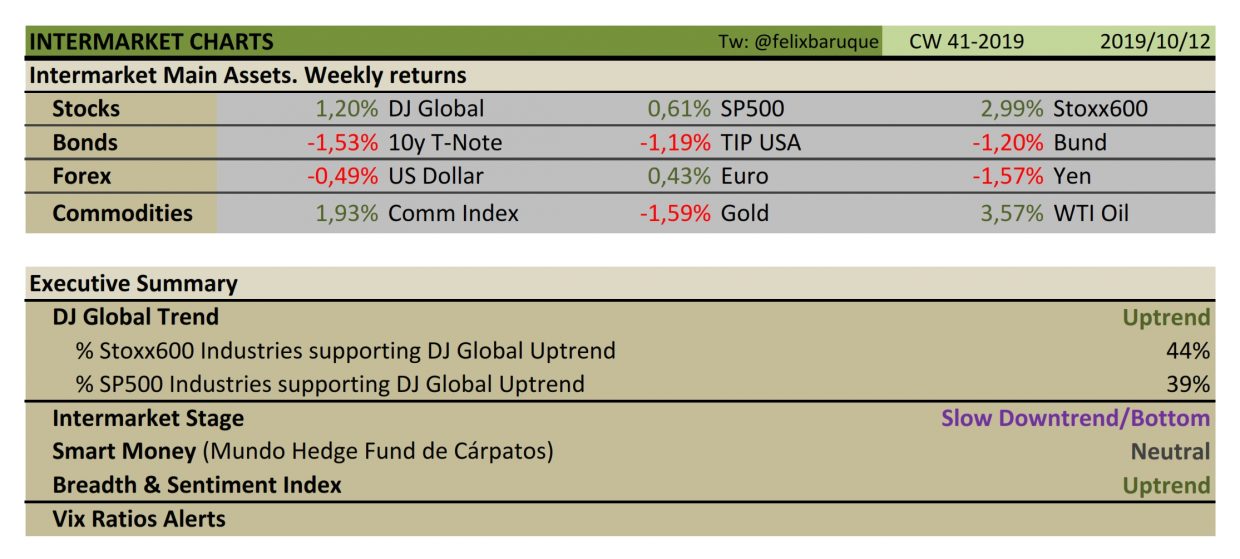

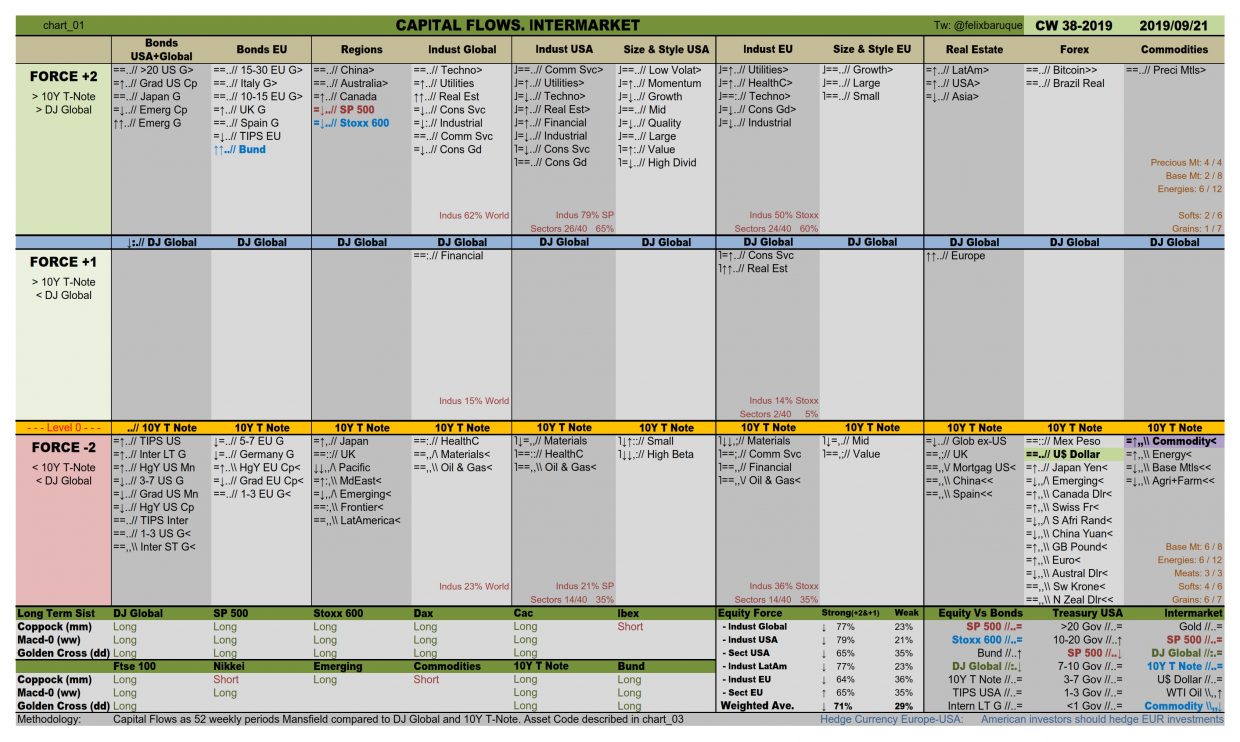

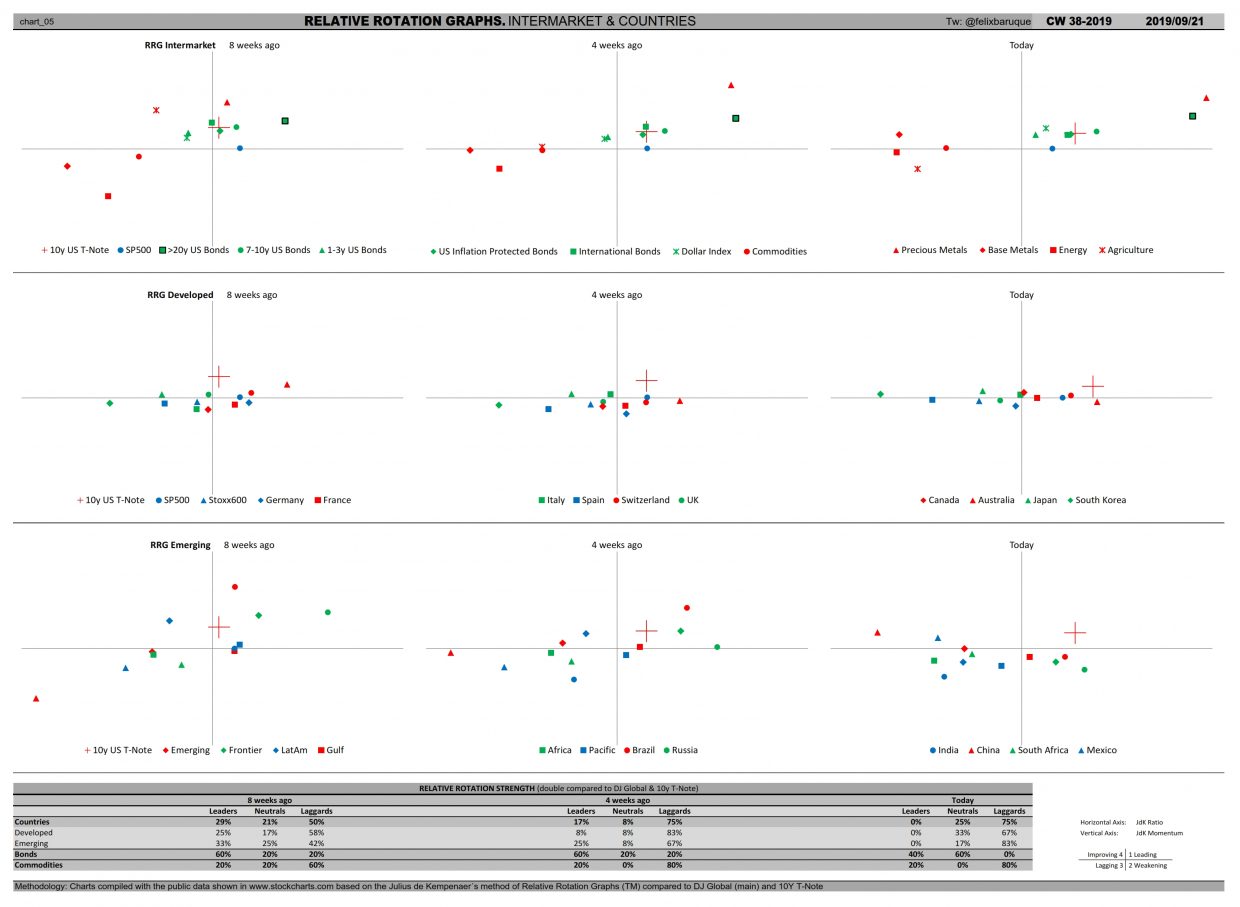

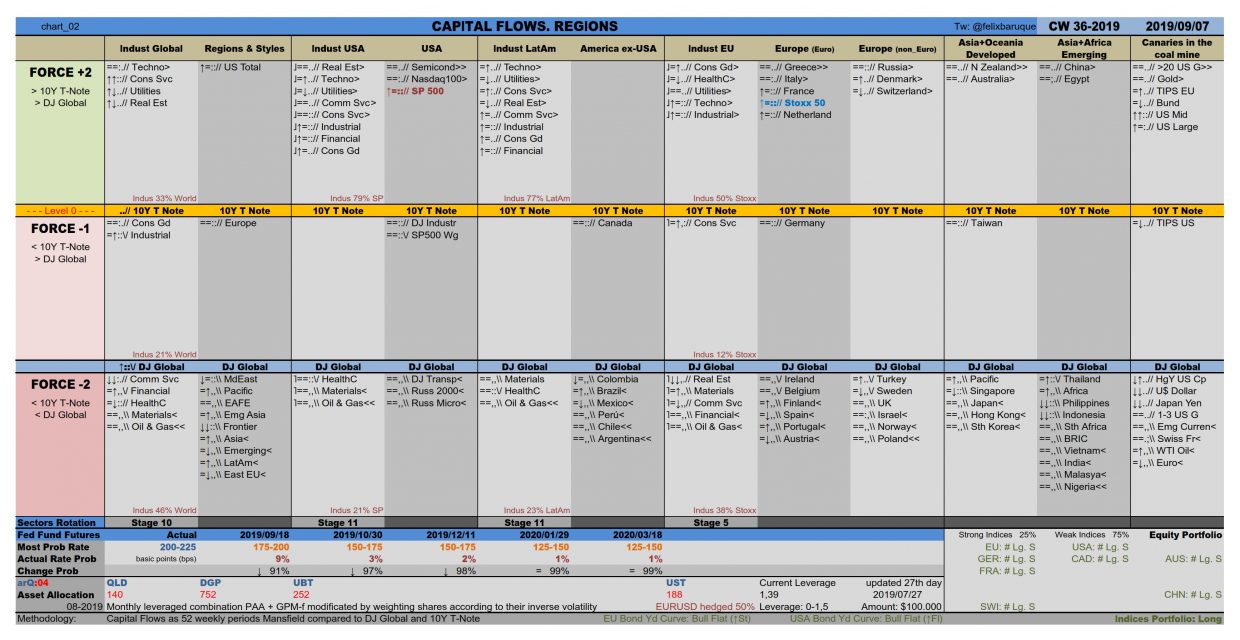

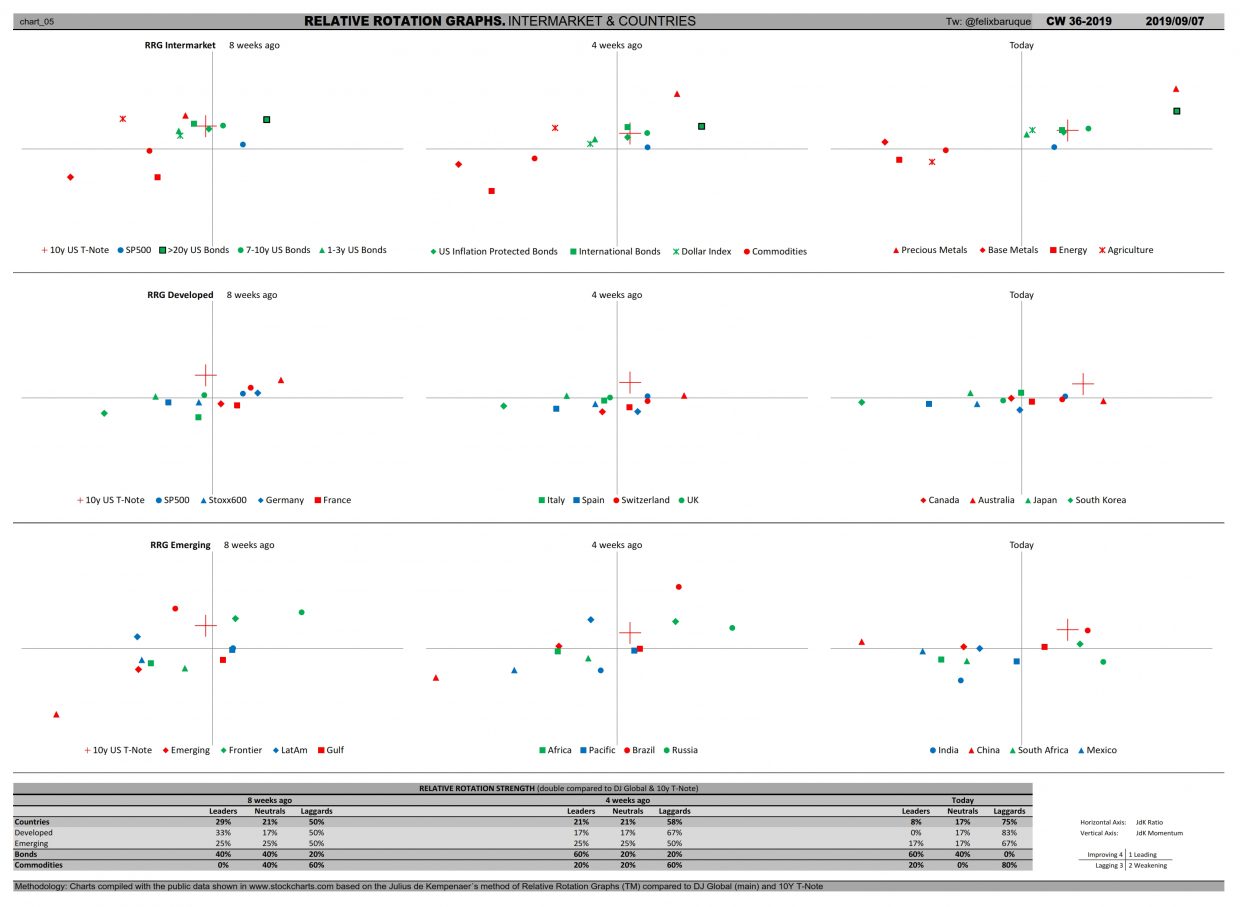

Para comenzar, vamos a centrarnos en la elección de la zona geográfica en la que realizar nuestro análisis de estacionalidad, bien EE.UU. o Europa.

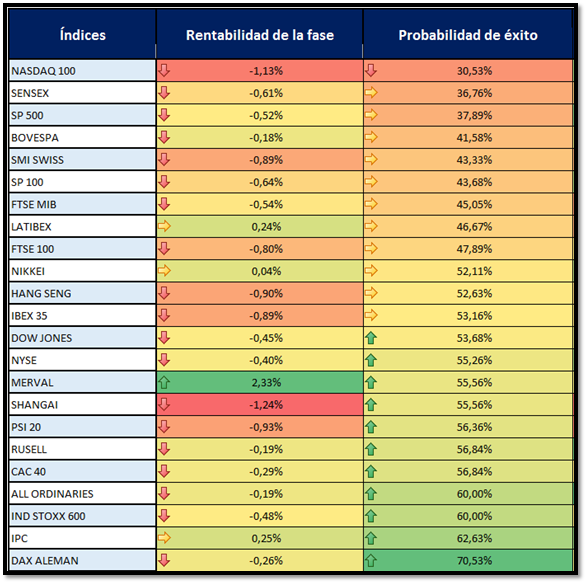

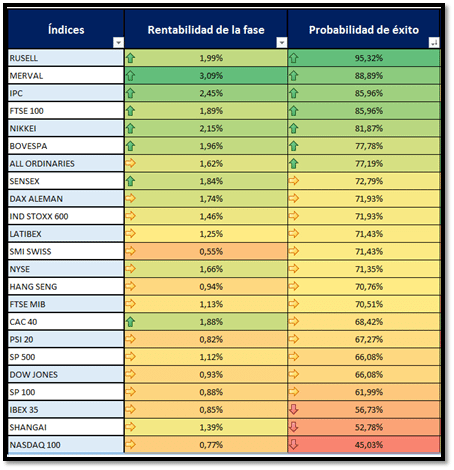

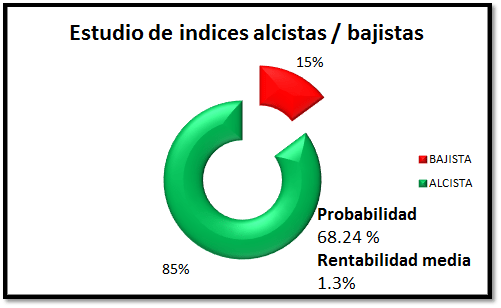

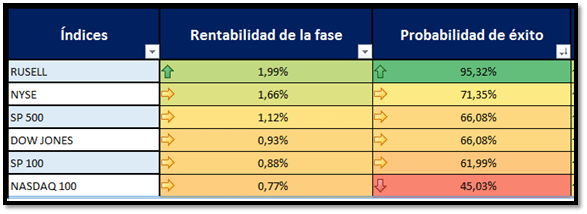

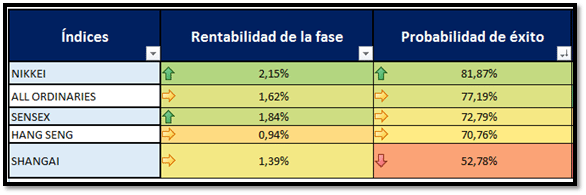

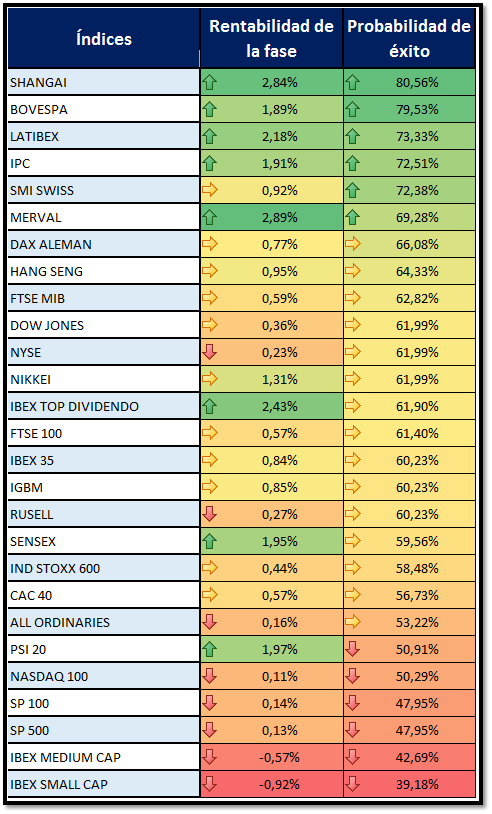

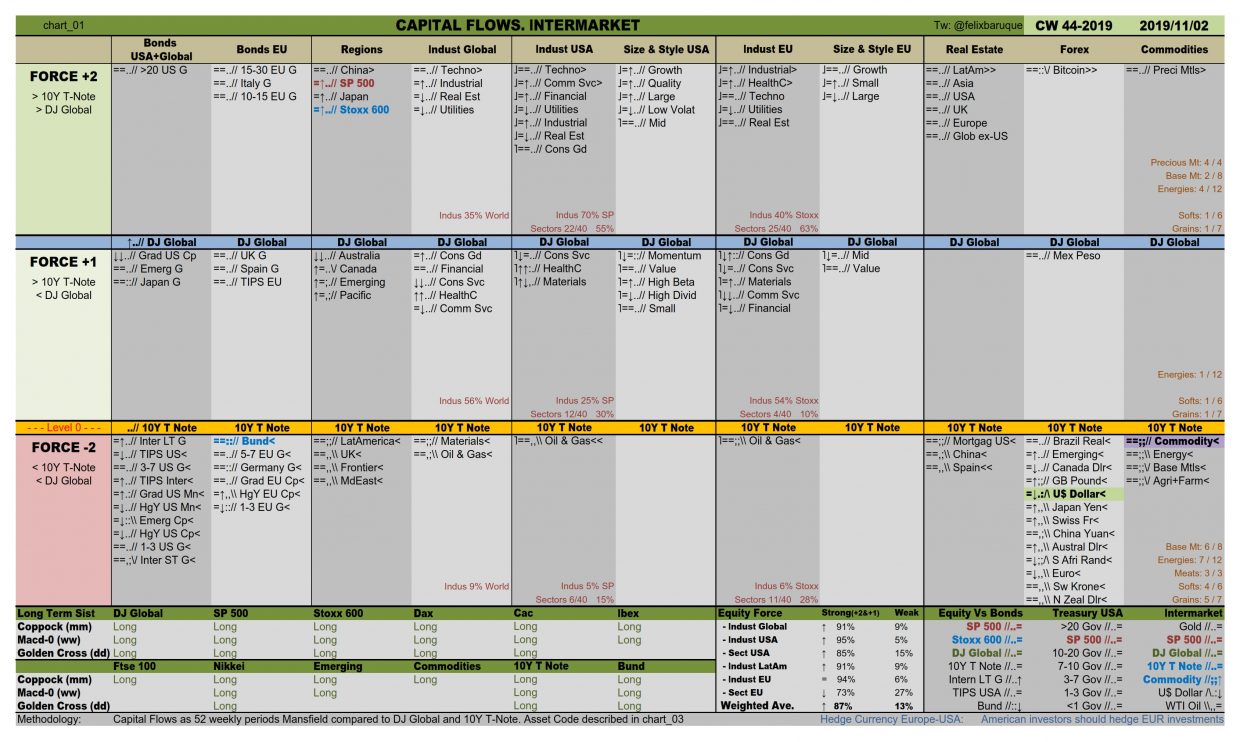

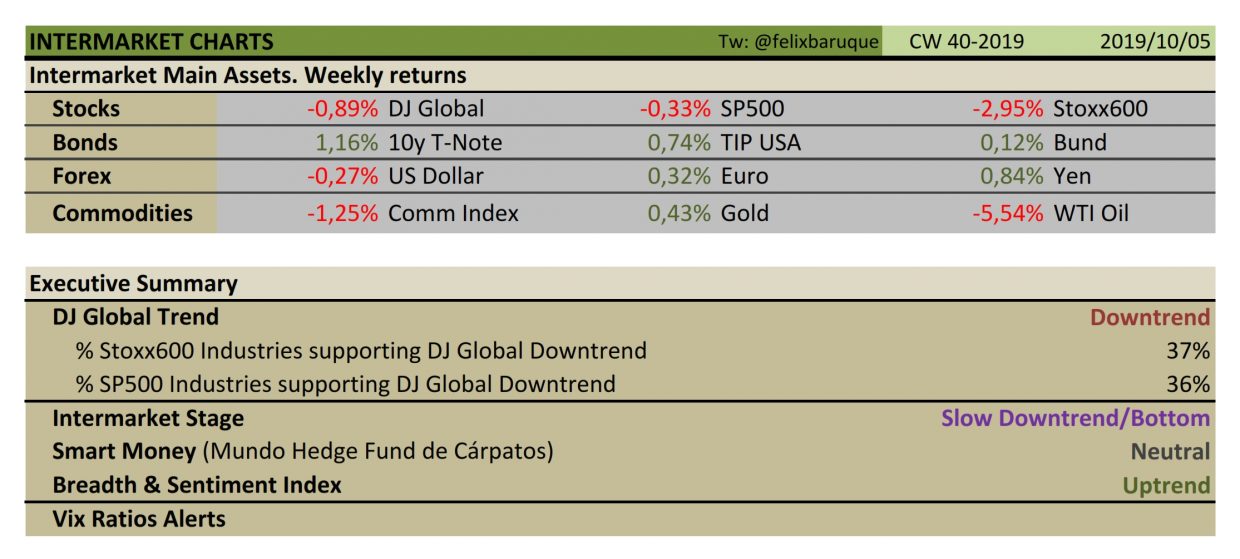

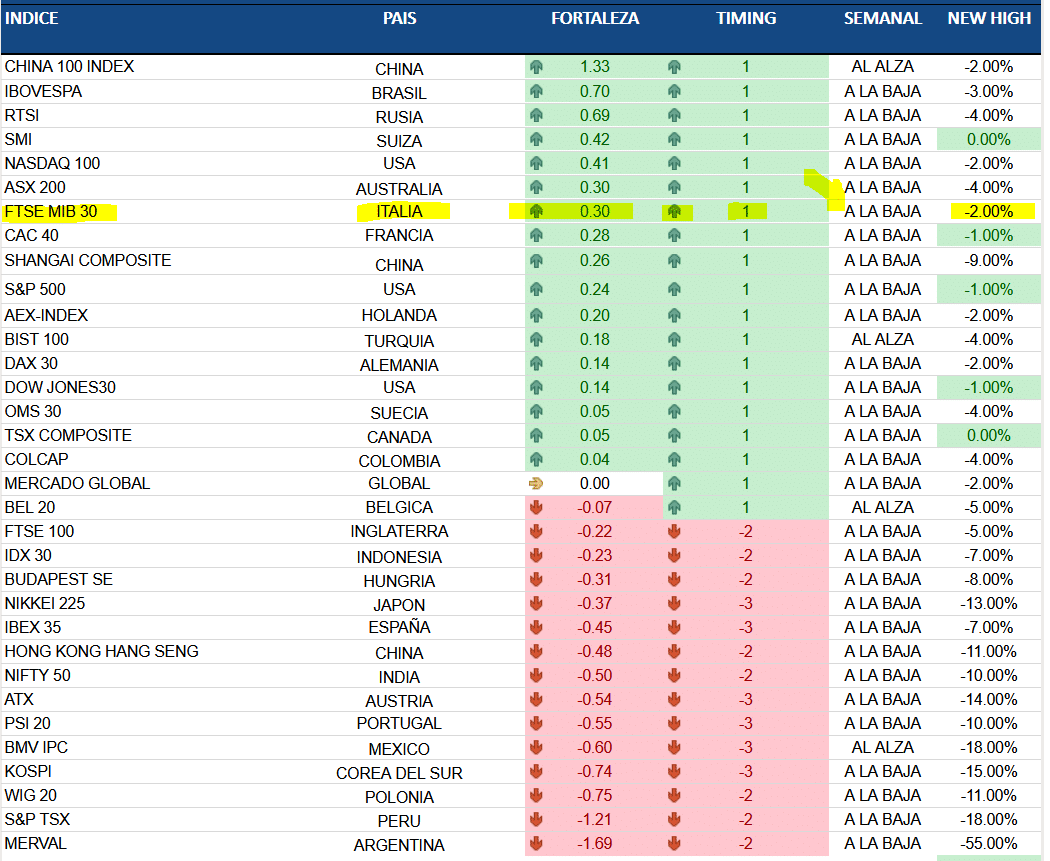

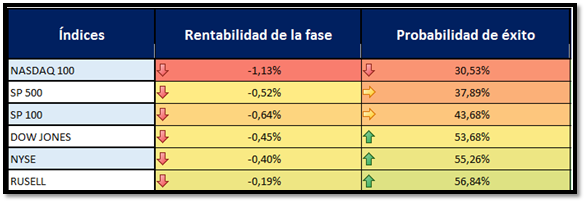

Al observar la tabla se aprecia que este es un periodo que se caracteriza por una probabilidad de bajada elevada de casi todos los índices por los rendimientos negativos mostrados como por la baja probabilidad de acierto.

Al fijarnos más detenidamente nos percatamos de que los índices más bajistas en esta fase serian el Nasdaq 100, el SP 500 y el SENSEX.

Ahora bien, centrándonos en la elección entre EEUU y Europa, si prestamos atención nos percataremos que los índices norteamericanos se sitúan en puestos más altos en la tabla que los de Europa, por su mayor porcentaje años bajistas en esta fase estudiada.

De esta manera, nos posicionaremos cortos en esta quincena enero, dirigiendo nuestra atención en el mercado norteamericano por su mayor probabilidad de caída.

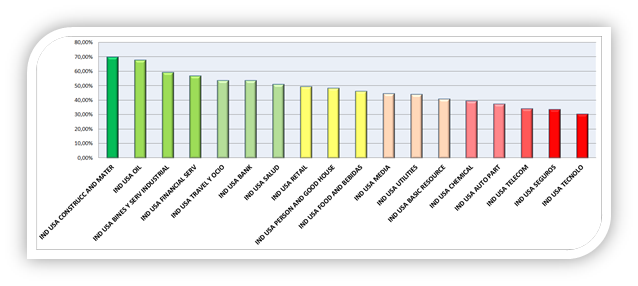

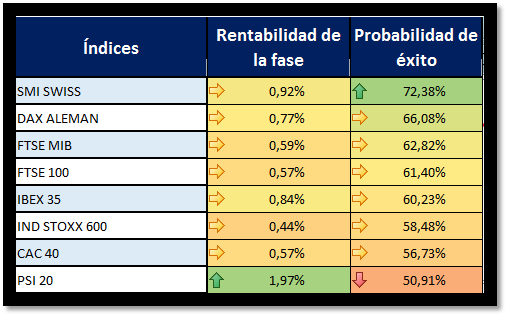

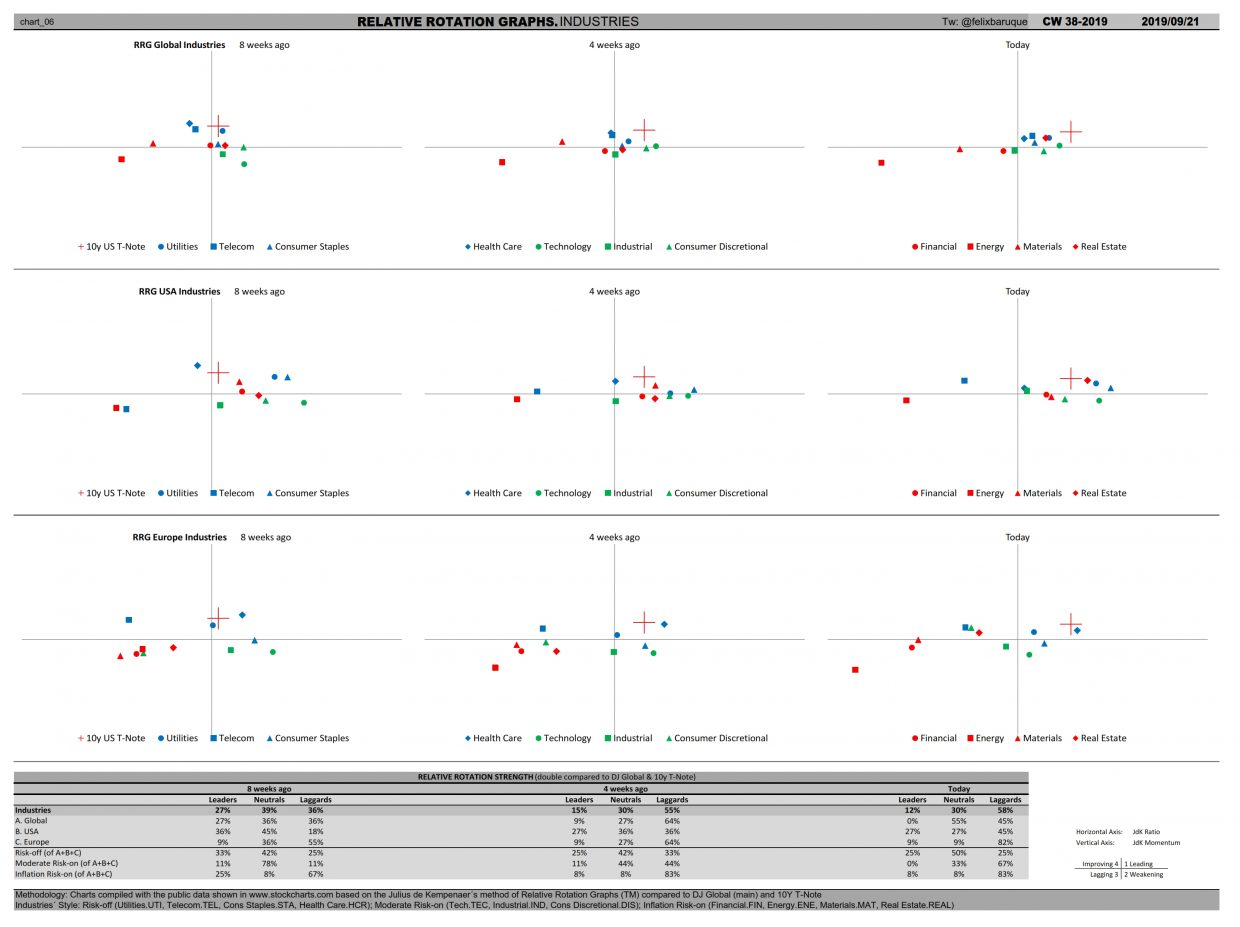

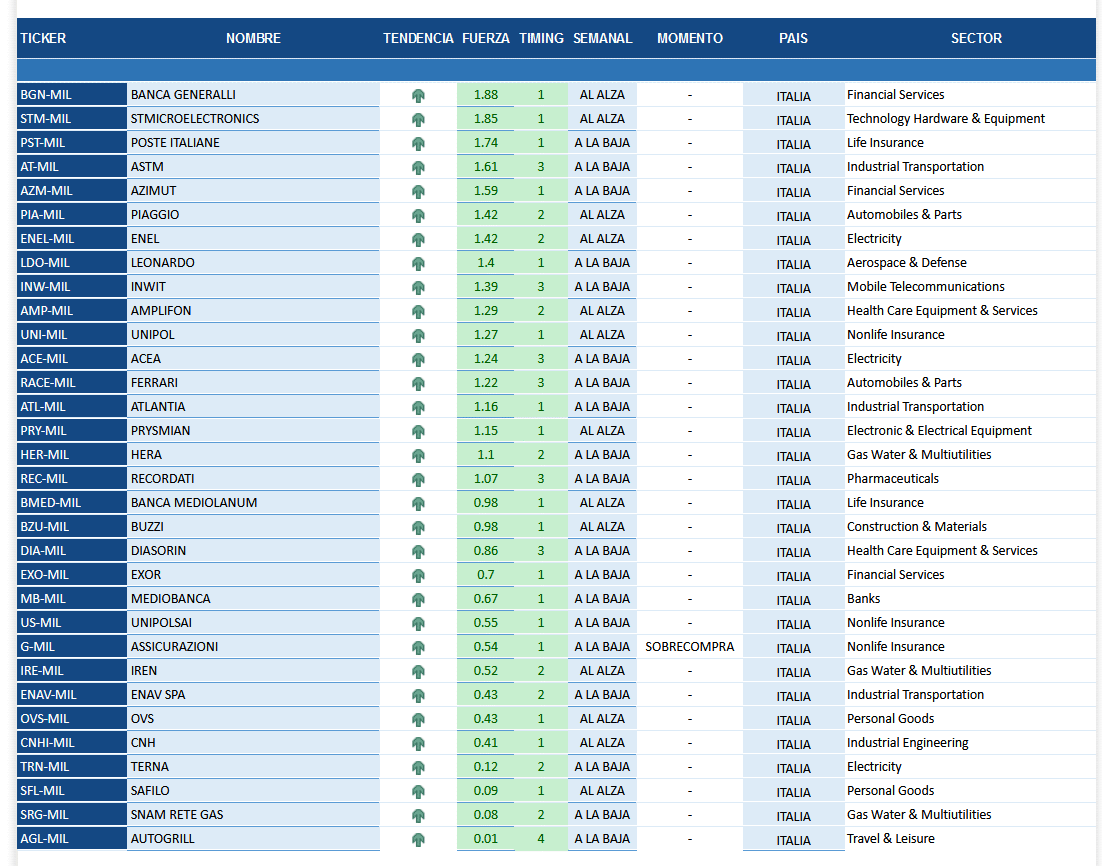

Una vez establecido que nos enfocaremos en el mercado estadounidense, proseguiremos a localizar cuál de los distintos índices utilizaremos para centrar nuestra operativa, para ello nos fijamos en la siguiente imagen:

Se distingue como todos los índices tienen rendimientos negativos y una probabilidad de ser bajista elevada en el mercado norteamericano. De entre estos índices elegiremos el Nasdaq 100, por tener una tener una rentabilidad negativa media aceptable y una probabilidad de que se produzca una caída de la cotización superior al resto.

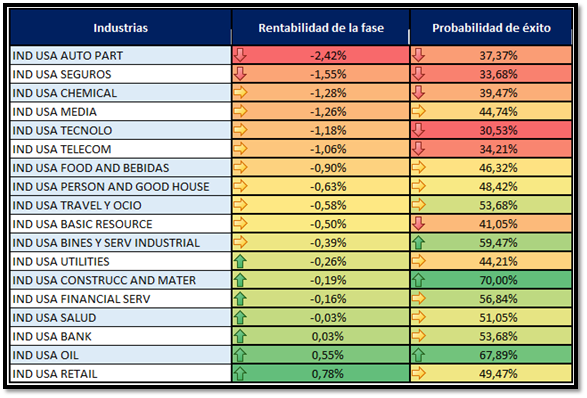

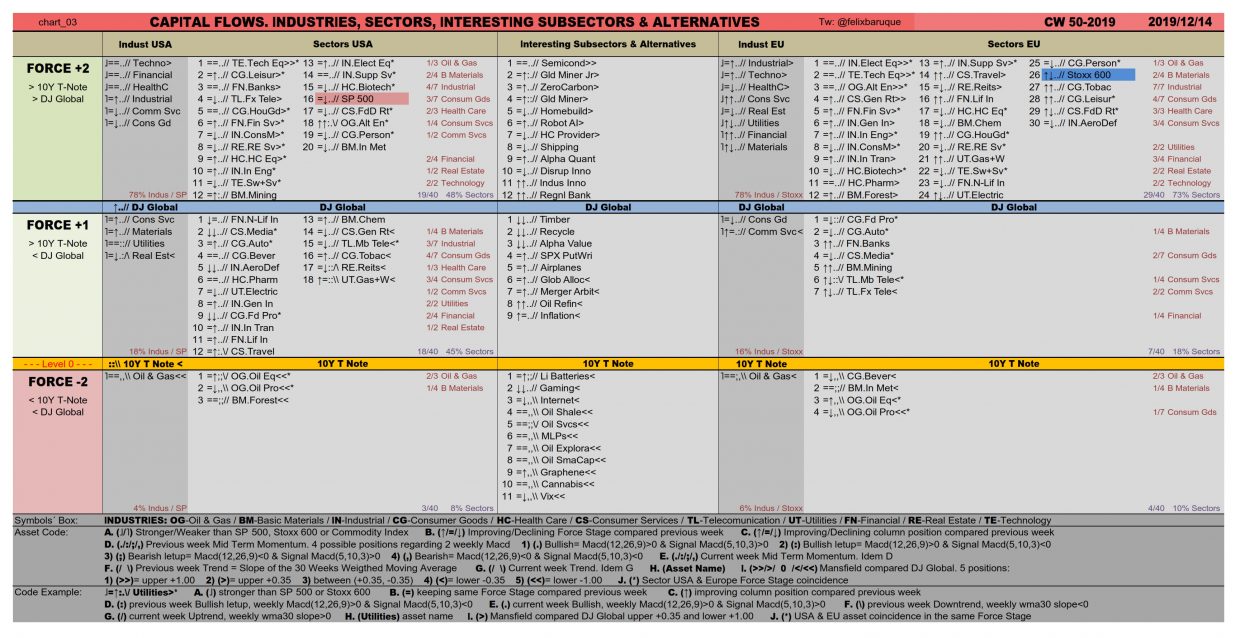

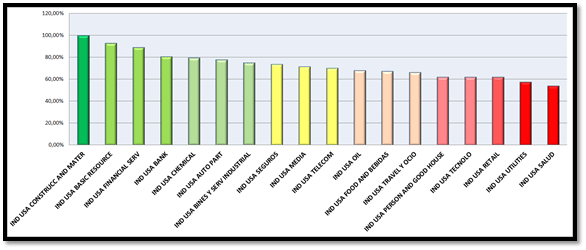

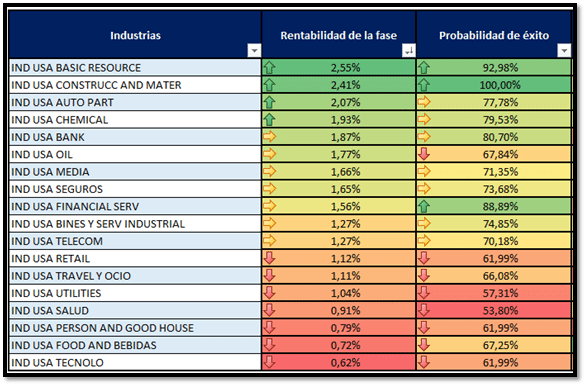

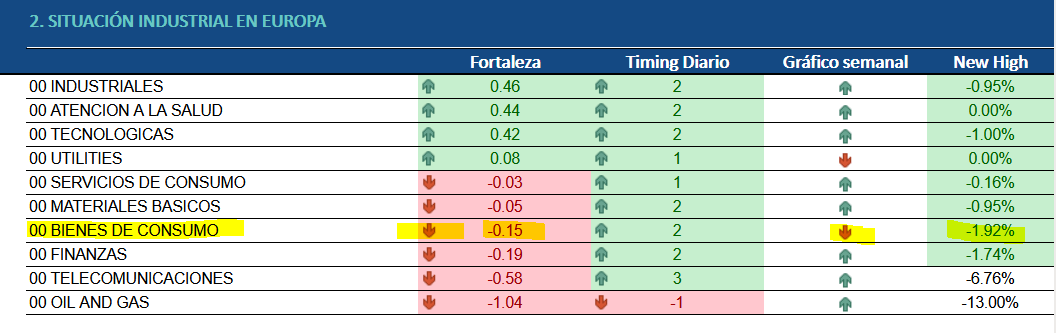

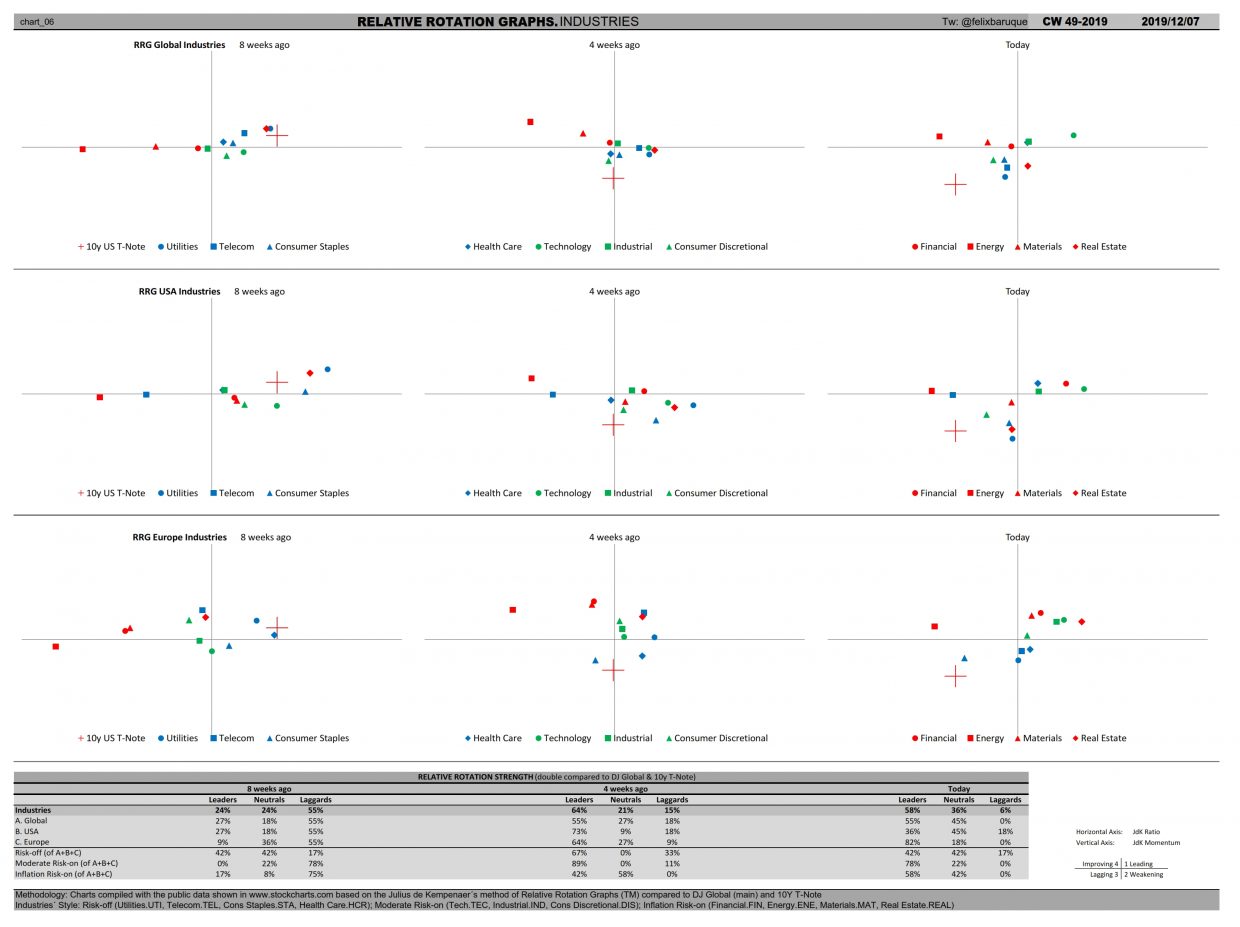

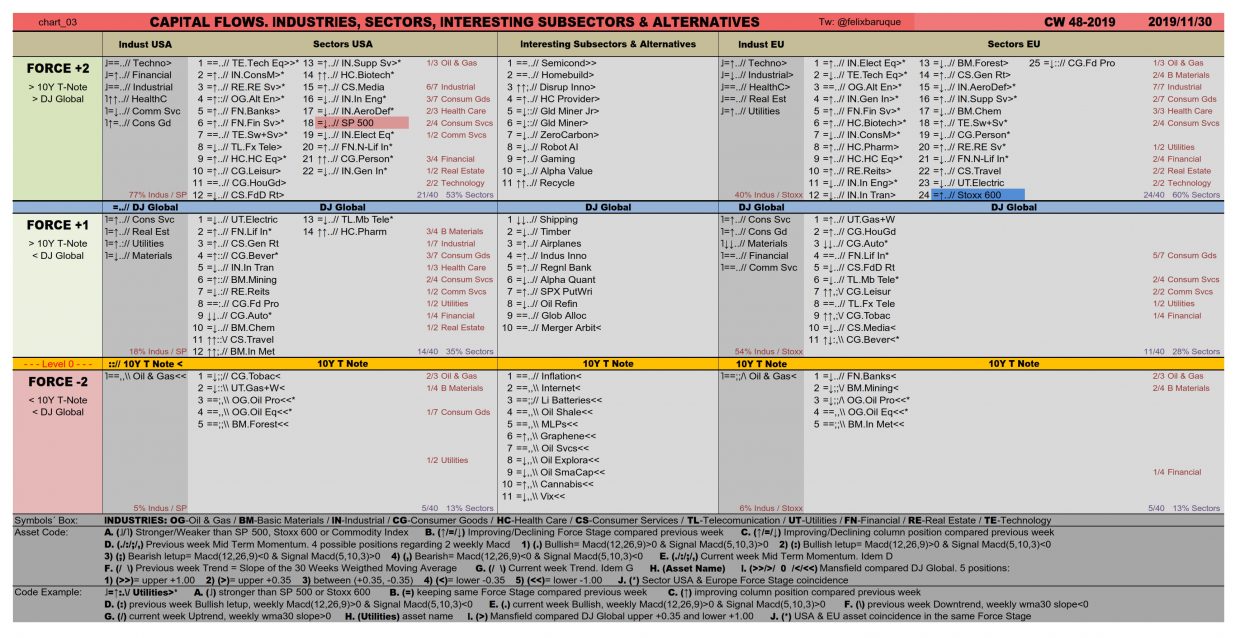

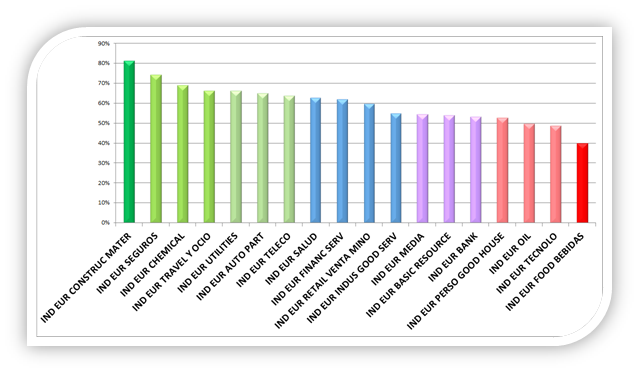

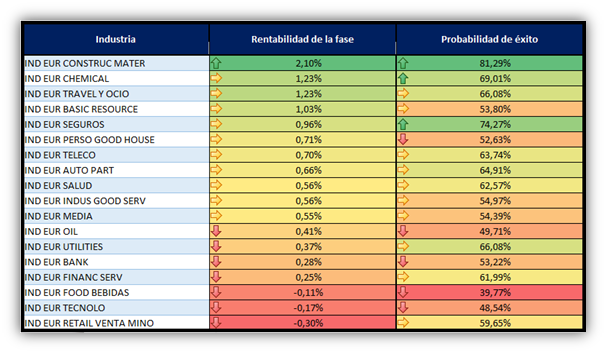

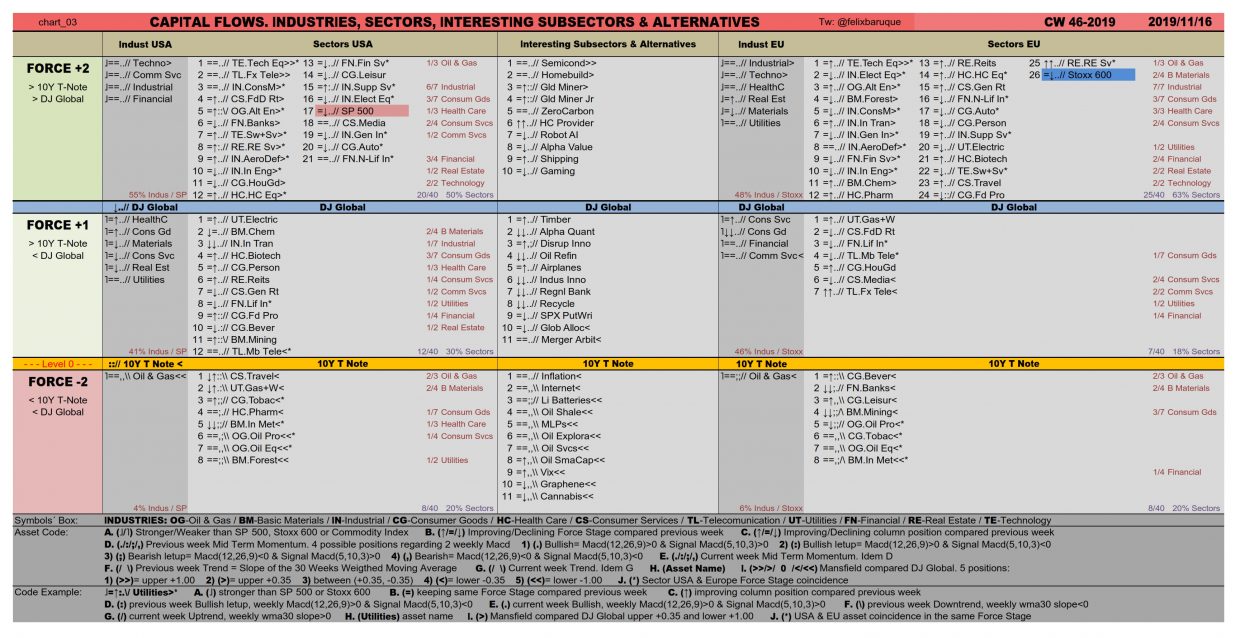

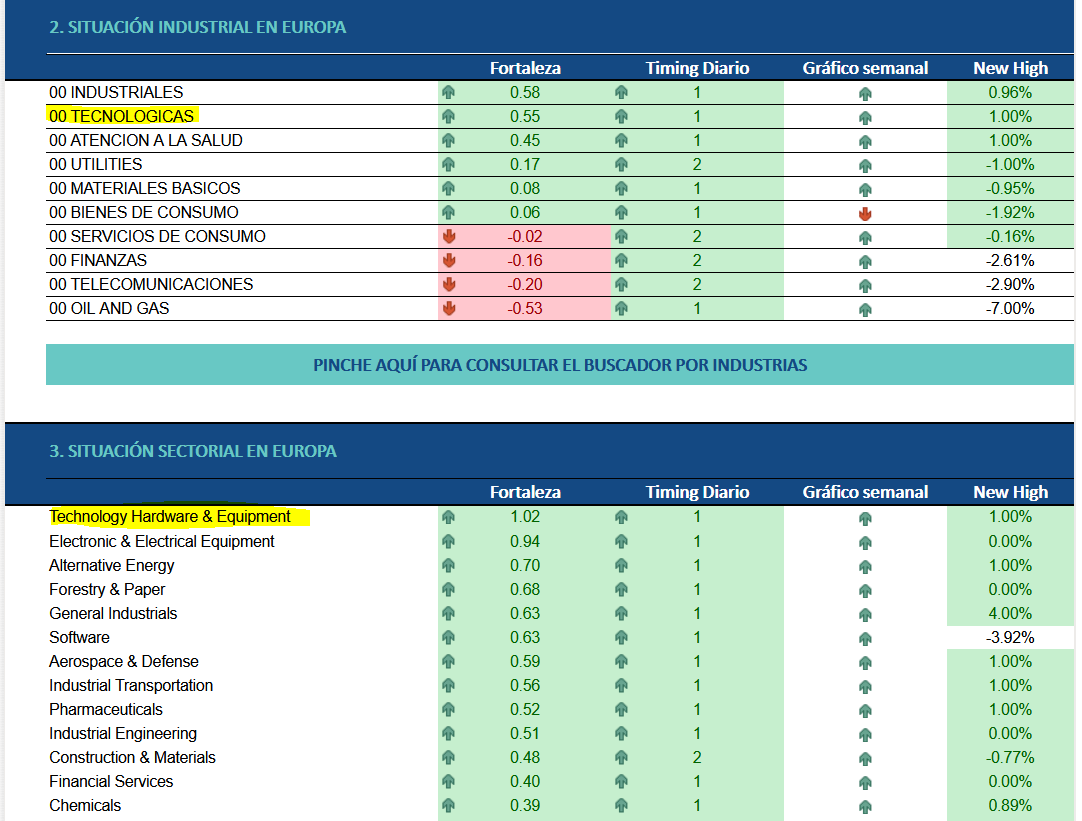

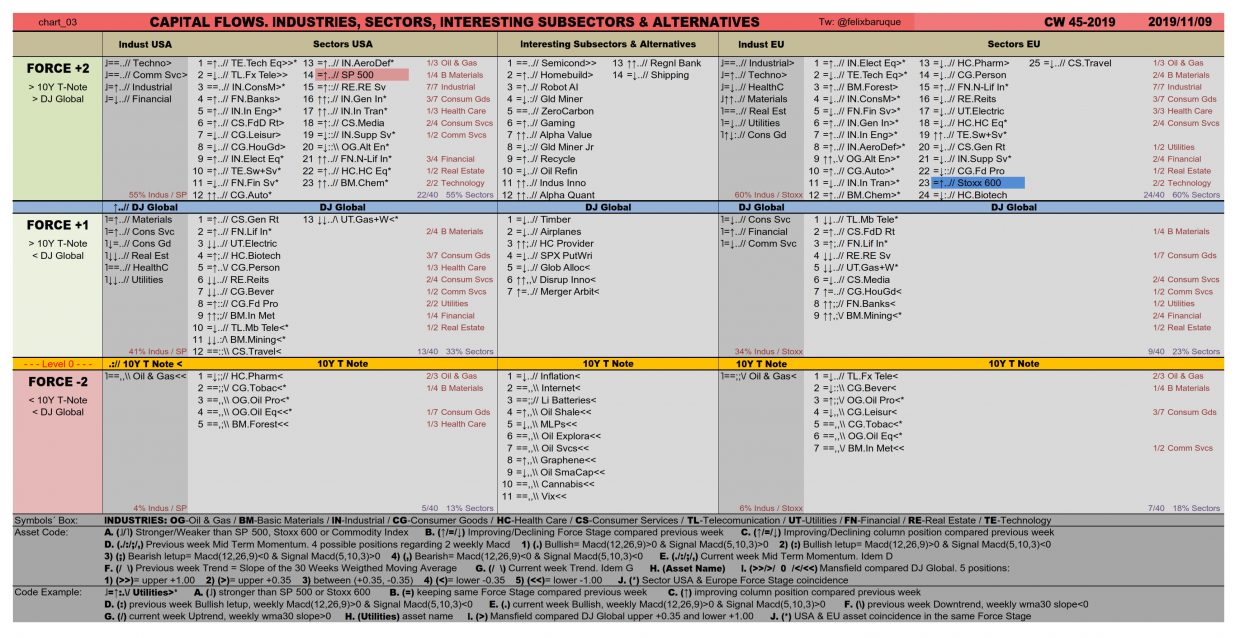

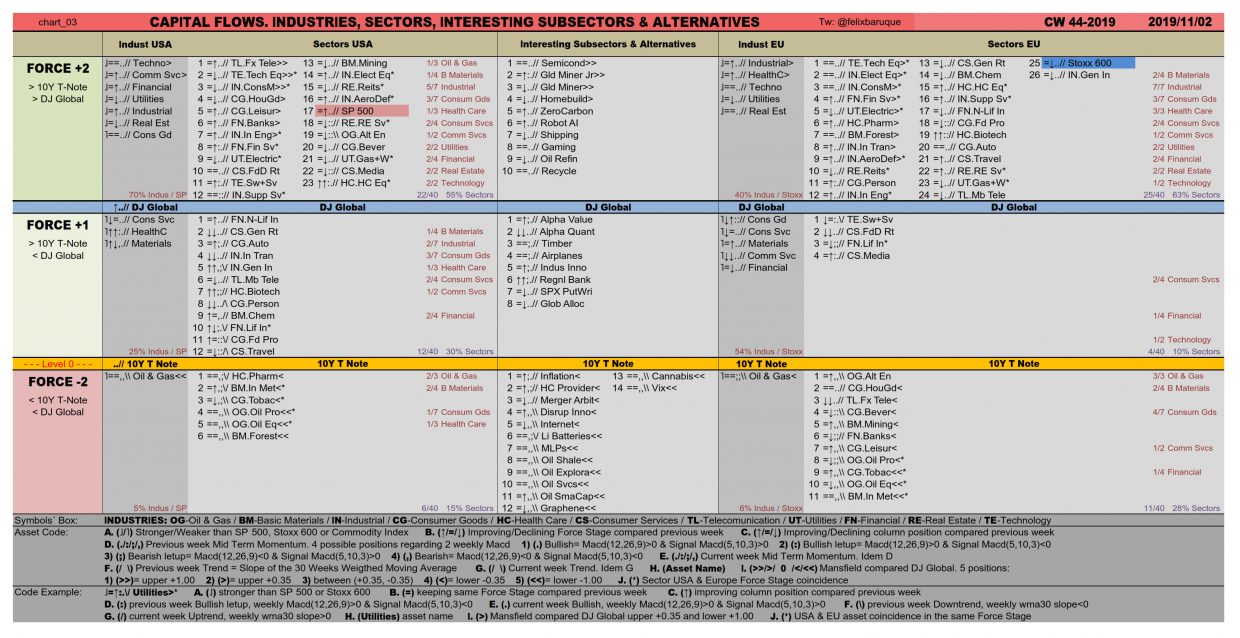

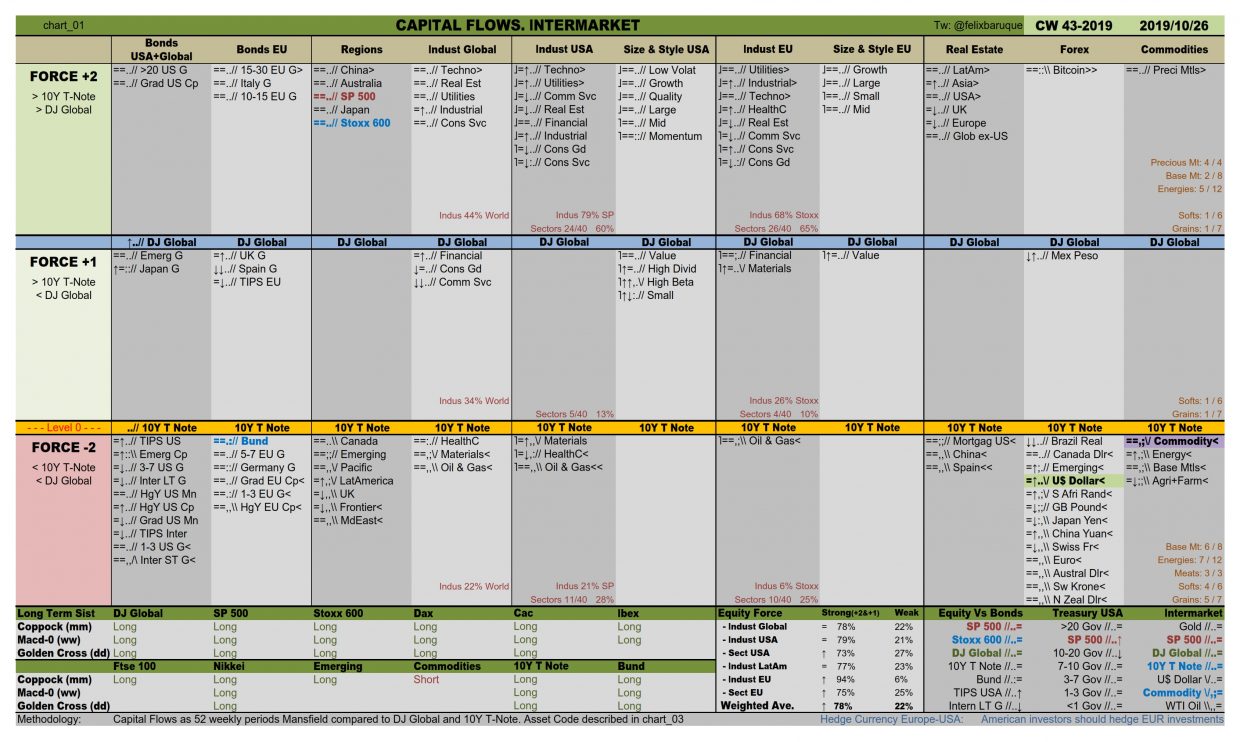

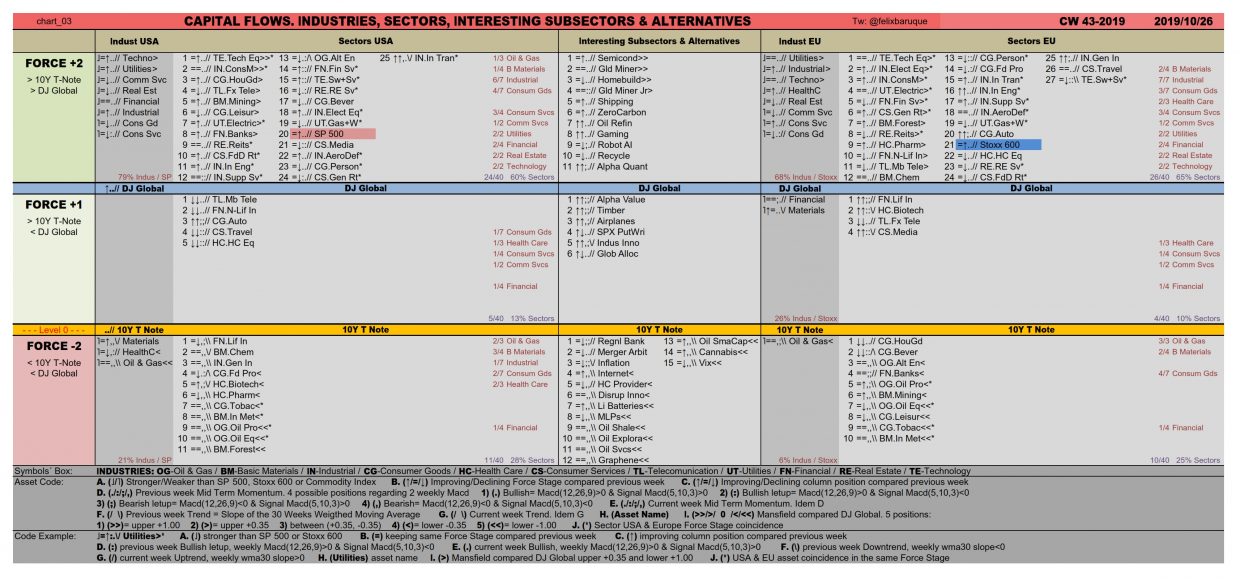

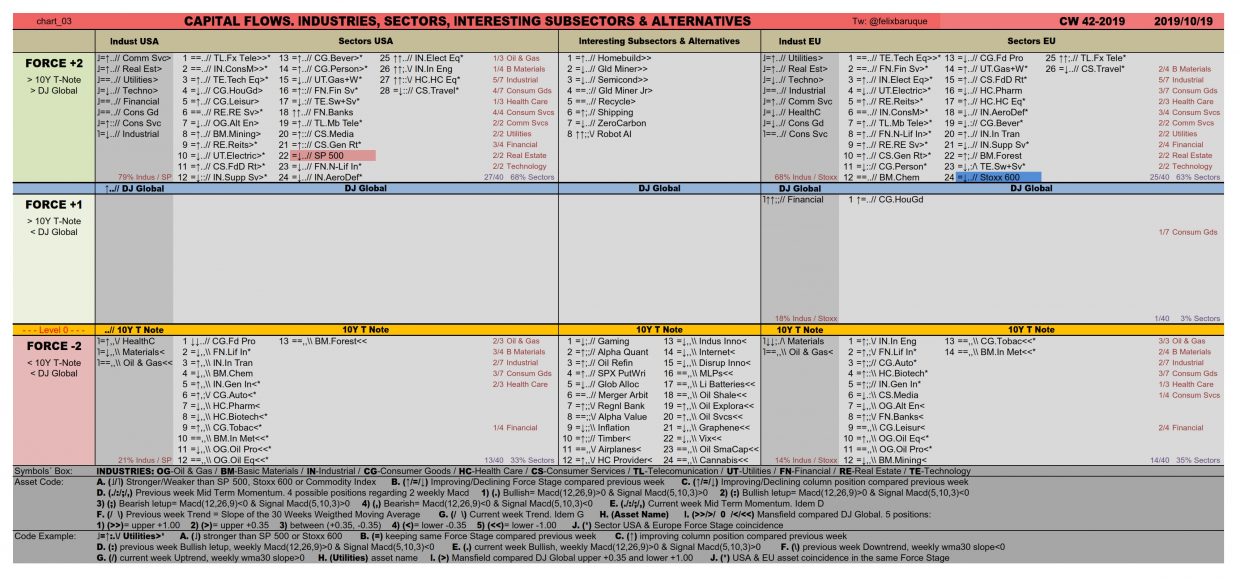

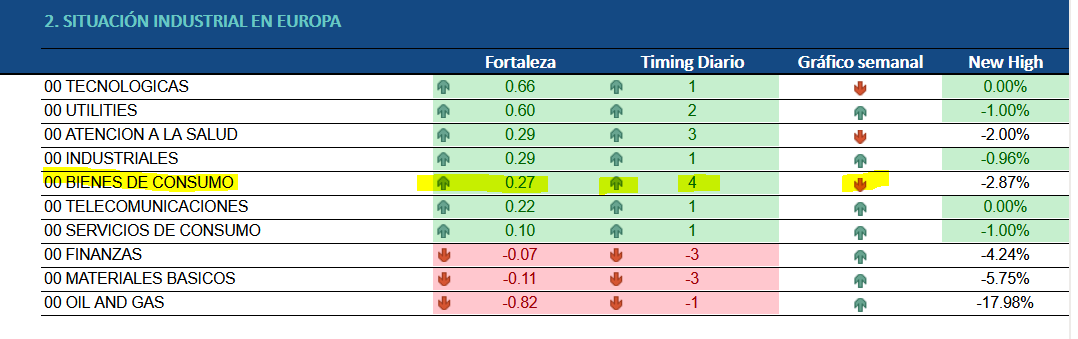

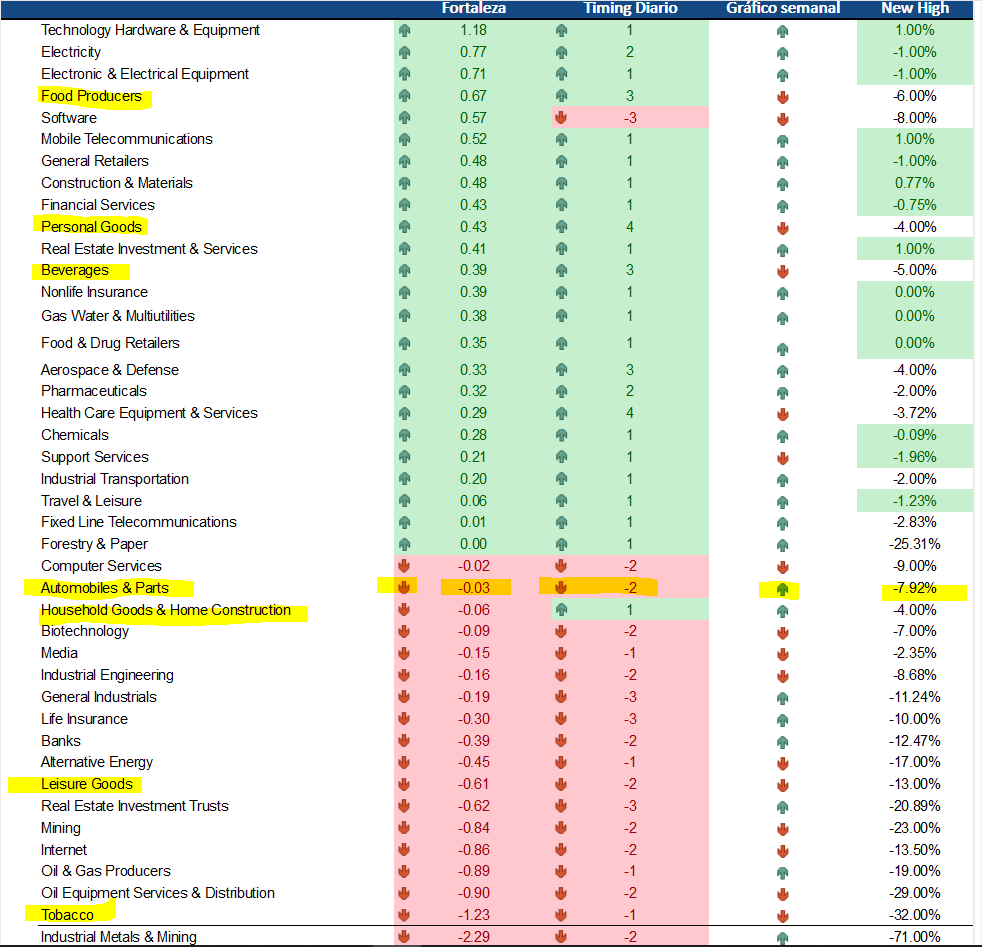

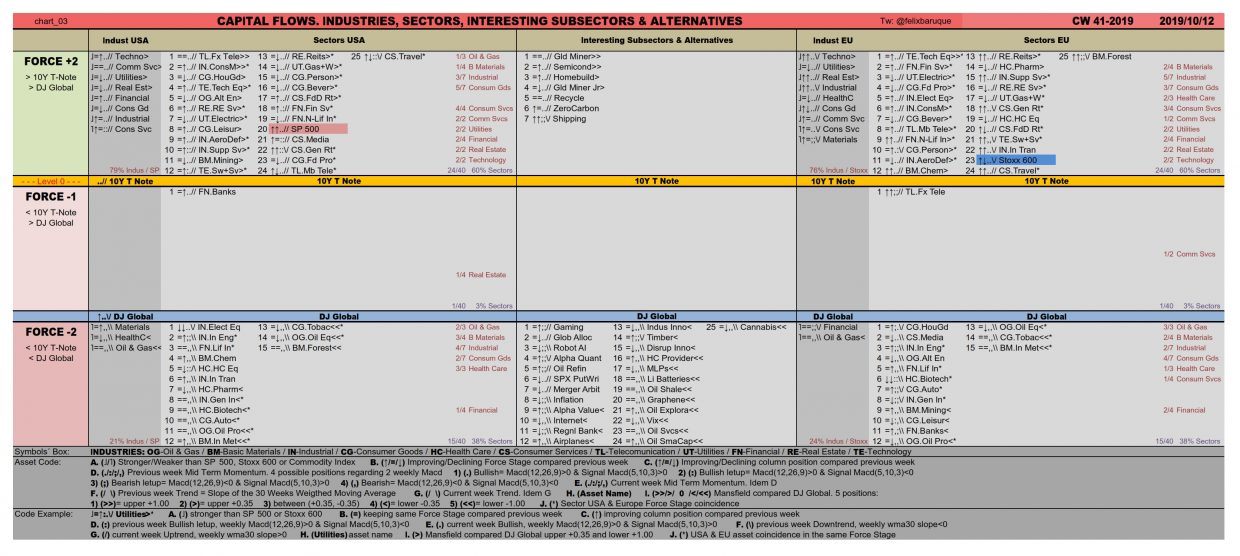

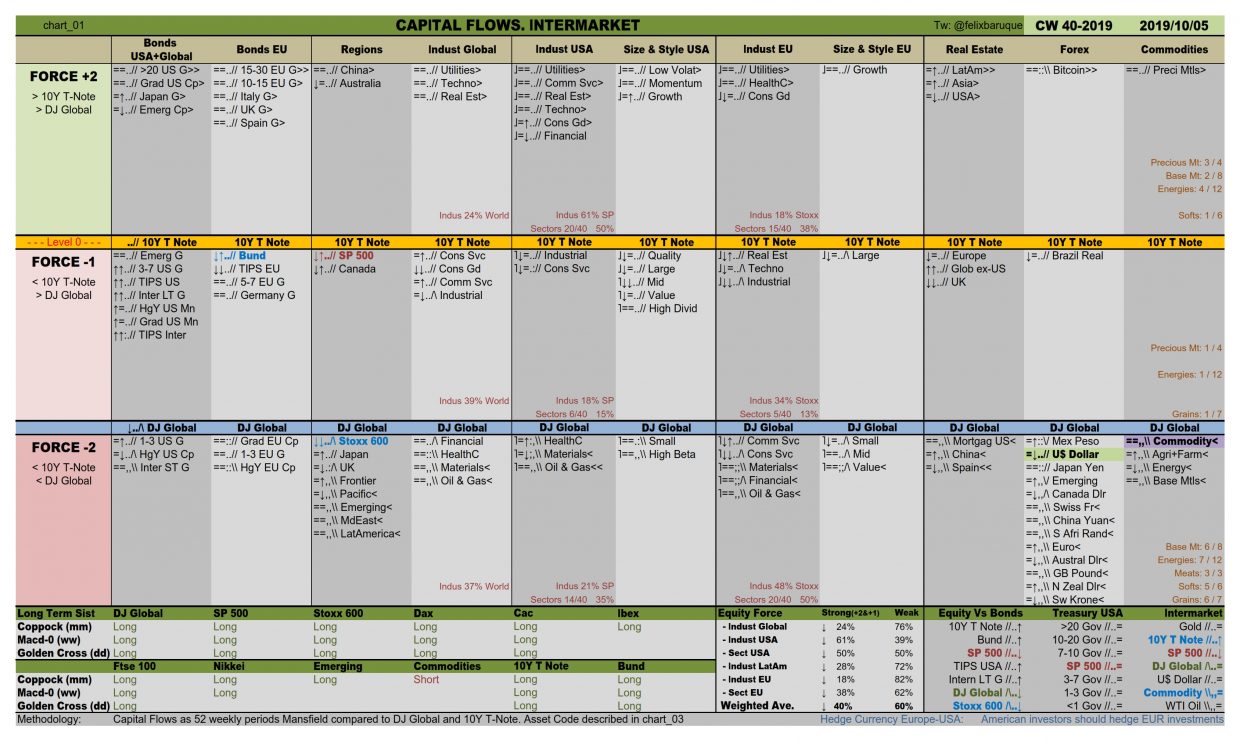

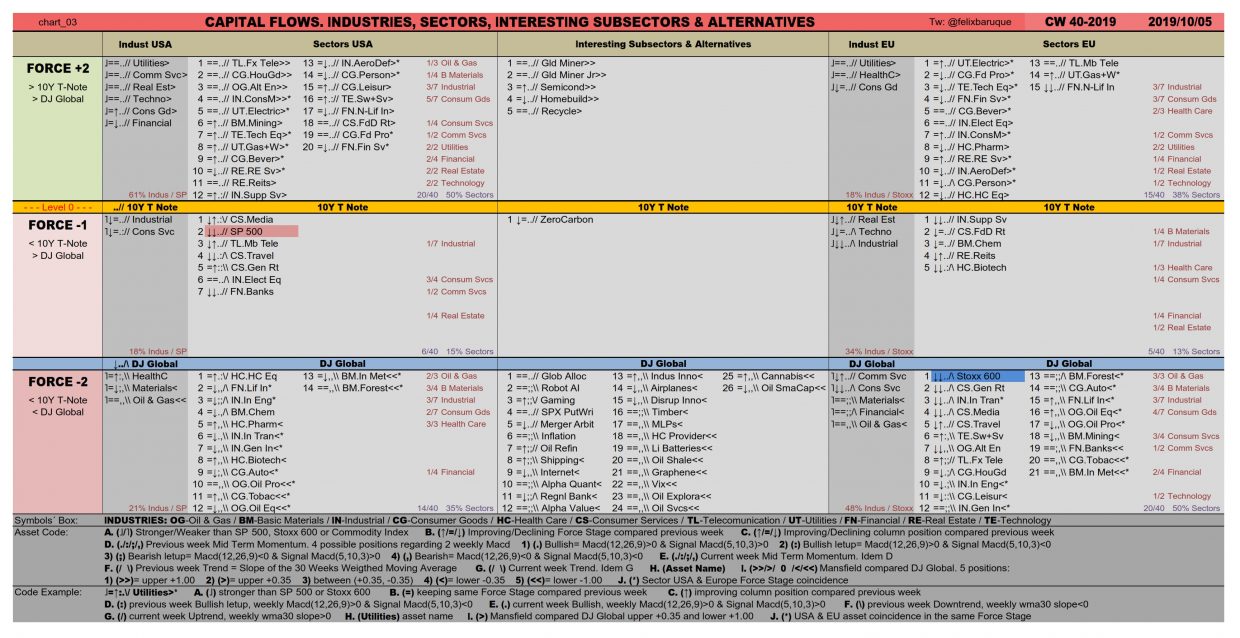

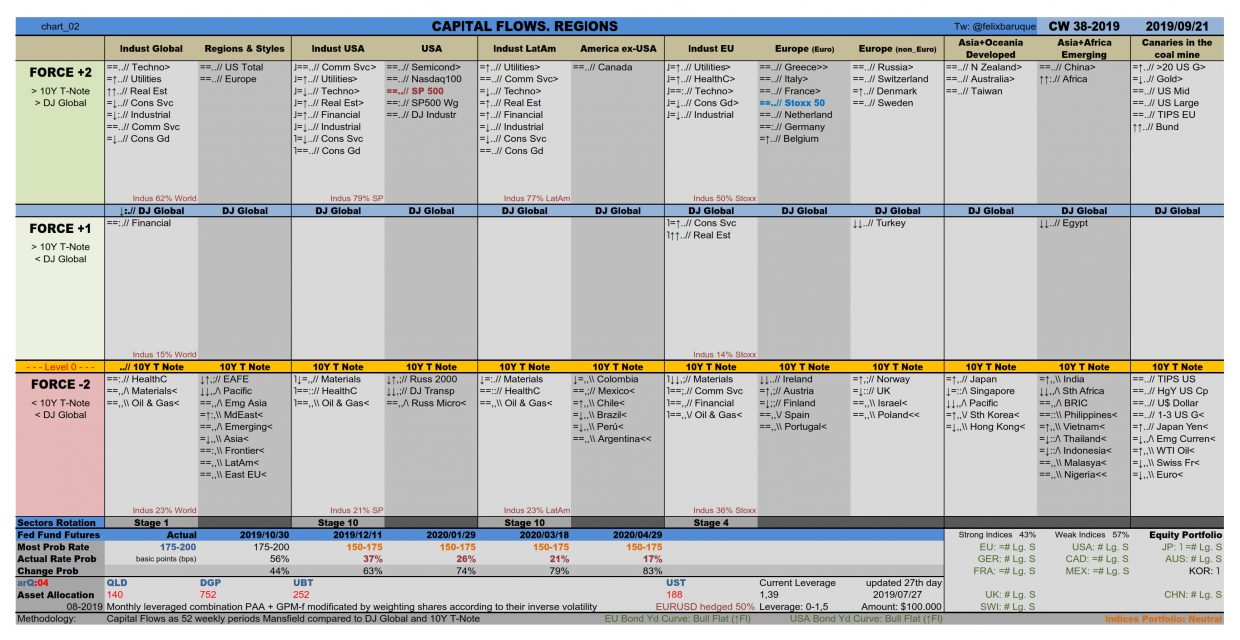

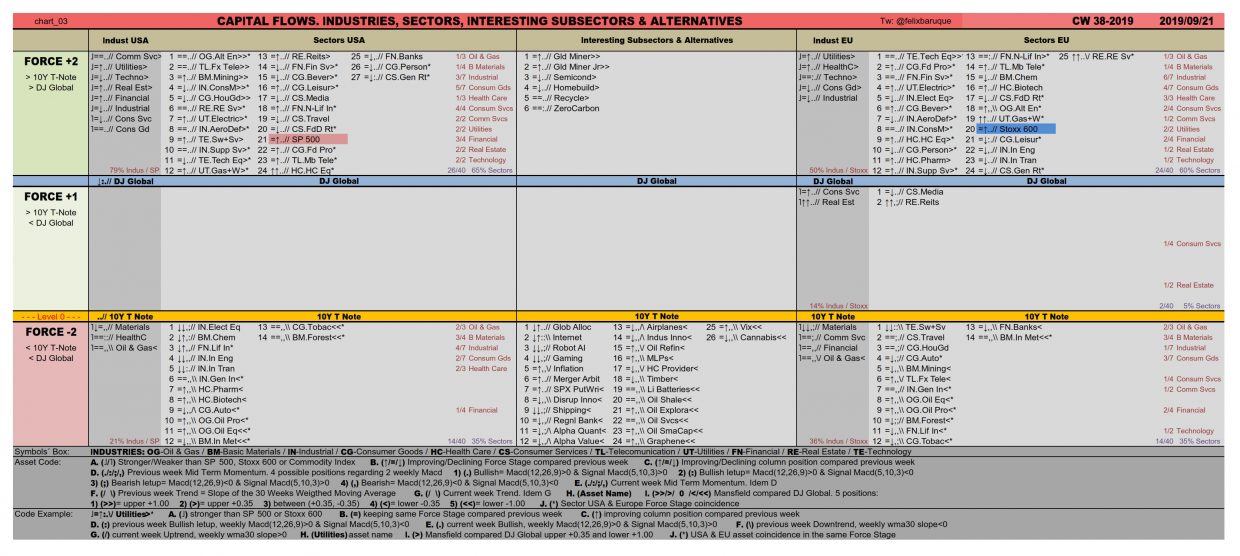

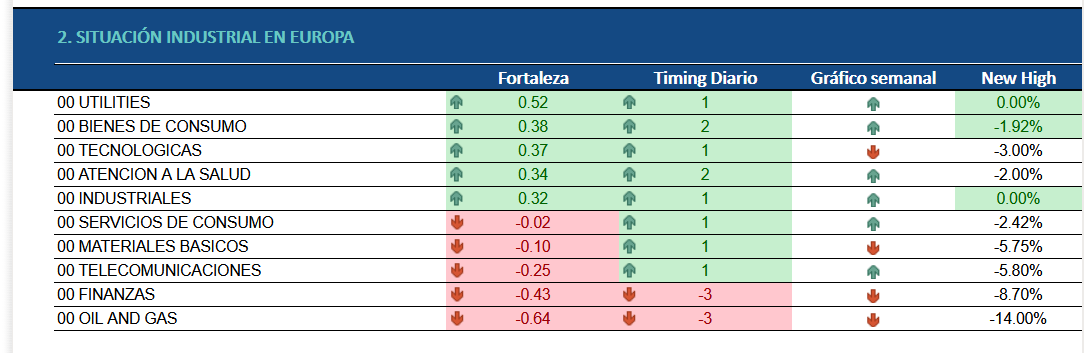

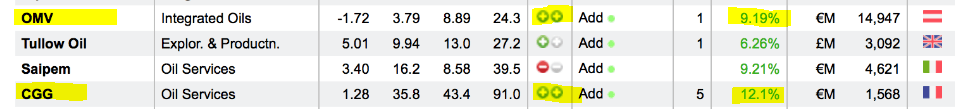

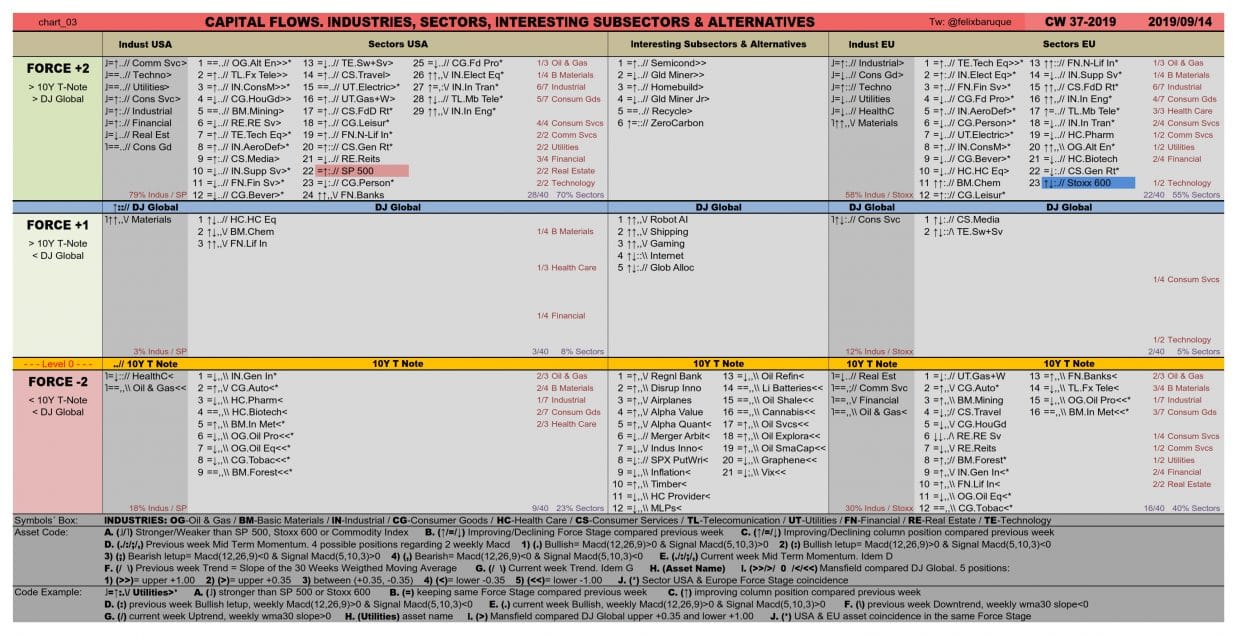

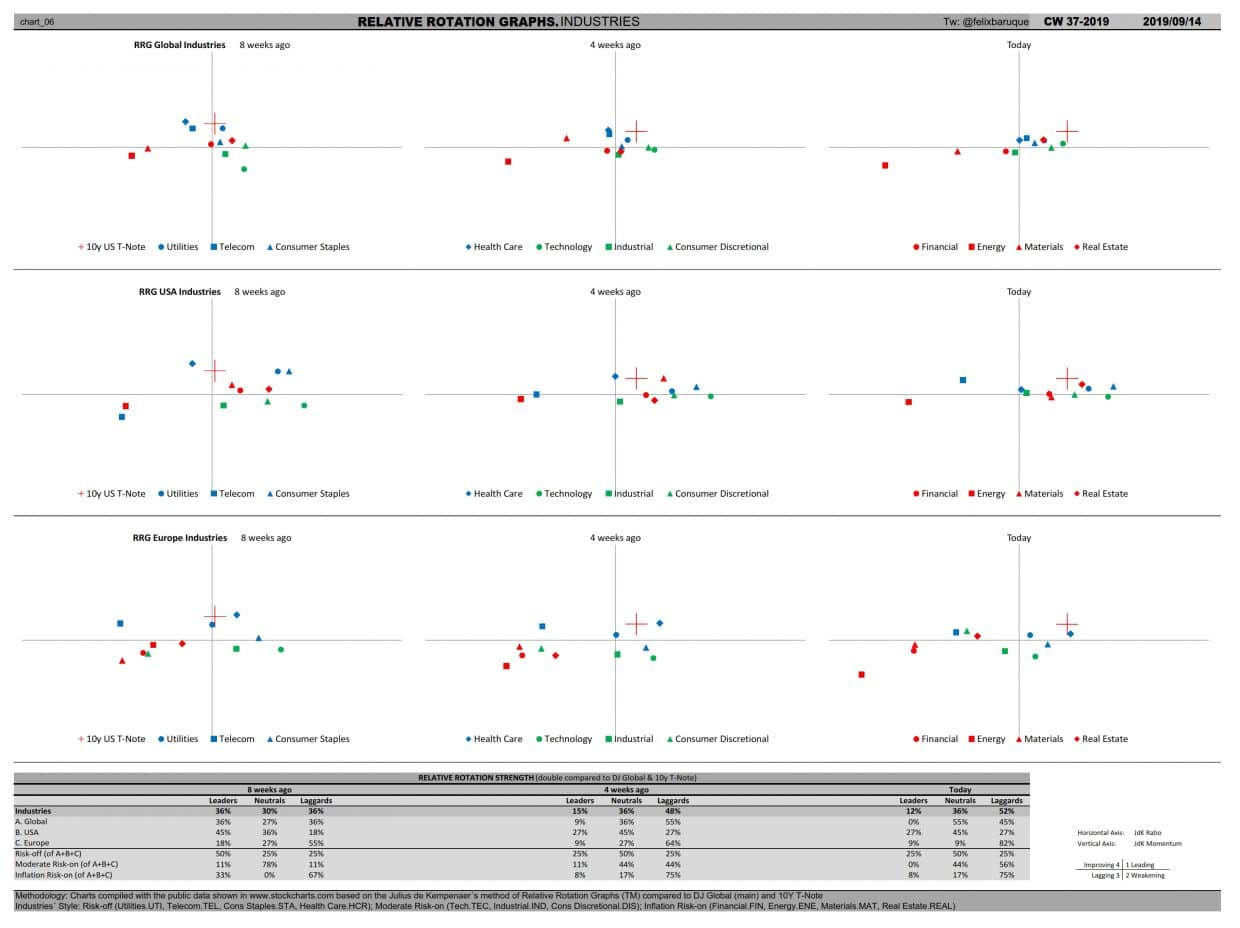

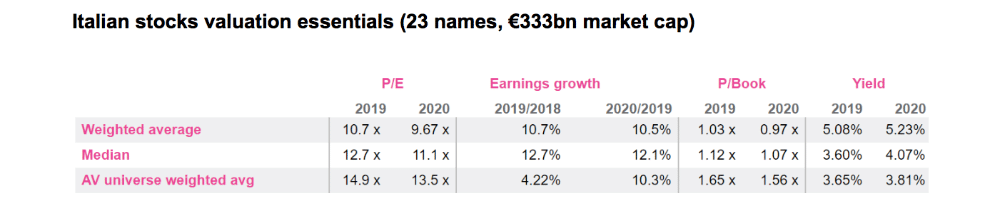

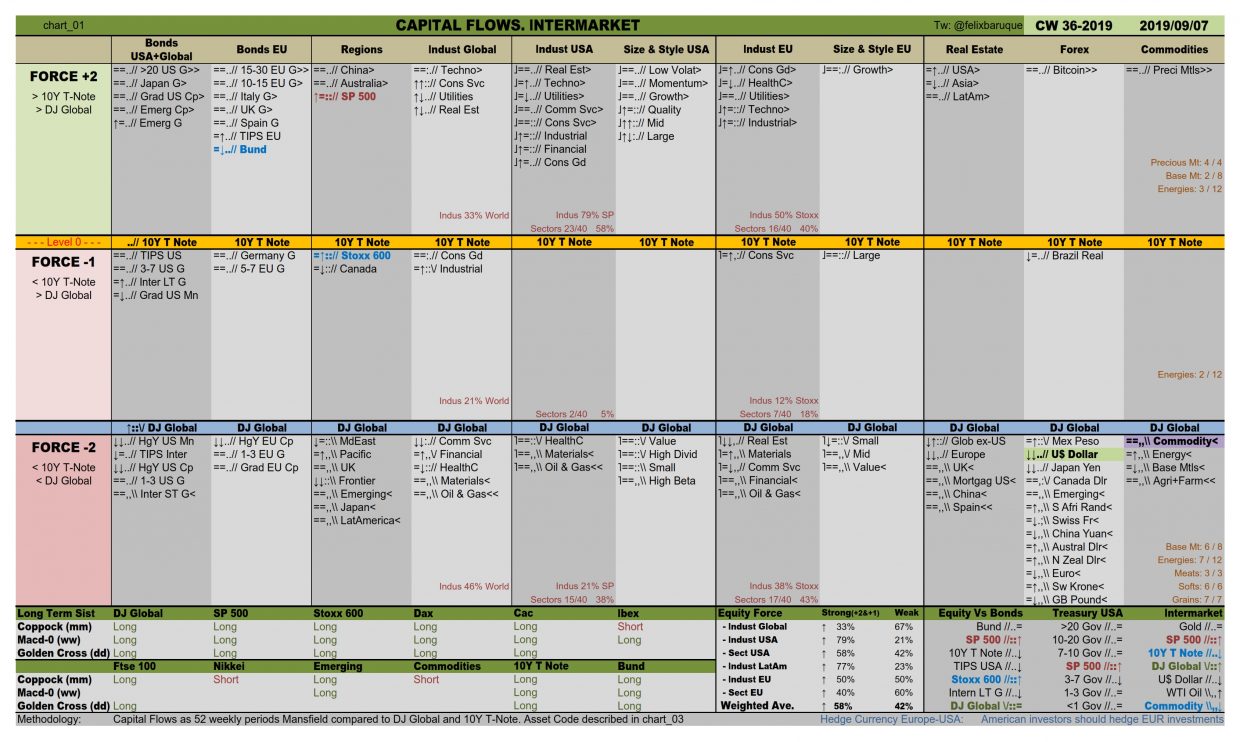

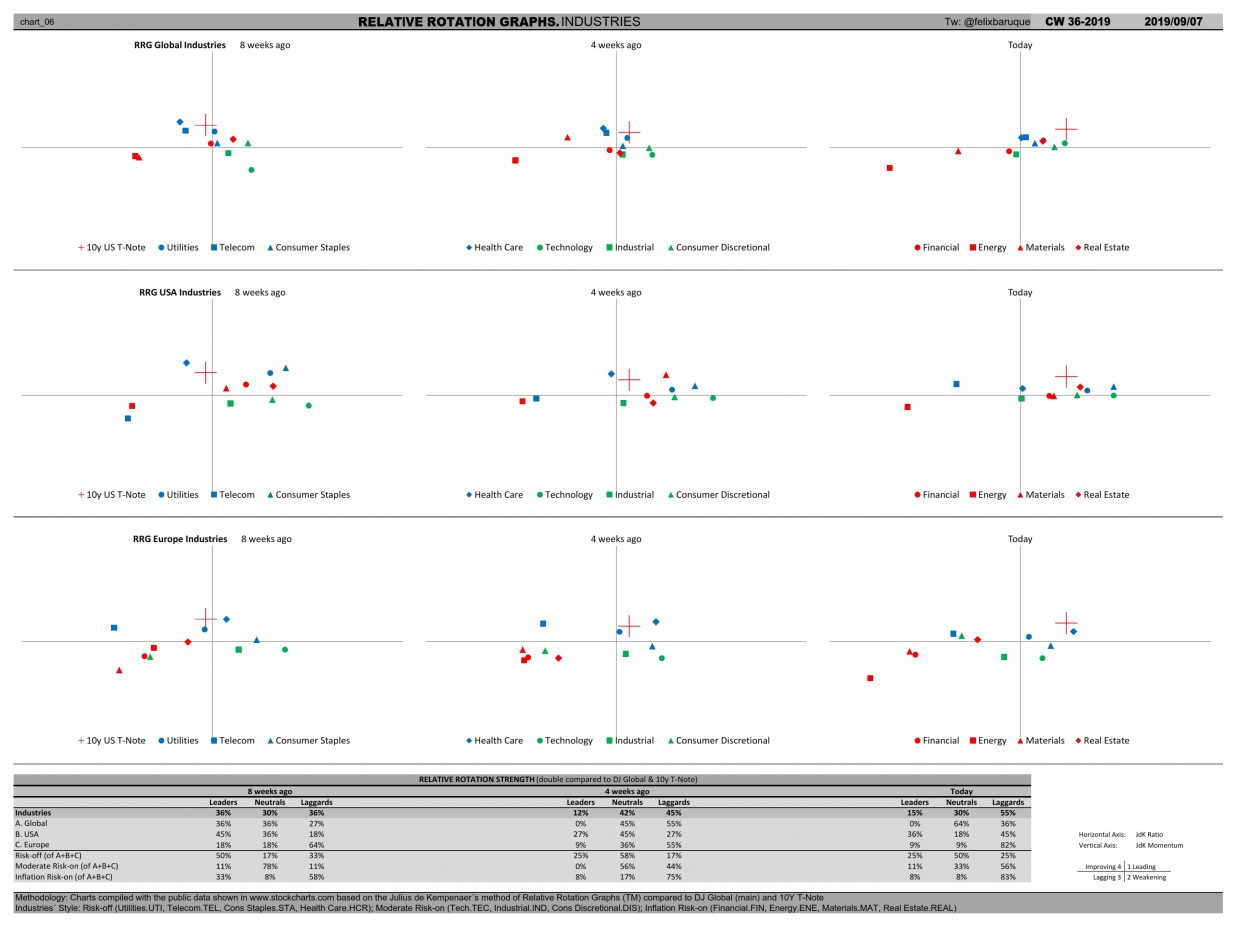

A partir de ahora focalizamos la búsqueda en las industrias de EE.UU., investigando el mercado para hallar aquellas que presenten mayor porcentaje de caída.

La industria con mayor probabilidad de caída sería la tecnológica, seguros y la industria de telecomunicaciones con unas probabilidades de que caiga de 69.47%, 66.32% y 65.79%, respectivamente. De entre esta selección elegiremos aquellas con el menor rendimiento medio obtenido.

Al observar la rentabilidad media conseguida nos percatamos que la mayoría de las industrias son bajistas en la segunda mitad de enero.

De esta forma, teniendo en cuenta el rendimiento obtenido y la probabilidad de bajada escogeremos la industria de tecnológica, seguros y telecomunicaciones.

Cabe citar que a pesar de que la industria de telecomunicaciones no tiene un rendimiento medio obtenido tan bajo como otras, la hemos escogido por tener una probabilidad de caída más elevada que el resto.

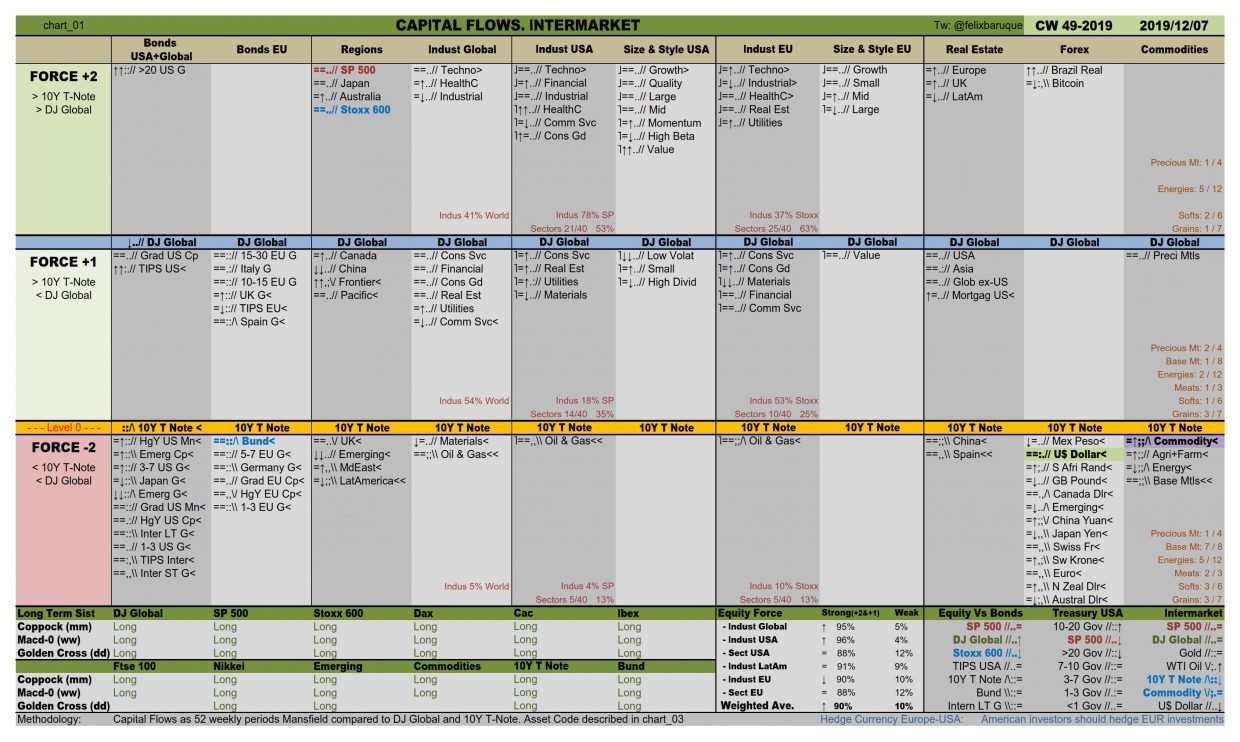

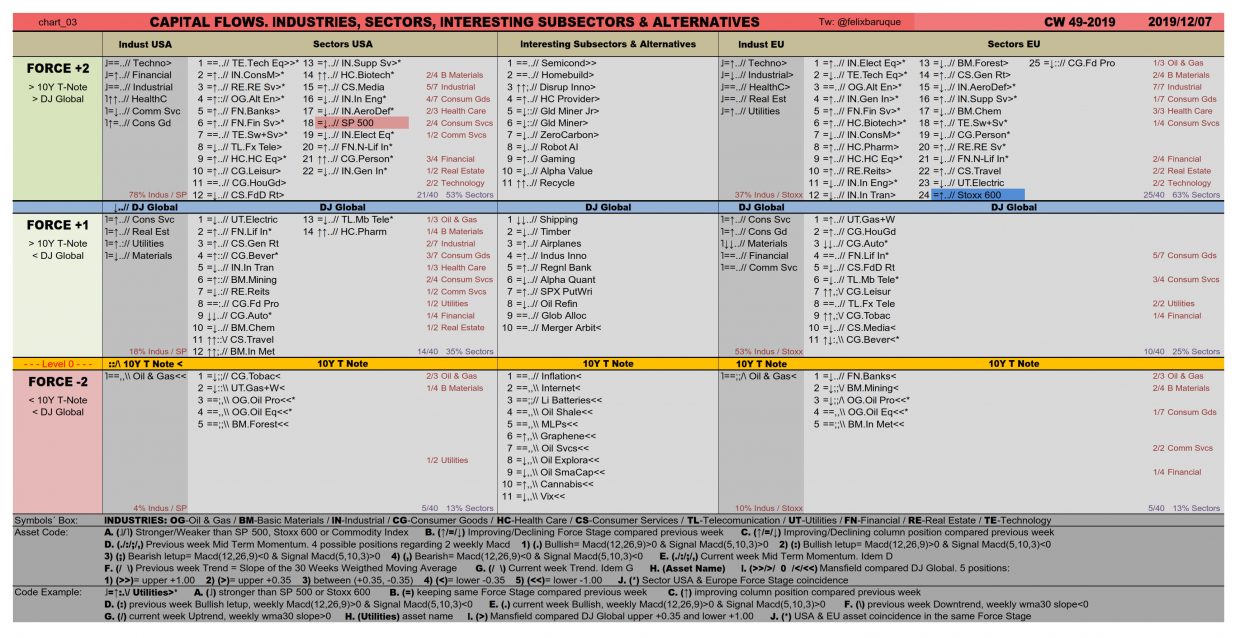

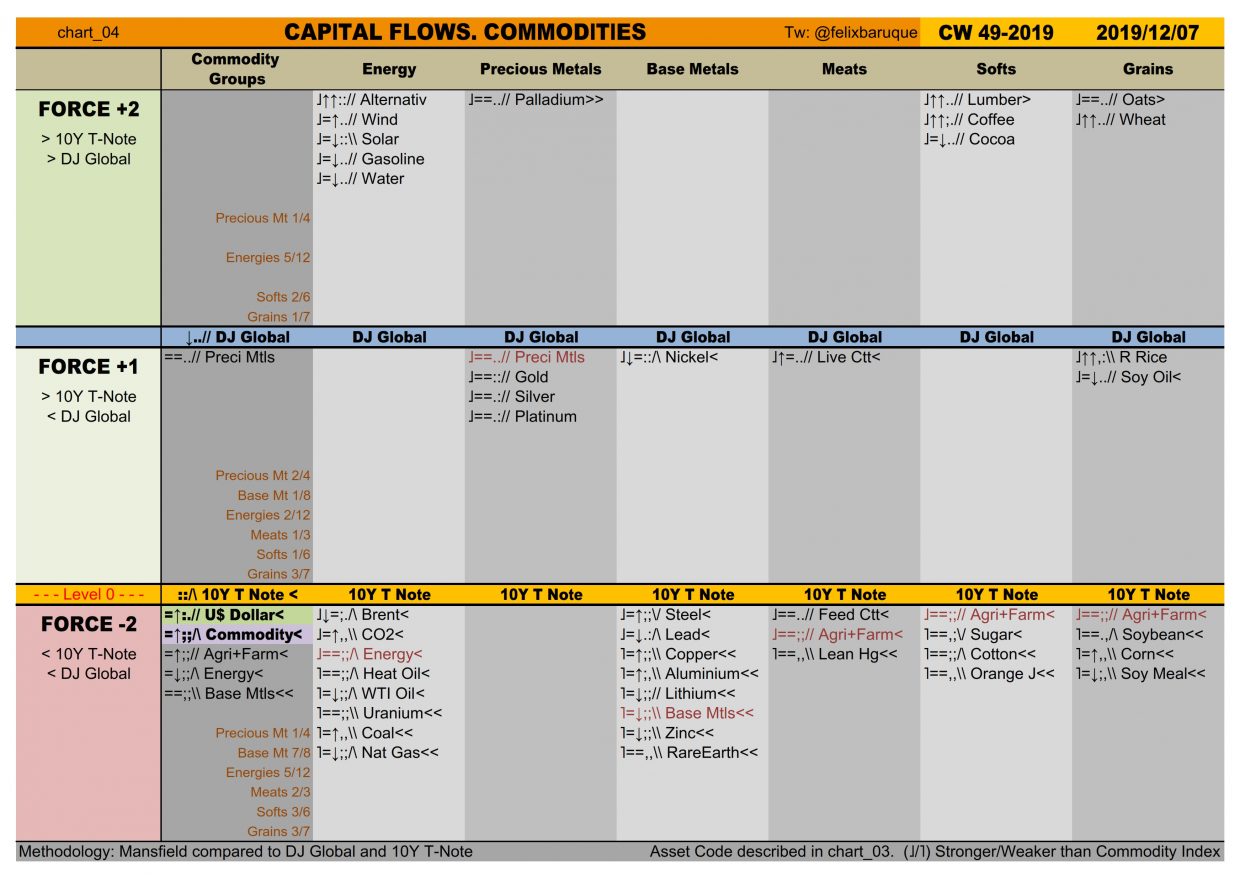

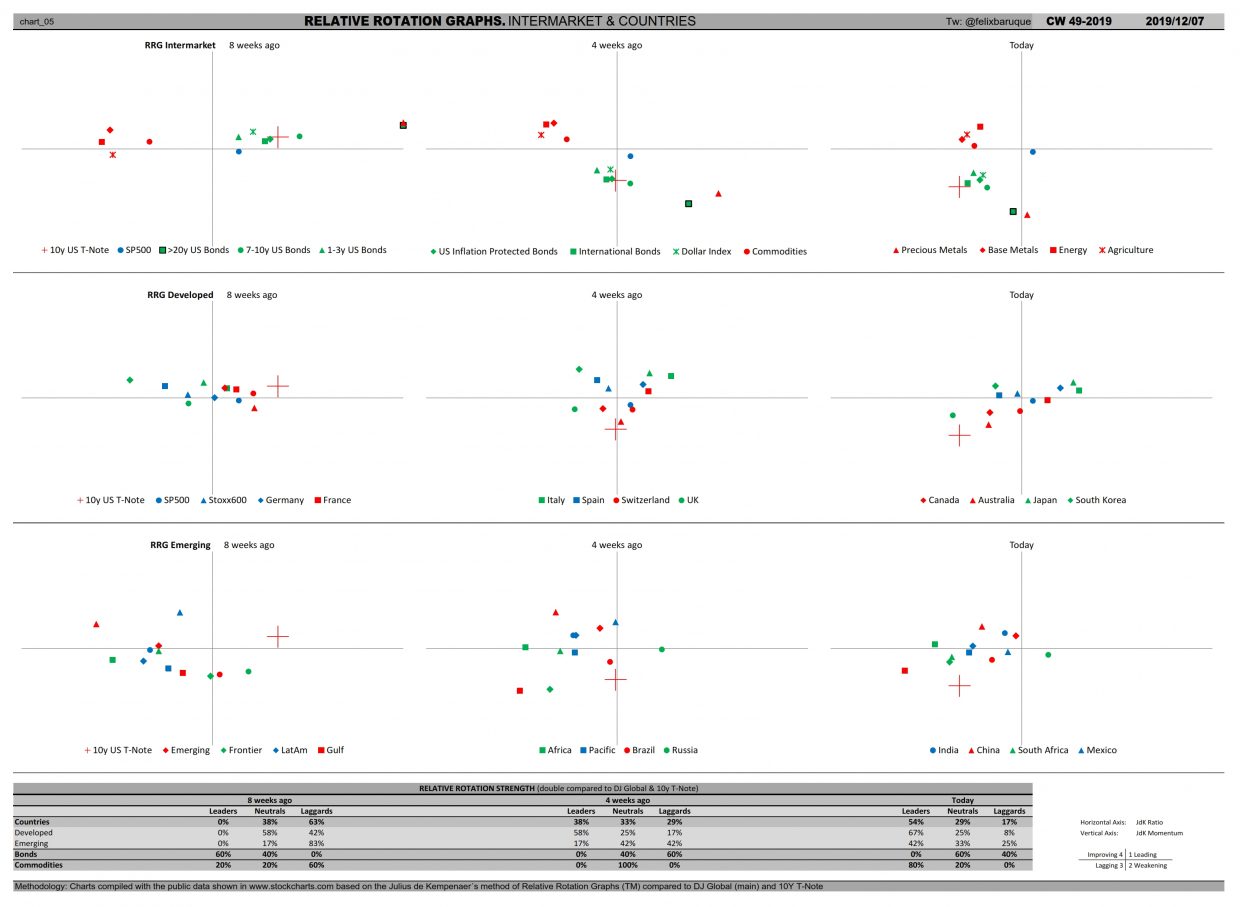

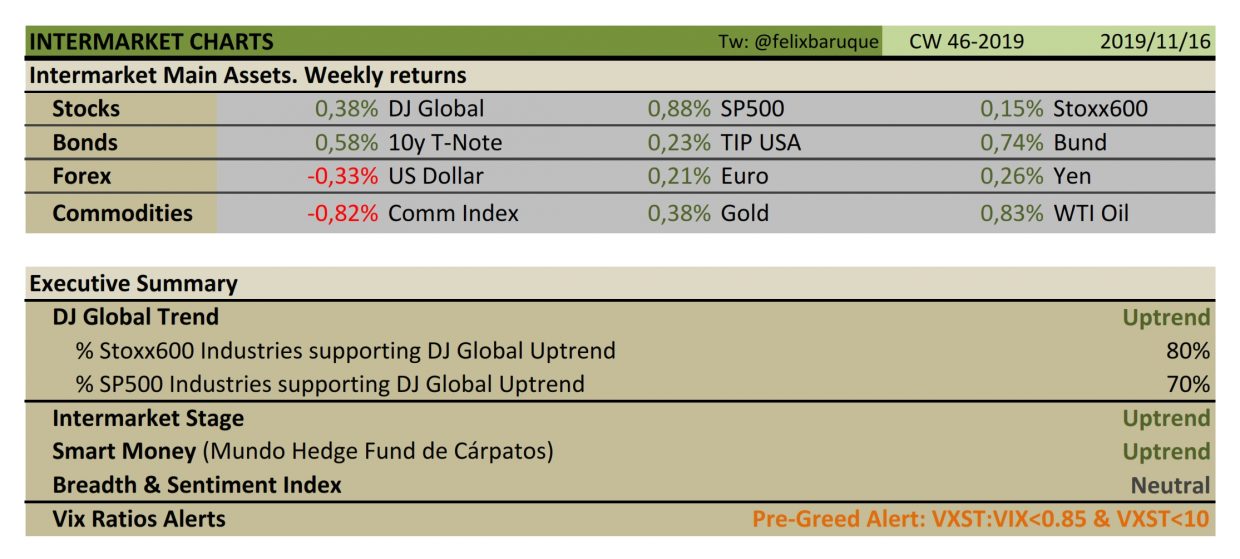

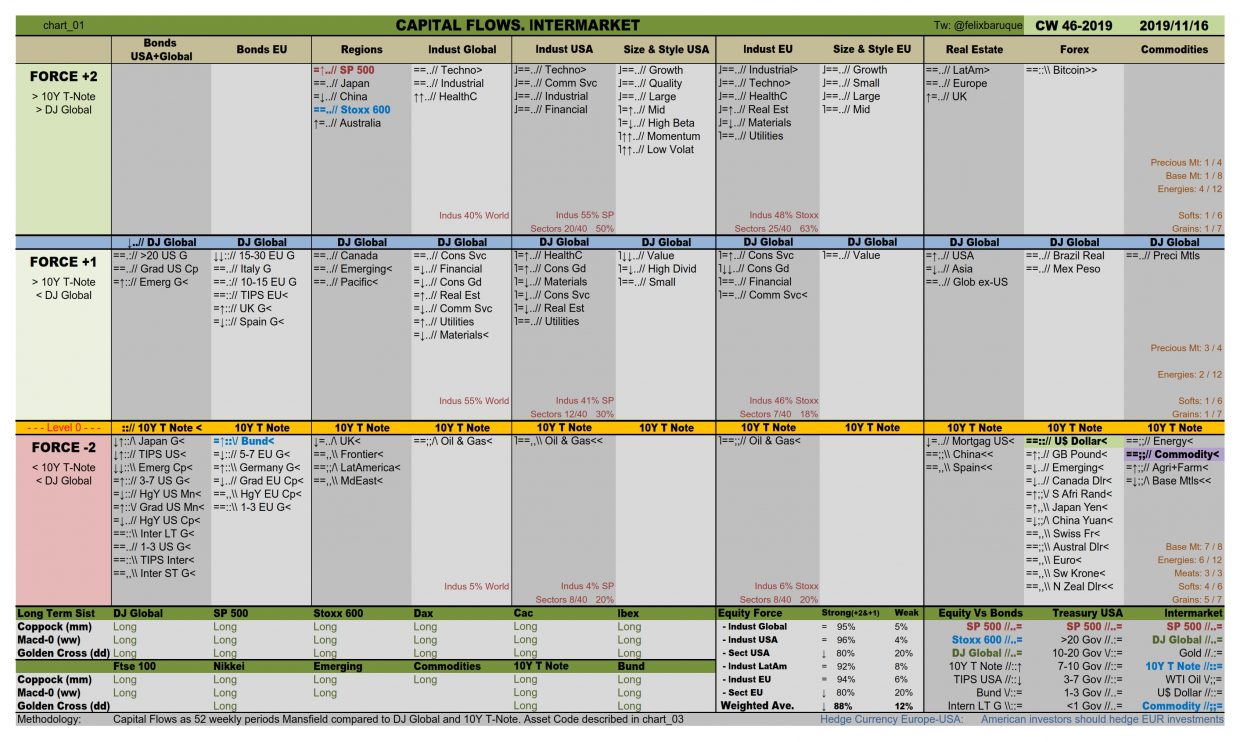

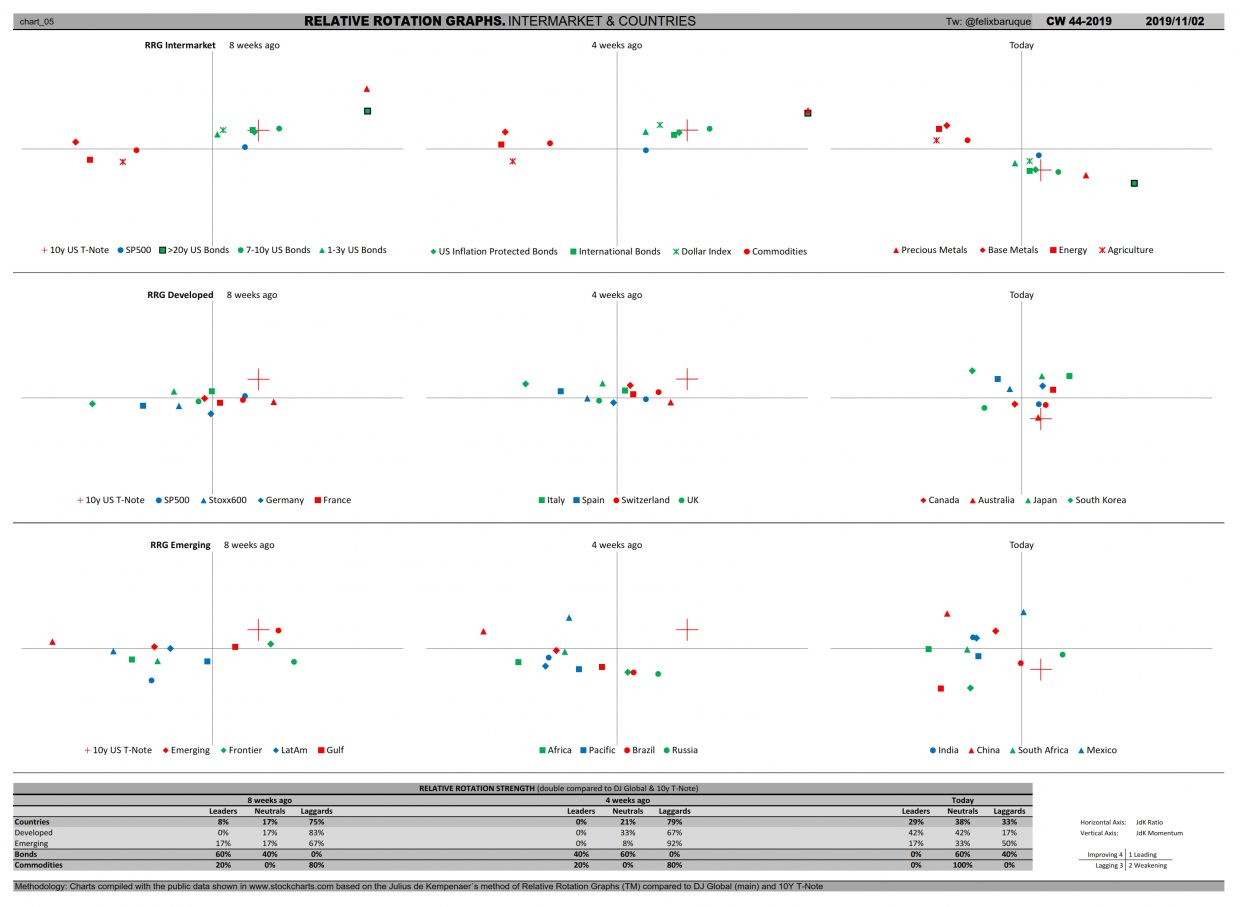

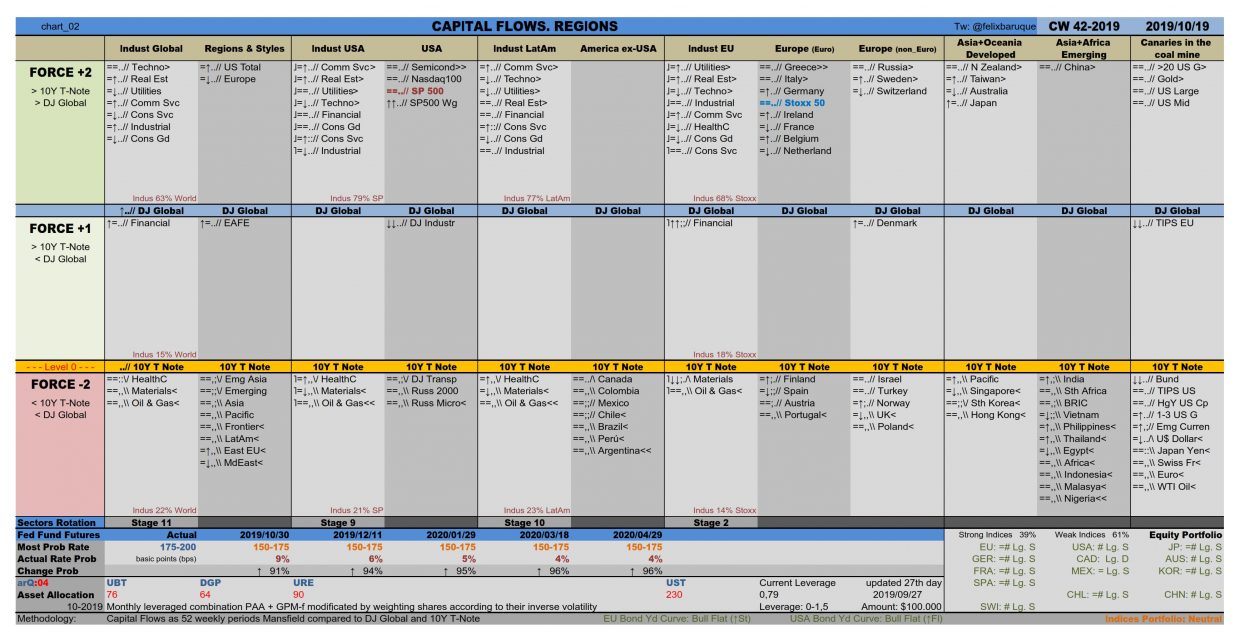

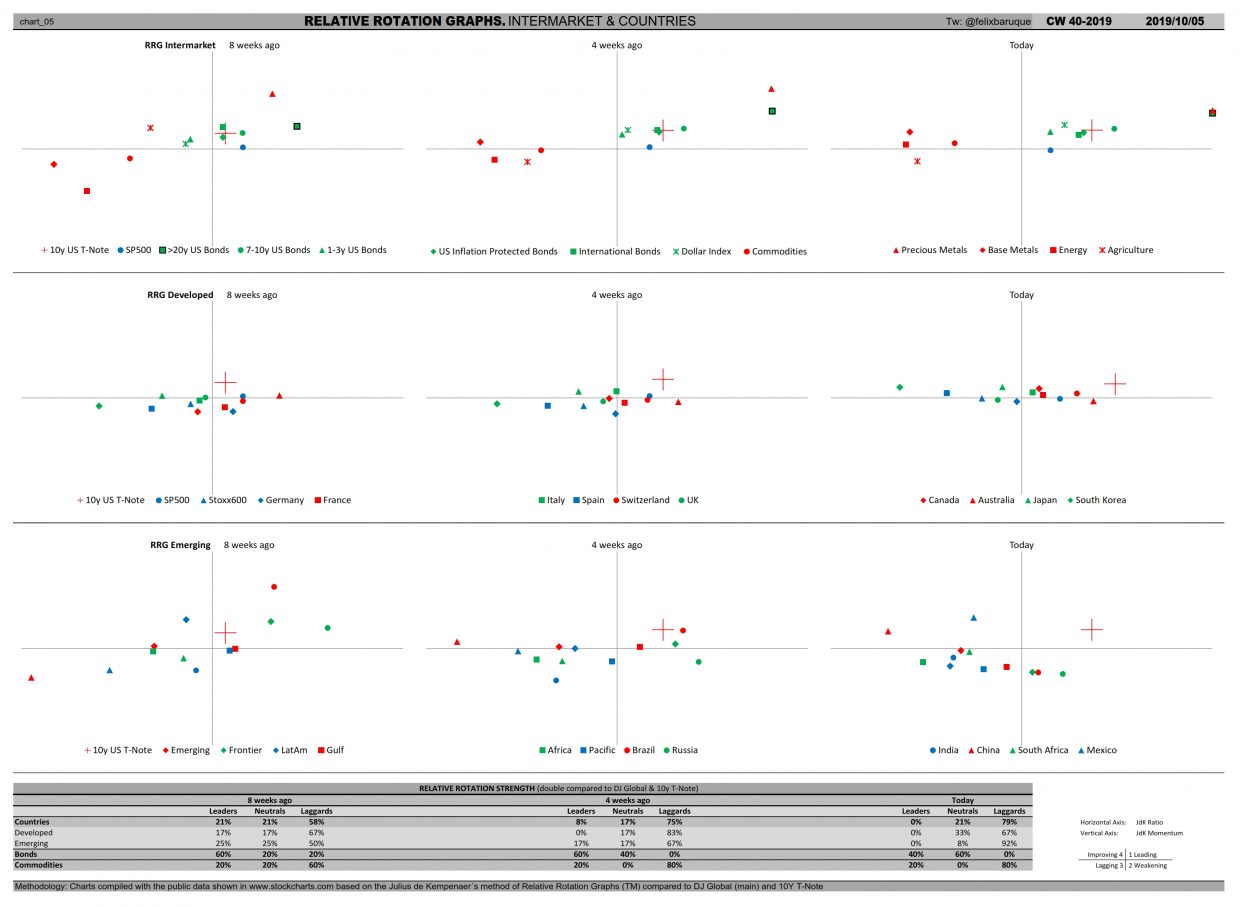

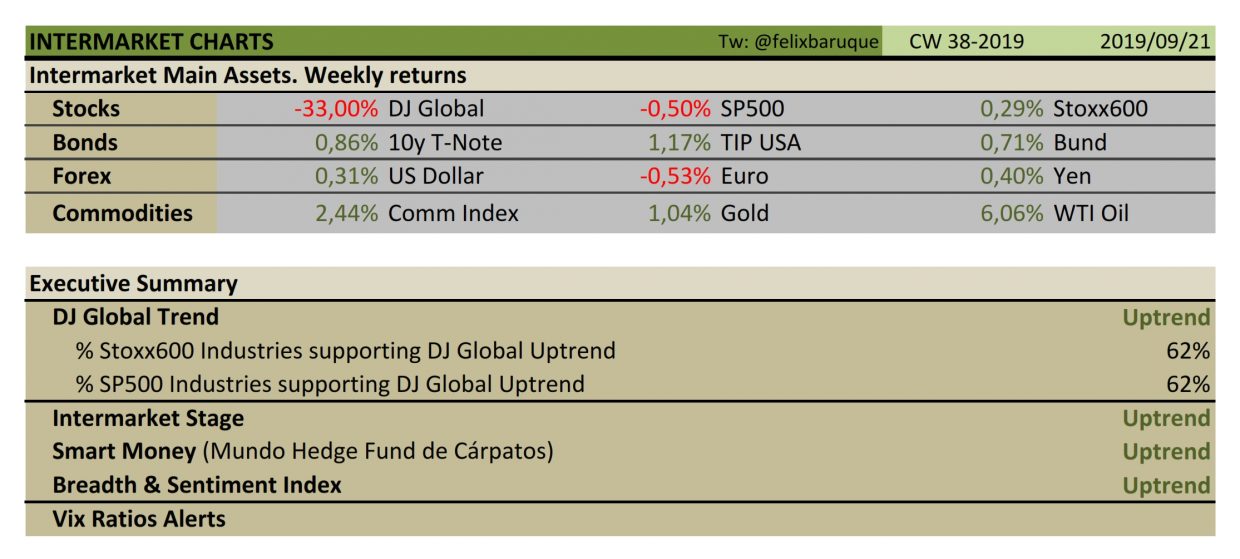

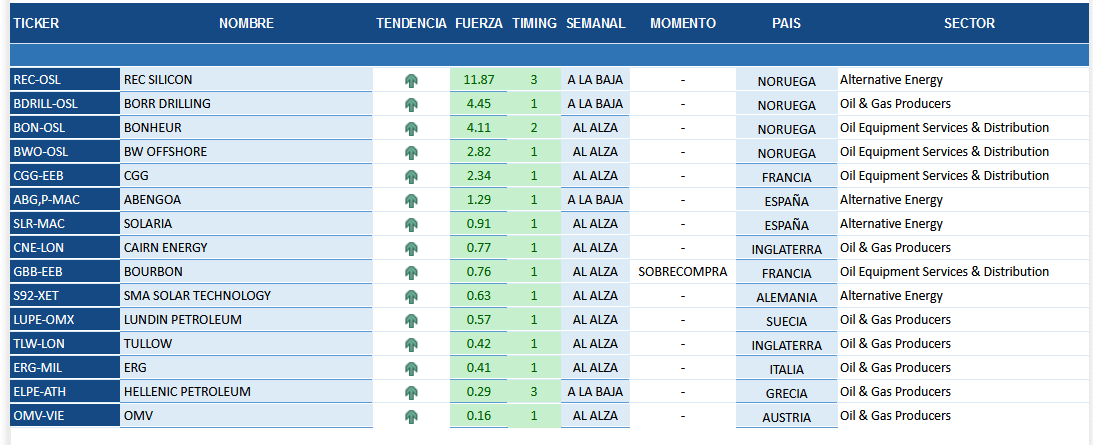

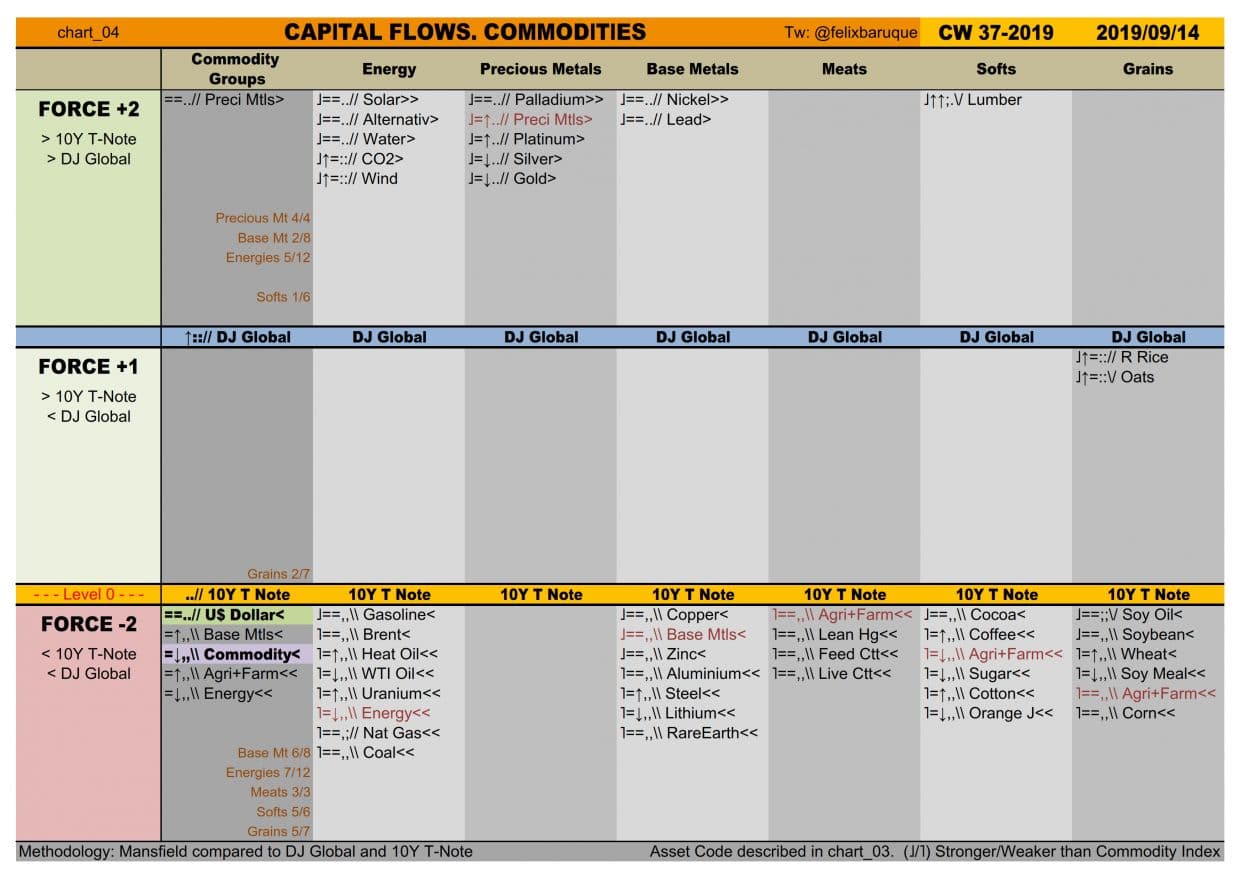

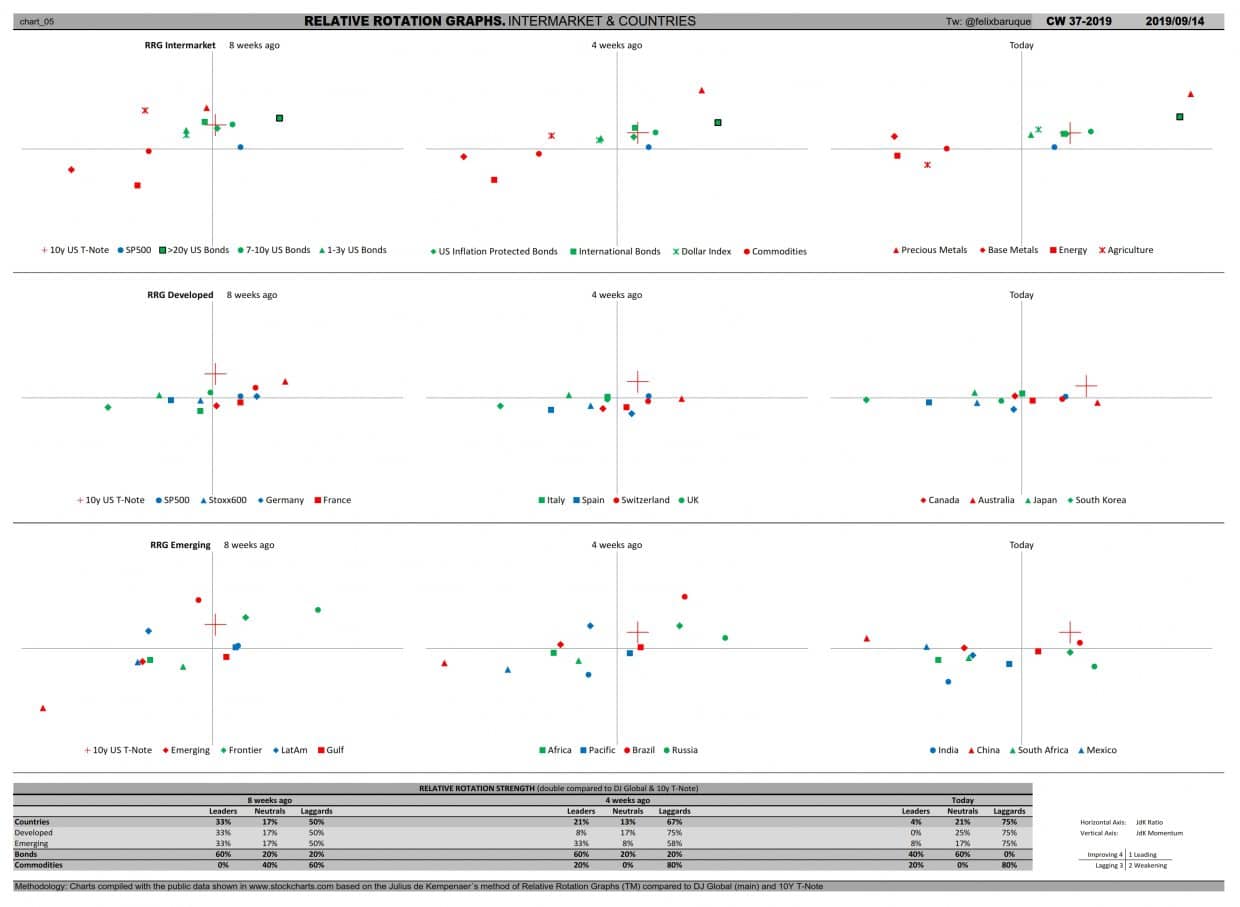

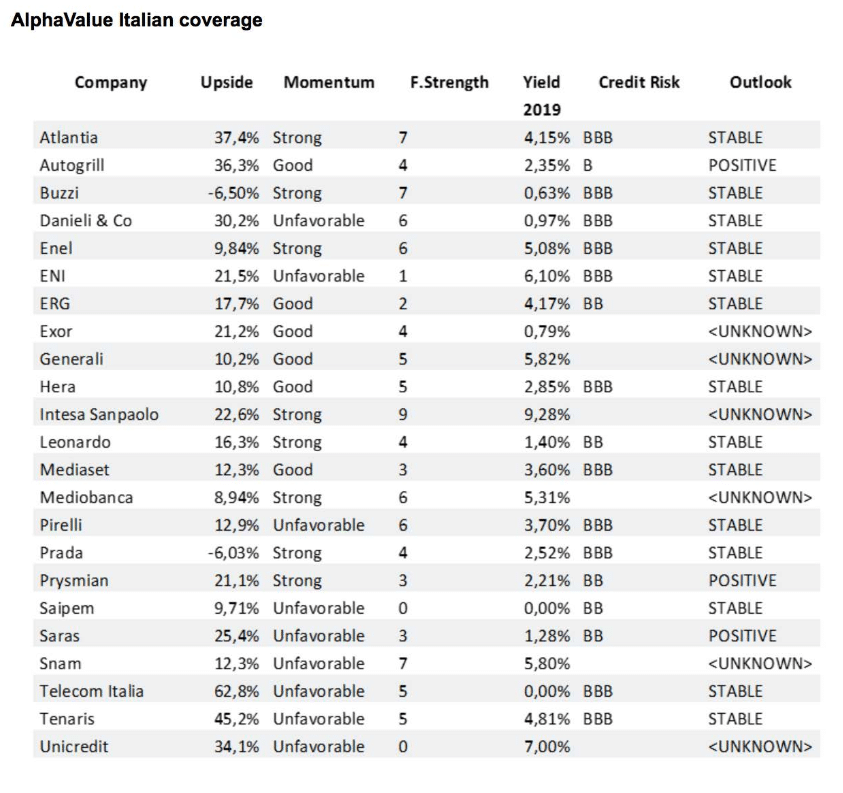

Ahora que tenemos definida también la industria en la que situarnos, analizaremos la fortaleza existente actualmente en el mercado norteamericano teniendo en cuenta los criterios de estilo y capitalización.

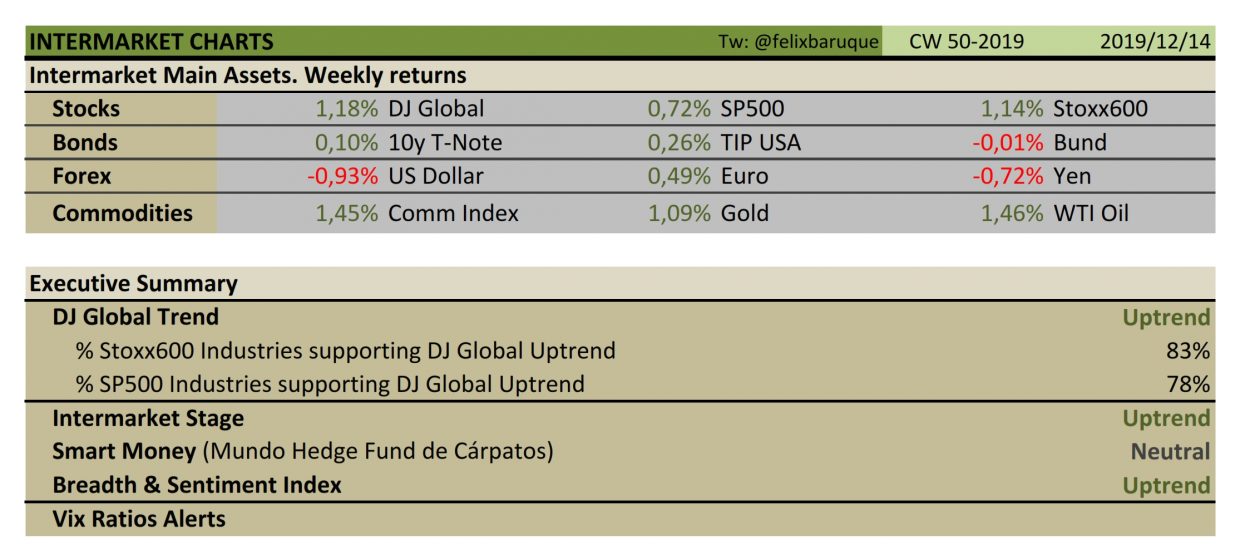

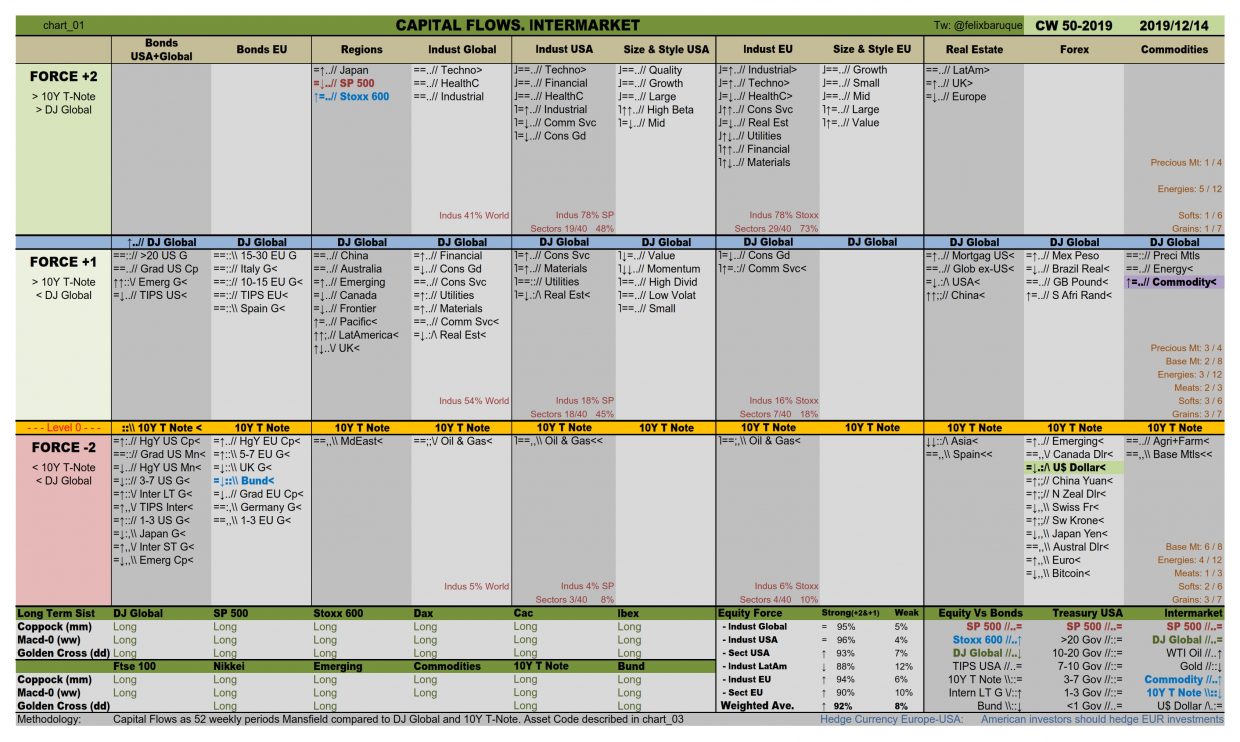

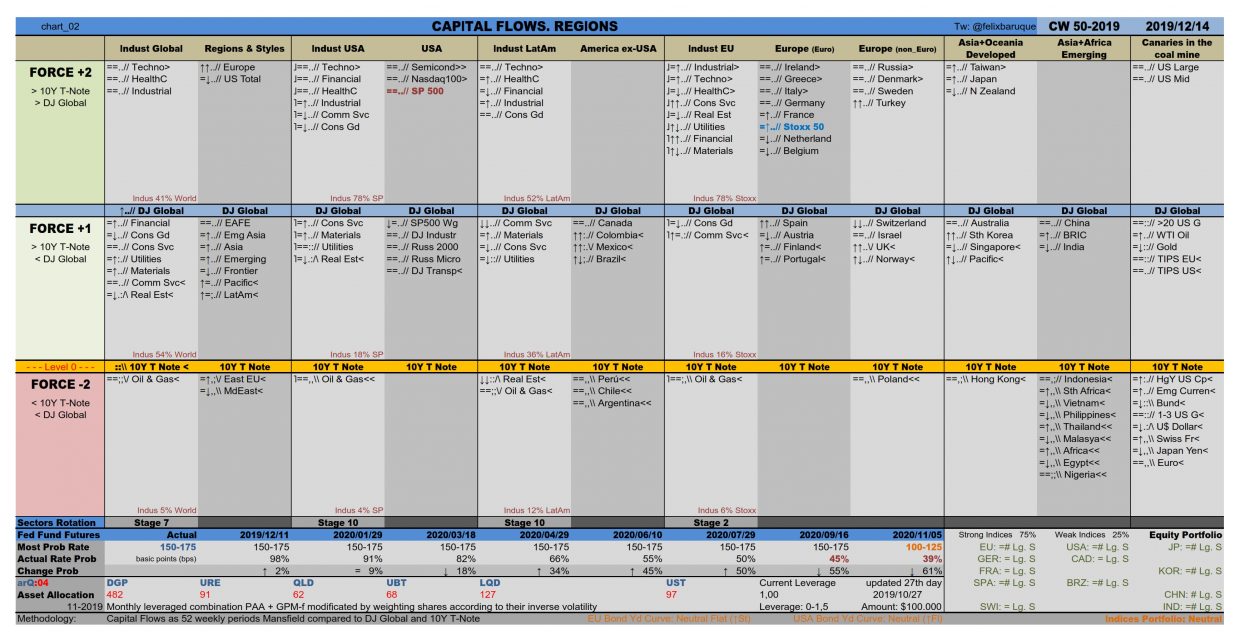

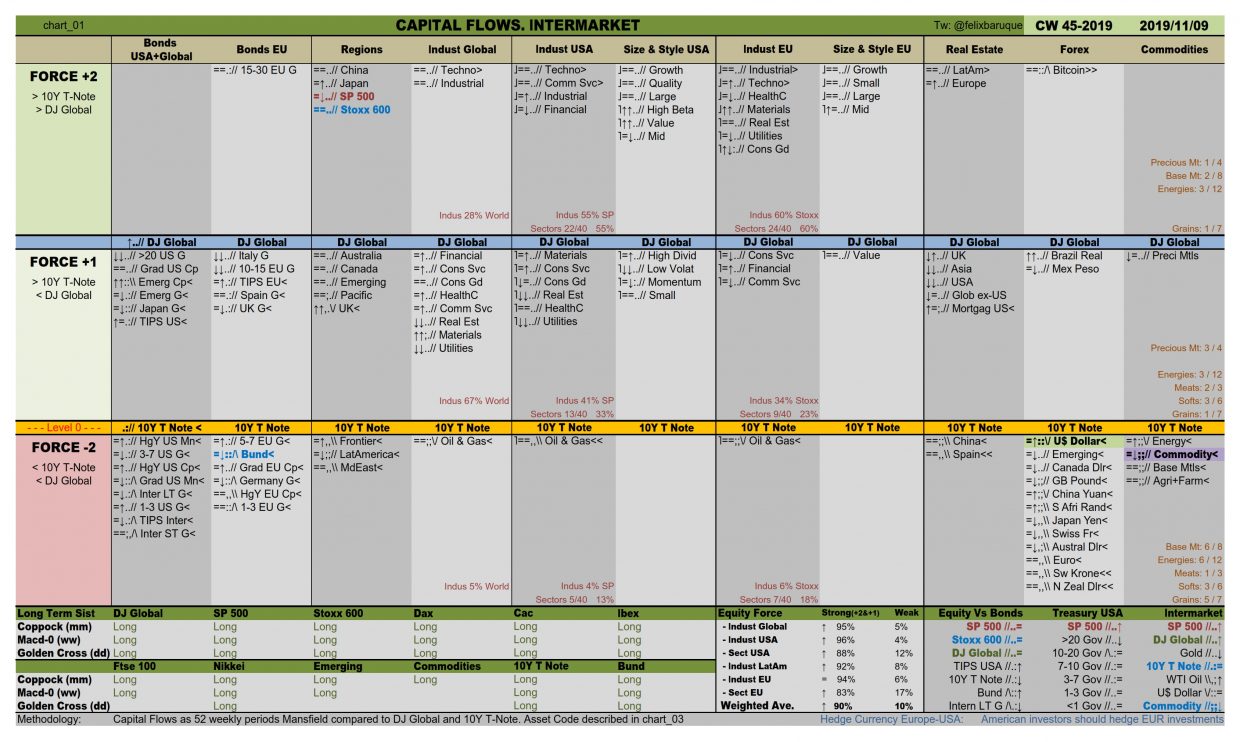

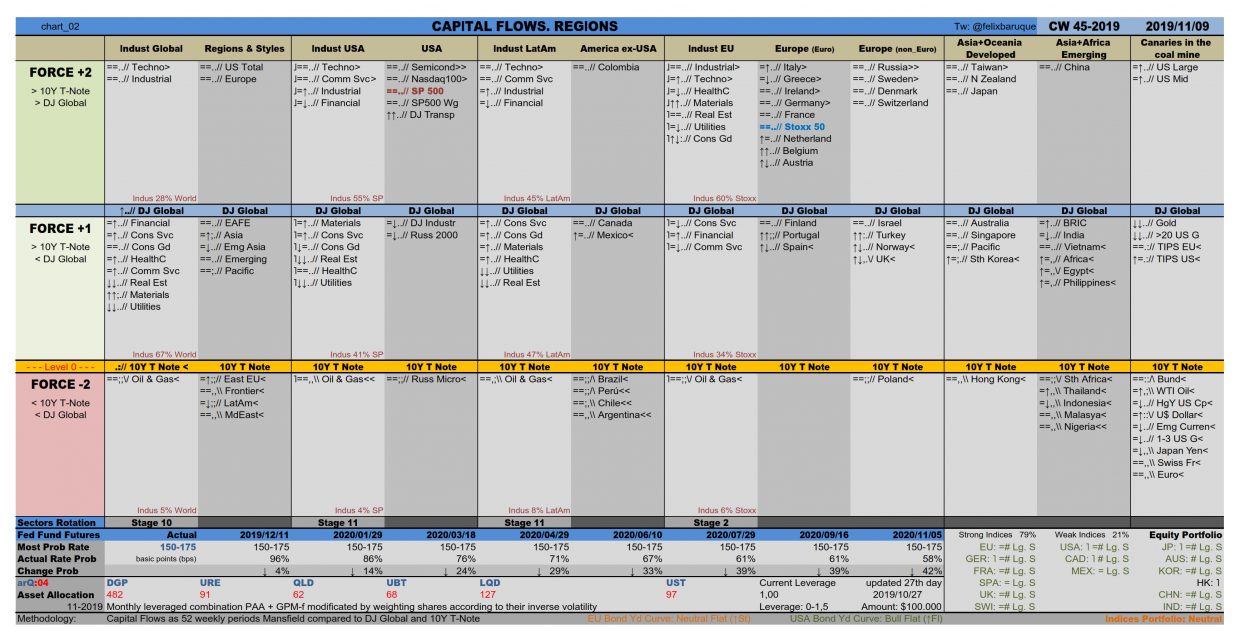

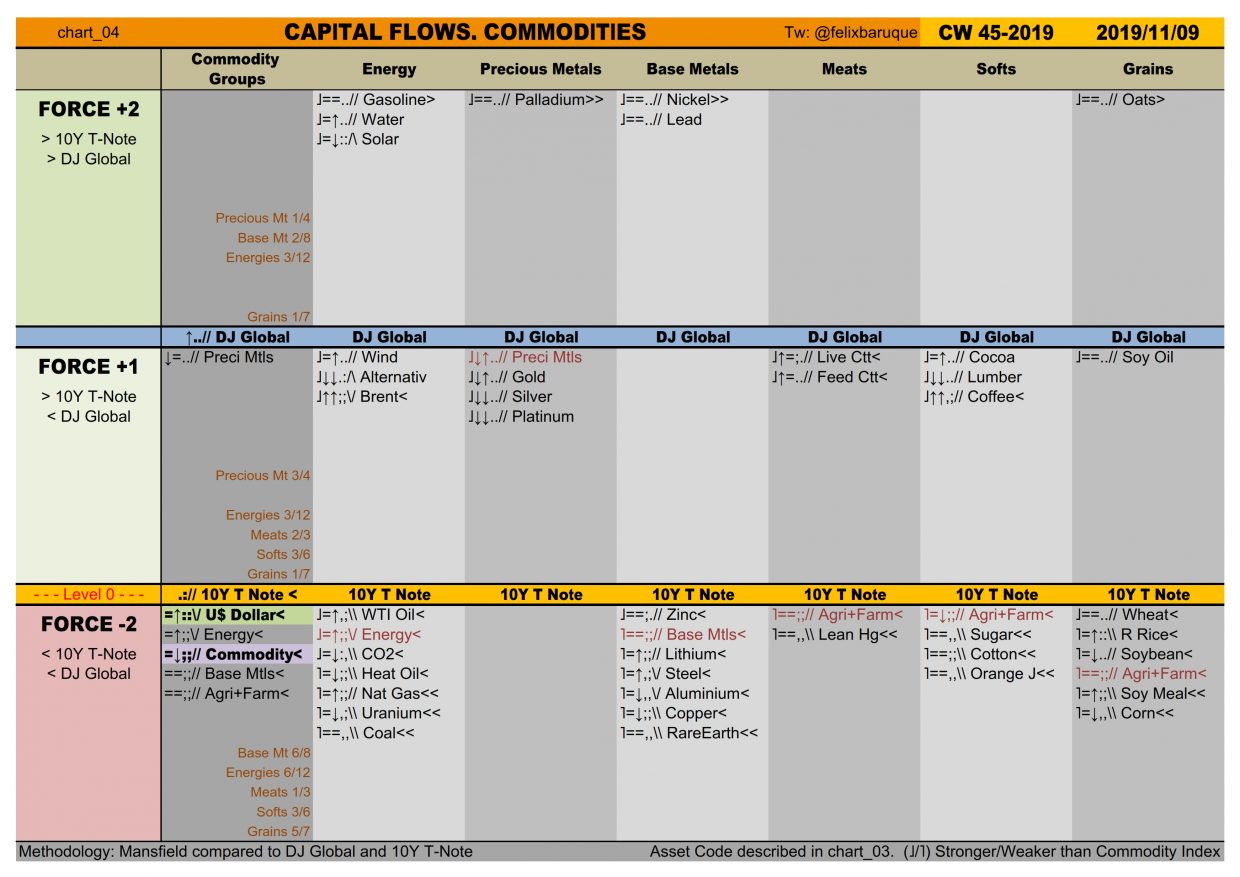

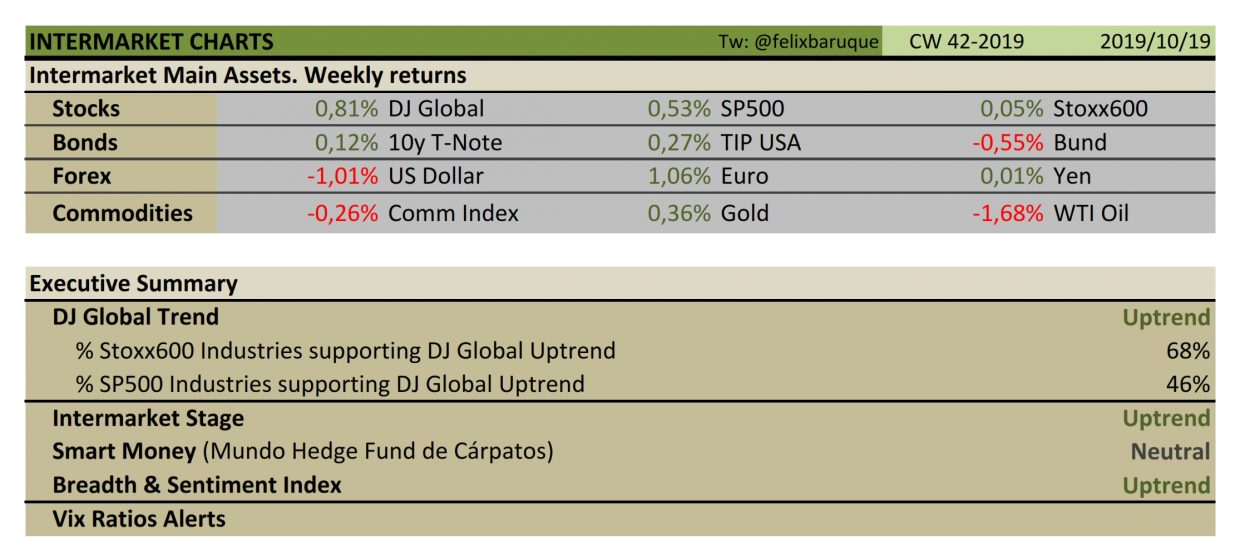

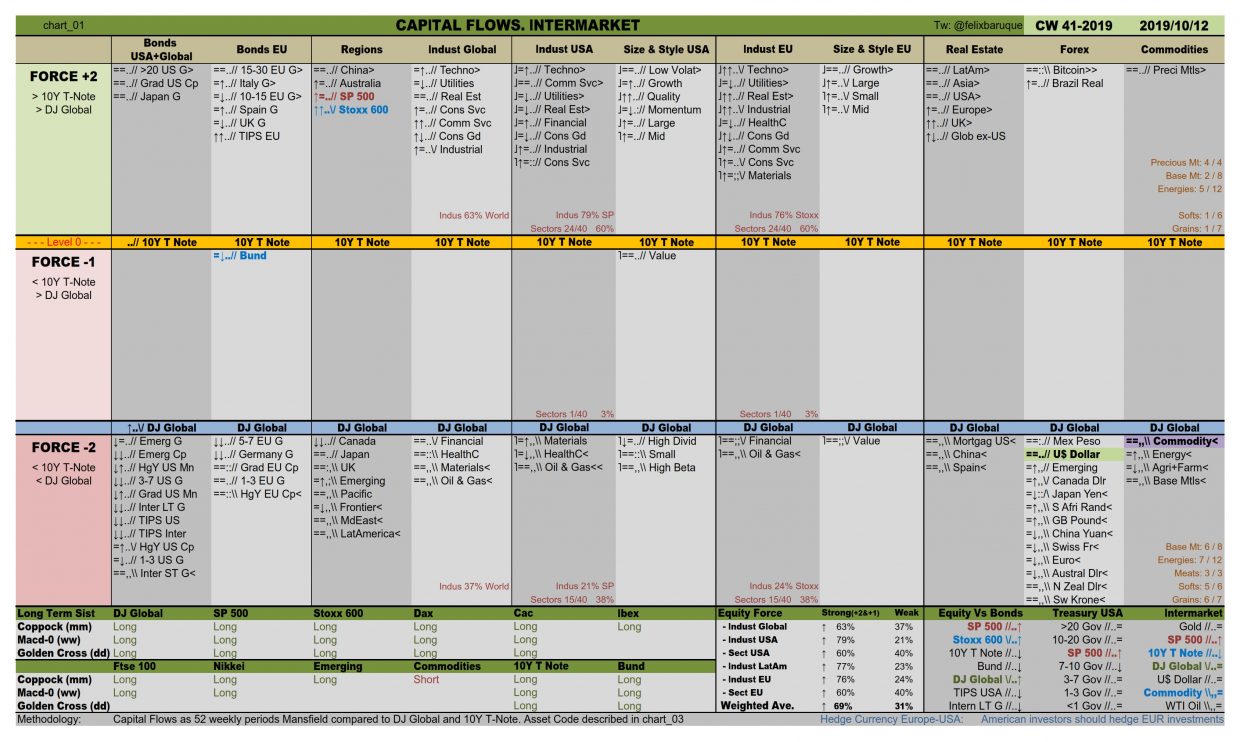

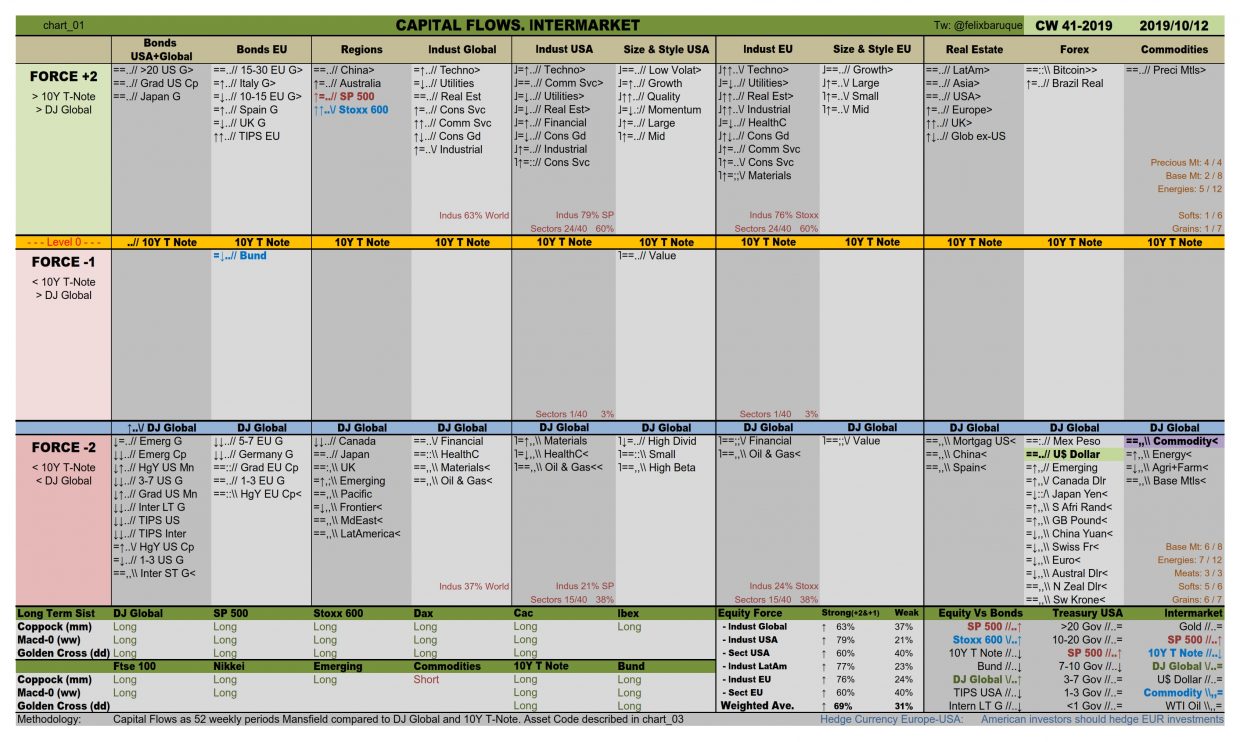

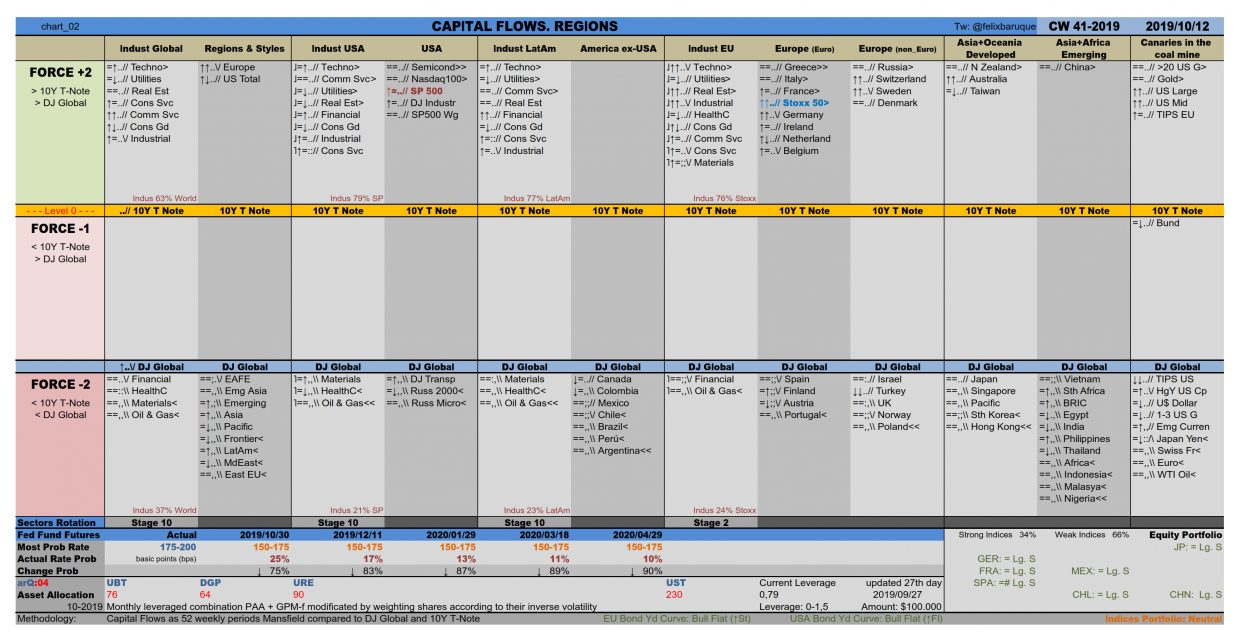

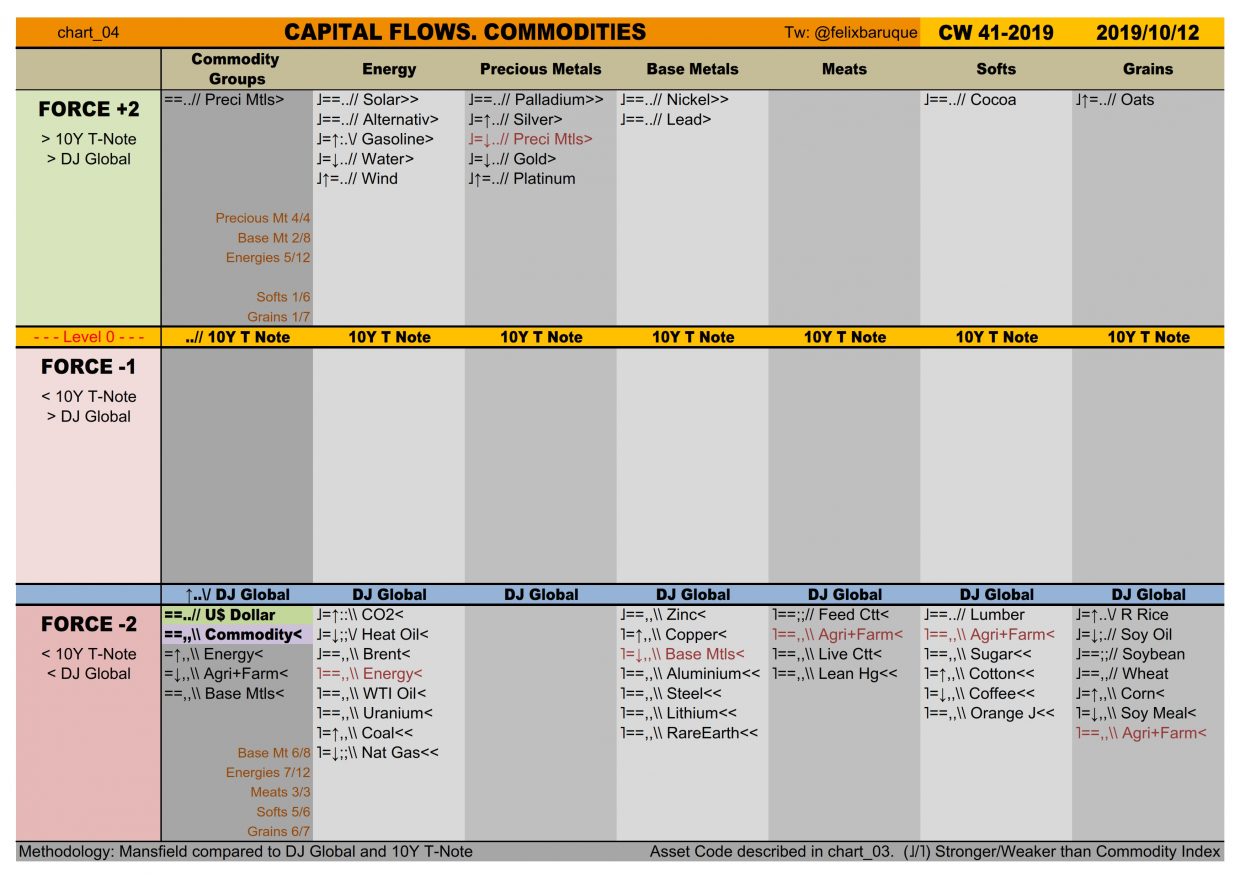

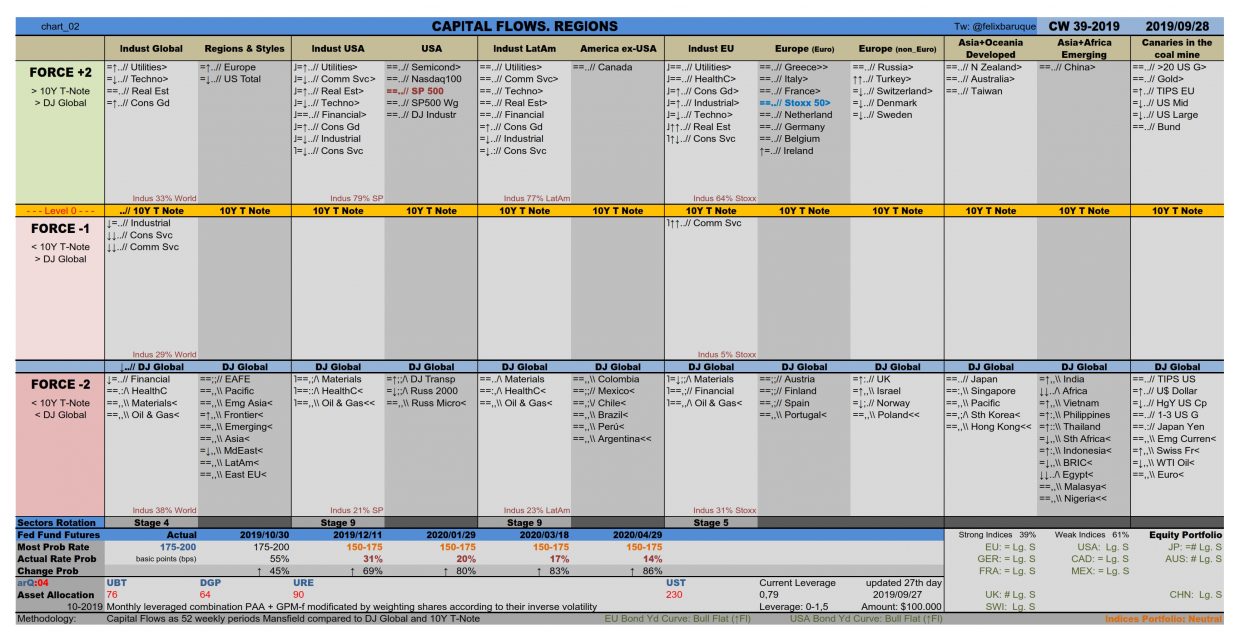

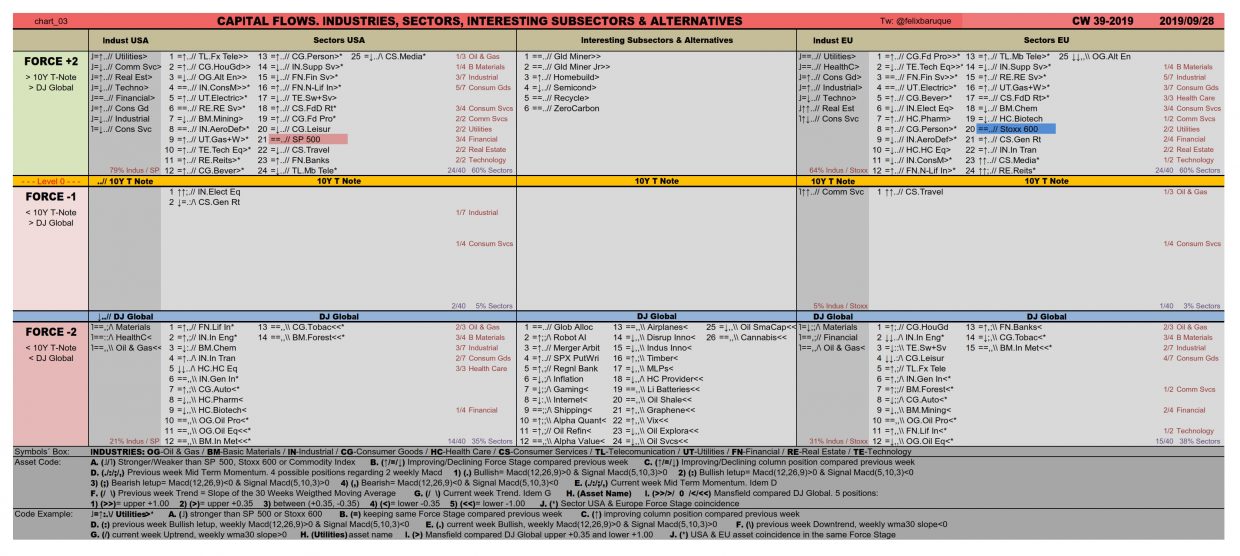

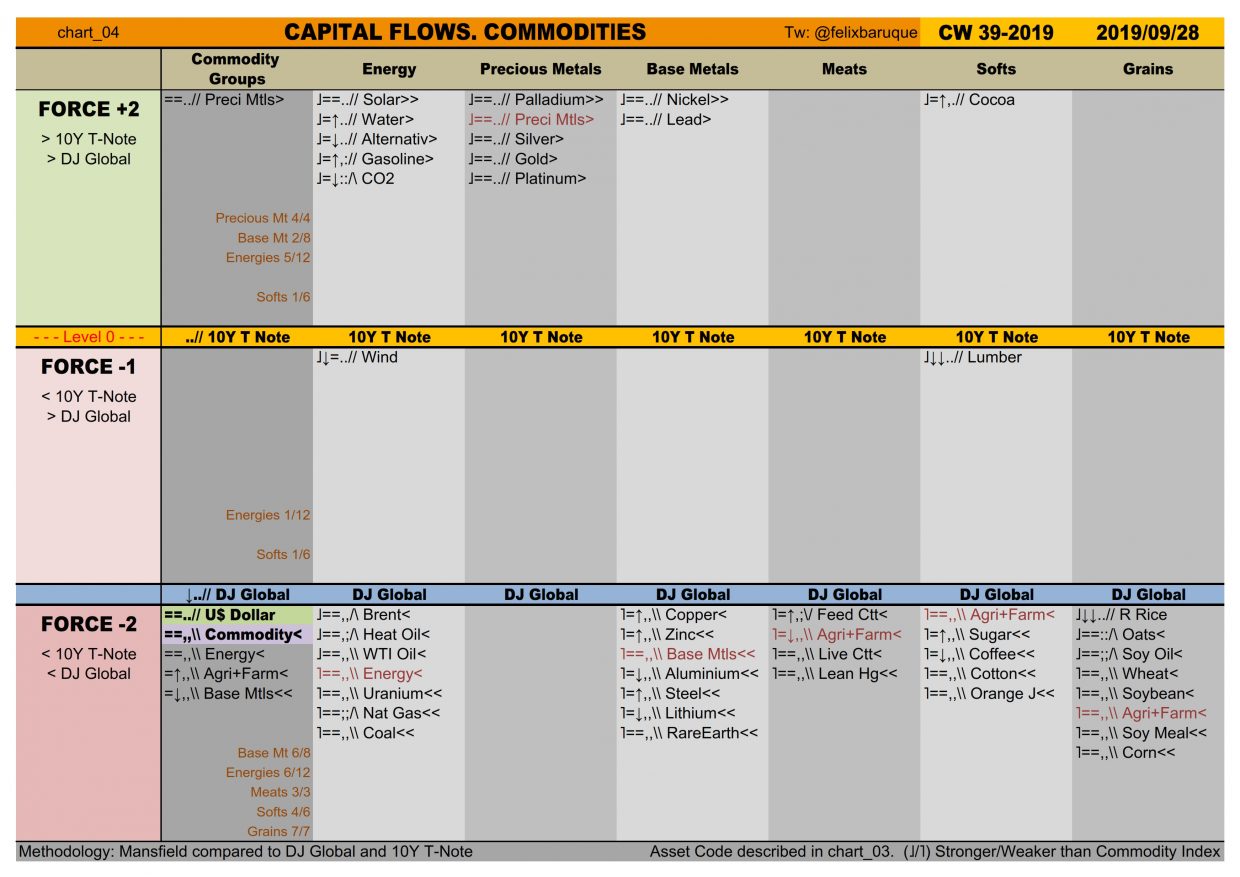

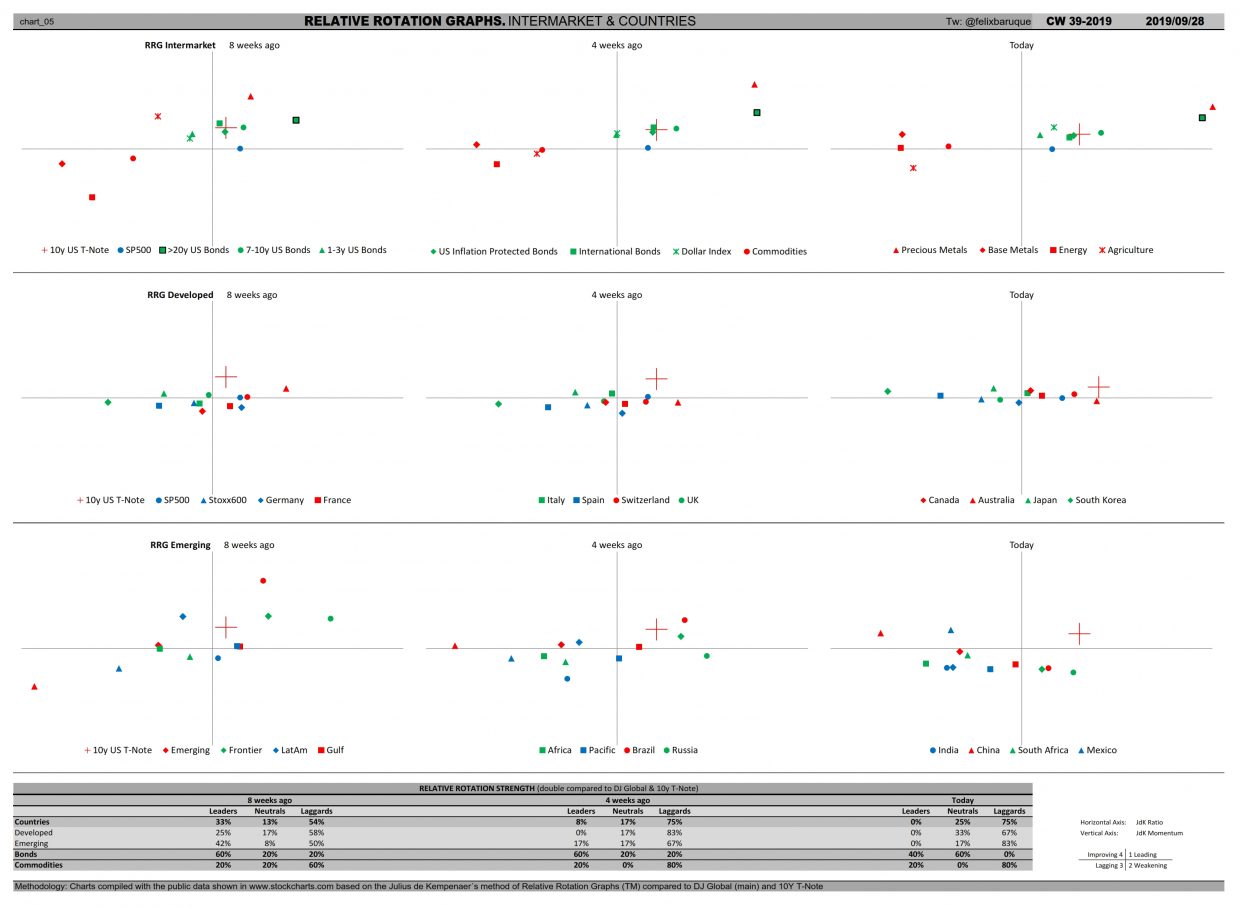

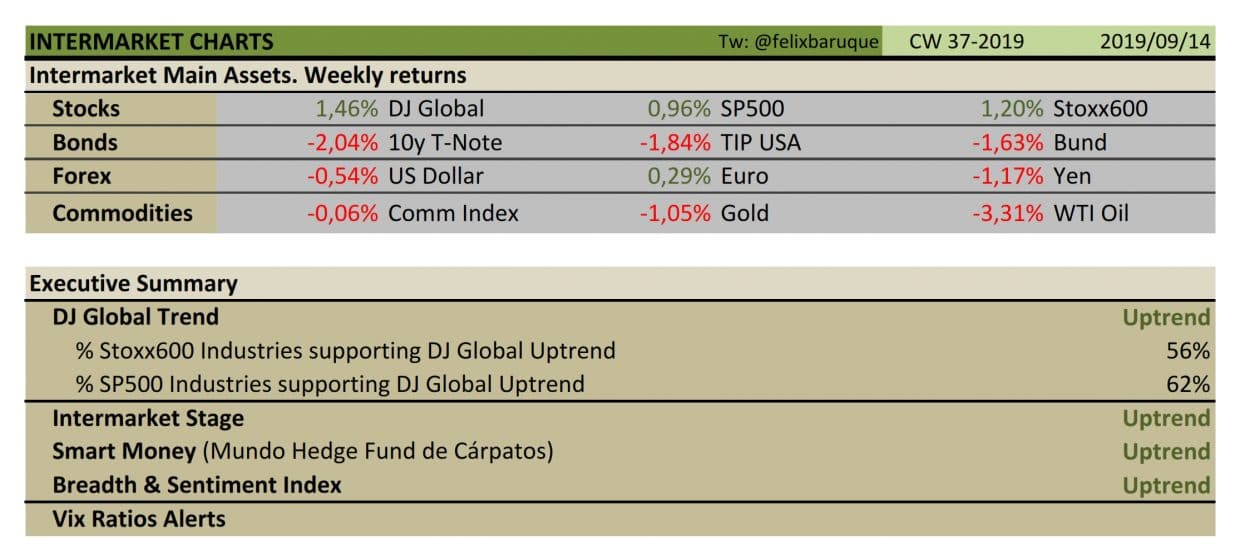

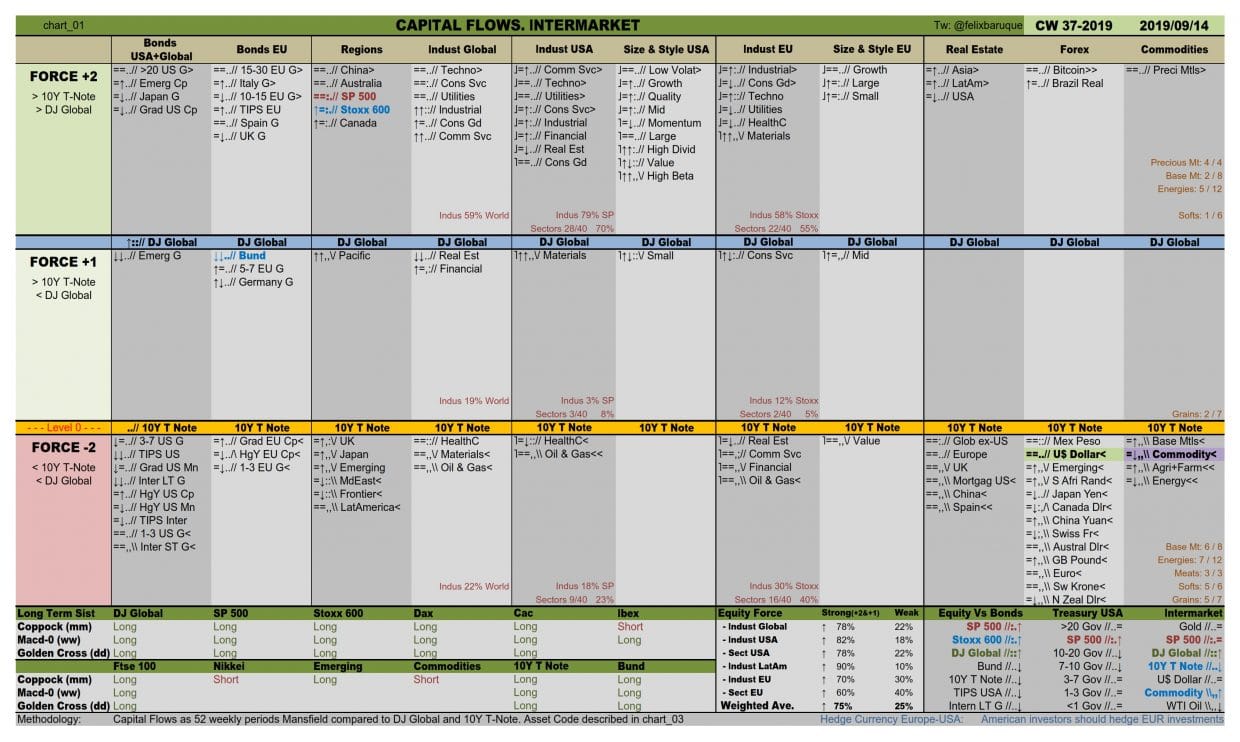

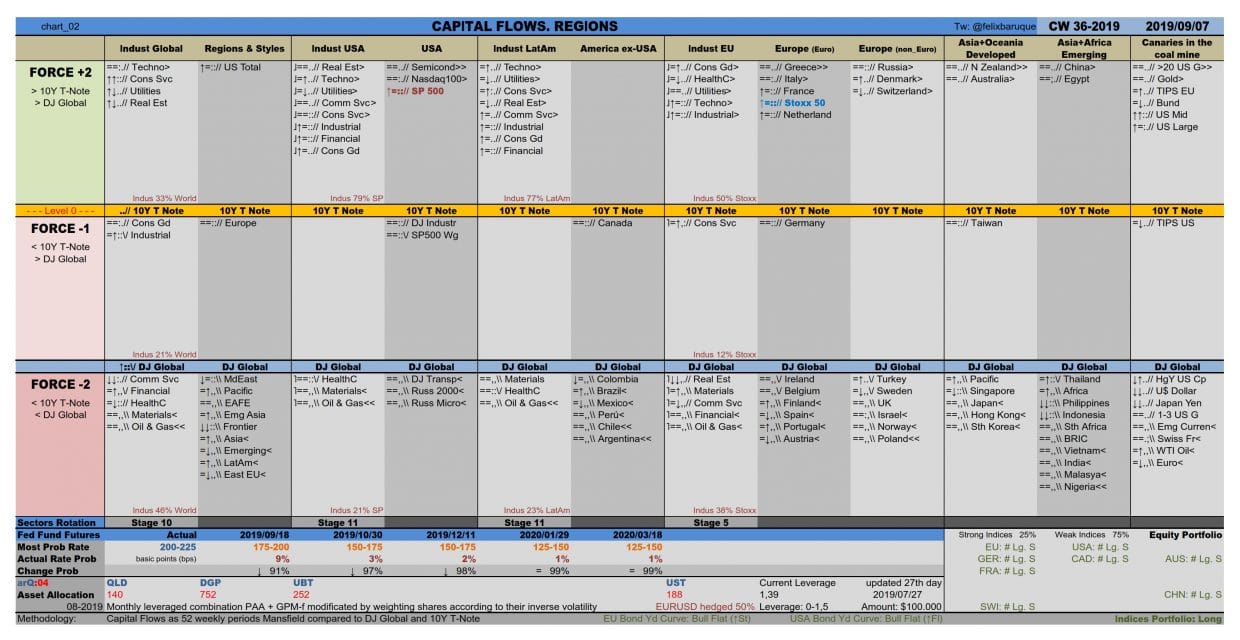

Todas las cuestiones referentes a criterios de fortalezas y flujos de capitales son estudiados de manera exhaustiva en los informes semanales publicados por Enbolsa.net en la tarde-noche del domingo y que sirven a miles de personas como guía o patrón de seguimiento para la semana.

En resumen, hay que ajustar la búsqueda de activos en el mercado norteamericano, dentro de las compañías del Nasdaq 100, que formen parte de la industria , que formen parte de la industria de tecnológica, seguros y telecomunicaciones..

Un saludo desde www.enbolsa.net