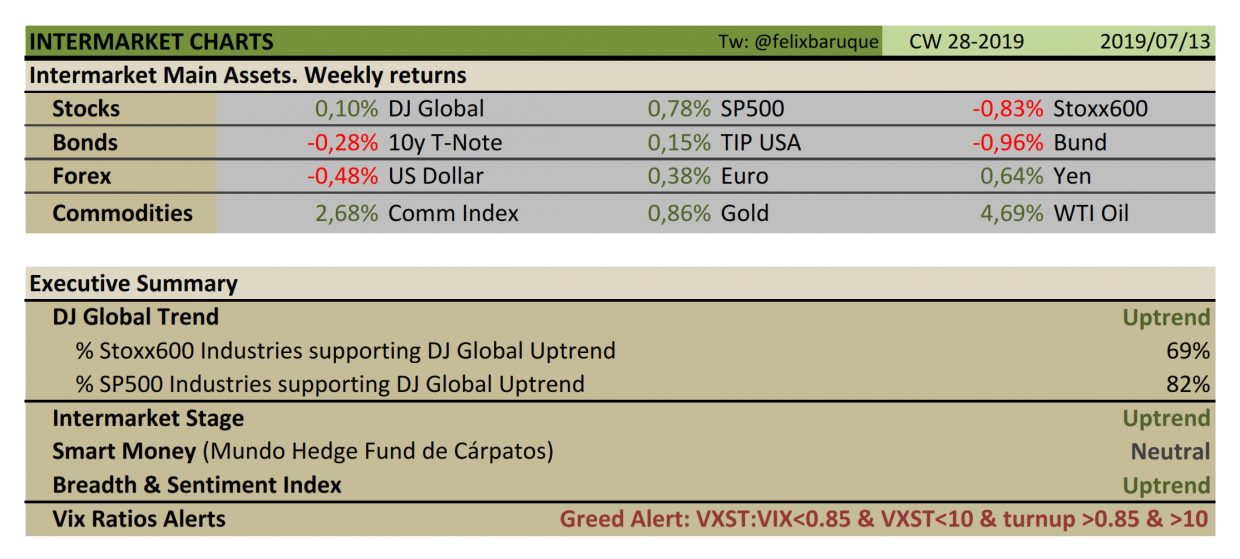

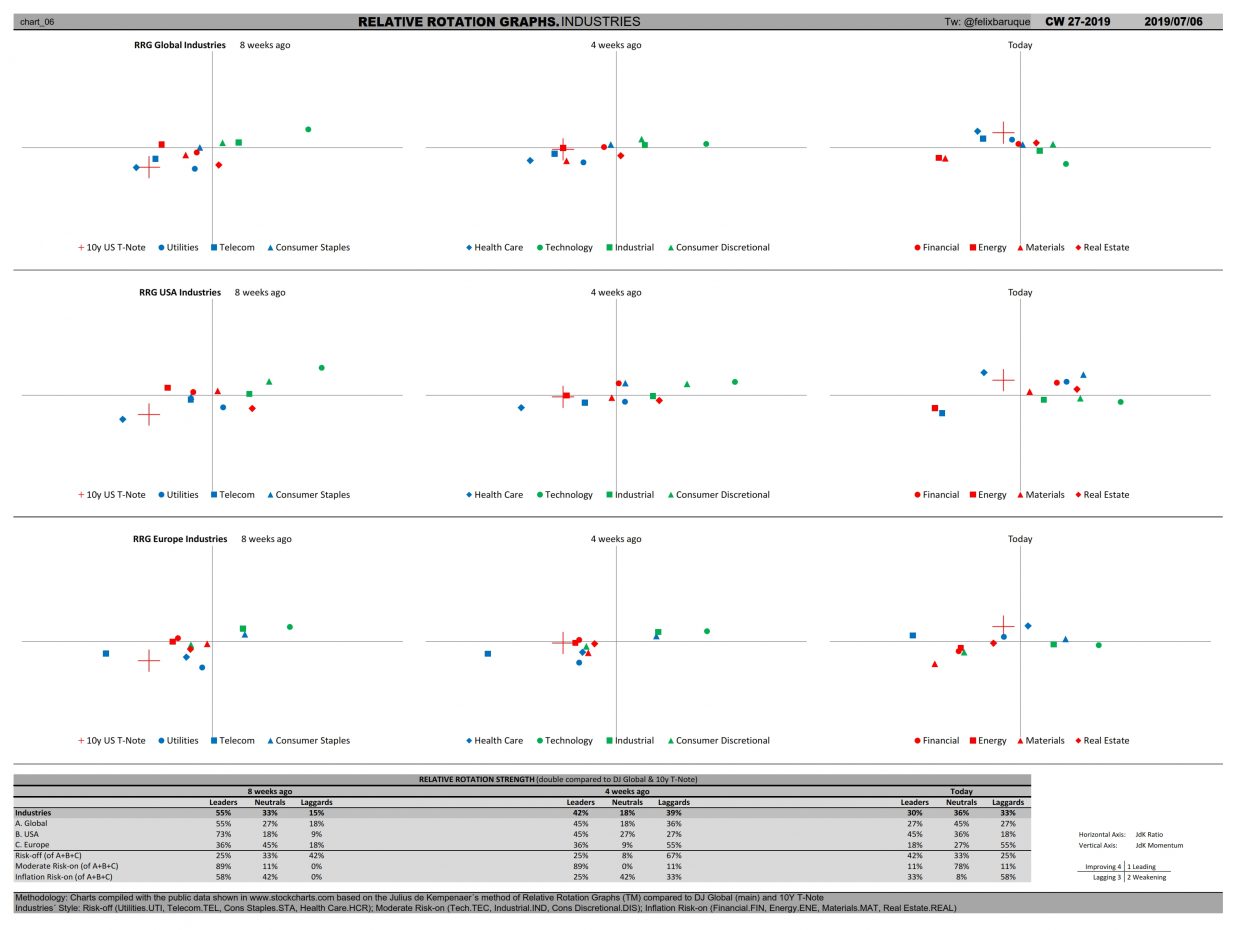

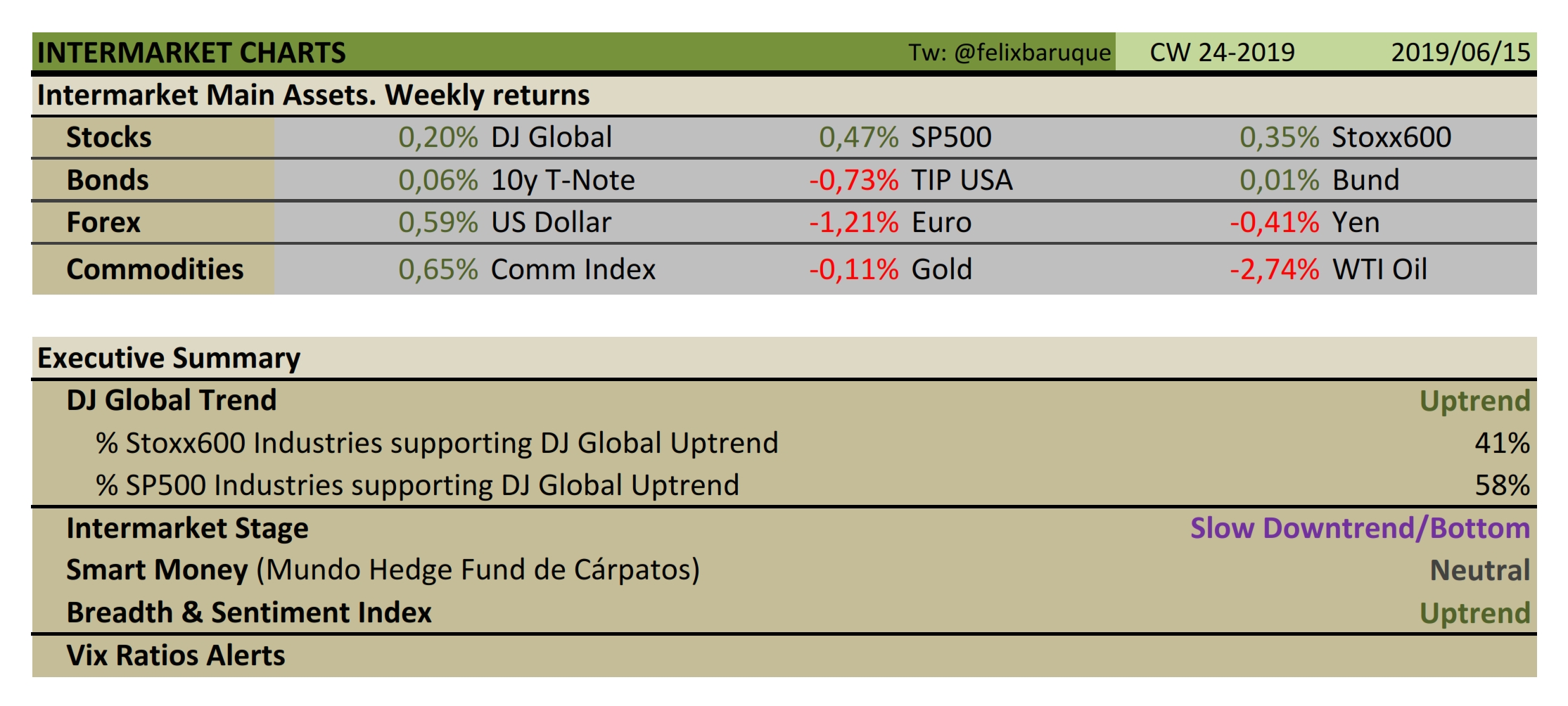

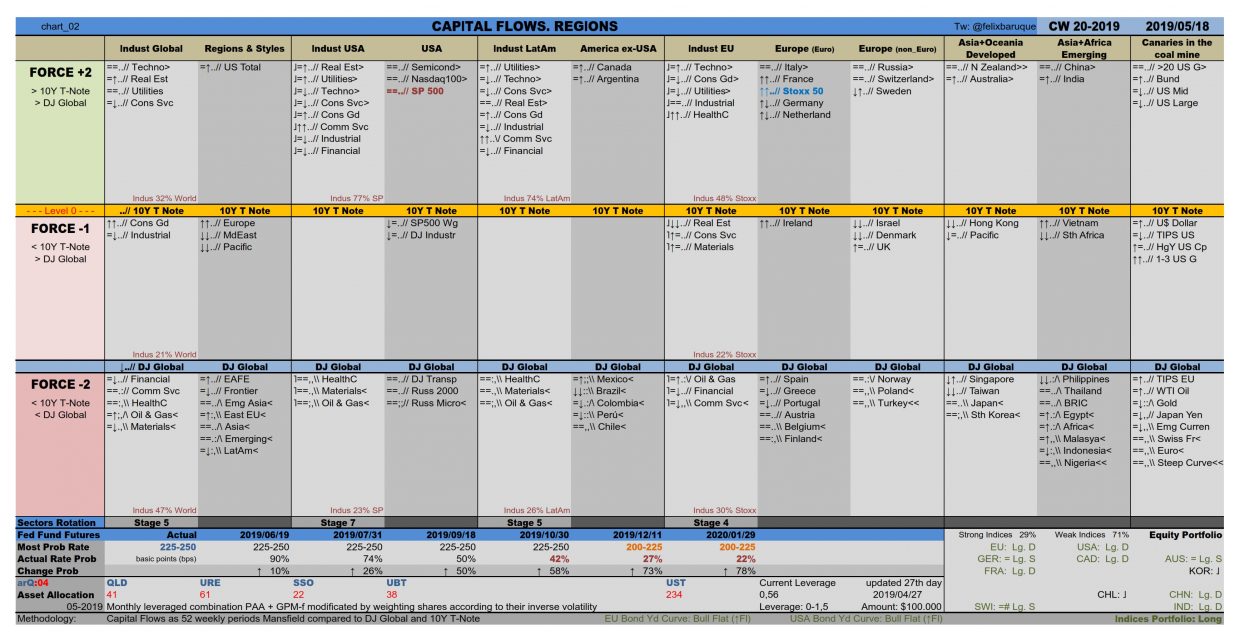

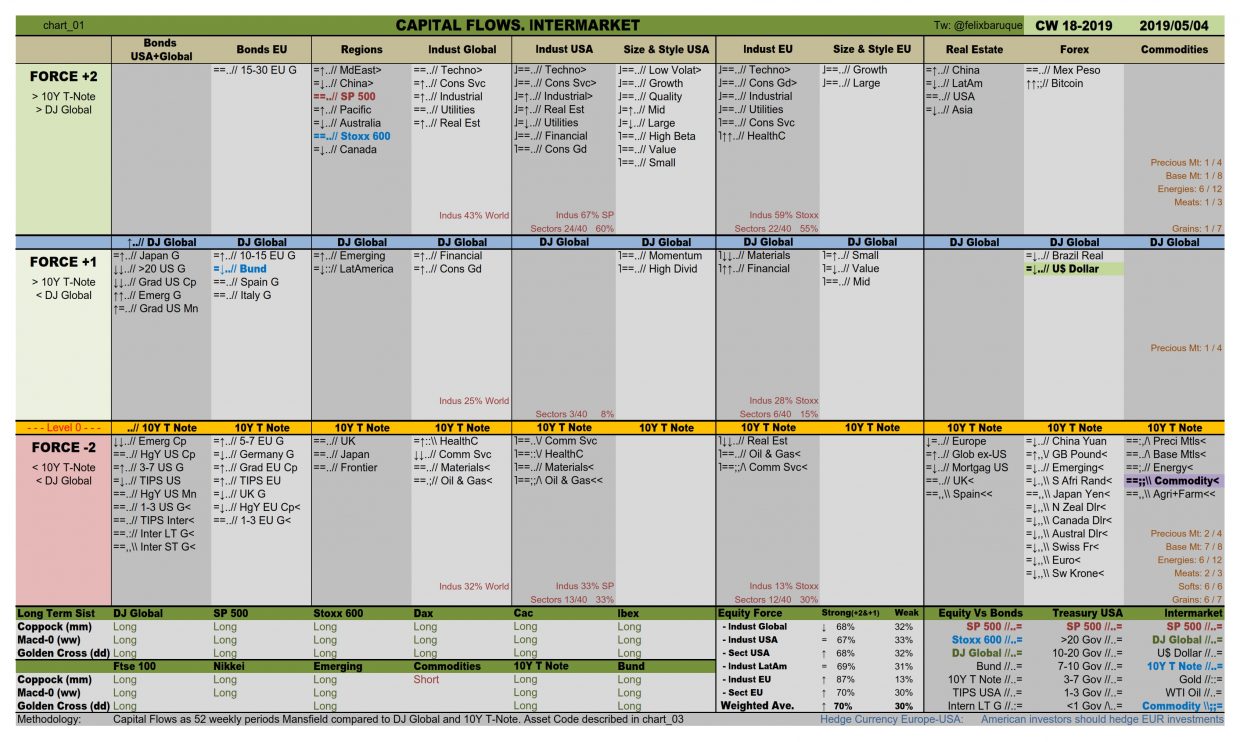

Esta semana vamos a prestar una especial atención al sector bancario europeo y para ello ,como siempre, analizaremos la situacion de flujos de capital de este sector en comparación con el resto de sectores europeos y contaremos con el analisis por fundamentales de la casa de analisis alphavalue.

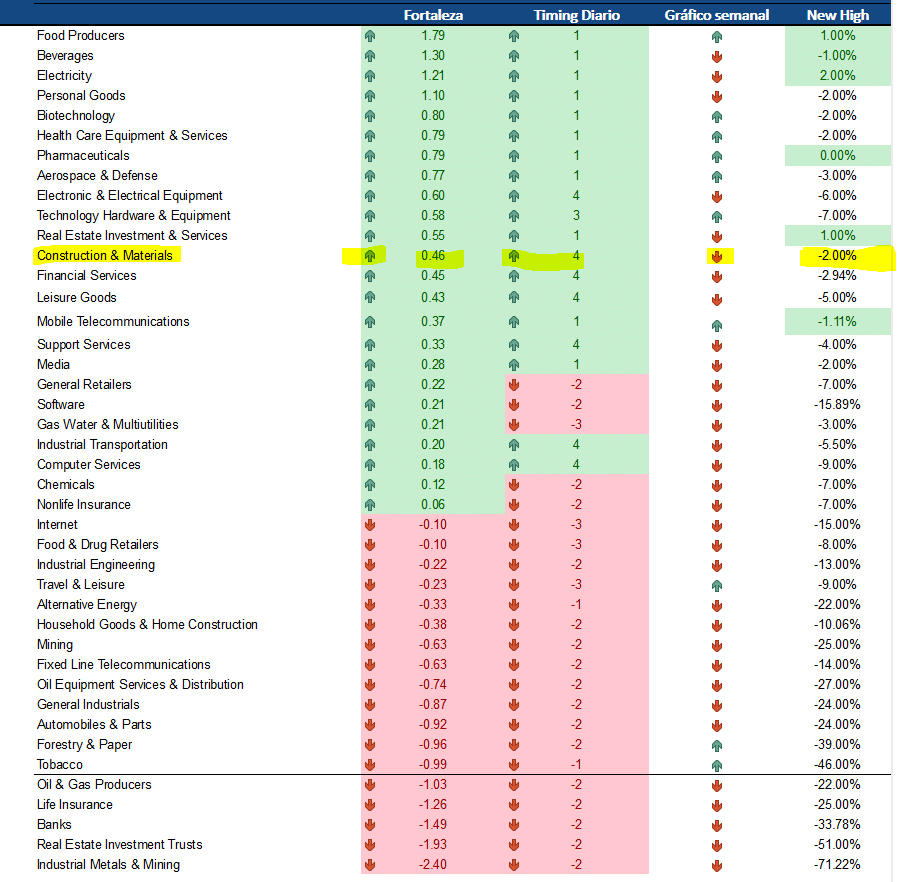

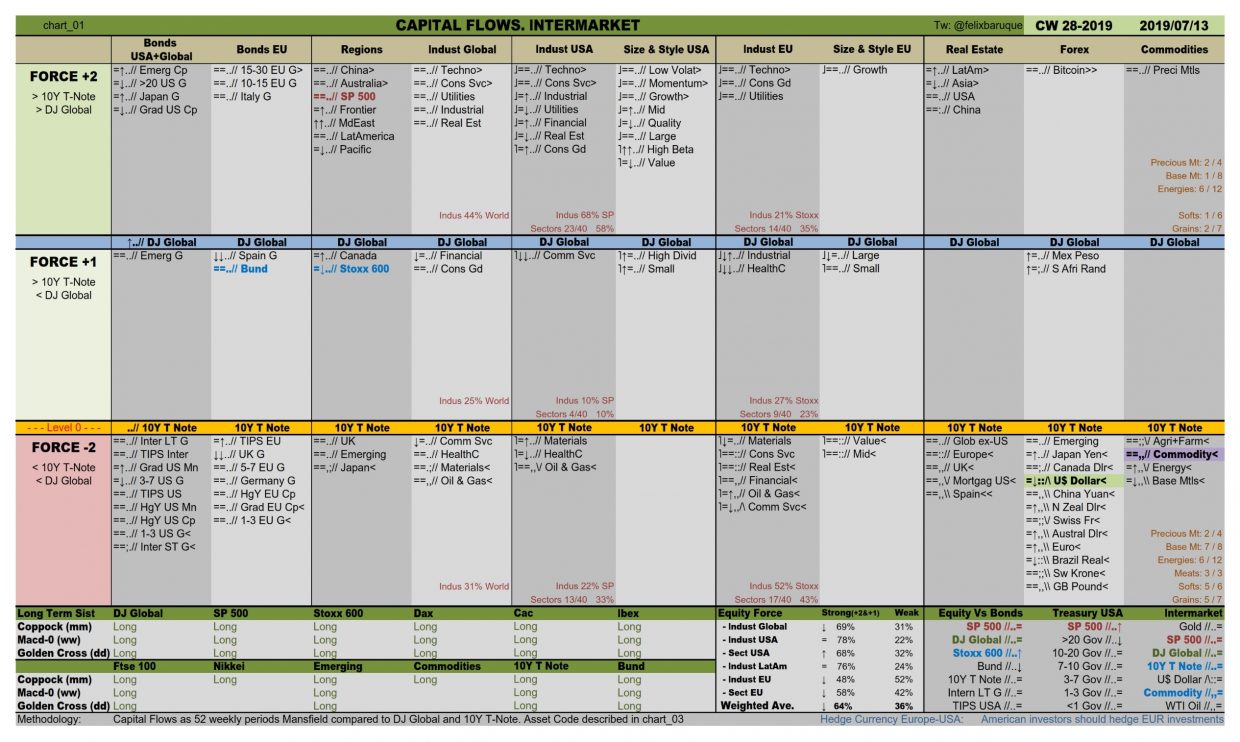

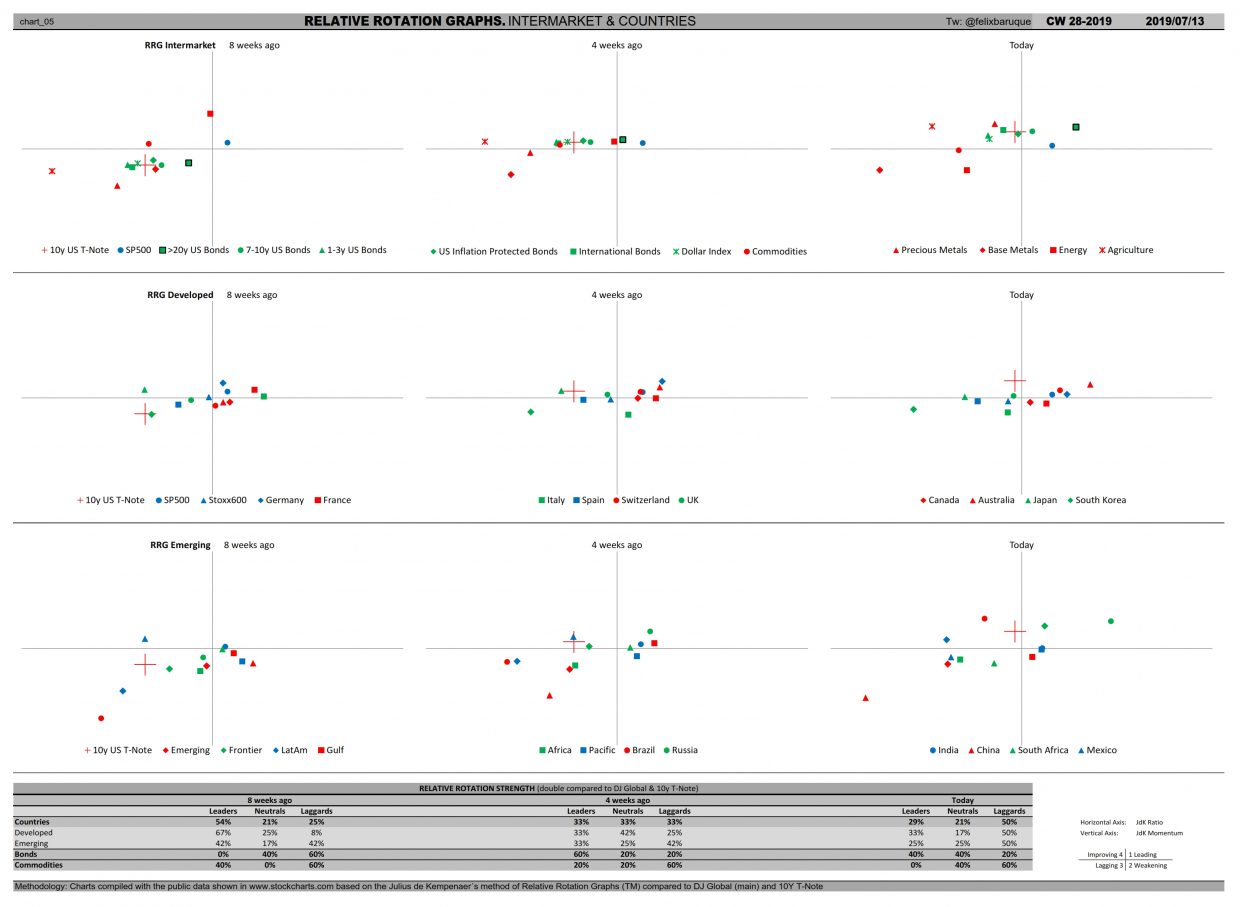

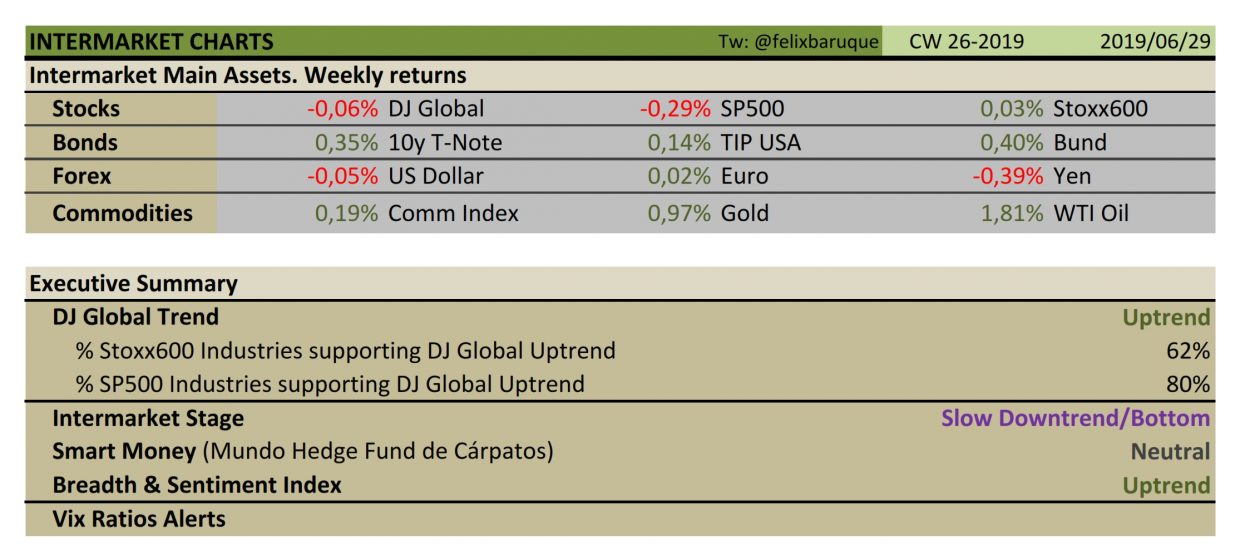

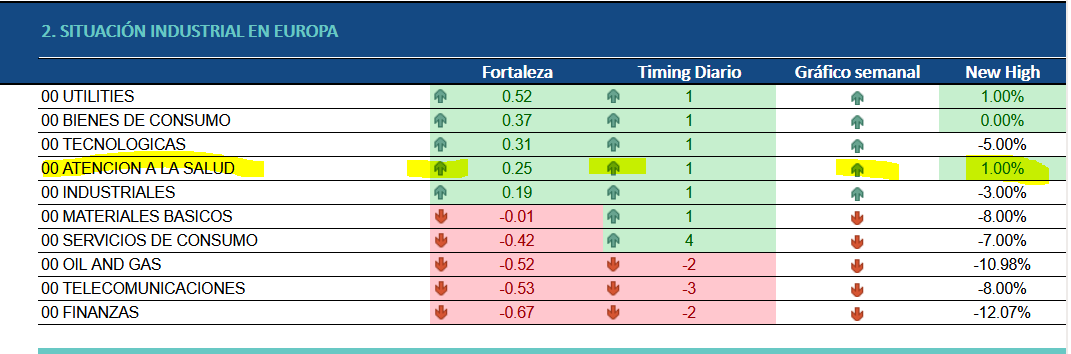

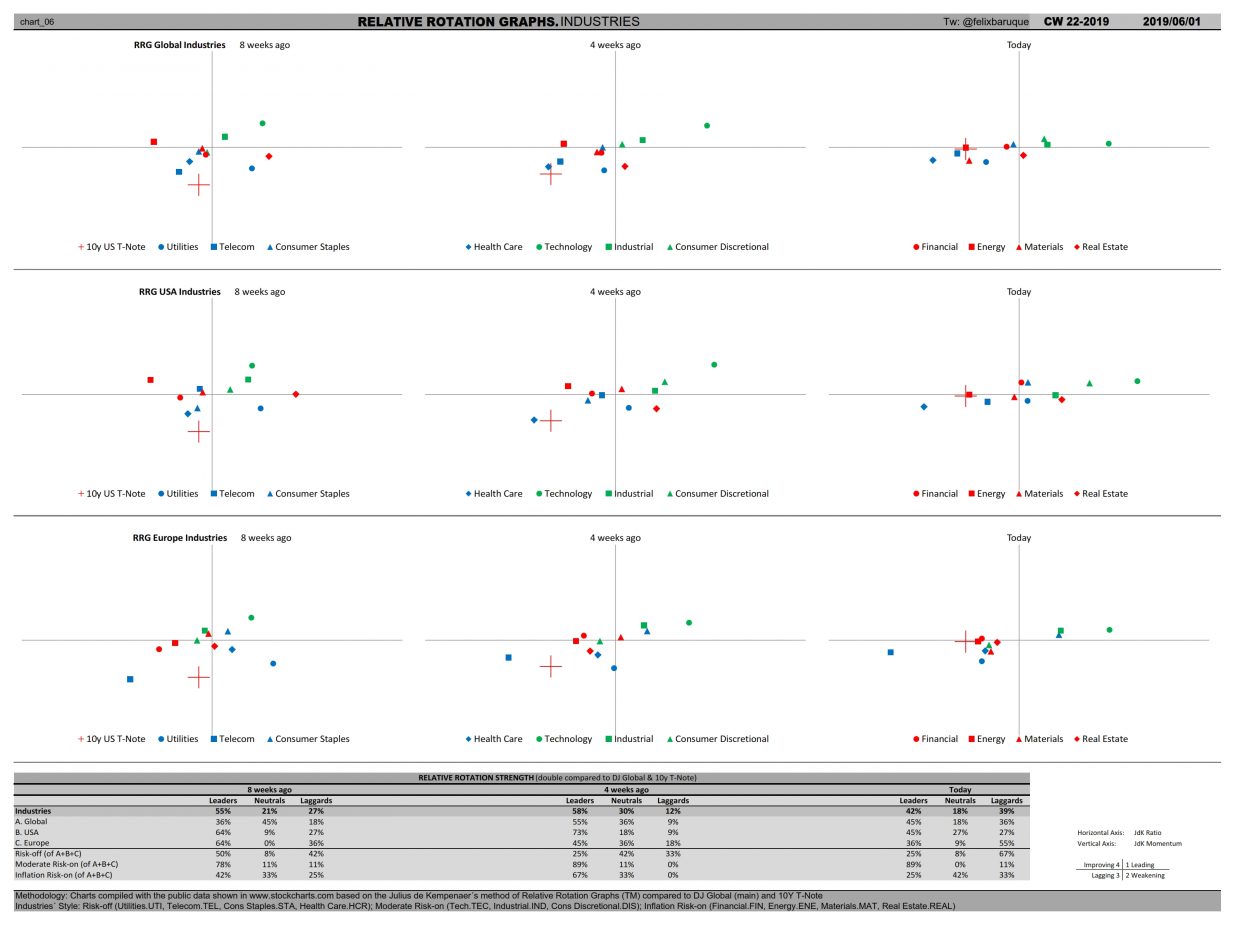

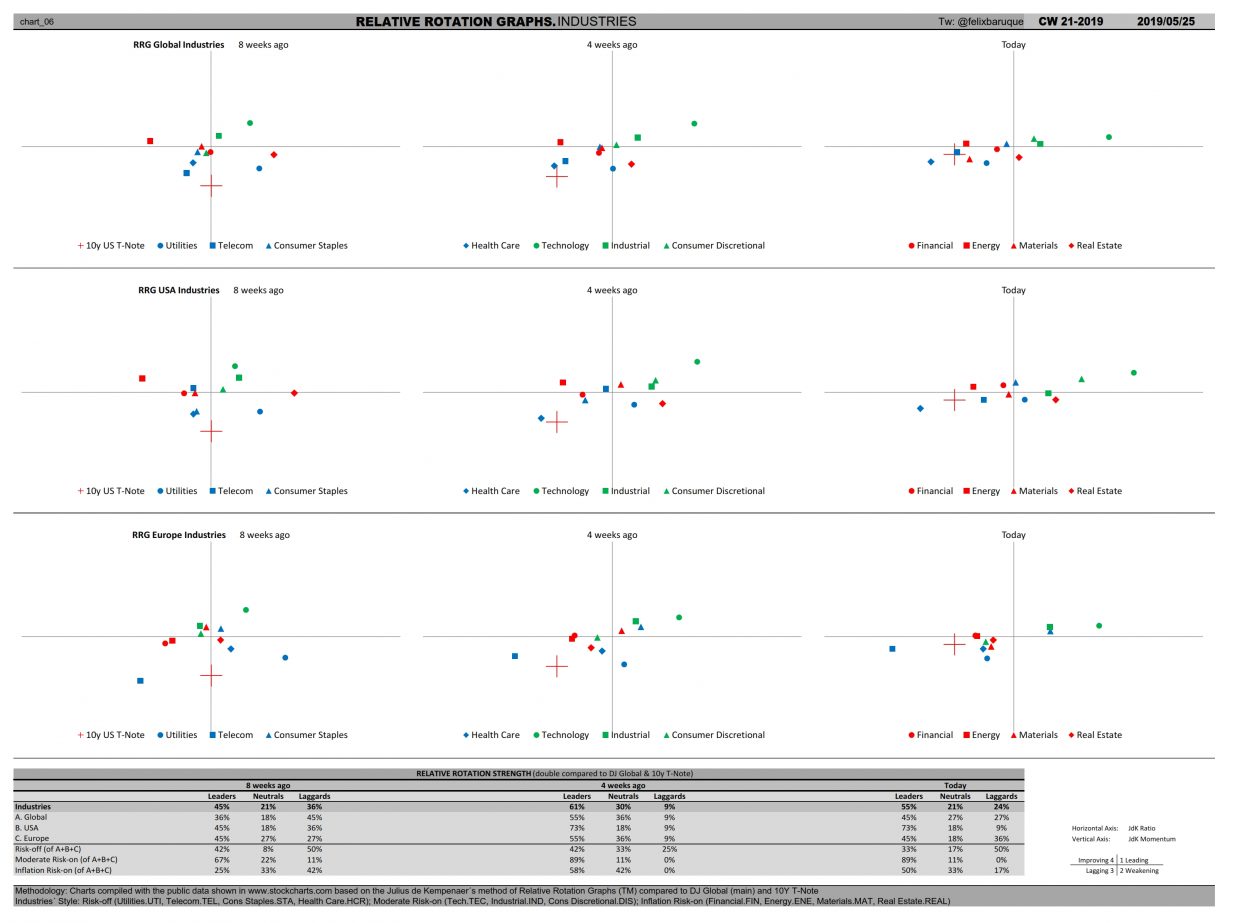

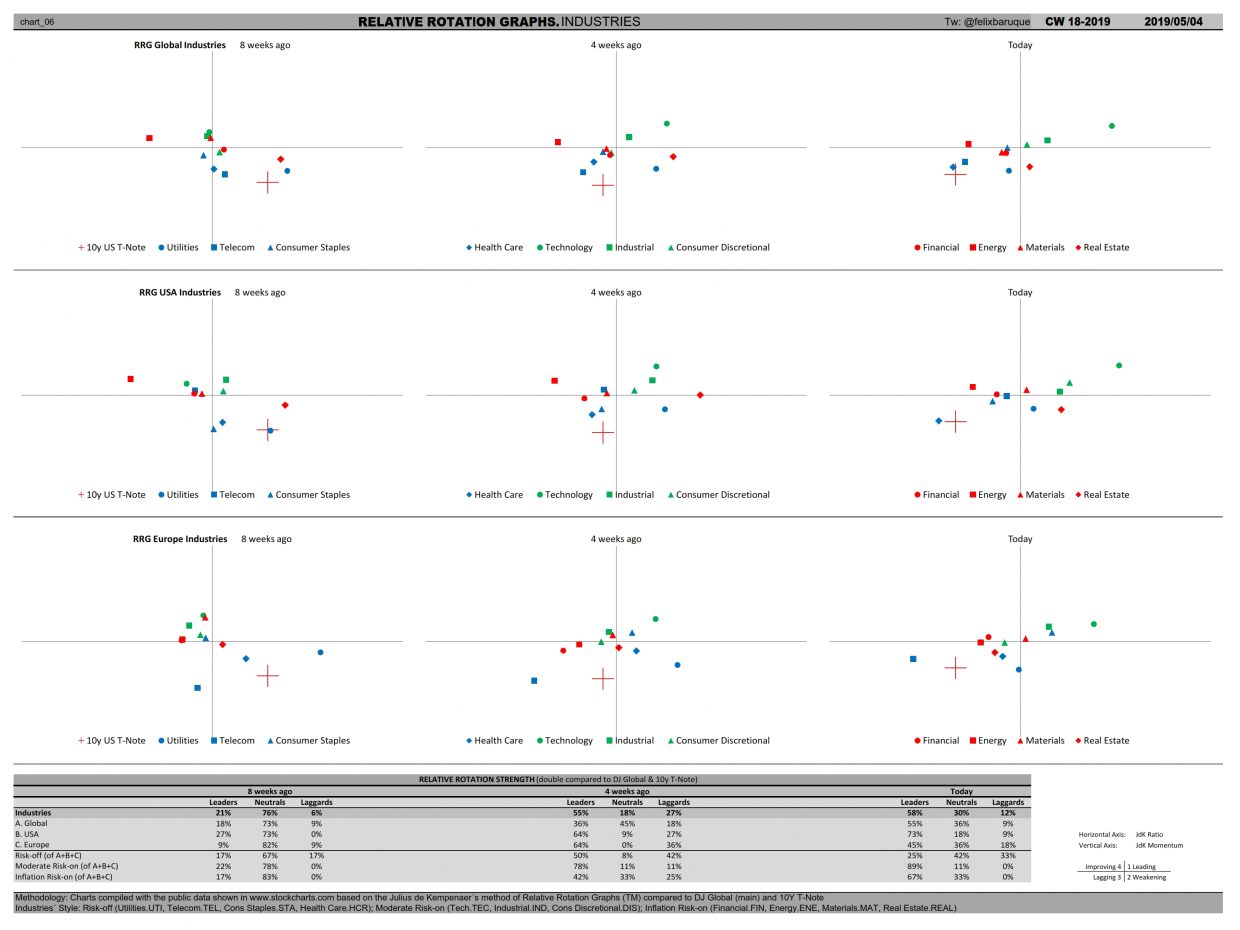

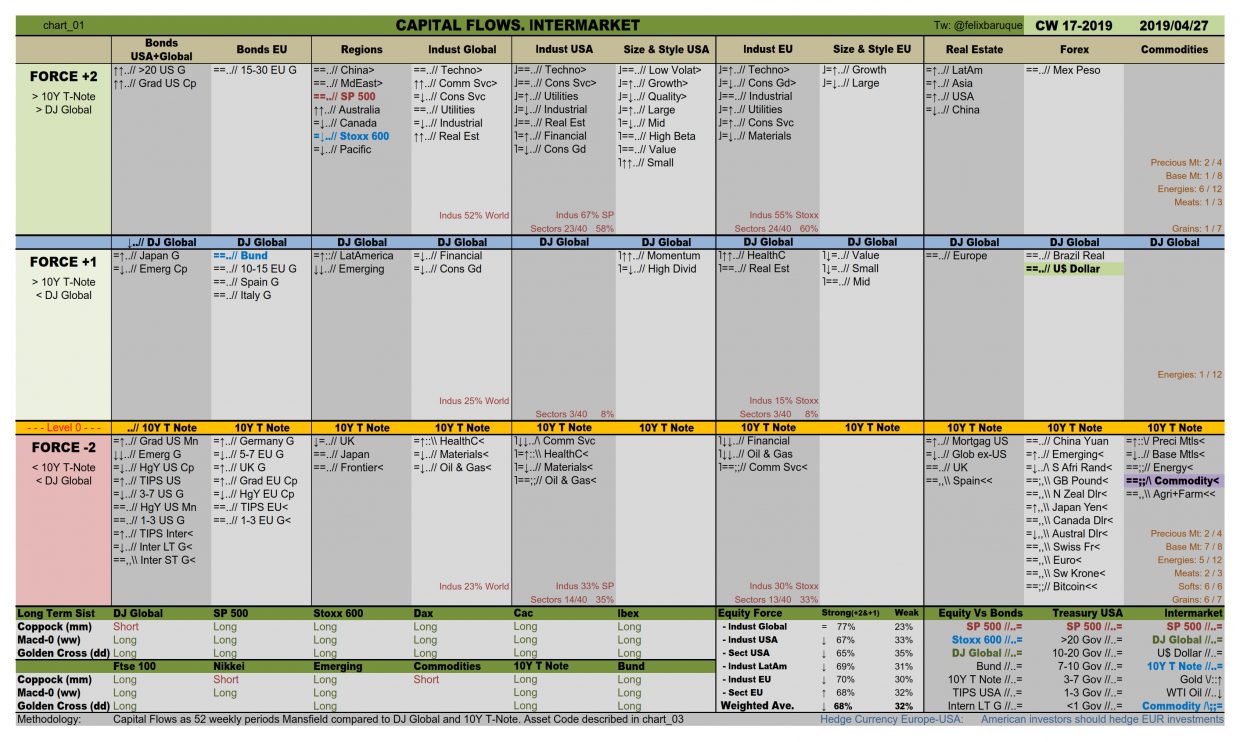

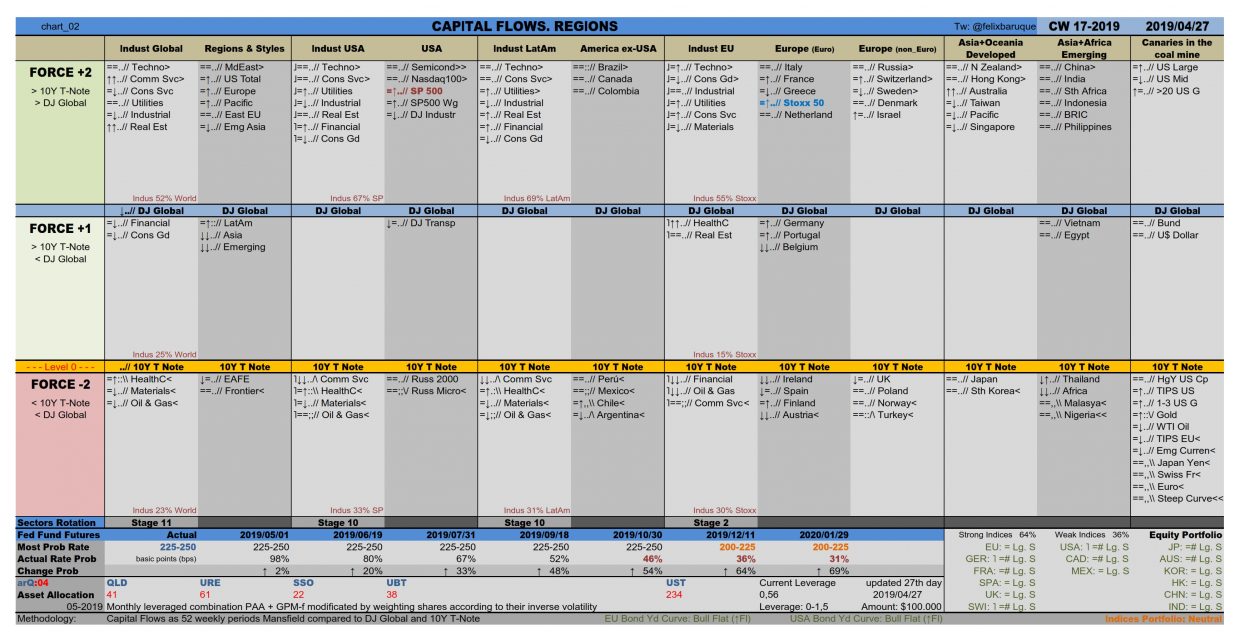

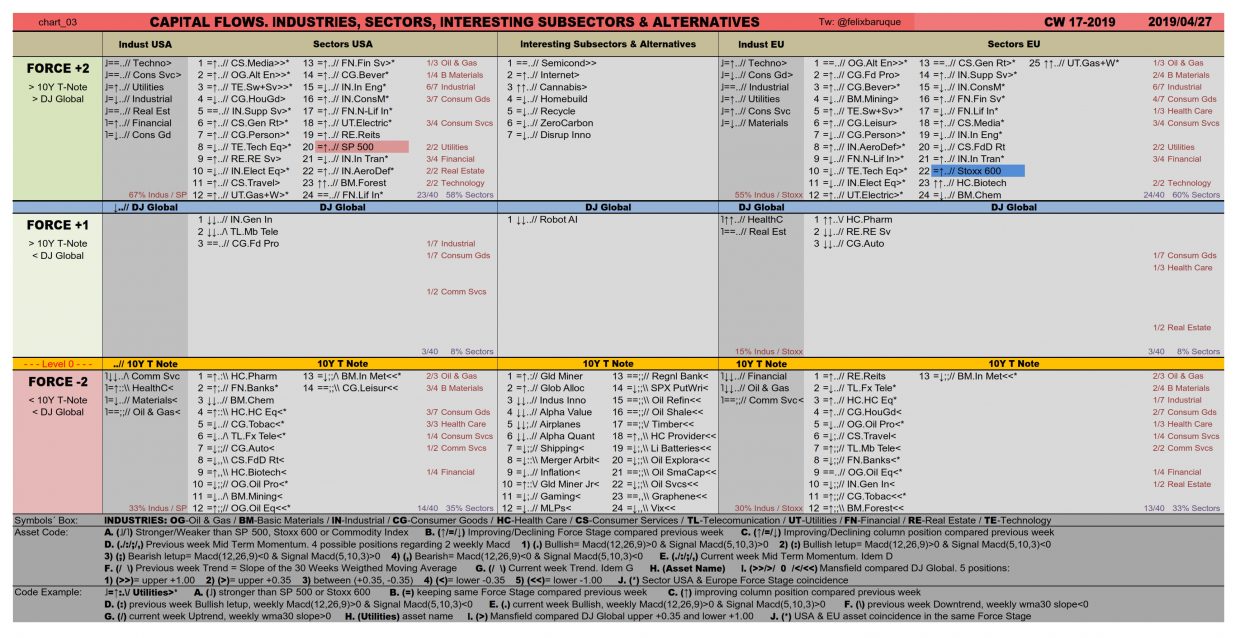

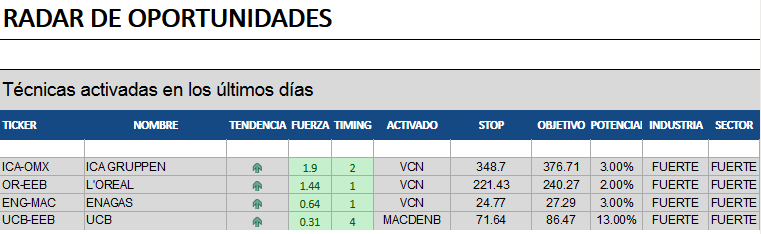

La evolución del dinero en los mercados financiera esta viva y en constante movimiento y por lo tanto el RANKING ESTATICO de los flujos de capital en las industrias y sectores europeas esta sujeto a oscilaciones y cambios.

Recuerden que esta información de RANKING DE MERCADO EUROPEO y muchas mas información e ideas de trading en acciones europeas y americanas , pueden consultarlo en nuestra ZONA PREMIUM de enbolsa.

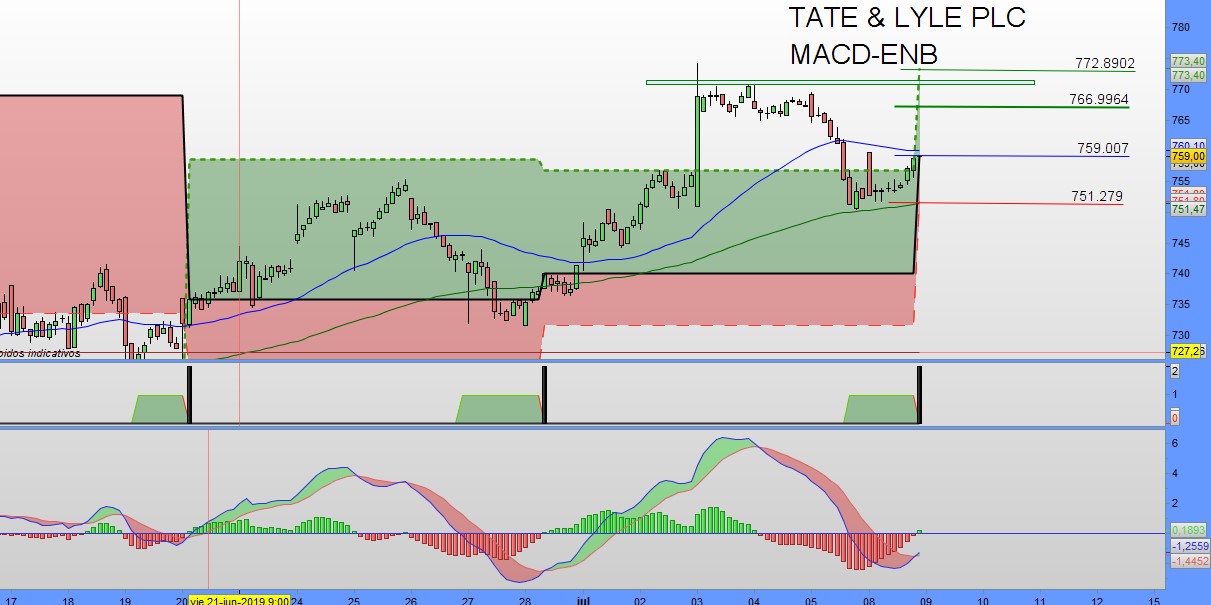

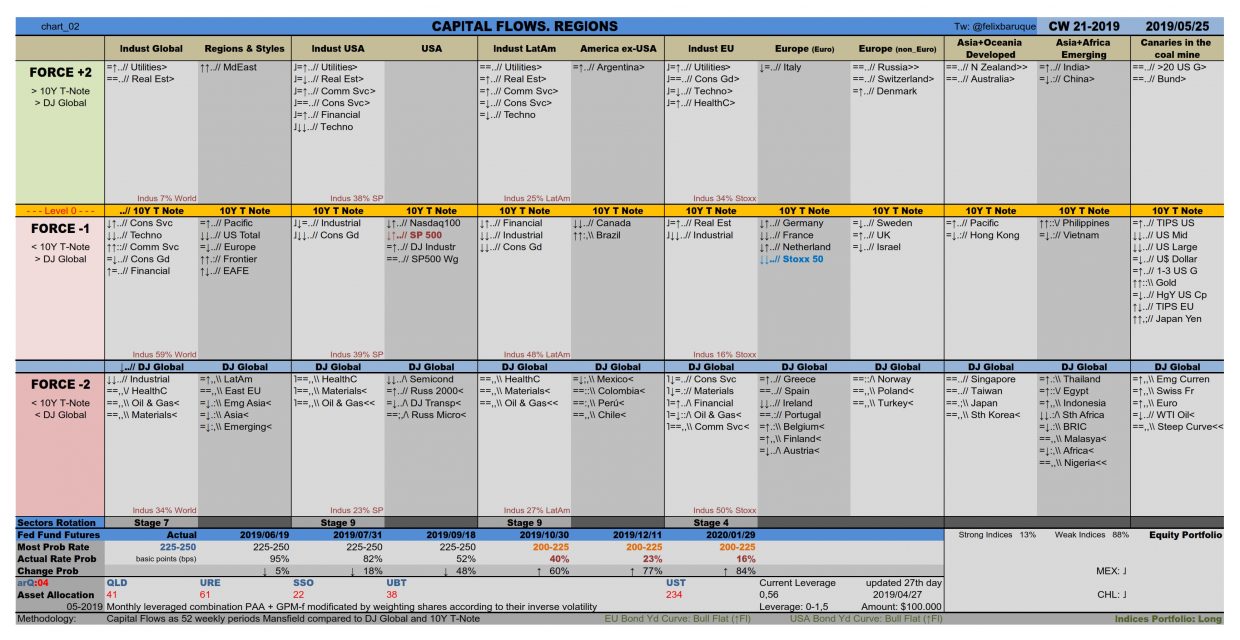

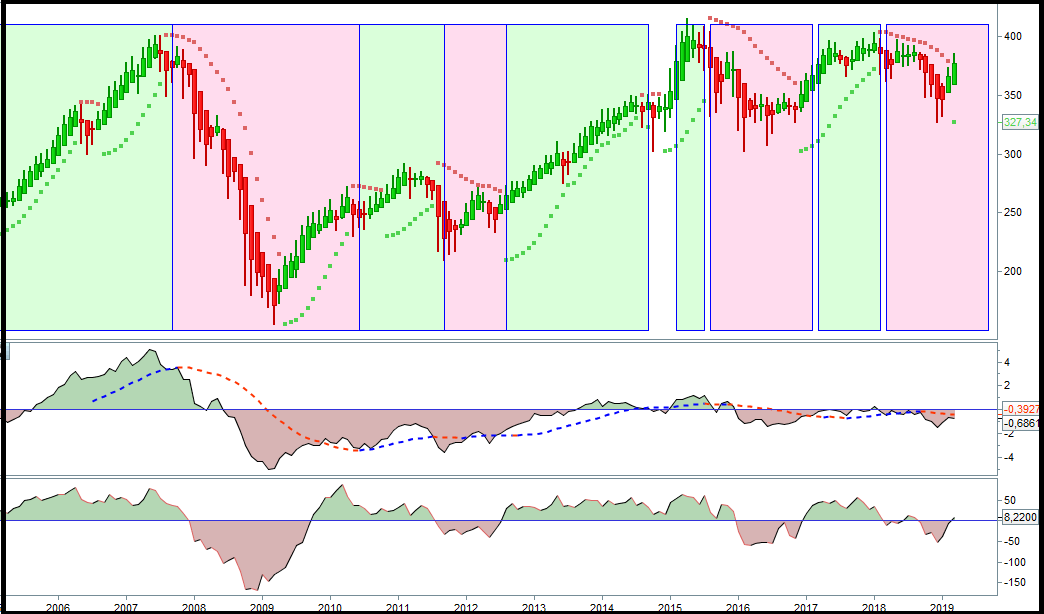

Esta semana vamos a analizar el sector bancario en Europa y para ello vamos a echar un vistazo a la situación de sector desde el punto de vista de la tendencia , distancia , impulso y fuerza estática

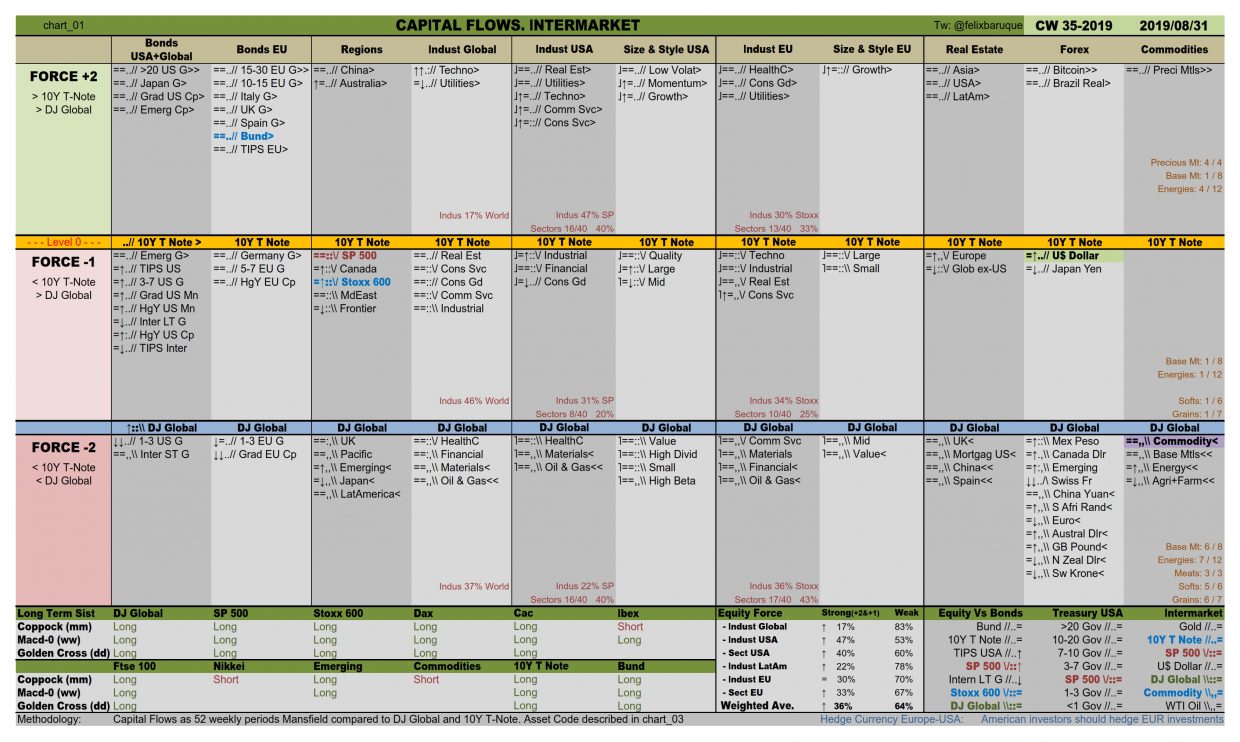

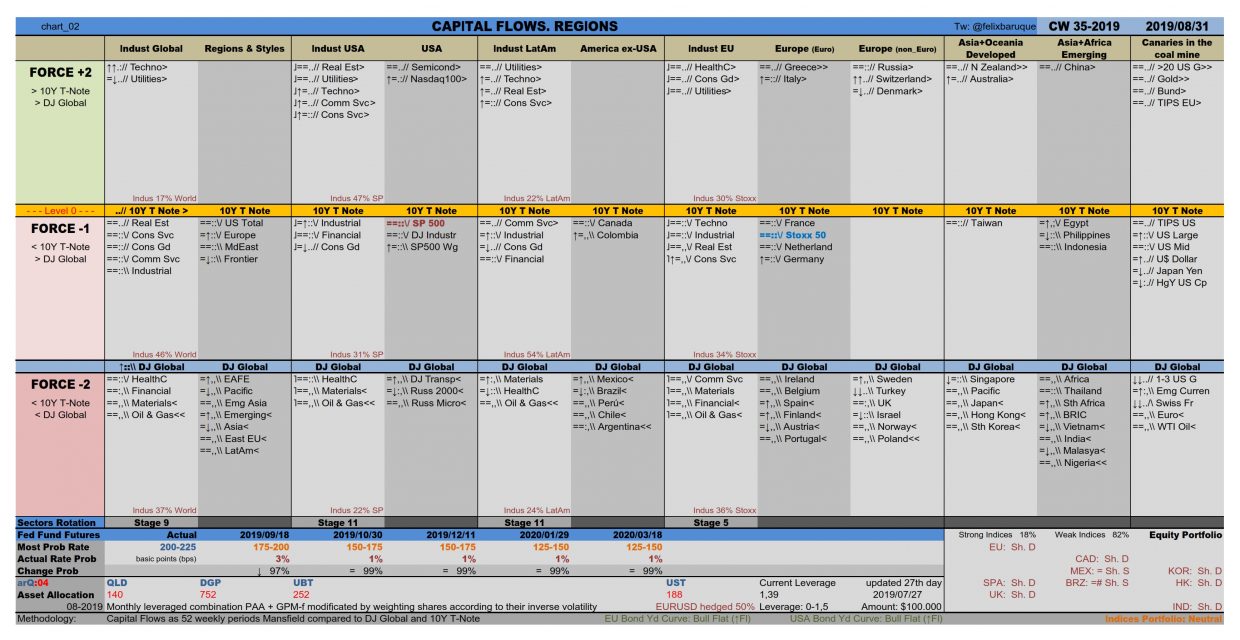

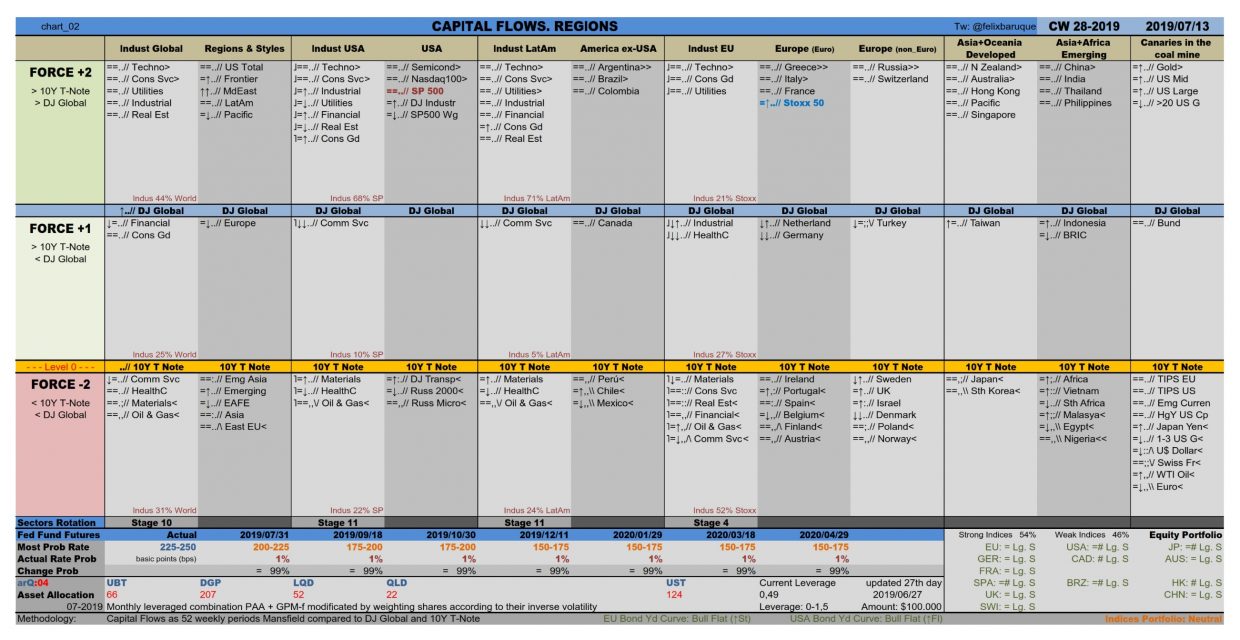

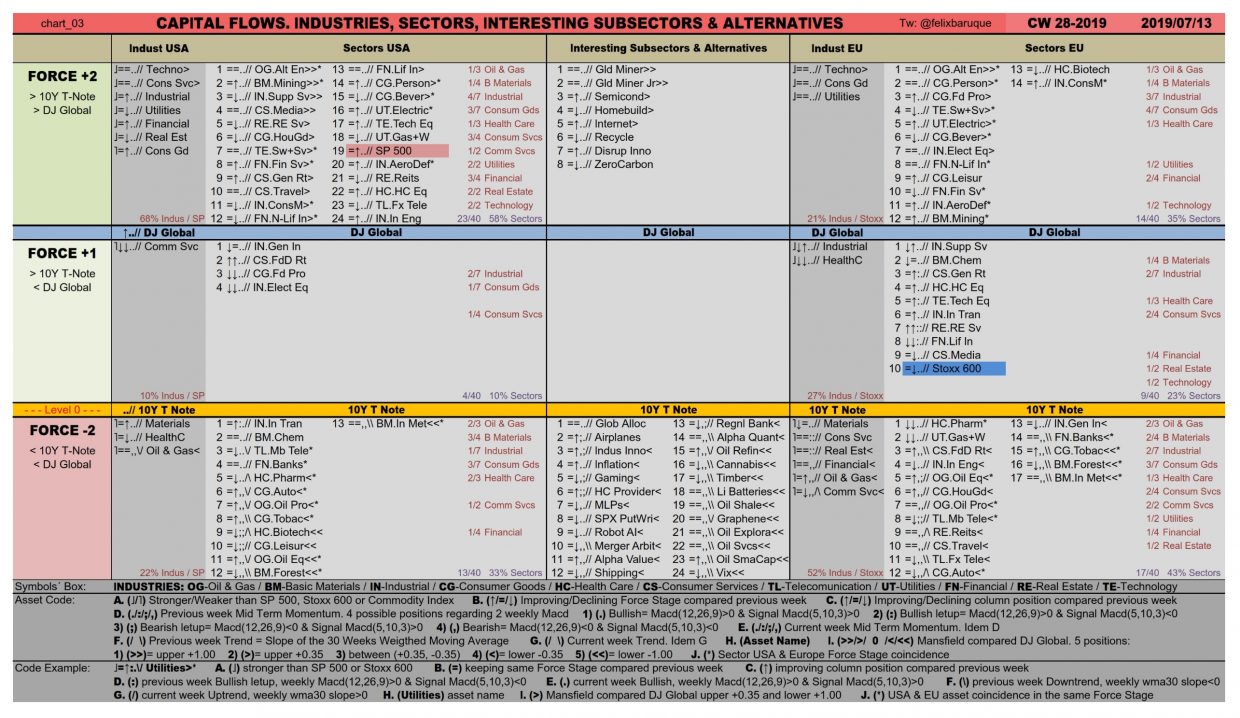

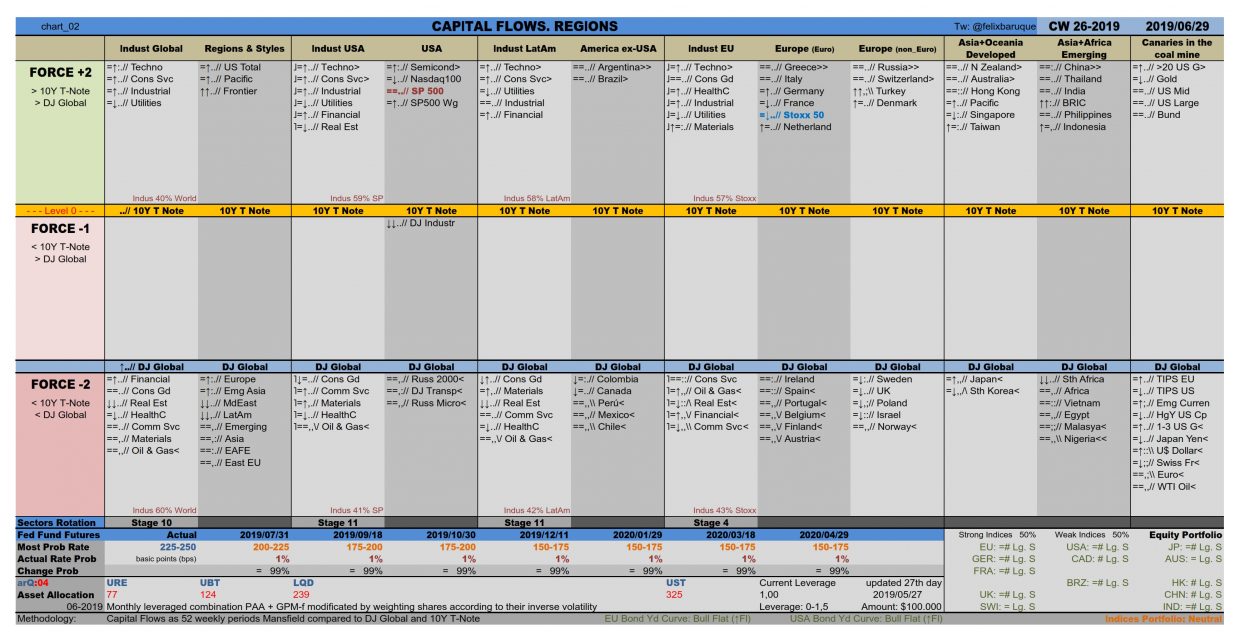

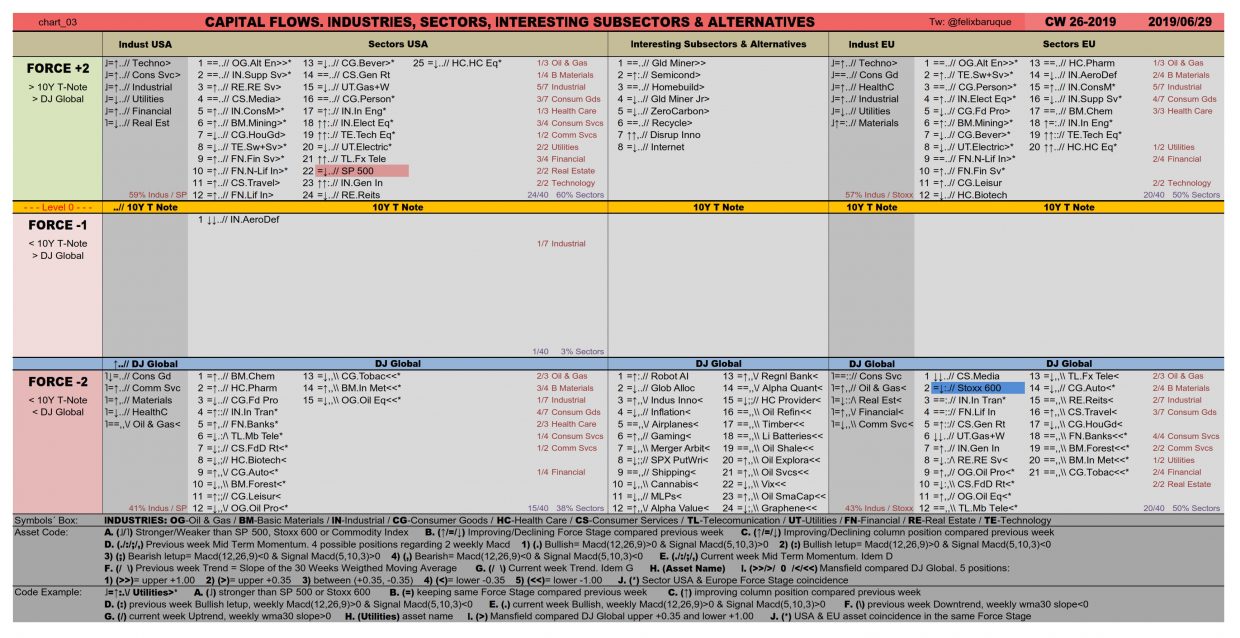

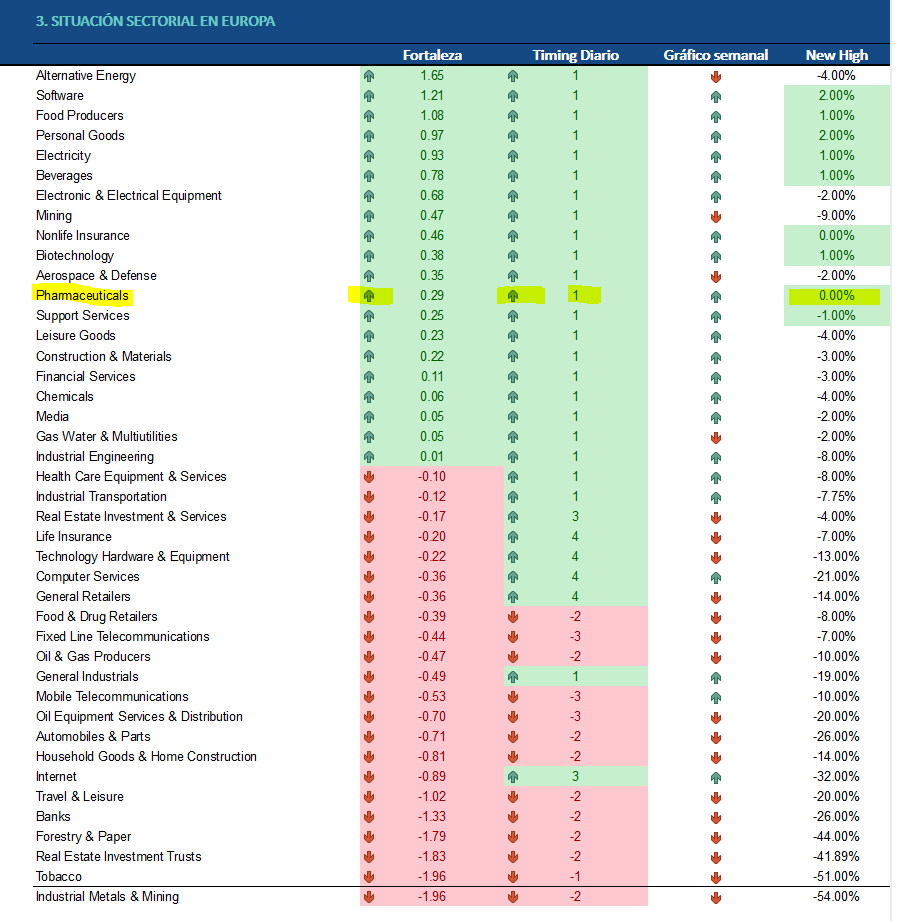

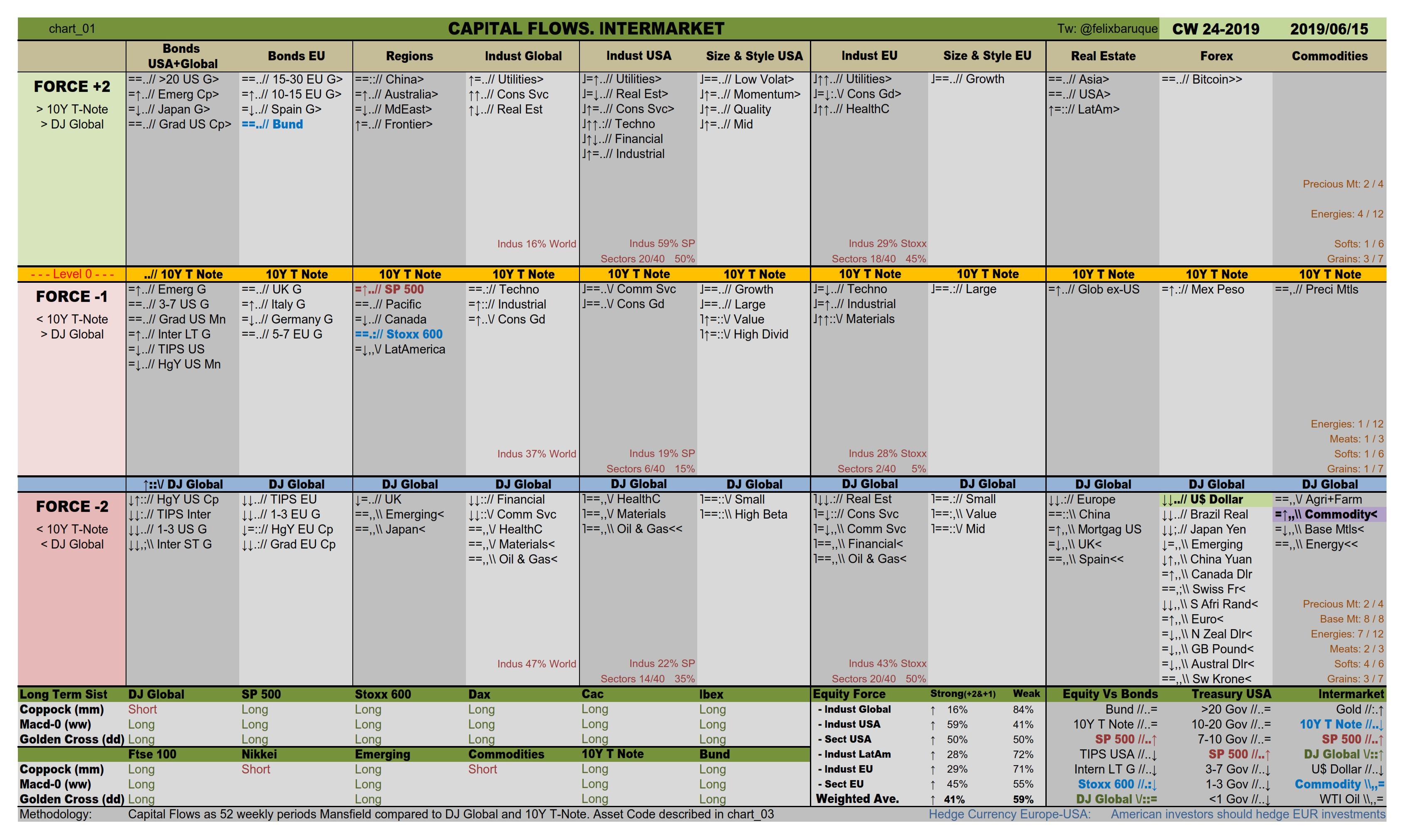

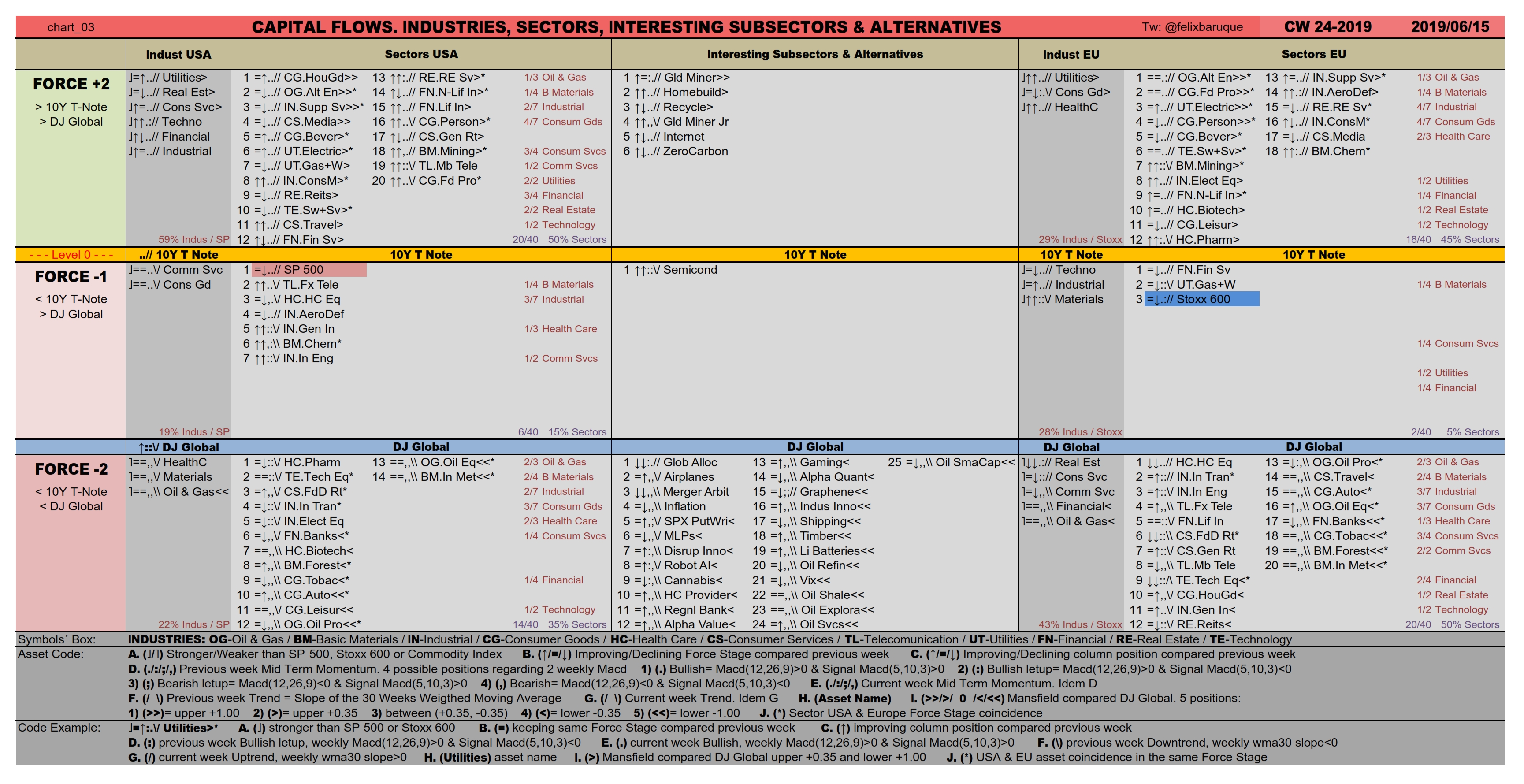

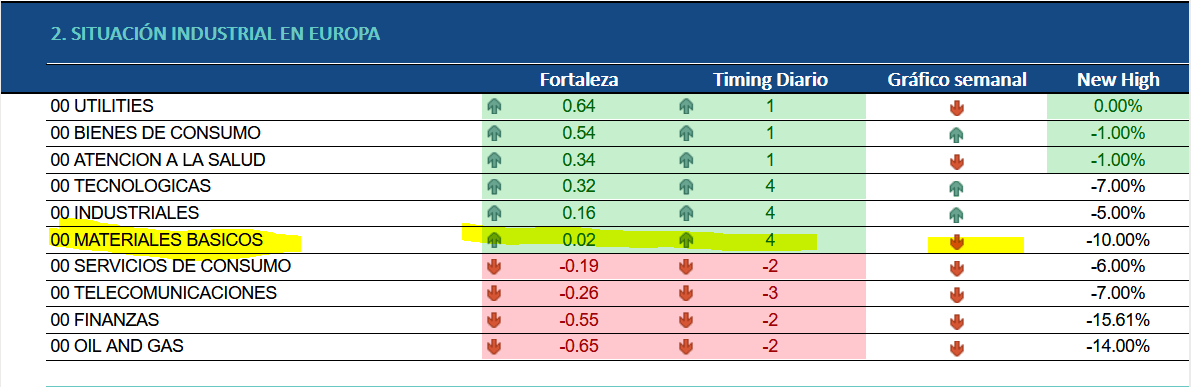

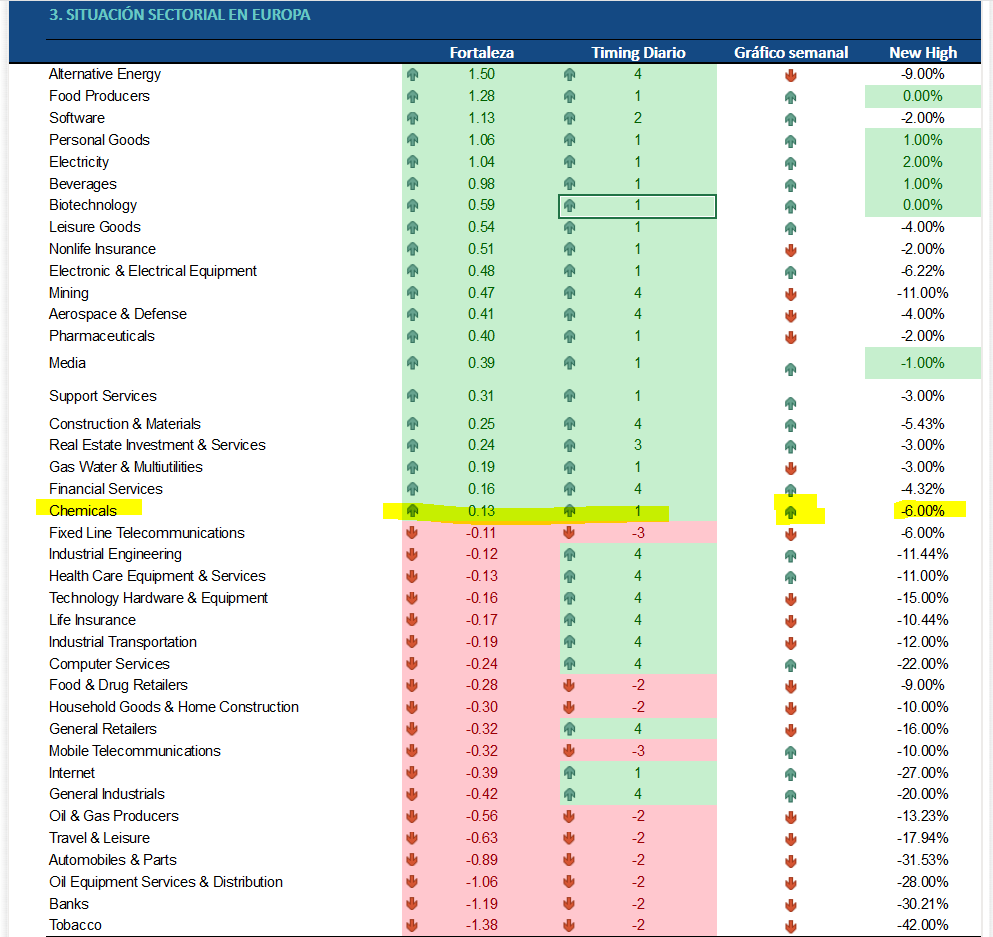

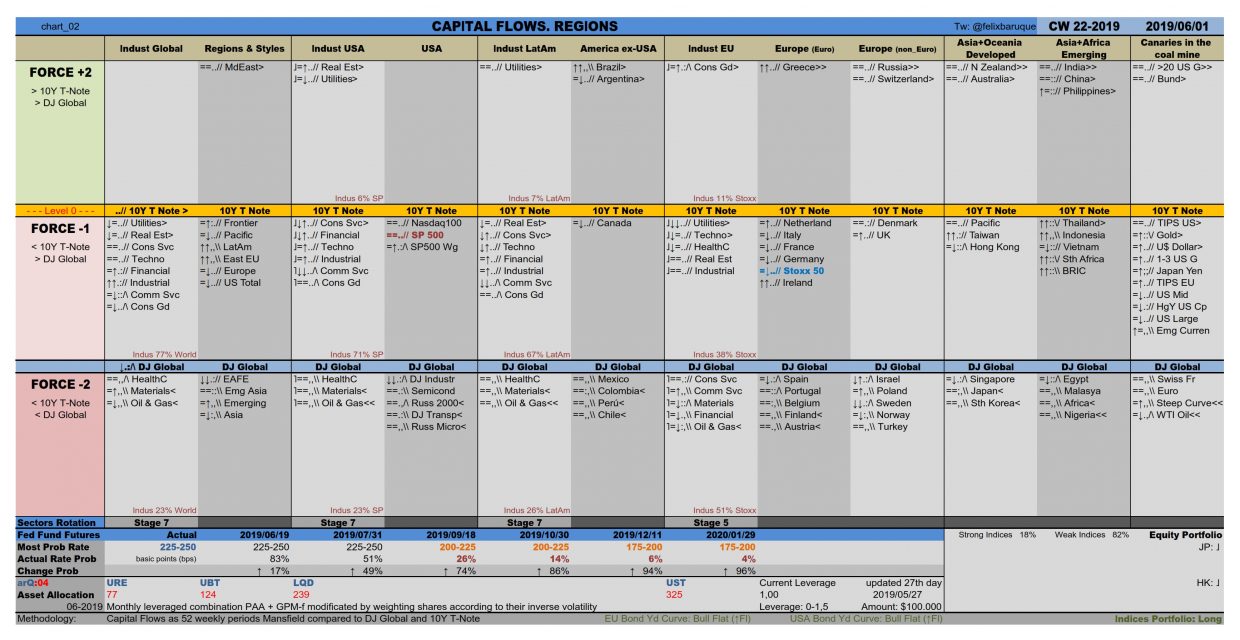

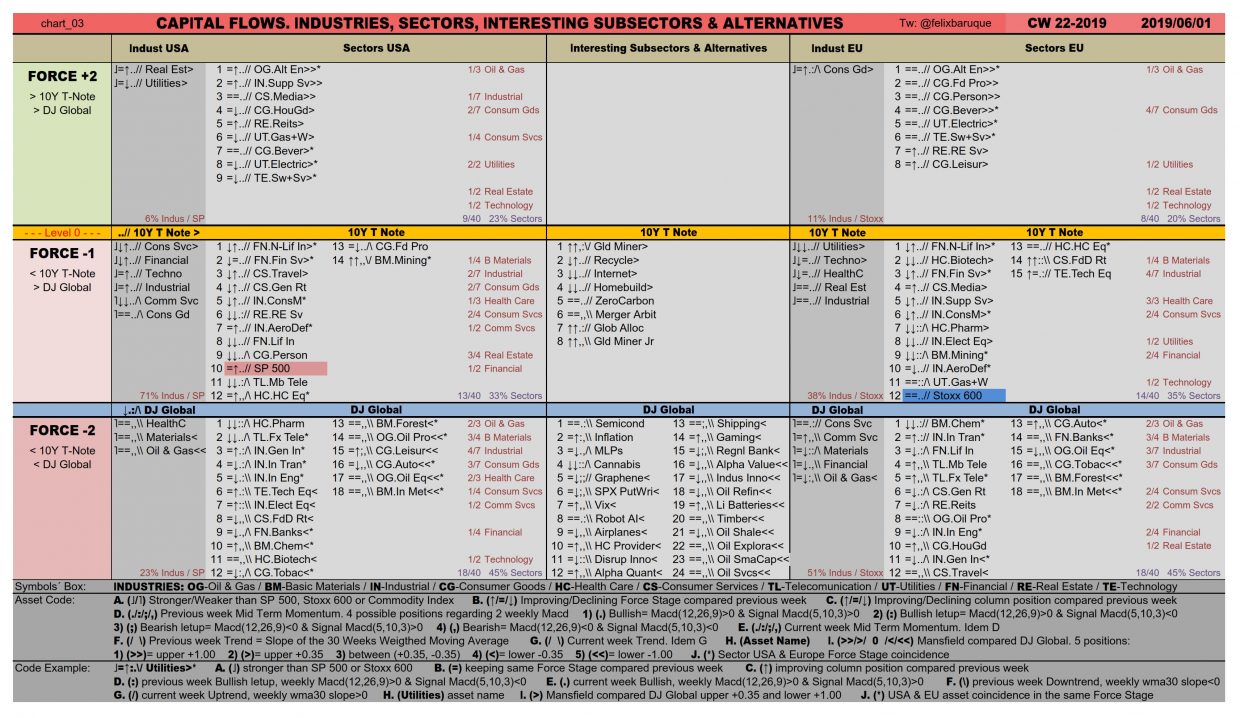

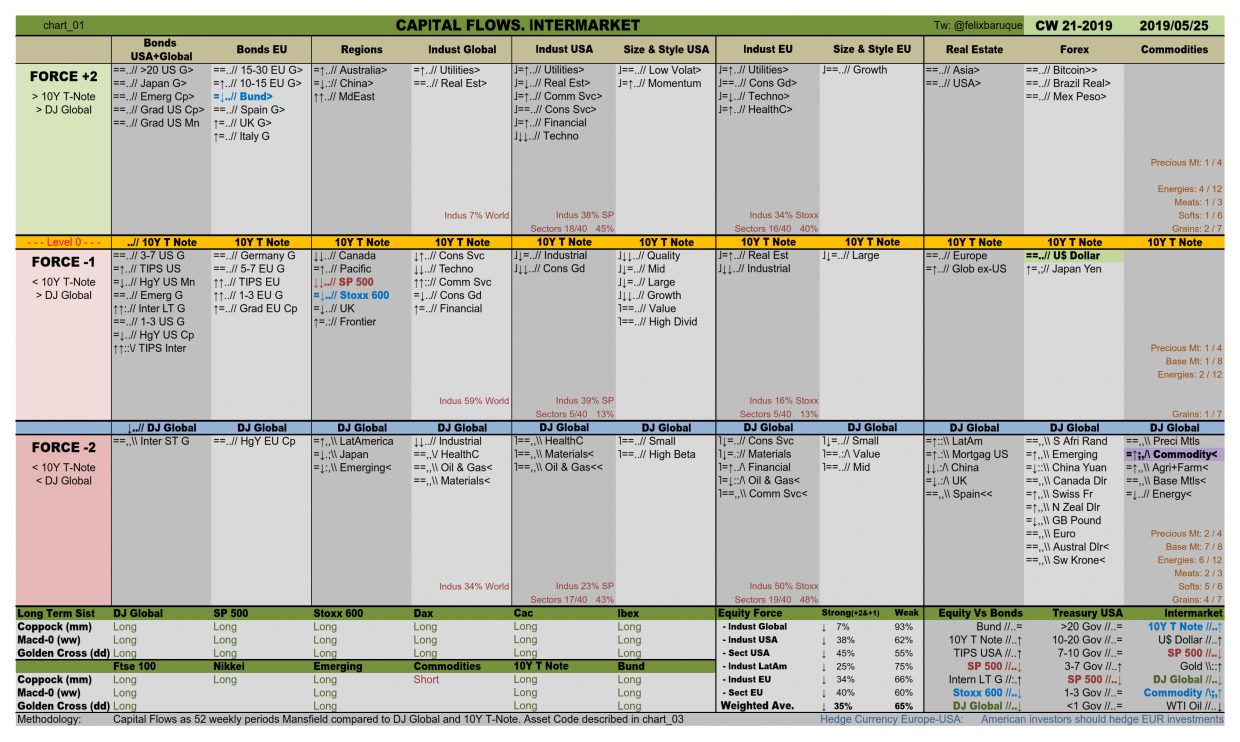

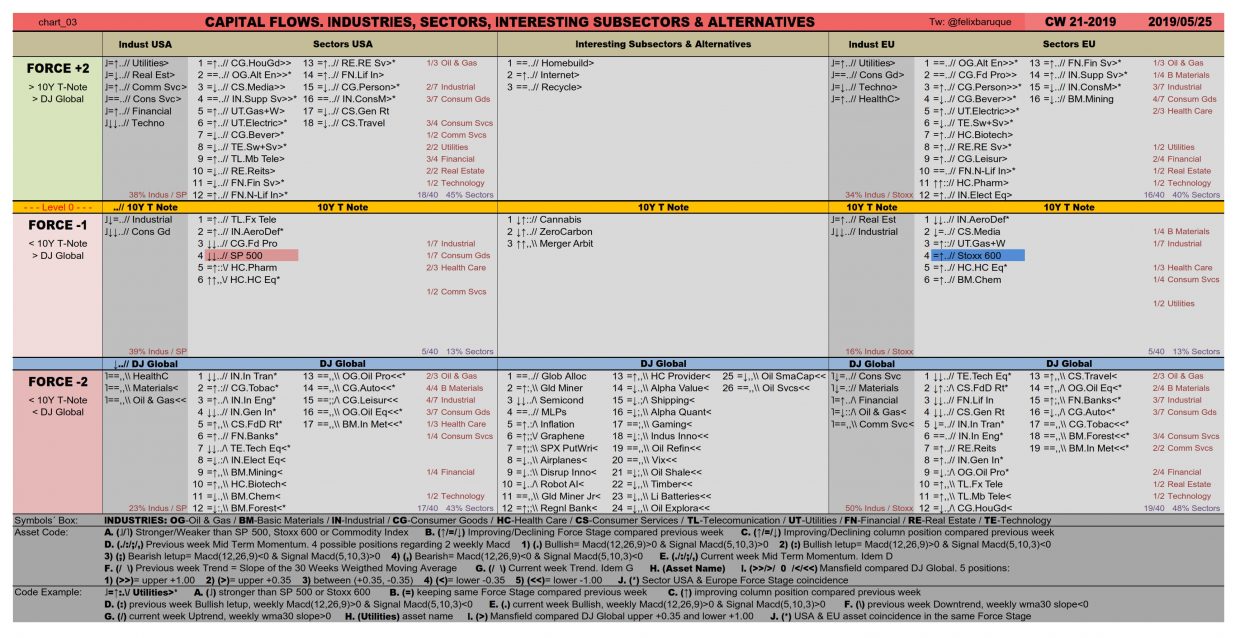

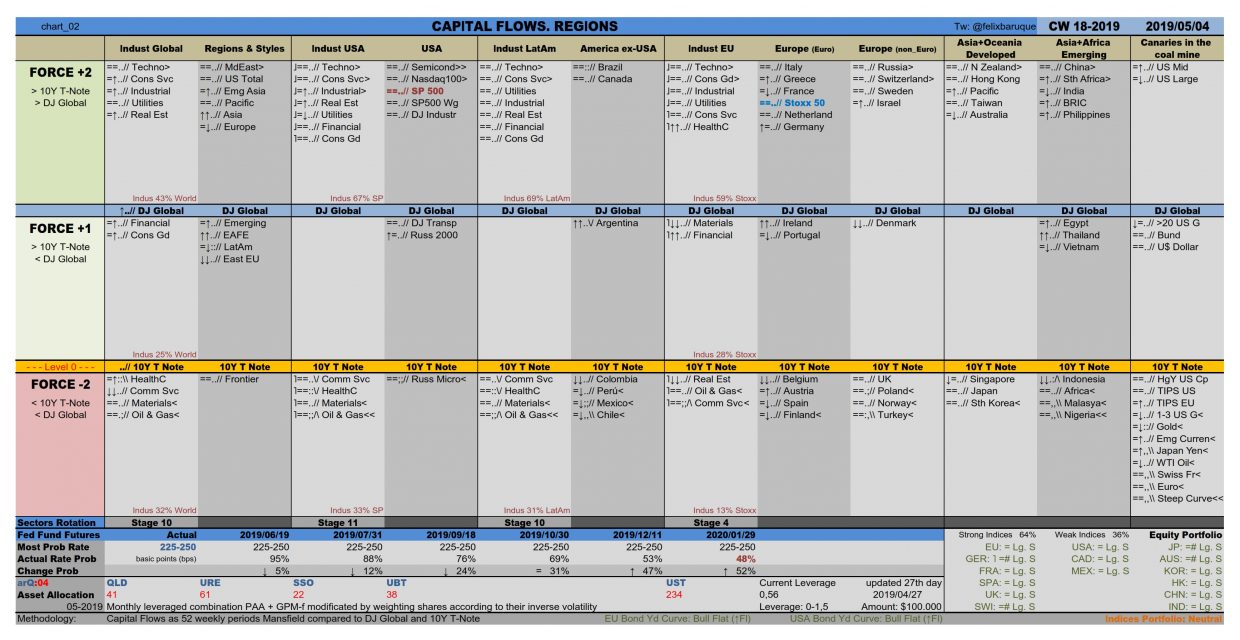

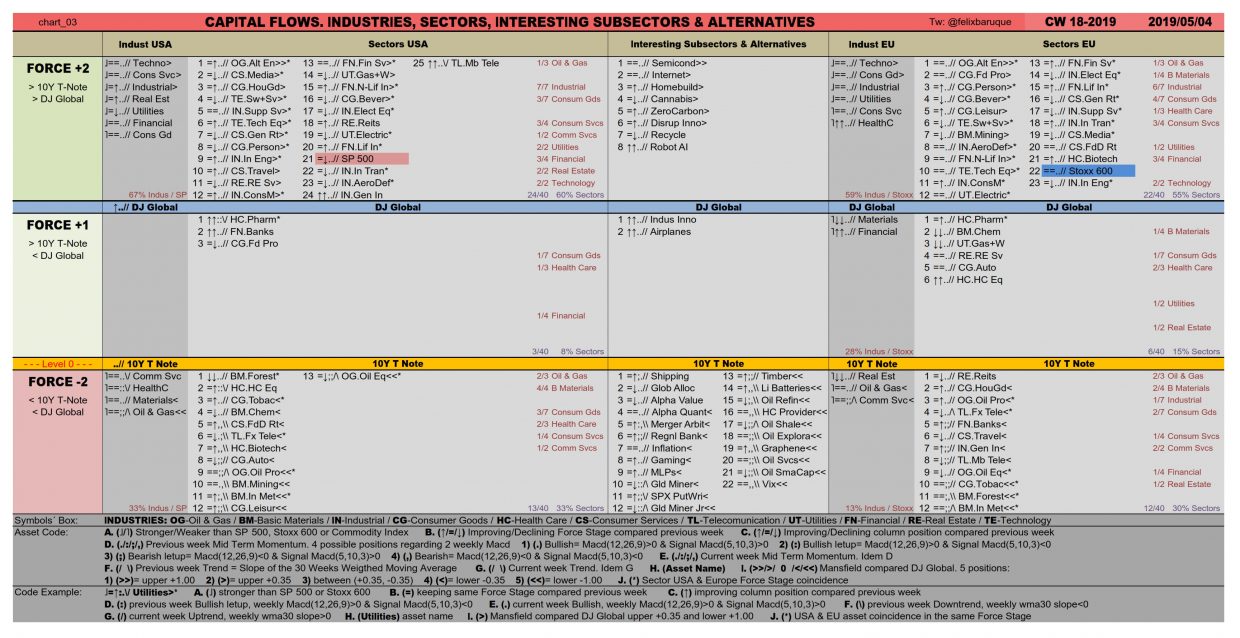

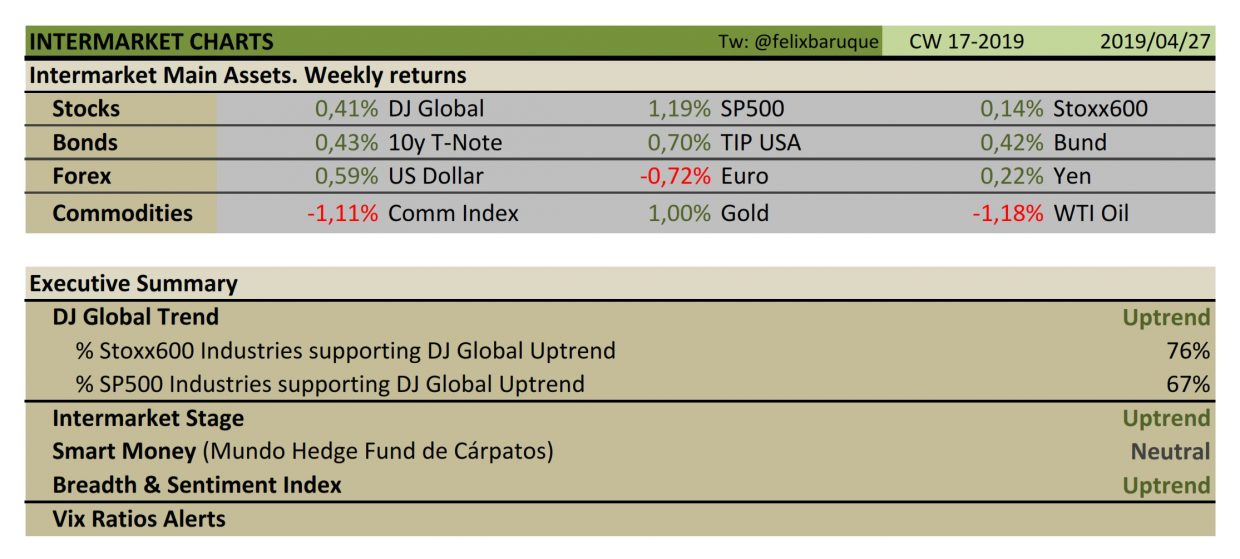

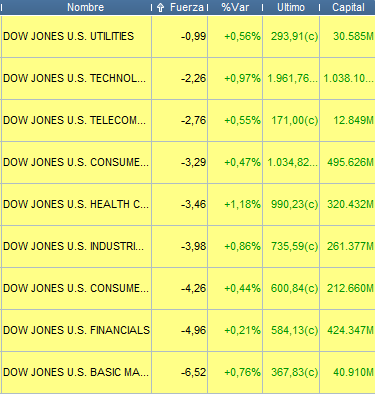

Como vemos en la imagen adjunto de esta semana , el sector bancario en Europa es un de los peores índices sectoriales en los que invertir en posiciones alcistas. Lo hemos marcado en amarillo en la parte baja de la tabla de datos y observamos como es uno de los 5 peores sectores en los que invertir en este momento atendiendo al concepto de dinero activo o flujos de capital.

Su lectura de debilidad en con una valoración de -1.15 le hace ser el 4 sector por la cola y a esto debemos unir su clara tendencia bajista en gráficos diarios y su situacion de impulso bajista en su situacion de estudio tendencial semanal. Para rematar su negativa situacion tecnica podemos decir que la distancia a máximos anuales es de aproximadamente un 25%, solo siendo superada por papeleras, alquileres, metales y tabaco.

Para aquellos que quieran apreciar algún aspecto positivo tecnico entre tantos datos negativos, podemos decir que su timming diario actual es -2, lo que nos indica que dentro de la situacion bajista que presenta este índice, en este ,momento esta realizando un rebote al alza que ayuda a recuperar y mejorar las rentabilidades negativas

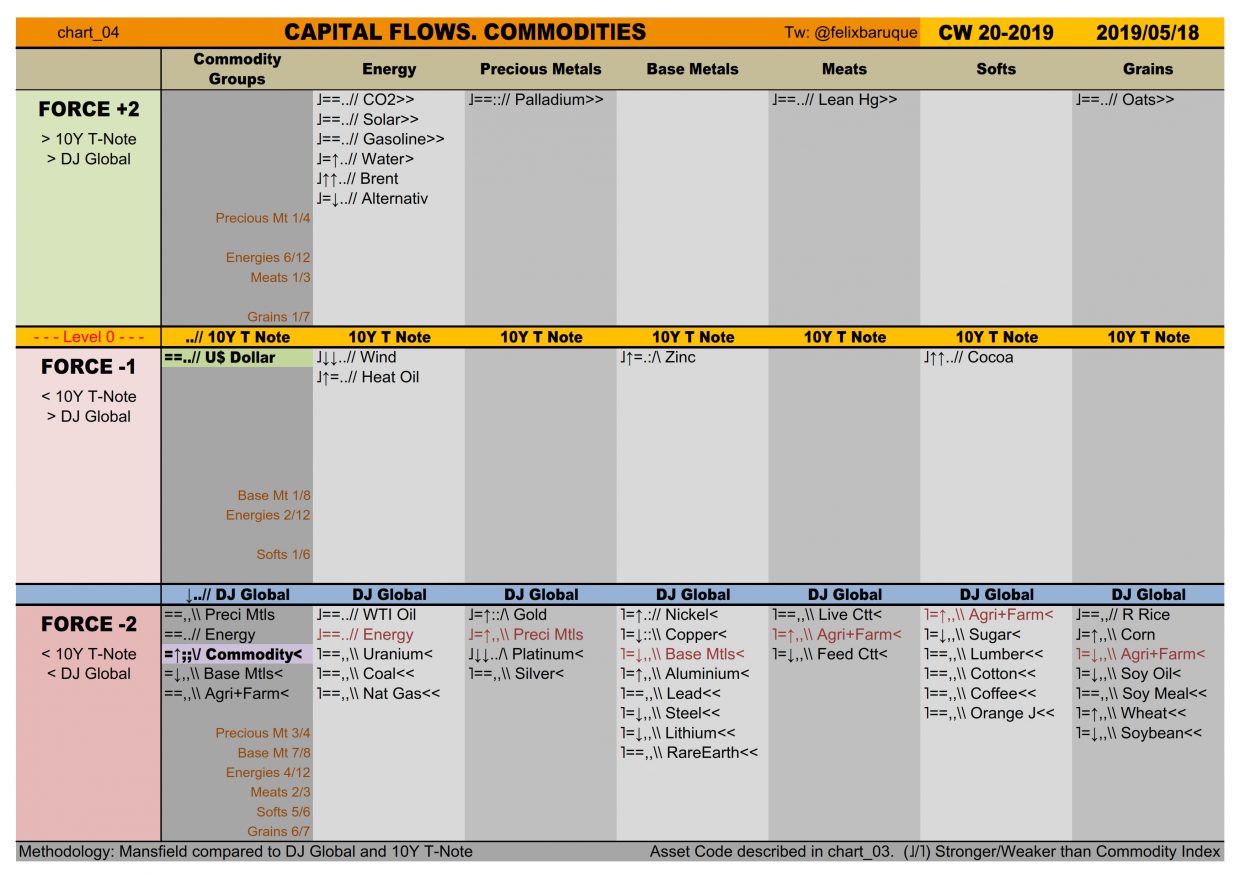

Ahora pasamos a la parte de analisis y estudio fundamental que viene de la mano de AlphaValue.

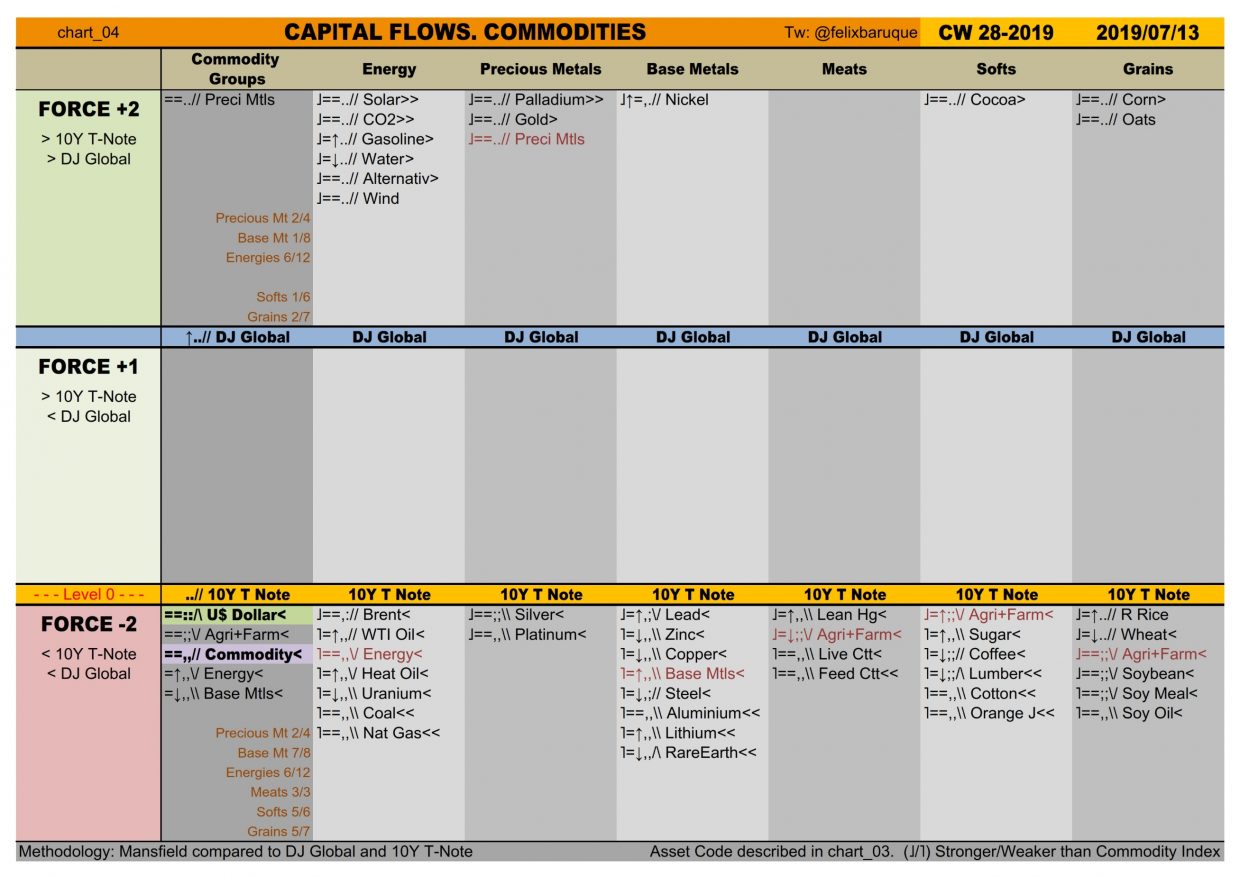

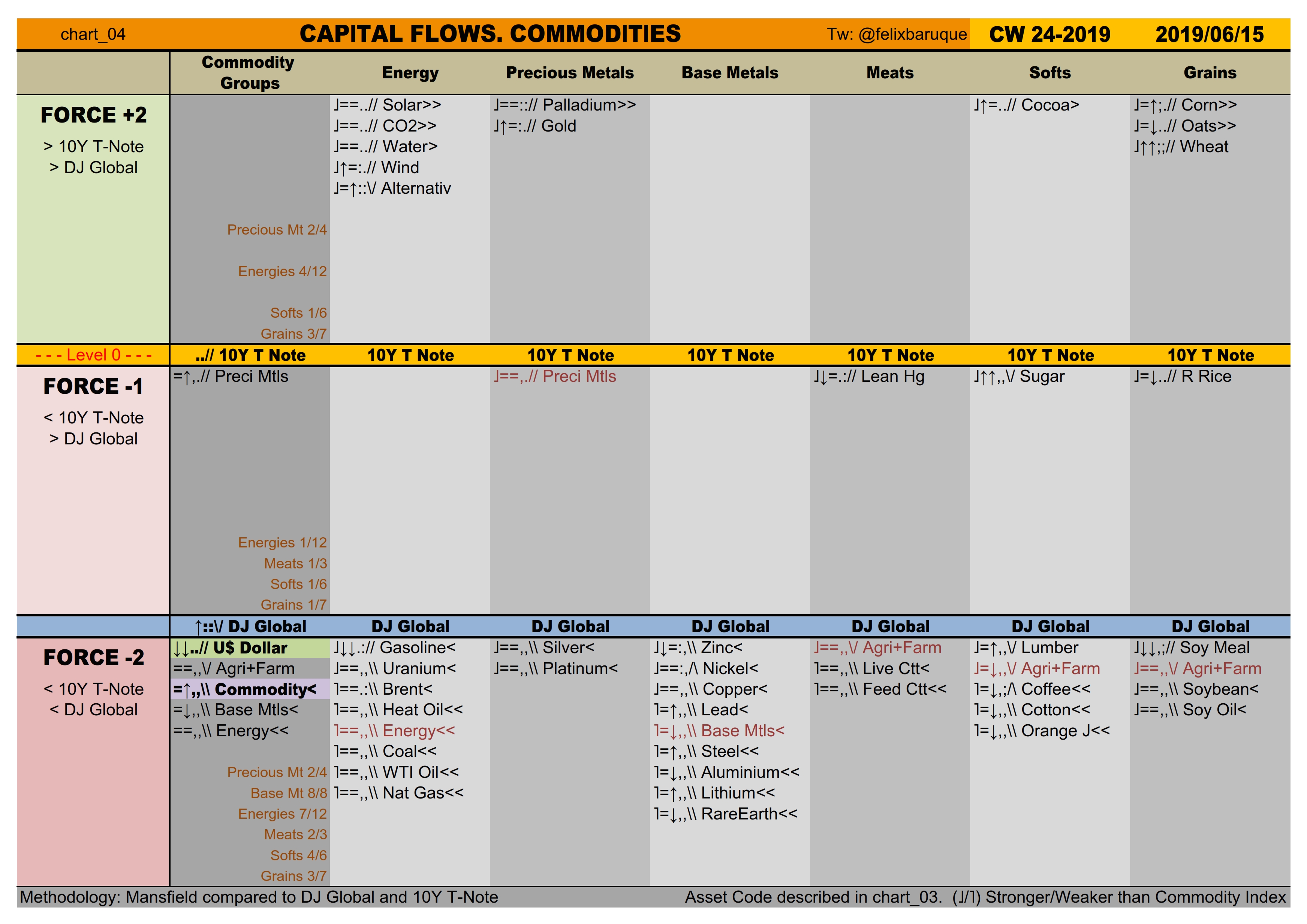

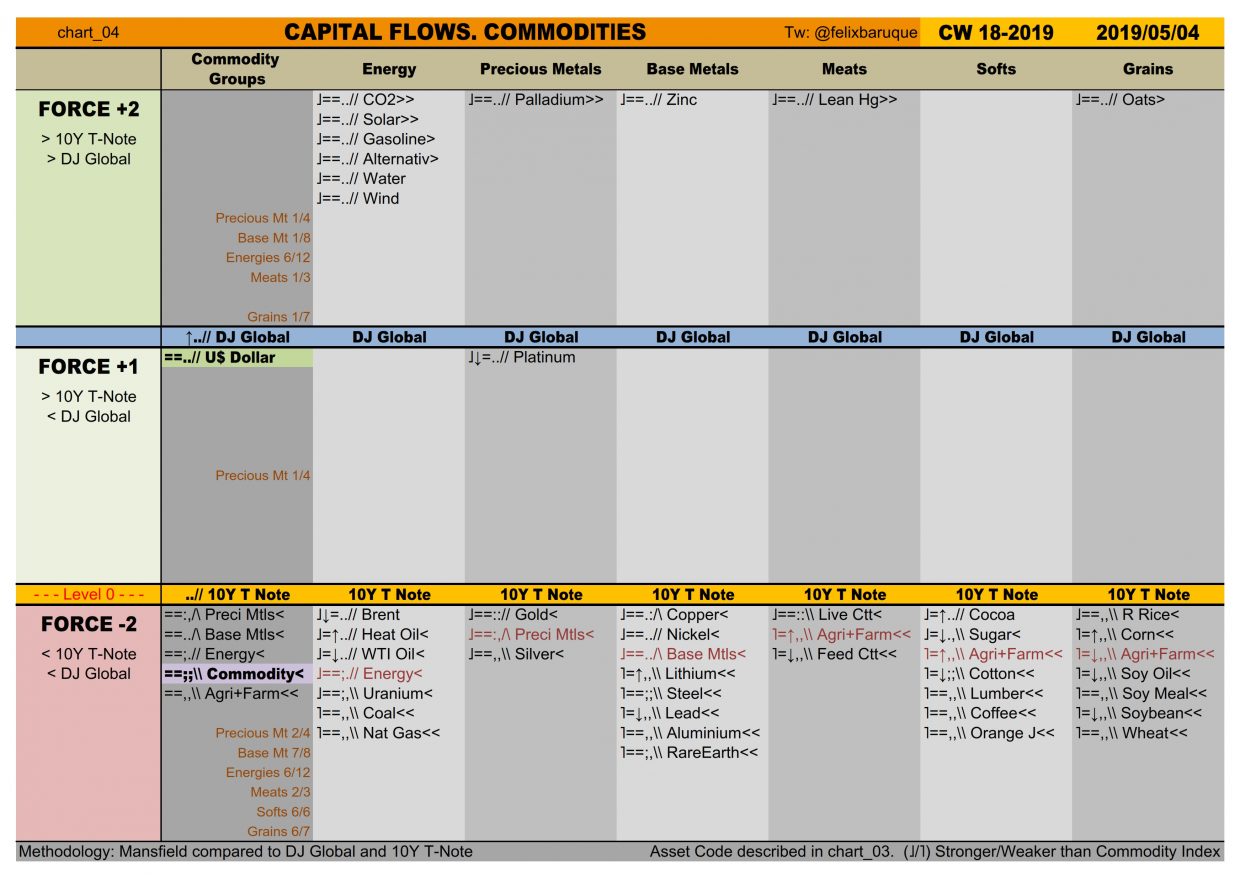

No hace falta ser muy listo para decir que las entidades financieras están infravaloradas con un Precio / Valor en Libros de 0,6x. Esto significa que los inversores tienen la opinión de que los bancos tirarán de sus fondos propios.

Obviamente, este ambiente sombrío se ha visto reforzado con la perspectiva más negativa de los tipos, cuyo coste es casi imposible de cobrar a los depositantes para que no huyan a inversiones más rentables.

La intención de UBS (comprar, objetivo 15,1 CHF )de cobrar a los clientes “adinerados” el coste de mantener el depósito con una rentabilidad negativa no tuvo impacto en la valoración del sector, aunque fue una declaración bastante clara sobre la intención de los bancos.

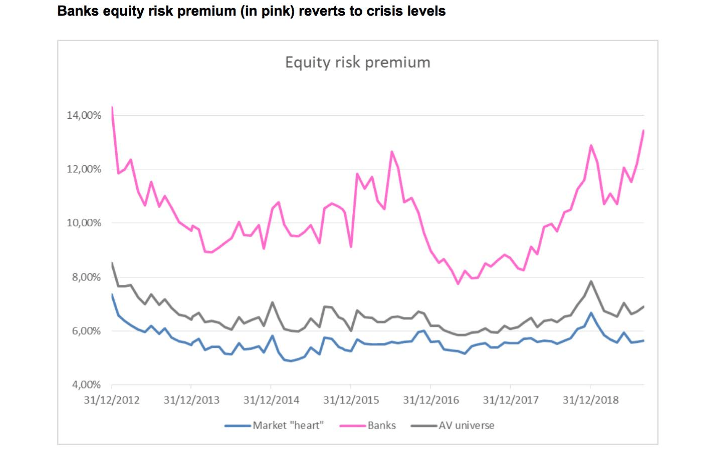

Otra forma de llegar a la misma conclusión es fijarse también en la Equity Risk Premium (ERP, Prima de riesgo del Mercado) para las entidades financieras. Cuanto mayor es, mayor es el coste implícito de capital (cost of equity), lo que significa que es más difícil generar rentabilidad.

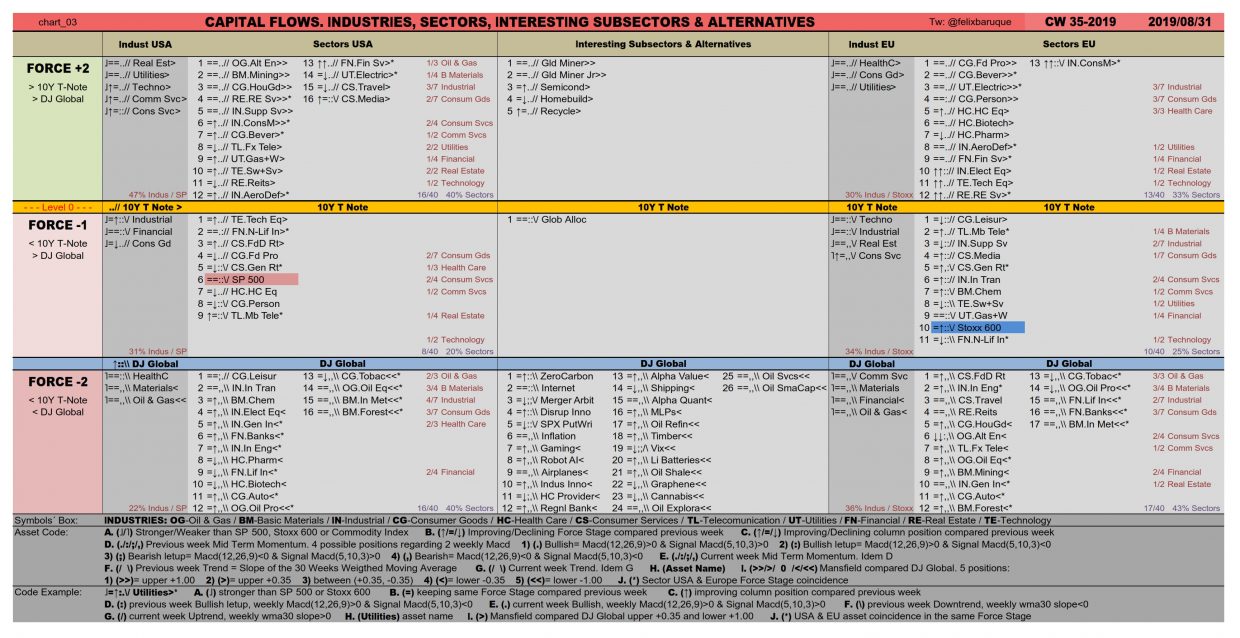

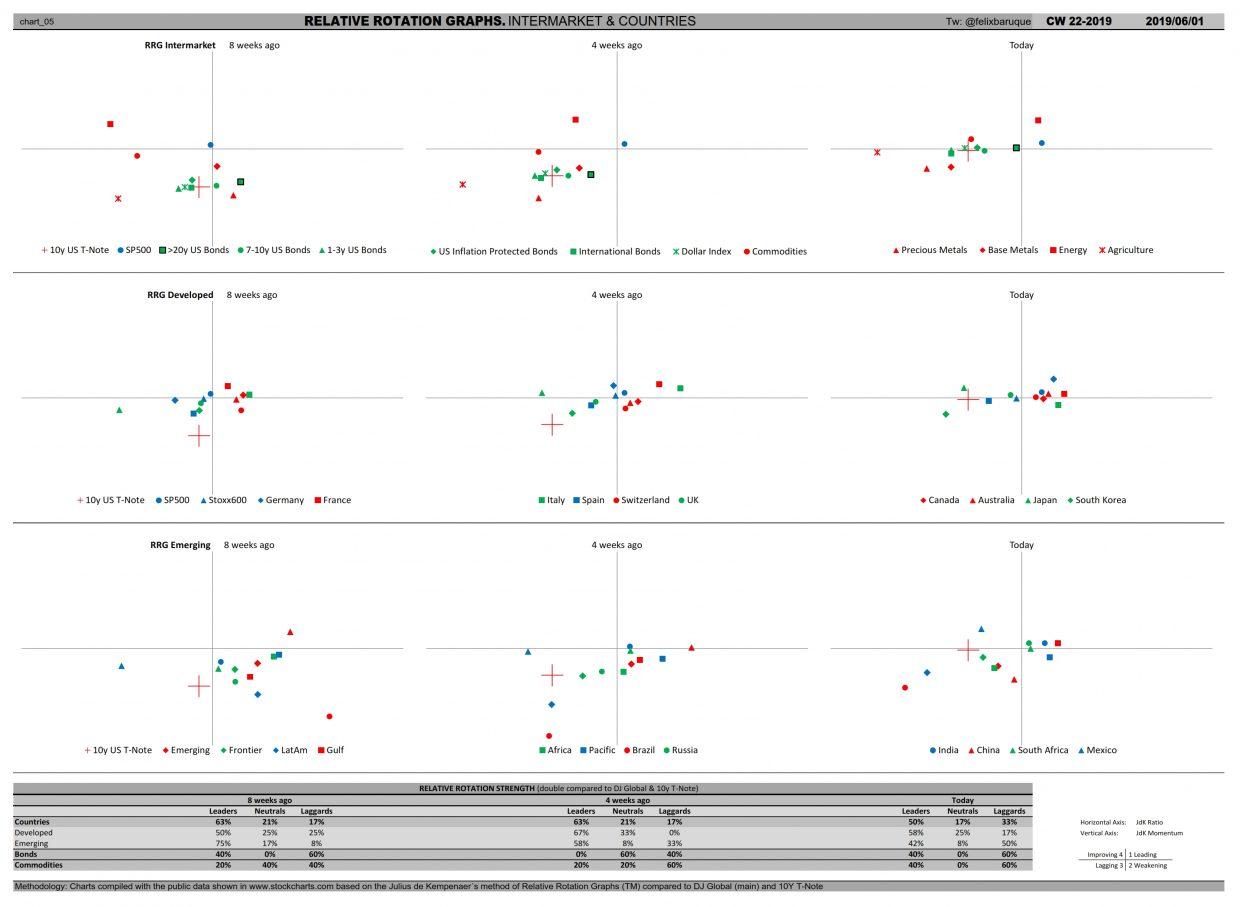

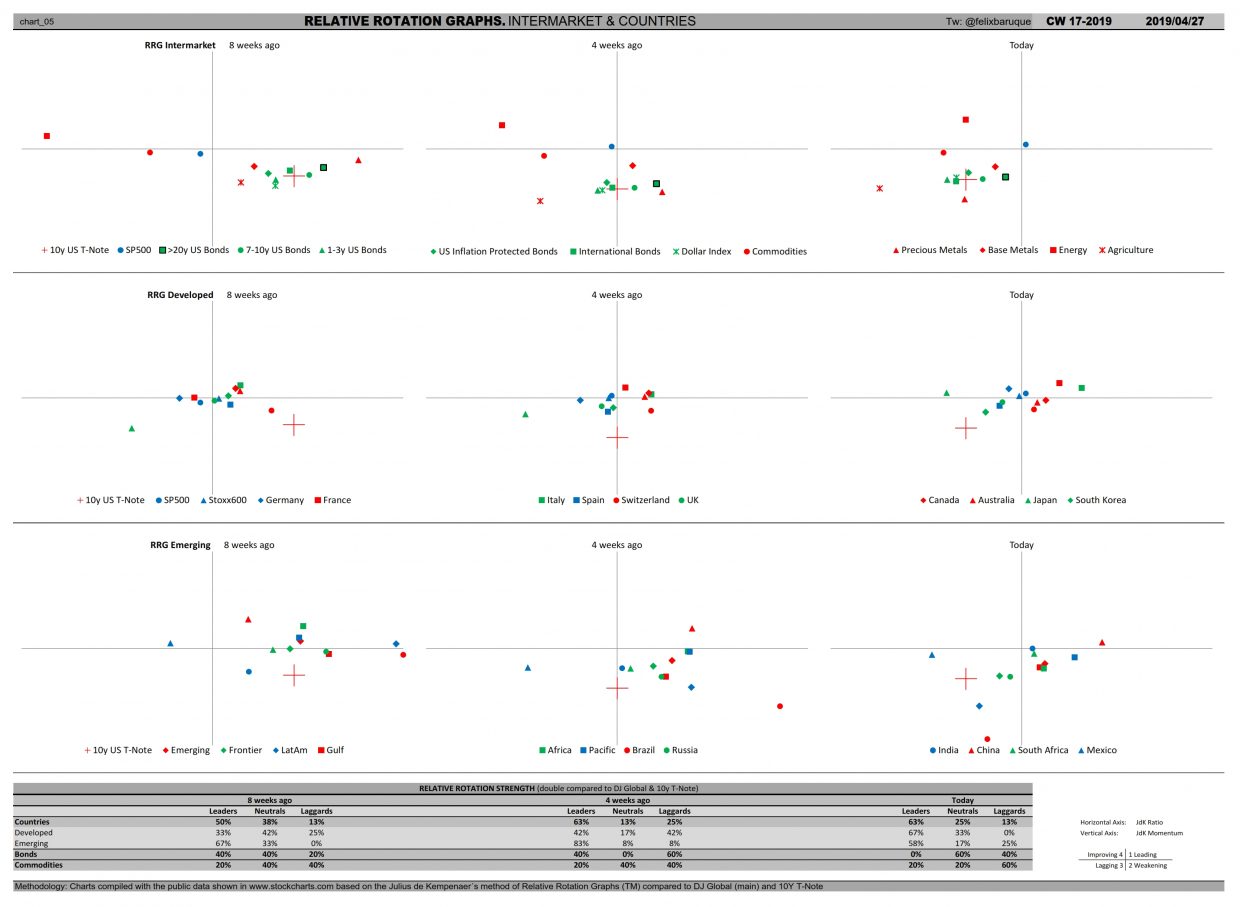

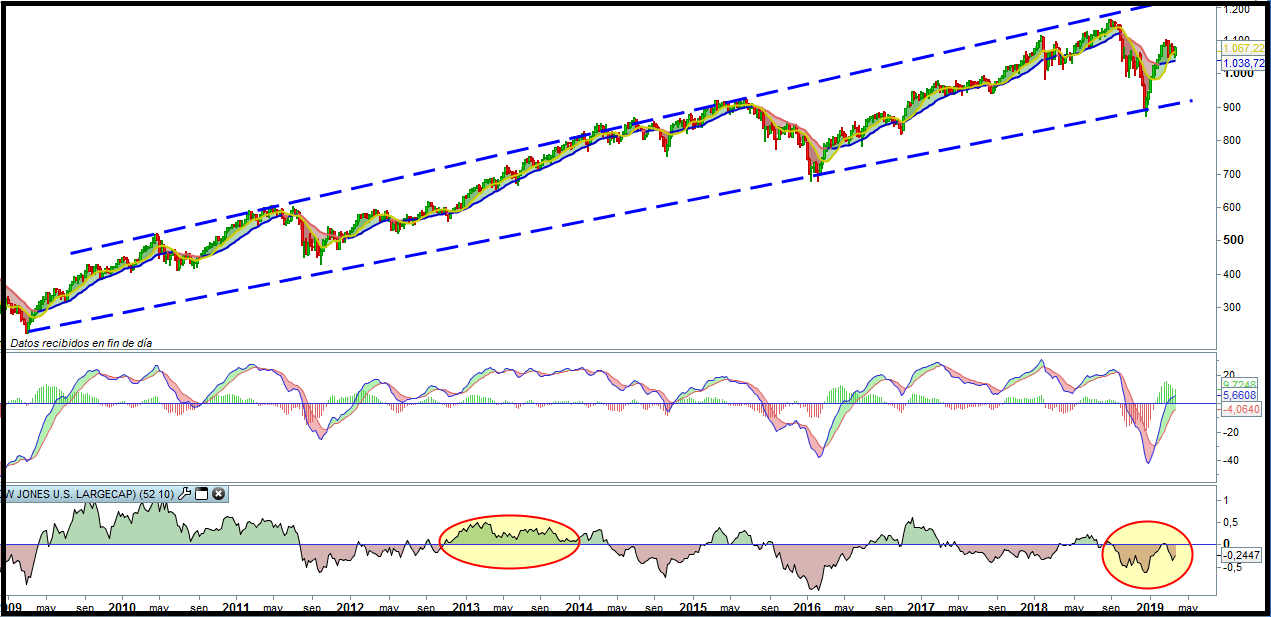

El siguiente gráfico muestra una conclusión clara: los bancos están en camino de tener que hacer frente a un situación similar a la de 2012

En realidad, en 2011, la Equity Risk Premium (ERP) se disparó a cerca del 20% (19,96% para ser exactos) cuando los problemas de Grecia se hicieron presentes. Hoy en dia que no tenemos que hacer frente a esta cuestión, el 14% de ERP es bastante dramático. Equivale a decir que el mercado espera que se produzca la quiebra de 1 de cada 7 bancos. Suponiendo que esta progresión de la ERP se deba por completo a la perspectiva de unos tipos negativos duraderos, el panorama es mucho peor que el reflejo anterior sobre el tema (finales de 2015).

Cuando esos temores de finales de 2015 disminuyeron, la ERP de los bancos se ajustó rápidamente del 12% al 8%, lo cual podría ser el punto más bajo que uno puede esperar en esta industria.

Otro aspecto que vale la pena mencionar en este gráfico es que la ERP de las entidades bancarias tiene una evolución propia en los últimos trimestres. La ERP de AlphaValue (con una cobertura de 463 acciones) en realidad está bajando gracias a la fuerte valoración del “núcleo duro” del mercado de valores europeo (es decir, las compañías de calidad no financieras).

Esto no es exactamente un descubrimiento,ya que la tendencia a refugiarse en valores de calidad (NESTLÉ (reducir, objetivo 108 CHF ) ha sido clara desde abril pasado.

La ERP simplemente muestra lo que ya sabemos, algo va a suceder, ya sea que la valoración de los bancos recupere un cierto grado de cordura o que las big caps más líquidas “tropiecen”

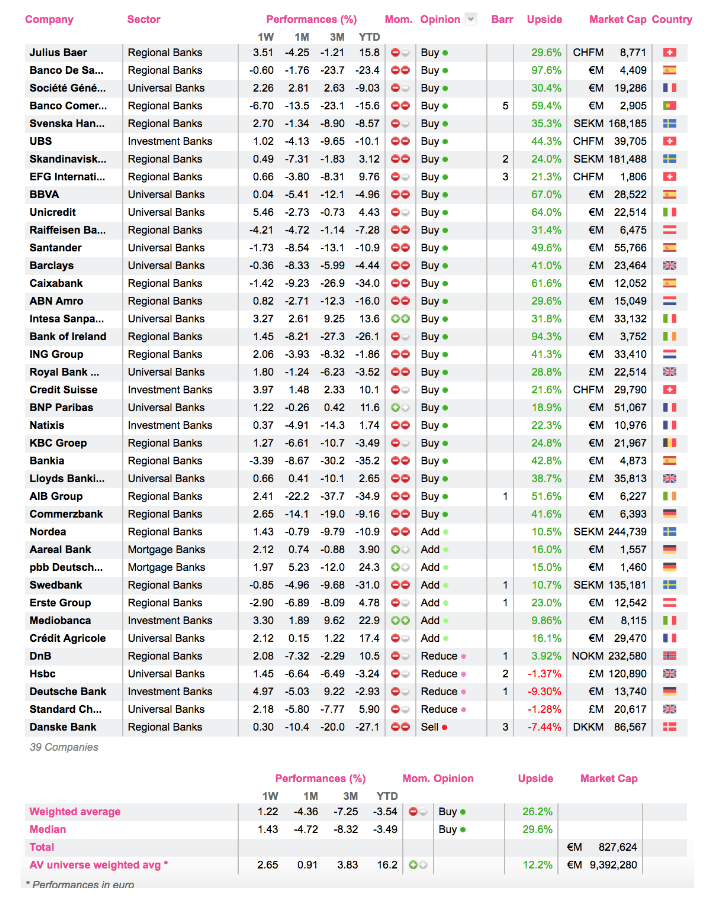

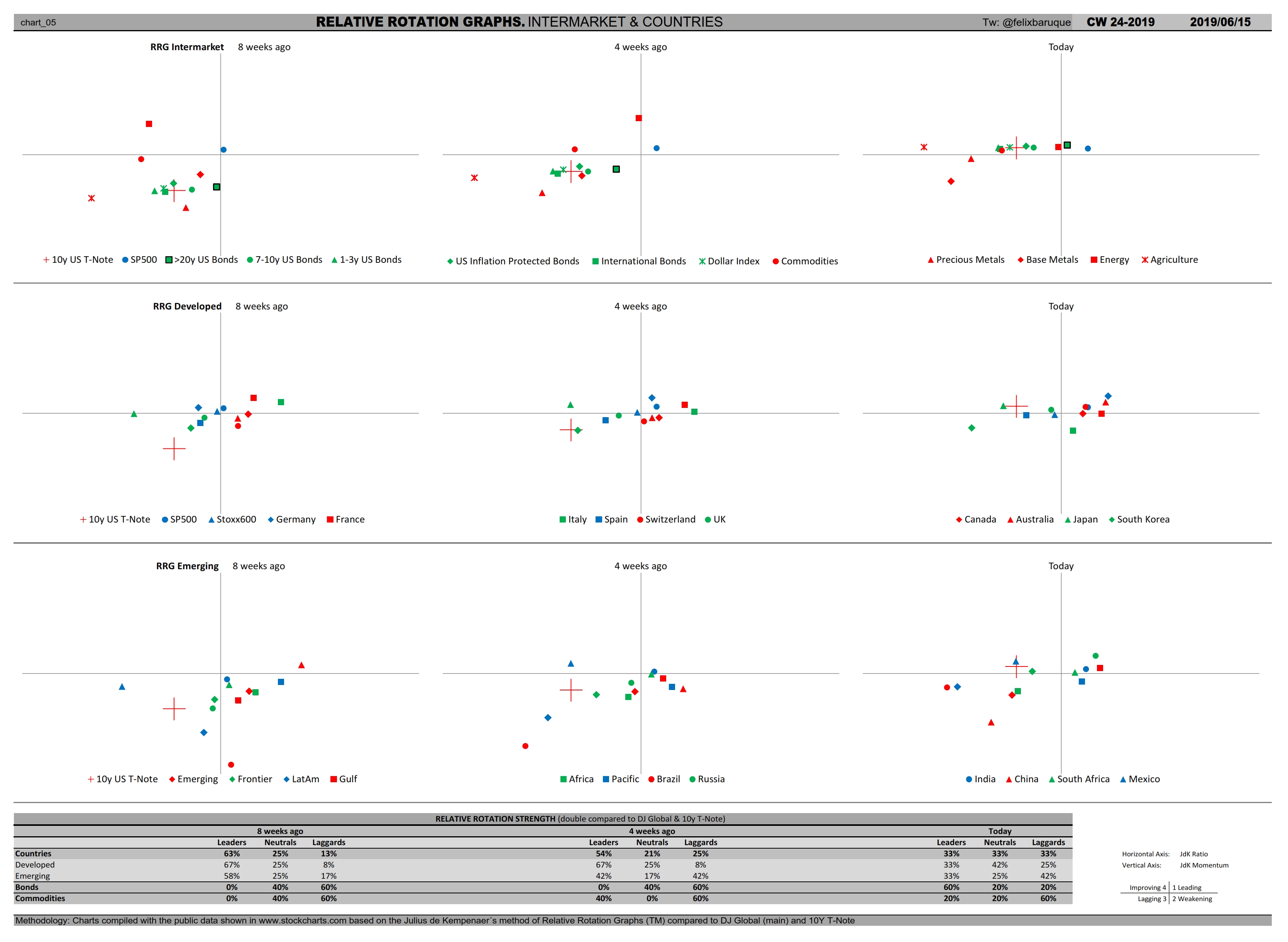

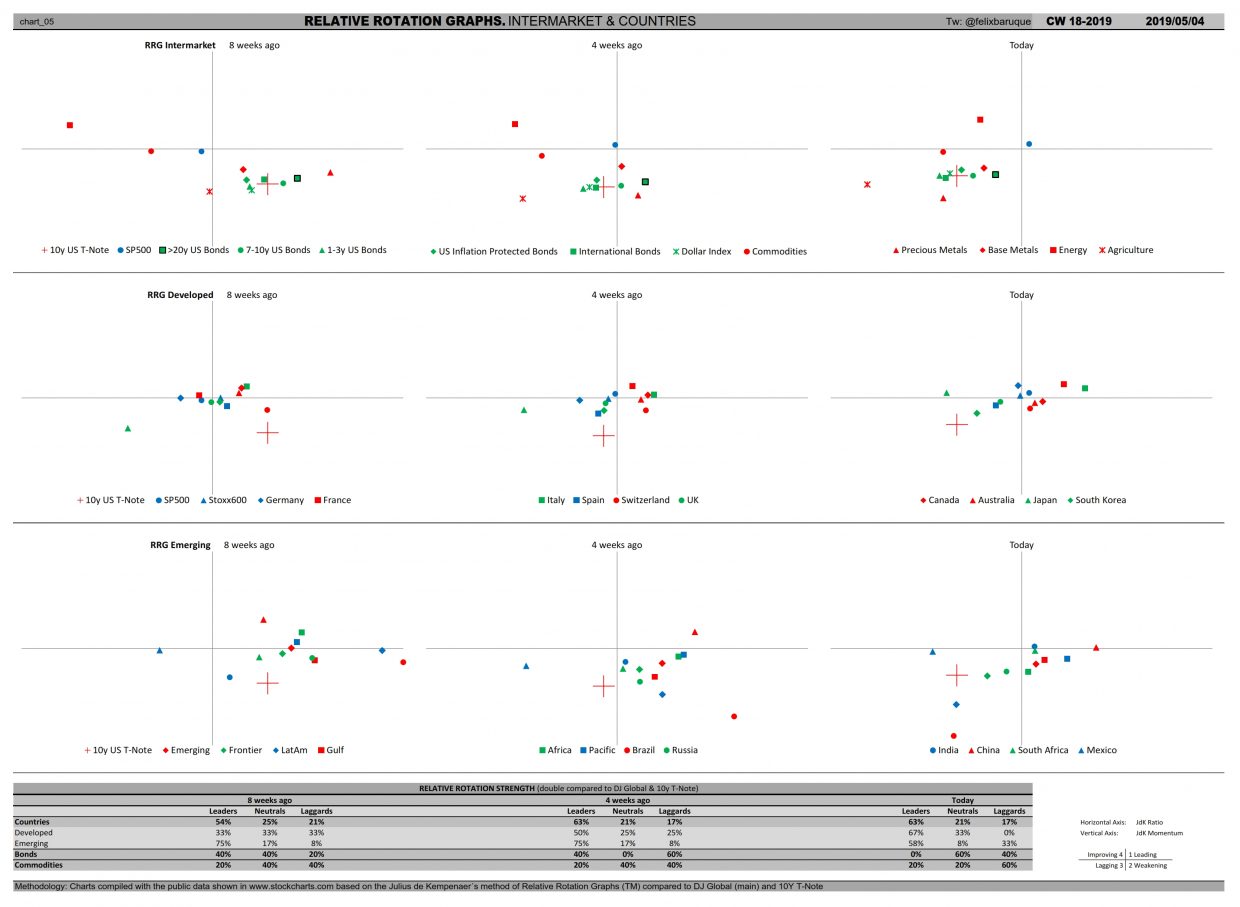

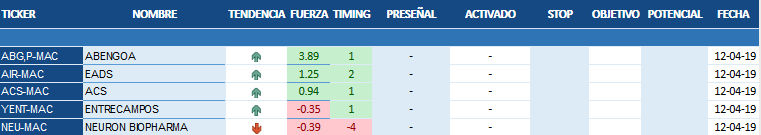

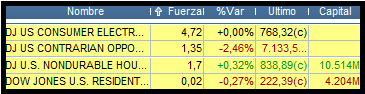

En este grafico de abajo se muestra la cobertura que esta realizando ALPHAVALUE con el sector bancario en Europa, y en la tabla de información podemos ver como tan solo dos compañías bancaria europea presenta un momento positivo doble ( con dos signos mas verdes activos). En la parte positiva podemos observar como una gran cantidad de bancos europeos tienen un potencial alcista muy atractivo, columna de UPSIDE.