Saludos desde Enbolsa.net.

Los bajistas se equivocan. Es una pena el daño causado en 2018, pero se equivocan. El “punto de inflexión temporal” (de peor a mejor) se identifica el 24 Dic. (S&P 500 +10% desde entonces), mientras que el “punto de inflexión conceptual” el 4 de enero, cuando Powell pudo ser realmente él mismo y expresarse con libertad, tras haber soportado fuertes presiones políticas a finales de año que le impidieron dar un giro lógico al enfoque de la Fed en su última reunión de 2018.

Y ese reenfoque, que sí pudo transmitir el 4 de Enero cambió las cosas: dijo que el ciclo americano es sólido (con eso disipó el miedo a una recesión), que las subidas de tipos dependerán de los datos (demostrando que la Fed cambia sus planes y se adapta si el ciclo económico lo hace necesario) y que no dimitirá aunque Trump se lo pida (independencia de la política).

Además, ese mismo 4 de enero saliró un empleo americano muy sólido. Desde entonces todo ha sido distinto. La semana pasada sirvió para consolidar dicho punto de inflexión a mejor (S&P500 +2,5%) porque se disipa el temor a una recesión. Y si la probabilidad de una recesión es baja, como nosotros defendemos, entonces los precios de entrada son atractivos.

Esta mejor perspectiva puede extenderse durante Enero y Febrero siempre que se cumplan 2 condiciones: (i) Buen aspecto de las negociaciones chino-norteamericanas, y (ii) Que los resultados empresariales americanos del 4T’18 que empiezan a publicarse hoy salgan buenos o, al menos, decentes (BPA estimado para el S&P500 +14,1%, que no está nada mal). Y si no enfrentamos ninguna recesión, ¿tiene sentido el “golpe” de 2018 con un BPA’18 americano aprox. +30% y +8,8% esperado para el BPA’19? La respuesta es no, sobre todo ahora que sabemos que los tipos subirán en Estados Unidos mucho más lentamente de lo que se descontaba, que los emergentes se recuperan y que las negociaciones chino-americanas parecen mejor enfocadas, además de que todo parece indicar que el Brexit va a extenderse bien en plazo de negociación, bien en periodo de transición, o bien en ambos. Defendemos que el Brexit será más estético que real: si no hubiera acuerdo, la aplicación de la cláusula de “backstop” permitiría que, en la práctica, el actual status quo durante realmente mucho tiempo.

Pero volviendo la mirada al rabioso corto plazo, el ritmo de la semana podría ser parecido al siguiente: arrancamos un Superávit Comercial chino aparentemente bueno esta madrugada, pero que en realidad es malo (ver nota específica en el apartado Escenario Macro) y con la publicación a partir de esta tarde de unos resultados americanos buenos (publican bancos y se esperan BPAs aprox. +30%), el martes May perderá la votación sobre el Brexit pero está absolutamente descontado y no tendrá impacto, las Ventas Por Menor americanas del miércoles saldrán aceptables o buenas (+0,3% vs +0,2%), el jueves se confirmará una Inflación europea cómodamente inferior a +2% (se espera confirme el +1,6% preliminar) y la Producción Industrial americana del viernes será mediocre pero en absoluto mala (+0,3% vs +0,6%).

Será inevitable alguna toma de beneficios espontánea, como el viernes pasado y como sucederá hoy lunes tras las cifras chinas flojas y tras el rally acumulado, pero eso no solo será normal, sino incluso sano. ¿Qué hacer? Si ya estamos posicionados mayoritariamente (muy mayoritariamente, por favor) en bolsa americana y, si nuestro perfil de riesgo lo tolera, parcialmente también en Brasil e India, entonces sólo esperar. Y si no lo estamos, movernos para reposicionarnos allí. Es determinante aprovechar Enero y Febrero y estas tomas de beneficios pasajeras porque Marzo reactivará 2 incógnitas: el día 1 termina la tregua comercial chino-americana y el 29 debe ejecutarse el Brexit o aplicar el “backstop”. Y si las bolsas se recuperan ahora, probablemente en Marzo se detengan… El momento es (aún) ahora.

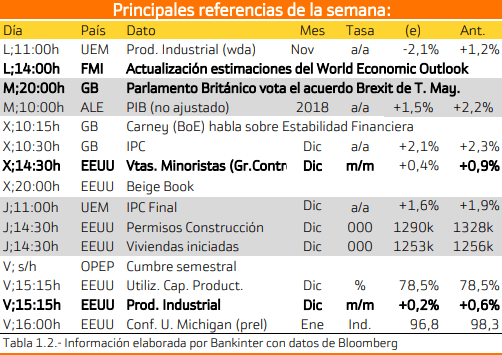

En la siguiente imagen les mostraremos las noticias destacadas de esta semana:

Esta semana la atención se centrara en Estados Unidos y Europa

Los eventos más relevantes son:

LUNES:

El FMI realizará una revisión de sus indicadores macroeconómicos.

MARTES:

Inglaterra votará si aplicar el acuerdo sobre el Brexit de Tersa May.

MIÉRCOLES:

Las ventas minoristas de Estados Unidos.

VIERNES:

Producción industrial de Estados Unidos.

La importancia de los datos presentados esta semana es que presentan el crecimiento del mercado europeo e indicadores adelantados de lo que se puede esperar en el futuro en la economía.

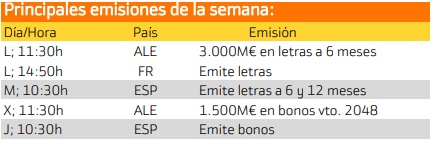

A continuación se exponen las principales emisiones de esta semana.

Las principales emisiones de esta semana pertenecen a Alemania y España.

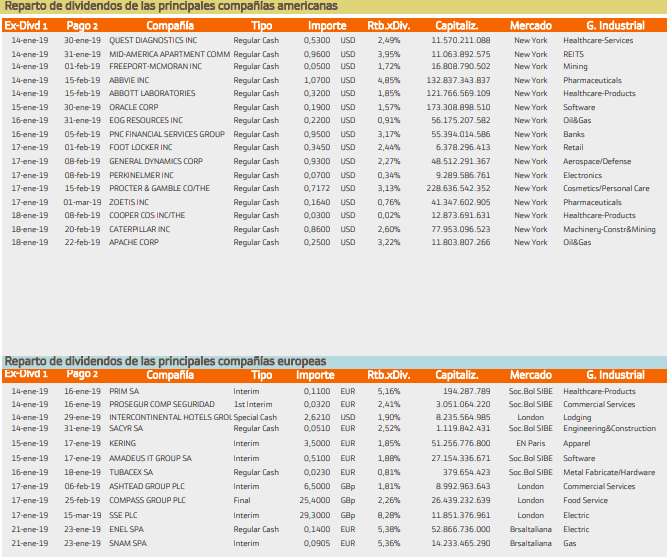

Con respecto al pago de dividendos aparecen las siguientes compañías:Para Estados Unidos destacan

MID America con un 3.95%.

Mientras que en SSE PLC con un 8.28%.

Si desea obtener más información acerca de estas estrategias, consultar la plataforma con la que realizamos está operativa o asistir a las sesiones en vivo, solo tiene que enviarnos un mail a admin@enbolsa.net y estaremos encantados de poder ayudarle.