Hola a todos los lectores de Enbolsa.net.

Esta semana tenemos macro escasa y un recuerdo de indicadores americanos publicados el viernes no muy bueno, de manera que lo racional sería pensar que el arranque será algo flojo. Pero no será así. En el peor caso podríamos tener una semana de consolidación de niveles. Todo depende de lo que haga el USD. Si se atreve a atravesar la barrera psicológica de 1,21 (improbable), entonces las bolsas europeas se bloquearían de momento. Pero si no es así, entonces tendremos otra semana alcista para bolsas… y, como el BCE volverá a comprar (programa APP) una vez pasadas las vacaciones de Navidad, los bonos soberanos periféricos europeos seguirán reduciendo poco a poco sus TIR de mercado, como ya sucedió en la segunda mitad de la semana pasada. Un dólar débil implica que el oro se aprecia (1.320$) sin que eso deba llevarnos a pensar que el dinero busca refugio. En absoluto; se trata de una correlación inversa que funciona casi siempre.

El único activo que no sube es el dólar; el resto evolucionan francamente bien. Incluso cuando los datos publicados no son buenos, como sucedió con la macro americana del viernes. El empleo creado fue inexplicablemente flojo (148.000 vs 190.000 esperados y cualquier cifra inferior a 200.000 es poca cosa en este contexto), el Déficit Comercial fue el más elevado en casi 6 años (-50.500M$) y el ISM No Manufacturero retrocedió inesperadamente (55,9 vs 57,6 esperado vs 57,4 anterior). Sólo los Pedidos a Fábrica batieron expectativas (+1,3% vs +1,1% esperado), pero las bolsas ignoraron las malas noticias y continuaron subiendo. Estamos en “modo rally”. Incluso el dólar reaccionó con escepticismo: aunque al principio retrocedió hasta 1,208, enseguida giró al alza para estabilizarse en aprox. 1,203… como si nada hubiera ocurrido. Y más o menos ahí ha permanecido durante el fin de semana. Con estos antecedentes, ¿cómo atreverse a estimar una semana floja por muy pocas referencias que haya? El “modo rally” se impone. Entre hoy lunes y mañana martes se publican un par de cifras que probablemente reforzarán aún más perspectiva sobre el ciclo europeo, lo cual es peligroso para el euro. Las Ventas Minoristas de hoy a las 11h se espera avancen nada menos que +2,4% vs +0,4% anterior y la Tasa de Paro de mañana a la misma hora podría retroceder una décima, hasta 8,7%. Eso debería reforzar al euro, siendo este el riesgo de esta semana. Pero si aguanta por debajo de 1,21 no sucederá nada. A juzgar por su fría reacción el viernes ante una macro americana débil parece probable que vuelva a tantear el nivel 1,208, pero que no vaya más allá.

Si así sucediera, lo racional sería que las bolsas se dejaran arrastrar por su actual inercia alcista y que los bonos periféricos europeos siguieran estrechando diferenciales con Alemania ante la expectativa (o la realidad) del regreso de las compras del BCE. Pero, aunque el euro acapare el protagonismo en el corto plazo y se haya convertido en el factor de riesgo para las bolsas, en realidad no deberíamos tenerle miedo con una perspectiva de medio plazo. El rango 1,20/1,25 es más probable que 1,15/1,20, al menos mientras la economía europea ofrezca una notable ganancia de tracción. Cuando el euro profundice en la banda 1,20/1,25 es probable que las bolsas europeas se detengan, pero eso será sólo transitorio. La economía europea se expande por encima de +2,5% y la inflación ha retrocedido desde +1,5% hasta +1,4% la semana pasada, así que las variables expansivas de un ciclo sólido con precios bajos terminarán imponiéndose. ¿Demasiado bonito para ser cierto? Correcto, pero ya hemos repetido muchas veces que ahora el riesgo es quedarse fuera del mercado y que perderse el arranque de 2018 supondría un coste de oportunidad difícil de recuperar después. Y parece que va a cumplirse.

En la siguiente imagen les mostraremos las noticias destacadas de esta semana:

Esta semana destaca para el mercado europeo y Estadounidense.

E

LUNES

Índice de precios de viviendas del Banco de Escocia y encuesta de perspectivas empresariales del Banco de Canadá. Hay un par de indicadores económicos de los que vale la pena estar pendientes, hoy que los mercados japoneses están cerrados por la festividad del seijin no hi, el día de la mayoría de edad. El Banco de Escocia publica el índice mensual de precios de vivienda a las 08:30, mientras que esta tarde, a las 15:30, el Banco de Canadá dará a conocer su encuesta trimestral sobre panorama empresarial.

MARTES

Mañana tendremos una sesión más movida en el frente de los datos, aunque no se espera que provoquen mucha volatilidad porque son de poco impacto. Los datos más destacados de la agenda económica son la aprobación de permisos de construcción de Australia, la producción industrial de Alemania y la balanza comercial y la tasa de paro de la zona euro, que conoceremos a las 00:30, 07:00 y 10:00, respectivamente.

MIÉRCOLES

El mercado, pendiente de las cifras de inflación de China y de producción industrial de Reino Unido. Después del dato de diciembre, peor de lo esperado, los economistas anticipan que la inflación en el gigante asiático se situará mejor este mes de enero. En Europa, la oficina nacional de estadísticas publicará su informe mensual sobre producción industrial a las 09:30, mientras que, al otro lado del charco, la oficina canadiense de estadística y la BLS (oficina de estadísticas laborales de EEUU) publicarán datos mensuales de permisos de construcción y de precios de importación, a las 13:30 GMT. Seguirá la EIA, con el informe de inventarios de crudo, a las 15:30.

JUEVES

El jueves salen datos de gasto del consumidor de Australia y de inflación de EEUU, ambos importantes para los mercados.Australia empieza la sesión con el informe de ventas minoristas, a las 00:30; seguirán otros informes de menor calado. El siguiente dato importante será el IPP de EEUU, a las 13:30 GMT. Al mismo tiempo, EEUU publicará sus datos semanales de solicitudes de paro. Más tarde, a las 20:30, el presidente de la Fed Bill Dudley hablará sobre el panorama económico de EEUU en la Securities Industry and Financial Markets Association (Asociación de la industria de valores y mercados financieros).

VIERNES

Gasto del consumidor e inflación de EEUU. La semana cerrará con más datos de EEUU: el IPC y las ventas minoristas. Al mismo tiempo saldrán algunos datos subyacentes, con los que los pares con USD podrían ofrecer amplias oportunidades este último día de la semana.

Con todas estas publicaciones se podra estimar el crecimiento económico de las economías europeas y norteamericanas.

La importancia de los datos presentados esta semana es que presentan el crecimiento del mercado europeo e indicadores adelantados de lo que se puede esperar en el futuro en la economía.

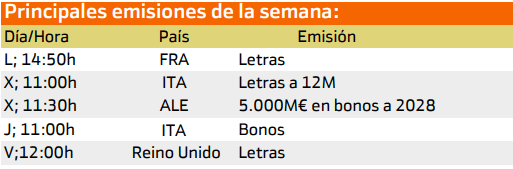

Las principales emisiones de esta semana son las de Italia y Alemania.

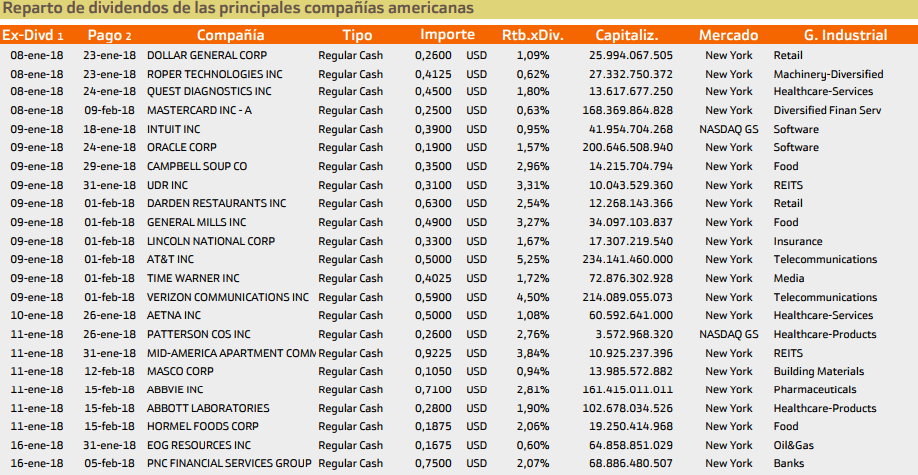

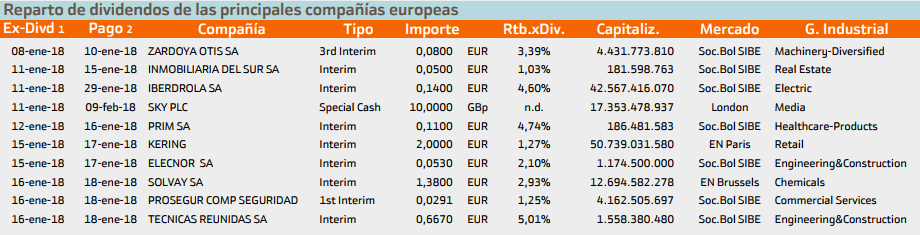

Con respecto al pago de dividendos aparecen las siguientes compañías:

Para Estados Unidos destaca AT&T con un rendimiento del 5.25%.

Mientras que en Europa destaca Técnicas Reunidas con un 5.01%.

Si desea obtener más información acerca de estas estrategias, consultar la plataforma con la que realizamos está operativa o asistir a las sesiones en vivo, solo tiene que enviarnos un mail a admin@enbolsa.net y estaremos encantados de poder ayudarle.