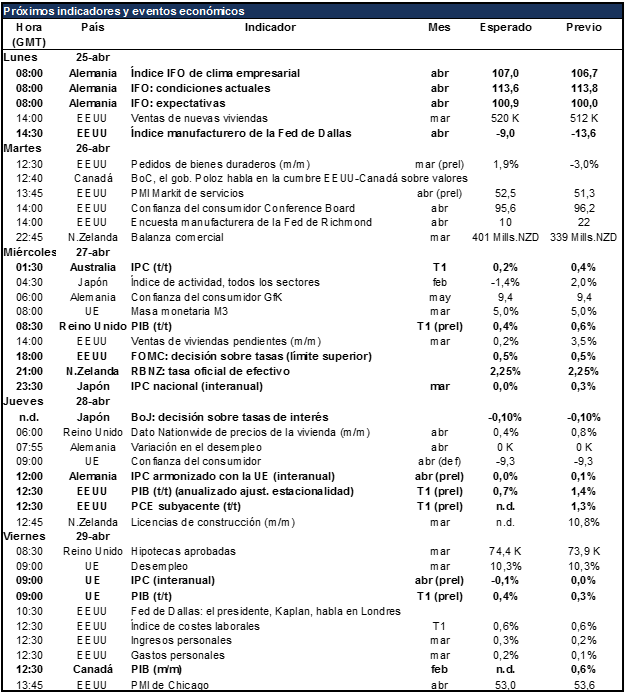

Una semana muy ajetreada para los mercados, en la que destacan tres reuniones de bancos centrales importantes (FOMC, Banco de Japón y RBNZ) y los datos de PIB del T1 y de IPC en varios países. Por otro lado, esta semana tenemos un número de comparecencias relativamente bajo, con tan sólo un conferenciante de la Fed el viernes para contarnos lo que significa realmente la decisión del miércoles.

El FOMC será el momento álgido de la semana… y no lo será. Por una parte, el mercado le da una probabilidad de cero (0,0%) a que suban tasas en esta reunión, y yo no discutiría con eso. Además, no hay conferencia de prensa posterior, ni se le permite a ningún miembro que hable hasta el viernes. En lo único en que podemos basarnos es en la declaración. Dado que el mercado ha escuchado últimamente a cierto número de conferenciantes de la Fed, generalmente acomodaticios, yo esperaría que incluso una declaración neutral de la Fed haría que el mercado incremente la probabilidad de una subida de tasas en junio (actualmente, sólo del 21%), y por consiguiente resultaría positiva para el USD.

Hay mucho más debate y anticipación respecto a la reunión del Banco de Japón (BoJ). La encuesta Bloomberg a pronosticadores mostró que casi todos -40 de 41- esperaban alguna modificación en la política monetaria antes del fin de año, y 23 de ellos la esperaban en esta reunión. En cuanto a lo que podrían hacer, la reacción doméstica a sus tasas negativas de interés ha sido, bueno… negativa, y ya están comprando la mayor parte de las emisiones de bonos del gobierno japonés. El viernes se publicó en los medios que están planteándose una facilidad de préstamos con tasas negativas para los bancos, muy en la línea del programa TLTRO2 del BCE. Si eso es todo lo que hay, entonces probablemente habrá una reacción de “compra con el rumor, vende con la noticia” y el yen podría fortalecerse.

La decisión del RBNZ sobre tasas de interés, al aparecer como lo hará sólo 3 horas después del FOMC, podría quedar perdida entre la actividad general del mercado. No obstante, el mercado asigna una probabilidad de rebaja de tasas de en torno al 50%, por lo que es probable que haya una buena volatilidad independientemente de cual sea la decisión. La divisa se ha fortalecido desde la última reunión, pero al igual que en Australia, los precios de las materias primas (específicamente, los lácteos) también se han fortalecido. Entretanto, el gobierno ha estado ejerciendo presión sobre el gobernador Wheeler para que haga subir la inflación. Mi expectativa sería que no modifiquen las tasas de interés, pero que manifiesten un claro sesgo facilitador y comentarios sobre el NZD que dejen más débil la moneda.

Además de estos tres eventos principales, el Reino Unido, los EEUU y la UE publican sus estimaciones preliminares del PIB en el T1 (y además Canadá publica su cifra mensual de PIB para el mes de febrero). El pronóstico sobre el crecimiento en el Reino Unido y los EEUU es que se haya frenado un poco, mientras que se espera que el crecimiento en la UE se haya acelerado. Recuérdese que los datos del PIB de EEUU también incluyen la estimación para el T1 del deflactor de gastos en consumo personal (PCE) subyacente, que es el indicador favorito de la Fed para sus objetivos de inflación. Esa también es una cifra clave.

También conoceremos los datos de IPC de Australia, Japón, Alemania y la UE. Llamativamente, el pronóstico para la inflación es que se haya suavizado en todas partes pese a la subida en los precios del crudo. No obstante, varios bancos centrales han mencionado que la subida en los precios del crudo incrementa su confianza en que la inflación se recuperará en el medio plazo, por lo que esto podría no ser un factor tan importante como podría haber sido unos meses atrás.

En cuanto al lunes, la principal noticia serán los índices Ifo en Alemania. Se espera que la valoración actual baje algo, pero que el índice de expectativas -el más importante de los dos- suba. Eso debería ser ligeramente positivo para el EUR.

El índice de la Fed de Dallas se vigilará atentamente en vista de que el índice de la Fed de Filadelfia ha salido bastante por debajo de las expectativas y que el PMI Markit manufacturero para los EEUU ha caído inesperadamente.

SI desea pedir más información sobre esta estrategia, consultar la plataforma con la que realizamos está operativa o asistir a las sesiones en vivo donde realizamos la operación solo tiene que enviarnos un mail a admin@enbolsa.net y estaremos encantados de poder ayudaros.

Ya tenemos en marcha el nuevo servicio para nuestros seguidores. La sala de trading ENB será un lugar donde los traders de EnBolsa.net estaremos operando en vivo y en directo durante toda la sesión, realizando operaciones intradiarias. Si quiere saber más sobre ella pulse en esta banner