El departamento de Análisis de Enbolsa dispone de una amplia variedad de herramientas de análisis y estudio de los mercados y entre esas herramientas encontramos un software estadounidense altamente premiado y galardonado por los estamentos americanos del trading como es METASTOCK. Con este programa de análisis hemos encontrado una interesante oportunidad de giro alcista a través de la estrategia de SwingTrading LCI en un índice europeo con una alta probabilidad de éxito en su movimiento de cambio de tendencia.

El LCI es un sistema de trading que utiliza un avanzado y potente buscador de soportes y resistencias con alta probabilidad de giro. Estas zonas de trading son automáticamente detectadas por los expertos buscadores programados, y en el caso que aparezca una oportunidad de trading el sistema nos notificará los puntos de entrada , los niveles de objetivo , el nivel de stop loss y los patrones de confirmación necesarios para iniciar la operación de compra o de venta.

El sistema de búsqueda y cuantificación de oportunidades está basado en la búsqueda de múltiples aspectos técnicos como son las zonas de soporte y resistencia horizontal encontrada, los niveles de Fibonacci que actúan como zonas de control, el aumento o disminución del volumen de un activo, los ciclos de movimientos, la volatilidad y los patrones de candlestick que aparezcan en las zonas de conflicto o zonas de trading.

Todos estos puntos encontrados son analizadas y cuantificados en un ranking o un score que cuantifica la calidad de dicha señal encontrada.

Esta puntuación de probabilidad de giro en una zona concreta de control, junto con la señal encontrada de compra o venta en un punto determinado del movimiento de la curva de precios, es lo que nos hace pensar en un patrón de giro alcista o bajista lo suficiente satisfactorio como para emprender la operación.

En este caso se ha activado una señal por la Técnica LCI en el índice europeo de renta variable más importante como es el EUROSTOXX50

La señal activa en EUROSTOXX50, tiene una probabilidad de giro ALCISTA del 90% sobre 100%, frente al 20% sobre 100% de que siga siendo BAJISTA (BULLISH), probabilidad medida por el indicador azul de la parte superior del gráfico. Pero debemos tener en cuenta que para que ese giro sea una realidad necesitamos que haya una confirmación de la señal de giro en los próximos días, sino la opción de giro al alza desparecerá.

Además, se ha generado una señal de venta a través del indicador rojo que aparece en la parte inferior del gráfico, que nos indica que este activo se encuentra en zona de sobreventa, dicha señal es denominada MB que aparece en el gráfico adjunto en color morado encima del día de cotización. Esta señal es la MEDIUM BULLISH SIGNAL y por lo tanto una de las más interesantes que genera este sistema LCI.

En el texto de la parte izquierda del gráfico podéis ver los requisitos de la operación siempre y cuando en los próximos 2-3 días el precio del EUROSTOXX50 active la señal de COMPRA con la perforación del máximo del pasado viernes, dando lugar a una de STOP LIMIT ENTRY en los 3.305.63 puntos.

Como dato adicional, el sistema nos muestra tres niveles posibles de salida. Uno de ellos es más sencillo de conseguir y no siempre corresponde al ratio de riesgo 1:1 en este caso estaría fijado en el nivel de los 3368.57

El segundo nivel de salida ya es más interesante desde el punto de vista riesgo/beneficio y en este caso está fijado en los 3442.79 y se considera como nivel PRIMARIO de objetivo.

Por ultimo tenemos el objetivo extendido que está situado en la zona de los 3544.07 que es un nivel de precios muy alejado del punto de entrada y cercano a los máximos de los pasado meses de mayo y julio de este 2018 cuando el índice marco los máximos de la zona de resistencia de los 3550

En el caso que la entrada alcista sea una realidad consumada en los próximos 3 días, deberemos fijar un STOPLOSS en los niveles de 3241.55 puntos como nos marca el texto de esta técnica contra tendencial LCI.

Además de todo lo comento anteriormente con respecto a la señal de largos por el método LCI, también podemos decir que este índice europeo de renta variable se encuentra en una zona de mínimos o soporte estática del pasado mes de marzo cuando alcanzó el nivel de 3250. Ese nivel de precios podría actuar de forma rígida como soporte.

Pero como no solo nos podemos fiar de los datos analizados por este modelo de entrada LCI, hemos querido completar nuestro análisis de esta bonita entrada alcista con el estudio de la PROBABILIDAD DE ÉXITO ESTADISTITO de esta entrada atendiendo a su NUBE DE PROYECCION ESTADISTICA.

La estadística también es una herramienta que se suele utilizar al realizar análisis técnico. De hecho Enbolsa.net la emplea para proyectar la evolución del precio de un activo por periodos de corto plazo de 90 a 180 días. Anteriormente se ha utilizado esta estrategia con óptimos resultados.

Pero, ¿por qué es tan útil la probabilidad estadística en el análisis técnico?

En base a resultados estadísticos se puede predecir un movimiento futuro utilizando el histórico de un patrón concreto.

El estudio estadístico que vamos a realizar se puede hacer en base a indicadores, en base a pautas estacionales, teniendo en cuenta zonas de sobrecompra y sobreventa o en base a patrones chartistas y en el ejemplo de hoy tendremos en cuenta la señal LCI ALCISTA que hemos analizado anteriormente.

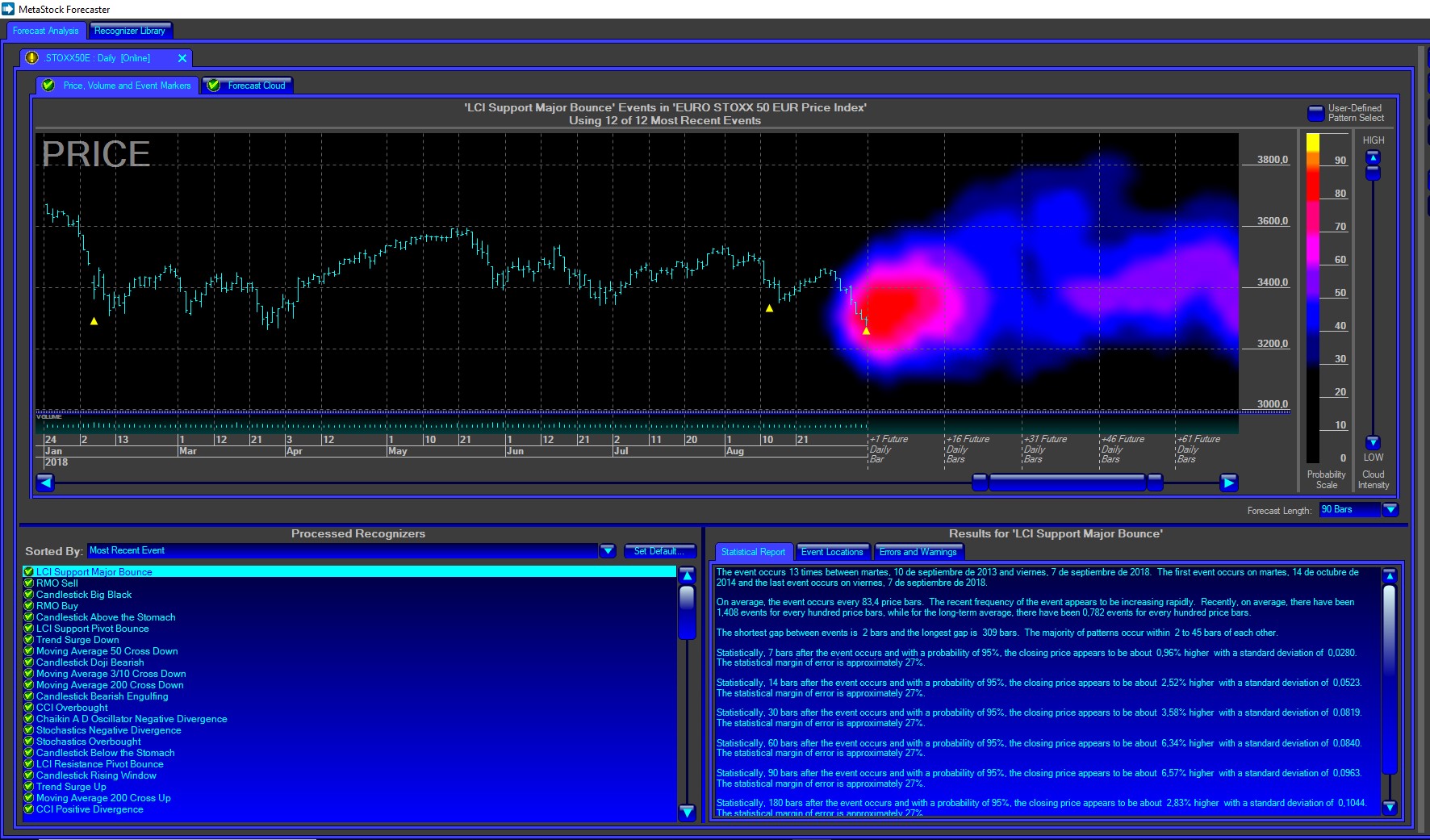

Este primer gráfico nos muestra la nube de probabilidad generada por las ultima 12 señales alcista LCI SUPPORT PIVOT BOUNCE.

Cuantos mas resultados parecidos hayamos obtenido en cada señal del pasado, mayor será la probabilidad de que esta señal de un resultado concreto en el futuro, y por lo tanto nuestra nube de puntos nos marcara las zonas más probables de éxito y las zonas menos probables que ocurran.

Esa nube de puntos la proyectaremos a futuro y obtendremos así el posible movimiento de precios del activo subyacente elegido, atendiendo a un estudio histórico concreto y definido.

En el ejemplo actual vemos la mancha de color de la probabilidad estadística dejada por las ultimas 12 veces que apareció esta señal en el activo cotizado en concreto. Se observa fácilmente como su mancha es alcista y proyecta su zona de calor o zona roja al alza tras la aparición de una señal de este tipo.

El cuadrante de abajo a la derecha en color azul nos muestra los resultados estadísticos de subida del precio para el Eurostoxx 50 en distintos espacios temporales trabajando sus probabilidades de forma individual en cada espacio de tiempo, de esta forma podremos localizar que fecha será la más apropiada para trabajar en este activo al alza, buscando la combinación de probabilidad y rentabilidad alcista.

Los resultados estadísticos nos dicen que en el espacio comprendido entre los 60 y los 90 días. Este activo podría obtener una rentabilidad alcista de entre un 6.34% en un periodo de 60 días y un 6.57% en un periodo de 90 días. Si nos movemos en plazos de tiempo más cortos, rondando los 15 o 30 días, las posibilidades de rentabilidad alcista se disminuyen a más de la mitad pudiendo el precio moverse al alza tan solo en un 2.52% para los 15 días y los 3.58% en los 30 días siguientes a la señal de entrada. Por último, es curioso indicar que no por estar mucho tiempo en este activo nuestra posible rentabilidad será mayor, ya que las previsiones de ascenso de cotización en un periodo de 180 días son de tan solo un 2.83% quedándose muy retrasada frente a los datos de corto plazo mencionados anteriormente en los espacios temporales de 15 y 30 días.

Conoce más sobre el análisis chartista.