Próximamente nos encontraremos otro año más en el mes de mayo y todos sabemos lo que ello significa. El inicio de un periodo de correcciones los cuales suelen abarcar todo el periodo de verano.

Pero para analizar este mes de mayo, es interesante considerar la definición de estacionalidad.

Son un conjunto de comportamientos de las cotizaciones que dan lugar a realizar estrategias de inversión y especulación en bolsa que se realizan porque estadísticamente tienen un elevado porcentaje de éxito que varía según la pauta estacional y que se basan en la psicología de los inversores, razones fiscales, mecánica de los brokers, etc

Pero concretamente, la pauta estacional sell in May and go away:

Es la pauta estacional más conocida que propone vender en mayo y permanecer fuera del mercado de renta variable hasta octubre

Algunos analistas argumentan que esto es debido a que los inversores tienen a irse de vacaciones tranquilos, vende y de esta forma no tienen que estar atentos a sus inversiones. Hay además una razón adicional que tiene que ver con la fiscalidad, y es que la ley de Estados Unidos permite que se ingrese dinero en los fondos de pensiones con cargo al ejercicio fiscal anterior.

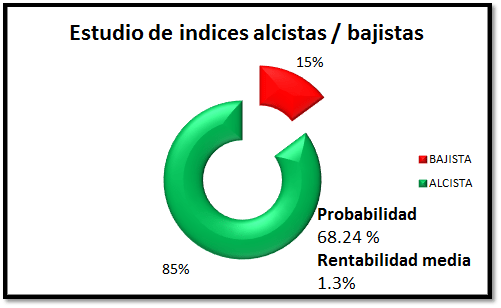

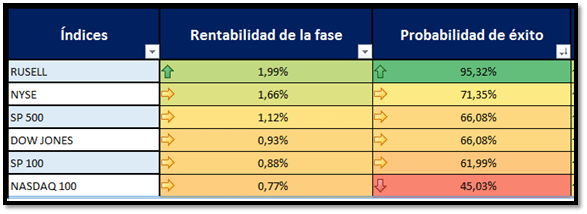

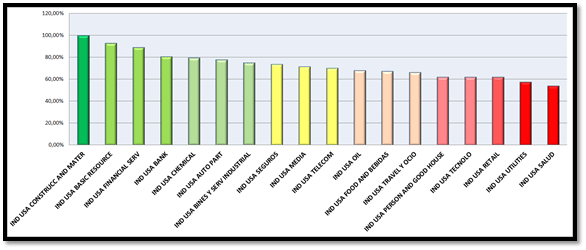

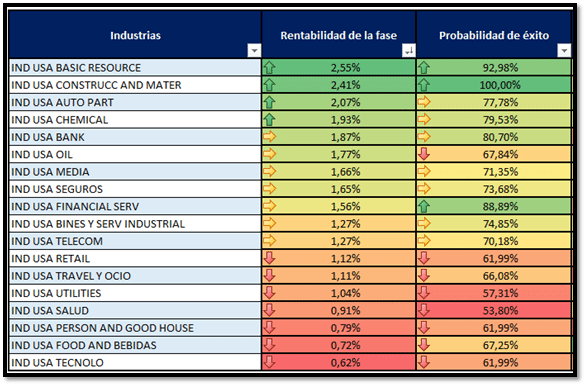

Pero actualmente, ¿Qué movimiento del mercado se espera en función de la estacionalidad?

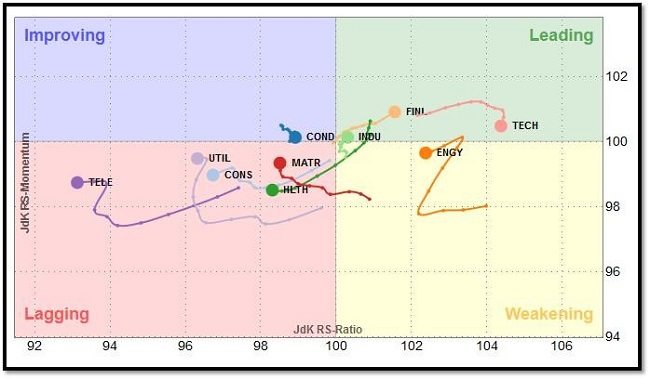

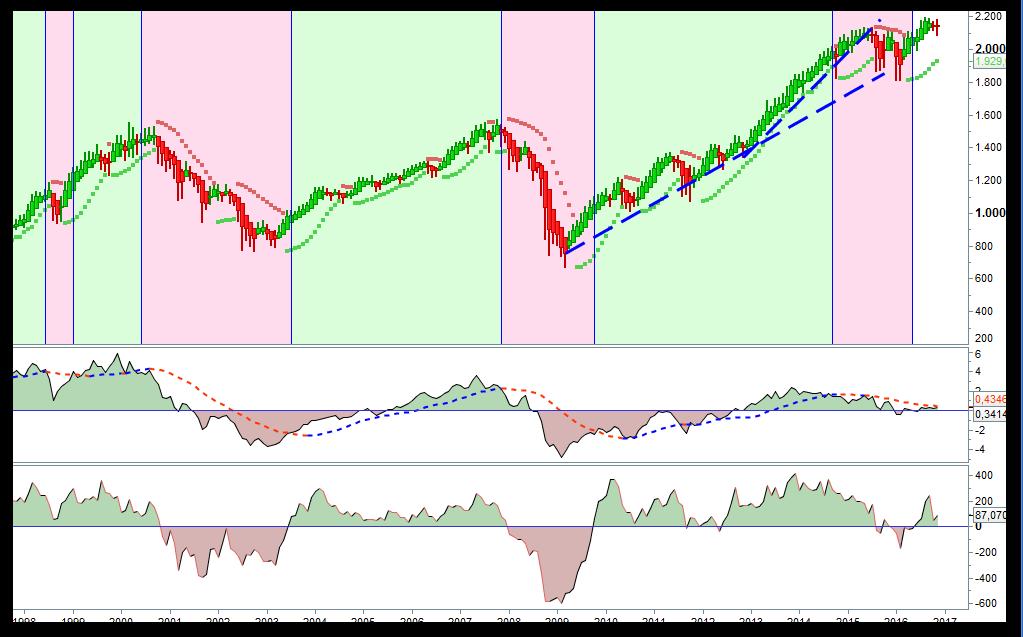

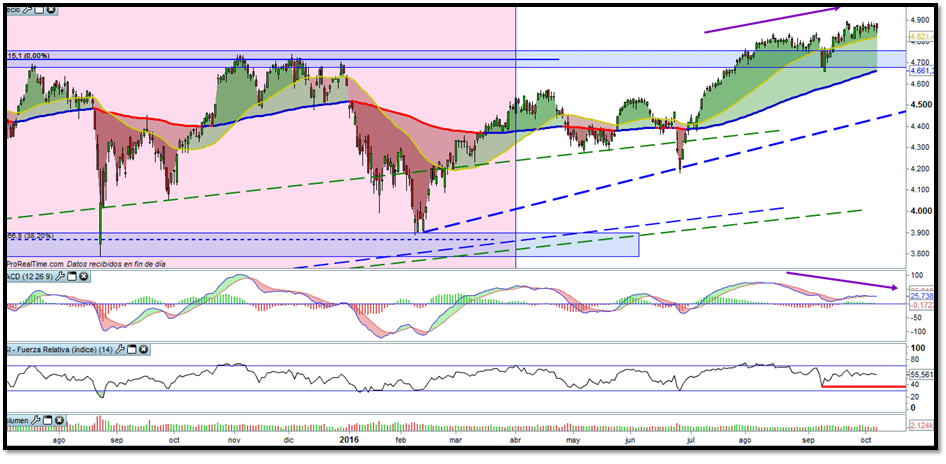

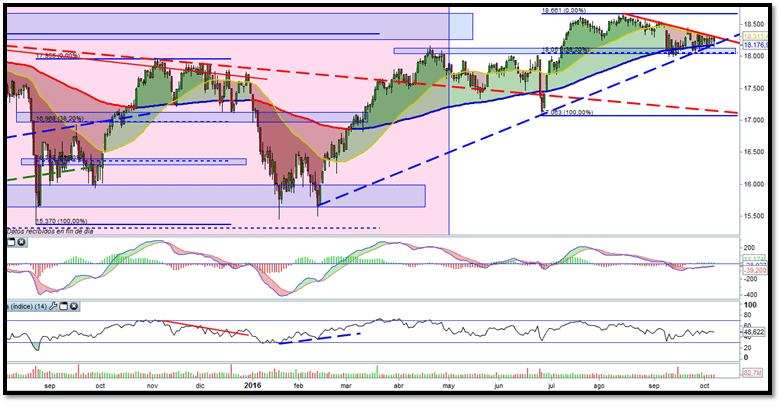

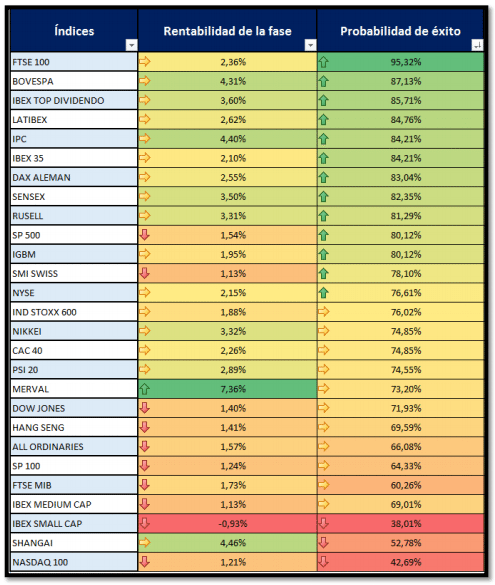

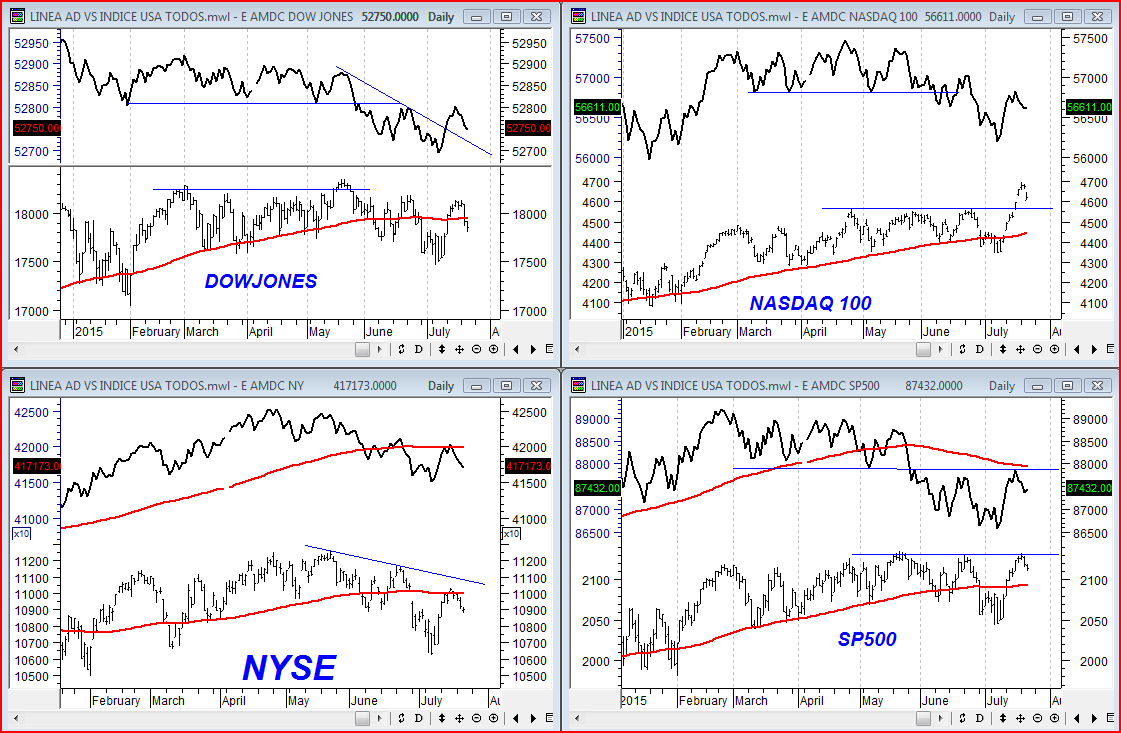

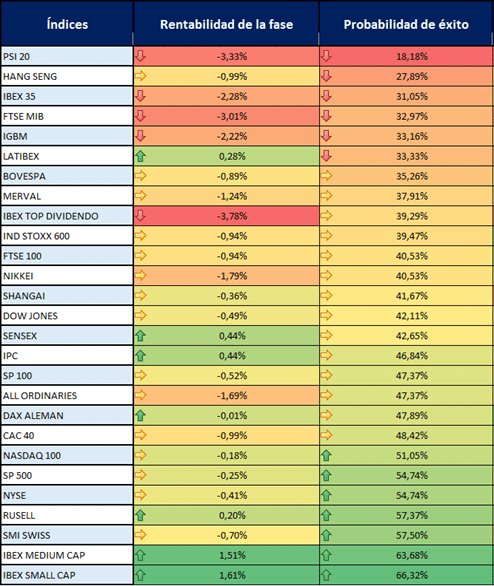

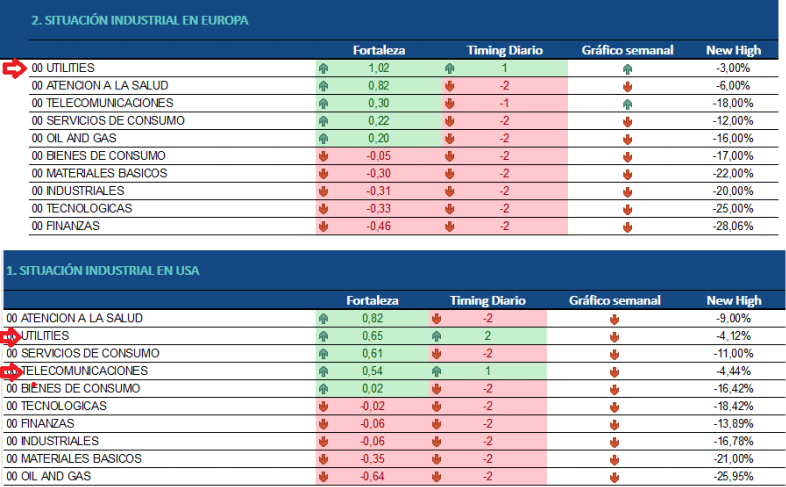

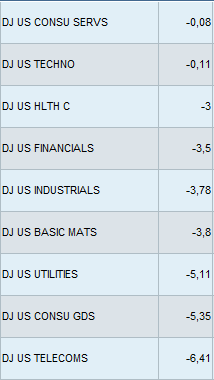

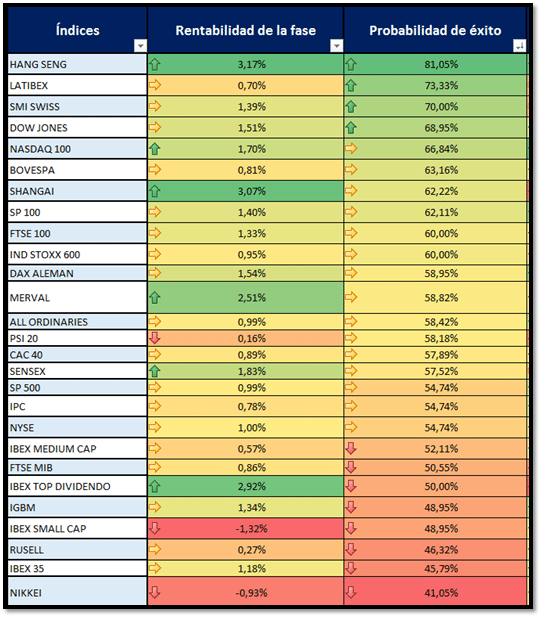

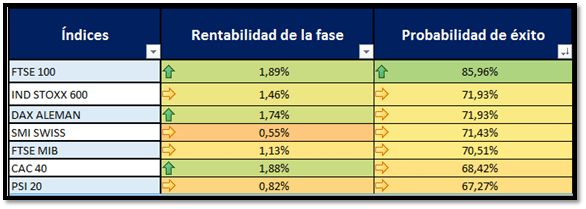

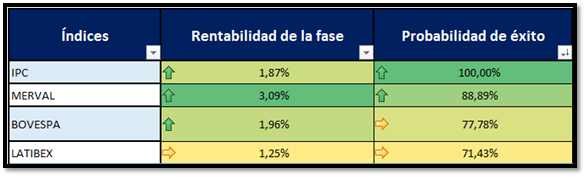

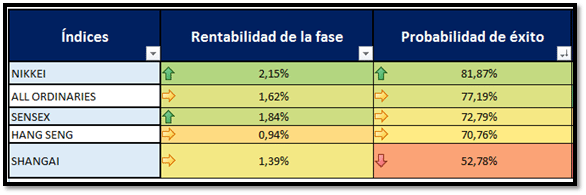

En esta imagen se encuentran agrupados los índices bursátiles a nivel mundial más relevantes.

Como resumen de este mes de mayo se puede observar facilmente, como de manera general el mercado se encuentra en una situación claramente bajista.

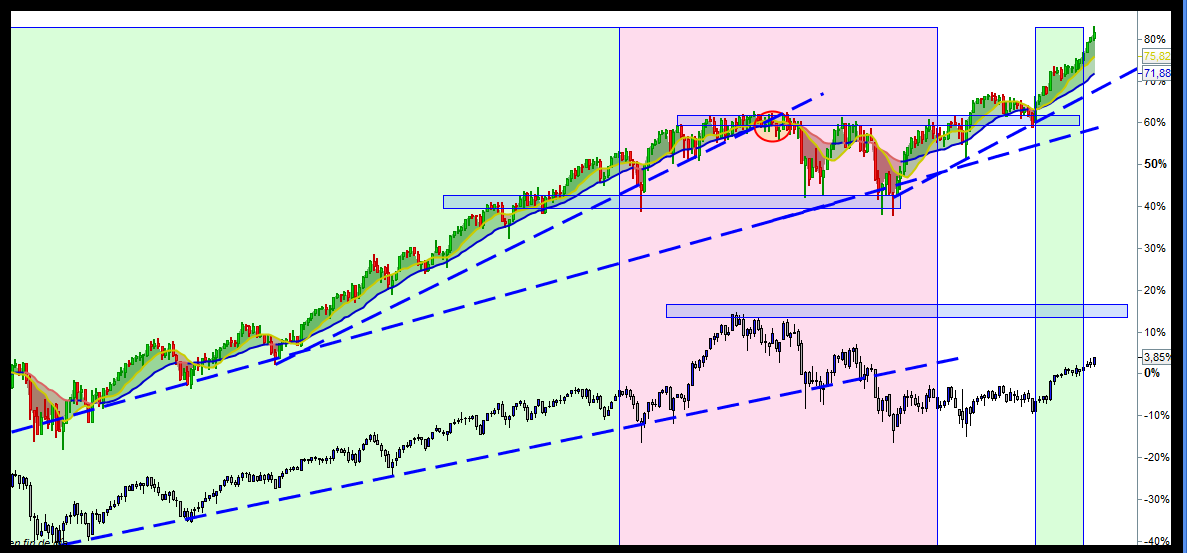

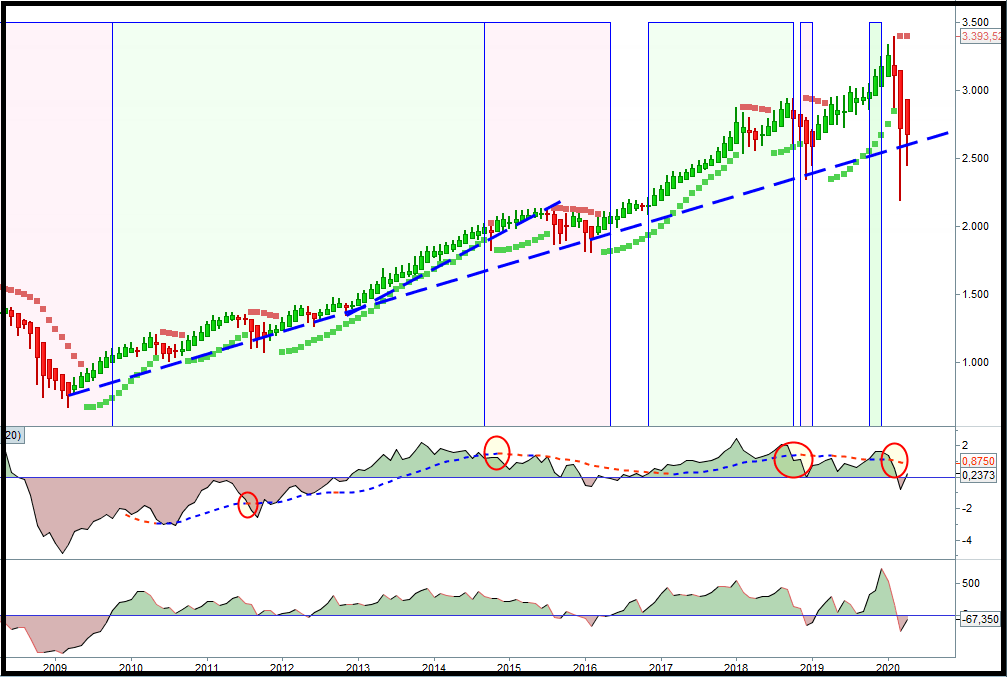

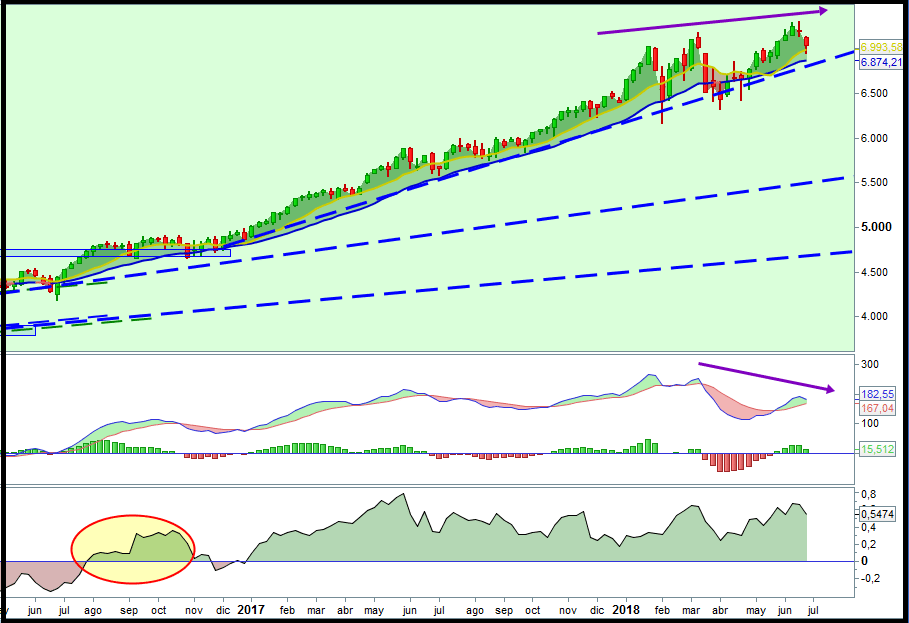

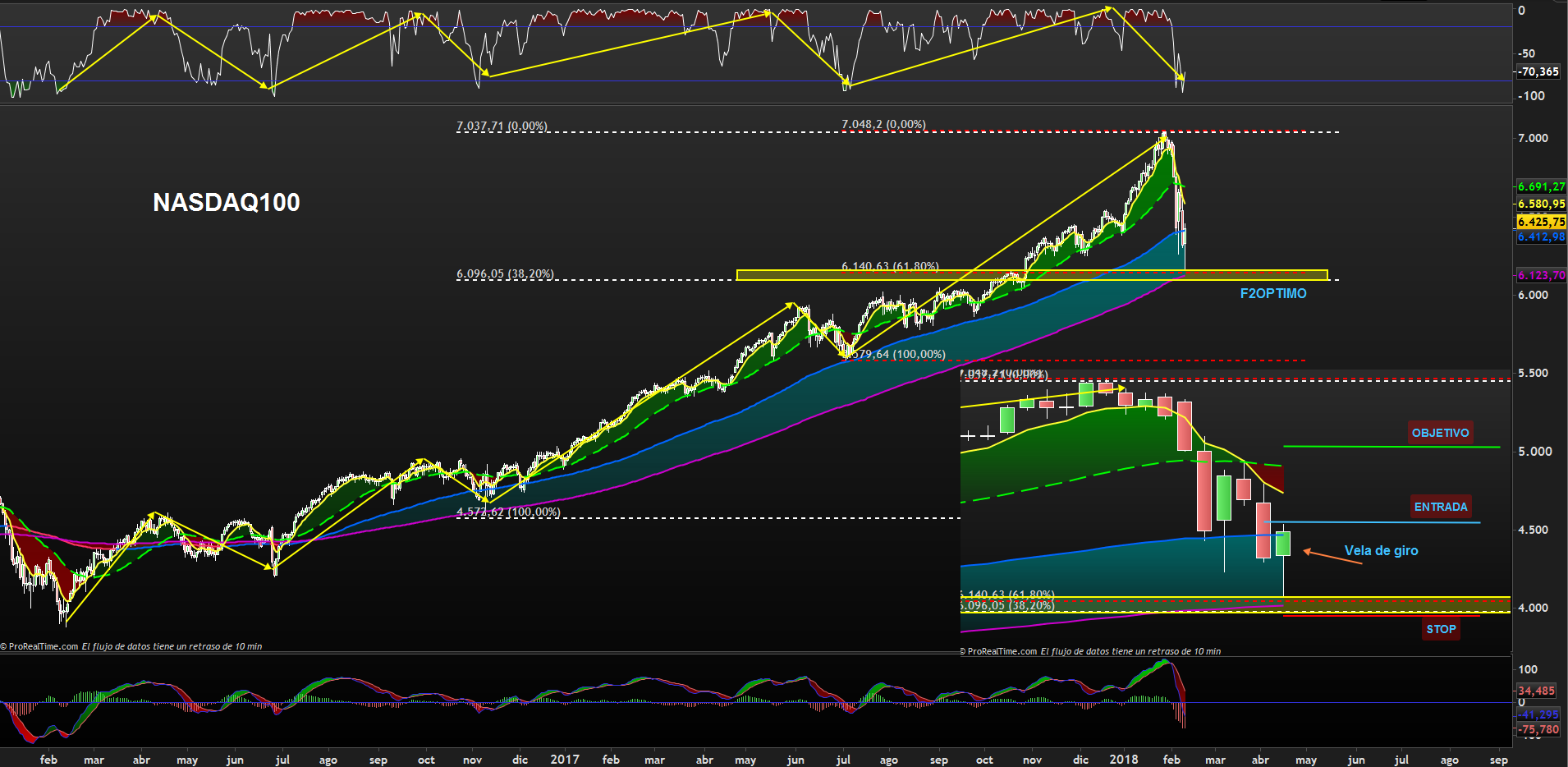

Sin embargo, en el mercado se ha podido observar el mercado ha realizado un movimiento impulsivo importante, tanto que ha superado la directriz bajista que sostenía el mercado a nivel mundial.

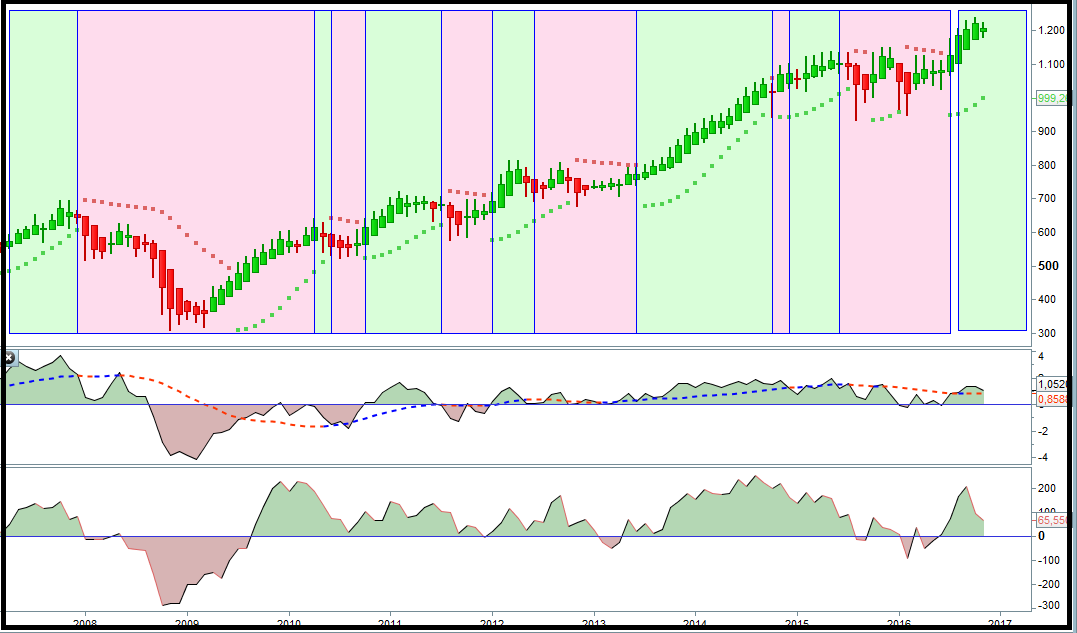

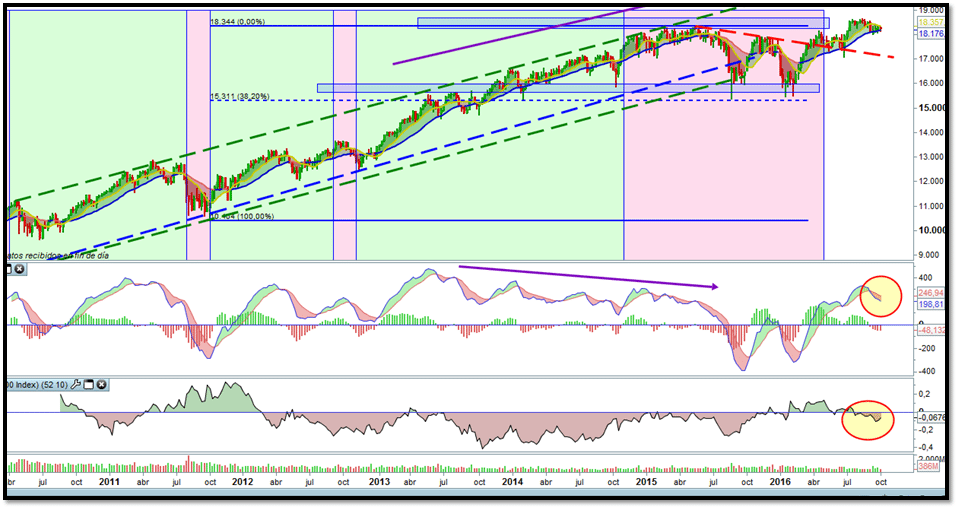

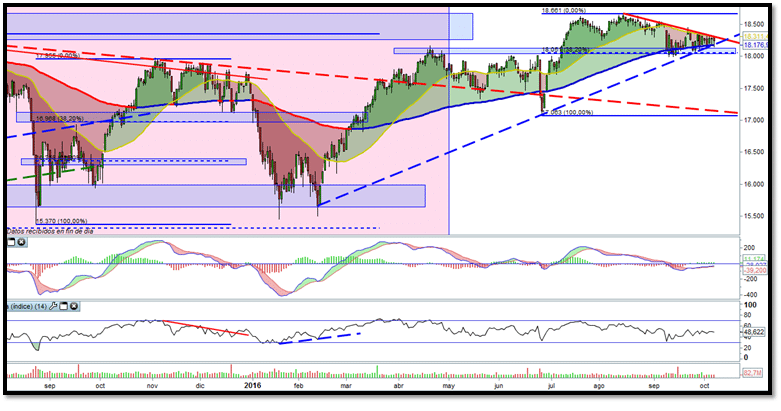

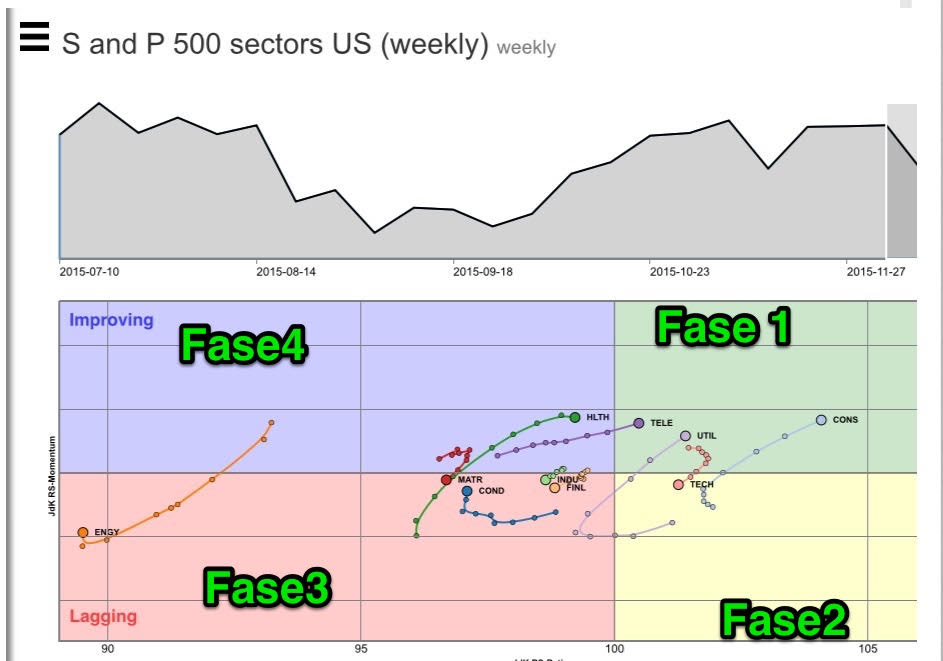

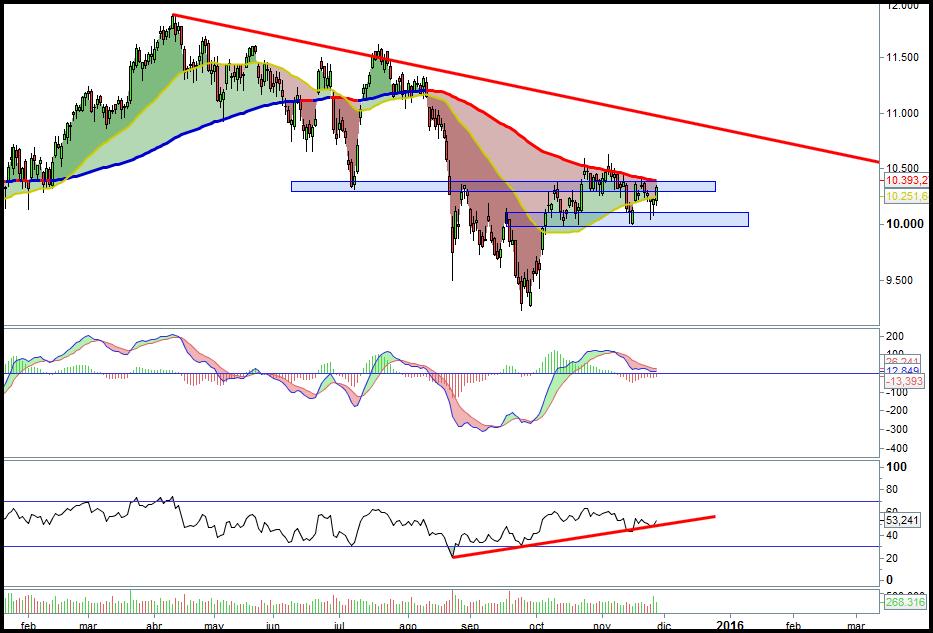

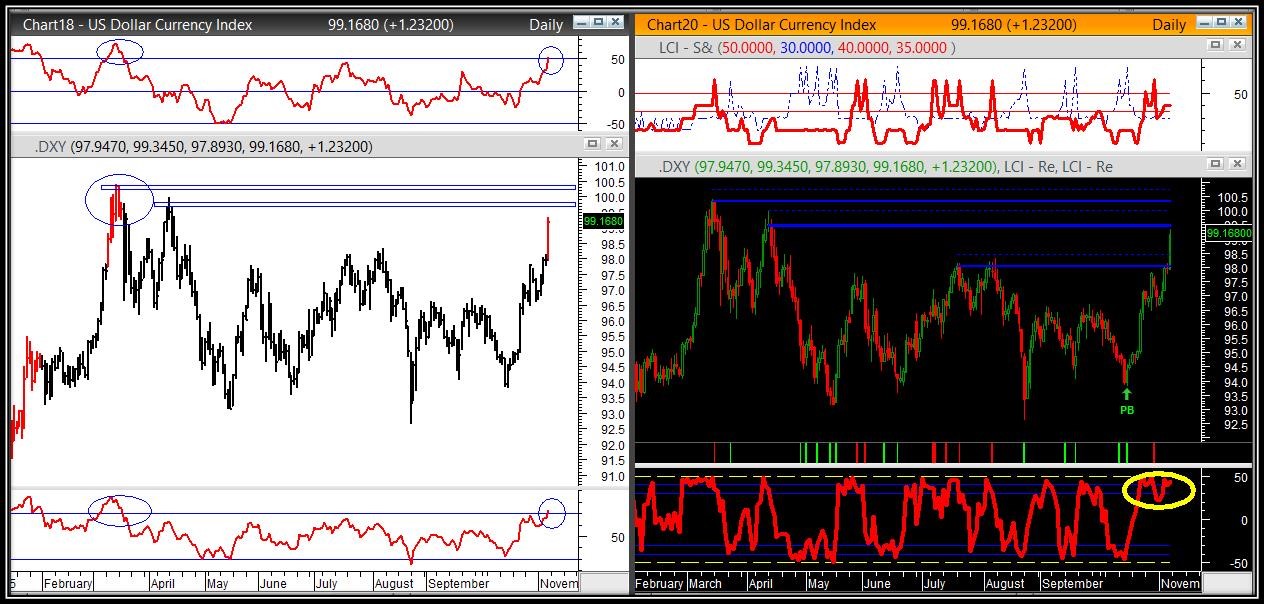

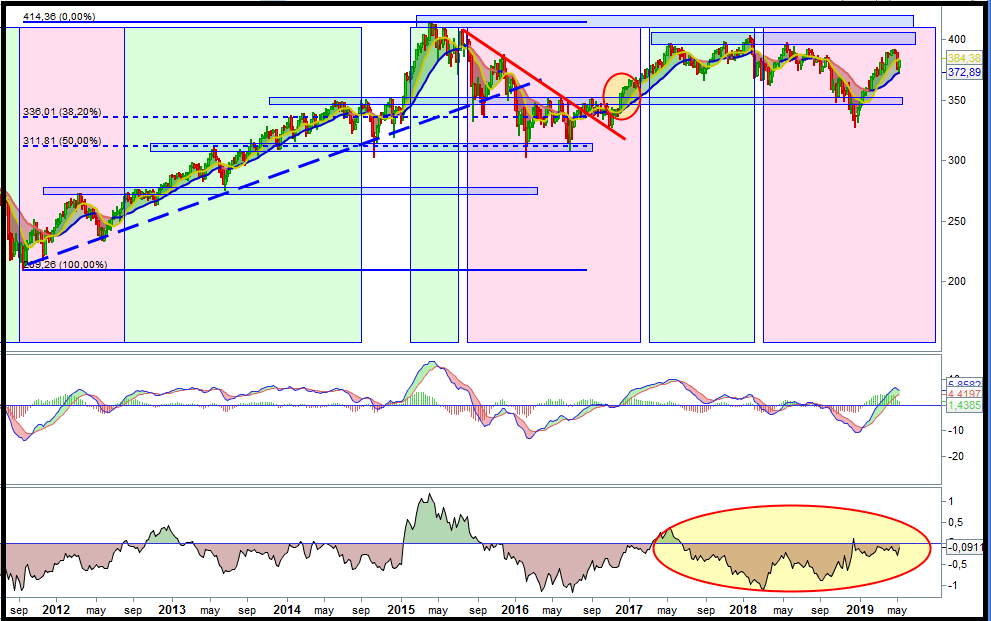

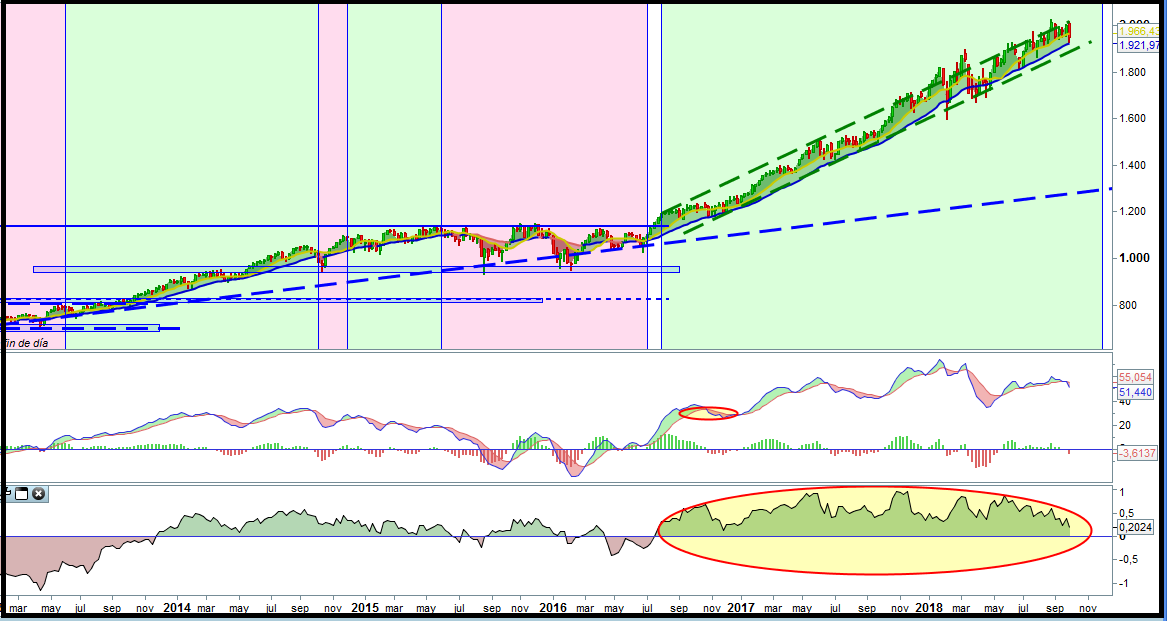

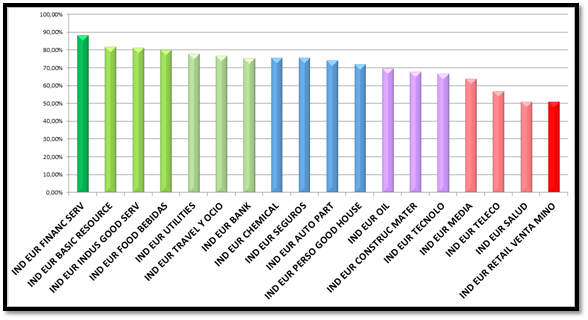

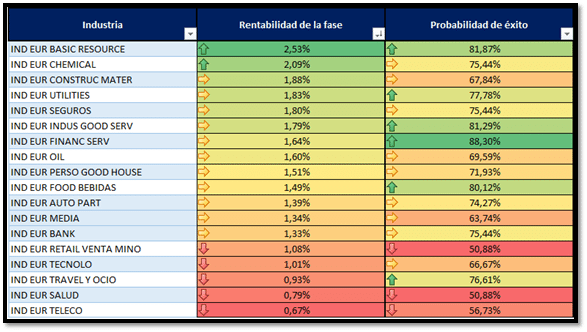

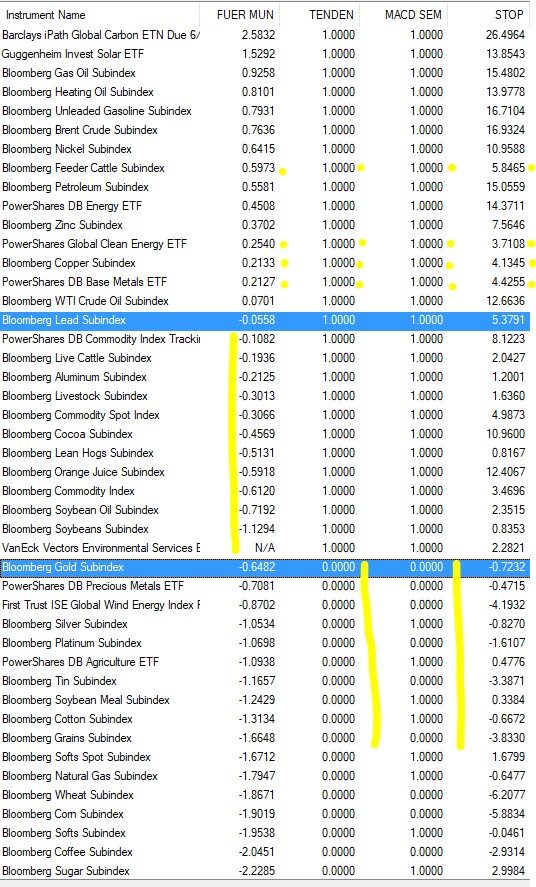

Esta imagen se puede observar claramente una salida de capital desde el mercado de renta variable a los mercados alternativos.

Esto generalmente es un indicativo de dos cosas o de fuerntes correcciones como las que estamos viviendo o de cambios de tendencia.

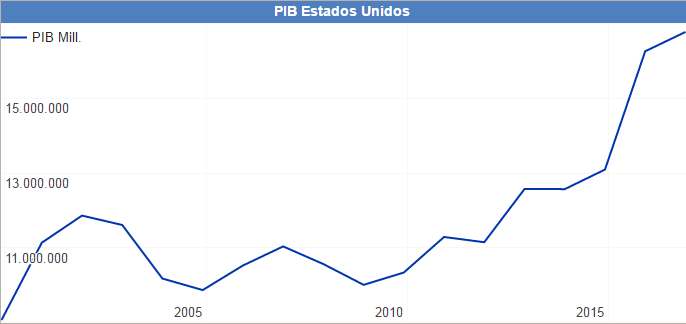

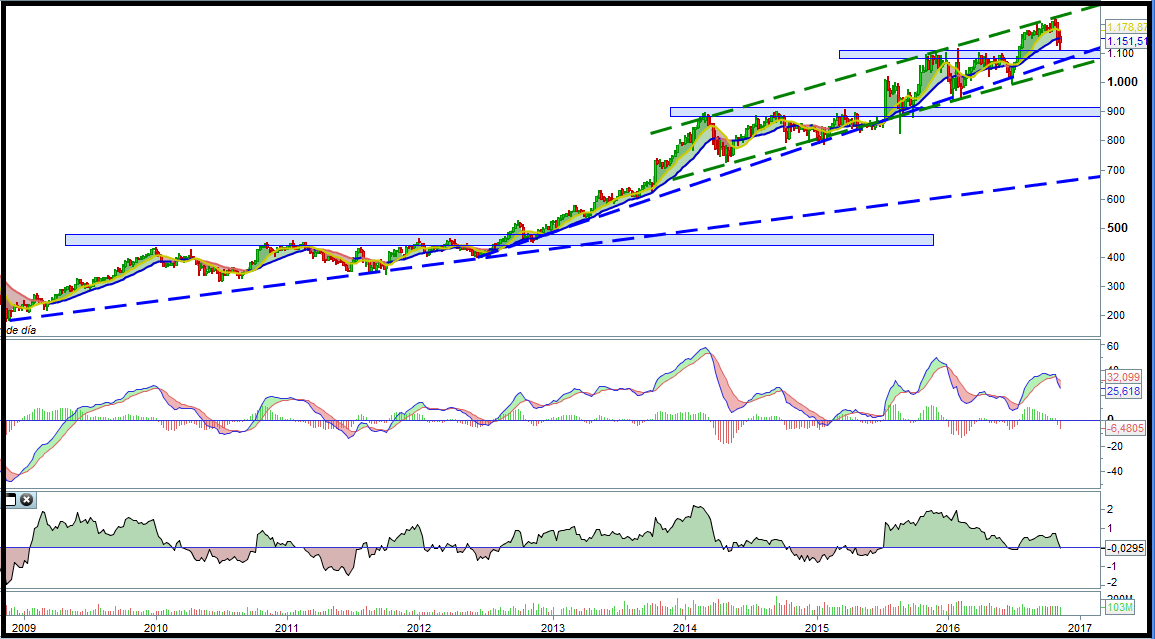

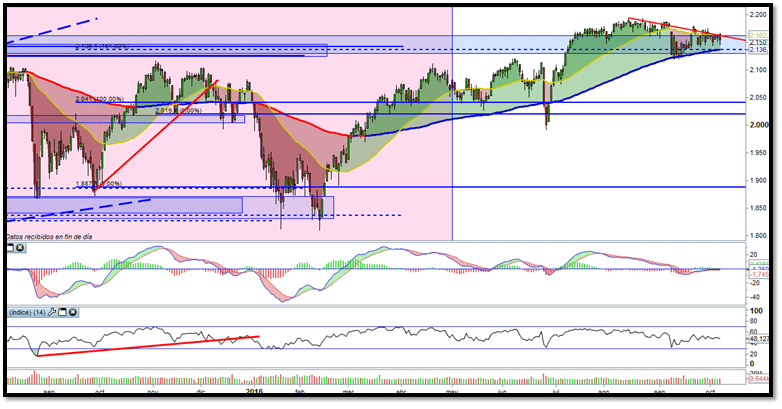

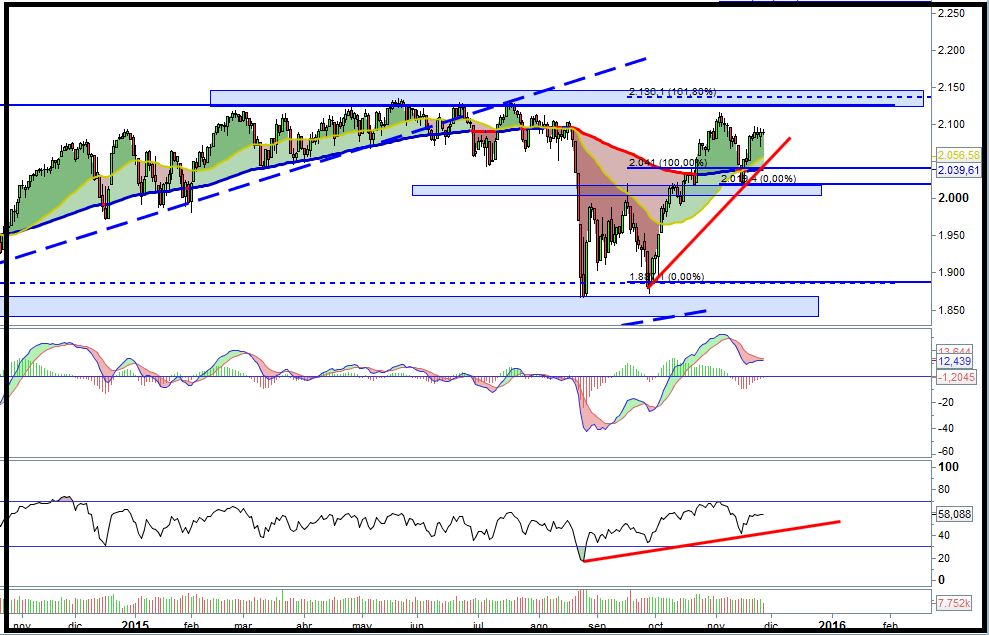

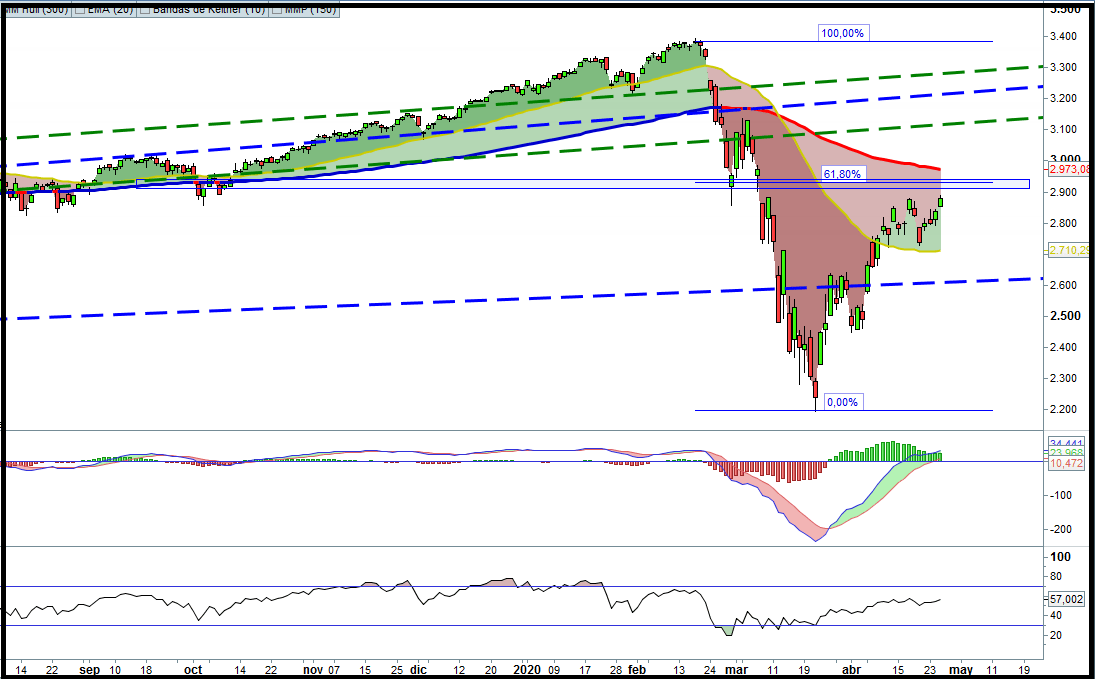

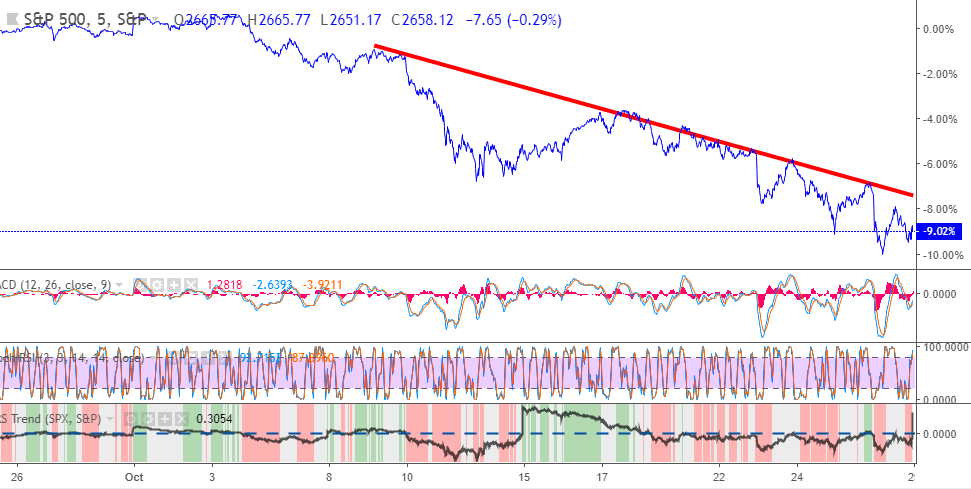

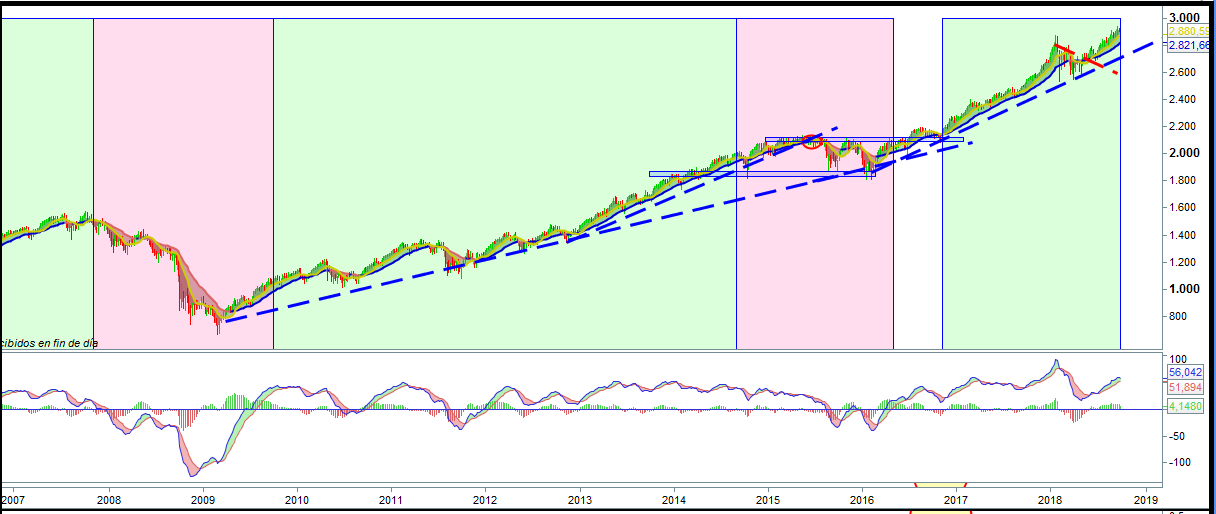

Si observamos el SP500, se puede ir intuyendo, cuando menos, el desarrollo del proceso correctivo, el cual hizo que este alcanzará el nivel de directriz primaria e incluso en el gráfico semanal superar niveles de soporte muy importante.

Los procesos correctivos son inestables, porque durante ellos el dinero realiza una rotación sobre las industrias, produciendo movimientos bruscos en los principales índices o dicho de otro modo, un día subimos, otro caemos, al siguiente se sube, luego se baja, y así nos tienen aburridos hasta que finaliza el proceso. Lo natural es que el mercado tienda a buscar al menos el 61% de retroceso, para después continuar subiendo y marcar nuevo máximos.

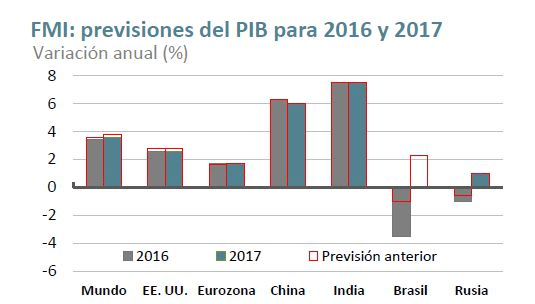

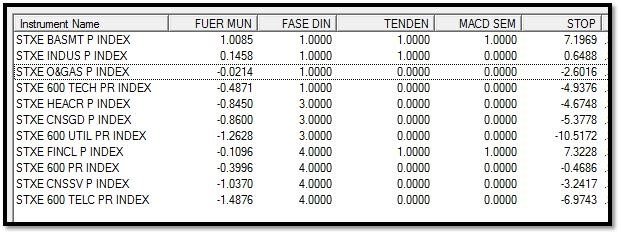

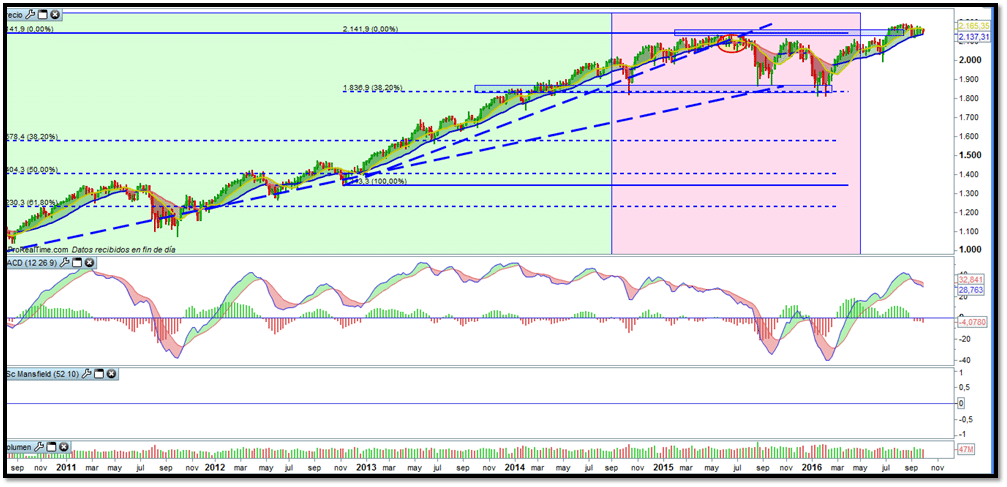

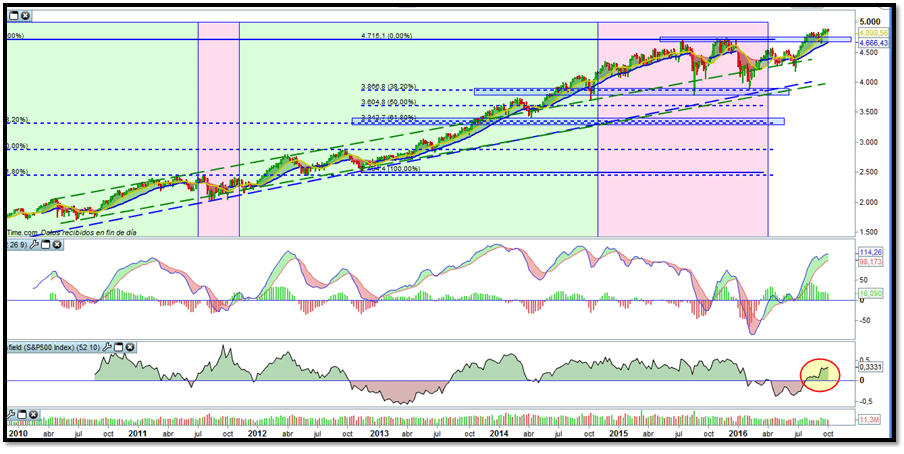

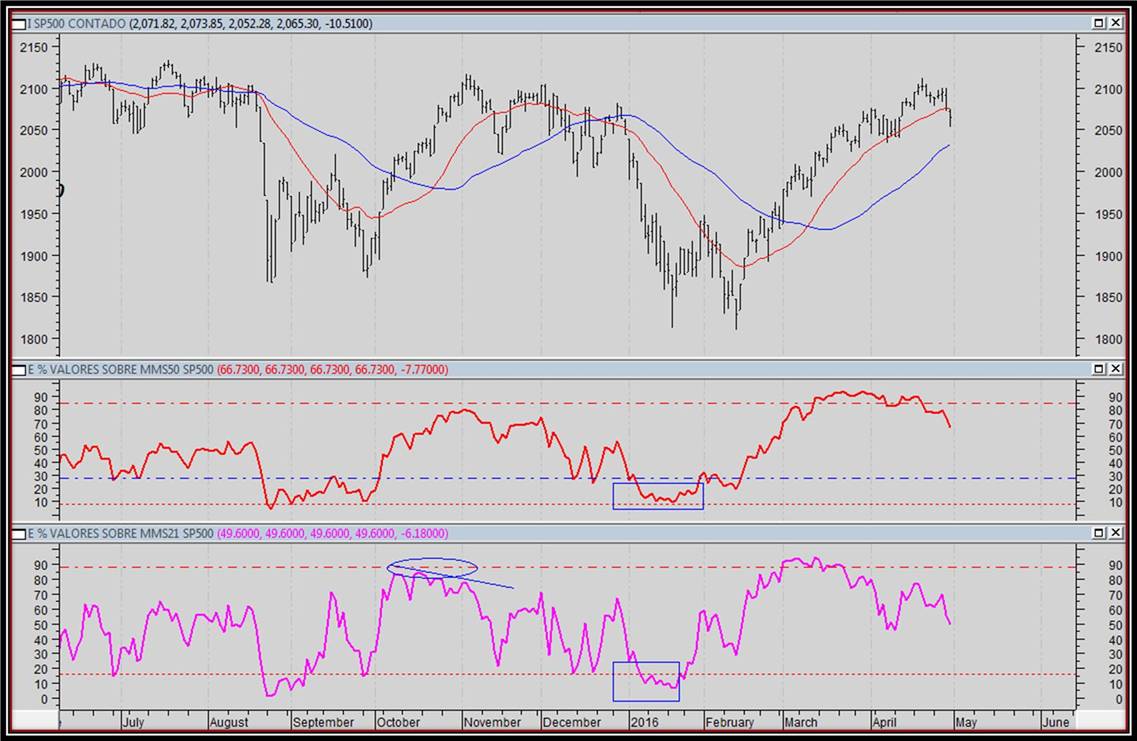

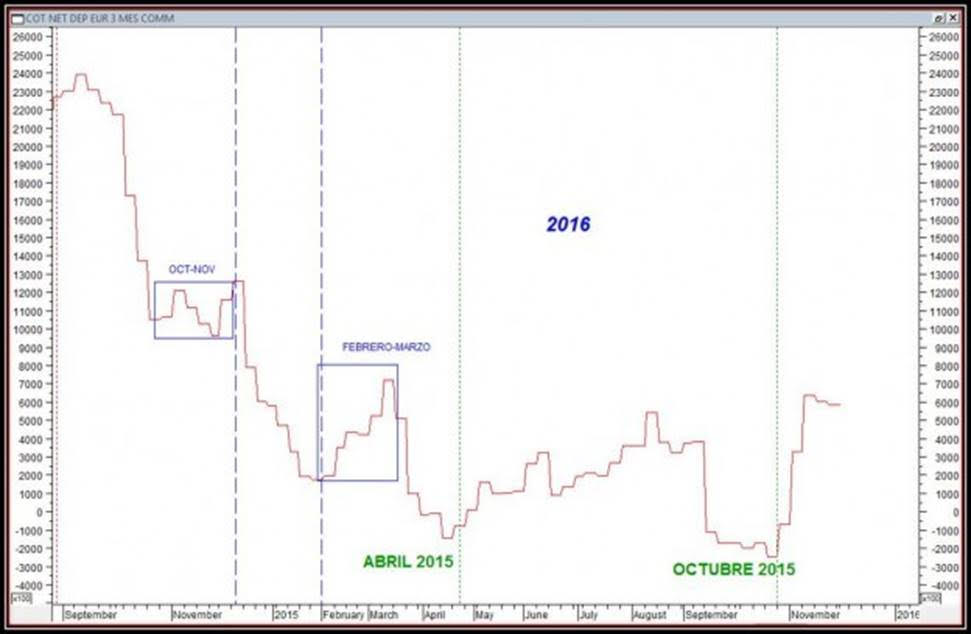

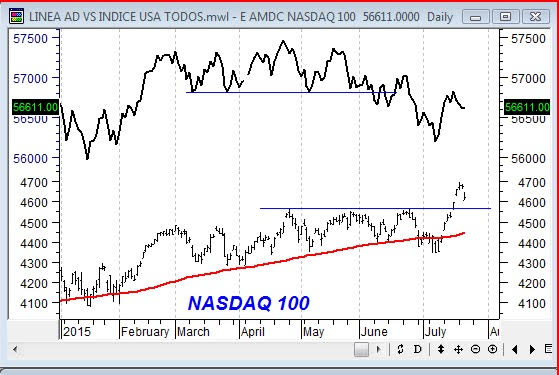

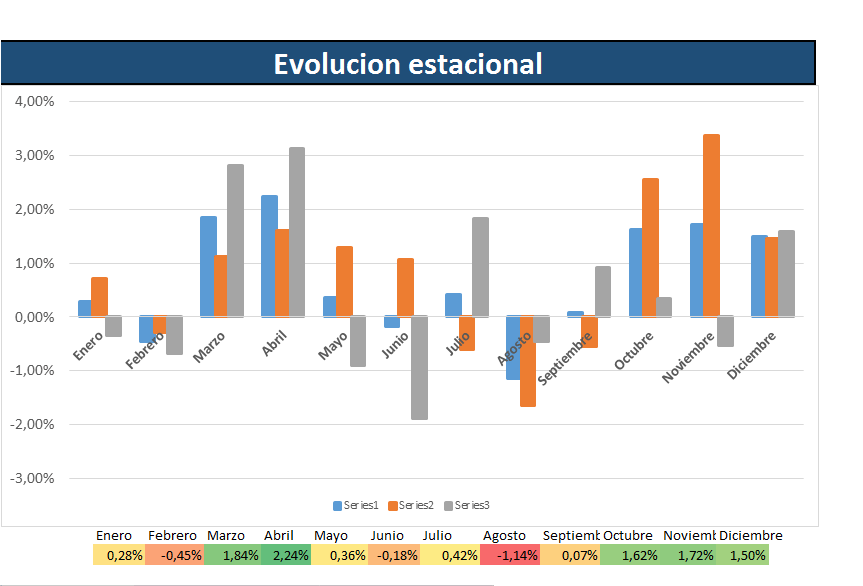

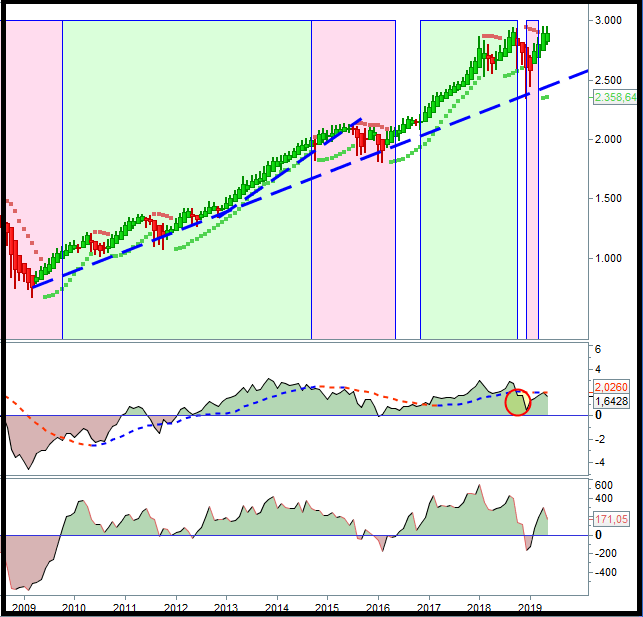

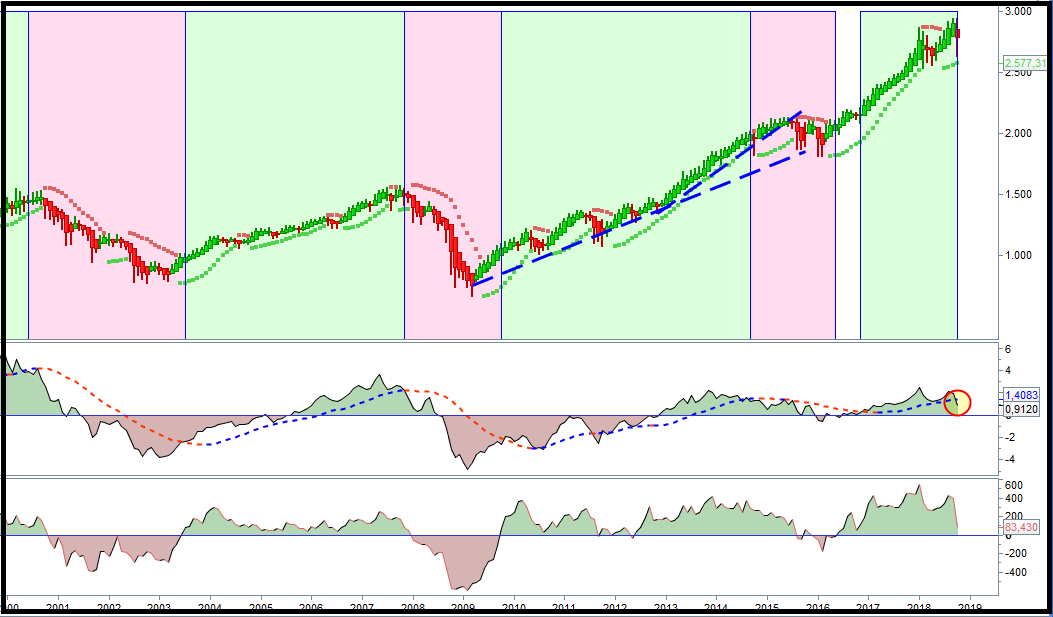

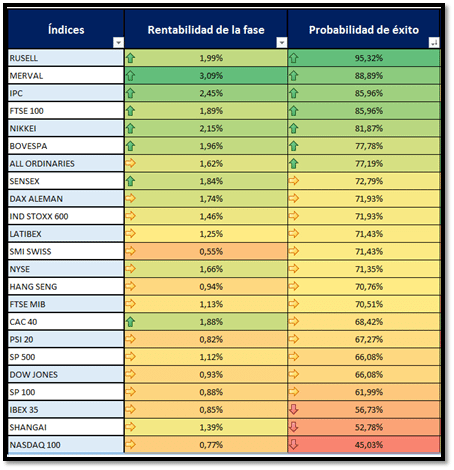

Todo ello se puede apreciar en la siguiente imagen en la que se han estudiado las distintas rentabilidades obtenidas en el mercado de renta variable diferenciada por meses teniendo en cuenta un periodo superior a los 20 años.

En esta imagen se puede observar como los meses que presentan mayores caídas son los que cumplen esta pauta estacional de sell in may and go away.

Ante la situación actual podemos observar igualmente que el periodo de Abril generalmente suele ser muy alcista igualmente, pero a partir de entonces se inicia una sesión con bastantes probabilidades de ser bajista.

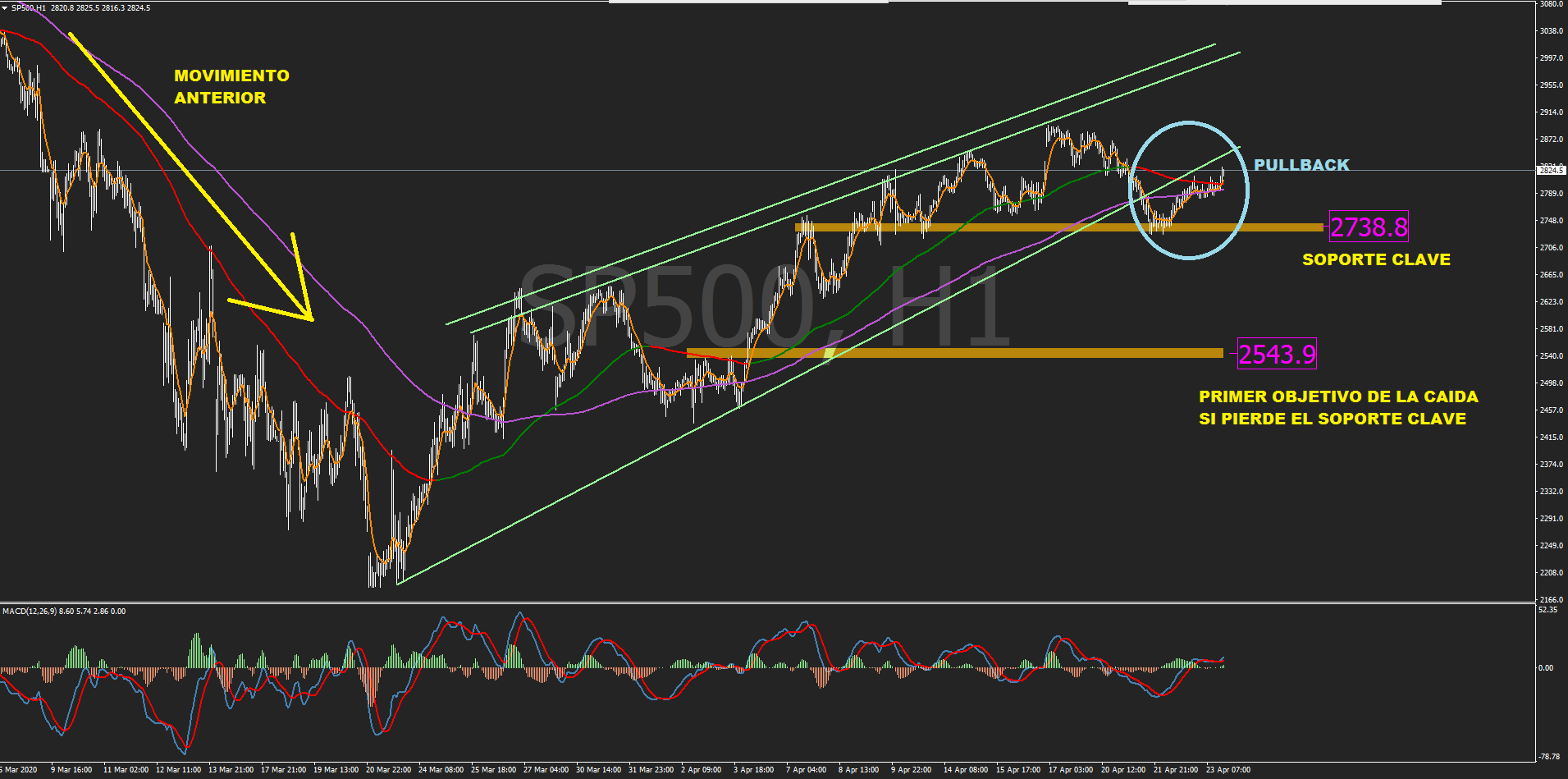

Ante esto nos encontramos con un índice que en el corto plazo continua desplazandose al alza hasta el punto de encontrarse proximamente con un nivel de resistencia importante, la zona de los 2930 dolares la cual va a coincidir con una zona de control operativa, en dicho nivel se establecerá la dirección final que vaya a sostener el mercado de renta variable.

Por lo que al invertir, es conveniente realizar operaciones estratégicas con especial enfasis en el control del riesgo y del capital.

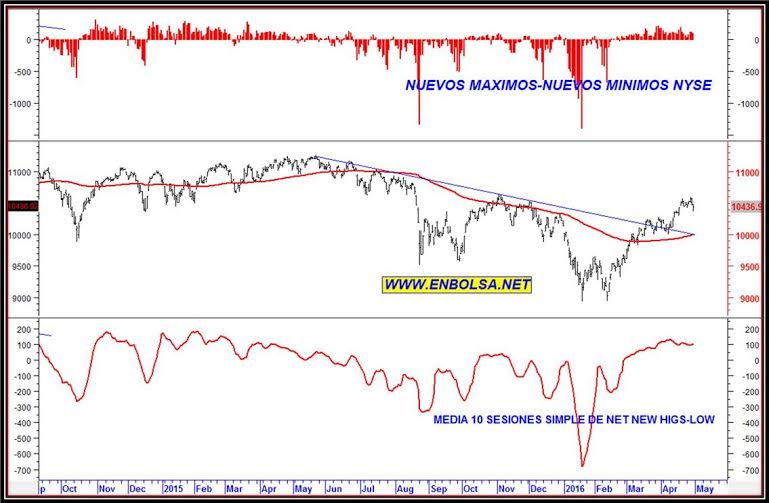

Espeicalmente vigilando los niveles establecidos en la formación chartista de cuña ascendente.

Niveles de clave a vigilar en los Índices mundiales de cara a la próxima semana

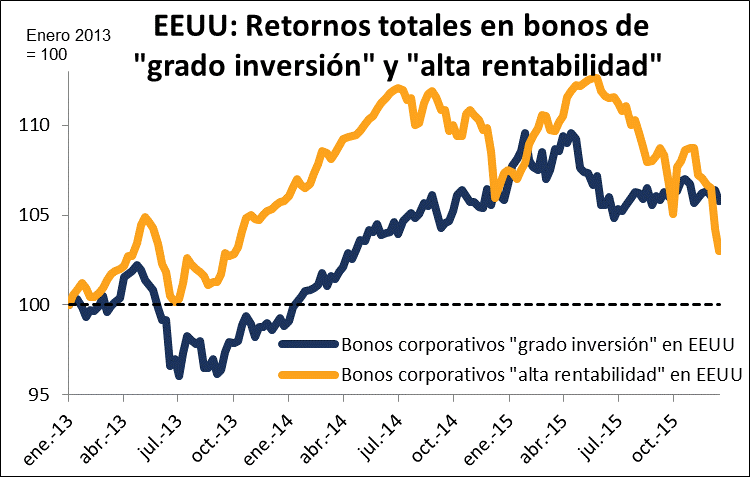

En conclusión, el precio del SP500 esta formando una figura chartista de continuación de tendencia, la cual debe de confirmarse mediante la superación del nivel de soporte de los 2738 puntos y como nivel de resistencia para anular la formación e los 2930 puntos, todo ello ante un escenario de salida de capital del mercado de renta variable a los mercados alternativos y un escenario estacional bajista.

SI desea pedir más información sobre esta estrategia, consultar la plataforma con la que realizamos está operativa o asistir a las sesiones en vivo donde realizamos la operación solo tiene que enviarnos un mail a admin@enbolsa.net y estaremos encantados de poder ayudaros.

Ya tenemos en marcha el nuevo servicio para nuestros seguidores. La sala de trading ENB será un lugar donde los traders de EnBolsa.net estaremos operando en vivo y en directo durante toda la sesión, realizando operaciones intradiarias. Si quiere saber más sobre ella pulse en esta banner

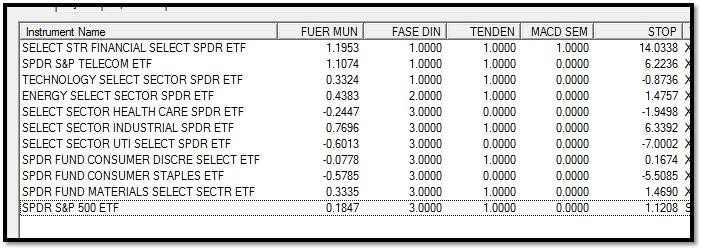

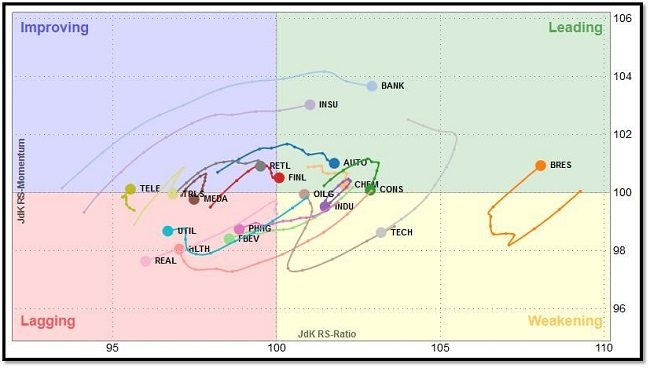

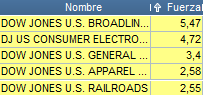

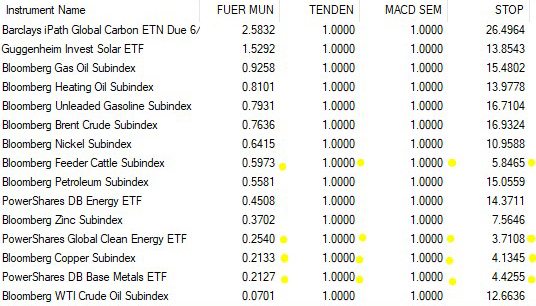

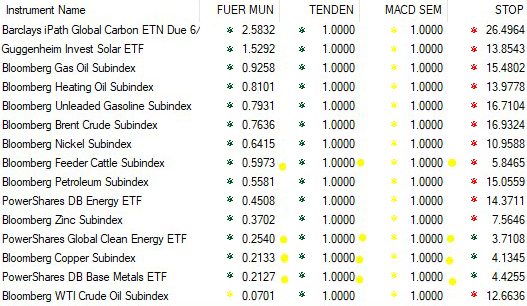

Siguiendo la filosofía de inversión de Enbolsa, operaremos exclusivamente con los índices que se presenten fortaleza frente al índice mundial, desde el carbón hasta el barril de crudo.

Siguiendo la filosofía de inversión de Enbolsa, operaremos exclusivamente con los índices que se presenten fortaleza frente al índice mundial, desde el carbón hasta el barril de crudo.

Tras esto, aplicando el resto de filtros, exclusivamente consideramos cuatro activos que comparten la estrategia de Enbolsa.net: en primer lugar y con, a priori, mayor probabilidad de crecimiento, aparece el índice FEEDER CATTLE, sector ganadero.

Tras esto, aplicando el resto de filtros, exclusivamente consideramos cuatro activos que comparten la estrategia de Enbolsa.net: en primer lugar y con, a priori, mayor probabilidad de crecimiento, aparece el índice FEEDER CATTLE, sector ganadero.