Estimados lectores de Enbolsa.net, en nuestro capitulo semanal de opciones financieras vamos a hablar del interés abierto y cómo puede influir en los soportes y resistencias. Este concepto se aplica a opciones financieras y a futuros.

En primer lugar, si no conoces los términos básicos de las opciones financieras, te invito a seguir la guía que tenemos en nuestra web sobre ellas, con 15 capítulos desde el nivel básico.

https://www.enbolsa.net/?s=opciones

¿Qué es el interés abierto de una opción?

Es el número total de contratos que permanecen abiertos al finalizar una sesión, es decir, pendientes de ser liquidados por los inversores. Se calcula sumando todas las posiciones largas o todas las cortas, pero no es el agregado de ambas.

¿Qué es el volumen de una opción?

Es el número de contratos que se han negociado en una sesión y que no tienen por qué mantenerse abiertos al finalizar ésta.

Si analizamos el interés abierto, podremos tener una visión de los fuerte o débil que es una tendencia y del tipo de trading que se realiza. Si, por ejemplo, el volumen de una sesión ha sido muy superior al interés abierto, concluiríamos que predomina la operativa intradiaria en este activo, ya que se negocian muchos más contratos de los que permanecen abiertos al finalizar la sesión.

El interés abierto se suele representar como una línea punteada entre la curva de precios y la barra de volumen.

El análisis de este concepto nos da una idea sobre la dirección en la que fluye el dinero, y en consecuencia, sobre la fortaleza de la tendencia. Podemos comparar la evolución de este dato con su media.

Interpretación:

- Si los precios de los contratos evolucionan al alza, el hecho de que el interés abierto sea superior a su media señala que la demanda está presionando con fuerza, es decir, está entrando dinero y la tendencia va acompañada de un volumen creciente de contratos pendientes de liquidar.

- Si en la misma tendencia alcista vemos que el número de contratos abiertos decrece y se sitúa por debajo de su media, esto significaría que se están cubriendo o cerrando posiciones cortas, es decir, a la baja, y que son las compras realizadas para cubrir las posiciones cortas las responsables de que el precio siga subiendo. Podemos llegar a la conclusión de que la tendencia alcista se esta debilitando y puede producir un cambio en la misma pronto (zona de resistencia).

- Si los precios evolucionan a la baja y el interés abierto se sitúa por encima de la media, sería una señal de fortaleza de la tendencia bajista.

- No obstante, si dentro de una tendencia bajista el interés abierto disminuye y se sitúa por debajo de su media, esto será una señal de debilidad. Se están cerrando contratos y lo que mantiene la tendencia bajista son las ventas realizadas para cubrir las posiciones largas, pudiendo deducir que estamos llegando a una zona de soporte y se puede producir un cambio de tendencia al alza.

- En un rango lateral del precio si el interés abierto aumenta por encima de la media, estamos próximos a una ruptura de la lateralidad en cualquier dirección.

Por tanto, podemos llegar a la conclusión de que el análisis del interés abierto y del volumen nos aportan datos sobre la continuación o no de una tendencia, y pueden llegar a actuar como soportes o resistencias.

A tener en cuenta:

- Cuanto mayor sea el interés abierto más liquido es activo.

- El interés abierto disminuye a medida que nos acercamos al vencimiento del contrato. Este es cero en su vencimiento.

Ahora que hemos estudiado la interpretación que hacen muchos autores, nos hacemos la siguiente pregunta

¿Podemos saber si el interés abierto acompaña a la tendencia sin tener en cuenta los strikes o los tipos de opciones? La respuesta es no.

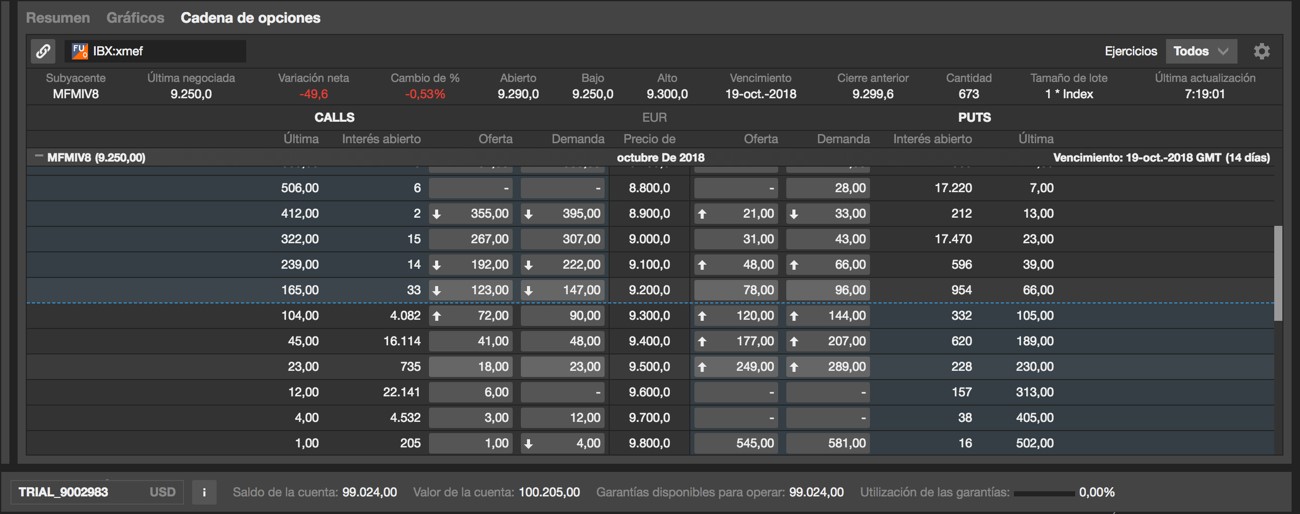

Si analizamos opciones del mini Ibex 35 con vencimiento octubre de 2018 vemos lo siguiente:

Analizando el interés abierto de las CALL vemos que hay 2 valores del IBEX con mayor concentración de contratos, los 9.400 y 9.600. Estos 2 valores pueden actuar como resistencia, ya que es donde hay un mayor volumen de contratos. Las manos fuertes se sitúan aquí para protegerse de un aumento del IBEX35 o para especular con dicho aumento. También es posible que aquí haya un mayor volumen de contratos porque los inversores son conscientes de esta resistencia y están cortos de call, apostando a que el precio no va a superar estos umbrales.

De igual forma pasa con las PUT. En el vencimiento octubre 2018 podemos ver una mayor concentración de contratos en los valores 8.800 y 9.000. Aquí están las manos fuertes protegiéndose de una caída del IBEX35, y aquellos inversores conscientes de que estos niveles pueden actuar de soporte y venden put.

Por tanto, no podemos quedarnos con la interpretación del interés abierto simple, si no que tenemos que profundizar en el volumen de contratos que se negocian por strike y su posible efecto como soporte/resistencia.

Siguiendo lo explicado, ¿sabrían decirme entre qué valores se moverá el IBEX35 de aquí a vencimiento de este mes?.

Envíenos sus consultas a jgonzalez@enbolsa.net

Excelente planteamiento, muy especifico y didactico, felicitaciones Jesus