Estimados lectores de Enbolsa.net, la semana pasada explicamos en qué consistía la estrategia con opciones butterfly. Si desea consultarla puede hacerla en el siguiente enlace:

https://www.enbolsa.net/introduccion-las-opciones-financieras-10/

En esta ocasión se explicará los túneles, una estrategia muy utilizada cuando se prevé un movimiento acusado en algún sentido y se estima que con mayor probabilidad será en una dirección concreta.

También denominadas risk reversal, se construye con la compra de una CALL y venta de una PUT (túnel alcista) o viceversa (túnel bajista), siendo el strike de la CALL superior al strike de la PUT.

No suele ser delta neutral, tomándose una posición con respecto a la tendencia de precios del subyacente. Normalmente se forma con prima cero al compensarse la compra con la venta.

El objetivo de esta estrategia es reducir el riesgo de error en la predicción, a cambio de tener una exposición al activo ligeramente inferior a la que se tendría si se invirtiese directamente en el

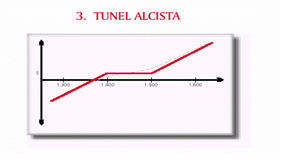

Túnel alcista.

Expectativas: alcistas en precio, cubriéndose de un posible descenso leve. Indeciso en volatilidad.

Construcción: si el subyacente cotiza a un precio A, compro 1 call con strike B y vendo 1 put con strike C, siendo C<A<B. Combinando precios de ejercicio diferentes se puede conseguir una estrategia de financiación cero.

Beneficio: los beneficios por encima del strike B son ilimitados. Si el precio se mantiene entre B y C el beneficio o pérdida será la prima neta.

Pérdida: ilimitada por debajo del strike C.

Paso del tiempo: no afecta a esta posición.

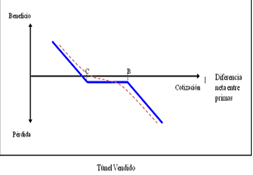

Túnel bajista.

Expectativas: se prevé un descenso del precio del subyacente, aunque también es probable que precio aumente.

Construcción: si el subyacente cotiza a un precio A, vendemos una call con strike B y compramos una put con strike C, siendo C<A<B. Combinando precios de ejercicio diferente se puede conseguir una estrategia de financiación cero.

Beneficio: por debajo de C son ilimitados. Si el precio se mantiene entre C y B el beneficio o la pérdida será la prima neta.

Pérdidas: ilimitadas si el precio crece por encima del strike B.

Paso del tiempo: ni el paso del tiempo ni la volatilidad afectan a esta posición.

Espero haya sido de vuestro interés.