Como todos los viernes, hoy os traigo el siguiente capítulo de opciones financieras. En este caso vamos a repasar las opciones básicas, mencionadas anteriormente. Si deseas consultar el artículo anterior, te dejo aquí el enlace.

Estrategias básicas

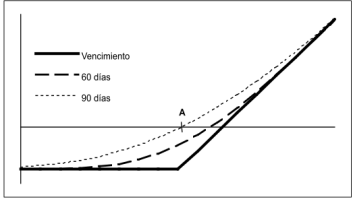

- Call comprada

Se seguirá cuando se espere que el mercado sea alcista, cuanto mayores sean las expectativas alcistas del mercado se deberá comprar a un precio de ejercicio más alto, ya que la prima es inferior.

Si el precio del subyacente se sitúa por encima de la suma del precio de ejercicio más la prima, la estrategia obtendría beneficios, mientras que las pérdidas se limitan a la prima pagada.

El valor de la posición disminuye a medida que el tiempo pasa. Con respecto a la volatilidad, la pérdida de valor es menor si la volatilidad aumenta y mayor si disminuye. Esto trasladado a la practica se traduce a que si pagas 5 y la volatilidad aumenta, la opción pasará a valer más de 5, por lo que ya estarás en beneficio.

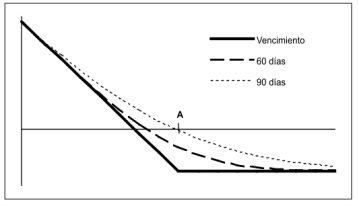

- Put comprada

Se usa cuando las expectativas sobre el mercado son bajistas, debiendo comprar a un precio cada vez menor contra mayor sean estas expectativas.

Al disminuir el precio del subyacente por debajo del precio de ejercicio menos la prima se obtendrán beneficios, limitándose las pérdidas a la prima pagada.

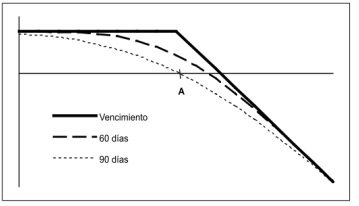

- Call vendida

Se usa cuando se cree que el mercado no va a subir.

Los beneficios se limitan a la prima recibida, y se producen de manera máxima si el precio del subyacente se sitúa por debajo del precio de ejercicio. A medida que el precio aumenta, disminuyen los beneficios hasta el punto en que el precio se sitúa en un valor equivalente al precio de ejercicio más la prima.

Se incurre en pérdidas si el precio se sitúa por encima de dicha suma, siendo ilimitada.

A medida que pasa el tiempo, la opción pierde valor, obteniendo un beneficio el vendedor de call, ya que puede comprar la opción a un precio inferior y anular su posición. Los aumentos de volatilidad perjudican al vendedor de call, puesto que el precio de la opción aumenta, y para anular la posición tiene que pagar un precio cada vez mayor.

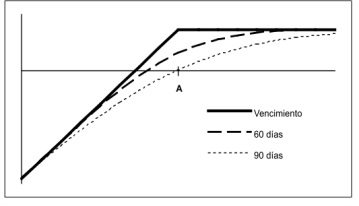

- Put vendida

Se usa cuando se cree que el mercado no va a bajar.

Los beneficios máximos se dan cuando el precio del subyacente se sitúa por encima del precio de ejercicio, en este caso se obtiene el valor de la prima. Si el precio disminuye, los beneficios se ven mermados a medida que este baje, llegándose a cero en el punto en que el precio del subyacente iguala al precio de ejercicio menos la prima.

En el siguiente capitulo analizaremos la estrategia en precios.

Por último, recordad que uno de los estudios más importantes para hacer las carteras son los estudios de flujo de capitales, permitiéndonos conocer la evolución de dichos flujos en las diferentes industrias.

Estos estudios los veremos con detalle en el próximo curso de Fortalezas y creación de carteras de medio plazo el 26 y 28 de marzo de 2019.

¡Hasta la semana que viene!

Jesús F.