En mi artículo de hoy os voy a mostrar las gráficas de los índices de volatilidad de los principales índices europeos. En concreto te envió las curvas de volatilidad de 4 índices con las gráficas de sus índices de referencia adjuntas.

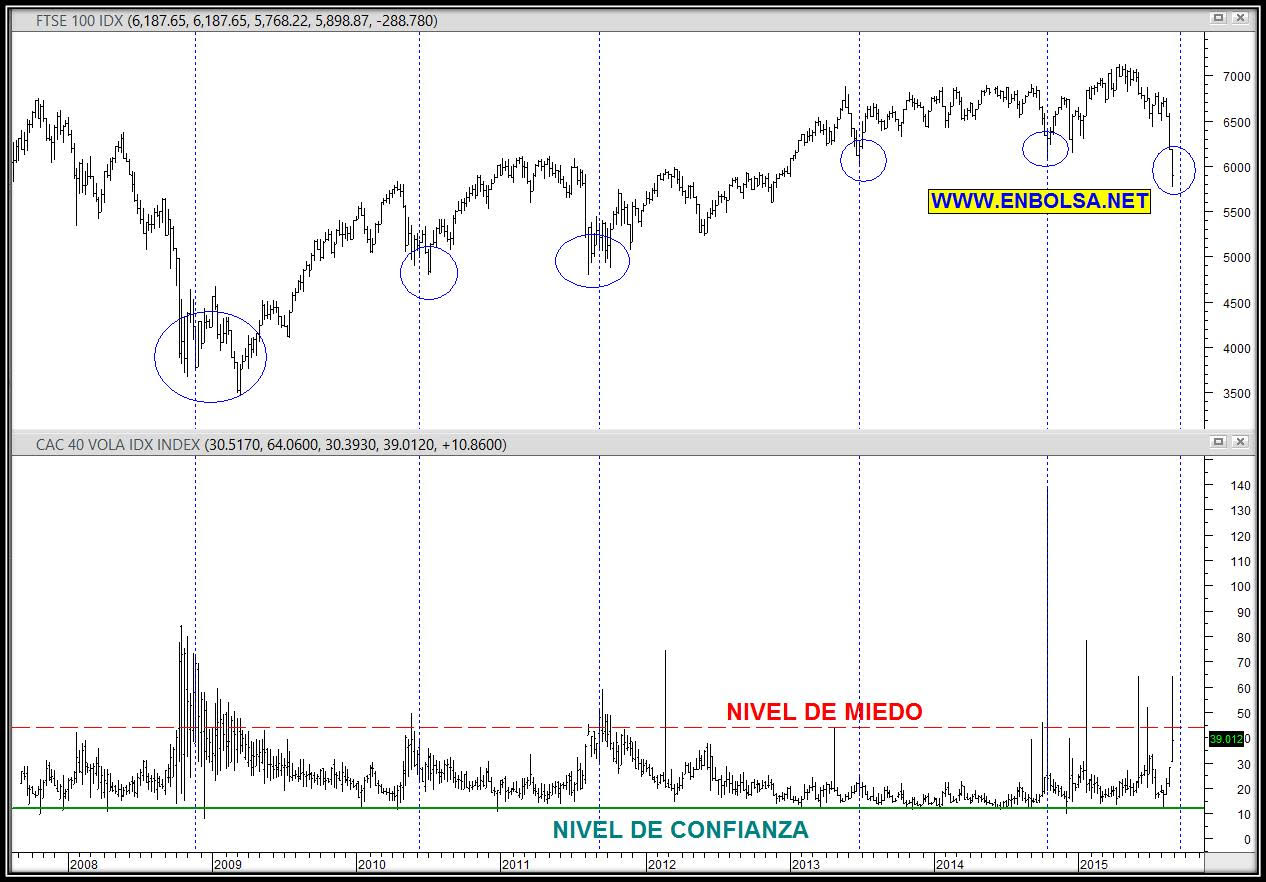

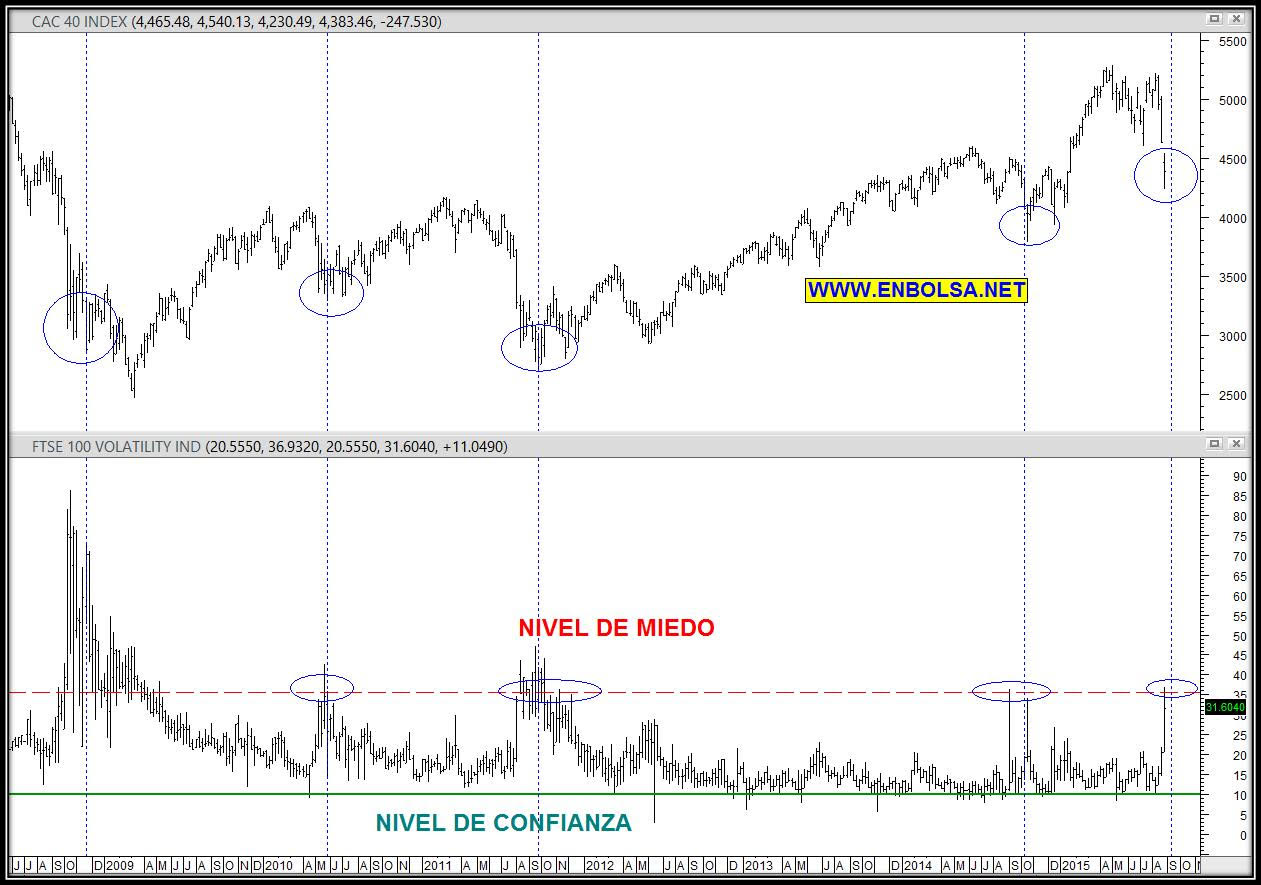

Las diferencias son bastantes notables en lo que se refieres a Alemania , España con respecto a Francia e Inglaterra ya que estos dos primeros países presentan un índice de miedo moderadamente alcista, con unas lecturas al alza pero sin llegar a zonas extremas como ocurre en los índices francés e inglés.

Cuando hablamos de los índices VIX estamos hablando de uno de los indicadores que se utiliza para medir el miedo y la codicia en la operativa de los inversores a nivel global y mas concretamente en los distintos mercados de renta variable mundiales.

Este índice de sentimiento mide la volatilidad implícita en una cartera de opciones Call y Put relacionadas con un índice o ETF específico.

El más popular es el índice VIX de volatilidad del CBOE ( Chicago Board Options Exchange) quien mide la volatilidad implícita de una cartera de opciones Put y Call out of the money para el S&P 500.

En concreto, el VIX se encarga de medir las expectativas a 30 días del índice S&P500. Los analistas técnicos o chartistas suelen utilizar el VIX y otros índices de volatilidad para medir el sentimiento y así buscar sentimientos extremos que puedan presagiar giros del mercado.

Normalmente, el VIX tiene una relación inversa con el mercado de valores. Cuando las acciones bajan, el VIX aumenta y viceversa.

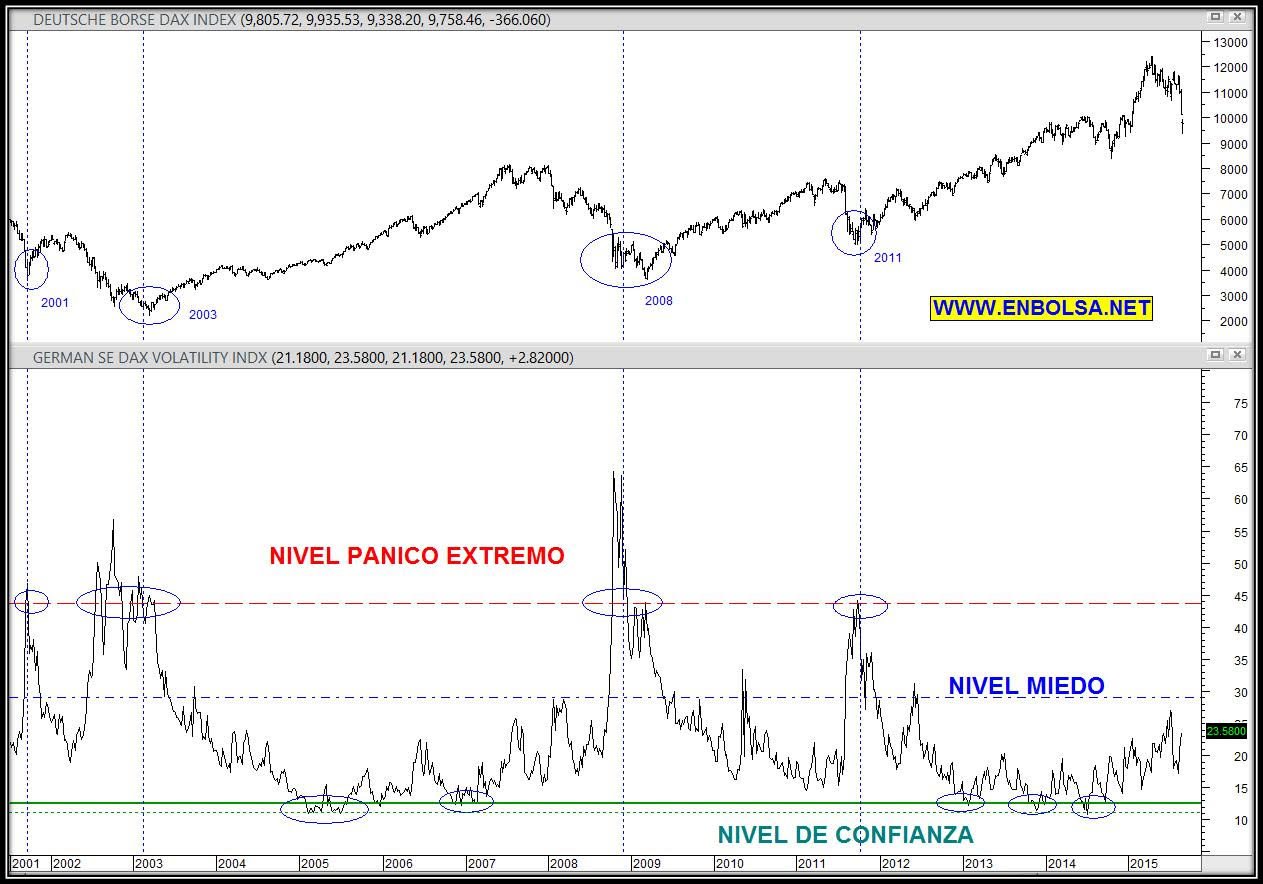

El primer gráfico es el del índice alemán y su curva de volatilidad o miedo.

Como se puede observar, la primera zona de control en cuanto a incertidumbre se refiere se encuentra en los niveles de 30 y de momento su lectura actual de 23,5 queda muy alejada de los niveles intermedios de 30 y por supuesto muy alejados de la zona de pánico situada en los entornos de los 45 puntos de volatilidad.

La situación en este caso es muy parecido a la comentada anteriormente en el dar alemán con una primera zona de control en cuanto a incentidumbre se refiere cercana a los niveles intermedios de miedo que en este caso se encuentran en la zona de los 25-28 puntos pero muy alejado todavía de la zona realmente importante de miedo que se encuentra en el nivel de volatilidad de los 35-38 puntos. Actualmente el índice de volatilidad española presenta un dato de miedo de 24,69 puntos.

Esta es la diferencia entre el índice francés y los otros dos.

Mientras mayor sea el riesgo percibido, mayor será la volatilidad, por lo que esta volatilidad es más susceptible a la dirección del mercado. Un giro o una caída a la baja provoca una mayor demanda de opciones de venta u opciones put y esto provoca un incremento de la volatilidad.