Uno de los métodos empleados por Enbolsa.net es el de los estudios de sentimiento de mercado el cual se emplea para teniendo en cuenta la psicología de inversión colectiva, en la que los periodos de euforia frecuentemente coinciden con los finales de los tramos impulsivos y el miedo con el final de las correcciones.

Con ello se puede llegar a encontrar las zonas clave donde el precio pueda girarse al alza o a la baja.

Siempre que el mercado se encuentre en una situación extrema de miedo o complacencia, el inversor debe de desconfiar del movimiento actual del mercado, ya que es probable que se produzca un movimiento en la dirección opuesta, por ello esta tan importante que el inversor invierta considerando siempre la tendencia principal del activo.

Esta teoría nos dice que cuando el mercado muestras claros síntomas de confianza, relajación y autocomplacencia es cuando nos encontramos cerca de una situación de posible techo de mercado mientras que cuando nos encontramos en un entorno de mercado bajista que trae consigo situación de miedo o incluso pánico global entre los inventores de renta variable, estaremos muy cerca de la formación de un suelo con su consecuente rebote alcista.

Para medir el sentimiento de los inversores en los mercados de renta variable tenemos un indicador muy interesante que nos refleja de forma numérica el miedo o la confianza existente en cada momento y su interés reside en su forma de cálculo. Para su construcción se tienen en cuenta hasta 7 indicadores diferentes basados fundamentalmente en datos de amplitud derivados de las líneas Avance-Descenso de los índices americanos como son McClellan volumen o los new high-new low anuales o la distancia a zona de control.

También se utilizan para su cálculo datos basados en sentimiento de miedo de los inversores, en este caso utilizaremos los diferenciales entres inversiones de bajo riesgo en bonos y alto riesgo en Renta variable o los diferenciales que existen entre las inversiones en renta fijo de bajo riegos como los bonos soberanos y las inversiones de alto riego en los High yield.

Por último, también usaremos para el cálculo final del SENTIMIENTO CNN indicadores de volatilidad como el VIX y los ratios put call empleados como cobertura de carteras en los momentos de miedo.

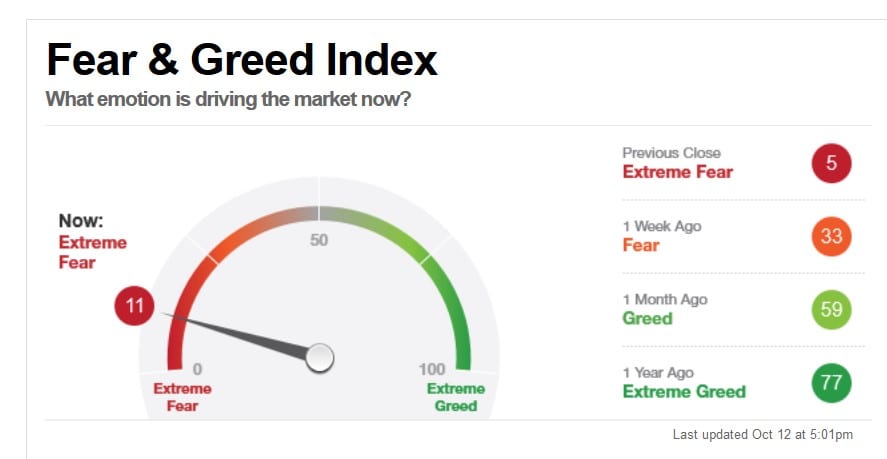

Con todos estos datos ya tenemos la configuración del indicador y podemos sacar un dato numérico que se mueve entre 0-100 siendo miedo niveles por debajo de 25 y confianza datos por encima de 75. Pero lo realmente interesante aparece cuando los datos están en niveles debajo de 15 para miedo y encima de 80-85 para la confianza.

De esta forma visualizando en dato numérico podremos valorar el sentimiento de los inversores en cada momento y si yo les digo que este viernes hemos alcanzado un dato de 11 puntos en el índice de sentimiento CNN, aunque realmente relevante fue el dato de MIEDO EXTREMO marcado en 5 en el cierre del pasado jueves día 11 de octubre. Con estos datos ustedes podrán sacar una conclusión sobre qué es lo que podría pasar en la próxima semana.

El dato que marcó este indicador el pasado viernes es de auténtico miedo y eso hace que aparezca ante nosotros una interesante oportunidad de trading de corto plazo para la próxima semana en los mercados de renta variable.

Cuando el miedo aparece dentro de un entorno positivo de Mercado debemos tomar ese dato como una oportunidad de compra que deberíamos desaprovechar.

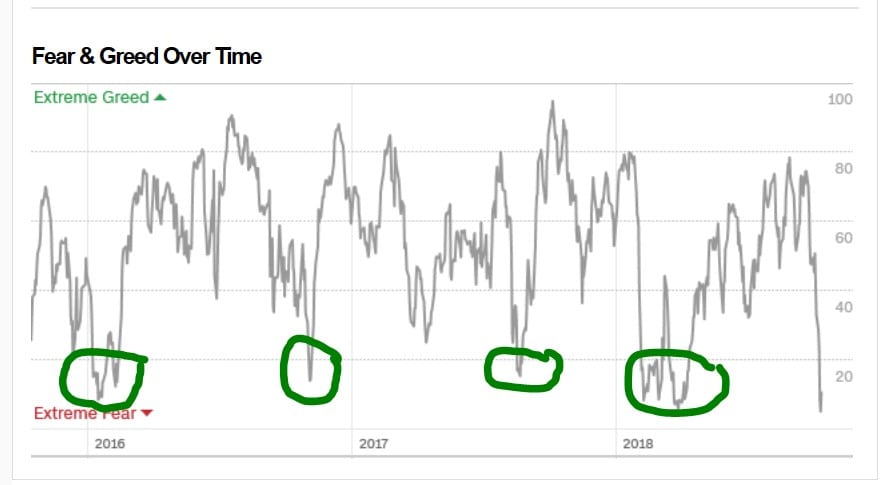

En la gráfica abajo adjunto les voy a mostrar las últimas veces desde finales del 2015 que este indicador ha estado por debajo de 20 y por lo tanto nos ha mostrado una interesante oportunidad de trading alcista. En el año 2016 ya estuvo en niveles externos de miedo en 2 veces, en el año 2017 estuvo en una ocasión en zona de miedo y en año 2018 ya estuvimos en zona extrema en los primeros meses del año. Si nos fijamos en la nueva señal que se está generando en este momento a finales del año 2018 podemos decir que esta señal de miedo extremo CNN se produce cada 8-10 meses más o menos generando de esta forma una interesante oportunidad de trading de corto-medio plazo para operar en los mercados.

Si queremos ver un ejemplo más claro sobre la reacción que tienen los mercados de renta variable cuando el miedo se apodera de los inversores particulares lo mejor sería que les mostrara un gráfico combinado de la curva de miedo del indicador CNN FEAR AND GREED y los precios del índice de referencia americano de renta variable como es el SP500.

Esta imagen nos muestras las señales generadas por este indicador desde el inicio del 2014 hasta finales del año 2016 que es cuando se genera la señal número 7 que luego veremos cómo provoco un nuevo rebote al alza hasta las zona de 80 como en los 6 casos precedentes de este ejemplo práctico que les estamos mostrando.

En todas estas señales hay un denominador común y es que el dato de miedo cayó por debajo del nivel de 20 y posteriormente termino saliendo de esa zona crítica recuperando las sensaciones de neutralidad en el sentimiento inversor.

La diferencia reside en determinar si la señal de miedo se produjo en un proceso correctivo dentro de una tendencia alcista clara y definida como son los casos 1,2 y 3 o las señales de miedo se generan en entornos correctivos más profundos que podrían ser considerados como cambios tendencia bajistas como en los casos 4,5 y 6.

La diferencia reside básicamente en la profundidad del proceso correctivo y para el análisis de este proceso tan solo debemos medir la relación de la curva de precios con su media de largo plazo.

Pues a día de hoy volvemos a tener una situación de miedo extremo con un índice CNN por debajo de los 10 puntos que hemos podido observar en el pasado día jueves. Si a esta situación le unimos que el ratio del vix vuelve a estar por encima de 1 como se muestra en su estructura de contango, pues tenemos ante nosotros una nueva señal de miedo extremo que debería concluir con un rebote alcista más pronto que tarde.

Para conocer el mejor momento para cargar nuestras carteras de renta variable en EEUU, deberíamos conocer cuando se produce la señal alcista del RATIO del VIX y la finalización correctiva con los indicadores de amplitud de mercado de corto plazo como la AD10. Todos estos factores son analizados en tiempo real en nuestra zona premium de enbolsa donde podrán consultar todos estos datos y seleccionar las acciones americanas que presentan una mayor probabilidad de éxito alcista en el momento del giro alcista del mercado.