Una desafortunada coincidencia de factores es responsable de las caídas de las bolsas y del regreso repentino del miedo al mercado: (i) Repunte de la volatilidad (VIX) desde niveles muy reducidos (8%/11%) que forzó el cierre de posiciones cortas convulsionando al resto de activos. (ii) Más preocupación por la inflación tras publicarse los días 1 y 2 unos salarios americanos algo elevados. (iii) El retraso en el acuerdo para elevar el techo de gasto en EE.UU. Un mayor gasto que equivaldrá a más déficit, el cual deberá financiarse emitiendo más deuda en los próximos años… lo que al final presionará las TIRes de los bonos americanos al alza, tal vez contagiando a los europeos. Eso es lo que el mercado descontó bruscamente. (iv) El silencio de la Fed. Y no podría haber sido de otra forma porque todo esto sucede justo en el momento del relevo de Yellen por Powell, quien aún no tiene de suficiente capacidad de influencia como para reconducir el mercado con declaraciones. Si a los 3 factores anteriores añadimos unas bolsas excesivamente alegres y rápidas desde Dic.2017 en combinación con unos bonos que no querían corregir aunque era inevitable que lo hicieran, ya tenemos la explicación para este ajuste.

Si quiere estar al tanto de todos los artículos que publicamos y no perderse ninguna información ni operación realizada por enbolsa.net no dude en darse de alta en este servicio gratuito y podrá recibirlo directamente en su mail. Pulse aquí para registrarse.

LA SITUACIÓN AHORA.- En términos generales las bolsas han caído aprox. -10% desde sus máximos anteriores y los bonos han encajado un ajuste que merecían. Sin embargo, los activos refugio no solo no se han apreciado de manera alarmante, sino que en algunos casos han retrocedido (el oro se ha abaratado). Esto es un buen síntoma. Pero lo más importante es que nada en el fondo ha cambiado: la macro sigue siendo igual de buena o mejor (la CE acaba de revisar al alza estimaciones y la Producción Industrial en España +6,1%, a pesar de la política interna, por ejemplo), los resultados empresariales continúan mejorando a doble dígito simple (BPA 4T’17 del S&P500 +14,2% vs +11% esperado) y la liquidez sigue siendo inmensa, presionando al alza los precios de los activos.

EL DESENLACE MÁS PROBABLE.- Este golpe se ha producido en un momento especialmente vulnerable para el mercado al coincidir con la transición al frente de la Fed. Analizándolo fríamente, los bancos centrales deben estar encantados con este retroceso de las bolsas después de haber contemplado cómo subían de forma casi imparable sin ser capaces de hacer nada para moderarlo. Pero estarán encantados sólo mientras la situación no se les vaya de las manos porque en ese caso no podrán retirar estímulos al ritmo previsto.

Por eso lo más lógico es que actúen para reconducir la situación antes de que eso suceda. Las declaraciones parecen la herramienta más probable. No hará falta nada más que eso y un poco de paciencia y sangre fría. Para empezar, lo sucedido estos días hace menos probable que el BCE vaya más rápido con su estrategia de salida. Y puede que la Fed también. Si nada importante de fondo ha cambiado, entonces esto es una oportunidad para posicionarse. ¿Cuándo hacerlo exactamente? Ya dijimos la semana pasada que no inmediatamente porque el mercado debe terminar de “limpiarse” y estabilizarse.

Eso ocurrirá esta semana, así que probablemente en algún momento de las próximas 48 horas llegue la oportunidad, pero conviene esperar a conocer la inflación americana del miércoles porque la fiabilidad de la estabilización dependerá de ella: si retrocede hasta +1,9% desde +2,1% como se espera, no habrá problema; pero si continuase por encima de +2% la situación podría complicarse. Por último, ni siquiera en el mejor desenlace debemos esperar unas bolsas tan alegres como antes, sino más prudentes y progresivas después de este aviso. Y debemos acostumbrarnos a una volatilidad superior, porque ha regresado. Tendremos un 2018 difícil, de idas y venidas, por esta causa.

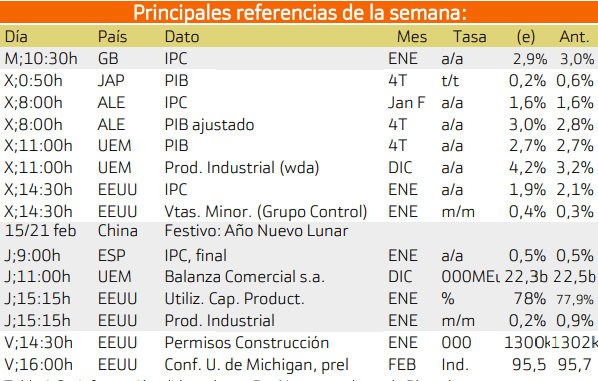

En la siguiente imagen les mostraremos las noticias destacadas de esta semana:

Esta semana los datos relativamente relevantes recaen en EE.UU.

LUNES

Hoy hablarán autoridades británicas y australianas en un día con una agenda económica poco cargada.En Asia es festivo. La semana empieza con una agenda poco cargada, con discursos de dos miembros del Comité de Política Monetaria del Banco de Inglaterra, Vlieghe y McCafferty, y de la vicepresidenta del Banco de Reserva de Nueva Zelanda, Luci Ellis. Los factores técnicos podrían tener hoy un peso importante.

MARTES

Se espera un incremento de la volatilidad del mercado en reacción a las cifras de inflación británicas.El martes será un día caracterizado por una baja inflación, ya que habrá pocos datos macro en comparación con la semana pasada. Sin embargo, uno de ellos es de vital importancia y creará volatilidad: el IPC británico, que conoceremos a las 09:30 GMT. Al otro lado del Atlántico, Loretta Mester, del FOMC, hablará sobre política monetaria y sobre el panorama económico de EEUU a las 13:00.

MIÉRCOLES

Las miradas se centrarán ese día en las cifras de inflación de Nueva Zelanda y EEUU, y en el PIB de la UE. La volatilidad empezará ya en la sesión asiática, pues el Banco de Reserva de Nueva Zelanda publica previsiones trimestrales de inflación a las 02:00 AM. En Europa, los inversores se centrarán en las cifras del PIB alemán, italiano y de toda la UE. Ya en la sesión americana, a las 13:30 GMT, conoceremos el IPC y las cifras de ventas minoristas de EEUU. Será una sesión cargada de datos macroeconómicos y se espera que la volatilidad sea elevada. A las 15:30 GMT también conoceremos datos que afectarán al crudo de EEUU.

JUEVES

Los mercados chinos están cerrados, pero a nivel global habrá oportunidades de sobras. Ese día, a las 00:30 GMT, el RBA publica su informe laboral mensual. El mercado chino está cerrado a causa del Festival de primavera (Año nuevo chino). A las 13:30 GMT se publican diversos informes, el más importante de los cuales es el IPP de EEUU. Ya cerrada la sesión de Nueva York, Nueva Zelanda da a conocer su índice manufacturero empresarial y, a las 22:30 GMT, el gobernador del banco central del país, Philip Low, se dirigirá al Comité de Economía del parlamento.

Viernes

Siguen las fiestas en China, pero el último día de la semana de mercado ofrecerá oportunidades en torno a los datos de EEUU y Gran Bretaña. El viernes tendremos periodos de volatilidad elevada con la lectura de las ventas minoristas británicas y de los permisos de construcción de EEUU, a las 09:30 y a las 13:30 GMT, respectivamente. Alrededor de la 13:30 saldrán más indicadores que podrían elevar la volatilidad, aunque probablemente veamos un poco de todo en los distintos pares de divisas si los informes resultan en conflicto entre sí.

La importancia de los datos presentados esta semana es que presentan el crecimiento del mercado europeo e indicadores adelantados de lo que se puede esperar en el futuro en la economía.

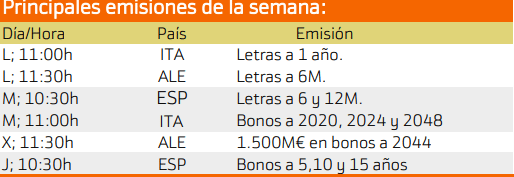

Las principales emisiones de esta semana son las de Italia.

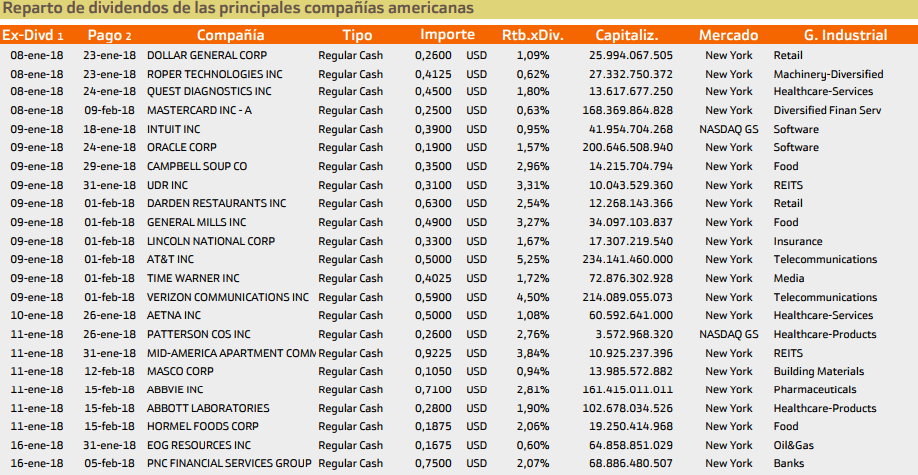

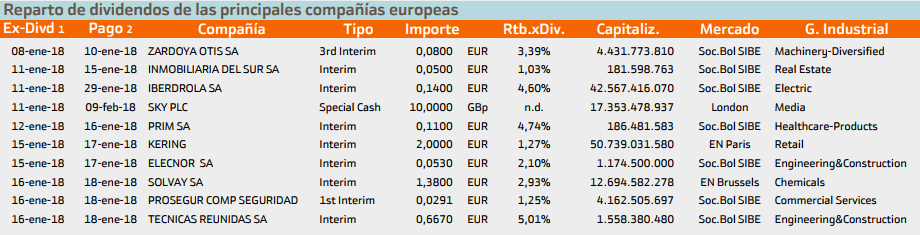

Con respecto al pago de dividendos aparecen las siguientes compañías:

Para Estados Unidos destaca AT&T con un rendimiento del 5.25%.

Mientras que en Europa destaca Técnicas Reunidas con un 5.01%.

Si desea obtener más información acerca de estas estrategias, consultar la plataforma con la que realizamos está operativa o asistir a las sesiones en vivo, solo tiene que enviarnos un mail a admin@enbolsa.net y estaremos encantados de poder ayudarle.