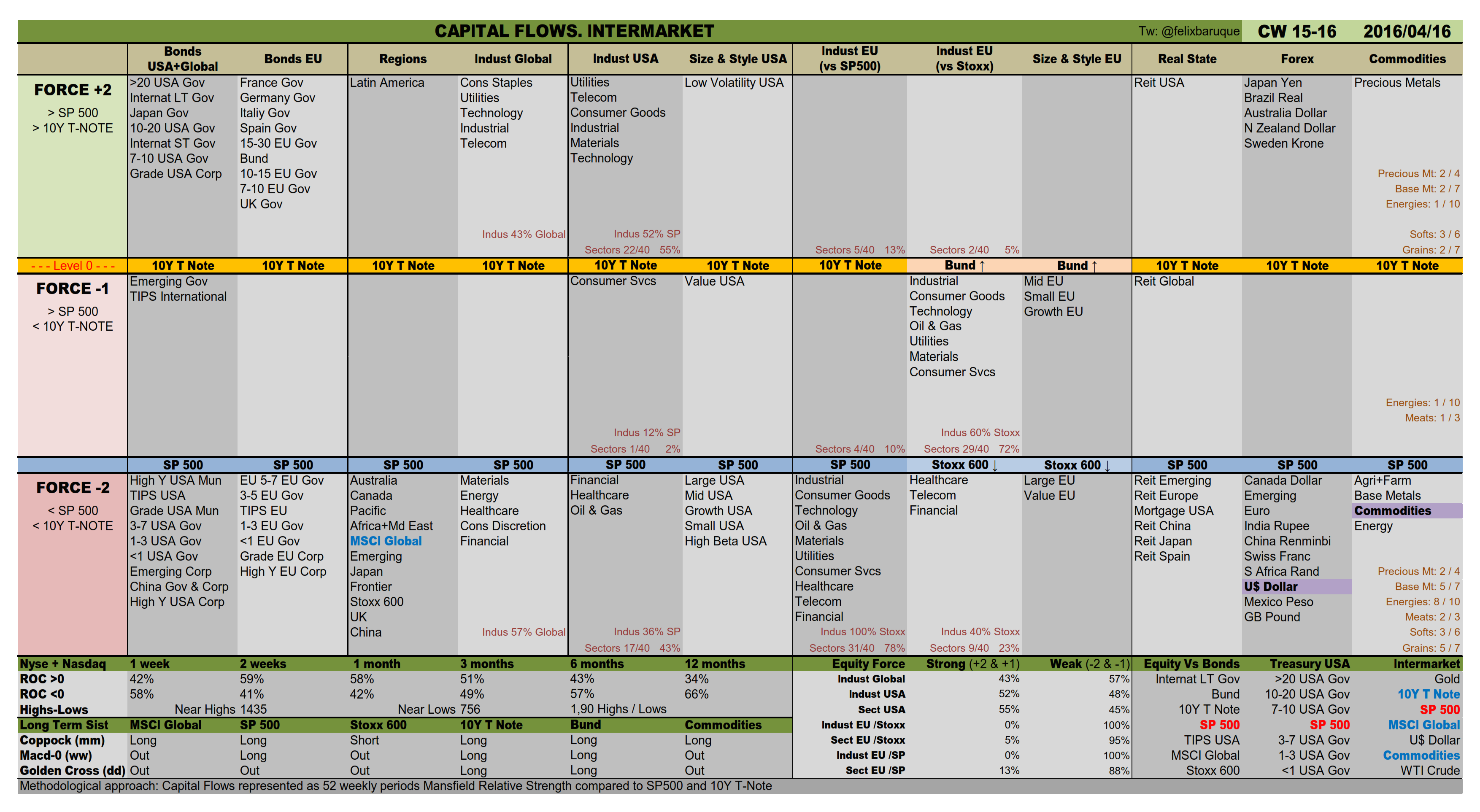

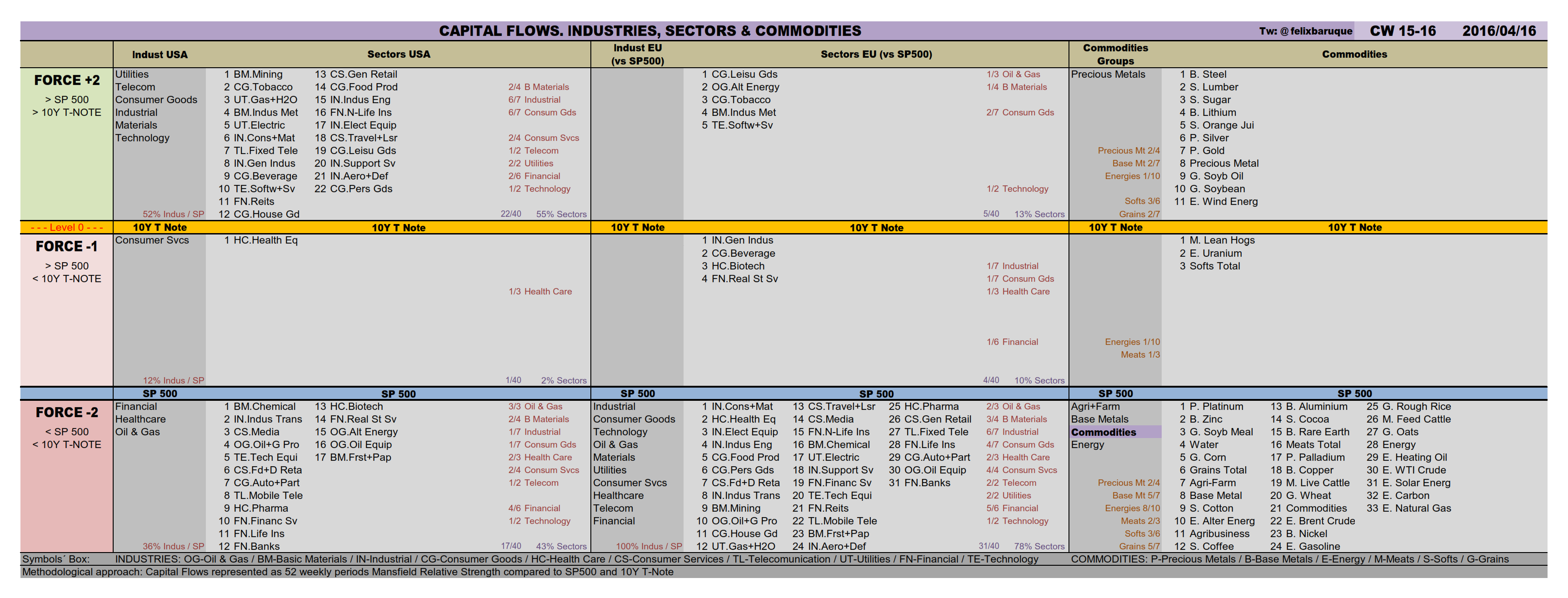

La semana anterior mejoró sustancialmente la situación tanto de industrias como sectores en EEUU. 6 industrias que representan el 52% de la capitalización del mercado americano son más fuertes que el bono a 10 años estadounidense (10y T Note) que es nuestro activo de referencia de bajo riesgo. En cuanto a los sectores fuertes su número es de 22 sobre 40, representando el 55% del total. Esta mejoría en la renta variable estadounidense ha provocado que la fuerza relativa de la renta fija tanto en EEUU como en Europa haya retrocedido ligeramente.

El Mercado Global también ha mejorado ostensiblemente con 5 industrias fuertes que representan el 43% de la capitalización del índice.

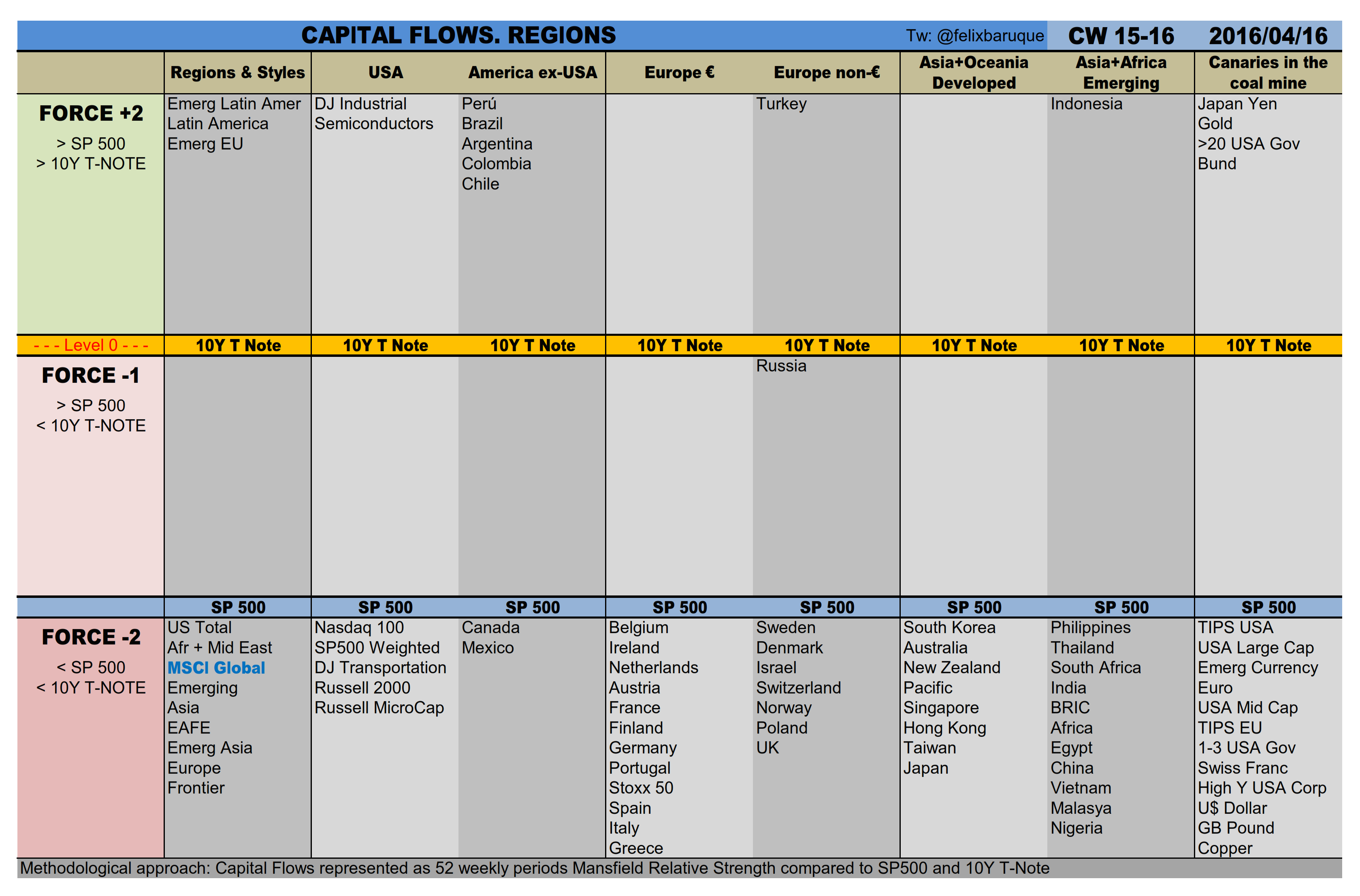

Europa es otra historia, sigue en un estado de debilidad preocupante. Al realizar la clasificación de fortaleza respecto al SP500 y al 10y T Note (por unificar el baremo de comparación con el resto del mercado mundial) no hay ninguna industria fuerte y solo 5 sectores de 40 lo son, el 12,5% del total.

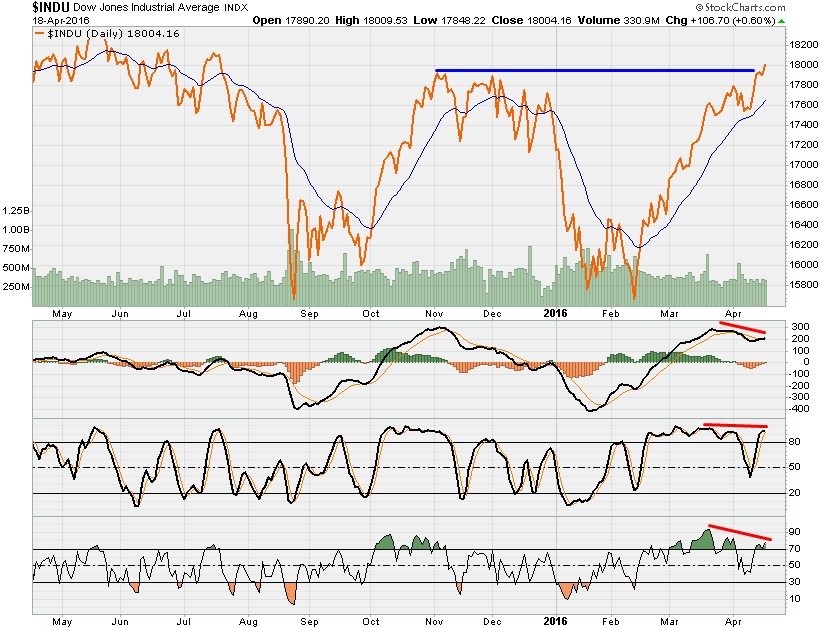

En el medio plazo parece que el mercado tiene fuerza para reinstaurar la tendencia alcista, cosa que aún no se ha producido puesto que casi ningún índice de referencia ha superado sus máximos relativos anteriores de noviembre de 2015, por lo que sus secuencias bajistas de máximos y mínimos decrecientes siguen vigentes. ¿Quién sí lo ha hecho? El DJI.

En el corto plazo hay dos factores principales a tener en cuenta.

El primero es un factor geopolítico y la correlación que últimamente han tenido los mercados con el petróleo. Las subidas en los mercados de la semana anterior podrían haber estado descontando un posible acuerdo respecto a la reducción en la producción de petróleo que finalmente no se ha alcanzado y esto sea un catalizador de caídas, aunque parece que inicialmente se está asumiendo esta circunstancia mucho mejor de lo esperado de acuerdo al cierre del lunes. Con un exceso de producción, la posible caída del precio del petróleo y por consiguiente de las materias primas, debería suponer un mejor comportamiento relativo de Europa y Japón respecto a EEUU.

El segundo factor a considerar es técnico y es que estamos próximos a un periodo correctivo. En el gráfico se presenta la línea AD del Nyse que esta semana ha superado claramente máximos históricos (línea verde) y significa que el fondo de mercado apoya el movimiento alcista. Sin embargo, como ya hemos comentado, el Nyse no ha superado el máximo relativo anterior (línea naranja), por lo que la secuencia bajista de máximos y mínimos decrecientes sigue vigente. La semana pasada apuntábamos que la pérdida del nivel 80 en la línea ADn abría la puerta a caídas. Pues bien, la ADn (parte superior) ha recuperado con fuerza el nivel de 80 de nuevo por lo que debemos ver su evolución durante la presente semana a la espera de que marque el inicio de un movimiento bajista de corto plazo. En la parte inferior del gráfico se encuentran el MacClellan Oscillator y el Summation Index. En ambos aparecen divergencias bajistas que apoyarían esta posible caída. Igualmente en el gráfico del DJI aparecen divergencias en varios indicadores.

Variaciones relevantes de la semana

El movimiento de activos más importante ha sido la mejoría en la Amplitud Sectorial de la que antes hemos hablado. Esto ha provocado un leve debilitamiento de los bonos. No obstante, sigue destacando que sean los sectores más defensivos (utilities, telecom, consumo básico) los que lideran en esta subida.

El Dólar se apreció ligeramente por lo que los bonos vinculados a la inflación se debilitaron.

Las bolsas latinoamericanas se presentan como una muy buena alternativa si el cambio de tendencia de las materias primas se completa.

Entre las materias primas destaca el acero como activo más fuerte.

Aspectos a controlar

El dólar sigue marcando la pauta. Nos dirá si hay inflación, si hay probabilidades de subida/s de tipos, etc. Y claro, materias primas, bolsas y divisas emergentes, euro y yen bailarán al son que marque el dólar.

En Europa principalmente debemos focalizar nuestra atención en el sector bancario. Debemos observar la evolución de las posibles medidas de rescate a los bancos italianos y la repercusión en el sector. El Ibex, el índice de los bancos, estará muy condicionado por el comportamiento de este sector.

En EEUU la nueva tendencia alcista debe ser confirmada por un fortalecimiento del SP500 respecto al 10y T Note. Los sectores defensivos deben ceder el relevo a los más agresivos, por ejemplo, consumo discrecional (servicios de consumo) que se ha quedado rezagado en la última subida. En la columna Size & Style USA de la tabla de Intermercado debemos controlar que los activos Mid Cap, Growth y High Beta superen respectivamente a sus pares Large Cap, Value y Low Volatility.

Sirva como ejemplo este gráfico que ya hemos mostrado en otra ocasión de las Mid Cap de EEUU. Aún no ha hecho los “deberes” que le pusimos. No ha superado la línea de tendencia, ni el máximo previo y su fuerza relativa respecto a las Large Cap sigue siendo negativa.

Los “canarios en la mina” nos siguen diciendo que el yen, el oro, los bonos estadounidenses de largo plazo y el bund, todos ellos activos defensivos, son más fuertes que la renta variable.

Posicionamiento

La extensión y seguimiento por buena parte del mercado de la última pauta alcista nos hace abandonar la predisposición bajista pasando a neutral. Como comentamos hace 2 semanas, conviene ceñirnos a posiciones cortas tácticas en el corto plazo en los activos más débiles cuando arranque la corrección y volver a evaluar la situación al llegar al retroceso fibo 38-50% de la última subida, ver niveles relevantes, ver si los activos defensivos han perdido interés inversor, ver que sectores han tenido mejor comportamiento en la corrección, etc, y evaluar si es posible realizar entradas estratégicas en el lado largo.

Tengan cuidado porque parece que el mercado despega pero debemos quitarnos varios lastres todavía.

Vamos con dos ideas de inversión curiosas.

Otro spread interesante es el par oro/plata. Esta semana la plata ha superado al oro por fuerza relativa, puede verse en la tabla de materias primas. Resulta que cuando la onza de oro se aproxima a la equivalencia a 80 onzas de plata, la plata recupera posiciones rápidamente. Traigo este estudio de Intermercado porque la plata nos puede decir muchas cosas. La plata es un metal precioso, pero también es un metal que se utiliza en muchos procesos industriales. Una recuperación del precio de la plata, al igual que pasa con el cobre, puede anticipar una recuperación de la actividad industrial y la demanda de materias primas.

En el gráfico se muestra el inverso del spread (1/80=0,0125) para que se vea más claramente que la recuperación de la plata conlleva la recuperación de los mercados desarrollados (actividad industrial) y de los emergentes (materias primas). El par actualmente ha salido de zona extrema y está atacando la directriz bajista y eso encajaría con una recuperación de los mercados. Hago notar que si bien estos valores extremos aparecen en zonas de recuperación, en 2009 el par entró 2 veces en zona extrema antes de recuperar y entretanto el Nyse realizó otro impulso bajista doloroso. ¿Estaremos o no estaremos en esa situación? No tengo ni idea, pero una buena forma de controlarlo es que tanto el par como el Nyse superen sus máximos anteriores.

Buena semana y buen trading!!

Nota: este análisis es únicamente mi visión del mercado, no representa en ningún caso una estrategia de inversión.