El mercado se mueve por los impulsos y las reacciones provocada por la psicología de masas , por lo tanto, saber interpretar el sentimiento de la masa inversora nos ayudara a comprender lo que piensan los inversores noveles y las reacciones que esto provoca en los inversores institucionales o manos fuertes del mercado.

Las herramientas de las que disponemos para ver el posicionamiento de las manos fuertes y las manos débiles son varias.

Indicadores como los COT , los RATIOS PUT/CALL , el ÍNDICE ISEE, el INDICE AAII o los índices VIX son algunos de los indicadores de sentimiento de los disponemos y en los que podremos ver descritos los distintos movimientos que están realizando los grandes inversores o manos fuertes frente a los sentimientos perdedores y normalmente equivocados de los inversores de economía doméstica.

La semana pasada ya hable de los indicadores de sentimiento RATIO PUTCALL e ÍNDICE ISEE pueden ver mi artículo y conclusiones pinchando este enlace.

Todos estos INDICES DE SENTIMIENTO de Mercado pueden consultarlos semanalmente en los INFORMES de MIEDO y CONFIANZA que Enbolsa pública en su página web para inversores especializados.

En el día de hoy les hablaré de AAII – American Association of Individual Investors

La causa más común de las bajadas prolongadas en el mercado es el pesimismo y la causa de las subidas prolongadas en el tiempo ,es el sentimiento de confianza y complacencia.

El sentimiento general antes de que el mercado comience a moverse es otro indicador que debemos tomar en cuenta.

Ese sentimiento se mide a través de encuestas e índices de confianza de los cuales existen varios, pero hoy me gustaría destacar uno por encima de todos.

“La encuesta semanal de la American Association of Individual Investors (AAII)”

Este Indicador de sentimiento de Mercado toma la opinión de sus 150 000 miembros acerca de si el mercado tendrá un comportamiento alcista, bajista o neutro. Esta encuesta de sentimiento de mercado se realiza semanalmente entre sus socios y mide el porcentaje de inversores particulares cuya actitud hacia la bolsa es alcista, bajista o neutral para los próximos seis meses.

Os muestro los datos de la pasada semana.

Como se puede ver en el gráfico adjunto , el porcentaje de alcistas para esta semana está en el 34.4% , mientras que el porcentaje de bajistas está en el 29,5%

Los cambios con respecto a la semana pasada nos indican que los alcistas en renta variable norteamericana disminuye con respecto a los de la semana pasada en -4.8 puntos , mientras que los bajistas de esta semana han crecido en +2.0 de la semana pasada a esta.

Los resultados de esta encuesta se pueden utilizar para desarrollar un indicador basado en la “técnica de opinión contraria” y podríamos operar en posiciones largas o cortas cuando el sentimiento de mercado alcance niveles extremos

El énfasis en prestar atención a las lecturas extremas en el sentimiento sigue siendo válida.

Por ejemplo, cuando el sentimiento bajista alcanzó un máximo histórico de 70,3%, el 5 de marzo del 2009, el mercado bajista estaba llegando a un final.

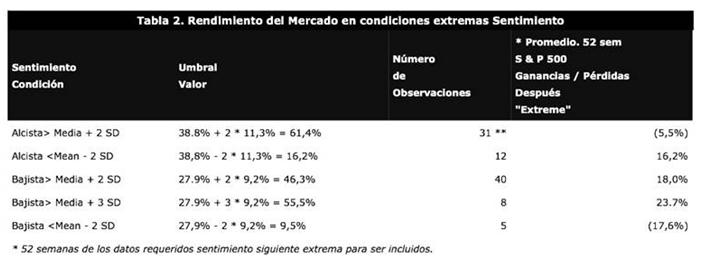

Os dejo una tabla con las lecturas extremas de este índice

Las lecturas extremas alcistas,marcadas con círculos en rojo,son del 75% y los datos alcistas históricos más bajos fueron del 12%, así que ya saben que si ven lecturas cercanas a esos niveles deberán estar atentos a las fuertes caídas en el mercado.

Por otro lado, las lecturas bajistas más altas, marcadas con círculo rojo,fueron del 67% y la los datos bajistas más pequeños se registraron en el 6%. Ante lecturas cercanas al 60% de bajistas ,debemos estar atentos a movimiento al alzas en la curva de precios de la renta variable ya que nos acercaríamos mucho a los datos extremos bajistas del ÍNDICE AAII.

Como sabremos cuando unas lecturas de DATOS ALCISTAS O BAJISTAS comienzan a ser preocupante?

Explicación teoría del cálculo.

Para medir la importancia o relevancia de un dato,necesitaremos los datos del movimiento medio alcista y el movimiento medio bajista así como la desviación estándar de la serie de datos que hemos utilizado para medir su media.

La media alcista de la muestra estudiada en el cuadro de arriba y marcadas con un círculo verde, es del 38.08% y su desviación estándar marcada con un cuadrado azul es del 11,3%

La media bajista de la muestra estudia en el cuadro de arriba y marcada con un círculo verde ,es del 27,9% y su desviación estándar marcada con un cuadrado azul es del 9,2%

Los datos extremos se obtienen de multiplicar la desviación estándar por 2 y sumarlo al dato medio alcista o bajista. Los resultados que se obtienen operando en la dirección contraria cuando esos extremos se obtiene en los datos bajistas y alcistas son los que aparecen en la tabla de arriba.

Los datos más actualizados serían los que les muestro a continuación.

Os dejo un gráfico de los últimos 4 años de las lecturas alcistas y bajista del AAII junto al SP500 en color rojo.

Los promedios históricos actuales son alcistas 39% y su desviación estándar de 10,7 puntos porcentuales. Por lo tanto las lecturas extremas alcistas estarían en la zona del 60% ( media del 39%+ desviación estándar 10,7×2) muy alejada por lo tanto de los niveles actuales en el 34,4%.

Aunque viendo el grafico de la curva sentimiento arriba adjunto podemos intuir que a partir de niveles de 50% -53% debemos estar atentos a los giros del mercado.

Neutral 31% y su desviación estándar de 9 puntos porcentuales.

Bajista del 30% y su desviación estándar de 10 puntos porcentuales. Por lo tanto las lecturas extremas bajistas estarían en la zona del 50% ( media del 30%+ desviación estándar 10×2)de bajistas en el mercado, muy alejado de los datos del 29,5% actuales. Aunque viendo el grafico de la curva sentimiento arriba adjunto podemos intuir que a partir de niveles de 50% debemos estar atentos a los giros del mercado.

Espero que el artículo fuera de su agrado, si quiere conocer más sobre los Indicadores de sentimiento del mercado no dudé en ponerse en contacto con nosotros en el mail