Comienza una semana más Now Trading!!, este es el servicio de EnBolsa.net más dinámico y más seguido por nuestros lectores.

En este apartado serán publicados todos los planes estrategicos e ideas de trading que nosotros realizamos, para detectar estas oportunidades utilizamos nuestros screener para localizar las zonas de control y aplicar así alguna de nuestras técnicas de trading, como Macd-ENB, Técnica acelerada y Modulo de arranque

Si desea recibir nuestras ideas de trading y planes estrategicos de forma gratuita solo tiene que suscribirse a Now Trading!! aqui

PLAN ESTRATEGICO EN DEUTSCHE TELEKOM 21/10

MODIFICAMOS LOS PARAMETROS DEL PLAN ESTRATEGICO

DESCARTAMOS LA OPERACION

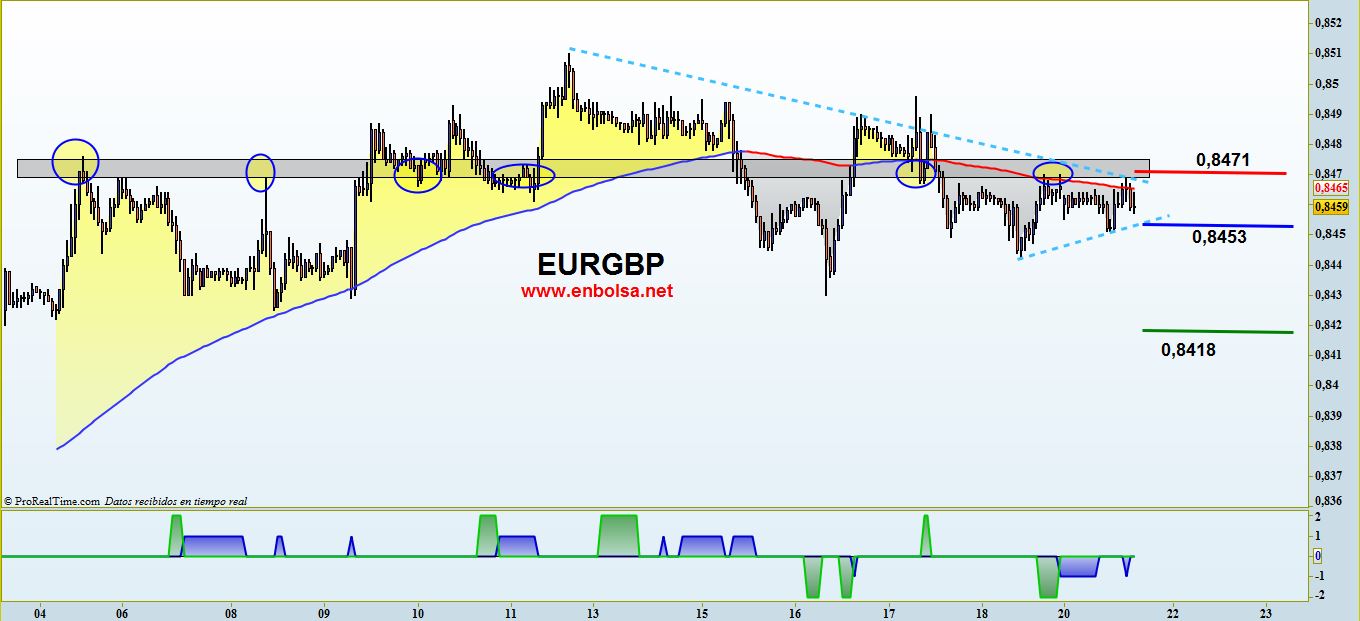

PLAN ESTRATEGICO EN EURGBP 21/10

DESCARTAMOS ESTRATEGIA.

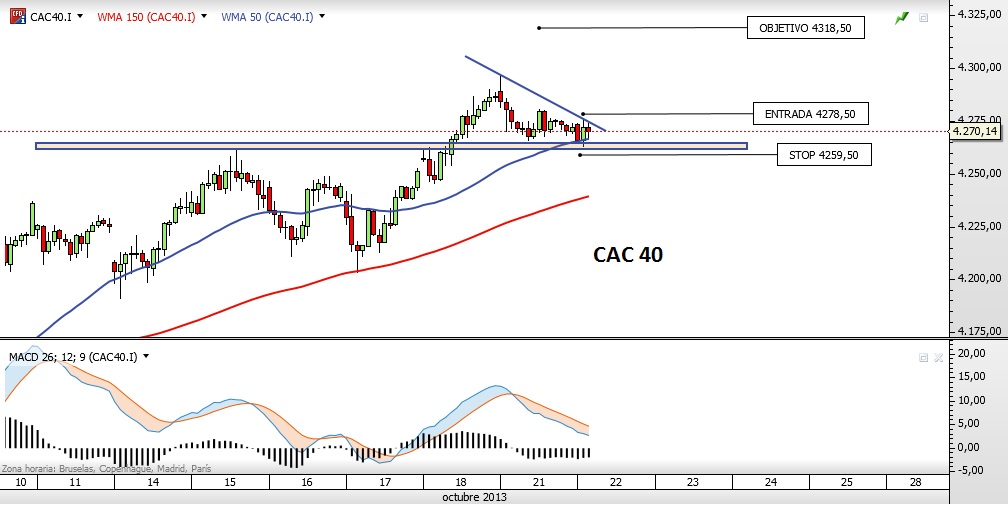

PLAN ESTRATEGICO EN EL CAC40 22/10

ESTAMOS DENTRO……..

ALCANZAMOS EL OBJETIVO 1 , MOVEMOS EL STOP A PRECIO DE ENTRADA

CERRAMOS POSICION POR SALTO DE STOP MODIFICADA

PLAN ESTRATEGICO EN EDF 23/10

ESTAMOS DENTRO………..

PLAN ESTRATEGICO EN SP500 23/10

ESTAMOS DENTRO…….

PLAN ESTRATEGICO EN EL OILUS 24/10

ESTAMOS DENTRO……….

ALCANZAMOS EL OBJETIVO 1………..BAJAMOS EL STOP A PRECIO DE ENTRADA

La información suministrada en estas páginas tiene únicamente finalidad informativa y expresa la opinión de Enbolsa.net pero no constituye ni una estrategia de inversión, ni una oferta, ni una solicitud para comprar o vender producto financiero analizado o comentado ni promesa de resultados futuros. El inversor que haga uso de esta información debe ser consciente de que los valores, instrumentos o inversiones al que hacen referencia pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera, fiscal o su perfil de riesgo ya que no han sido tomados en consideración para la elaboración de dicha información. El valor de dichas inversiones puede subir o bajar, circunstancia que el inversor debe asumir incluso a riesgo de no recuperar el importe invertido, en parte o en su totalidad. Igualmente, el anuncio de rentabilidades pasadas, no constituye promesa o garantía de rentabilidades futuras. Enbolsa.net no se responsabiliza por lo tanto de los posibles daños y perjuicios que pudieran derivarse del uso que de esta información pueda realizar el inversor en la toma de sus decisiones que se fundamenten en esta información, debiendo el inversor asumir el riesgo de posibles pérdidas