Para responderá estas preguntas debemos fijarnos en datos menos superficiales que la simple curva de precios, sabemos que hubo subidas muy interesantes en los índices CAC 40 , DAX30 y FTSE100 , pero……..

Esas subidas fueron acompañadas por la mayoría de las acciones de estos mercados?

El volumen empleado en las subidas fue lo suficientemente fuerte como para pensar en una continuación de estas subidas?

Una de formas que tenemos de comprobar la salud del movimiento de ayer es a través de sus datos de amplitud de mercado….ya saben lo de línea AVANCE- DESCENSO y esas cosas.

Pues bien, hemos cogido las subidas de ayer y le hemos hecho a los índices europeos dos preguntas.

Cuantas acciones subieron ayer y cuantas bajaron y como fue la relación entre el volumen empleado en las acciones que subieron y el volumen empleado en las acciones que bajaron.

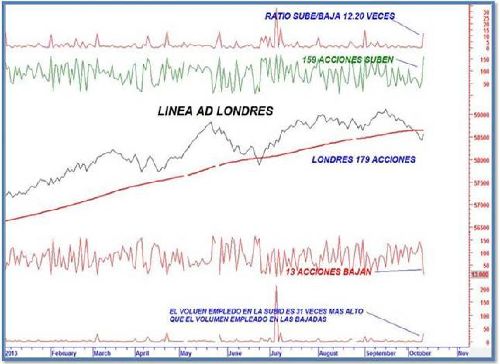

En LONDRES y tras estudiar 179 acciones.

El mercado londinense nos contesta que ayer subieron 159 acciones ( indicador verde de arriba) de las 179 encuestados y que bajaron 13 ( indicador rojo debajo de la lo ea AD) de las 179 preguntadas.

Algunos pensarán y que pasa con 7 acciones que faltan? Pues que repitieron cotización y por lo tanto no computan para nuestros recuento ni como positivo ni como negativo.

Pues con esos datos hemos hecho un ratio acciones que suben y bajan y nos da un valor de 12,20 veces más las que suben que las que baja, para mi gusto un buen ratio teniendo en cuenta el número total de acciones estudiadas.

Por otro lado hemos medido el volumen empleado en la subida y el volumen empleado en las bajadas y encontramos que el ratio de estos dos datos para este mercado es de 31 veces mayor en los valores alcistas que en los valores bajistas.

Un buen dato de amplitudes tanto en ratio de acciones como de volumen.

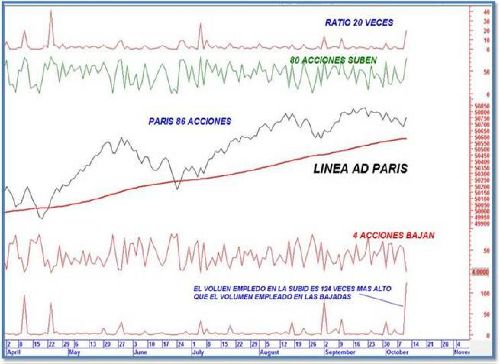

VEAMOS EL MERCADO FRANCÉS.

El mercado parisino presenta unos datos espectaculares, ayer subieron 80 acciones ( indicador verde de arriba) de las 86 encuestados y que bajaron 4 ( indicador rojo debajo de la lo ea AD) de las 86 preguntadas.

Algunos pensarán y que pasa con 2 acciones que faltan? Pues que repitieron cotización y por lo tanto no computan para nuestros recuento ni como positivo ni como negativo.

Pues con esos datos hemos hecho un ratio acciones que suben y bajan y nos da un valor de 20 veces más las que suben que las que baja, si el dato de LONDRES ya nos pareció correcto este dato supera las expectativas que nos hecho con respecto al día alcista de ayer.

Por otro lado hemos medido el volumen empleado en la subida y el volumen empleado en las bajadas y encontramos que el ratio de estos dos datos para este mercado es de 124 veces mayor en los valores alcistas que en los valores bajistas.DATO ESPECTACULAR.

Un buen dato de amplitudes tanto en ratio de acciones como de volumen.

los datos alemanes no presentan ningún motivo de estudio por su vulgaridad , esto nos viene a demostrar una vez más, que en estos momentos es mejor buscar valores franceses que alemanes.

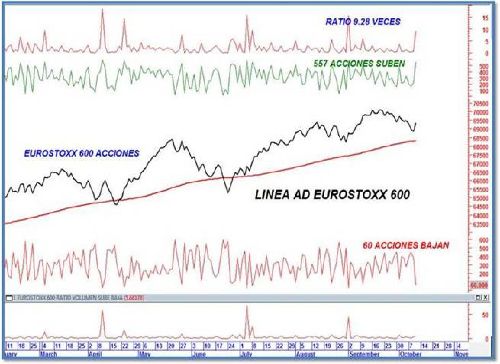

Para terminar realizaremos el estudio en el EUROSTOXX600 compuesto en gran parte por acciones alemanas y por lo tanto penalizado por ellas.

El mercado EUROPEO GLOBAL nos contesta que ayer subieron 557 acciones ( indicador verde de arriba) y que bajaron 60 acciones ( indicador rojo debajo de la lo ea AD)

Pues con esos datos hemos hecho un ratio acciones que suben y bajan y nos da un valor de 9,28 veces más las que suben que las que baja, para mi gusto un buen ratio teniendo en cuenta el número total de acciones estudiadas más de 600 y también teniendo en cuenta que los mayores registro que hemos visto en esta línea AD no superan las 20 veces.

Por otro lado hemos medido el volumen empleado en la subida y el volumen empleado en las bajadas y encontramos que el ratio de estos datos para este mercado es muy bajó de tan sólo 5,65 por lo tanto no lo suficientemente significativo como para ser tomado en cuenta.

Resumiendo el día de ayer nos mostró unos datos de amplitud muy interesantes en LONDRES Y PARÍS con unos altos ratios de ascensos y volúmenes concordantes con la subidas , mientras que Alemania mostró datos muy mediocres perjudicando los resultados finales del EUROSTOXX

Con estos datos, las continuaciones alcistas en valores de Francia e Inglaterra son más probables que en valores alemanes, si a esto le unimos el fuerte potencial alcista de España, nos encontramos con un mercado Europeo alcista y con potencial de revalorización

Para terminar les recuerdo que hay un indicador de mercado del que ya hablamos en anteriores artículos que combina las acciones que suben y bajan y los volúmenes empleados y se llama el TRIN o ARMS ÍNDEX, les dejo una leve definición y el enlace a este artículo explicativo.

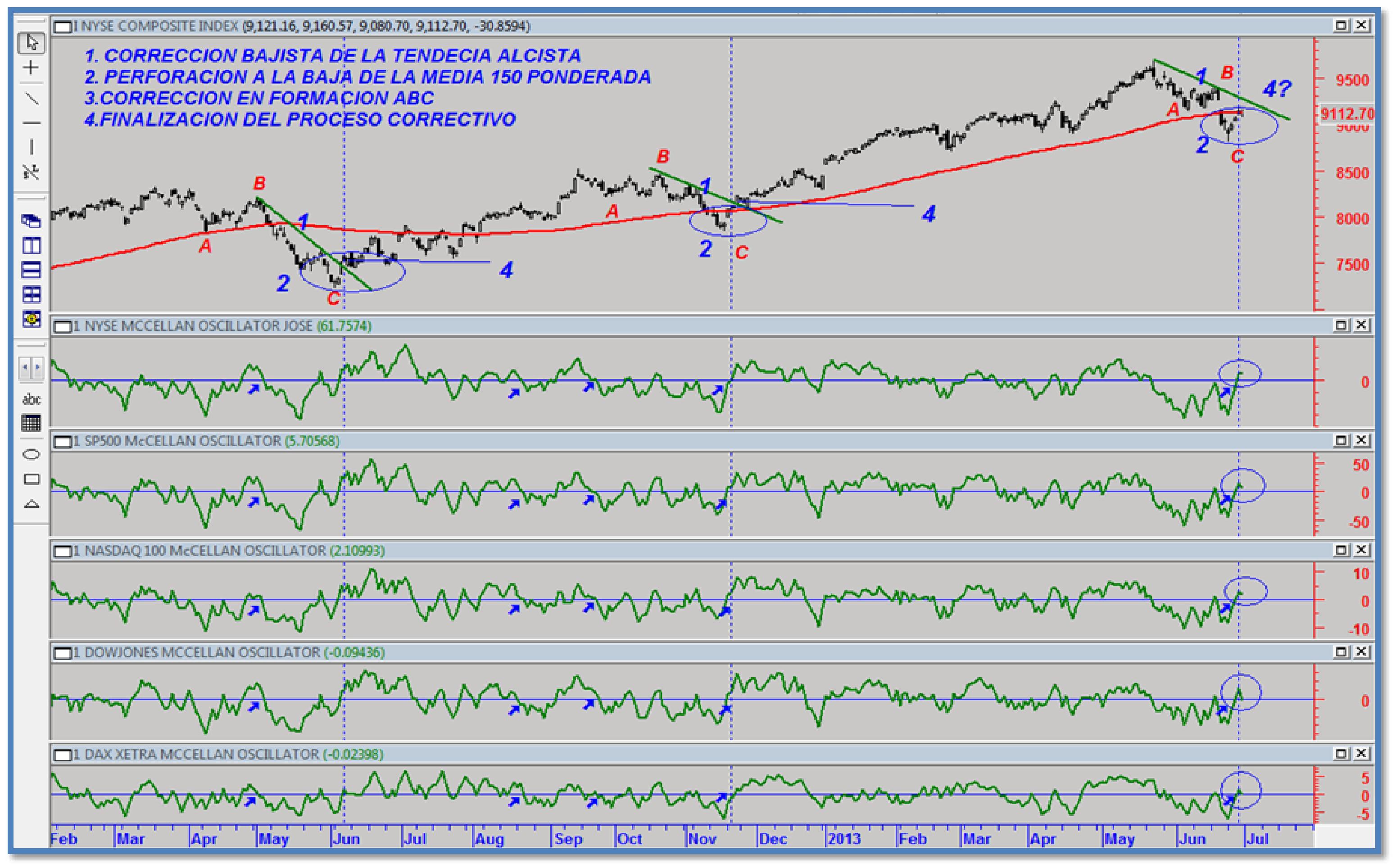

“Cuando la tendencia del índice es alcista, sólo voy a tener en cuenta los niveles inferiores de cruce de esta indicador con su línea de sobreventa.

Cuando se produzca el giro al alza de este indicador sobre esta zona , se estará produciendo un día en el que el volumen aumentara de manera muy importante acompañando de un gran número de acciones alcista frente al pequeño número de bajadas y su escaso volumen.

Fíjense como cuando esto se produce, el rango de la vela que acompaña esta señal será de cuerpo largó y con un cierre cercano a los máximos del día”

OS DEJO VARIOS ENLACES

Este combina el TRIN CON EL NEW HIGH-LOW

Este es explicativo del TRIN O ARMS INDEX

LISTO Aqui os dejo los enlaces.

Espero que el articulo fuese de su interés y recuerden darle a TWITTER O FACEBOOK para reconocer n uestro trabajo.

Un saludo de todo el equipo de Enbolsa.net

La información suministrada en estas páginas tiene únicamente finalidad informativa y expresa la opinión de Enbolsa.net pero no constituye ni una estrategia de inversión, ni una oferta, ni una solicitud para comprar o vender producto financiero analizado o comentado ni promesa de resultados futuros. El inversor que haga uso de esta información debe ser consciente de que los valores, instrumentos o inversiones al que hacen referencia pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera, fiscal o su perfil de riesgo ya que no han sido tomados en consideración para la elaboración de dicha información. El valor de dichas inversiones puede subir o bajar, circunstancia que el inversor debe asumir incluso a riesgo de no recuperar el importe invertido, en parte o en su totalidad. Igualmente, el anuncio de rentabilidades pasadas, no constituye promesa o garantía de rentabilidades futuras. Enbolsa.net no se responsabiliza por lo tanto de los posibles daños y perjuicios que pudieran derivarse del uso que de esta información pueda realizar el inversor en la toma de sus decisiones que se fundamenten en esta información, debiendo el inversor asumir el riesgo de posibles pérdidas