¿Qué son las opciones financieras? y ¿Cómo invertir con opciones?

A continuación vamos a desarrollar todo lo que se necesita para comenzar a operar con opciones financieras y todo lo necesario para mejorar en su operativa con opciones.

Para ello hemos elaborado el siguiente sumario:

Definición

Una opción financiera a diferencia de otros porductos como los ETF o Fondos de inversión, es un instrumento derivado que conlleva un contrato entre dos partes en el que una de ellas tiene el derecho (pero no la obligación) a comprar o vender un activo financiero a un precio determinado en una fecha futura. Dicho activo puede ser una acción, un índice, una divisa, etc…

La principal diferencia con los futuros financieros es la opcionalidad, es decir, un contrato de futuros supone que, llegada la fecha de vencimiento, ambas partes tienen la obligación de realizar la transacción económica acordada. Mientras que las opciones aportan flexibilidad para el comprador, que puede ejercer o no su derecho.

Dependiendo de la acción que se quiera realizar con las opciones, estos instrumentos financieros se pueden clasificar entre opciones call y put.

Si la decisión sobre la que se sustenta la opción es la de comprar estamos hablando de una opción de compra o call. Si por el contrario la decisión es vender nos referimos a una opción de venta o put. En ambos casos, la cantidad a desembolsar en el momento inicial es el precio (denominado prima) que se paga por esa mayor flexibilidad.

En definitiva, las opciones son un vehículo de inversión que se utiliza para ejecutar el plan de trading o de inversión que quieras desarrollar, en función del análisis técnico o fundamental que hallas desarrollado, pudiendo desarrollar estrategias variadas que incluso puedas emplear el análisis de ondas de Elliot entre otros tipos de análisis del mercado y estrategias de trading.

Terminología básica

Subyacente: activo sobre el que se sustenta la opción, el ibex35, Santander, el dax, etc.

Precio strike: precio pactado previamente sobre el que se ejecutaría la operación futura. Nos sirve de referencia para marcar el beneficio/pérdida.

Prima: importe que el comprador paga al vendedor por adquirir el derecho. Es un coste, no es una garantía que después nos devuelvan. La PRIMA es una variable fundamental tanto para vendedores como para compradores.

El valor de una opción financiera depende de determinados parámetros como son el precio del subyacente, el precio de ejercicio, el tiempo al vencimiento, la volatilidad, los tipos de interés y los dividendos. Como cualquier otro activo financiero, la cotización de las opciones fluctúa conforme varíen los parámetros anteriores.

¿Para qué sirve una opción financiera?

La ganancia del vendedor es el valor de la prima que obtiene a la hora de realizar la transacción. En el momento en el que el comprador no ejerce su derecho a ejecutar la opción, el importe total de la prima pasará al beneficio del vendedor.

En referencia al comprador, la ganancia depende de si se trata de una opción call o una opción put. Una opción call, cuanto más al alza se encuentre el mercado el día de su vencimiento, mayor beneficio. En caso de que, en la fecha de vencimiento, el precio de mercado sea inferior al nivel de ejecución, el tenedor obtendrá una pérdida por el valor total de la prima.

Por otro lado, la opción put, cuanto más a la baja esté el mercado el día de su vencimiento, mayor beneficio para el tenedor de la opción. Sin embargo, si la fecha de ajuste, el precio de mercado está por encima del precio de ejecución, el tenedor obtendrá una pérdida por el valor total de la prima.

Existe la opción de generar ganancias a partir de las previsiones de las tendencias futuras del mercado.

Tipos de Opciones Financieras

Las opciones financieras se pueden clasificar según su modo de ejecución y según el derecho de compra o venta.

Dependiendo de su modo de ejecución se distinguen:

- Opciones Plain Vanilla (Vanilla options): que cotizan en los mercados organizados pueden ser según el tipo de vencimiento EUROPEAS y AMERICANAS.

- Opciones Americanas: pueden ejercerse en cualquier momento desde la compra de la Opción hasta la fecha de Vto. (vencimiento).

- Opciones Europeas: Sólo pueden ejercerse en la fecha de Vto. (vencimiento)

- Opciones exóticas (Exotic options): existen multitud de Opciones no estándar o “exóticas” que NO cotizan en mercados organizados, cotizan en mercados OTC (Over the Counter). Estas opciones son más difíciles de valorar, existen multitud de opciones exóticas entre las que destacan.

- Opciones Bermudas: Su nombre se debe a que están entre una opción europea y una americana. Estas opciones sólo pueden ser ejercidas de forma anticipada en determinadas fechas durante la vida de la opción.

- Opciones Asiáticas: Son opciones en las que el precio de ejercicio (strike) o de liquidación se determina como la media de las cotizaciones durante un periodo de tiempo determinado. La liquidación final se calcula como la diferencia entre el strikey la media de la evolución del subyacente. Suele ser más barata que las opciones europeas tradicionales, puesto que la media del activo subyacente es menos volátil.

- Opciones Lookback: dan la posibilidad de adquirir o vender el activo subyacente al mejor precio que haya cotizado durante el periodo de vida de la opción, esto hace que el poseedor de la opción se beneficie de cotizaciones pasadas si le son más favorables y por ello son más caras que las estándar.

- Opciones barrera: es la alternativa a los productos CFD, en esta ocasión se trata de una opción que solo puede ser comprada donde tenemos un nivel de stop garantizado. Al igual que ocurre en un cfd, podremos elegir un nivel de objetivo, stop, pero con las opciones barrera además elifgiremos un nivel de stop garantizado.

Actualmente se puede invertir via opciones tanto en Acciones, Indices, Divisas y Materias Primas.

. Consigue aquí la Plataforma necesaria para operar con Opciones en AVA OPTIONS >>

Costes de la operación

En este producto, el coste por operación vendrá en formativo comisión, al igual que ocurre con las acciones a contado o con los futuros, cuando hacemos una operación tendremos que pagar una comisión por operar. A día de hoy existen numerosos broker donde esta comisión es bastante pequeña, por lo que normalmente no supone un problema para desarrollar las estrategias con opciones de manera eficaz.

Ejemplo de opción financiera

Pongamos 2 ejemplos sencillos:

Ejemplo 1. Cobertura.

Antonio tiene una cartera diversificada en acciones del Ibex 35 y está preocupado de que un evento político que se va a desarrollar el mes siguiente le haga perder el beneficio que tiene acumulado.

Antonio acude a su asesor financiero para protegerse de una posible pérdida en su inversión. Su asesor financiero le aconseja que invierta en opciones comprando put, de forma que si la bolsa cae esté protegido y si el precio sube obtenga beneficios en su cartera. Con ello elimina el riesgo de un descenso del valor de su cartera a cambio del pago de la prima.

Ejemplo 2. Especulación.

Pedro ha analizado técnicamente la empresa española Santander y prevé un aumento del precio por encima de un determinado valor o, en su caso, una tendencia lateral. Acude a su asesor financiero y este le aconseja que invierta en opciones vendiendo put me a mes, ingresando la prima todos los meses.

Carácteristicas de la prima

Vamos a hablar de la variable fundamental, tanto para compradores como para vendedores, la PRIMA.

El valor de la prima se determina a partir de los siguientes factores:

Valor intrínseco y valor temporal.

Para empezar, la primera pregunta que vamos a tratar de responder es la siguiente: ¿cuánto estaría dispuesto a pagar por tener el derecho a comprar (opción call) dentro de 6 meses acciones de Santander a 4,10€ cuando ahora está cotizando a 4,35€? ¿0,50€? ¿2€? ¿1,20€?

Para poder contestar a esta pregunta hay que tener en cuenta los siguientes factores:

- Precio del activo subyacente: precio del activo objeto de intercambio que puede estar constantemente variando.

- Precio de ejercicio.

- Tiempo a vencimiento: cuanto más largo el plazo de vencimiento, más cara la opción.

- Volatilidad futura: fluctuación estimada del activo subyacente hasta la fecha de vencimiento. Un incremento en la volatilidad futura se dará un mayor valor de la opción.

- Tipo de interés libre de riesgo hasta el vencimiento.

- Dividendos: rendimientos que genera el activo subyacente entre el momento de compra o venta y la fecha de vencimiento.

Teniendo en cuenta los parámetros anteriores, a la hora de fijar la prima de una opción de compra sobre Santander con precio de ejercicio 4,10€ y vencimiento 6 meses, podemos intuir los siguientes aspectos:

- El precio del activo subyacente va a ser un factor clave: si Santander cotiza a 4€ deberá subir por encima de 4,10€ para que la call proporcione algún beneficio, mientras que si cotiza a 4,35€ el tenedor de la opción podría estar interesado en ejercerla en el mismo momento.

- Otro aspecto muy importante es el tiempo hasta el vencimiento. Cuanto más tiempo quede, más cara será la opción, puesto que la incertidumbre es mayor.

Lo comentado anteriormente se puede resumir en una composición de la prima como suma de dos factores:

Prima = Valor intrínseco + Valor temporal

El valor intrínseco es el beneficio que proporciona una opción si se ejerce en el mismo momento en que se está valorando. Por tanto, este componente va a ser siempre mayor o igual a cero. Será cero cuando la opción no aporte beneficios al comprador.

Prima – Valor intrínseco = Valor temporal

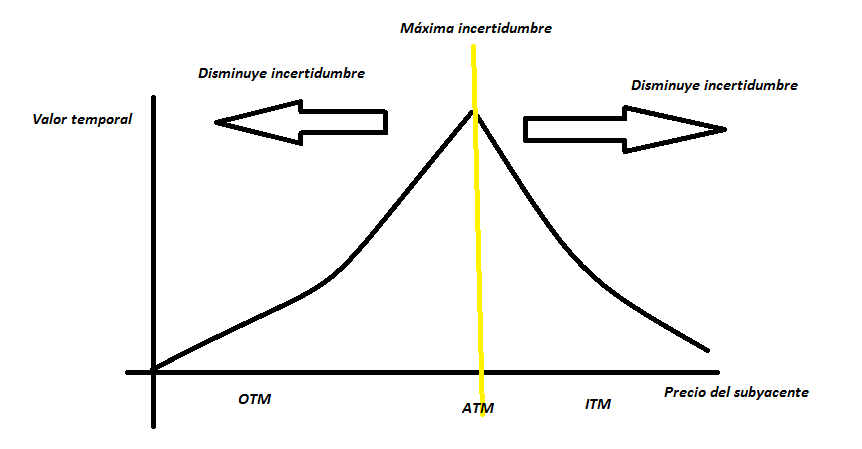

El valor temporal trata la cantidad adicional que el comprador de la opción está dispuesto a pagar por beneficiarse de una evolución favorable del precio limitando su riesgo a la prima que paga. Por lo tanto, teniendo en cuenta el tiempo a vencimiento y la volatilidad esperada, estimaremos entre qué niveles se va a mover el activo (máximo y mínimo) y en función de ello determinaremos qué prima estamos dispuestos a pagar. Cuanto mayor sea la incertidumbre, mayor será el valor temporal, siendo máximo cuando el subyacente cotice al precio strike.

Clasificación de las opciones según el precio del subyacente

La elección del precio de ejercicio condiciona la prima que se debe pagar por ella. Así, por ejemplo, tener derecho a comprar Santander a 4,10€ cuando cotiza a 4,35€ será bastante más caro que si adquirimos el derecho con un precio strike de 4,70€. En el primer caso, la opción incorpora tanto valor intrínseco como temporal, mientras que el segundo, solo se compone de valor temporal. De esta forma podemos clasificar las opciones en:

- In the money (ITM) – Dentro de dinero

- En una call cuando el precio del subyacente sea superior al precio de ejercicio.

- En una put cuando el precio del subyacente sea inferior al precio de ejercicio.

- At the money (ATM) – En el dinero

- En ambos casos cuando el subyacente cotiza al mismo precio que el precio de ejercicio.

- Out the money (OTM) – Fuera de dinero

- En una call cuando el precio del subyacente sea inferior al precio de ejercicio.

- En una put cuando el precio del subyacente sea superior al precio de ejercicio.

Parámetros que influyen en la valoración

1. Precio del activo subyacente.

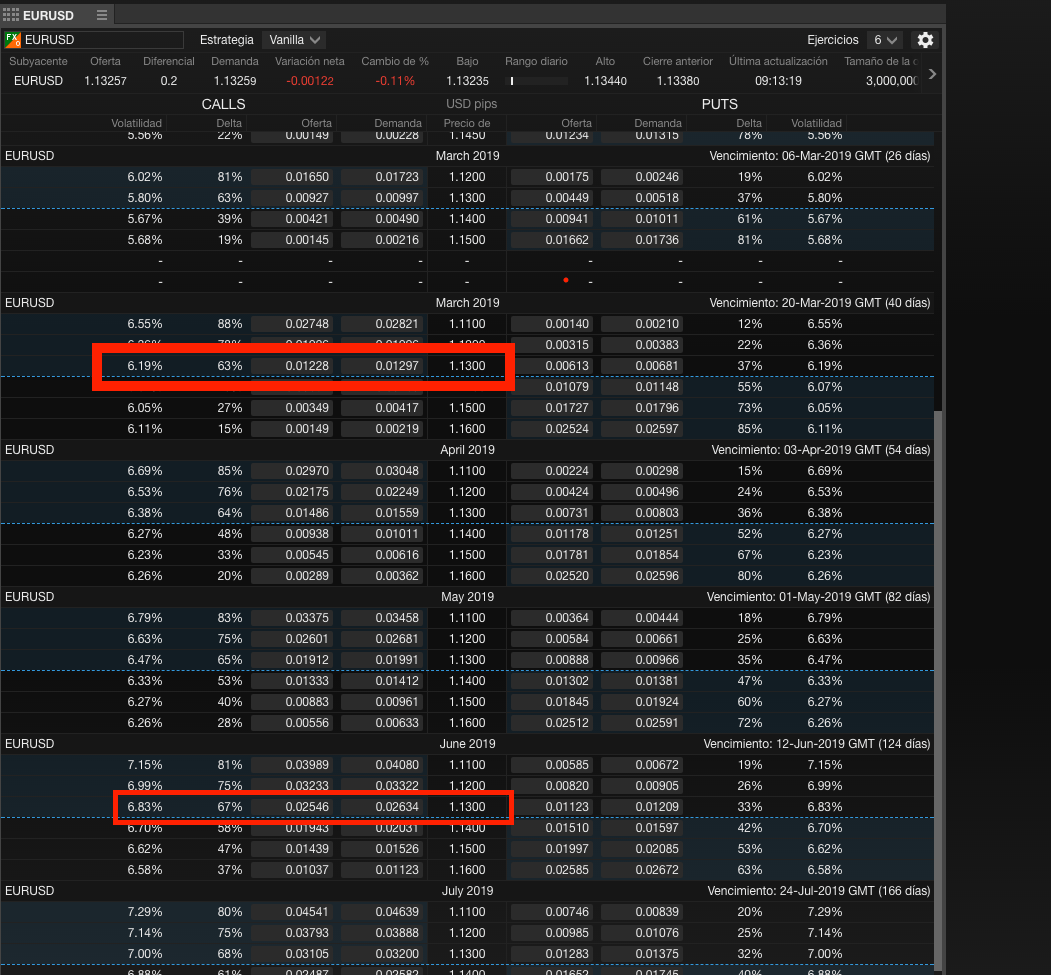

En el momento de hacer el ejemplo el EURUSD cotiza a 1`1326. Si elegimos una opción call con vencimiento marzo (40 días), y strike 1`13, los datos que nos arroja el broker son los siguientes:

- Volatilidad: 6,19%

- Prima: 0,01297

Si en vez de elegir vencimiento marzo, elijo vencimiento junio, los datos que me proporciona son:

- Volatilidad: 6,83%

- Prima: 0,02634

Como el tiempo hasta el vencimiento es mayor en el segundo caso y, por tanto, la probabilidad de un movimiento favorable para el comprador de la opción, el coste de la prima es mayor. Si el precio sigue subiendo y en 15 días cotiza a 1`14, ambas primas van a aumentar de precio (recordar conceptos de valor intrinseco y valor temporal) pero,

¿creéis que el aumento de precio de la prima será igual en ambas opciones? la respuesta la encontrarás en el apartado tiempo a vencimiento.

En definitiva, podemos afirmar que un aumento en el precio del subyacente afecta a la prima, aumentándola, mientras que un descenso del subyacente genera un descenso de la prima. El caso inverso sucede con opciones put. Ambos casos por el aumento de su valor intrínseco.

2. Precio de ejercicio.

El precio de ejercicio de una opción permanece constante a lo largo de toda la vida de la misma. Sin embargo, la elección del precio del subyacente condiciona el importe de la prima, ya que, junto con el nivel actual del activo subyacente, determina el valor intrínseco de la opción.

En una opción call, tener derecho a comprar (opción call) a un precio de ejercicio inferior es más caro, mientras que si elegimos un strike superior es más barato debido a que es más difícil su ejercitación.

En las opciones put ocurre exactamente lo inverso, tener derecho a vender a un precio más alto es más caro que hacerlo a un precio inferior.

En resumen, el precio del activo subyacente y del strike determinan el valor intrínseco de la opción. A continuación, analizaremos cómo afectan al valor de la opción los distintos componentes del valor extrínseco o temporal: volatilidad, tiempo a vencimiento, tipo de interés y dividendos.

3. Tiempo a vencimiento y volatilidad.

Ambos se necesitan para poder afectar al precio de la opción, ya que el valor temporal mide probabilidad e incertidumbre.

Cuanto más tiempo quede al vencimiento, más alejados pueden estar los valores del subyacente, existiendo una mayor incertidumbre lo que se refleja en una prima mayor.

De igual forma, cuando mayor es la volatilidad del subyacente mayor es la probabilidad de que alcance valores más alejados, siendo mayor la incertidumbre y, por tanto, la prima de la opción.

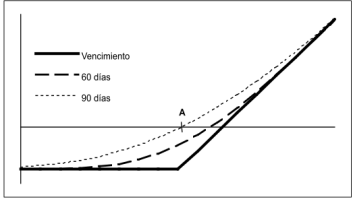

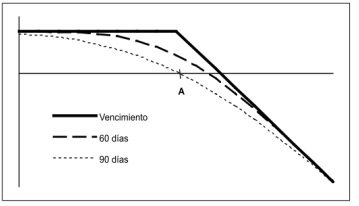

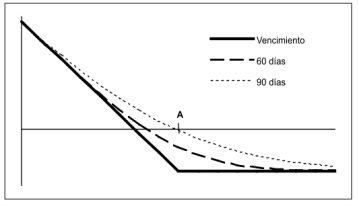

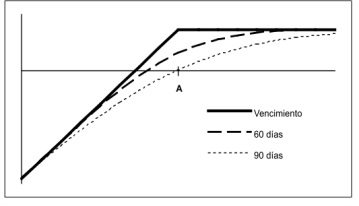

A medida que pasa el tiempo y nos acercamos al vencimiento, el valor temporal disminuye por el efecto del tiempo, pero ¿lo hace de manera lineal? No. La pérdida de valor es acelerada, acusándose cuando se acerca el vencimiento.

En definitiva, la volatilidad y el tiempo repercute de la siguiente forma:

- Compradores de opciones: se benefician de un aumento de la volatilidad ya que se incrementa el valor de la opción que previamente han comprado. Por otra parte, una caída de la volatilidad y el paso del tiempo les perjudica ya que reduce el valor de la opción.

- Vendedores de opciones: el paso del tiempo y el descenso de la volatilidad les beneficia debido a que disminuye el valor de la opción que previamente han vendido, pudiendo comprarla más baratas y, así, deshacer la posición. Sin embargo, un aumento de la volatilidad les perjudica ya que aumenta el valor de la opción.

Tienen un efecto limitado en el precio de la prima, al igual que el tipo de interés.

El aumento o la disminución de los dividendos esperados tiene el mismo efecto que las variaciones en el activo subyacente. Así, un aumento de los dividendos esperados hará que el subyacente caiga más de lo previsto el día del pago, por lo que tendrá el mismo efecto que una caída del subyacente. Una disminución, por el contrario, hará que el activo subyacente caiga menos de lo previsto y, por lo tanto, tendrá el mismo efecto que un aumento del subyacente.

4. Tipos de interés.

Un aumento o disminución de los tipos de interés tiene un efecto completamente distinto según sean opciones sobre acciones, donde el precio del subyacente y el precio strike están valorados en diferentes momentos, o sobre futuros, donde el precio del futuro y su strike están valorados en el mismo momento. La razón es que los tipos de interés tienen efecto de financiación sobre las primas y sobre el activo subyacente.

En el caso de las opciones sobre acciones es necesario financiar tanto el activo subyacente como la prima hasta vencimiento. Sin embargo, cuando el subyacente es un futuro solo es necesario financiar la prima.

Así, una subida de los tipos de interés provoca:

- Opciones sobre futuro: encarecimiento tanto de la call como de la put.

- Opciones sobre acciones: aumentan los precios de la call y disminuyen los de put.

Una disminución de los tipos de interés:

- Opciones sobre futuros: abaratan tanto las call como las put.

- Opciones sobre acciones: disminuye el valor de las call y aumenta el valor de las put.

Las Griegas de las opciones

Podemos señalar que estas variables son muy importantes en este tipo de productos, pero pasan a menudo desapercibidas si la estrategia que empleamos es simple, por ejemplo la PUTWRITE.

Podríamos hacernos las siguientes preguntas:

- ¿Cuánto ganamos/perdemos ante movimientos de un tick en el activo subyacente?

- ¿Cuánto ganamos/perdemos ante movimientos de la volatilidad?

- ¿Cuánto ganamos/perdemos por el paso de un día?

A simple vista no podemos responder a estas preguntas. A partir de los diferentes parámetros que afectan al precio de una opción, se definen las siguientes variables:

- Delta: variación de la prima ante variaciones de un tick en el activo subyacente.

- Gamma: variación de delta ante variaciones de un tick en el activo subyacente.

- Vega: variación de la prima ante variaciones del 1% en la volatilidad implícita.

- Theta: variación de la prima ante el paso de 1 día.

- Rho: variación de la prima ante la variación del 1% en el tipo de interés. Tiene poca repercusión

Puede variar entre 0 y 1 para las call y entre -1 y 0 para las put. Cuando la opción está OTM se acercará a 0, cuando está ATM a 0,5 (-0,5) y cuando este muy ITM a 1 (-1).

Si una opción tiene un precio de ejercicio cercano a la cotización del subyacente estará ATM, lo que significa que una variación de 1 punto de cotización del subyacente se traducirá en una variación de 0,5 en la prima.

El hecho de que una posición de compra en opciones put tenga un valor negativo es totalmente lógico. Si el precio del subyacente sube, baja el precio de las put al caer su valor intrínseco, por lo que su elasticidad es negativa con respecto a dicho precio.

También podemos definir la delta como la probabilidad de que la opción sea ejercida, ya que el valor absoluto de la delta nos proporciona la probabilidad de ejercicio de las opciones. Así una delta de 0,2 o -0,2 indica que hay una probabilidad del 20% de que la opción liquide ITM, y así sucesivamente.

Signo de la delta:

- Positivo: compra call, venta put, compra futuro y compra contado

- Negativo: compra put, venta call, venta futuro y Venta descubierto

Si compramos call estamos largos de delta, si vendemos call estamos cortos de delta. Las put tienen deltas negativas de forma que si compramos put estamos cortos de deltas y si vendemos put estamos largos de delta.

El valor total para la delta de cualquier strike deberá sumar siempre 100. Si la call 750 de diciembre tiene una delta de 27, la put tendrá una delta de -73.

Veamos un ejemplo:

Vende 100 contratos call europeas sobre futuro, precio de ejercicio 282,25

Vende 100 contratos put, mismo precio de ejercicio,

Cotización futuro 285.

El operador quiere saber qué posición debe tomar en futuros para tener una cartera delta neutral.

La delta de call es del 41,9 y de las put 56,9

Delta=-41,9*100+56,9*100=+1500

Por tanto, vendiendo 15 contratos futuro obtiene una posición delta neutral. Esta operación inmuniza al operador ante variaciones inmediatas del precio del subyacente. Como la delta de las opciones varía con las fluctuaciones del subyacente, el operador deberá ajustar periódicamente su posición delta neutral vendiendo y comprando futuros según corresponda.

Ante un aumento del subyacente, delta no explica la totalidad del aumento en el precio de la opción. El signo de delta indica tendencia (alcista o bajista) y su importe informa cuanto aumenta o disminuye el valor de la posición ante variaciones del subyacente.

Las carteras de opciones con gamma positiva presentan un perfil global comprador de opciones y carteras con gamma negativa un perfil vendedor. Si gamma es positiva la delta aumenta ante los aumentos del subyacente, si gamma es negativa incrementará la delta si el subyacente decrece. Opciones compradas están largas en gamma, opciones vendidas están cortos en gamma.

A medida que la opción evoluciona de OTM a ATM la gamma crece a una determinada tasa, encuentra el máximo en ATM, y decrece a medida que se hace más ITM.

Al igual que ocurre con delta, gamma también varía conforme se modifica la volatilidad y el tiempo a vencimiento.

Gamma es una sensibilidad básica para los operadores que tratan de gestionar su posición delta neutral ya que indica el beneficio o la perdida por cada ajuste de posición y la velocidad de compra-venta que se debe realizar.

Los ajustes de una cobertura delta neutral con gamma positivo (cartera globalmente compradora) generan beneficios, ya que ante un aumento del subyacente se deben vender productos cuyo precio haya subido (activo subyacente y call) o comprar activos cuyo precio haya disminuido (put). Por el contrario, la caída del subyacente lleva a comprar productos cuyo precio haya caído (subyacente y call) o vender aquellos que hayan aumentado.

Realizaremos esta técnica en mercados volátiles que aporten mayores beneficios que lo que se pierde en la posición por el paso del tiempo.

Normalmente se intenta adecuar la posición en gamma al movimiento esperado en el mercado para ajustar la posición en delta únicamente con el activo subyacente, sin necesidad de modificar la posición en gamma con nuevas opciones. Esta técnica es conocida como gamma scalping.

Por el contrario, cuando el punto de partida es una posición gamma negativa (cartera globalmente vendedora), los ajustes necesarios para la cobertura delta neutral generarán perdidas ya que se deben comprar activos cuyo precio haya aumentado (subyacente y call) y vender activos cuyo precio haya disminuido (put). Sin embargo, el paso del tiempo juega a favor de esta posición y, si el subyacente es poco volátil, no será necesario ajustar la posición con frecuencia, ingresando más dinero por el paso del tiempo del que se pierde por los ajustes. Esta compensación del valor tiempo será mayor cuanto más se aproxime la volatilidad histórica del subyacente a la volatilidad implícita negociada en el mercado de opciones. La existencia de desfases entre ambas volatilidades aconseja la adopción de estrategias de gamma próxima a cero (gamma neutral) o incluso gamma positiva, lo cual implica la necesidad de comprar opciones a efectos de cobertura global de la cartera.

La pérdida de valor no es homogénea, sino que se va acelerando según se reduce el tiempo a vencimiento. Puesto que se trata del valor temporal, la opción que más va a perder es la que más tiene, es decir, la ATM.

Las thetas negativas aparecen en las posiciones compradoras y las thetas positivas en las posiciones vendedoras. Por cada día que pasa, la opción pierde una cantidad de valor temporal mayor. Esta evolución beneficia a los vendedores mientras que perjudica a los compradores.

Los efectos de gamma y theta son contrarios y se contrarrestan. Un vendedor de opciones tiene una gamma negativa, pero el trascurso del tiempo le favorece (theta positiva), ya que las opciones vendidas pierden valor temporal. Al contrario, cuando compramos opciones, la gamma positiva es compensada por los efectos negativos del paso del tiempo (theta negativa). Sin embargo, aunque sean de signo contrario y valor absoluto distinto, el porcentaje de variación de una y otra con respecto al paso del tiempo es muy parecido.

Una mayor volatilidad genera una mayor incertidumbre y en consecuencia aumenta el precio de las opciones. Por lo tanto, incrementos en la volatilidad benefician a compradores (vega positivo) y perjudican a vendedores (vega negativo).

Vega es a la volatilidad lo mismo que delta al activo subyacente:

Una posición compradora en opciones (vega positiva) es alcista en volatilidad: si la volatilidad aumenta un 1%, el valor de la posición aumenta el importe de vega.

Una posición vendedora en opciones (vega negativa) es bajista en volatilidad. Si la volatilidad aumenta disminuye la vega.

Si una opción tiene una vega de 0,35, significa que un incremento del 1% de la volatilidad aumentará la prima en 0,35 y a la inversa.

Estrategias básicas

Call comprada

Se seguirá cuando se espere que el mercado sea alcista, cuanto mayores sean las expectativas alcistas del mercado se deberá comprar a un precio de ejercicio más alto, ya que la prima es inferior.

Si el precio del subyacente se sitúa por encima de la suma del precio de ejercicio más la prima, la estrategia obtendría beneficios, mientras que las pérdidas se limitan a la prima pagada.

El valor de la posición disminuye a medida que el tiempo pasa.

Con respecto a la volatilidad, la pérdida de valor es menor si la volatilidad aumenta y mayor si disminuye. Esto trasladado a la practica se traduce a que si pagas 5 y la volatilidad aumenta, la opción pasará a valer más de 5, por lo que ya estarás en beneficio.

Call vendida

Se usa cuando se cree que el mercado no va a subir.

Los beneficios se limitan a la prima recibida, y se producen de manera máxima si el precio del subyacente se sitúa por debajo del precio de ejercicio. A medida que el precio aumenta, disminuyen los beneficios hasta el punto en que el precio se sitúa en un valor equivalente al precio de ejercicio más la prima.

Se incurre en pérdidas si el precio se sitúa por encima de dicha suma, siendo ilimitada.

A medida que pasa el tiempo, la opción pierde valor, obteniendo un beneficio el vendedor de call, ya que puede comprar la opción a un precio inferior y anular su posición. Los aumentos de volatilidad perjudican al vendedor de call, puesto que el precio de la opción aumenta, y para anular la posición tiene que pagar un precio cada vez mayor.

Put comprada

Se usa cuando las expectativas sobre el mercado son bajistas, debiendo comprar a un precio cada vez menor contra mayor sean estas expectativas.

Al disminuir el precio del subyacente por debajo del precio de ejercicio menos la prima se obtendrán beneficios, limitándose las pérdidas a la prima pagada.

Put vendida

Se usa cuando se cree que el mercado no va a bajar.

Los beneficios máximos se dan cuando el precio del subyacente se sitúa por encima del precio de ejercicio, en este caso se obtiene el valor de la prima. Si el precio disminuye, los beneficios se ven mermados a medida que este baje, llegándose a cero en el punto en que el precio del subyacente iguala al precio de ejercicio menos la prima.

Estrategias combinadas

Las estrategias combinadas, requieren de varias posiciones en distintas opciones, es decir, comprar una call y vender otra call. Comprar una put + vender una put. A este tipo de estratetigas se las llama conbinadas por eso, porque se componen de varias operaciones de opciones al mismo tiempo, veamos a contnuación las más populares y que neceistamos para establecer cual de ellas debemos de realizar.

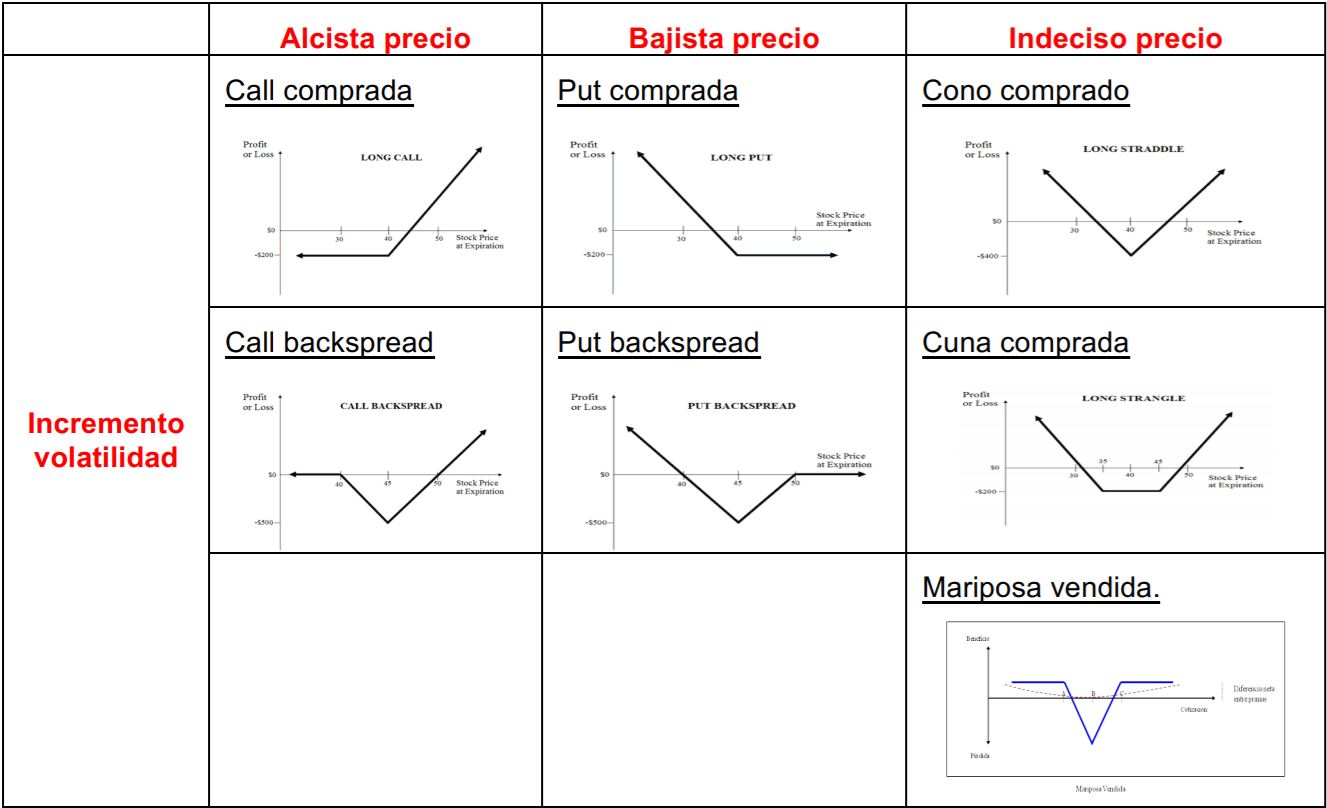

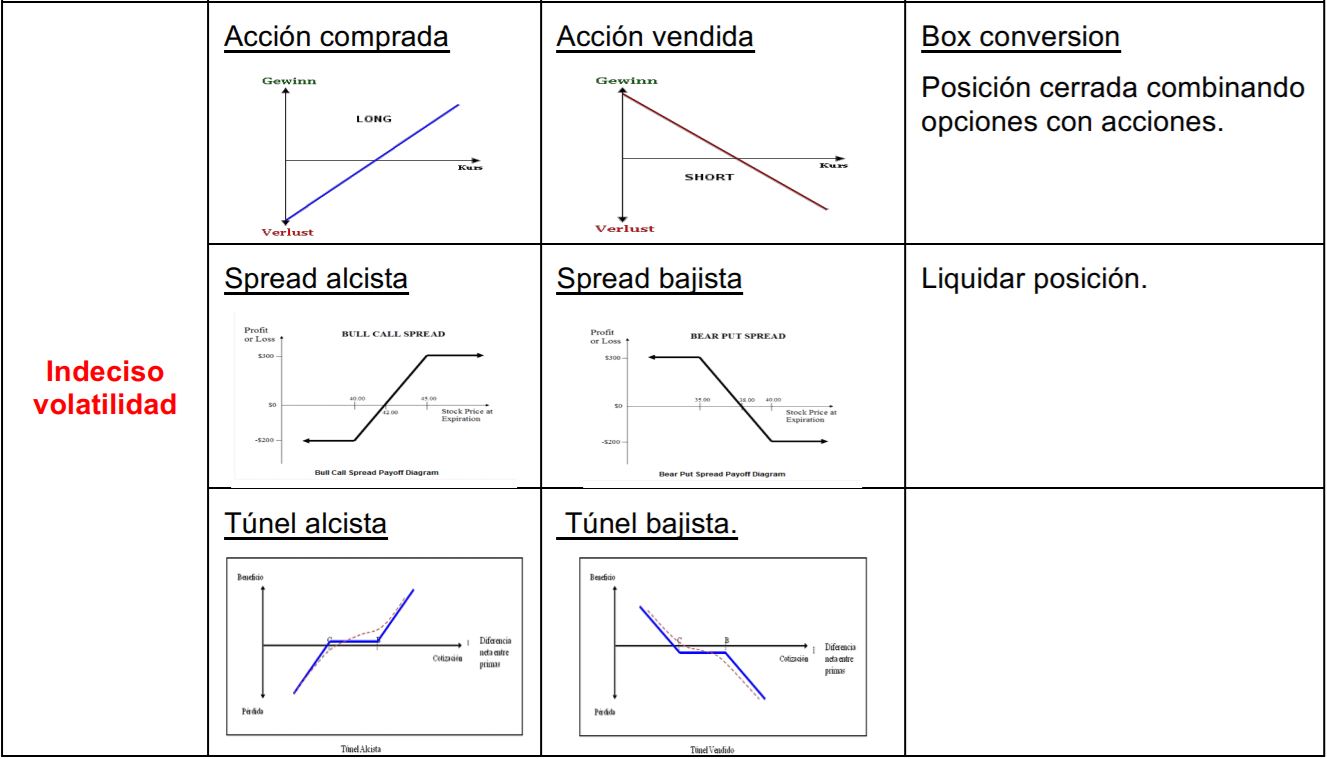

Pasos a seguir:

- Determinar visión de mercado. Usted debe decidir si es alcista, bajista o indeciso en precio.

- Determinar visión de volatilidad. Usted debe decidir si aumentará, disminuirá o se mantendrá.

- Busque la/s estrategia/s correspondiente/s en la tabla. Hay otras que no están incluidas que requieren un análisis más profundo.

- Determine los mejores precios de ejercicio. Para ello puede realizar ejercicios de selección en base a escenarios.

- Tener en cuenta garantías y comisiones que conlleva cada estrategia. Para mayor simplicidad se recomienda hacer tablas numéricas.

En función de estas premisas, podemos distinguir entre:

- Estrategias de precio. Este tipo de estrategias son tratadas en nuestro curso de opciones.

Spread alcista (bullspread)

Spread bajista (bearspread)

- Estrategias de volatilidad.:

Backspread

Vertical spread o ratio vertical spread

Straddle (cono)

Strangle (cuna)

Butterfly (mariposa)

- Estrategias de vencimiento

Spread de calendario o spread horizontales

Túneles

SABER MAS SOBRE LAS ESTRATEGIAS COMBINADAS

Antes de hacer alguna de las estrategias mencionadas y que desarrolaremos aquí debemos ver como está el activo subyacente, si su volatilidad implícita es alta o baja y cual puede ser su evolución para los próximos meses. Normalmente, los aumentos de volatilidad vienen en mercados alcistas cuando se produce una fuerte corrección.

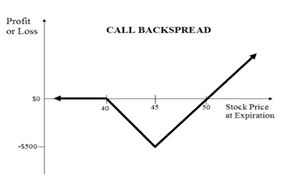

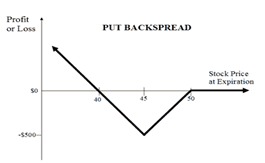

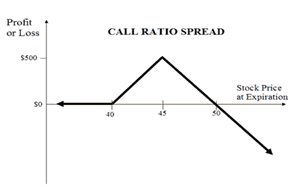

BACKSPREAD

Se utiliza cuando el mercado es volátil, cuando esperamos que el mercado se mueva de forma acusada en alguna dirección y prevemos que con mayor probabilidad será al alza (estrategia con call) o a la baja (estrategia con put).

La construcción de la estrategia backspread con call consiste en la compra de 2 opciones call de precio de ejercicio A, y la venta de una opción call de precio de ejercicio B, siendo A>B. Todas las opciones se adquieren para el mismo vencimiento.

Esta estrategia obtiene beneficios ante aumentos de volatilidad, aunque los resultados son mejores si los precios son alcistas.

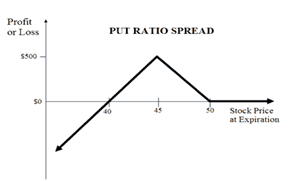

En el caso de combinación de PUT, se compran 2 opciones put de strike A, y se vende una opción put de strike B, siendo A<B. Esta estrategia obtiene beneficios ante incrementos de la volatilidad, maximizándose si la tendencia es bajista en precios.

La elección de combinaciones CALL o PUT dependerá de las expectativas.

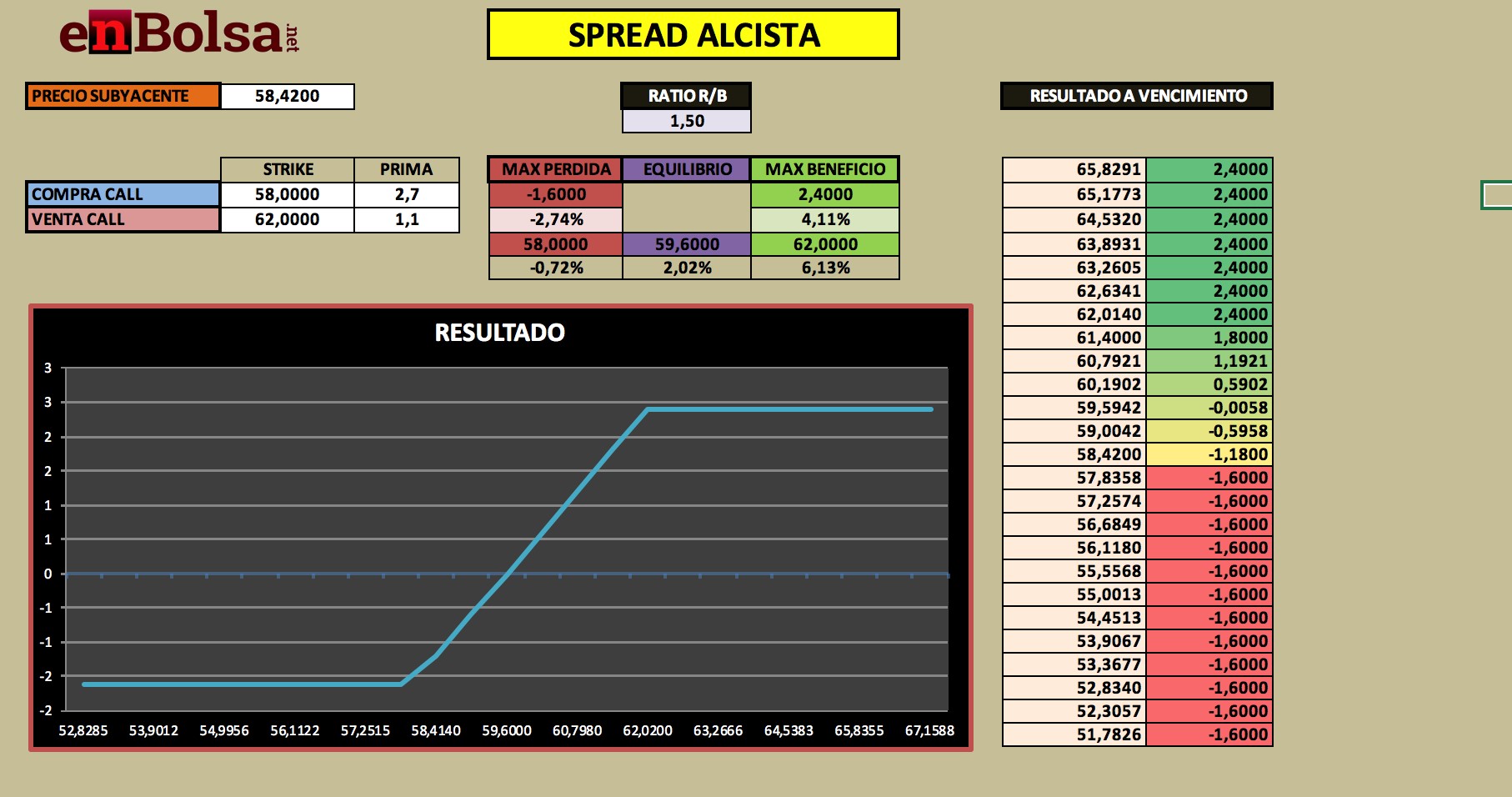

SPREAD VERTICALES

La posición inversa a los backspread se suele denominar vertical spread o ratio vertical spread. Se recomienda cuando esperamos que la volatilidad disminuya hasta vencimiento.

Supone asumir una posición delta neutral con gamma y vega negativas, ya que vende más opciones de las que compra. Esta estrategia se instrumenta vendiendo opciones más OTM que las que se compran.

El beneficio máximo se alcanza cuando el precio del subyacente coincide con el strike de las opciones vendidas al vencimiento. Un fuerte movimiento de precios genera pérdidas. Ahora bien, las pérdidas no son simétricas. Si esperamos que la tendencia de precios en caso de un fuerte movimiento sea bajista, diseñaremos la estrategia en base a CALL (comprando una Call y vendiendo 2 Call en strike más alto). En caso contrario, en base a opciones PUT ((comprando una Put y vendiendo 2 Put en strike más bajo)

SPREAD

Esta estrategia se compone de la compra de una opción con un strike parecido al precio del activo subyacente (en el que se basa la opción) y la venta de una opción del mismo tipo con un strike OTM (fuera de dinero). Esta última sigla significa que la opción vendida tiene que tener un strike lejos del precio del subyacente y en el sentido que no permita ser ejercida en el momento de la adquisición, lo detallaremos mejor a continuación.

Esta estrategia permite 4 combinaciones, pero solo describiremos las 2 principales

– Spread alcista con call. Compramos una call con strike similar al precio del subyacente y pagamos una prima. Mis beneficios son ilimitados, mientras que mis pérdidas se limitan al coste de la prima.

Tengo previsto que el activo llegue hasta una determinada zona en un plazo futuro determinado. Para compensar mi pérdida inicial, vendo una call con strike en dicha zona. En esta venta cobro una prima que compensará en parte a la que inicialmente se pago.

Al combinar la compra de call con la venta de call, limito mis beneficios a la zona donde tengo previsto que el activo llegue, a cambio de reducir mis perdidas iniciales. En esta estrategia mi riesgo se limita a la diferencia entre la prima que pago y la que cobro.

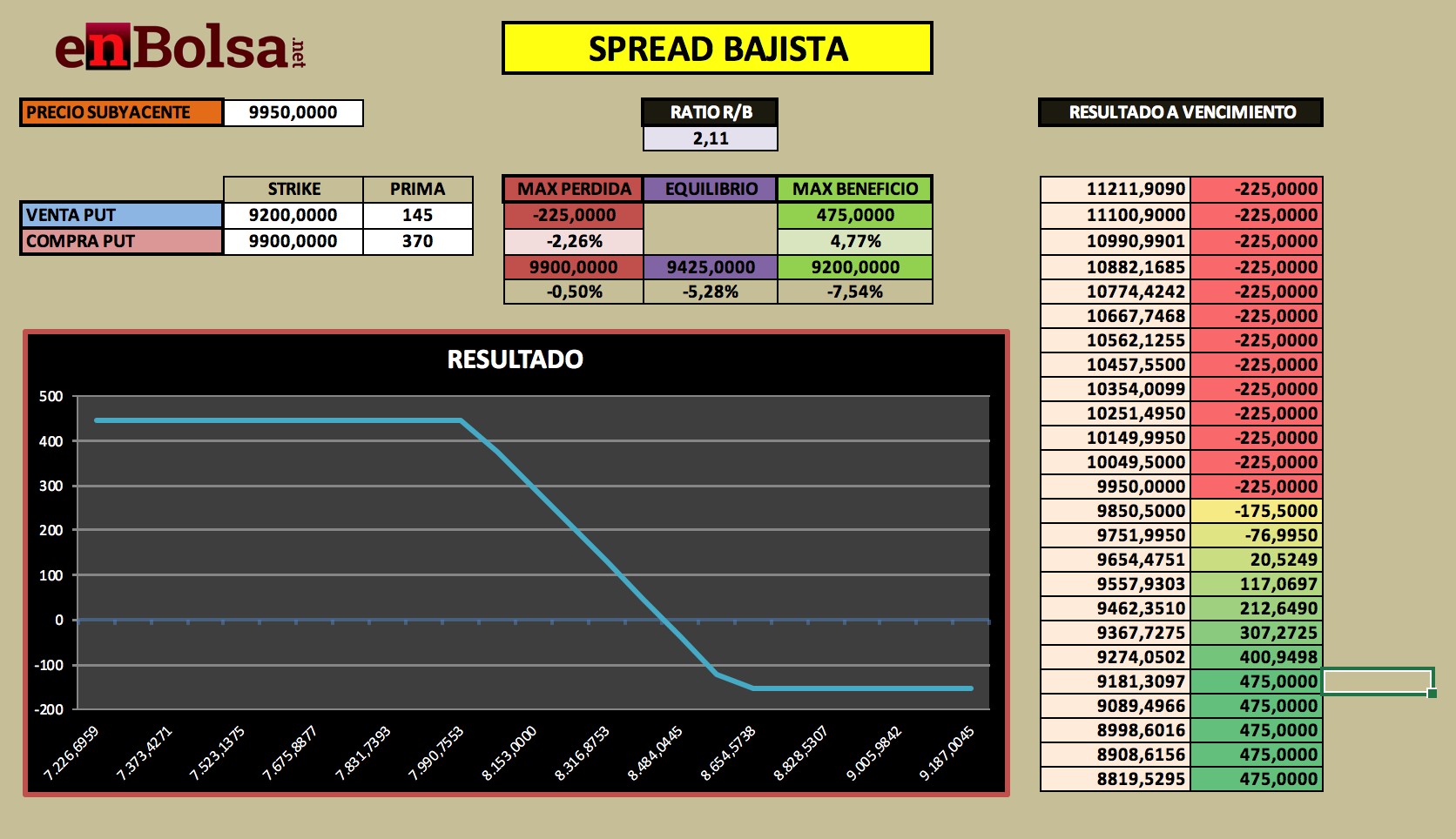

– Spread bajista con put. Vendemos una put con strike similar al precio del subyacente. Al igual que en la estrategia anterior, pago una prima determinada, mis beneficios potenciales son ilimitados, mientras que mi riesgo se limita a la prima pagada.

Mi expectativa es que el precio del activo va a sufrir una caída hasta una determinada zona de soporte y la probabilidad de que el precio siga cayendo no es tan alta como para perseguir una caída mayor.

Por dicho motivo, vendo una put en dicha zona, limitando mis beneficios a cambio de una menor prima neta (máximo riesgo).

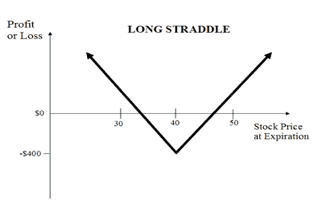

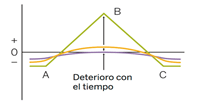

STRADDLE o CONO COMPRADO

Expectativas: el inversor utiliza está estrategia cuando el mercado está plano, lo cual equivale a primas baratas, y, tras un periodo de calma, se prevé un fuerte movimiento (incremento brusco de la volatilidad) en un corto espacio de tiempo y sin tener claro en qué dirección será, si alcista o bajista en precios. Es una estrategia muy utilizada en momentos de crisis donde se puedan producir bruscas oscilaciones en el mercado.

Construcción: compraremos 1 call y 1 put con el mismo strike.

Beneficio: la estrategia es ganadora si el precio rompe, al alza o a la baja.

Pérdidas: sólo si el mercado permanece estable, siendo máxima si el subyacente llega a vencimiento con un precio en torno al strike de las opciones.

Paso del tiempo: si el subyacente permanece estable en un intervalo estrecho y por bastante tiempo, el precio de las opciones disminuirá gradualmente, perjudicando la inversión. La volatilidad es una aliada en esta estrategia, permitiendo al inversor vender las opciones que compro más caras a medida que pasa el tiempo.

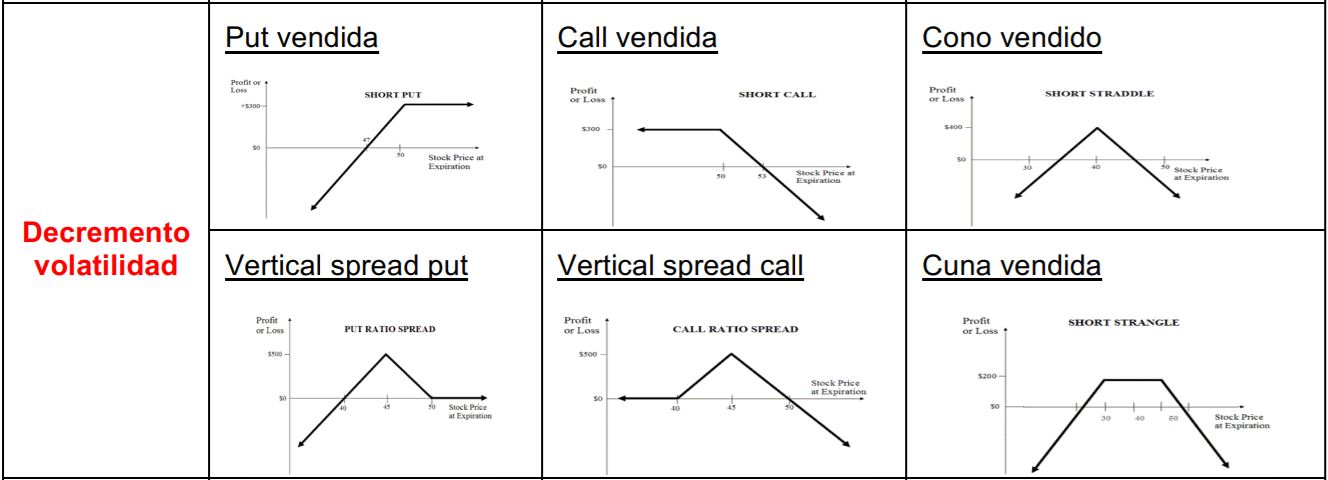

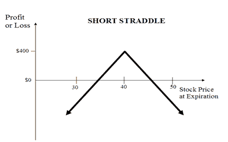

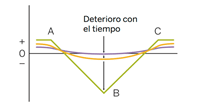

STRADDLE o CONO VENDIDO

Expectativas: el inversor utiliza esta estrategia cuando cree que el mercado va a permanecer estable y la volatilidad va a disminuir.

Construcción: vendemos 1 call y 1 put con el mismo strike y mismo vencimiento.

Beneficio: la ganancia viene del cobro de las primas de las opciones vendidas. El beneficio es óptimo si al vencimiento el subyacente tiene el precio de ejercicio al que habíamos comprado las opciones. A medida que el precio sube o baja el beneficio se reduce.

Pérdidas: si se produce una acusada evolución del subyacente, al alza o a la baja.

Paso del tiempo: tiene un efecto positivo en nuestra posición al estar vendidos de opciones.

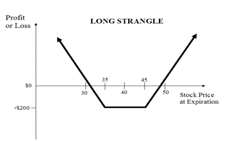

STRANGLE o CUNA COMPRADA

Expectativas: el inversor utiliza está estrategia cuando tras un periodo de calma prevé un movimiento de ruptura muy violento, más que en el cono comprado, y en un corto espacio de tiempo.

Construcción: compra simultánea de 1 call y 1 put con strike diferentes y, normalmente, ambas opciones se compran OTM, es decir, el strike de la call (strike A) es superior al valor del subyacente y el strike de la put (strike B) es inferior al subyacente, siendo A>B.

Beneficios: sólo si se producen movimientos acusado al alza (a partir del strike A) o a la baja (a partir del strike B).

Pérdida: es máxima cuando en el vencimiento el subyacente tiene un valor entre el strike A y el strike B.

Paso del tiempo: la pérdida de valor temporal se acelera a medida que la opción se acerca a vencimiento, aunque no tan rápido como un cono comprado.

Es una estrategia más barata que un cono, el cual se construye con opciones ATM, pero requiere de movimientos mayores para obtener beneficios. Otra opción sería construir la cuna con opciones ITM, lo cual resultaría más caro, pero sus probabilidades de éxito son mayores.

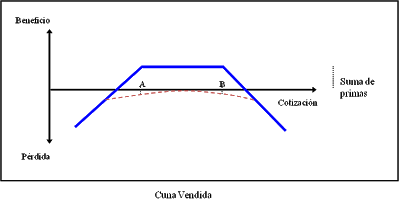

STRANGLE o CUNA VENDIDA

Expectativas: Se espera que el mercado se mantenga estable dentro de unos límites. La volatilidad implícita es relativamente alta, pero se espera un descenso de la misma.

Construcción: vendemos 1 put con un strike A y una call con un strike B, siendo A<B.

Beneficio: con la cuna vendida obtenemos un intervalo de beneficio mucho mayor al cono vendido, limitándonos a la prima ingresada por la venta de opciones. Se alcanza si al vencimiento el precio de cierre se sitúa entre los strike vendidos.

Pérdidas: pueden ser ilimitadas. El beneficio disminuye a medida que el precio del subyacente crece por encima del strike B o decrece por debajo del strike A.

Paso del tiempo: tiene un efecto positivo debido a la posición vendedora que se adquiere.

BUTTERFLY o MARIPOSA COMPRADA

Expectativa: lateralidad del subyacente hasta el vencimiento, baja volatilidad.

Construcción: se puede hacer mediante una combinación de dos call spread , uno bajista y otro alcista. Se construye comprando una call con strike A y vendiendo dos opciones call a un precio superior (strike B). Después se compra otra call con un strike C. Todas las opciones tienen el mismo vencimiento y, por lo general, las opciones call vendidas serán ATM, una opción comprada ITM y la otra OTM. También se puede hacer mediante combinaciones de Put, comprando una put OTM, vendiendo dos put ATM y vendiendo una put ITM.

Beneficio: será máximo si el subyacente se mantiene lateral, llegando a vencimiento con un precio igual al strike B. Dichos beneficios son limitados.

Pérdida: se generan si se produce una evolución acusada tanto al alza como a la baja, por encima del strike C o por debajo del strike A. En este tipo de estrategia las pérdidas también son limitadas.

BUTTERFLY o MARIPOSA VENDIDA

Expectativa: fuerte incremento o decremento del precio, con una fuerte volatilidad. Supone una estrategia más conservadora que el cono comprado.

Construcción: se vende 1 call de strike A, se compran 2 call de strike B y se vende otra call de strike C, siendo A<B<C y A – B = B – C..

Beneficio: se obtienen siempre que el precio del subyacente en el vencimiento se sitúe por encima de C o por debajo de A. Son limitados.

Pérdidas: se generan si al vencimiento el precio del subyacente se sitúa entre el strike A y C, alcanzando su máximo para el precio de ejercicio B. Son limitadas.

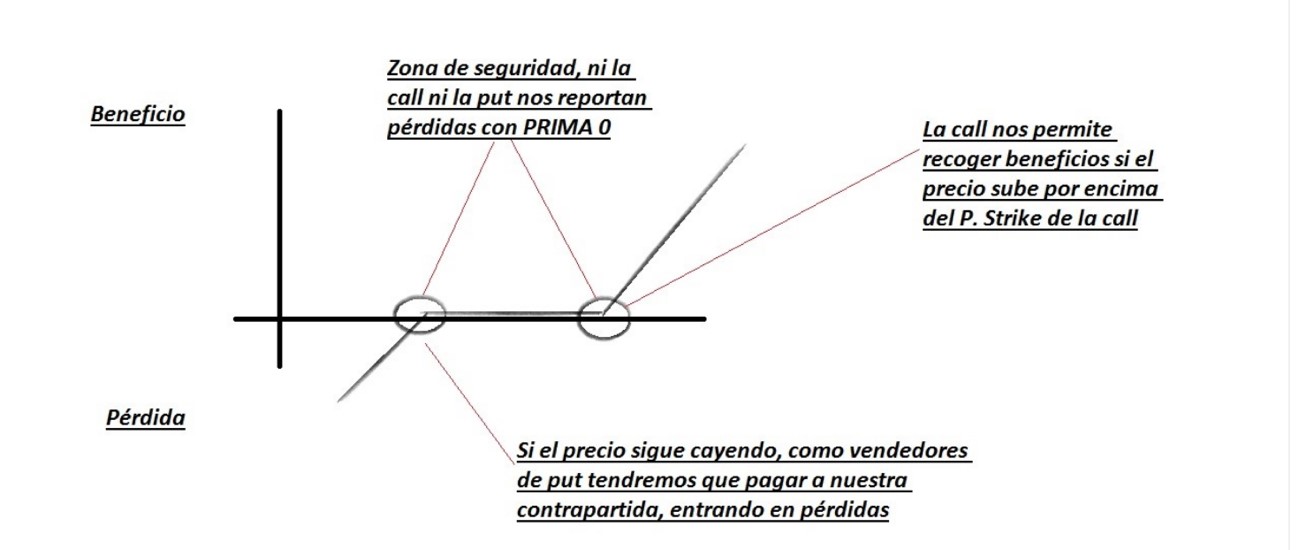

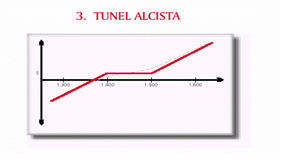

TUNEL o SPREAD ALCISTA

El objetivo de esta estrategia es reducir el riesgo de error en la predicción, a cambio de tener una exposición al activo ligeramente inferior a la que se tendría si se invirtiese directamente en él.

Expectativas: alcistas en precio, cubriéndose de un posible descenso leve. Indeciso en volatilidad.

Construcción: si el subyacente cotiza a un precio A, compro 1 call con strike B y vendo 1 put con strike C, siendo C<A<B. Combinando precios de ejercicio diferentes se puede conseguir una estrategia de financiación cero.

Beneficio: los beneficios por encima del strike B son ilimitados. Si el precio se mantiene entre B y C el beneficio o pérdida será la prima neta.

Pérdida: ilimitada por debajo del strike C.

Paso del tiempo: no afecta a esta posición.

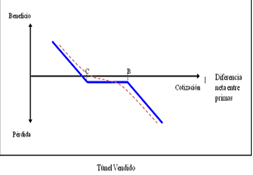

TUNEL o SPREAD BAJISTA

El objetivo de esta estrategia es reducir el riesgo de error en la predicción, a cambio de tener una exposición al activo ligeramente inferior a la que se tendría si se invirtiese directamente en él.

Expectativas: se prevé un descenso del precio del subyacente, aunque también es probable que precio aumente.

Construcción: si el subyacente cotiza a un precio A, vendemos una call con strike B y compramos una put con strike C, siendo C<A<B. Combinando precios de ejercicio diferente se puede conseguir una estrategia de financiación cero.

Beneficio: por debajo de C son ilimitados. Si el precio se mantiene entre C y B el beneficio o la pérdida será la prima neta.

Pérdidas: ilimitadas si el precio crece por encima del strike B.

Paso del tiempo: ni el paso del tiempo ni la volatilidad afectan a esta posición.

Estrategias especiales

Estas estrategias son las menos conocidas por los inversores minoristas, pero son las más utilizadas por los grandes inversores y hedge fund. Entre ellas veremos estrategias de largo plazo, compras con cobertura, coberturas de carteras, “dividendos extra”,…..

Bajar el precio de compra de una accion en cartera

Con esta estrategia, se puede conseguir bajar el precio de compra de una acción que tengas en cartera, sin aportar más capital. Es utilizada en muchos inversores para aquellas posiciones “atrapadas” que tiene en cartera y conseguir reducir el precio al que compró dichos activos.

Ver estrategia >

Put Write, la técnica de los Hedge Fund

Es una de las estrategias de largo plazo, más utilizadas por los grandes inversores y por los Hedge Fund. Tal es así que poca información podemos encontrar al respecto, pero desde Enbolsa.net queremos que tú, tambien la conozcas.

Ver estrategia >

Cubrir una cartera de acciones con opciones

En este caso la idea es mostraros, como podemos cubrir una cartera de inversión, utilizando las opciones financieras, de este modo si preveemos un descenso del mercado, nos podremos proteger en cierto modo de dicha caída.

Ver estrategia >

Compra con cobertura

¿Te gustaría comprar un activo y tener un cierto porcentaje de cobertura?, es decir, comprar con un “colchón” de seguiridad que si el valor cae no nos pase nada. Con las opciones se puede hacer, y podremos obtener coberturas de hasta el 30% desde el precio de compra, ¿quieres saber como?.

Ver estrategia >

Opciones y bandas de Bollinguer

Elegir el momento de comprar o vender una opción es clave, y uno de los indicadores que más nos puede ayudar en este sentido son las Bandas de Bollinguer. Las opciones están muy ligadas a la volatilidad y este indicador de volatilidad, nos dará sitios y momentos perfectos para utilizar las opciones financieras.

Ver estrategia >

Dividendo extra

Sabemos y como inversores queremos comprar siempre al mejor precio. Y recibir la mayor rentabilidad por nuestras inversiones. Y si le digo, que podemos ingresar dinero, simplemente por el hecho de esperar a que un activo llegue al precio deseado. ¿le gustaría saber como se hace?

Ver estrategia >

Lo más visitado del mes

Compra con cobertura

Imaginemos que nuestra expectativa es alcista, que esperamos que el activo suba, pero pertenece a un sector/mercado que el corto plazo puede caer y queremos protegernos. Podemos hablar del Ibex 35 o del Banco Santander, ejemplos ya expuestos anteriormente.

En este caso, compramos una call (nuestra expectativa es alcista) y vendemos 2 put con strike inferior al precio del subyacente. Al comprar la call pago prima, la cual espero compensar con la venta de 2 put.

Si el precio sube, mis beneficios son ilimitados; si el precio cae y se situa entre las 2 opciones (la que compramos y las 2 que vendimos) no gano ni pierdo. Sin embargo, si el precio sigue cayendo y se sitúa por debajo de la put vendida mis perdidas aumentarán.

De esta forma, según el strike que elija en la put vendida, me aseguraré un % de cobertura.

La estrategia es la siguiente: