Aprovecho que es el vencimiento de las opciones para tratar la posible operación alcista en el IBEX-35 de cara a este 2019. Las estrategias planteadas en este artículo no son de scalping, su duración va a ser superior a 1 mes.

Actualmente, existen multitud de vehículos para operar un mismo activo: contado, cfds, derivados, etfs, fondos, etc; cada uno de ellos con sus características especiales.

Como es costumbre, los viernes destinamos el artículo a posibles operaciones con Opciones Financieras y, en este caso, vamos a comparar algunos productos con las opciones, en el caso de querer entrar largo en el índice.

Para el análisis vamos a usar la plataforma de SaxotraderPro, disponible a través del siguiente enlace:

https://www.home.saxo/platforms/saxotraderpro

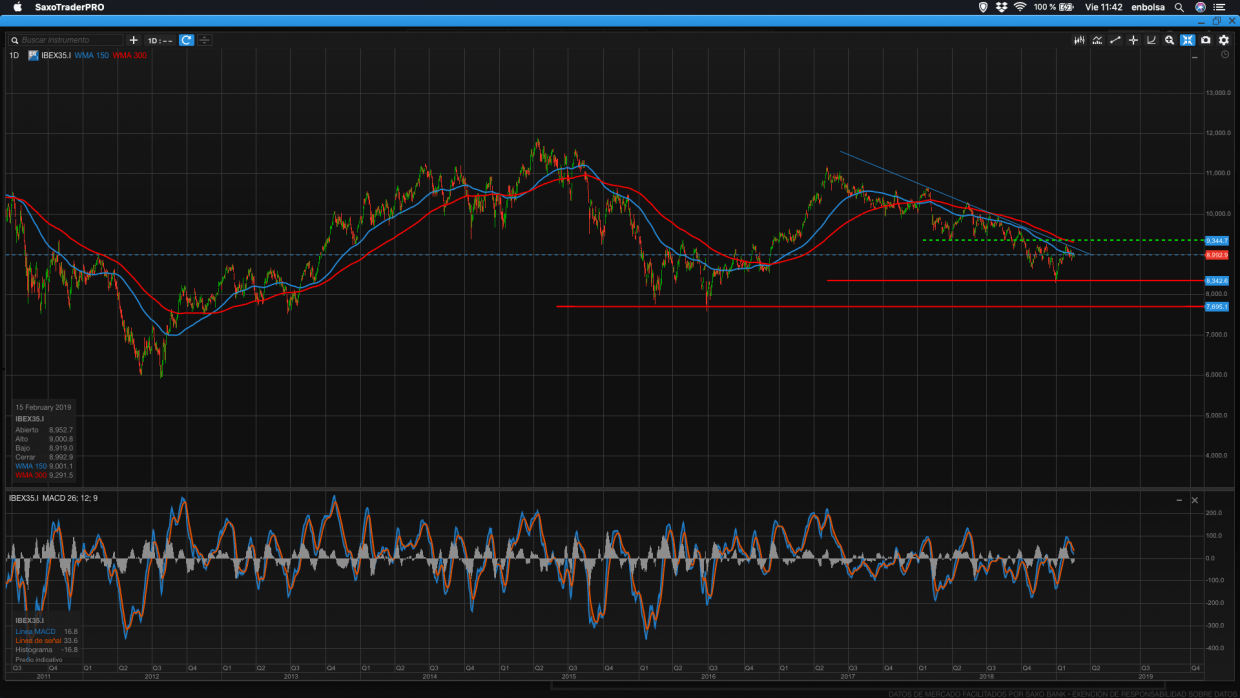

Cómo podemos ver en el gráfico, las medias de 150 y 300 están cruzadas a la baja desde diciembre de 2017, con la consiguiente tendencia bajista.

En consecuencia, no se recomienda entrar alcista con productos como un CFDs o un Futuro, ya que la tendencia bajista no ha finalizado y corremos el riesgo de que el activo siga bajando. En este escenario entran las opciones pero, ¿vale cualquiera?

Desde Enbolsa proponemos en este artículo 2 posibles operaciones, con el consiguiente nivel de riesgo diferenciado.

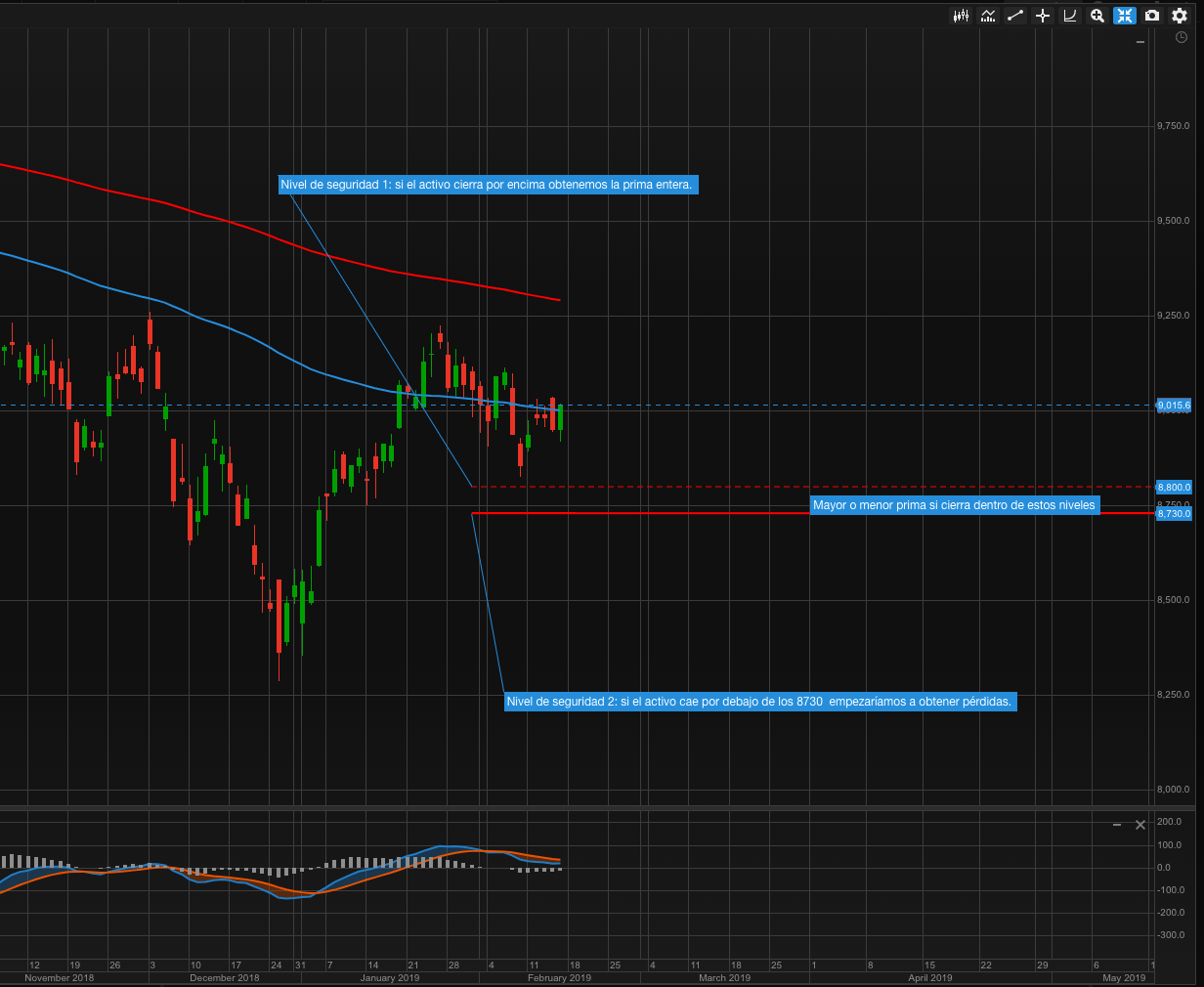

En el primer caso, vamos a hablar de la PUT Write. Esta estrategia consiste en Vender Put con vencimiento mensual. De esta forma, ahora sería el momento de vender la put que vencería en marzo, y en marzo la de abril, y así consecutivamente.

Nuestra posición la establecemos un 2% por debajo de la cotización del índice, el día del vencimiento de la anterior opción. Por esta venta cobramos una prima y nuestra expectativa es alcista o lateral. Las características de esta operación son:

- Beneficio potencial limitado a la prima que cobramos.

- Riesgo ilimitado a partir del nivel de seguridad.

- El paso del tiempo nos beneficia, incrementos de volatilidad nos perjudica.

Siempre debemos posicionarnos el vencimiento de la anterior opción (el tercer viernes de cada mes). Si queréis confirmar la posición con nosotros, el siguiente lunes al vencimiento se trabaja la posición en la zona premium, puedes ampliar información en el siguiente enlace:

Si queremos iniciar la estrategia hoy, vemos que el Ibex cotiza en 9.012 y el 98% es 8.831. Buscaríamos la opción con strike 8.800 y la horquilla de la put es la siguiente: 63-81. De esta forma, si vendemos la put

- vencimiento marzo

- strike: 8.800

- Prima en torno a 70.

Tendremos cubierto hasta 8730 durante 1 mes.

El éxito de esta estrategia es hacerla mes a mes de forma constante.

Puedes ampliar información sobre esta estrategia en el siguiente enlace:

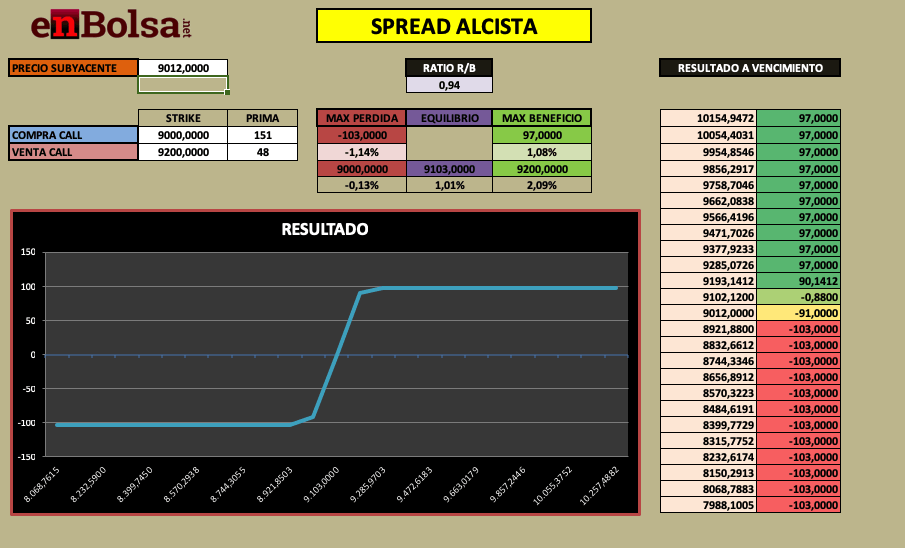

Si somos adversos al riesgo podemos plantearnos un spread alcista. Este se compone de la compra de una call con strike similar a la cotización del índice y la venta de otra call, con igual vencimiento, en el objetivo a perseguir.

De esta forma, nuestro riesgo se limita a la diferencia entre primas, tenemos un objetivo a conseguir y no nos vale un movimiento lateral o un pequeño descenso en la cotización.

En el curso de opciones financieras que recientemente hemos realizado, explicamos esta técnica y enviamos a todos los clientes un excel de apoyo a la operativa. Si deseas consultar en que consiste, te invito a que revises el siguiente enlace:

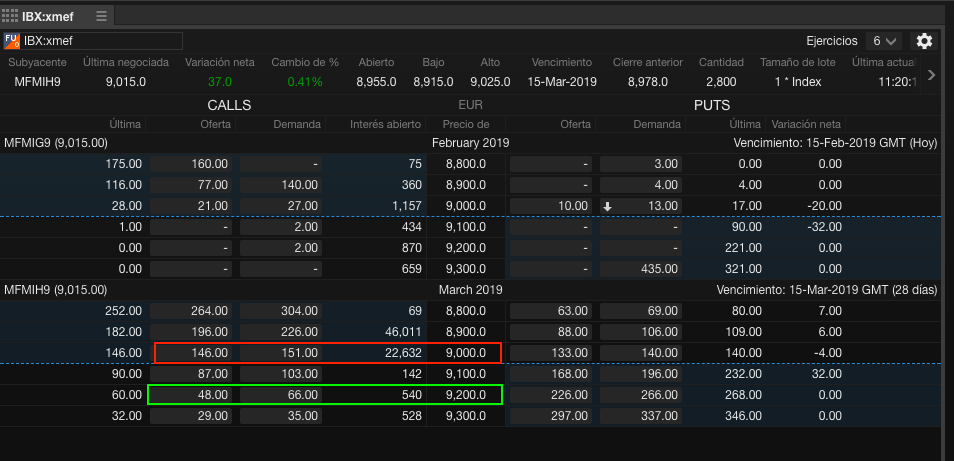

Si compramos un call con strike 9.000 y vendemos una call con strike 9.200, la boleta de opciones sería la siguiente:

Cuanto más nos alejemos en la venta de la call, menos prima obtendremos y nuestro riesgo será mayor. Si esto lo traslado a nuestro excel, nos arroja los siguientes datos:

Hablaremos de estas dos posiciones hoy a las 14:30 en nuestra sala de trading. Si deseas acceder o tienes alguna consulta, puedes enviar un email a jgonzalez@enbolsa.net o escribir al número +34 601125302.

Buen fin de semana a todos¡¡

Jesús Fragoso.