Mañana viernes es la tercera “cuádruple hora bruja” del año y aunque el nombre por original y llamativo algo nos suena, seguro no conocemos la manipulación que sufren los mercados por los posicionamientos de las manos fuertes justo ese día. Así que atentos!

¿Qué es la cuádruple hora bruja?

Cuatro veces al año, el tercer viernes de marzo, junio, septiembre y diciembre vencen:

- los contratos para futuros de índices bursátiles

- los contratos para futuros sobre acciones

- las opciones de índices bursátiles

- Las opciones sobre acciones

Un vencimiento no es más que una fecha límite en la cual vencen (se ejecutan) numerosos productos derivados sobre acciones y sobre índices sobre los que hay que decidir si cerramos la posición o por el contrario nos “rolamos” (traspasamos) al siguiente vencimiento.

En España, la conocemos por la cuádruple hora bruja porque también vencen los futuros sobre acciones. En el mercado americano no existen los futuros sobre acciones, por lo que en su caso se produce la triple hora bruja.

¿Por qué se llama así?

Antes se le decía ese nombre porque cuando las operaciones se cruzaban manualmente, esta gran cantidad de órdenes provocaban efectos imprevisibles en la formación de precios, generando «movimientos raros» tal que si se tratar de «actos de brujería». Hoy en día, con los mercados electrónicos, no existe tal anomalía pero desde BME explican que el calificativo de ‘bruja’ le viene como anillo al dedo ya que a la hora o incluso día de expiración hay un ‘extra’ de volatilidad. Esto ocurre porque justo ese día los gestores de cada firma deben tomar una decisión muy importante para el devenir de sus carteras, cerrar o rolar coberturas.

En EEUU también es conocida como ‘Freaky Friday’, viene a significar un “viernes raro”. Haciendo referencia a los movimientos extraños que realizan los mercados dicho día.

¿A qué hora vencen los distintos derivados?

El vencimiento para el Euro Stoxx 50 tiene lugar a las 12 horas, tanto futuros como opciones; una hora más tarde tiene lugar en el Dax; a las 14:30 le toca el turno a algunos índices de Wall Street; a las 16:00 horas lo hace el Cac 40 y a las 16:45 horas el Ibex 35.

¡¡PRÓXIMOS DIRECTOS 24 Y 26 DE SEPTIEMBRE!! (Más información en el banner superior)

¿Qué pauta estaconal suele producirse en los mercados?

Desde la web de José Luis Cárpatos comentan que a las 12, con el vencimiento del Euro Stoxx hay grandes movimientos puesto que es un índice sin valores propios, los toman “prestados” de los otros grandes índices europeos, por lo cual mueve muchísimo mercado. “si se mueve él mueve los valores de todas las otras bolsas. Es muy frecuente que justo hasta las 12 tengamos manipulaciones alcistas que ya venían de días anteriores y exactamente a esa hora todo termina y baja bastantes puntos. A mí personalmente me gusta probar algunos cortos intradía si veo que hasta esa hora la manipulación alcista ha sido espectacular. Suele funcionar bastante bien, aunque a veces hay que tener en cuenta que se puede adelantar unos 10 minutos antes del vencimiento, nunca después pero si algo antes, últimamente pasa a menudo.”

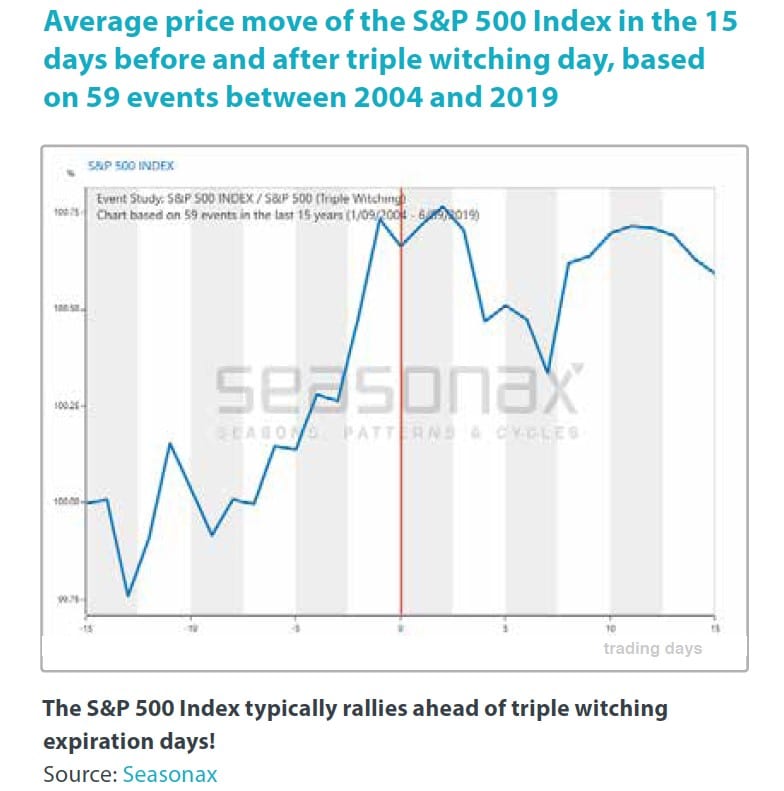

Pero aún más interesante es saber que ocurre los días previos al vencimiento, puesto que la manipulación también se ha detectado días previos al vencimiento acercándonos a los niveles de referencia, cerca de los niveles deseados (“ver artículo las 15 trabas psicológicas a la hora de invertir, concretamente el sesgo anclaje”). Para observar este efecto os hemos traído un estudio de la casa alemana Seasonax, publicado en su web. En el analiza los precios de los subyacentes 15 días antes la triple hora bruja y 15 días después en los últimos quince años. Atención a la siguiente pauta estacional:

Los analistas de Seasonax comentan: “Se puede ver de inmediato que el índice S&P 500 generalmente se recuperó entre el noveno día y el día inmediatamente anterior al vencimiento de la triple bruja. La ganancia promedio durante estos ocho días de negociación ascendió a 0.82 por ciento. Un aumento particularmente fuerte en los precios tendió a ocurrir entre el tercer día y el día inmediatamente anterior a los días de vencimiento de la triple bruja. ¡La ganancia promedio en estos dos días de negociación fue de 0.47 por ciento, lo que equivale a una ganancia anualizada muy grande de 134.59 por ciento!

Esto es más de 25 veces la ganancia anual promedio del Índice S&P 500 registrada durante el período completo de 15 años bajo revisión. Los inversores pueden aprovechar la fuerte tendencia alcista en los días previos a las fechas de triple brujería, p. aumentando su exposición a la renta variable. Por el contrario, el día de vencimiento en sí mismo, en el que se centran muchos inversores, se caracterizó típicamente por una notable falta de volatilidad.

En resumen: los días previos las manos fuertes del mercado llevar a los índices a niveles altos y en cuanto termina el vencimiento dejan de sostenerlo y los precios corrigen dicha anomalía, todo esto no deja de ser un promedio de los últimos 59 eventos pero como siempre decimos desde Enbolsa.net queridos lectores, lean, piensen y actúen.