Saludos desde Enbolsa.net.

Enfrentamos tomas de beneficios de cierto calado después de que Estados Unidos haya anunciado que aplicará subidas de aranceles a China en lo que interpretamos como una estrategia de negociación más dura.

No creemos en un acuerdo rápido con China porque Trump desea llegar a las elecciones de noviembre 2020 con este asunto sin cerrar para favorecer su probabilidad de salir reelegido. Esto significa que arrancamos la semana con bolsas tomando beneficios (aprox. -1,5%/-2,0%), el yuan depreciándose hasta casi 6,8/$ (-1,5%) y el yen apreciándose al actuar como refugio (123,9/€). Pensamos que será un golpe pasajero, pero contribuirá a que las bolsas empiecen a pararse de cara al segundo semestre.

Referencias destacables recientes a ambos lados del Atlántico: (i) La Fed no cree necesarios estímulos adicionales para la economía, enfriando las expectativas de bajada de tipos (por debajo del 50%, desde el 67%). La reciente buena macro refuerza esta perspectiva: PIB 1T19 (+3,2% t/t anualizado desde 2,2% 4T18), Productividad +3,6% (vs +2,2% esperado, el mayor desde 2014) y fuerte Creación de Empleo en abril +263k). (ii) Varios indicadores europeos han ofrecido un posible punto de inflexión en la desaceleración. Los PIBs tanto de la Zona Euro (+1,2% interanual, una décima más de lo esperado), como el PIB español (+2,4% vs +2,3% esperado y anterior) sorprendieron al alza. Además, en España las Ventas Minoristas se aceleraban en marzo: +1,7% vs +1,4% feb. ::

En concreto esta semana, referencias en tres frentes:

Negociaciones comerciales. Crece la tensión comercial a la espera de la siguiente ronda de negociaciones a partir del miércoles 8 de mayo, en esta ocasión en Washington. Ayer domingo D. Trump anunciaba la posibilidad de incrementar aranceles, del 10% al 25% a productos por 200.000M$, además de la posibilidad de extender esta tarifa a otros 325.000M$ adicionales. Esto ha generado una corrección en los mercados de renta variable esta madrugada, mientras que el Yuan Offshore se depreciaba vs dólar.

Los resultados empresariales. Ahora más en Europa, que en EE.UU., donde el 75% de las compañías han batido expectativas. Aumenta la frecuencia de publicación en Europa a partir de mañana: BMW, Henkel, Amadeus, Siemens, Arcelor, Telefónica, DT…

En el lado macroeconómico, destacan:

(i) los Indicadores de las encuestas de actividad (PMIs) en varias áreas geográficas. En particular abrimos la semana con el Caixin chino de Servicios que, tras la debilidad del de Manufacturas, sorprendió ligeramente al alza (a 54,5 desde 54,4). Mientras que en la EuroZona, los datos finales de PMIs de podrían dar una nueva señal de apoyo, como vimos recientemente en la revisión al alza del de Manufacturas (aunque todavía en 47,9, mejoró desde 45,7 de marzo y 47,8 estimado y preliminar). El resto de los PMIs de la Zona Euro (servicios y compuesto) siguen en zona de expansión y en todos ellos se espera una mejora.

(iii) La revisión de estimaciones de la Comisión Europea (martes).

(iii) Las Balanzas comerciales de China (miércoles) y EE:UU. (jueves) justo en este período de negociaciones comerciales. (iv) Por último, el IPC de EE.UU. podría repuntar hasta +2,1% desde +1,9%, lo que estaría en línea con los últimos comentarios de la Fed sobre un repunte de la inflación.

En conclusión, el crecimiento de la tensión comercial junto al tono menos dovish de la Fed, dará lugar a tomas de beneficios en los mercados, que acumulaban revalorizaciones de doble dígito en prácticamente todos los mercados de referencia y se encontraban, de nuevo, cercanos a máximos históricos en EE.UU.

Esta nueva situación comercial deja en un segundo plano los resultados empresariales en Europa (el tono en los PMI y los resultados europeos serán una referencia importante para confirmar el posible punto de inflexión en la ralentización del crecimiento).

En la siguiente imagen les mostraremos las noticias destacadas de esta semana:

Esta semana la atención se centrara en Estados Unidos y Europa.

Los eventos más relevantes para esta semana son:

LUNES:

Ventas minoristas en Europa.

JUEVES

Se publicará el IPC chino y además en Estados Unidos, habrá comparecencia de Powell y la balanza comercial estadounidense.

La importancia de los datos presentados esta semana es que presentan el crecimiento del mercado europeo e indicadores adelantados de lo que se puede esperar en el futuro en la economía.

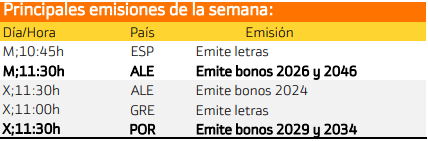

A continuación se exponen las principales emisiones de esta semana.

Las principales emisiones de esta semana pertenecen a Alemania y Portugal por la emisión de deuda de largo plazo.

Con respecto al pago de dividendos aparecen las siguientes compañías:

Para Estados Unidos destacan

En el mercado estadounidense destaca Nelsen Holding con una rentabilidad del 5.28%.

Si desea obtener más información acerca de estas estrategias, consultar la plataforma con la que realizamos está operativa o asistir a las sesiones en vivo, solo tiene que enviarnos un mail a admin@enbolsa.net y estaremos encantados de poder ayudarle.