Vamos a analizar los posibles movimientos del mercado de valores atendiendo a los índices de volatilidad y a sus niveles de CONFIANZA y OPTIMISMO.

Para ello utilizaremos los indices VIX , pero no el del SP500 que es el más utilizado, sino los del SP100 y el NASDAQ 100 para aportarles más luz a su conocimiento y comprensión de la volatilidad.

VIX es el Índice de volatilidad del mercado de opciones de Chicago, oficialmente llamado Chicago Board Options Exchange Market Volatility Index.

La correlación de este indice con respecto a su indice de referencia es inversa, así pues en el momento en que hay alta volatilidad, el VIX alcanza una cifra elevada y se correlacionan con caídas del índice en cuestión ( SP500, NASDAQ, RUSSELL , etc) indicándonos que en el mercado hay miedo y pesimismo, siguiendo y aplicando la teoría de la opinión contraria en esos momentos sera donde se producen fuertes movimientos al alza en los mercados bursátiles, mientras que cuando el VIX está en mínimos, hay alegría y confianza y eso se traducirá según la teoría de la opinión contraria en caídas o correcciones próximas en el tiempo.

Se calcula utilizando una serie de opciones del S&P 500. Aunque existen otros índices de volatilidad, como son el VXN para el Nasdaq 100, el RVX para el Russell 2000 ,el VXD para el DOW JONES o el VXO del SP100

La teoría de este indicador es que si el mercado es bajista, los inversores creen que el mercado va a caer, cubrirán sus carteras comprando más puts y por el contrario si los operadores son alcistas no compraran puts, puesto que no verán la necesidad de protegerse.

Este indicador de miedo y confianza puede estudiarse combinado con los RATIOS PUT/CALL de las acciones , de los índices o el RATIO TOTAL, y nos dará una mayor perspectiva de las sensaciones de miedo, complaciendo a, pánico y codicia.

La zona de control que marca los posible techos en los mercados financieros bursátiles es variable, dependiendo de los índices sobre los que estemos aplicando las sensaciones de miedo y codicia, y sus lecturas históricas.

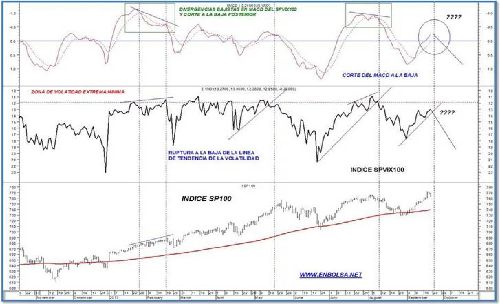

En el caso que les adjunto, se puede ver como la zona de mínimos de volatilidad se encuentra en los niveles de 12,5- 11,5.

El índice VIX del SP100 lo hemos invertido para puedan ver la correlación directa entre índice bursátil y su índice de volatilidad.

De esta manera se supone que cuando veamos el VIX en niveles de 11-12 la confianza y la complacencia del mercados es extrema y por lo tanto las caídas de precios y el aumento de la volatilidad se acercan de manera peligrosa.

Además hemos incorporado un indicador de tendencia que ya todos conocen como es el MACD, la clave es que en vez de aplicar el indicador MACD al índice SP100 se lo hemos aplicado a índice SPVIX100.

Cuando este indicador muestra divergencias bajista como las señaladas en los meses de febrero y agosto de este año 2013 y serio dice el cruce a la baja del MACD sobre el SIGNAL se produce la señal de aumento de volatilidad y por lo tanto la señal de corrección o caída del mercado.

En la última señal de volatilidad mínima extrema que se produjo en el fianl de julio principio de agosto observamos como se producen varios hechos que nos anticipaban las correcciones que posteriormente acontecieron en el mercado.

1-Se produjo una disminución de la volatilidad por debajo de los niveles de 12

2-Apareció una divergencia bajista de tipo A entré el SPVIX100 y su índice SP100

3-Se produjo el segundo corte a la baja del MACD, dando señal de posible subida de volatilidad

4-Y por ultimo se perforo a la baja la directriz alcista dibujada sobre el indicador de volatilidad.

Estos factores no son condiciones necesarias,pero si se dan todas a la vez mejor que mejor.

Actualmente encontramos la volatilidad disminuyendo, es decir, subiendo en su curva( recuerden que la curva de la volatilidad esta invertida), pero todavía no ha llegado a niveles de máxima confianza en la zona de los 12,5-11,5.

El MACD no esta cortado a la baja y tampoco aparecen divergencias bajistas, y por si fuera poco la volatilidad no ha perforado a la baja la recta directriz alcista dibujada en el gráfico.

Si ocurriera lo expuesto en el gráfico , con un corte a la baja del MACD y una pérdida de la directriz alcista podríamos pensar en una corrección de mayor profundidad…. Pero eso es sólo un supuesto en este momento.

Las volatilidades europeas y americanas aparecen reflejadas en nuestro termómetro de volatilidad que pueden encontrar en la enbolsa.net

Conclusión: mientras estos hechos comentados anteriormente no se produzcan, seguiremos pensando en la continuación del movimiento alcista de los índices Americanos, pero si ocurren habra correcciones mas profundas.

Por ultimo os dejo el gráfico de índice NASDAQVIX100

En este caso observamos alguna diferencia con respecto al SPVIX100 y es que la volatilidad del NASDAQ100 si se encuentra en zona de máxima confianza o complacencia por lo tanto el primero de los factores que se tienen que cumplir para que se inicien los movimientos correctivos ya se ha dado.

Ahora tendremos que estar atentos a la ruptura a la baja de la directriz bajista del NASDAQVIX100 y a su consecuente corte bajista del MACD sobre el SIGNAL ya que si esos dos hechos ocurriera podría iniciarse un proceso correctivo dentro de la tendencia alcista actual.

El estudio de los índices de VOLATILIDAD y sus niveles de codicia y miedo nos ayudan a plantear escenarios figurados sobre los que actuar.

Pero recuerden una cosa muy importante… NO SE DEBE ACTUAR hasta que la señal este confirmada.

Un saludo desde Enbolsa.net y recuerda darle a me gusta o twitter para recompensar nuestro esfuerzo.