ÍNDICES VIX AMERICANOS en LECTURAS EXTREMAS.

Hoy os voy a habla sobre el índice VIX del MIEDO y como este afecta al movimiento de las bolsa según la teoría de sentimiento contrario de las masas inversoras.

¿Qué es la volatilidad?

la volatilidad es una medida de la frecuencia e intensidad de los cambios del precio de un activo , también definido como la desviación estándar de dicho cambio en un horizonte temporal específico.

Se usa con normalmente para cuantificar el riesgo del instrumento

¿Qué mide la volatilidad?

La volatilidad es la que nos ayuda a conocer el estado de los inversores, es decir, el sentimiento tanto de niveles de complacencia o confianza como los de miedo y pánico extremo, estos dos niveles opuestos son muy interesantes a la hora de poder tomar una decisión sobre un valor determinado.

Aplicando la teoría de sentimiento contrario encontramos en el mercado puntos extremos del cotización o más concretamente zonas de techos y suelos.

Aspectos básicos:

Cuando un mercado presenta CONFIANZA o COMPLACIENCIA suele ser porque la volatilidad es muy baja y el mercado sube lentamente sin apenas asustar, por tanto los inversores se sienten seguros y este sentimiento es la antesala de las caídas.

Cuando un mercado presenta MIEDO o PANICO suele ser porque la volatilidad es muy alta y el mercado cae bruscamente asustando a la gran parte de los inversores, por tanto los inversores se sienten inseguros y este sentimiento es la antesala de las subidas.

VIX es el código del oficialmente llamado Chicago Board Options Exchange Market Volatility Index “Índice de volatilidad del mercado de opciones de Chicago”

Los niveles de volatilidad de los principales índices mundiales están incluidos en el termómetro de volatilidad de publica EnBolsa.net, síguelo aquí.

En el momento en que hay alta volatilidad, el VIX alcanza una cifra elevada y se correlacionan con caídas de sus índices y nos índica que en el mercado hay miedo y pesimismo y suele coincidir con mínimos en el índice de referencia, es en estos momentos donde se producen fuertes movimientos en los mercados bursátiles, mientras que cuando el VIX está en mínimos, hay alegría y confianza.

El VIX se calcula utilizando una serie de opciones del índice de referencia.

Existen distintos índices de volatilidad, como son el VXN para el Nasdaq 100, el RVX para el Russell 2000 , el VXO para el SP100 aunque el VIX del SP500 que es el más famoso y utilizado.

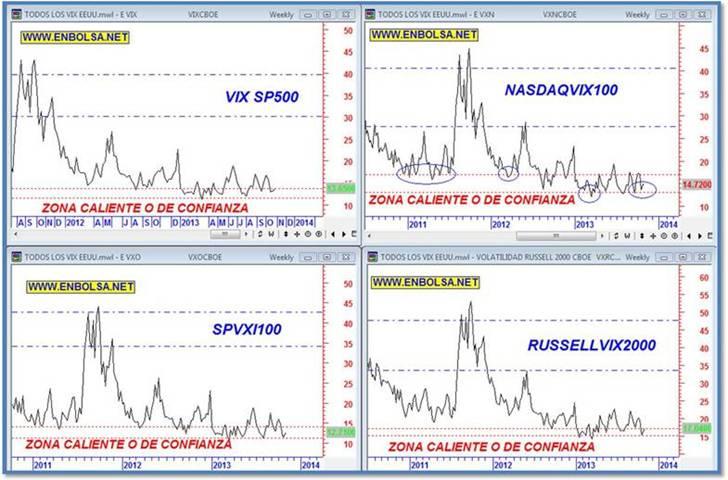

Observemos el momento actual de los índices VIX de VOLATILIDAD de los 4 índices más importantes del Mercado Americano y juzguen ustedes mismo.

Si se fijan bien, los 4 índices se encuentran en zona de absoluto confianza y complacencia en cuanto a niveles del VIX se refiere.

Las dos líneas discontinúas rojas marcan la zona de confianza extrema de los últimos 4 años, lo cual nos indica muy a las claras que en cualquier momento el mercado puedo intentar una corrección de precios que provoque un aumento de la volatilidad.

Fijémonos un poco más de cerca en los niveles de confianza.

Los niveles de mínimos de volatilidad en los índices VIX de volatilidad se ven marcados perfectamente en el gráfico adjunto.

Niveles de 11,50 para el SPVIX100

Niveles de 13,00 para el NASDAQVIX100

Niveles de 12,30 para el VIX SP500

Niveles de 15,50 para el RUSSELVIX2000

Estas zonas de soportes pueden actuar como puntos de control en las subidas de sus índices de referencia y por lo tanto provocar rebotes al alza de los índice de volatilidad.

Por lo tanto y teniendo en cuanta los valores del índices VIX ,podemos concluir que los niveles actuales de VOLATILIDAD son extremadamente bajos, en zona de mínimos de cuatro años y pueden dar lugar a correcciones en las renta variable americana.

Recuerden que todas las Volatilidades de los Indices y de las acciones las pueden consultar en la seccion de VOLATILIDAD de la Enbolsa Premium.

Un saludo y recuerden darle al Boton de FACEBOOK y TWITTER si creen que el articulo lo merece.