Durante las últimas sesiones se ha podido observar una mejoría de la situación de la renta variable a nivel mundial. Ello se puede observar en este enlace, en el se establecía el impulso alcista actual había llegado a un máximo y ahi se estimaba la posible correción que conllevaría este impulso.

Efectivamente, tal y como se habia marcado que pudiera a ocurrir.

Pero ¿Como sabemos si estamos ante un momento correctivo?

A pesar de la multitud de formas de medir las divergencias, nos hemos decantado por la forma clasica, la divergencia de los indicadores y osciladores más empleados en el análisis técnico.

En el análisis anterior se comentaba como se estaban produciendo estas divergencias en los techos de corto plazo del mercado de renta variable de Estados Unidos.

Cuando hablamos de divergencias nos estamos refiriendo realmente a un comportamientos anómalo en la curva de precios de un activo cotizado ya que la divergencia producidas entre el precio de un activo y el indicador que se alimenta de los datos de esa curva de precios no es más que la demostración física de la debilidad, desaceleración, desgaste o flaqueza del comportamiento del activo subyacente sobre el que está trabajando.

Observemos las debilidades de la tendencia observadas mediante diversos estudios:

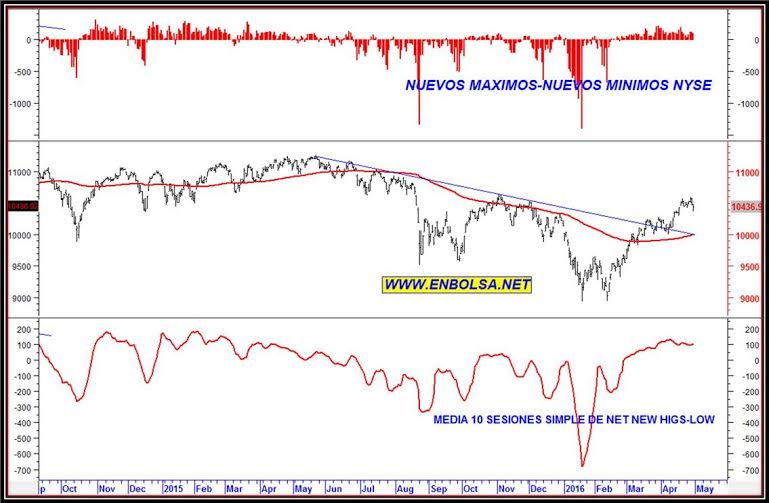

En primer lugar consideraremos la amplitud, para ello debemos emplear un índice que agrupe un mayor número de empresas posibles para darle mayor validez al estudio, por ello utilizaremos el NYSE.

El indicador de abajo en rojo es la media simple de los 10 últimos días del indicador de nuevos máximos. Como pueden ver en el último mes, mientras el índice NYSE marcaba nuevos máximos en su curva de precios la media 10 sesiones simple no crecía en la misma proporción dando lugar a una divergencia bajista y por lo tanto mostrando un nuevo dato de deterioro alcista.

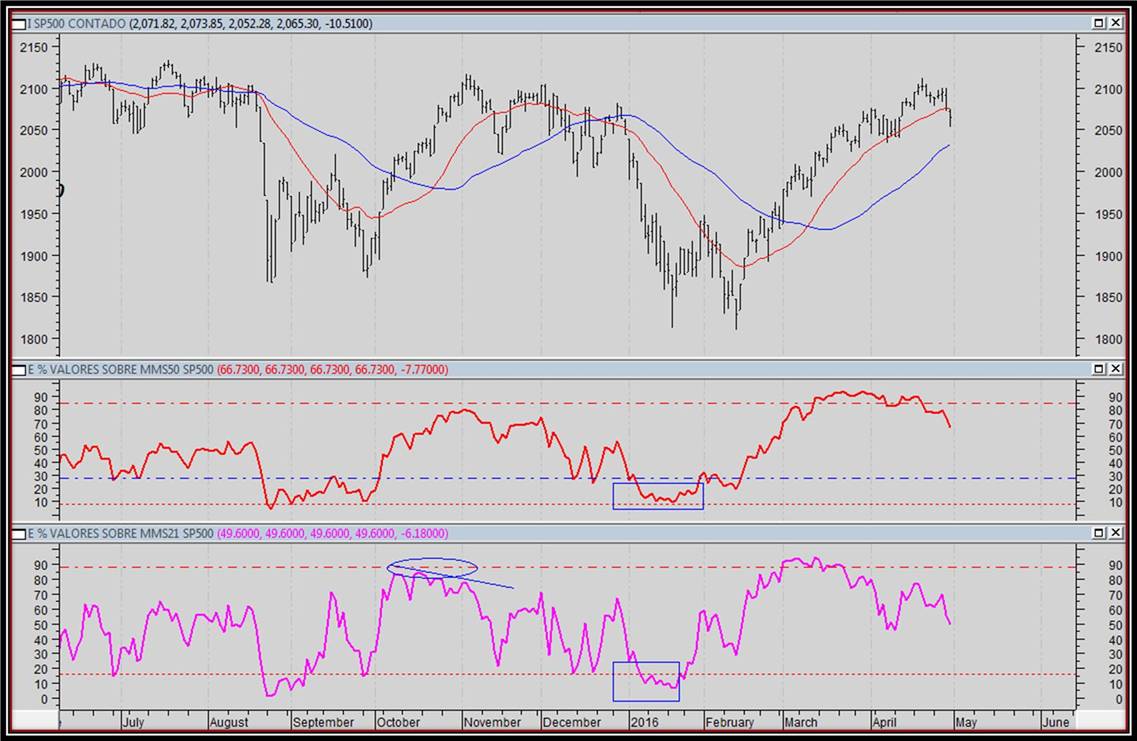

Con este estudio podemos observar cómo el porcentaje de acciones que cotizan por encima de la media de 21 sesiones de corto plazo en color morado en la parte baja del gráfico abajo adjunto, a disminuido mucho en la última subidas del mes de abril.

Al igual que ocurrió en los meses de octubre y noviembre del pasado 2015 , las divergencias producidas entre las subidas generales del índice de referencia y la subida de la inmensa mayoría de acciones en el corto plazo es divergente, es decir, los índices bursátiles suben marcando nuevos máximos y mínimos crecientes pero su Numero de acciones alcistas en el corto plazo no acompaña dichas subidas restándole solidez e importante a ese último movimiento alcista.

Ahora observaremos el indicador de amplitud new hight new lows

Queda claro la divergencia bajista en este indicador,se ha producido ya que si observamos el precio este esta ascendiendo mientras que el oscilador no.

Continuemos por el sentimiento de mercado. Los alcistas dominaron el mercado durante las subidas del mes de marzo, sin embargo en esta ultimo mes de abril queda claro que el porcentaje de inversores con pensamiento alcista fue mucho menor que en las subidas del mes anterior provocando una divergencia bajista muy importante y visible.

Se ve perfectamente cómo en el mes de marzo los alcista en color verde llegaron a suponer más de un 70% de los activos cotizados mientras que en las subidas del mercado de finales de abril tan solo un 55% de las acciones seguían siendo alcista. Como puede ser que un índice de referencia genere máximos crecientes y las acciones que lo componen sean cada vez menos alcista?

Eso todo es por la capitalización de la empresa, si una empresa tiene mucho capital patrimonial este ocupara un mayor porcentaje de acciones.

Por otra parte, los indicadores tendenciales como el MACD o el Mclelland aplicados a los precios de cierre de la curva del Sp500 y no sobre la línea AD , podemos decir que las divergencias bajistas externas de tipo A son muy apreciables y excelentemente completadas.

Observen como tanto el MACD en la parte alta del gráfico en azul y el Mclelland en la parte baja en color rojo presentan sendas movimientos decrecientes en sus representaciones gráficas mientras que la curva de precios del índice americano aparece mostrando máximos crecientes en su desarrollo de las últimas 4 semanas.

Si nos atenemos al periodo de constitución de la divergencia bajista producida en el indicador MACD y aplicamos la teoría de la proporcionalidad temporal ,podemos decir que la corrección bajista derivada de esta situación anómala del mercado podría tener un plazo de duración superior a las 3 semanas y podríamos irnos hasta finales de mayo para ver la finalización del proceso correctivo derivado de esta divergencia.

El fondo del mercado americano sigue siendo alcista y así lo recogen la mayoría de los datos de amplitud de mercado y los indicadores tendenciales aplicados a la curva de la mayoría de sus índices bursátiles relevantes, por lo tanto lo que estamos viviendo en estos momentos no es más que un proceso correctivo que servirá para sanear en precio y tiempo los nuevos movimientos alcista que veremos a partir del segundo semestre del año.

La conclusión que debemos sacar de ese dato es que si los nuevos máximos de las acciones cotizadas crece de igual forma que la curva de precios del índice de referencia estaremos ante una situación de mercado ascendente robusto y sincero, en caso contrario las divergencias aparecerán y el desgaste en la subida será una realidad absoluta.

SI desea pedir más información sobre esta estrategia, consultar la plataforma con la que realizamos está operativa o asistir a las sesiones en vivo donde realizamos la operación solo tiene que enviarnos un mail a admin@enbolsa.net y estaremos encantados de poder ayudaros.

Ya tenemos en marcha el nuevo servicio para nuestros seguidores. La sala detrading ENB será un lugar donde los traders de EnBolsa.net estaremos operando en vivo y en directo durante toda la sesión, realizando operaciones intradiarias. Si quiere saber más sobre ella pulse en esta banner