Saludos a todos los seguidores de Enbolsa.net.

El día de hoy vamos a realizar un estudio sobre las industrias y sectores de Europa tratando de localizar las ideas de inversión que se deben de evitar a toda costa así como aprovechar las subidas puntuales que pueda tener el mercado de renta variable para soltar posiciones de aquellas empresas con menores probabilidades de experimentar subidas en el corto y medio plazo.

Primero nos centraremos en la localización del área geográfica en la que centrar nuestro análisis.

Para poder recibir estas señales en su cuenta de correo electrónico pulse y registrese aquí.

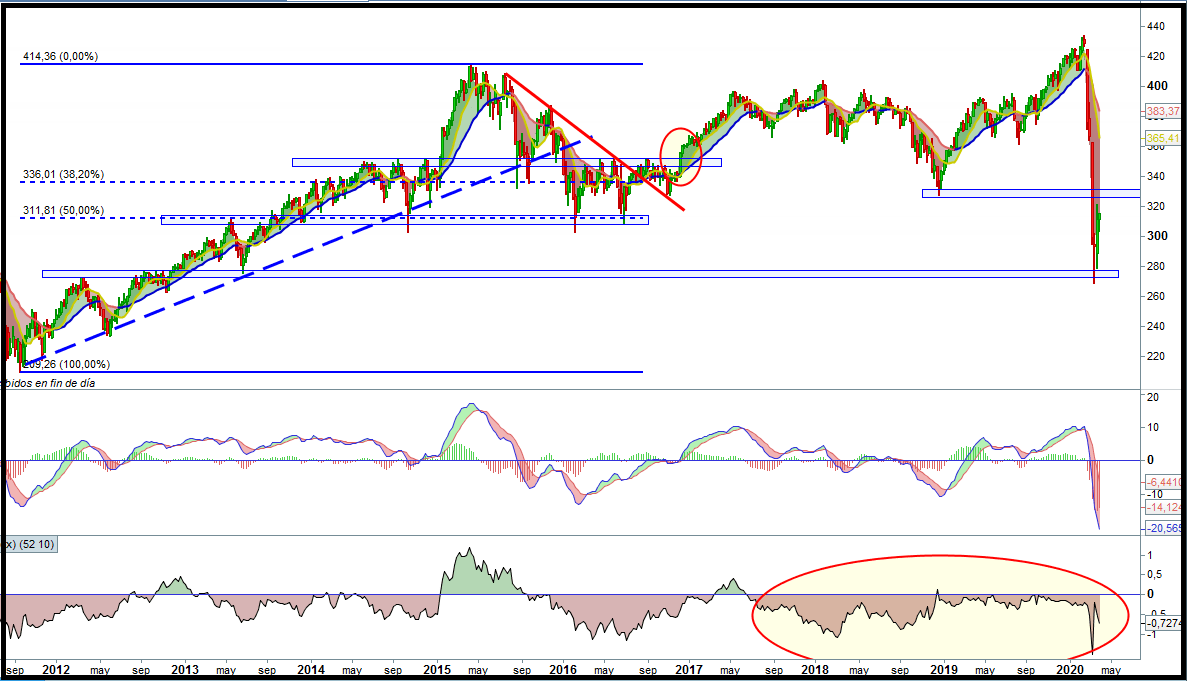

En primer lugar observemos la situación general del mercado para determinar si se esta dirigiendo el capital hacia los mercados alternativos o hacia el mercado de renta variable.

Si observamos el gráfico desde el primer trimestre de 2020 se inició un movimiento de salida de capital desde el mercado de renta variable a los mercados alternativos como fruto del incremento de la incertidumbre en la actualidad.

Para comenzar el análisis y teniendo en cuenta la situación de salida de capital desde el mercado de renta variable vamos a realizar el estudio de la situación del STOXX600 para determinar la situación general del mercado europeo bursátil.

Si observamos la cotización del mercado europeo con respecto al estadounidense enseguida podemos percatarnos de que el mercado europeo se encuentra mucho más bajista que el norteamericano y con un comportamiento de debilidad comparado con este índice bursátil.

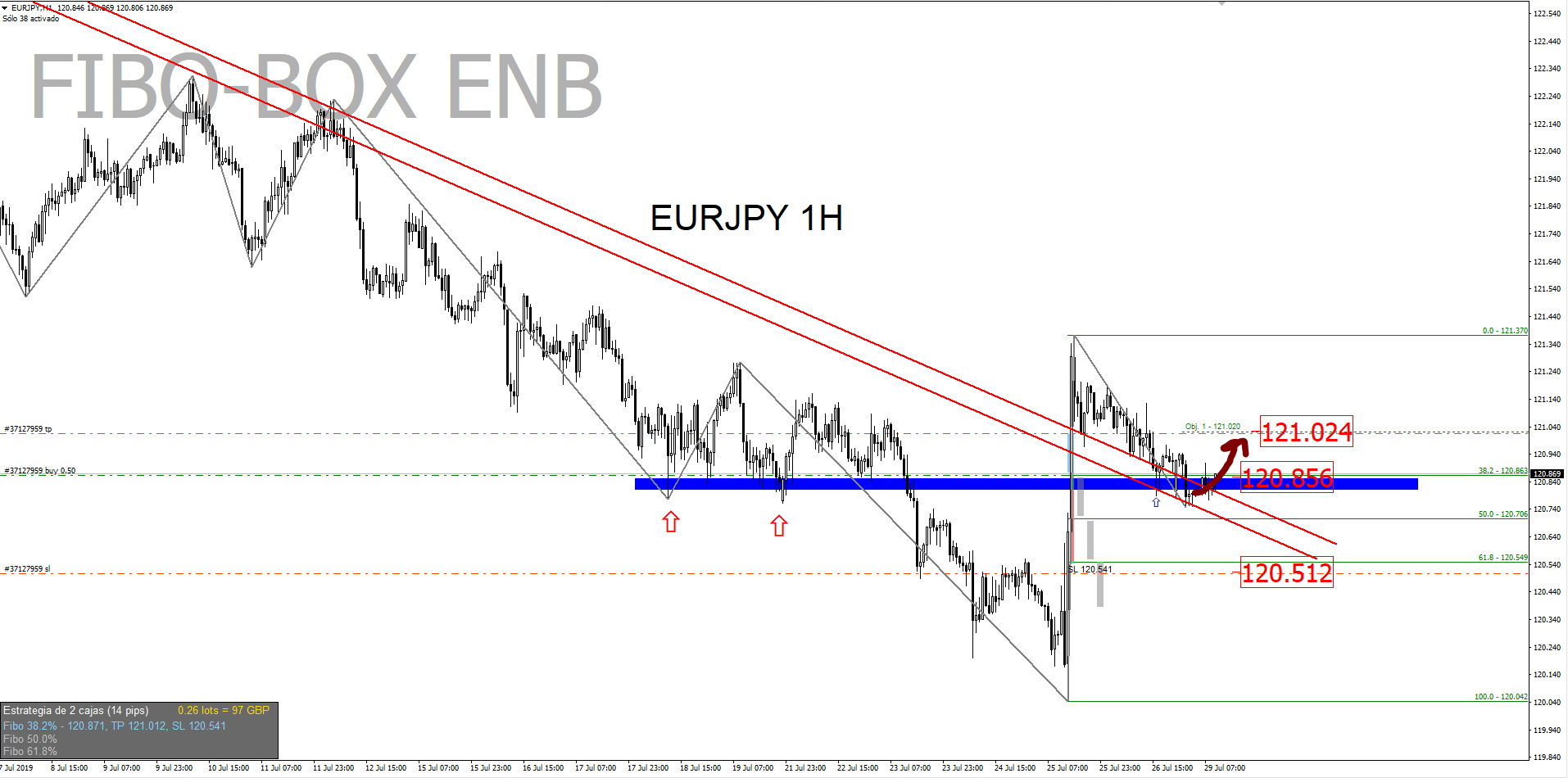

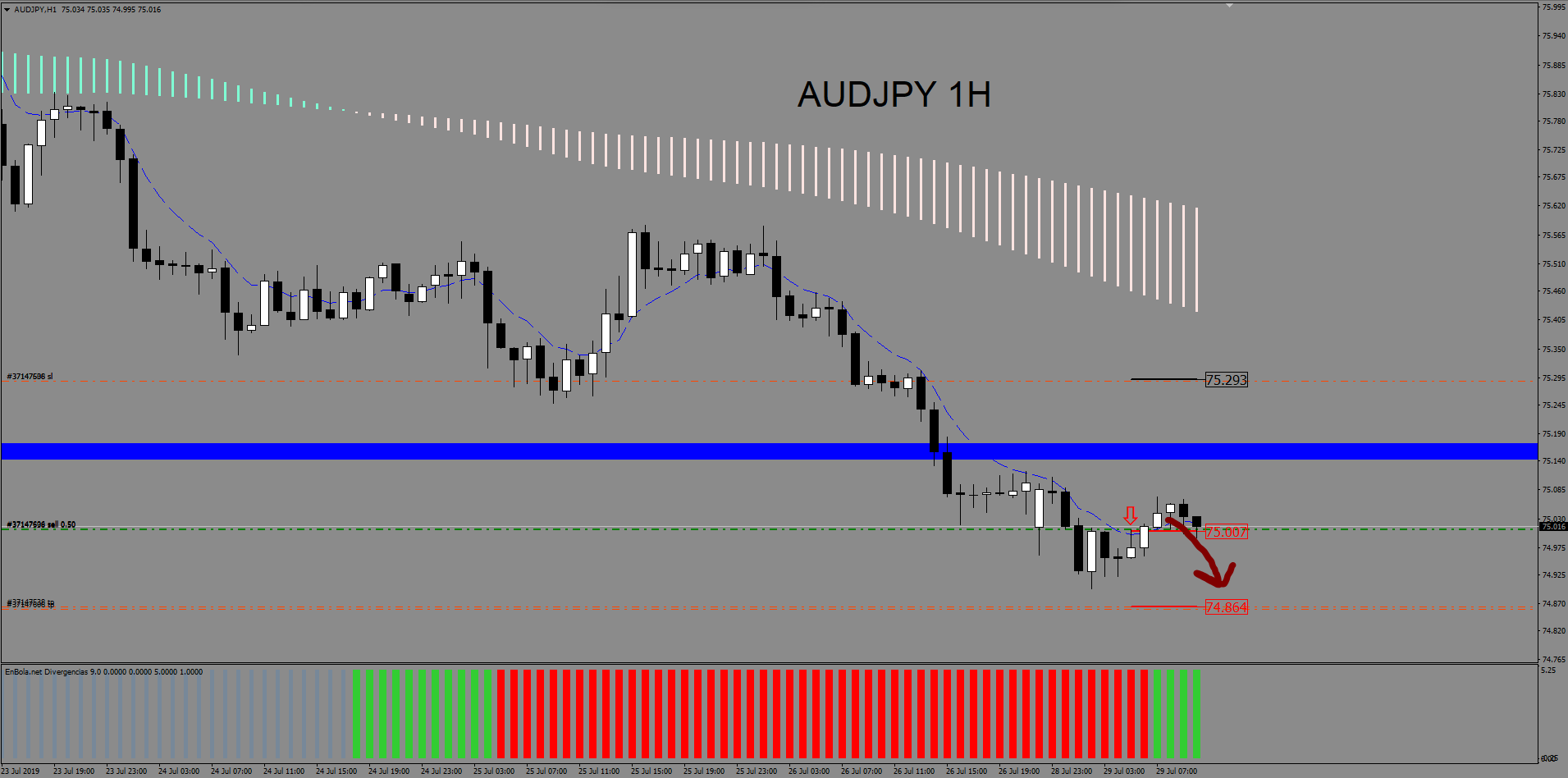

Teniendo en cuenta la situación general del mercado y de las zonas geográficas hay que considerar que el mercado, al menos en el corto plazo, va a ser bajista, por lo que a continuación procederemos a localizar los activos que no son aptos para tratar de localizar oportunidades alcistas de corto plazo que traten de alcanzar niveles de retroceso a la fuerte caída sufrida en el mes de marzo.

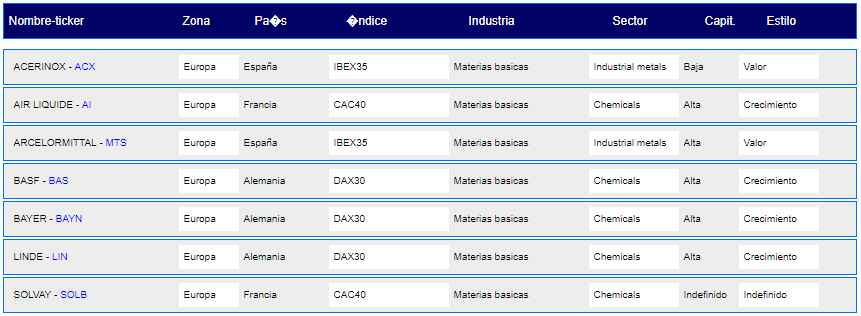

Estos son el top 5 de los sectores que peor se estan comportando europa destacan los siguientes.

Fácilmente se observa que Europa no se encuentra en una situación muy deseable comparado con Estados Unidos, ya que ninguna de las industrias estan mostrando fortaleza y por lo tanto todas las industrias tienen debilidad, además de que la tendencia es bajista, con lo que se puede esperar que el precio tienda a seguir cayendo.

A continuación centraremos nuestros análisis en la industria con mayor potencial bajista de Europa y en este caso encabezando la posición se encuentra la industria de materiales básicos, por ello, nos centraremos en esta industria.

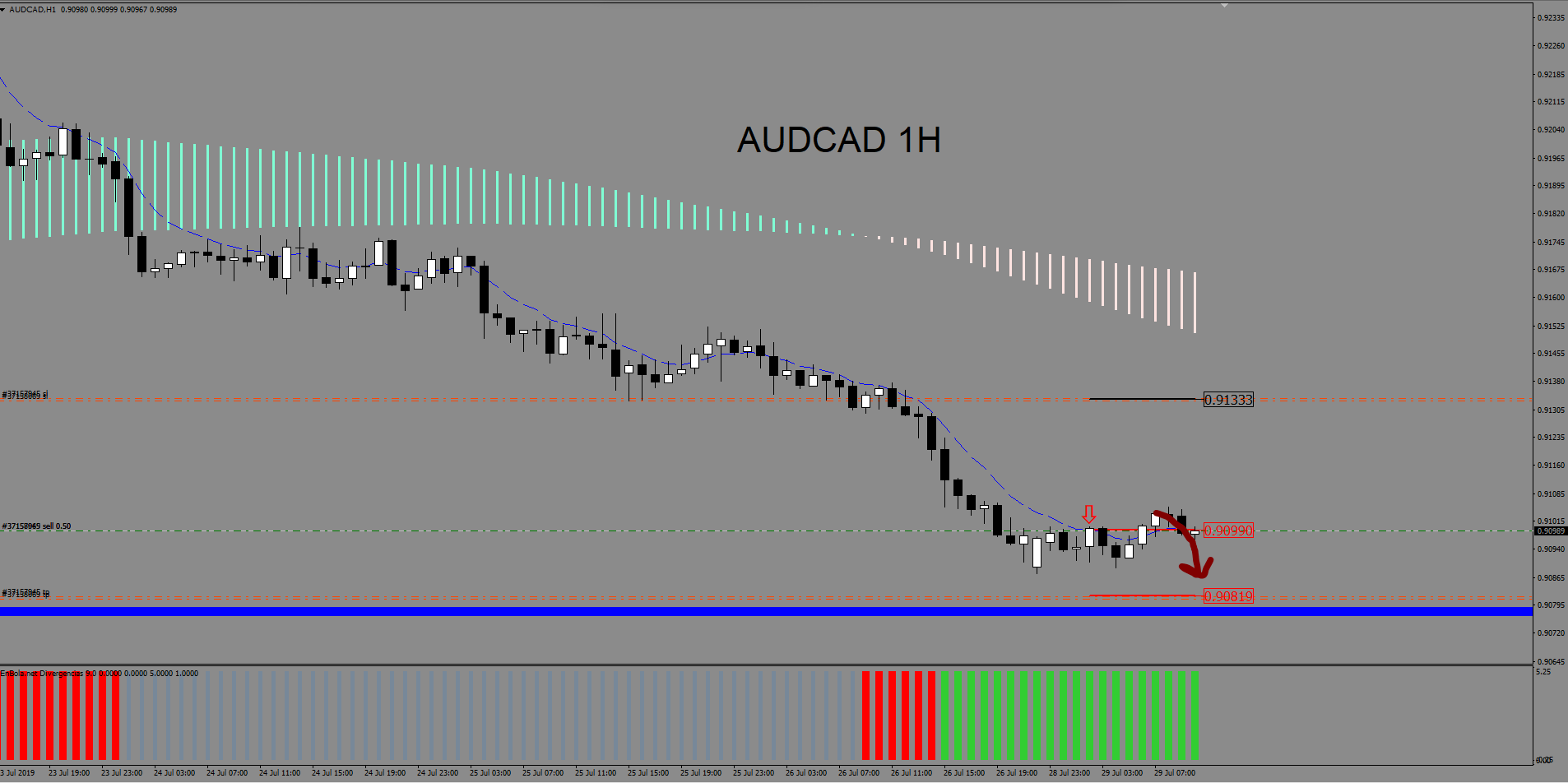

Empleando la base de datos que se encuentra disponible en Enbolsa Premium se puede hacer un filtro para localizar las empresas más bajistas a evitar en el mercado de renta variable.

En esta lista de valores se encuentran aquellos que son los que pertenecen a la industria más bajista, de unos de los sectores más bajistas de todo el mercado de renta variable, por el momento, a pesar de lo tentador que pueda resultar adquirir títulos de cualquiera de estos valores es mejor ser precavido y evitarlos a toda costa y si contamos con activos de estas compañías en nuestra cartera tenemos dos opciones mantenerlos con la consecuente perdida de valor que es previsible que pueda suceder en los próximos meses o bien aprovechar los movimientos correctivos que puedan suceder en el mercado de renta variable para deshacernos de nuestras posiciones en estas compañías.

Espero que este análisis les sea de utilidad. ¡¡¡Buen trading!!!

Si quieres pedir información sobre nuestro sistema de largo pazo o sobre nuestras estrategias de inversión en general que os proponemos cada día, póngase en contacto con nosotros y sin ningún compromiso al correo de analisis@enbolsa.net y estaremos encantados de resolver sus dudas.