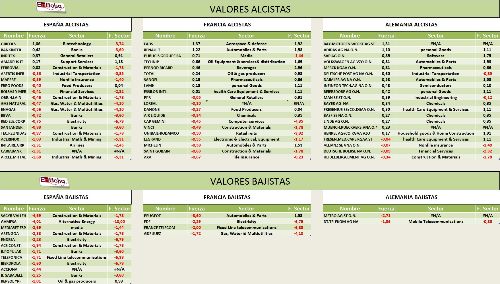

Como se puede observar el parecido es mas que razonable, ¿es coincidencia o una consecuencia?, desde mi humilde opinión creo que es una consecuencia de la situación que presentan los valores, es decir, si un valor es alcista, tiene una fortaleza o fuerza positiva y pertenece a un sector fuerte, evidentemente la cotización tendrá un comportamiento mucho mejor que el resto del mercado, lo mismo ocurre al contrario, si un valor es bajista, tiene una fuerza negativa y pertenece a un sector débil, su comportamiento será mucho peor en comparación con el mercado.

En el lado positivo, destacar el mejor ejemplo Inditex, es un valor alcista, tiene una fuerza positiva y pertenece a un sector fuerte, para nosotros es un valor TOP (valor que tendría en cartera), hasta que demuestre lo contrario.

En el lado negativo, me gustaría destacar a Gamesa, valor claramente bajista, fuerza negativa y pertenece a un sector débil, en este caso al sector mas débil de los 45 sectores europeos (articulo “situación sectorial”), para nosotros es una acción LOW (valor que NO tendría en cartera o tomaría posiciones cortas), hasta que esa evolución no cambie.

Por todo ello creo que tomar una posición larga en valores TOP y posiciones corta en valores LOW, es lo lógico, no lo contrario.

Un saludo

“Lo que es bueno hoy, lo será mañana y lo que hoy es malo, mañana también lo será.”

TOP: valor alcista, con una fuerza positiva y pertenece a un sector fuerte.

LOW: valor bajista, con una fuerza negativa y pertenece a un sector débil.

Para conocer más sobre esta metodología de trabajo, póngase en contacto con nosotros a través de la web www.enbolsa.net o por mail en la siguiente dirección analisis@enbolsa.net