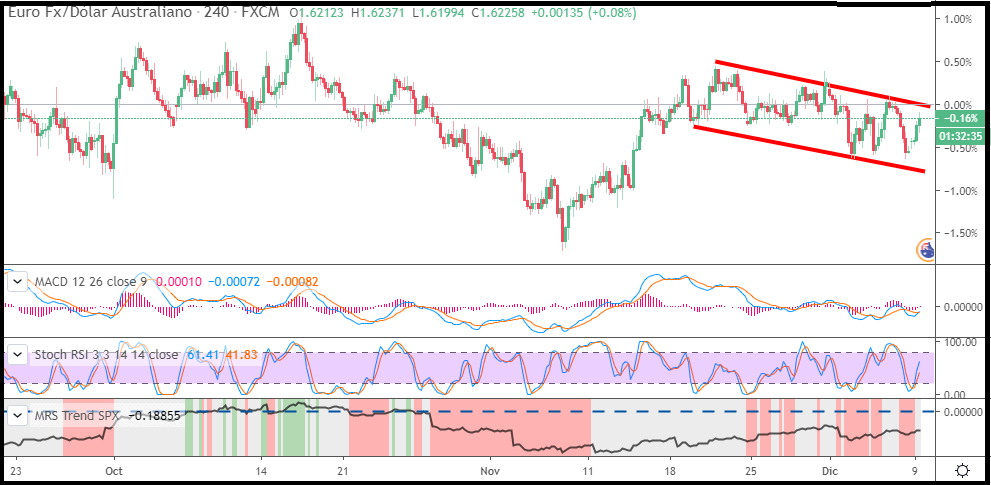

En la sesión de apertura de mercados europea del día de hoy hemos realizado diversos análisis en profundidad para activos como el DAX 30, diferentes pares de divisas, el ORO o el PETRÓLEO.

Además, puedes ver diferentes técnicas operativas, así como el funcionamiento de la herramienta total de trading de enbolsa.net

Aquí tienes la grabación de la sesión, donde puedes ver todo con detenimiento en las diferentes secciones: