Saludos desde Enbolsa.net.

El análisis de hoy vamos a analizar que podemos esperar del mercado norteamericano para el resto de Estados Unidos.

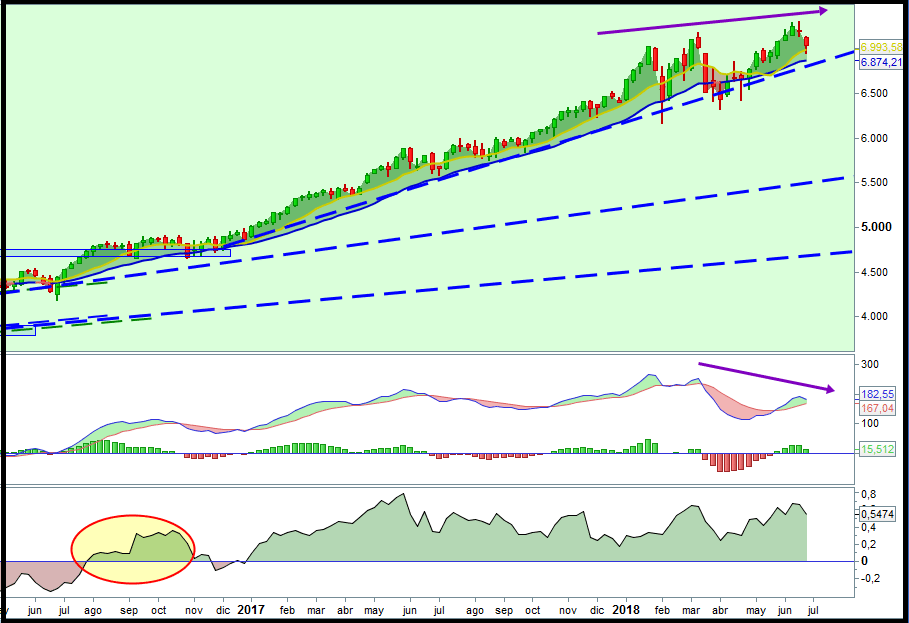

En cuanto a la cotización reflejada por el NASDAQ se puede apreciar como se encuentra realizando máximos históricos hasta alcanzar el nivel de los 7400 puntos básicos.

Desde 2009 se inició un movimiento al alza formándose la actual la tendencia alcista, salvo que podemos durante el periodo de 2016 al momento actual se destaca una fuerte aceleración de la tendencia alcista.

Todo ello siendo motivado por el flujo de capital proveniente desde los mercados alternativos al indice Nasdaq.

En cuanto al corto plazo podemos destacar los siguientes aspectos importantes:

En primer lugar, la formación de la divergencia bajista en la cotización, esto hace pensar de que el precio del Nasdaq vaya a entrar en un proceso correctivo, ya sea en tiempo o precio.

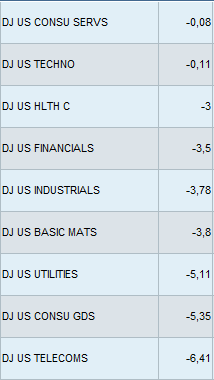

A continuación observemos el comportamiento industrial

En cuanto a las industrias que motivan este fuerte movimiento al alza se encuentran en Estados Unidos, la industria tecnológica, los servicios de consumo y atención a la salud.

En tercer lugar, es probable que el dolar siga apreciandose.

Si prestamos atención a la cotización del Eurodolar podemos observar un ejemplo de esta situación.

En primer lugar, podemos percatarnos como este par de divisas sostienen un movimiento bajista de largo plazo, el cual una vez que el precio alcanzo dicho nivel (resistencia tendencia) produjo un movimiento repulsivo del nivel de resistencia a la baja.

A esto, hay que añadir que el capital no esta favoreciendo el movimiento de estas monedas ya que el capital se esta destinando hacia otros activos más rentables, por ejemplo, la renta variable estadounidense.

Por último, la volatilidad general probablemente disminuirá en el mercado general a medida que la tendencia de los precios continúe desarrollándose. El reciente aumento en el VIX tiene a mucha gente preguntándose si podríamos ver algún tipo de rotación de mercado más profunda. Nuestra opinión es que estas tendencias alcistas proyectadas comenzarán después de la semana de negociación del 4 de julio y sorprenderán a muchos operadores. Los pantalones cortos serán exprimidos muy rápidamente a medida que se desarrolle esta tendencia alcista.

Por otra parte, considerando otro estudio sobre que pueda ayudar el planteamiento estratégico sobre lo que puede ocurrir en el mercado se encuentra la estacionalidad de los activos financieros.

Este estudio de pautas estacionales nos sirve como complemento de la información que aparece en los informes semanales publicados por Enbolsa.net sobre el momento operativo de las acciones.

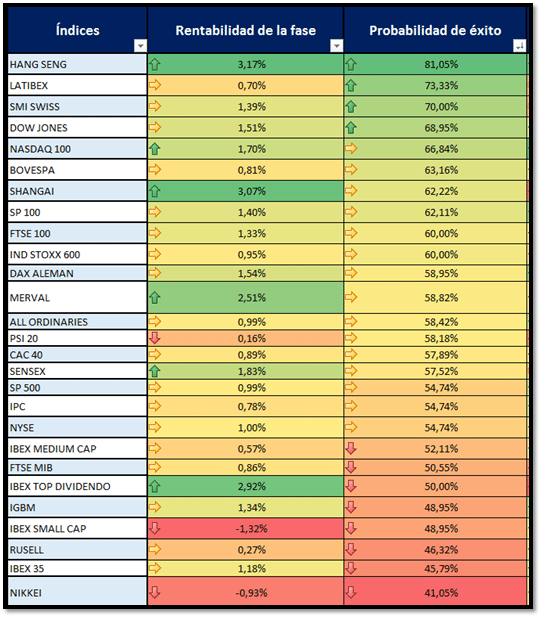

Para comenzar se hechara un vistazo a la estacionalidad del mes de Julio a nivel mundial.

Observando los índices mundiales nos podemos crear la idea de que el mes de julio suele ser alcista tanto por las probabilidades de serlo como por los rendimientos obtenidos en cada uno de los índices.

No obstante, para inversores que pretendan comprar acciones para mantenerlas en la cartera, a pesar de que julio suele ser alcista, debe de ser precavido.

Ya que el movimiento actual alcista del mes de julio se encuentra dentro del patrón más bajista estacionalmente, Sell in may and go Away.

Pero para analizar este mes de julio, es interesante considerar la definición de estacionalidad.

Son un conjunto de comportamientos de las cotizaciones que dan lugar a realizar estrategias de inversión y especulación en bolsa que se realizan porque estadísticamente tienen un elevado porcentaje de éxito que varía según la pauta estacional y que se basan en la psicología de los inversores, razones fiscales, mecánica de los brokers, etc

Pero concretamente, la pauta estacional sell in May and go away:

Es la pauta estacional más conocida que propone vender en mayo y permanecer fuera del mercado de renta variable hasta octubre

Algunos analistas argumentan que esto es debido a que los inversores tienen a irse de vacaciones tranquilos, vende y de esta forma no tienen que estar atentos a sus inversiones. Hay además una razón adicional que tiene que ver con la fiscalidad, y es que la ley de Estados Unidos permite que se ingrese dinero en los fondos de pensiones con cargo al ejercicio fiscal anterior.

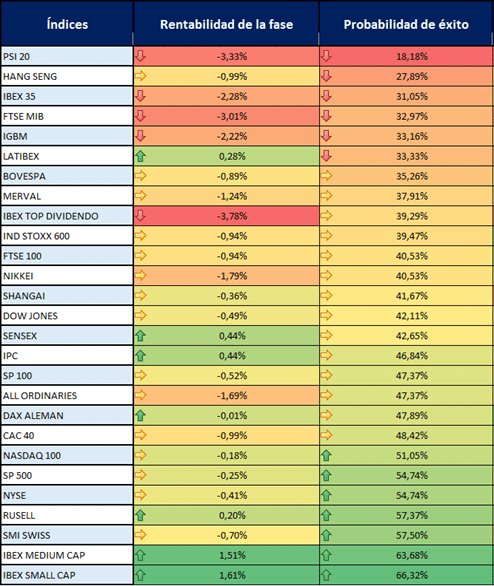

Pero actualmente, ¿Qué movimiento del mercado se espera en función de la estacionalidad?

En esta imagen se encuentran agrupados los índices bursátiles a nivel mundial más relevantes.

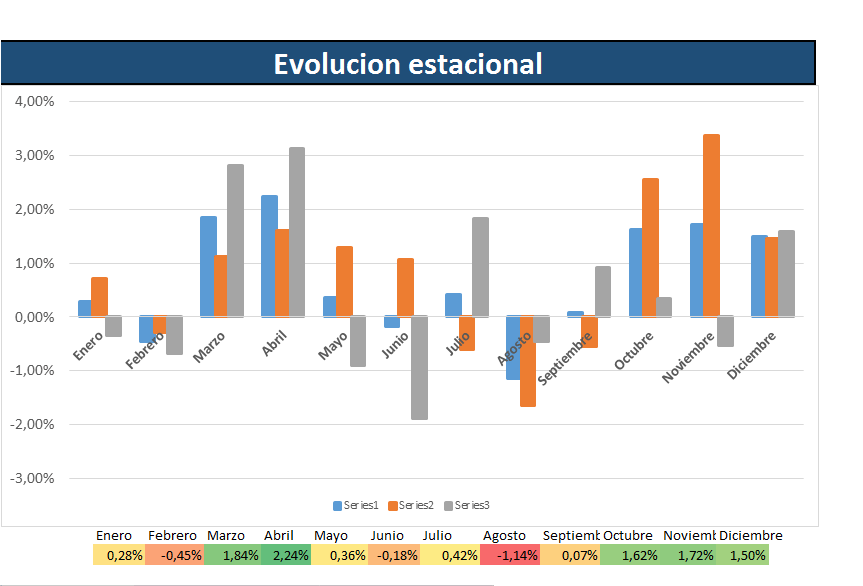

Todo ello se puede apreciar en la siguiente imagen en la que se han estudiado las distintas rentabilidades obtenidas en el mercado de renta variable diferenciada por meses teniendo en cuenta un periodo superior a los 20 años.

En esta imagen se puede observar como los meses que presentan mayores caídas son los que cumplen esta pauta estacional de sell in may and go away.

En conclusión, el mercado norteamericano a pesar de estar desarrollando movimientos alcistas generando máximos históricos esta desarrollando formaciones de debilidad además de que estacionalmente esta en un patrón bajista, por lo que para aquellos inversores que quieran invertir en función de la estacionalidad deben de ser precavidos y muy selectivos con las acciones a incorporar destacando lso activos financieros de la industria de servicios de consumo, tecnologicos y atención a la salud.

Un saludo y buen trading.