Saludos desde Enbolsa.net

El día de hoy vamos a realizar un análisis sobre lo que esta ocurriendo en la cotización del oro, para ello tendremos en cuenta un análisis sobre la situación actual en cuanto al largo, medio y corto plazo para terminar con los datos relativos a la cotización de hoy.

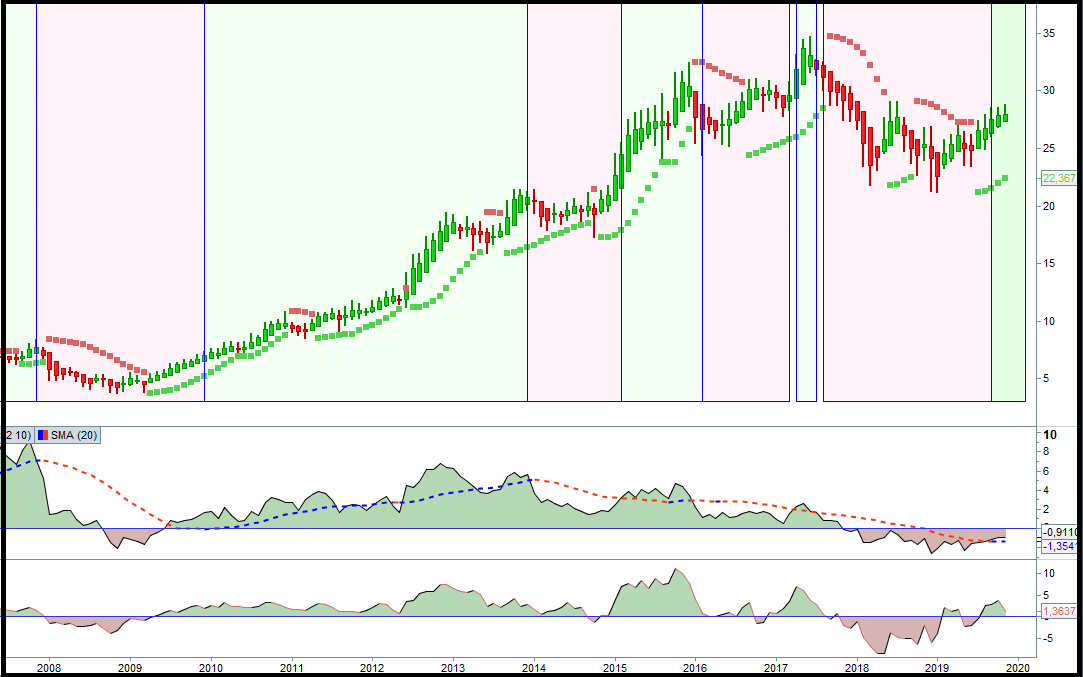

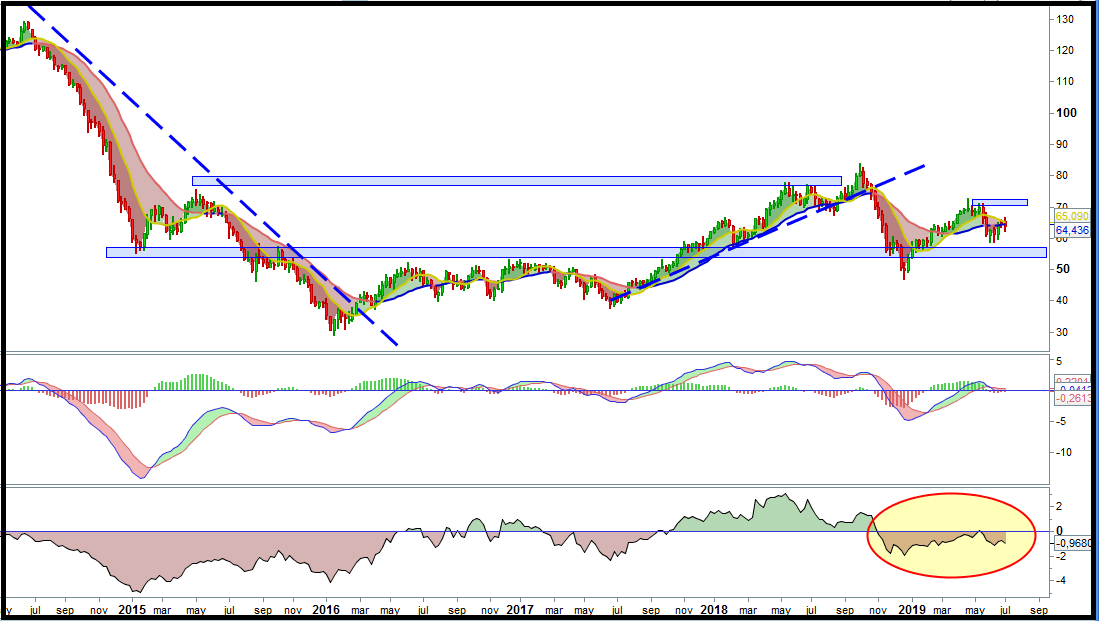

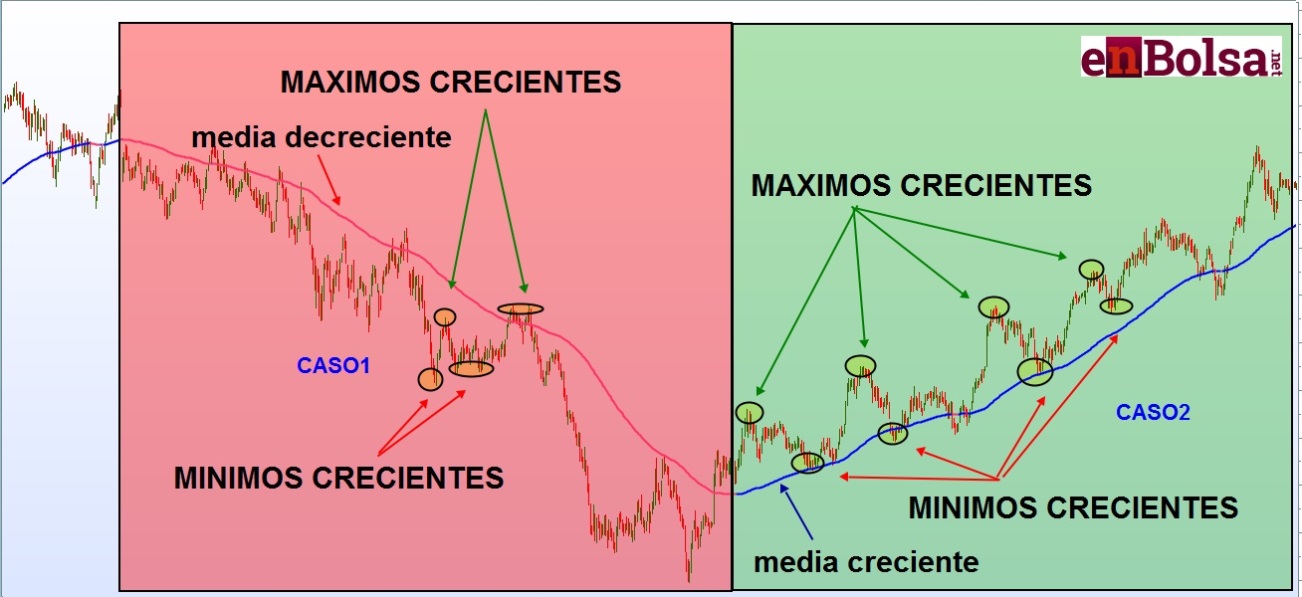

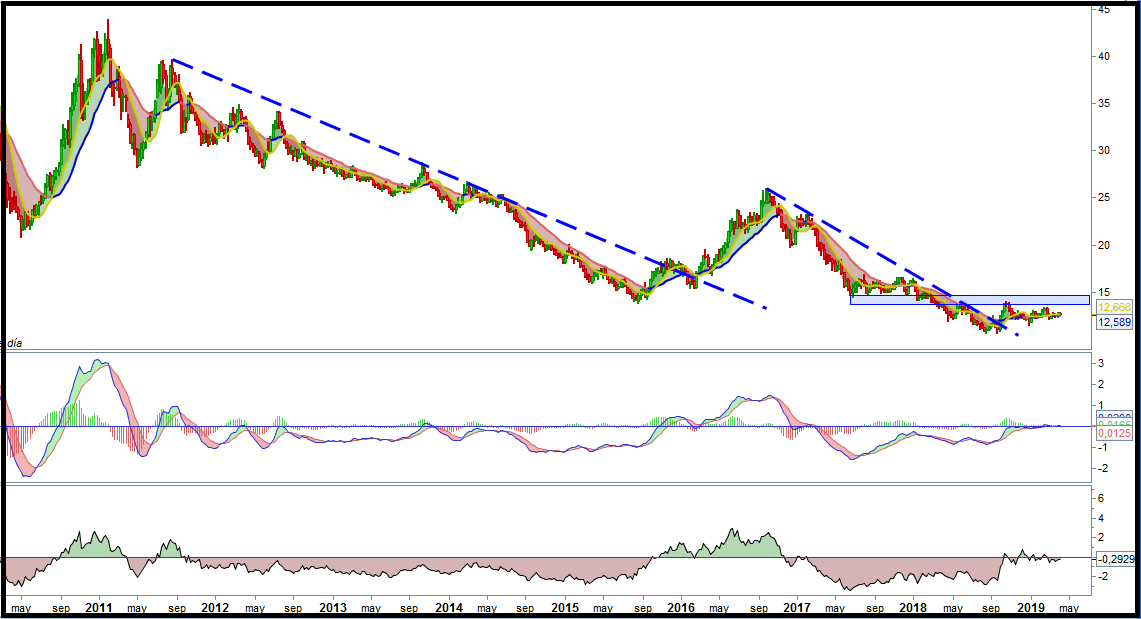

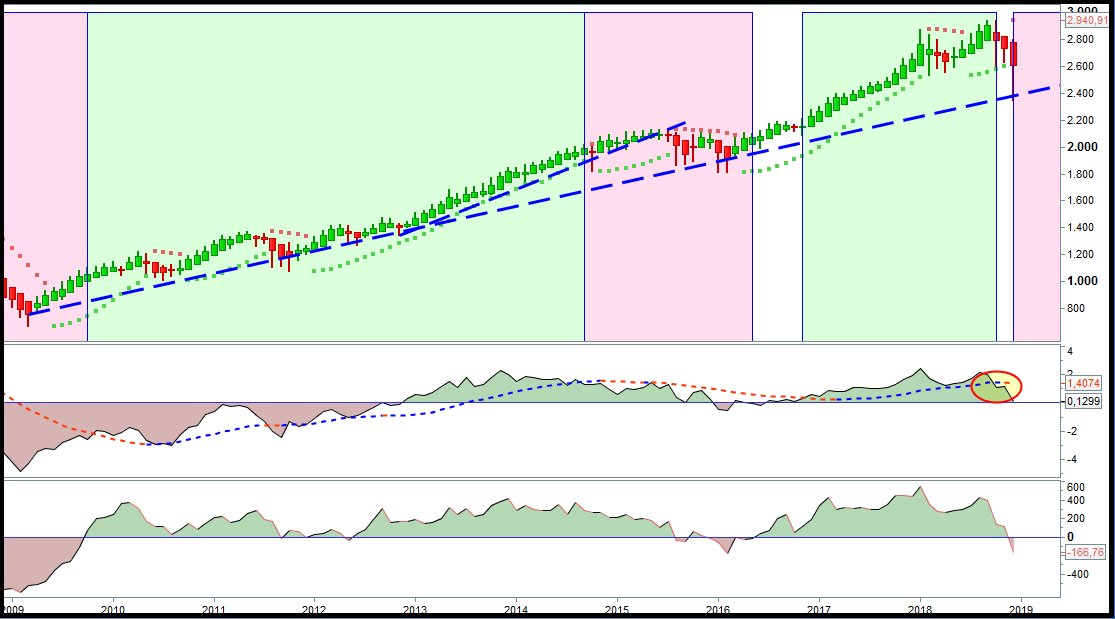

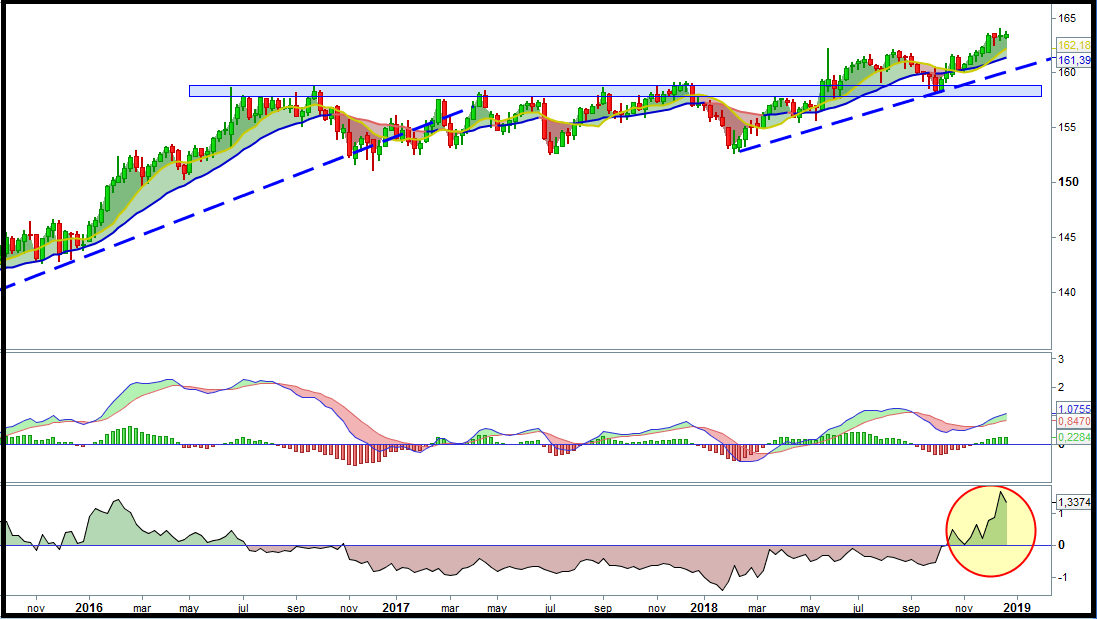

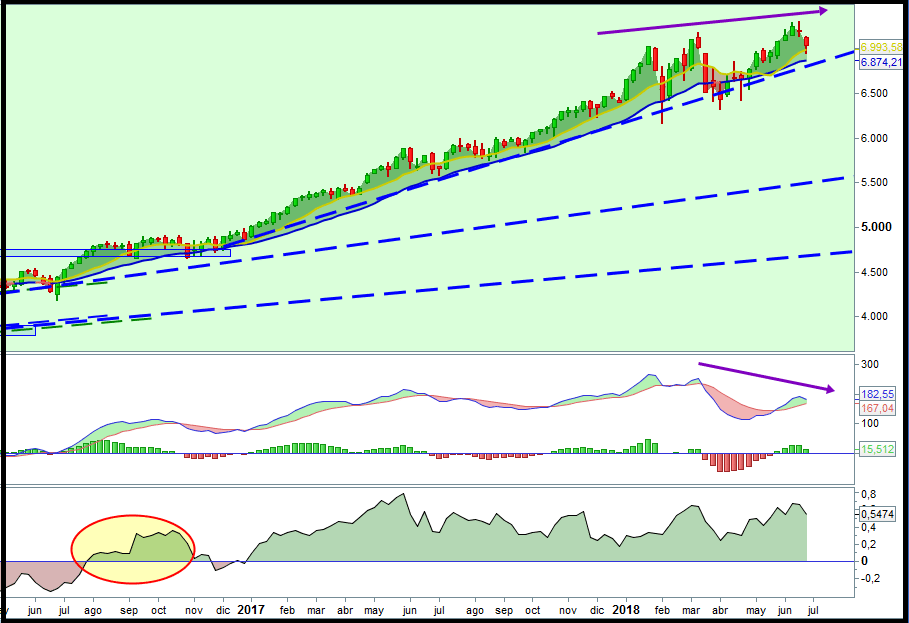

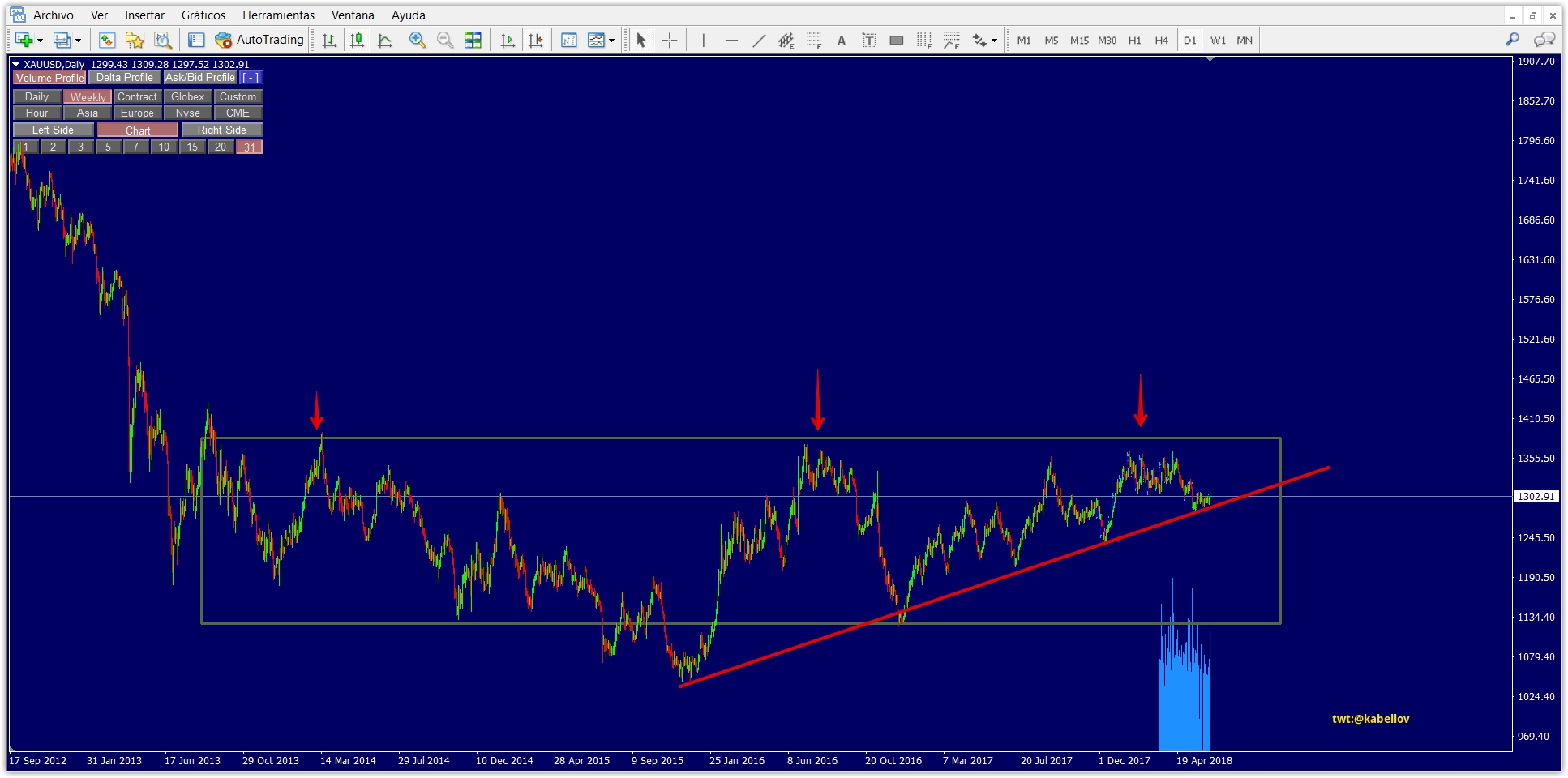

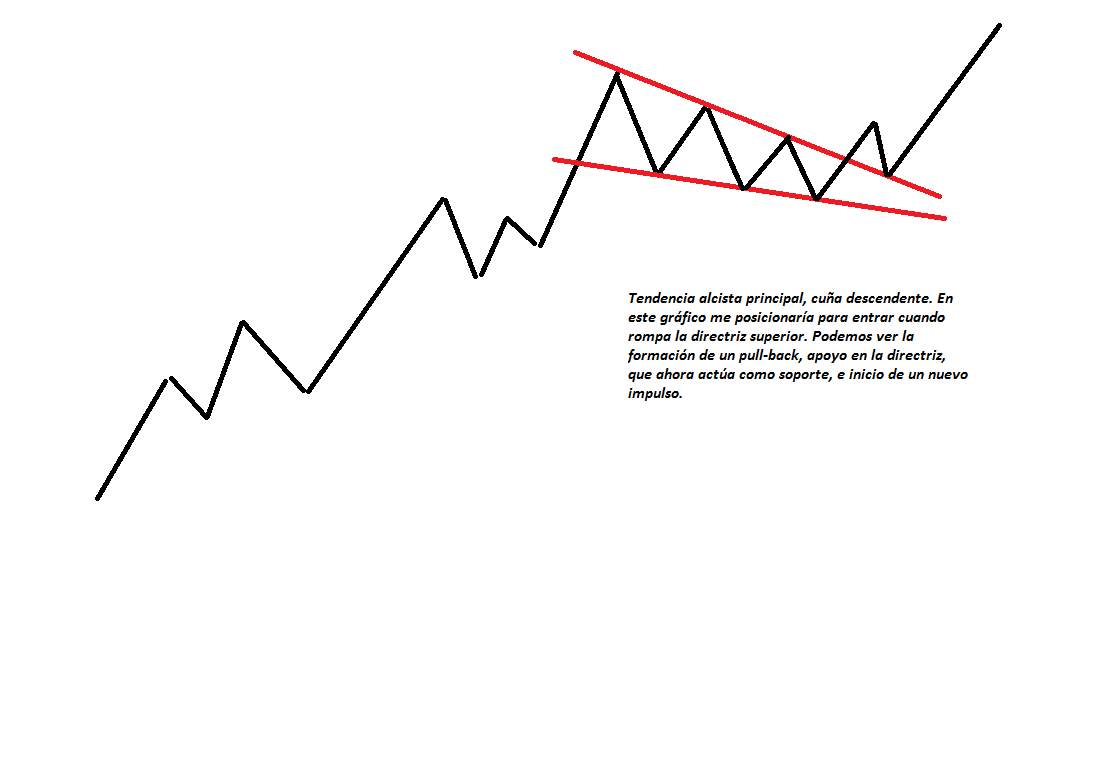

Si observamos la cotización de muy largo plazo podemos observar como el precio desde los últimos meses esta comenzando a incrementar su cotización después de una baja sucesiva durante el año 2018.

Actualmente esta situación se ha ido prolongando desde el mínimo mencionado anteriormente provocando que paulatinamente el precio vaya incrementándose hasta que en la actualidad podemos destacar que el precio se encuentra en una situación claramente alcista, al menos en el largo plazo.

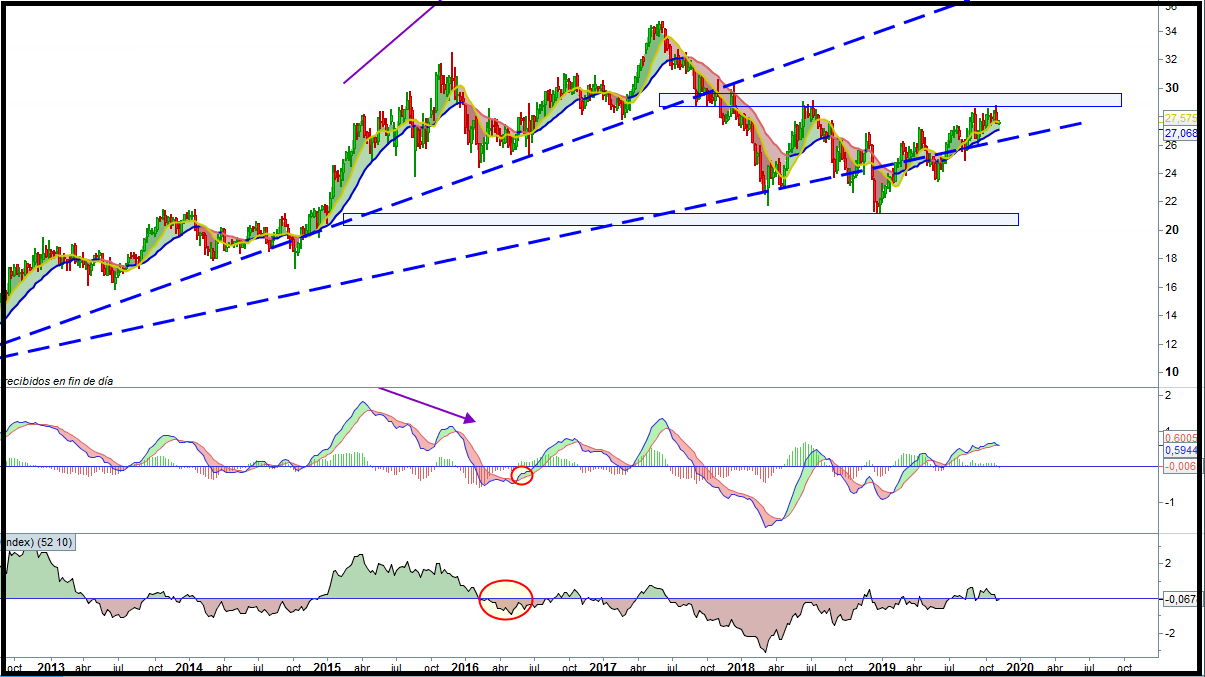

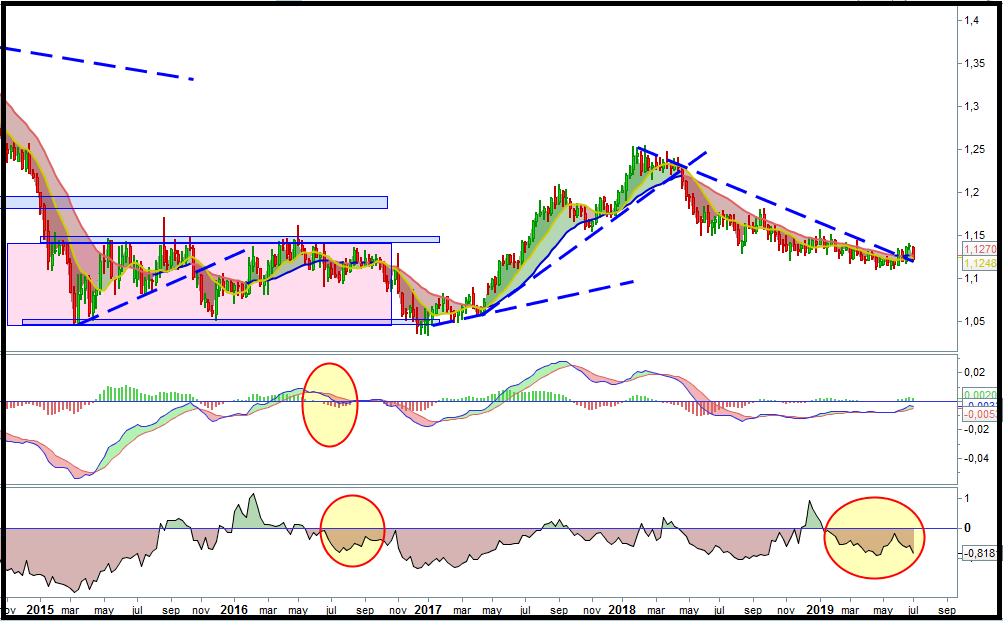

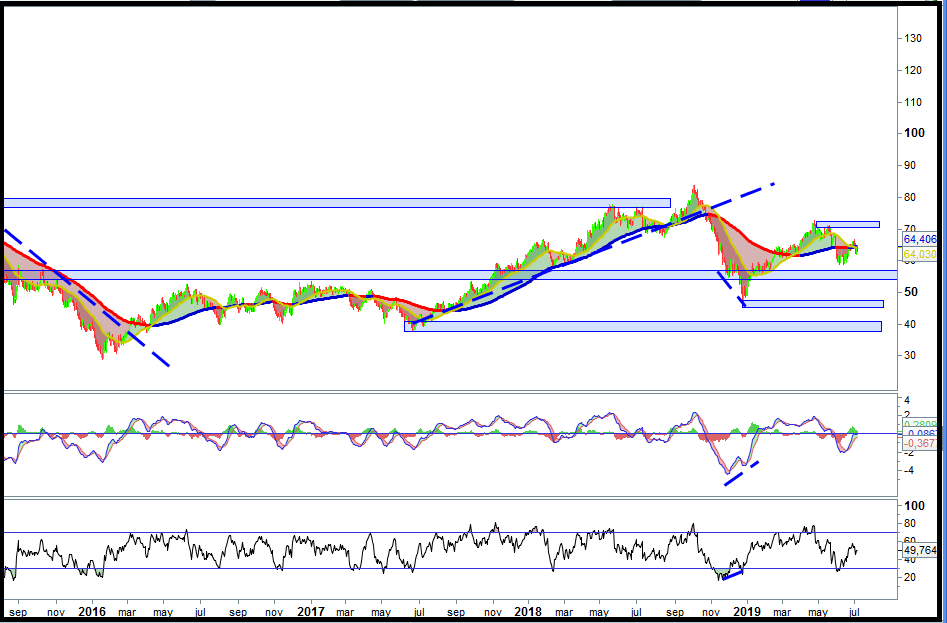

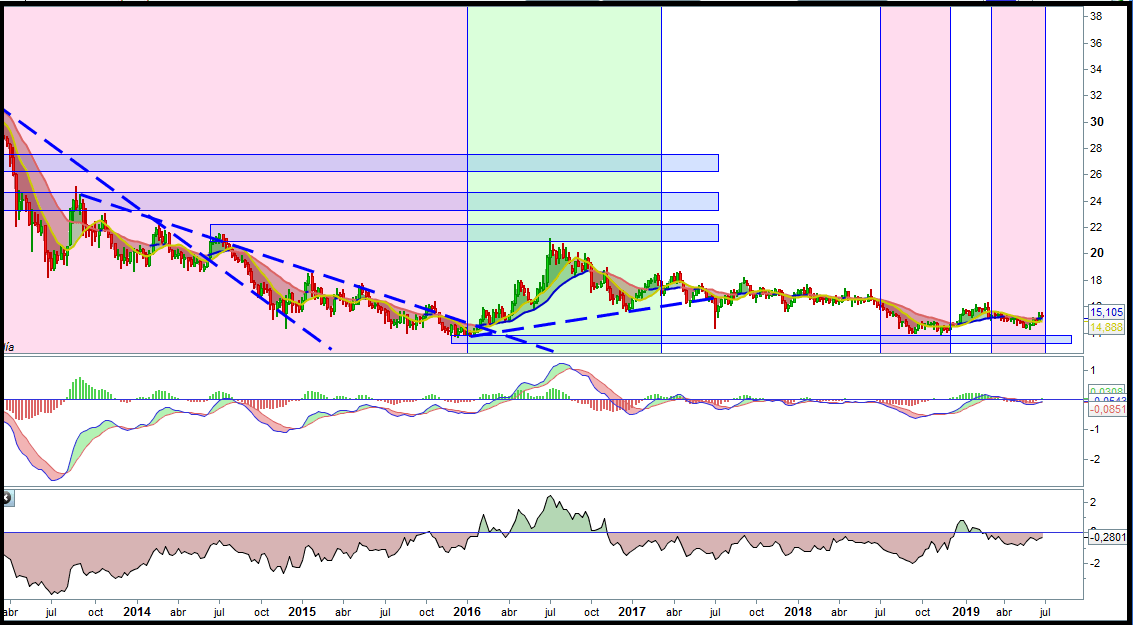

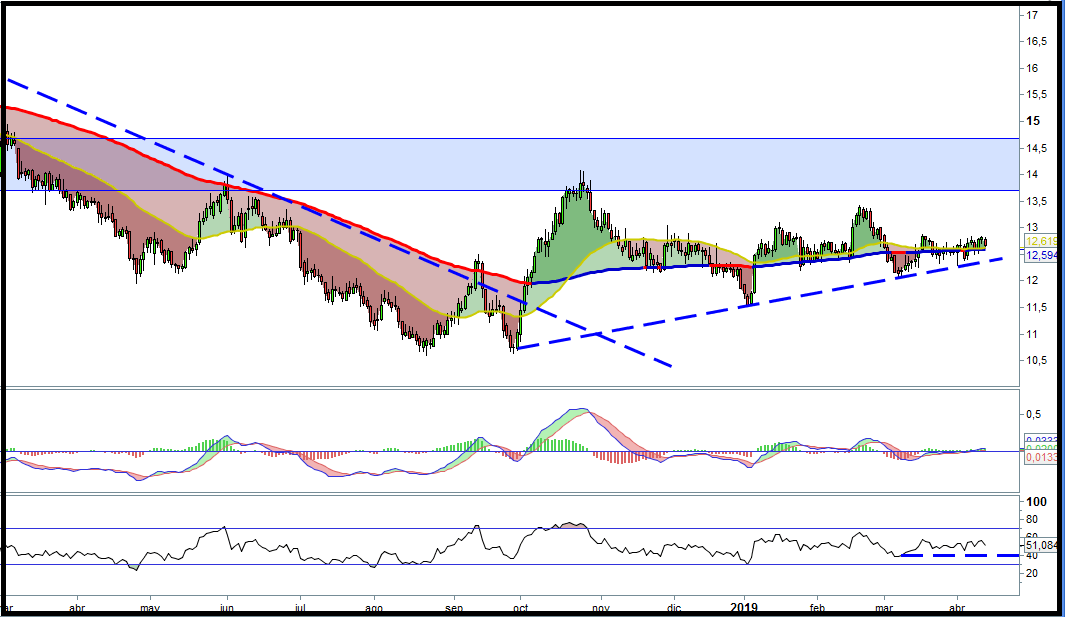

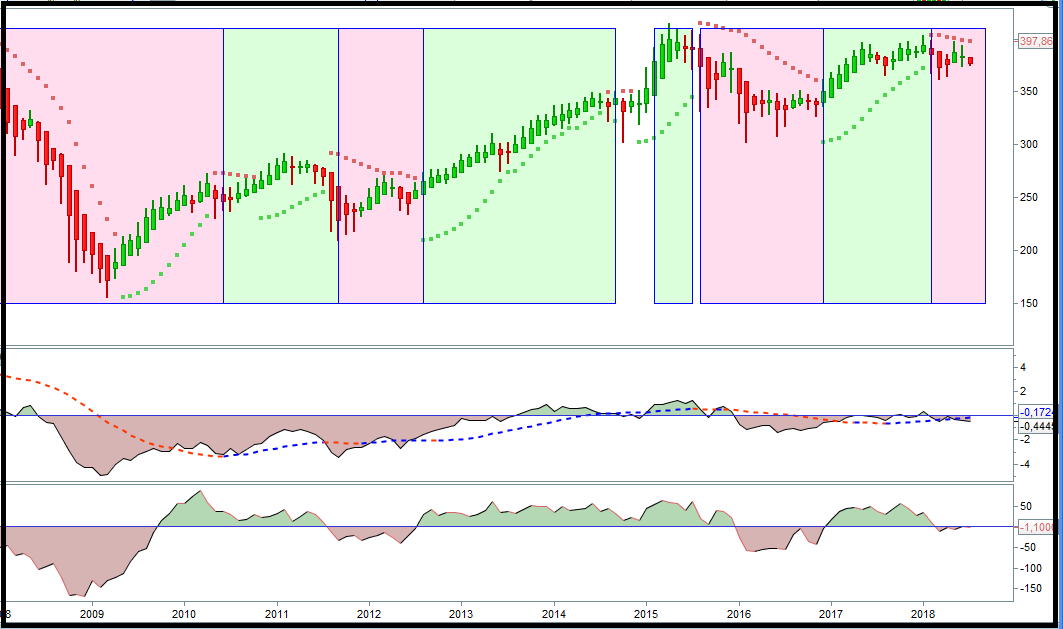

Mientras tanto en el medio plazo:

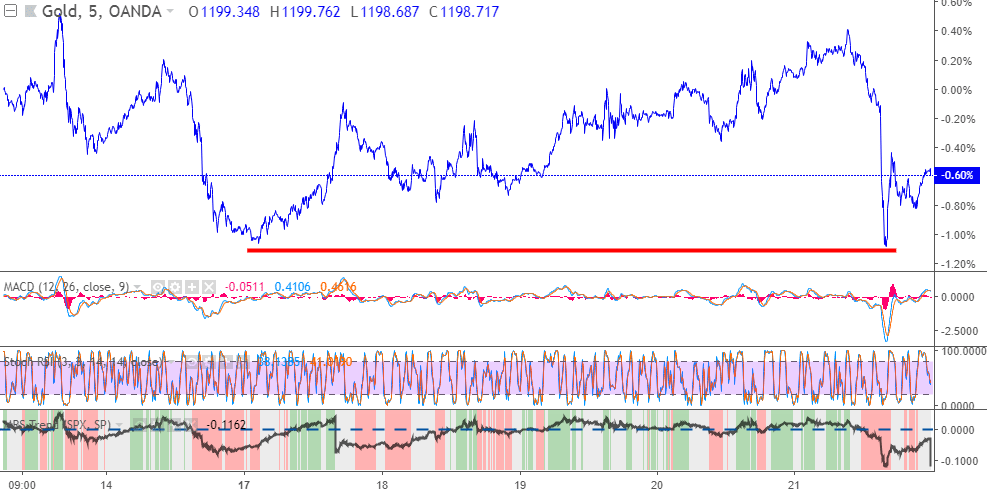

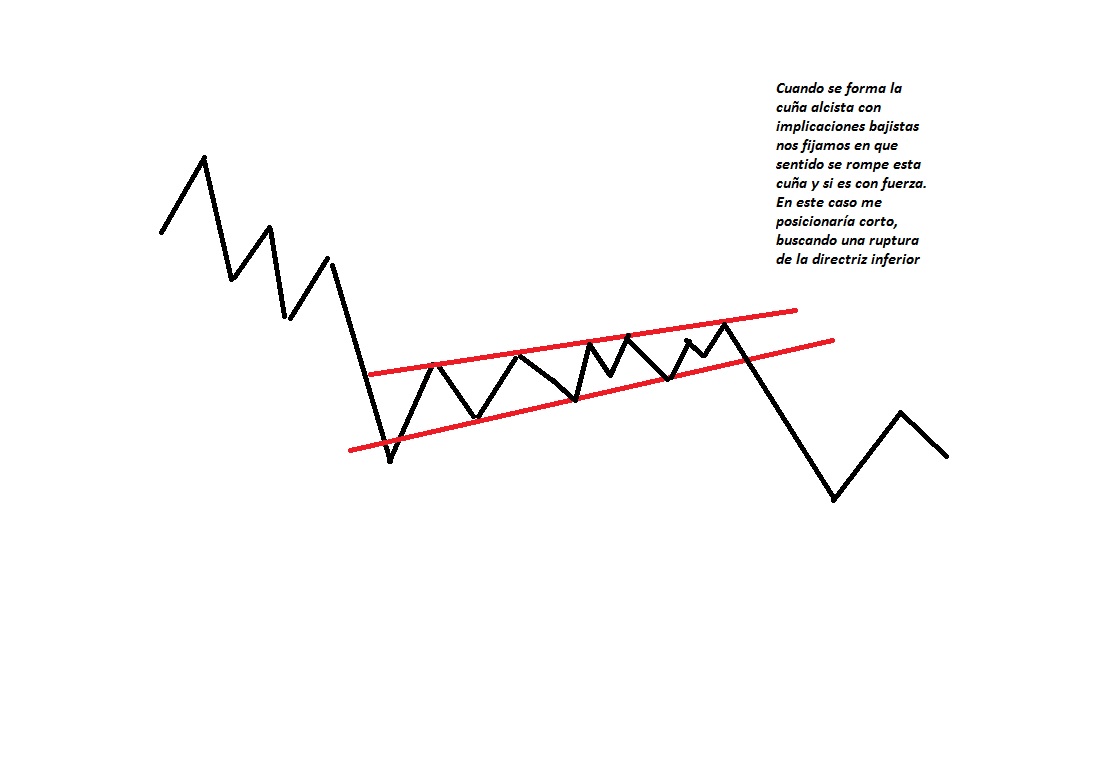

En cuanto a la cotización en el medio plazo podemos ver de que a pesar de que el precio esta mostrando un comportamiento ascendente en la actualidad se esta enfrentando a importantes niveles de resistencia por lo que el precio del oro podría enfrentarse a un movimiento correctivo de corto plazo.

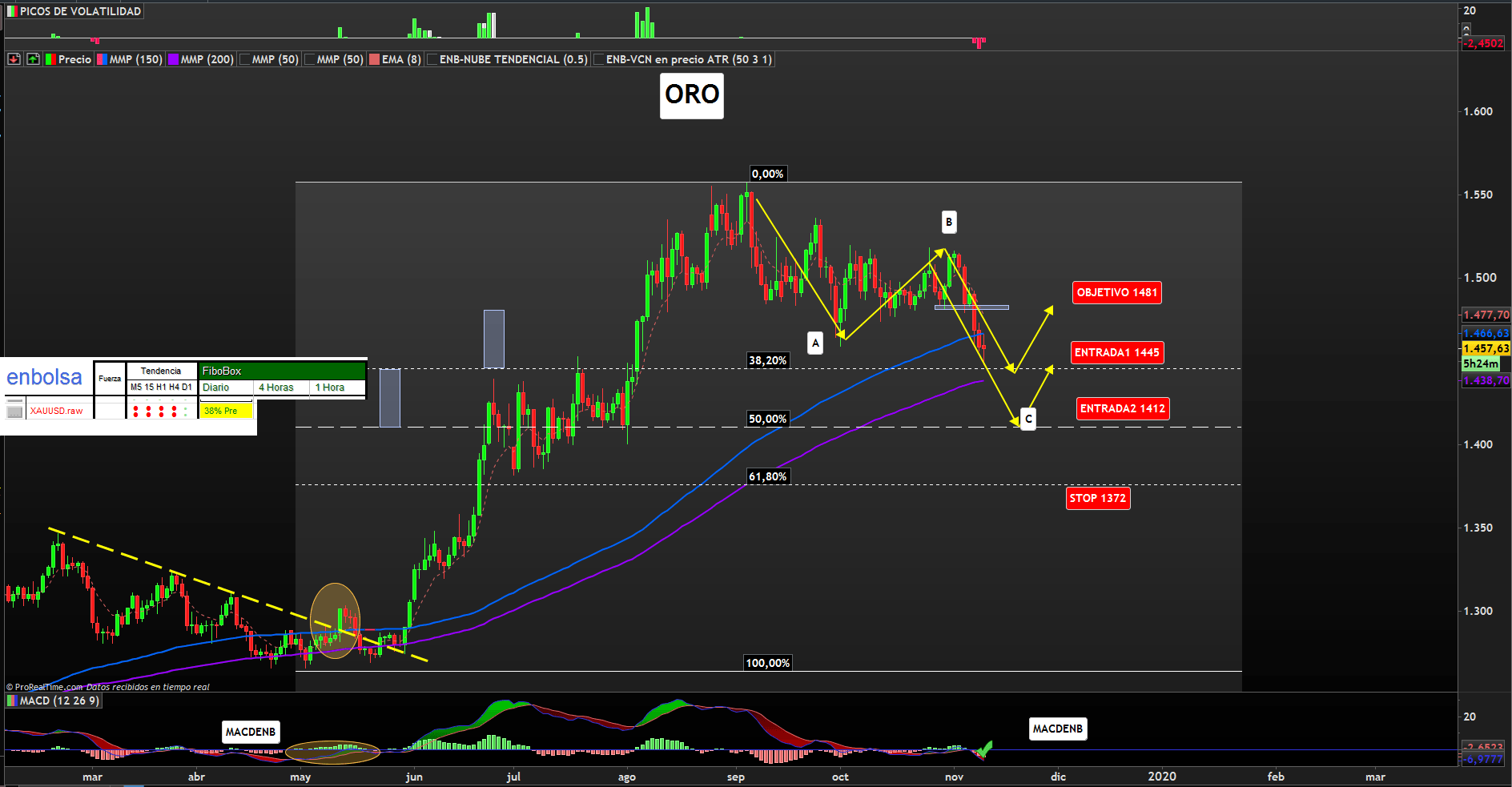

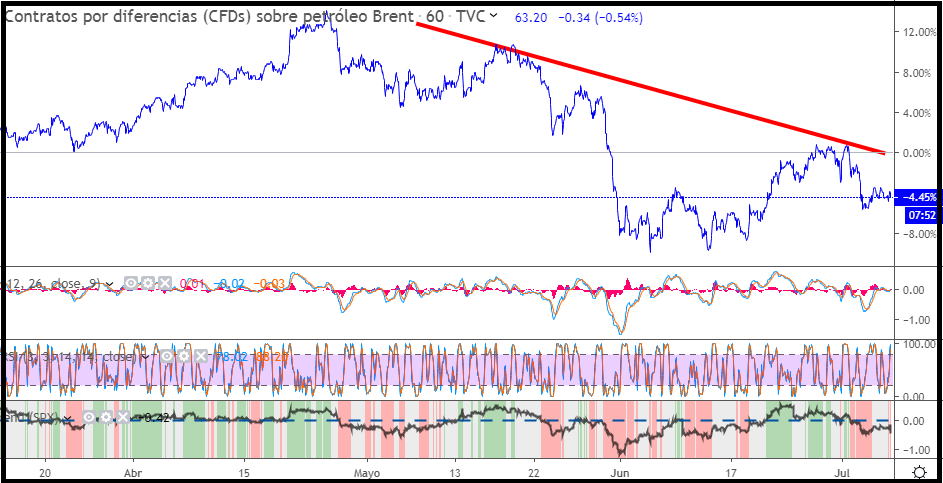

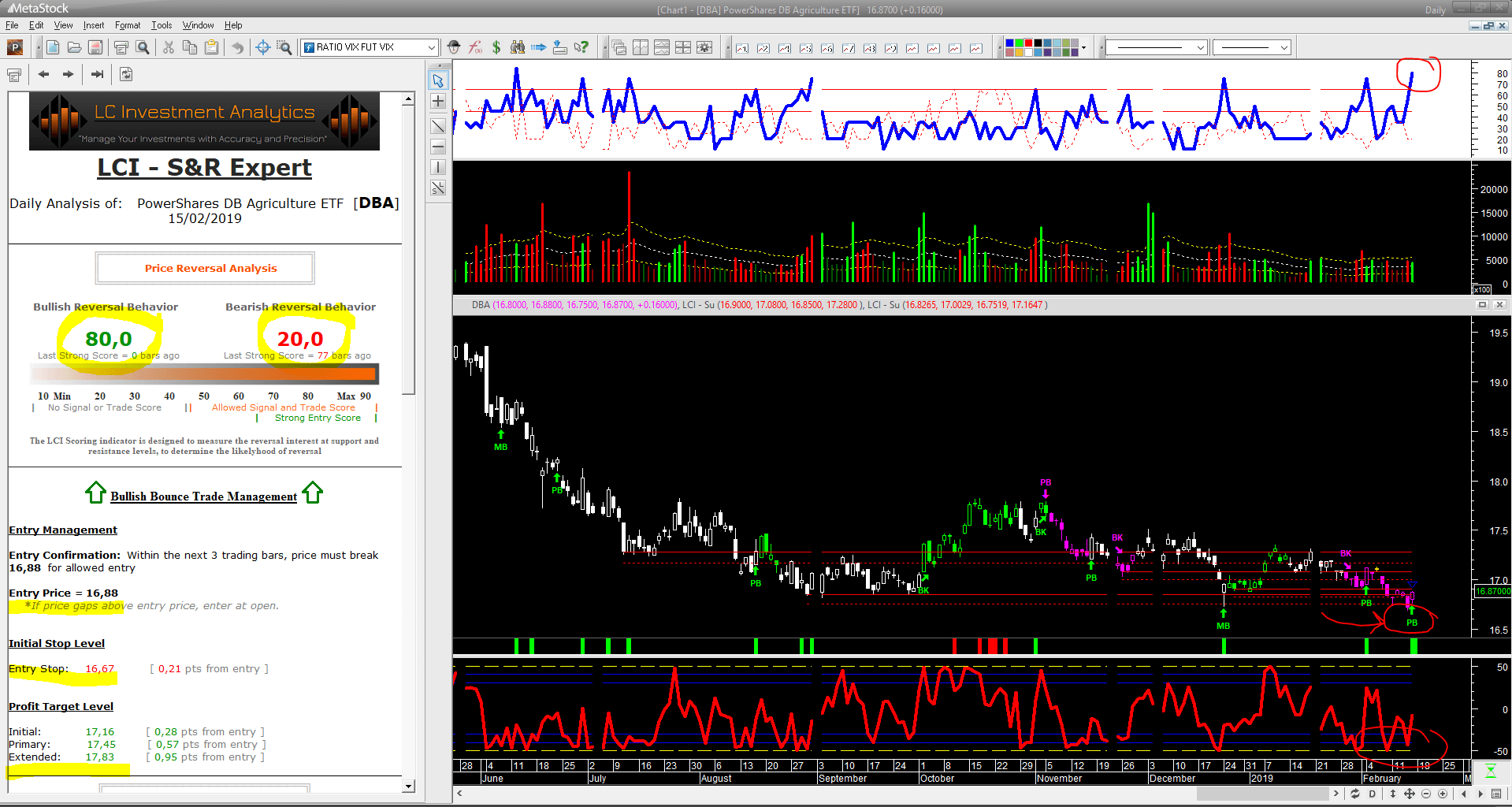

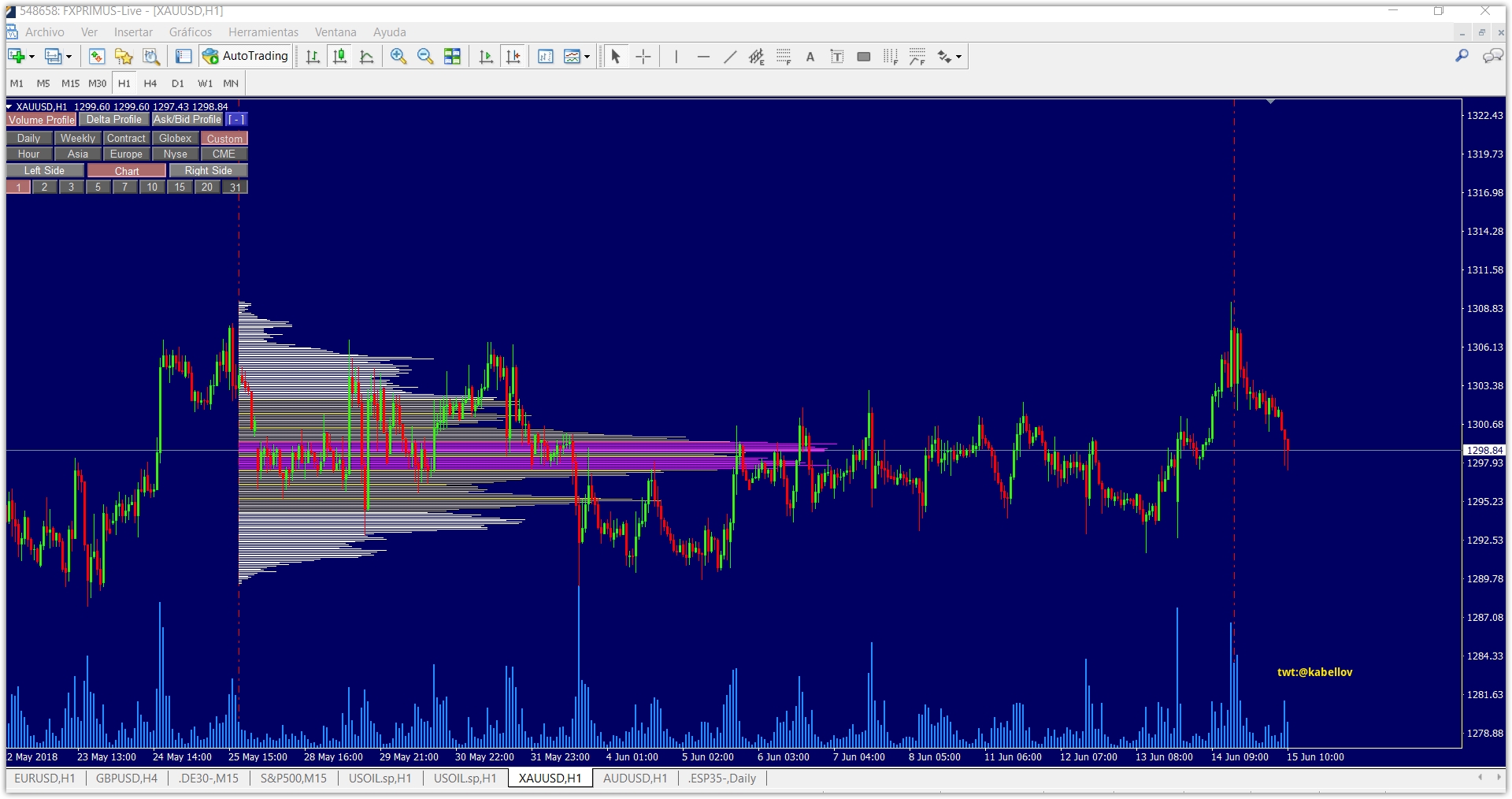

Mientras tanto en el corto plazo se puede distinguir el siguiente gráfico:

El oro se cotiza ligeramente a la baja después de que los compradores llegaron más temprano en la sesión para defenderse con éxito contra un colapso bajo el mínimo de ayer en $ 1448.90. Aunque el patrón del gráfico indica que hay espacio para la baja con el próximo objetivo principal llegando a $ 1412.10, el tiempo puede haberse agotado para este descanso y el mercado puede estar listo para un rally de cobertura corta en contra de tendencia de 2 a 3 días.

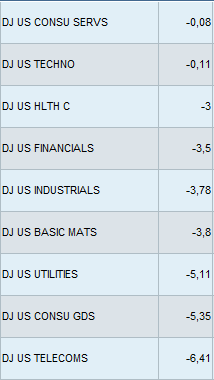

Los precios del oro cayeron el lunes a su nivel más bajo en más de tres meses, arrastrados por debajo del soporte técnico a $ 1465.00, ya que el optimista sentimiento de riesgo mantuvo los índices bursátiles de Estados Unidos cerca de niveles récord, mientras que los inversores nerviosos esperaban nuevas noticias sobre las relaciones comerciales entre Estados Unidos y China.

En noticias de EE. UU., El presidente del Banco de la Reserva Federal de Boston, Eric Rosengren, dijo el lunes que la economía de EE. UU. Está en buenas condiciones y que nada de lo que ha visto en datos recientes cambiaría su opinión de que el último recorte de tasas de interés de la Fed no era necesario. Dado que Rosengren ha votado en contra de los recortes de tasas, esta noticia debería considerarse bajista para los precios del oro.

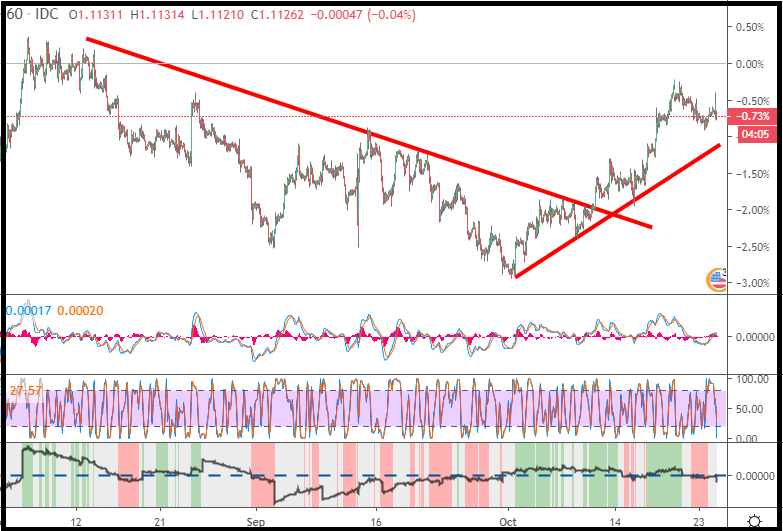

La tendencia bajista es bastante clara, pero para continuar generando la presión a la baja, los rendimientos deben seguir aumentando, el dólar debe mantenerse fuerte y la demanda de acciones debe continuar fortaleciéndose. Esto se debe a que existen comodines que podrían cambiar el sentimiento de los inversores con bastante rapidez.

La falta de nuevas actualizaciones sobre el progreso de las conversaciones comerciales de China y los comentarios del presidente Trump, que parecen indicar que no tiene prisa por llegar a un acuerdo, podrían cambiar fácilmente el sentimiento, lo que podría sacar a los inversores de los activos riesgosos y volver en bonos del Tesoro.

Esto presionaría las tasas de interés, al tiempo que enviaría nuevamente a los inversores al oro y al yen japonés.

Aunque el oro se cotiza a más de $ 40 por encima de su zona de valor más cercana, no me sorprendería un repunte de contra-tendencia de 2 a 3 días para aliviar parte de la presión a la baja antes de que se reanude la venta.