Introducción al análisis de ACS

Saludos desde Enbolsa.net. El día de hoy vamos a realizar el análisis fundamental de una empresa española muy conocida por la comunidad inversora en España, ACS.

Grupo ACS, S.A. (Actividades de Construcción y Servicios, SA), es una constructora española creada tras la fusión de OCISA, fundada en 1942, que agrupó a todas las empresas de los Bancos Hispano Americano y Urquijo, y Construcciones Padrós, fundada en 1968, que dio lugar a OCP Construcciones, en 1992, y posteriormente fusionadas, en 1997, con Ginés Navarro Construcciones, fundada en 1930, y Vías, fundada en 1928, ambas controladas por la familia March. El salto cuantitativo lo dieron en 2002 al comprar una participación de control en Dragados. En el año 2007, el Grupo ACS adquirió una participación significativa en Hochtief, uno de los líderes mundiales en el desarrollo de infraestructuras, con una fuerte presencia en Estados Unidos, Europa Central, Australia y el Sudeste Asiático. Esta operación proporcionó al Grupo ACS una plataforma para acelerar su expansión internacional. En septiembre de 2016, el Grupo ACS vendió Urbaser a a la firma Firion Investments, lo que le supuso reducir una deuda que ascendía a más de 2500 millones de euros a finales de 2015.

En la actualidad ACS es una empresa diversificada que está presente en distintos sectores económicos a través de numerosas empresas participadas, como Hochtief, CIMIC Group, Turner y Servicios Industriales Cobra. Tras la completa desinversión hecha en Iberdrola, ACS mantiene una importante participación en Hochtief, actualmente es una de las primeras constructoras a nivel mundial.

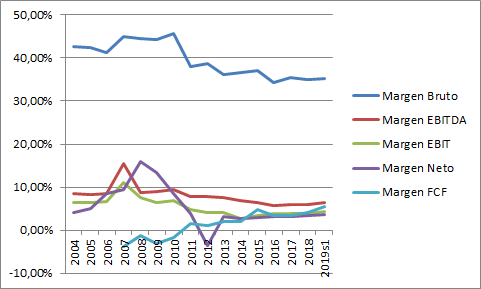

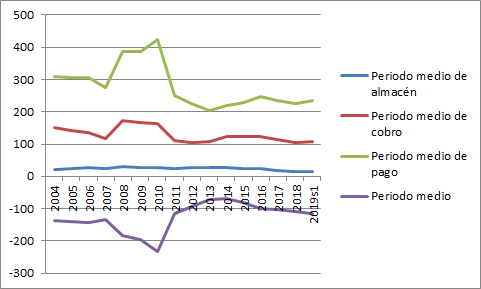

Para comenzar realizaremos un estudio sobre la administración financiera que ha realizado la compañía a lo largo de los años para ver tanto su evolución como su comportamiento actual y así poder realizar previsiones sobre su comportamiento futuro.

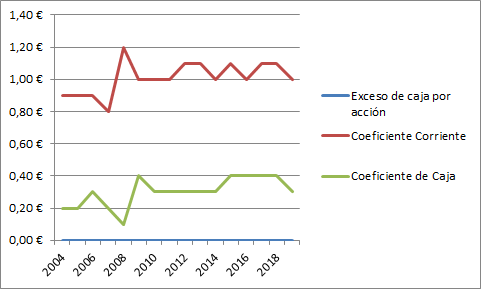

Liquidez en Balance

La posición de liquidez de Actividades de Construcción y Servicios (ACS) se encuentra relativamente ajustada al volumen de pasivo circulante. Habría que prestar atención a la evolución reciente del coeficiente corriente y a los acontecimientos que puedan afectarle. El hecho de que la media a 5 años de este ratio se encuentre en un nivel de 1,05 nos sugiere que la empresa puede tener dificultades para cubrir los vencimientos del pasivo circulante en épocas de crisis o si surgen imprevistos.

Los niveles de efectivo en balance no son tan elevados como sería deseable pero se encuentran en niveles aceptables.

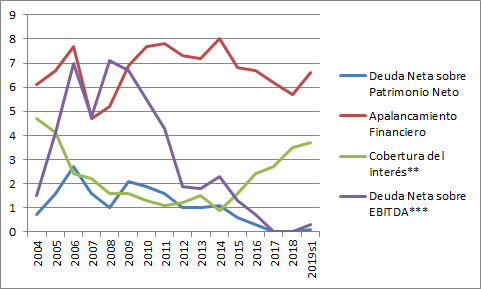

Solvencia financiera

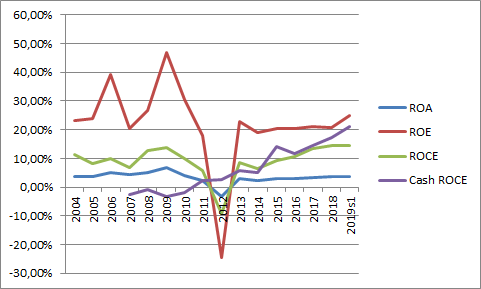

La cobertura de los pagos por intereses se encuentra en unos niveles excesivamente bajos, con su EBIT solo alcanza para cubrir 3,05 veces (en términos medios) el pago de intereses anuales. Este nivel podría ser insuficiente asumiendo los niveles actuales de EBIT o ante una ligera caída de los resultados. Además, gracias a su elevado EBITDA y bajo nivel de deuda, la compañia sólo necesitaría 0,32 años (de media) para amortizar completamente su deuda con el EBITDA generado en caso de que decidiese hacerlo.

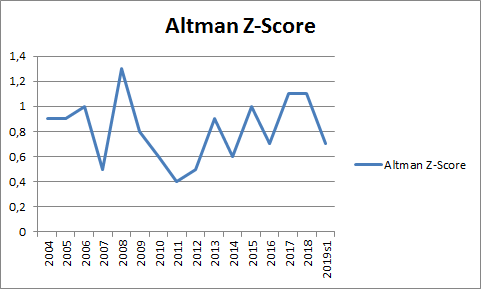

Riesgo de quiebra

De este modo, un nivel por encima de 2,9 (zona verde) nos indicaría que no existe riesgo inminente de quiebra. Mientras que un nivel por debajo de 1,2 (zona roja) indica alta probabilidad de problemas financieros.

El nivel del ratio Z-Score de Altman se encuentra en 0,91, por debajo del nivel de 1,22 que sugiere que la compañia se encuentra en riesgo de quiebra. Deberíamos evitar toda compañía con un ratio inferior a este nivel.