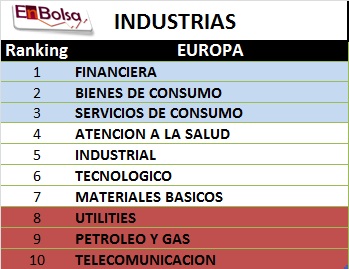

Llevamos varias semanas mostrando el ranking industrial en Europa donde la Industria financiera es la mas fuerte del momento, pues entonces subámonos al carro de las financieras.

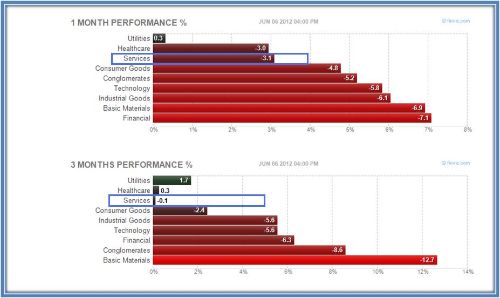

Os muestro el ranking industrial en Europa en la actualidad:

–

–

Ya partimos de la base que vamos a entrar en un activo que se encuentra en la mejor industria del momento, ya tenemos entonces el primer punto a favor.

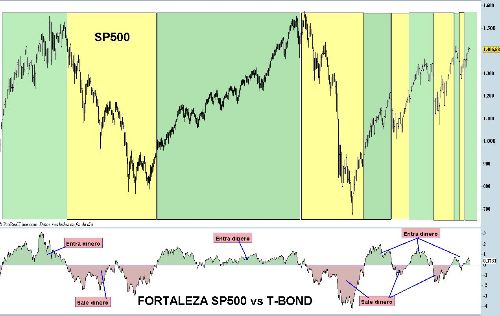

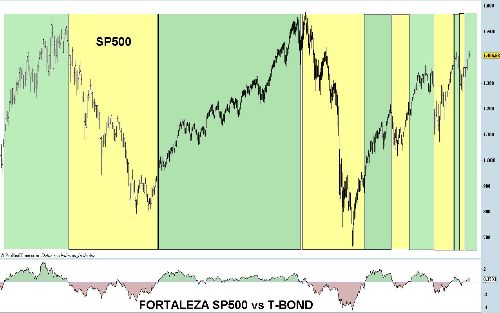

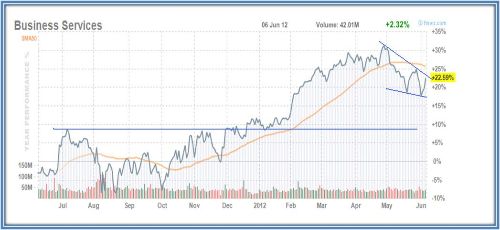

Veamos que nos dice la curva de precios de BANCO SANTANDER

–

–

Como se puede ver el gráfico de Banco Santander desde este verano ha demostrado parte de la fortaleza que hablábamos anteriormente y es que ha sido capaz de superar al alza la directriz bajista que arrastraba desde los inicios de 2010. Podemos ver también como se ha situado por encima de su media móvil y esta ha comenzado a subir, uniendo esto a la estructura de máximos y mínimos crecientes que presenta, tenemos por tanto un cambio de tendencia confirmado.

Teniendo en cuenta este aspecto en estos momentos banco Santander se encuentra en un proceso correctivo de tipo A-B-C provocando además divergencias alcistas en el histograma del MACD, esto nos ayuda a intuir que el proceso correctivo esta a punto de finalizar.

Plan estratégico: si en ellos próximos días vemos a la cotización superar los 5,75, la señal de compra se habrá activa situando un stop los en los 5,35 y buscando un objetivo en los 6,60€.

Si desea estar al día de las publicaciones de EnBolsa.net puede seguirnos a través de las redes sociales, además de podrá disfrutar de los análisis y visiones del mercado.