En este vídeo análisis vamos a buscar la zona de control operativa en la que se encuentra la compañía estadounidense Google.

Para ello empezaremos echándole un vistazo a la curva de precios.

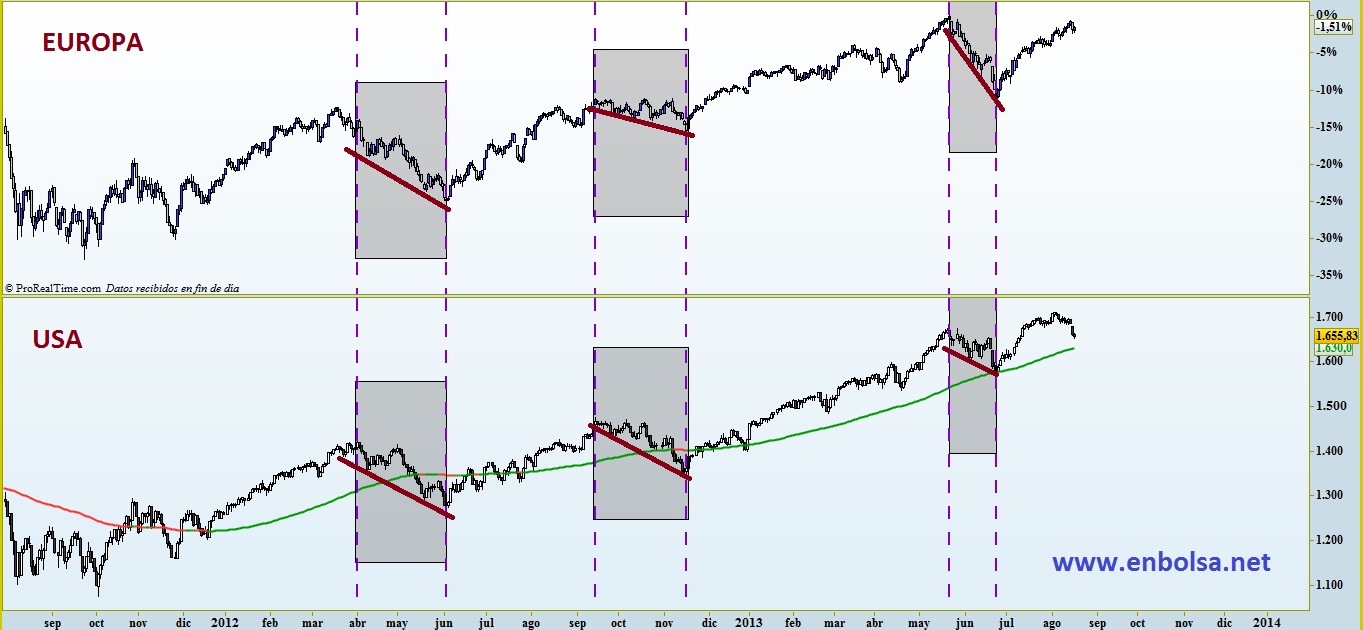

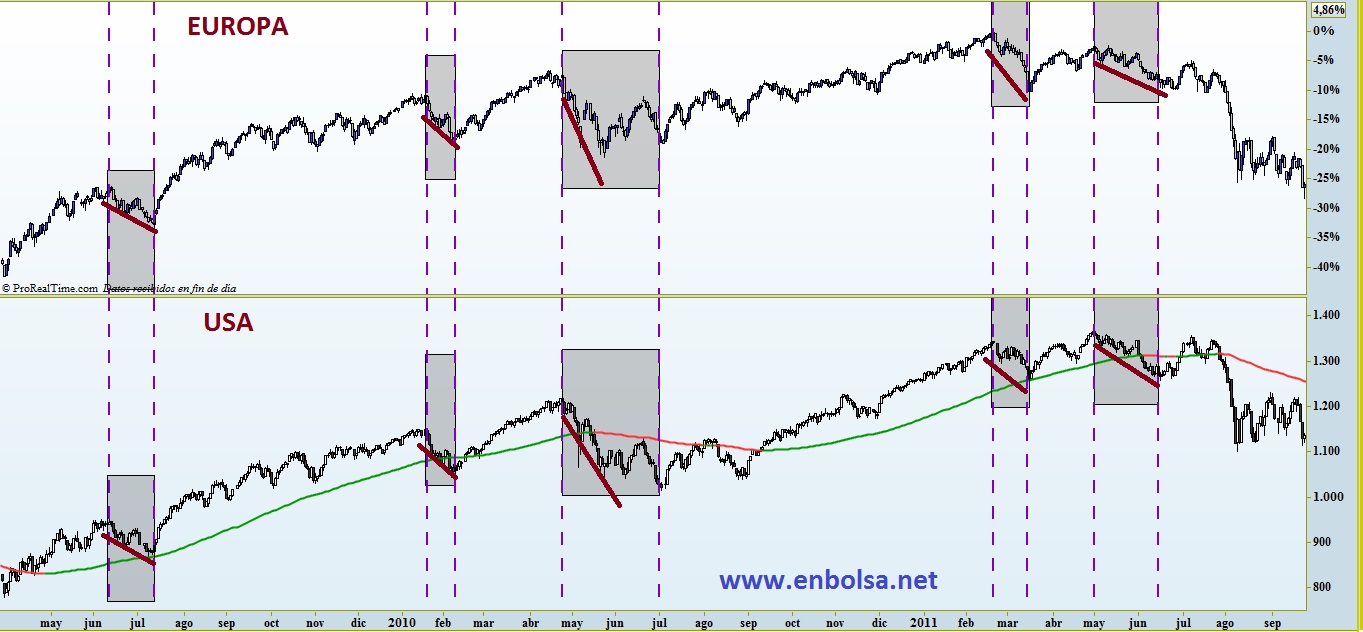

Analizando su gráfico semanal, apreciamos que Google sigue una tendencia alcista y se encuentra en corrección. Sin embargo, esta corrección se encuentra por debajo de la mm 150.

Es entonces cuando nos hacemos la gran pregunta ¿ Donde va a parar el precio para iniciar un nuevo impulso?

¡No se lo pierda!