Saludos desde Enbolsa.net.

El día de hoy vamos a realizar un análisis de la situación técnica del mercado de renta variable de alemán.

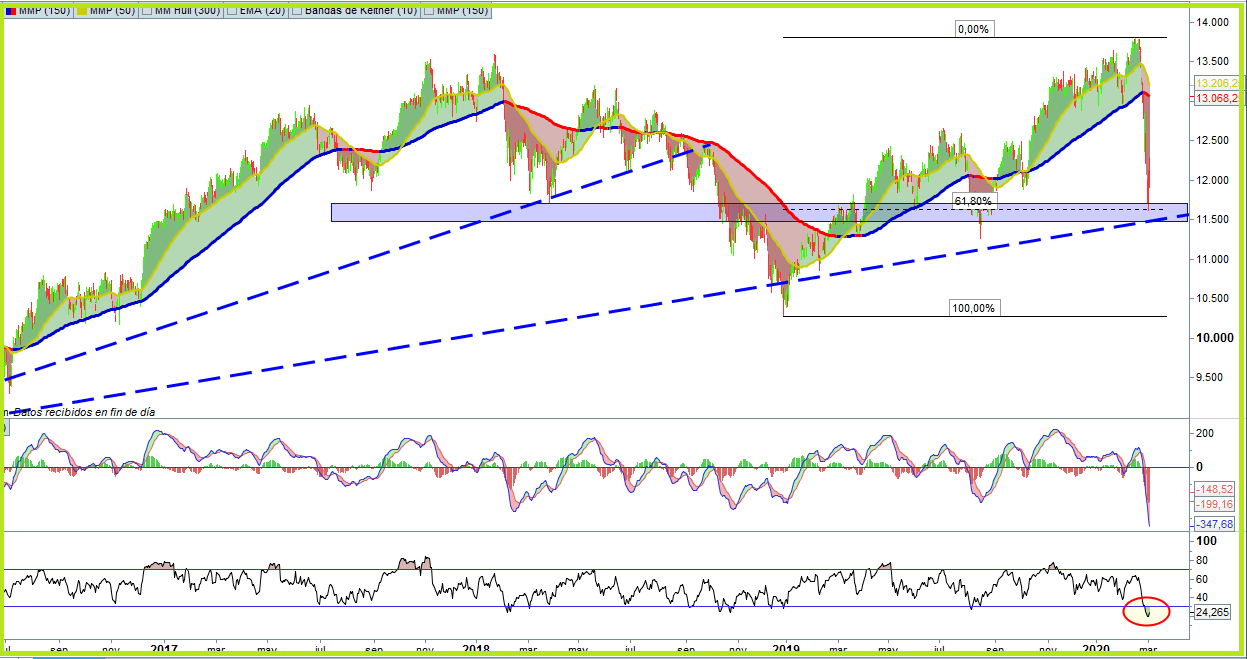

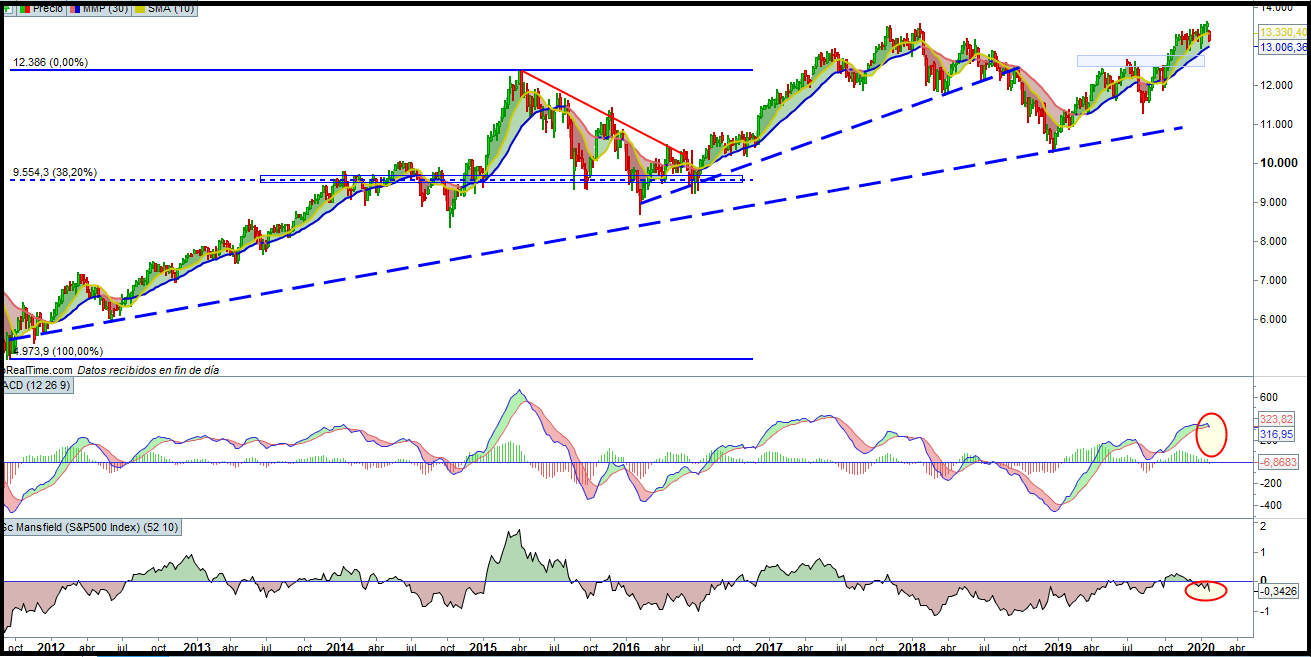

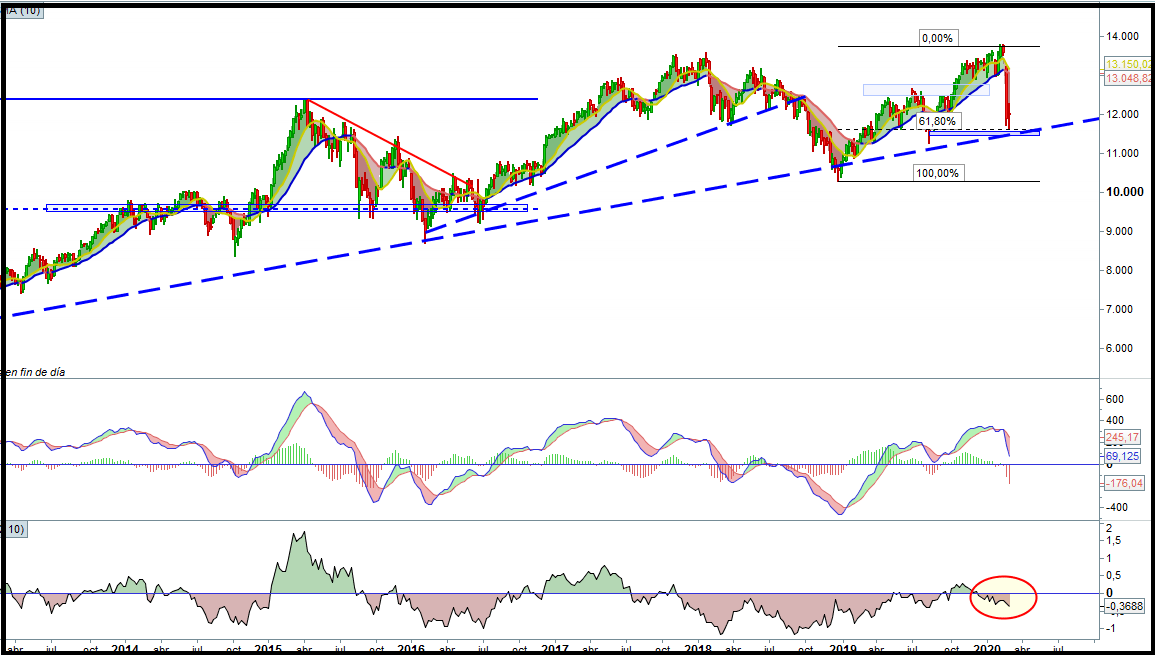

Para comenzar revisaremos la situación en el largo plazo del índice DAX30.

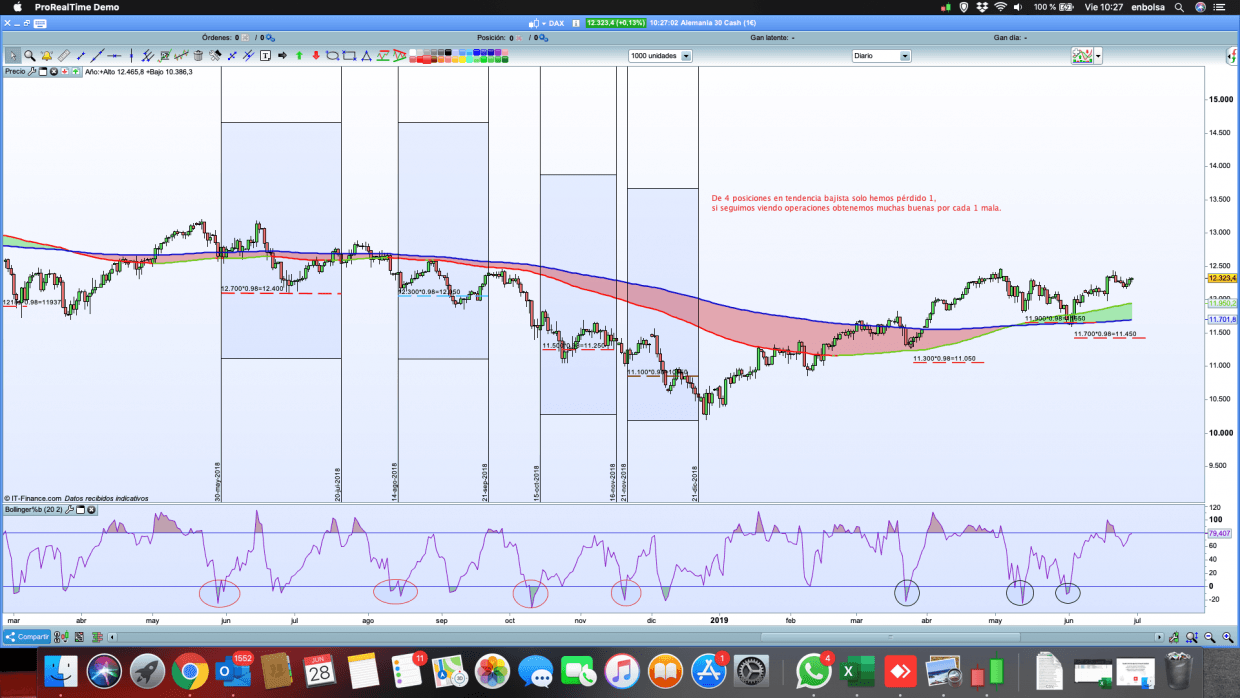

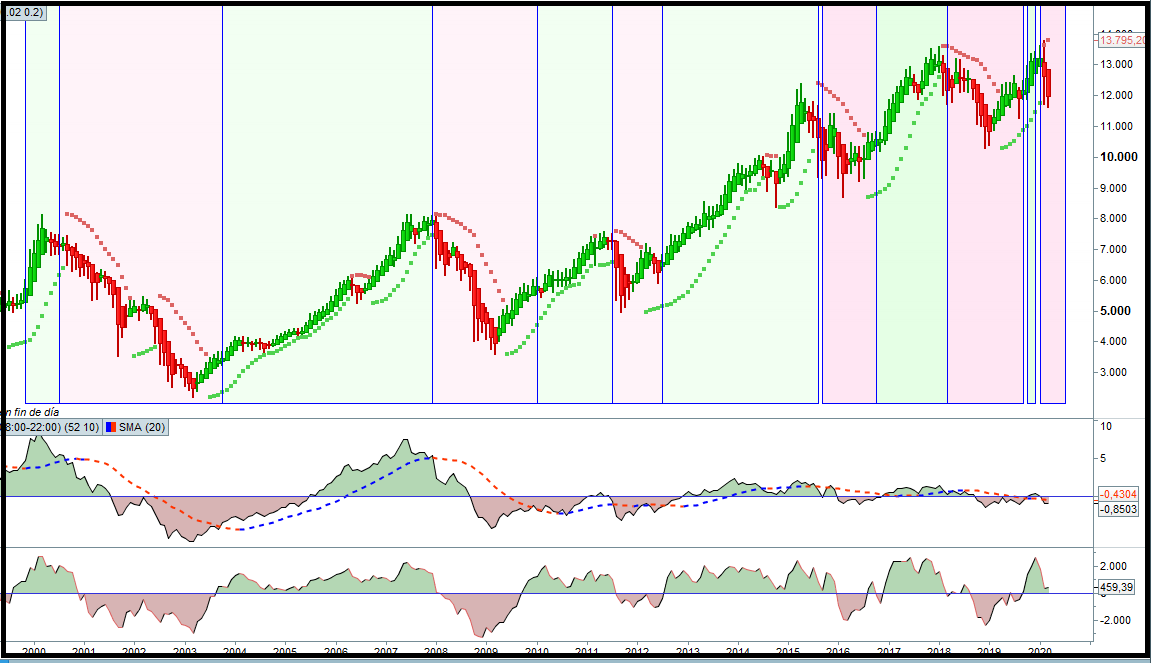

En el largo plazo podemos observar como el DAX30 ha realizado movimientos alcistas impresionantes en las últimas décadas. No obstante en la actualidad, desde el inicio de 2020, se puede observar como el precio del índice bursátil encontró movimientos bajistas importantes.

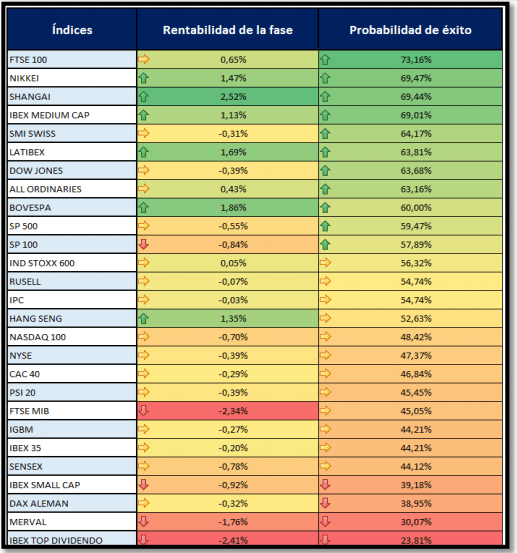

Este fuerte movimiento bajista se debe principalmente a la salida de capital hacia los mercados alternativos, es decir, el mercado en general esta sacando su capital de los activos de renta variable y lo traslada a los mercados de renta fija, divisas y materias primas.

Esta tendencia alcista, también ha sido confirmado por el Parabólico SAR y el Momentum, dejando claramente establecida la tendencia alcista, no obstante el capital se encuentra destinado en este momento en los mercados alternativos.

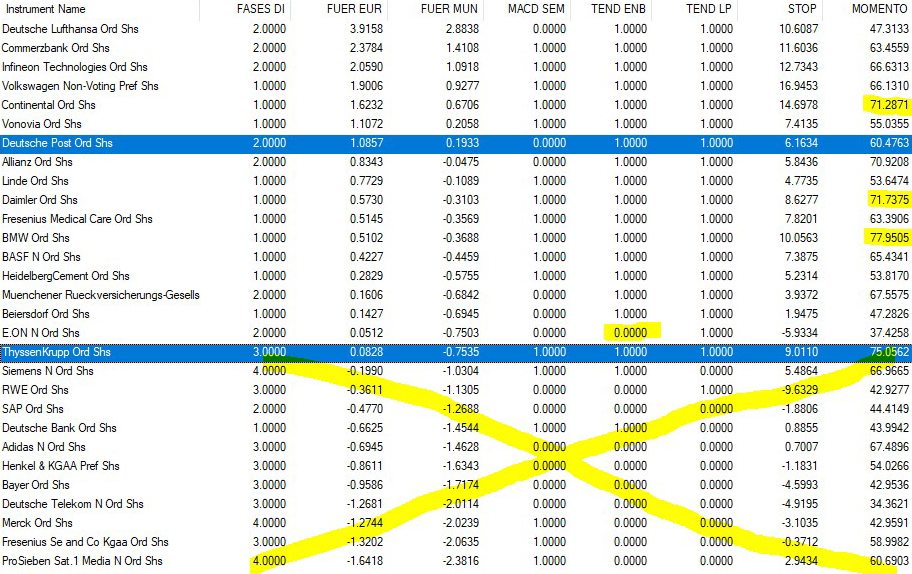

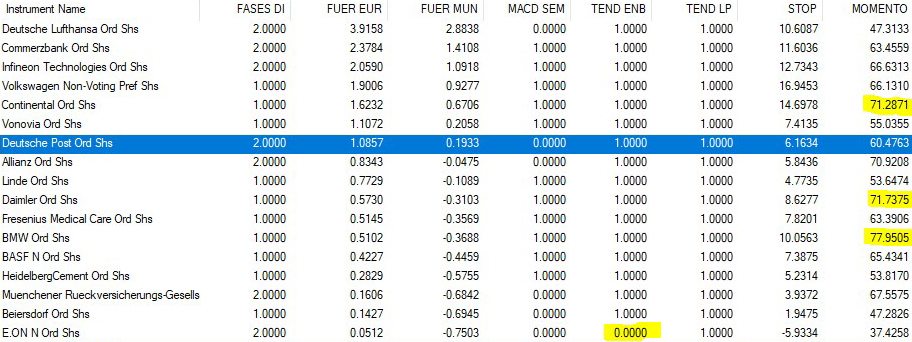

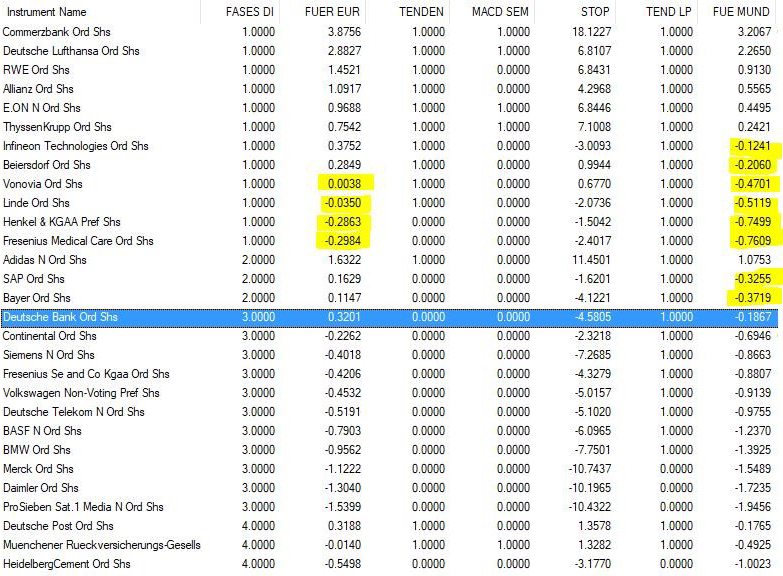

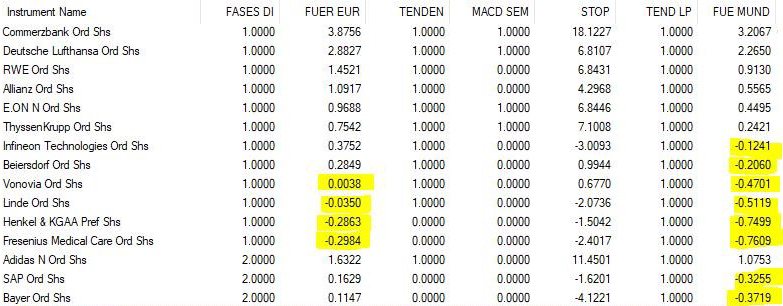

Ahora la pregunta es: ¿Es el momento de comprar acciones del mercado de Alemán?

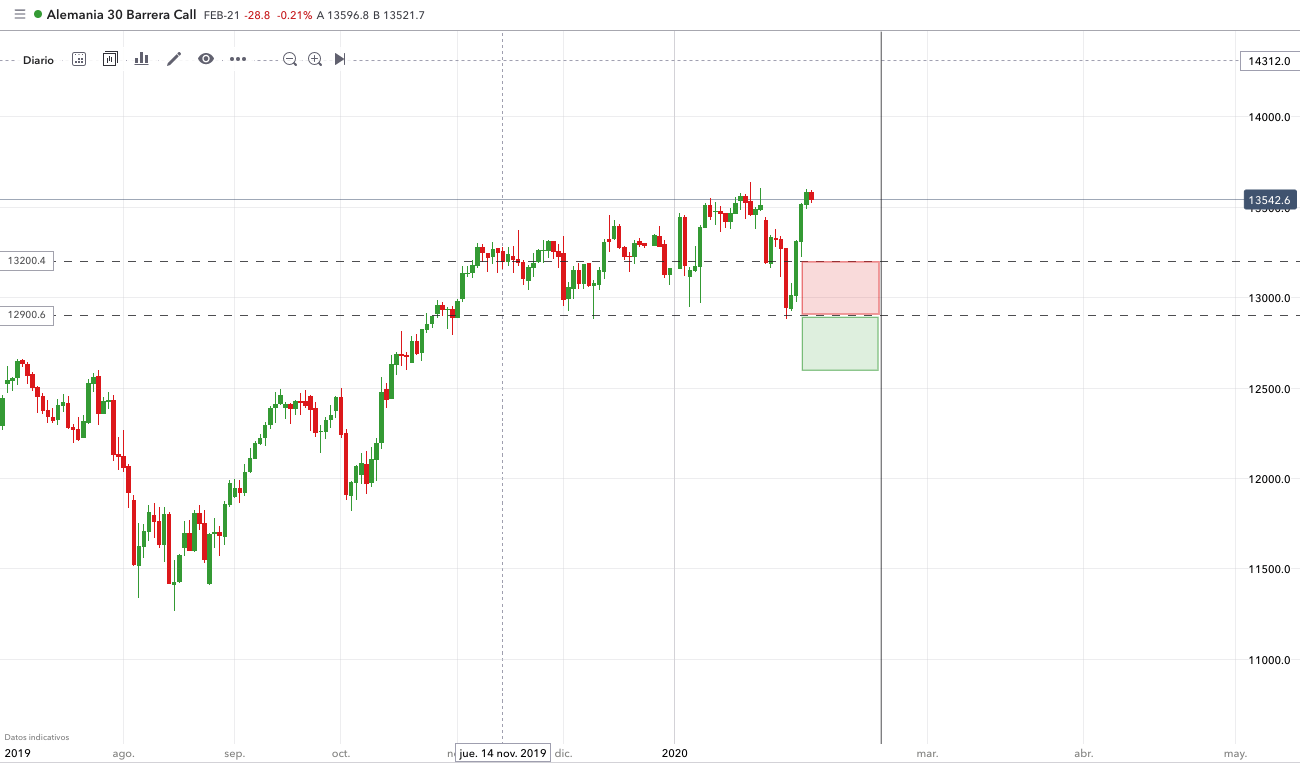

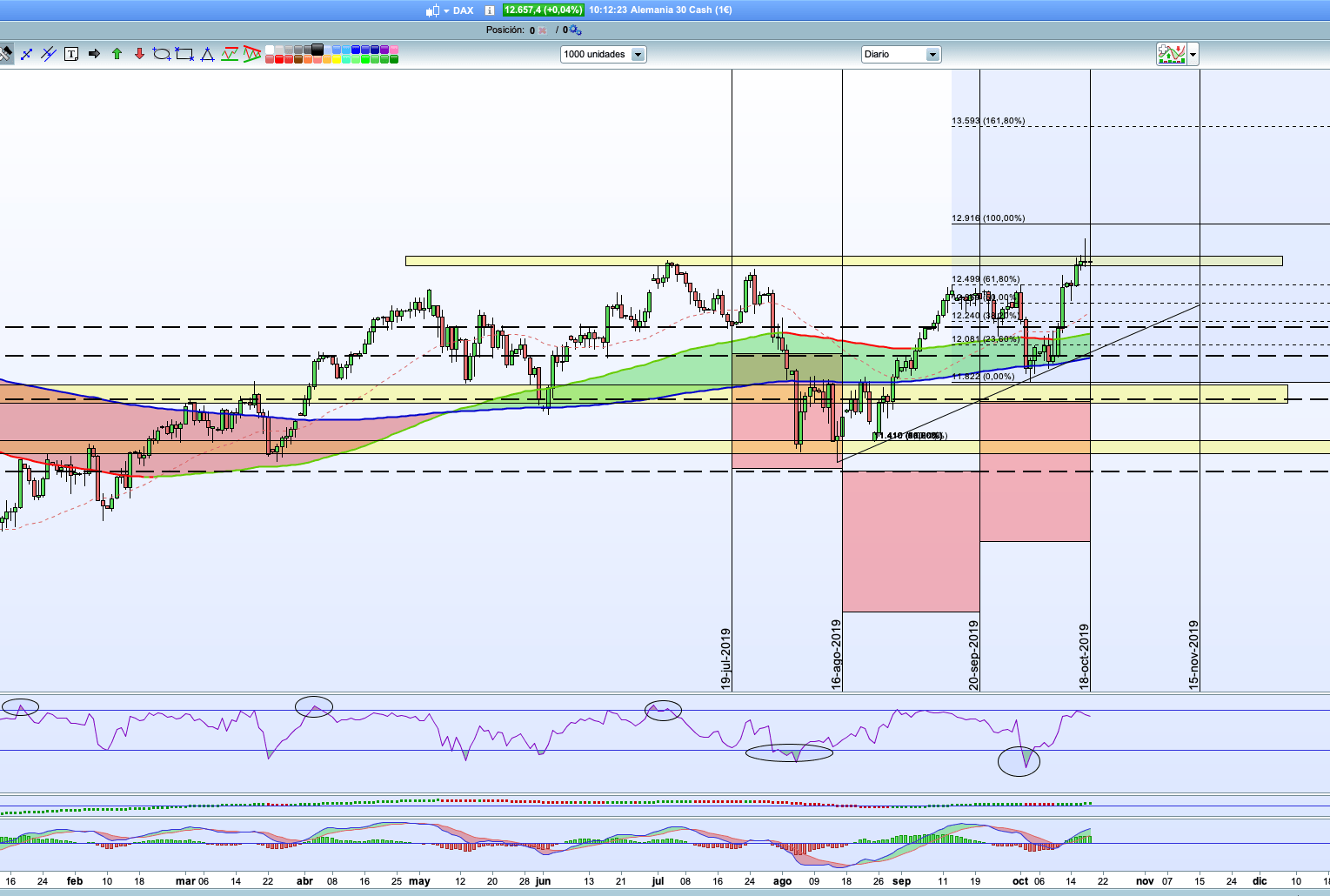

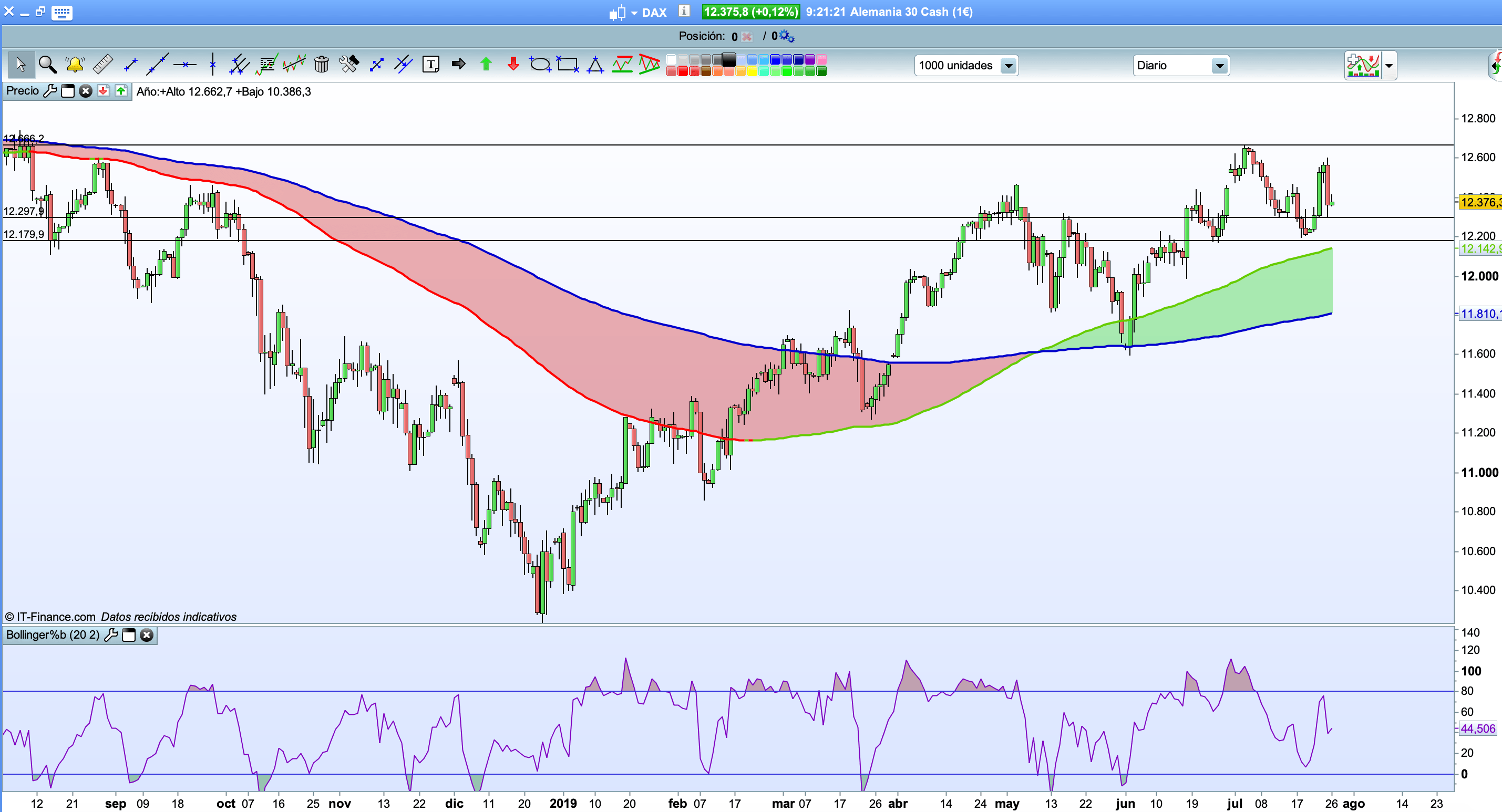

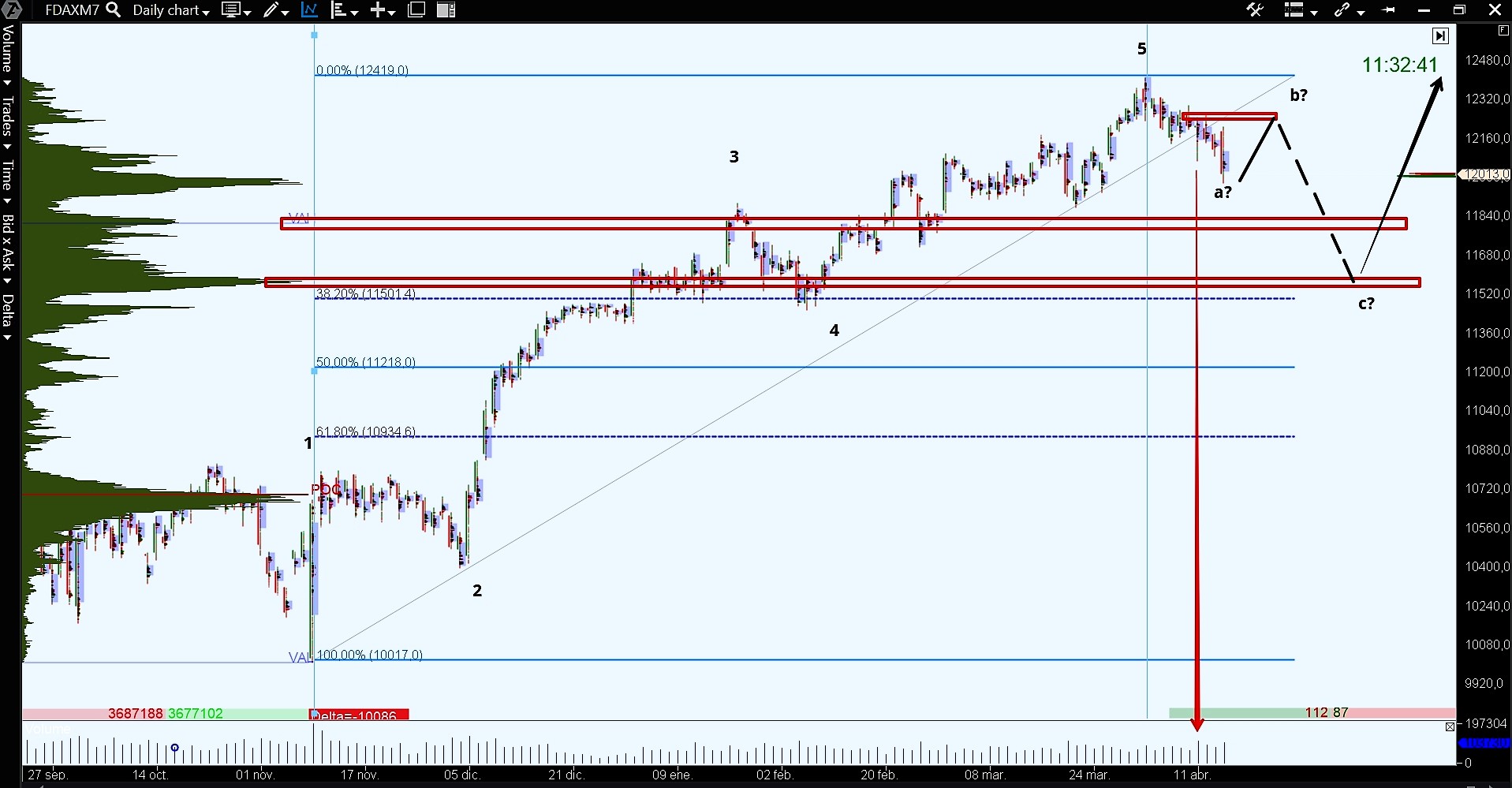

En el medio plazo se observa como el precio a alcanzado un nivel de soporte importante ya que si observamos el gráfico expuesto podemos observar como actualmente se encuentra el precio rebotando despues de apoyarse en un nivel en el que coincide un soporte estático, dinámico y el retroceso de fibonacci del 61.8%.

Esta situación establece que el nivel de soporte es un nivel con muchísima fortaleza.

No obstante, todos sabemos que el mercado se mueve por impulsos y correcciones y como ya se ha comentado actualmente el precio se encuentra en pleno movimiento correctivo, por lo que es probable que se produzca un nuevo movimiento ascendente, dentro de la tendencia alcista.

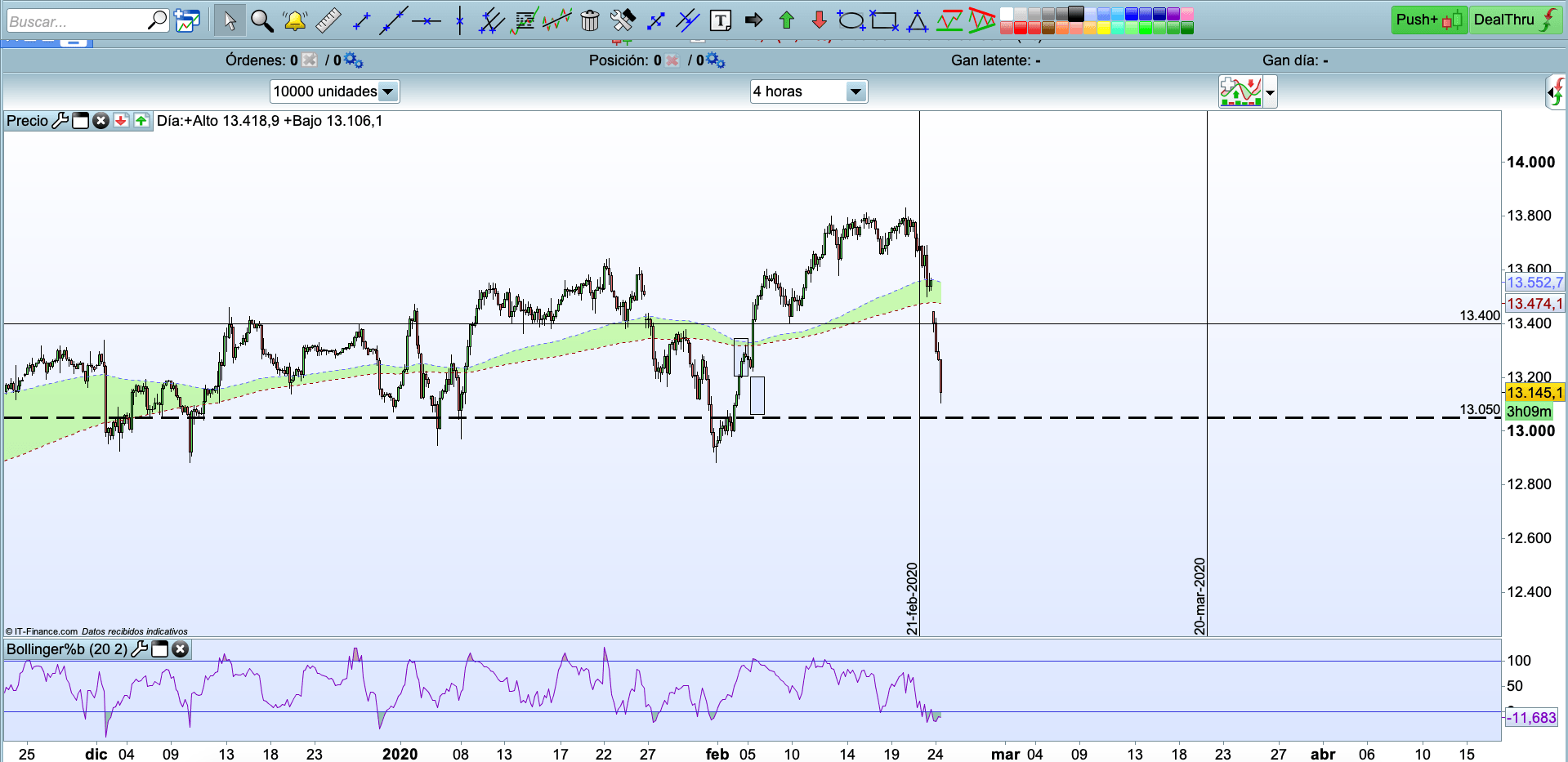

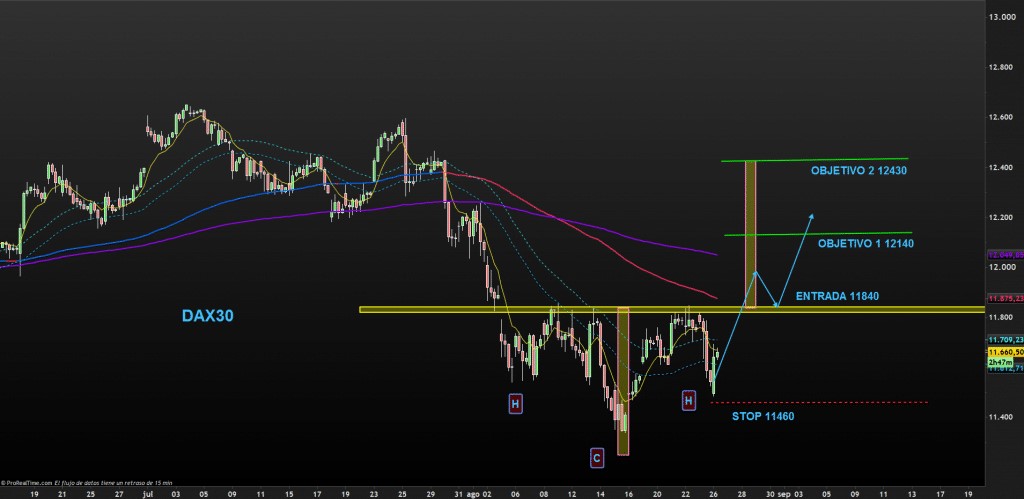

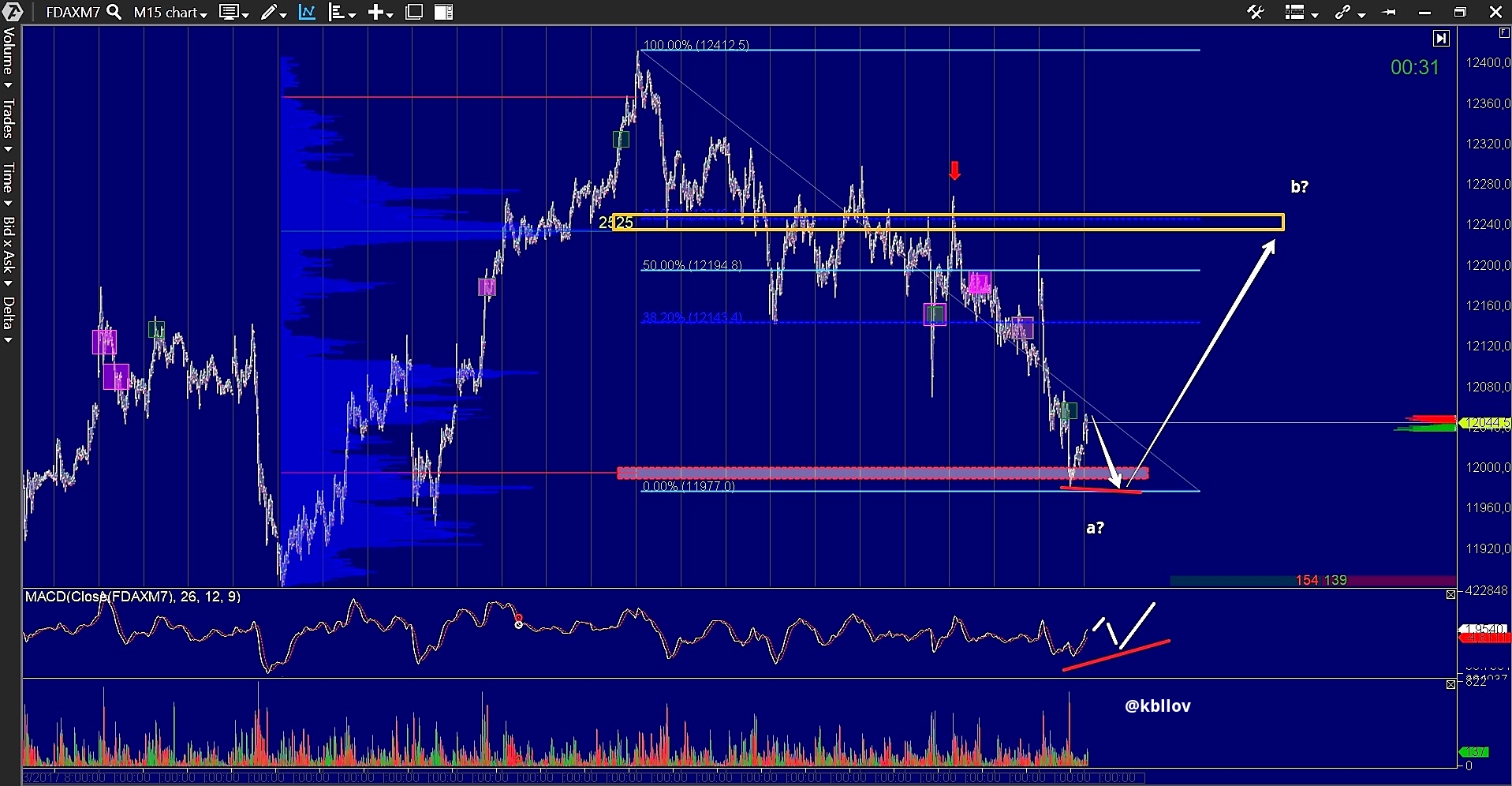

Para confirmar el impulso debemos de observar la realización de la confirmación de un cambio de tendencia en el corto plazo:

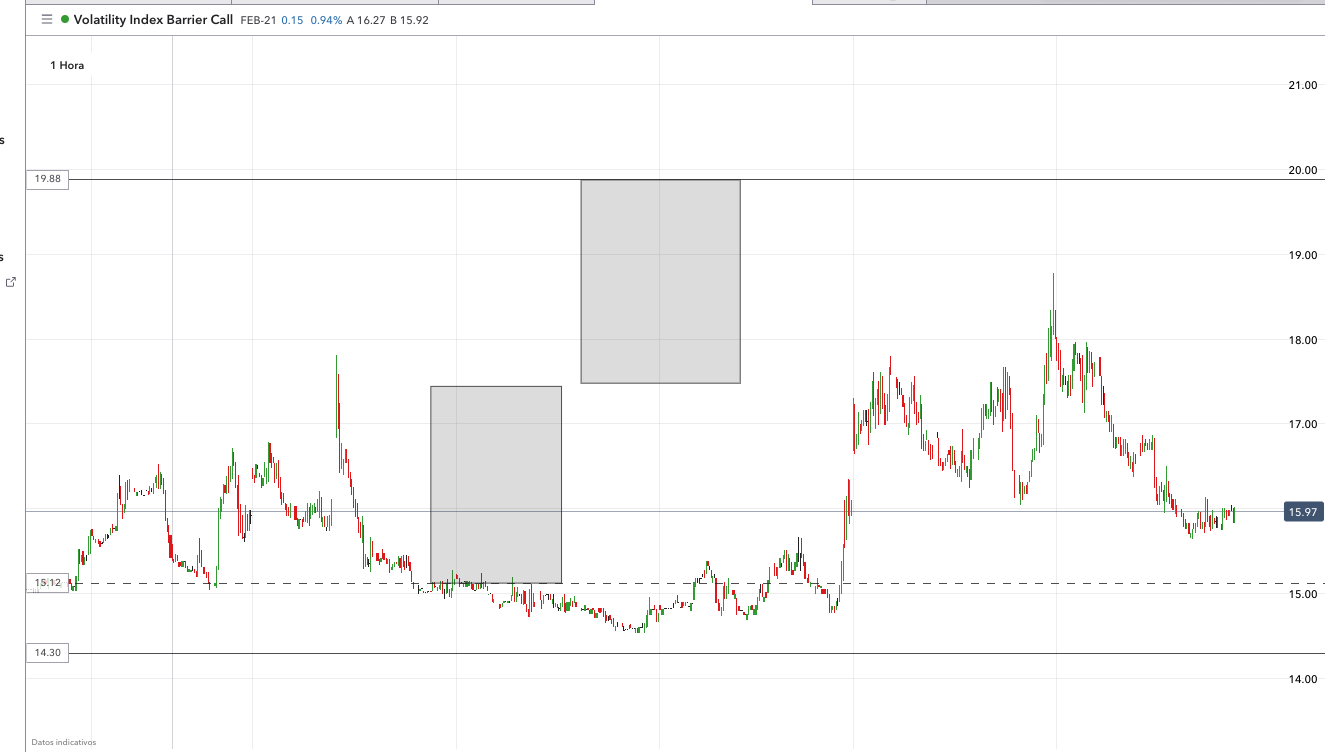

CONFIRMACION DE UN CAMBIO DE TENDENCIA EN EL GRÁFICO HORARIO

1.Rotura al alza de la media móvil 150.

2. Pequeño recorte sin perder media móvil.

3. Superación del máximo del movimiento

4. Si estos tres pasos se cumplen estamos ante un cambio de tendencia.

En conclusión, para aquellos interesados en operar en Alemania, deben de esperar a que el precio confirme el movimiento alcista.

Un cordial saludo y buen trading.

Si desea obtener más información acerca de estas estrategias, consultar la plataforma con la que realizamos está operativa o asistir a las sesiones en vivo, solo tiene que enviarnos un mail a admin@enbolsa.net y estaremos encantados de poder ayudarle.