No operamos los mercados. Sólo podemos operar las creencias que tenemos sobre los mercados. Van K. Tharp

Muchos principiantes tienen un concepto muy distorsionado de lo que pueden conseguir haciendo trading, pero incluso los que tienen mayor experiencia, a menudo se encuentran anclados en expectativas irreales que no les deja subir al siguiente escalón en su operativa.

En este articulo vamos a observar cuales son estas expectativas comunes y vamos a contrastarlas con la realidad a la vez que os explicaremos porque esas irreales expectativas nos afectan negativamente.

Dinero rápido y fácil

Expectativa: los vendedores agresivos de este mercado se centran demasiado en las palabras mágicas de ganancias rápidas y fáciles. Te engañan sin piedad haciéndote creer que de la noche a la mañana puedes cambiar tus circunstancias monetarias. Incluso te venden sistemas automáticos donde depositando tu dinero y sin esfuerzo de la noche a la mañana obtendrás una buena rentabilidad.

Realidad: El trading es igual que construir un negocio, es un proceso que necesita disciplina, constancia y saber hacer. Ninguna profesión que funcione y perdure se monta con el enfoque de ganar dinero rápido y fácil. Desconfía de todo aquel que te prometa rentabilidades demasiado fáciles, es nuestra responsabilidad no nos dejemos engañar.

Todo esfuerzo tiene su recompensa

Expectativa: las reglas que aplicamos en nuestro día a día no suelen encajar bien en el trading. Hemos aprendido que cuando más nos esforcemos en el trabajo, más seremos recompensado con horas extras, mayor prestigio o reconocimiento, subida salarial… tenemos la mentalidad al llegar al trading de que ” si me siento aquí y trabajo muy duro en los ganare más dinero”.

Realidad: en esta profesión muchas veces “menos es más”. Por regla general los trader que más horas echan en el mercado no son los que más dinero ganan. Tienen sus rachas ganadoras, pero usualmente terminan devolviendo todo al mercado tarde o temprano. Es muy difícil mantenerse en un estado despreocupado, objetivo y productivo por muchas horas consecutivas, y para hacer bien nuestra operativa y no saltarnos nuestras reglas, esto es vital. Con despreocupado me refiero a un estado confiado sin estar eufórico, sin sentir miedo, vacilación u obligación de hacer algo. Objetivo significa que la información que recibo de mis gráficos no está distorsionada, bloqueada o alterada por mis mecanismos de anulación del dolor.

El sistema automatizado trabajara por ti

Expectativa: los indicadores, screener, robot… están de moda y hay una gran industria montada alrededor de ello. Se puede programar cualquier patrón que se le ocurra, medir sus estadísticas, te avisan de cuando comprar y vender ya sea enviando un correo electrónico, mandando SMS a su teléfono, o incluso enviando una ‘ notificación push ‘. Hoy en día usted puede estar de compras en un centro comercial y obtener una notificación en su iPhone de que venda el GBPUSD. Puede estar tomando una copa con sus amigos mientras el robot trabaja para usted y le hace ganar dinero.

Realidad: La tecnología avanza a pasos agigantados en nuestra profesión y hay herramientas que nos ayudan e incluso potencian nuestros esfuerzos, pero no debemos dejarlas a su libre albedrio. Hay muchos datos y eventos que desvirtúan cualquier sistema, desde las simples noticias macroeconómicas diarias, a la volatilidad cambiante de los activos o incluso los ignorados cisnes negros que de vez en cuando ocurren y destrozan todo lo ganado. Que ayuden si, que lo hagan todo no…hay que estar encima de estos robots. Es su dinero y es su responsabilidad supervisarlo. desconfía cada vez que algo sea demasiado bueno para ser verdad.

Hay muchas creencias que hay que matizar y analizar para saber cuáles son nuestras expectativas reales. ¿Por qué? Las expectativas provienen de lo que sabemos, lo que sabemos es sinónimo de lo que hemos aprendido a pensar acerca de las formas en que el entorno puede expresarse a sí mismo. Y nada puede crearnos más infelicidad, o miseria emocional que una expectativa no cumplida. Cuando las cosas suceden exactamente como esperamos nos sentimos genial. Cuando experimentamos cólera, frustración, resentimiento, miedo, descontento o decepción…es cuando las cosas no suceden como esperamos. Y en estos momentos, cuando el mercado no se comporta como esperamos, ante el dolor emocional, se activan mecanismos de blindaje de dolor muy nocivos para nuestro trading. El objetivo, es protegernos de la información que no se comporta como esperamos. ¿Cómo lo hacemos? Nos justificamos, inventamos excusas o incluso nos mentimos.

¿Qué opina sobre su trading? revise sus pensamientos…

Analice sus creencias y expectativas para no llegar a activar sus mecanismos de dolor y destrozar su operativa…

¡Buen trading amigos!

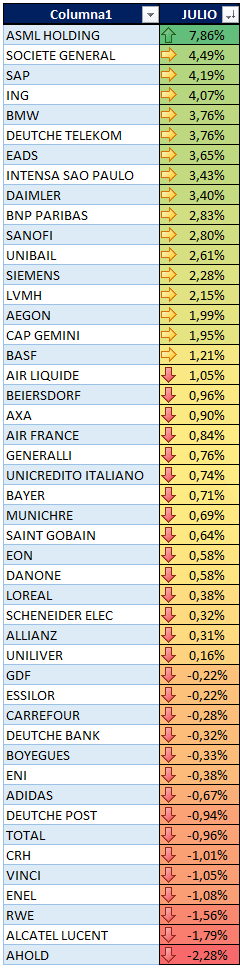

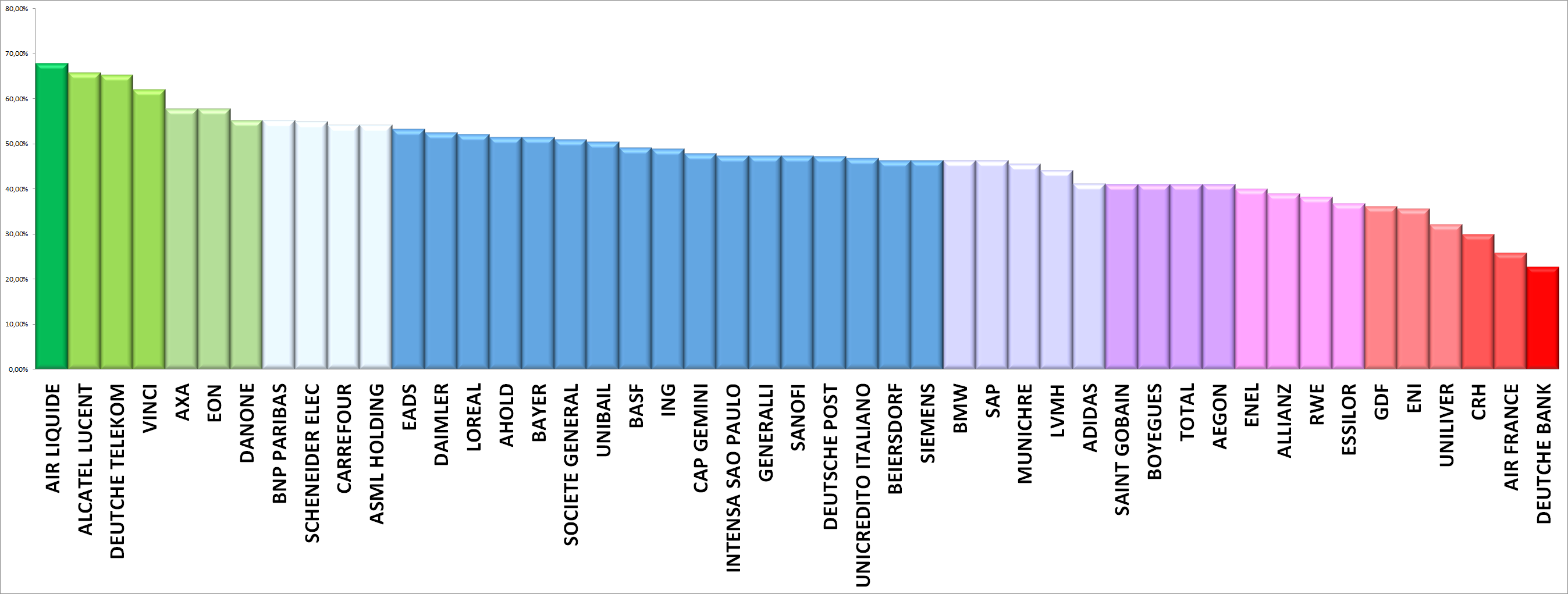

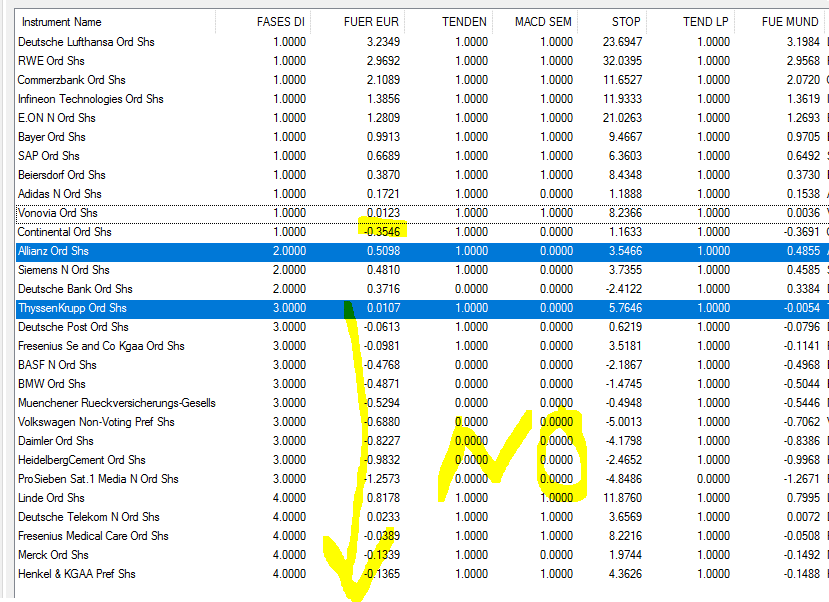

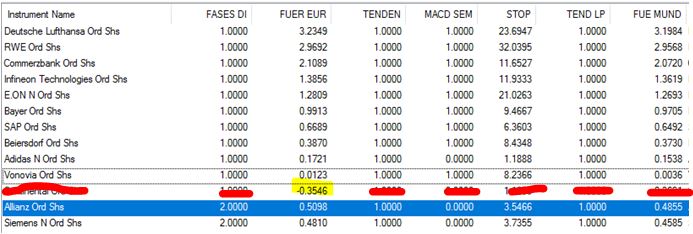

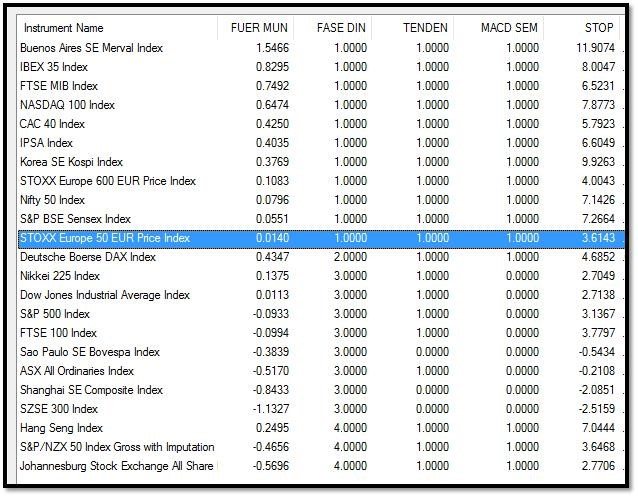

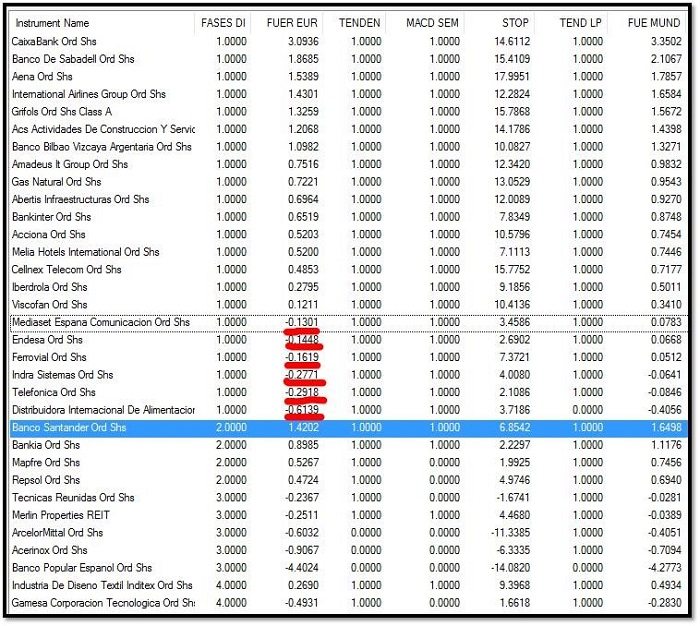

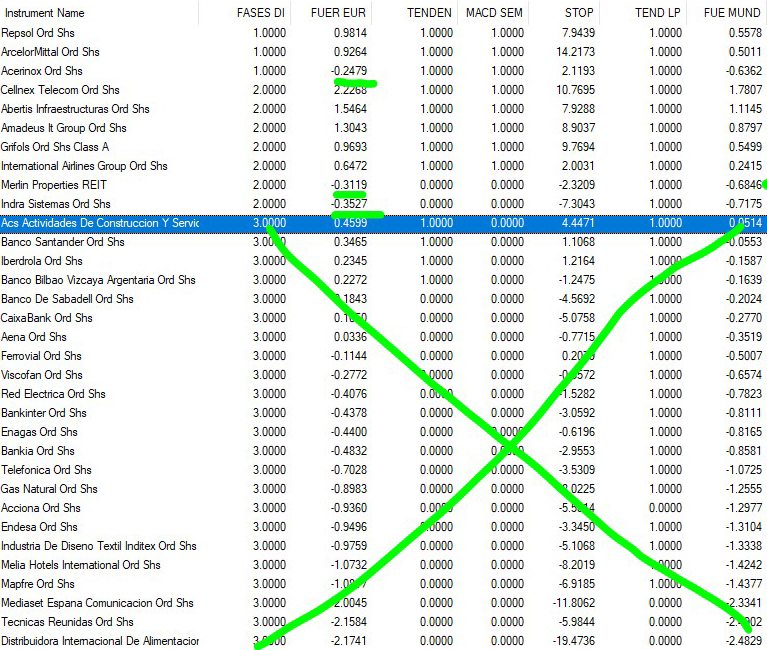

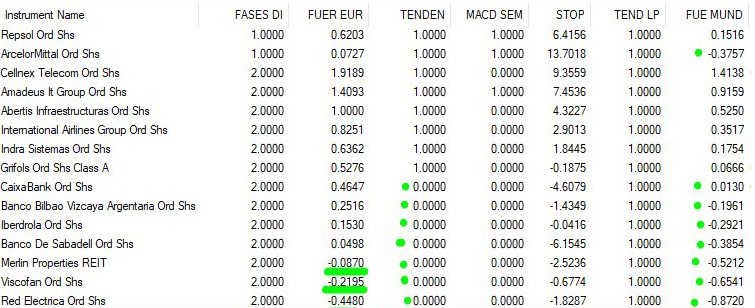

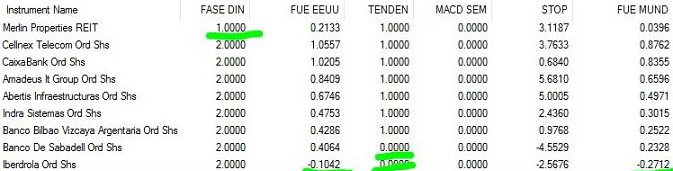

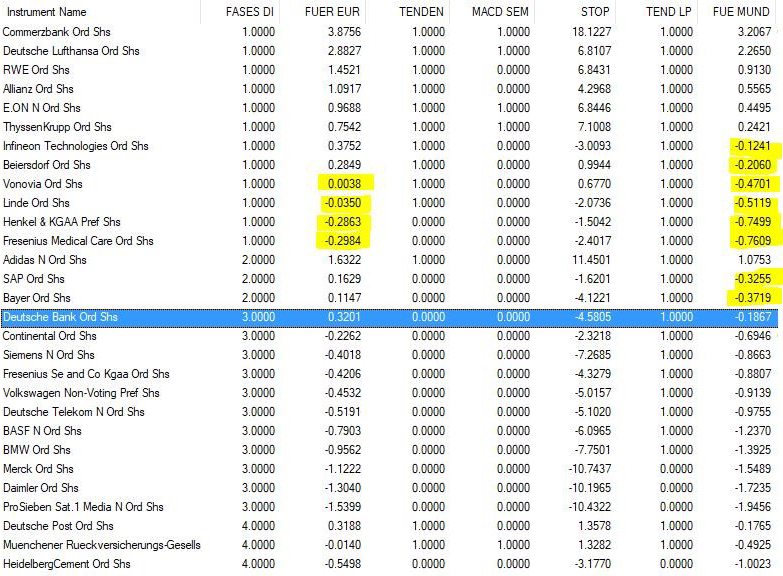

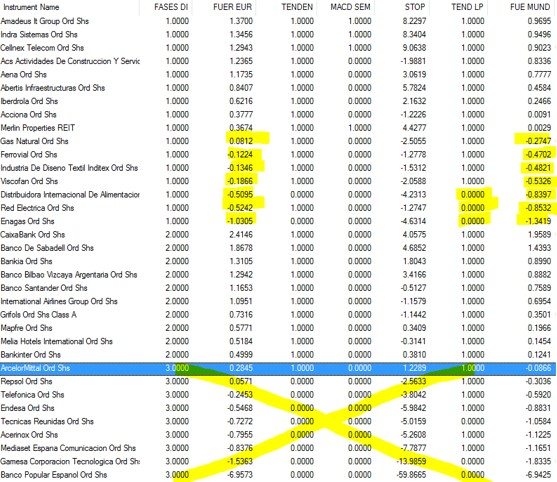

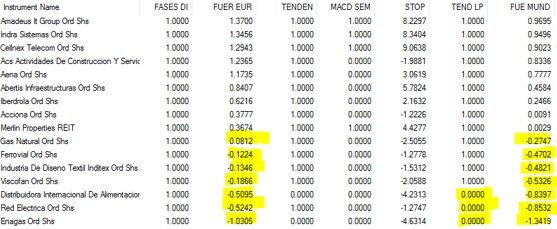

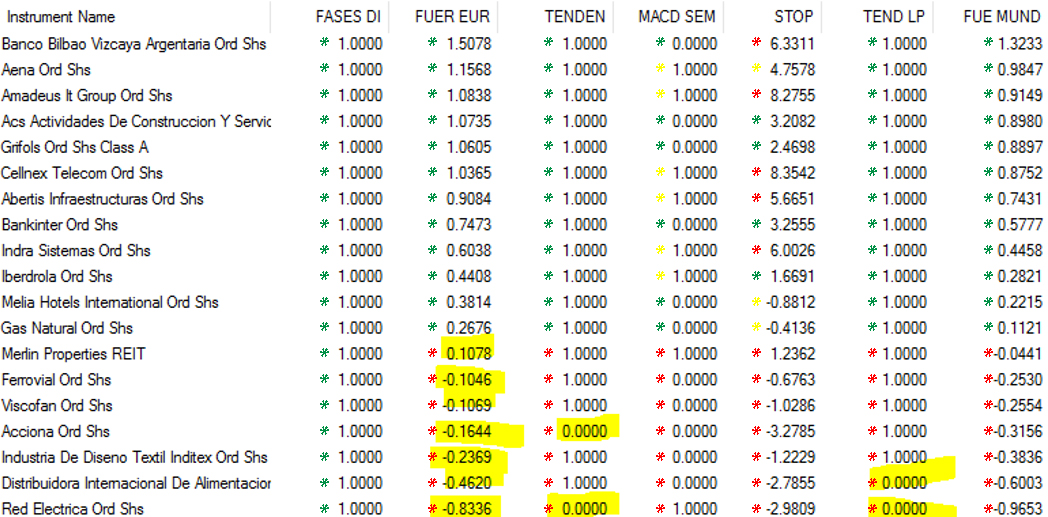

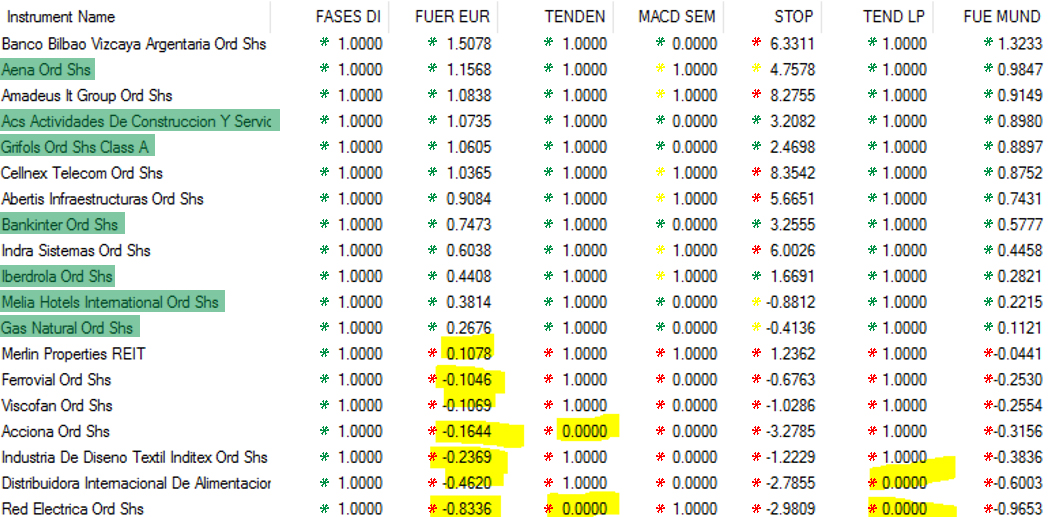

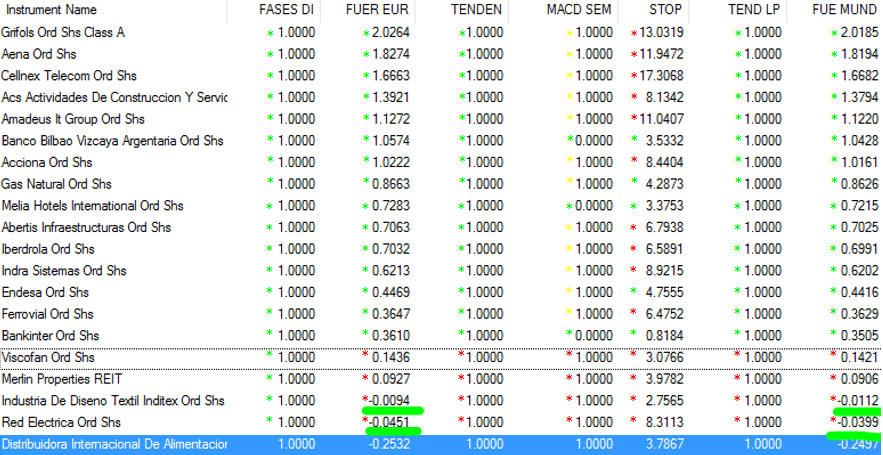

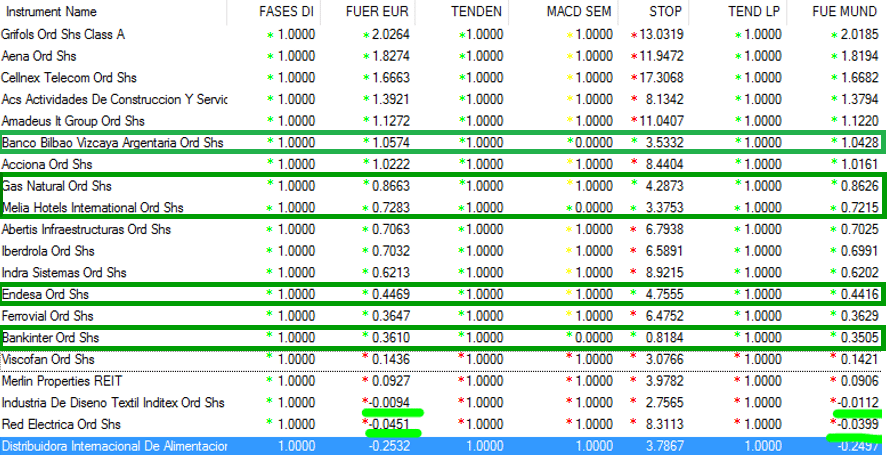

Aplicando el resto de filtros, marcaremos con un asterisco verde los valores favorables, con uno amarillo los intermedios y con uno rojo los desechables:

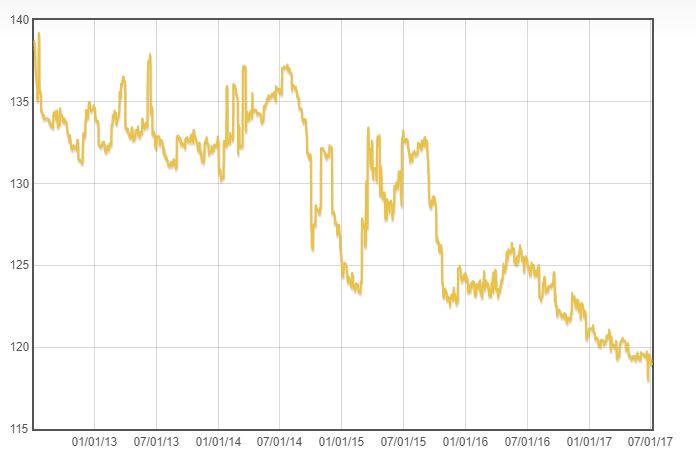

Aplicando el resto de filtros, marcaremos con un asterisco verde los valores favorables, con uno amarillo los intermedios y con uno rojo los desechables: Tras esto, aplicando el resto de filtros, aparece exclusivamente un activo que comparte la estrategia de Enbolsa.net, ya que lo más fuertes con respecto al EUROSTOXX 600, a fecha de extracción de los datos (5 de noviembre), se encuentran demasiado lejos de la media 150, por lo que el stop loss es demasiado amplio.Así, únicamente podemos considerar como activo operable INTERNATIONAL AIRLINES, empresa resultado de la fusión en 2011 entre Iberia y British Airways, consolidándose en la actualidad como el sexto grupo que más factura en la actualidad, del sector de las aerolíneas.

Tras esto, aplicando el resto de filtros, aparece exclusivamente un activo que comparte la estrategia de Enbolsa.net, ya que lo más fuertes con respecto al EUROSTOXX 600, a fecha de extracción de los datos (5 de noviembre), se encuentran demasiado lejos de la media 150, por lo que el stop loss es demasiado amplio.Así, únicamente podemos considerar como activo operable INTERNATIONAL AIRLINES, empresa resultado de la fusión en 2011 entre Iberia y British Airways, consolidándose en la actualidad como el sexto grupo que más factura en la actualidad, del sector de las aerolíneas.

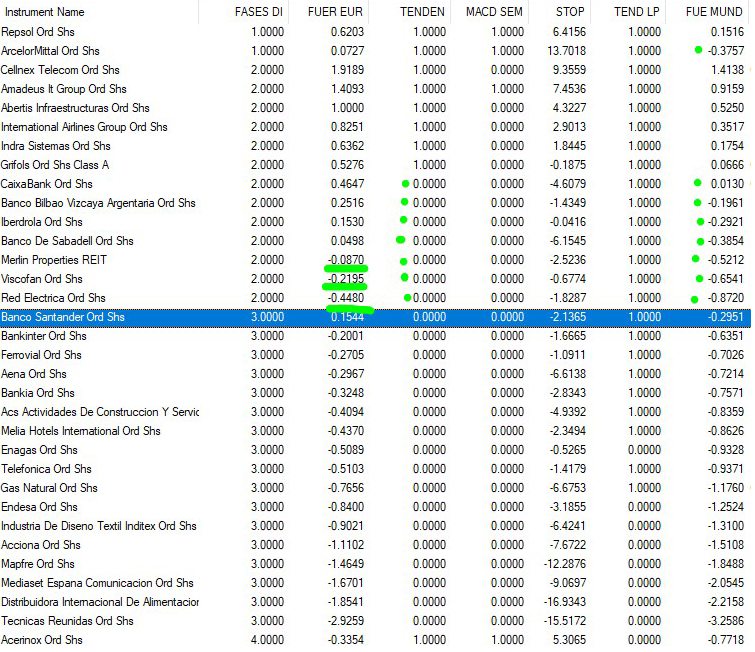

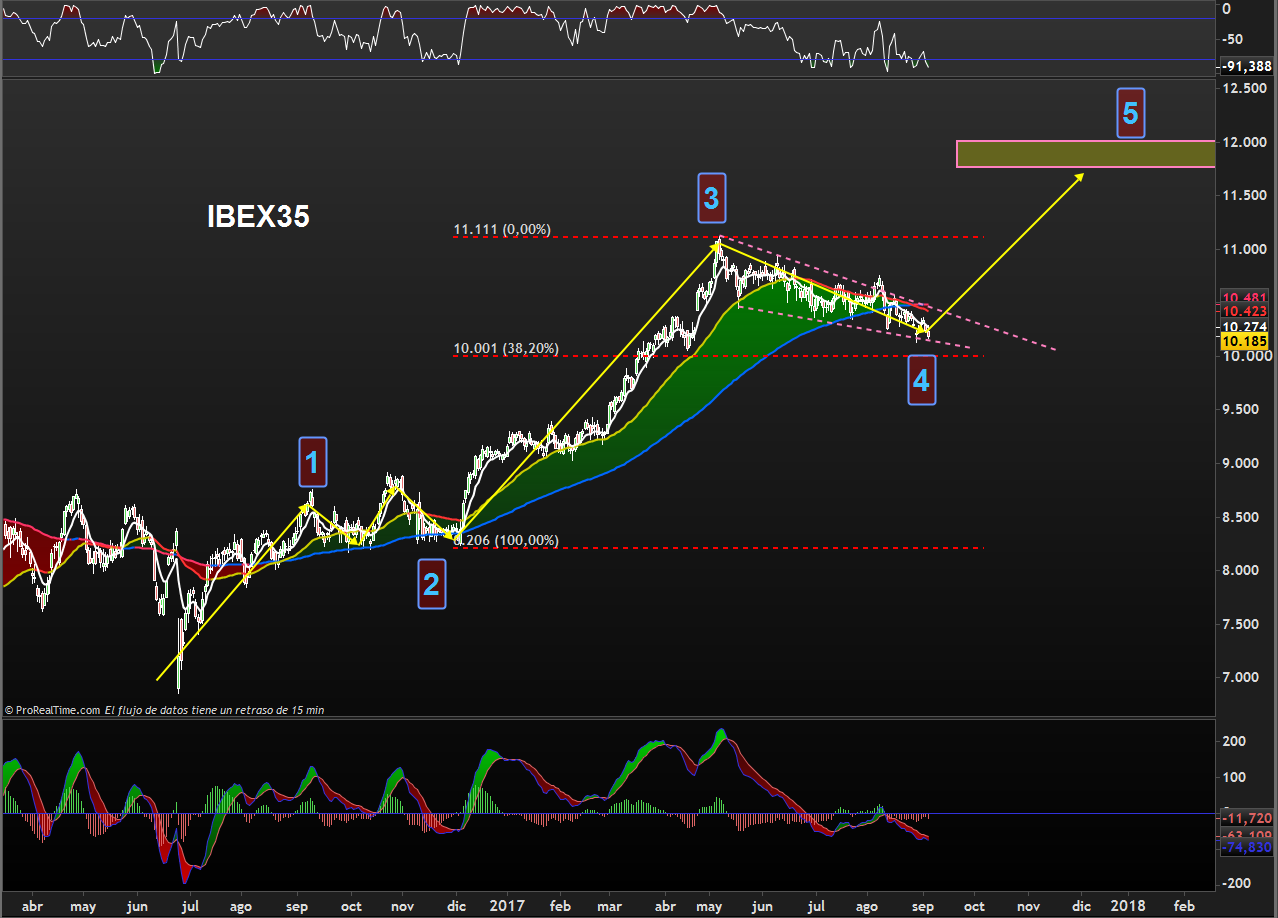

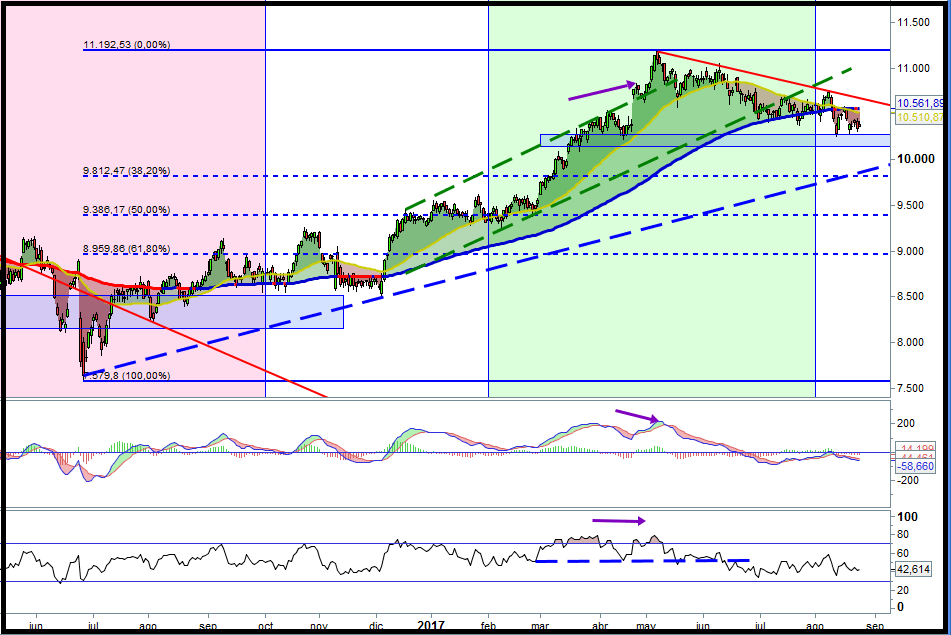

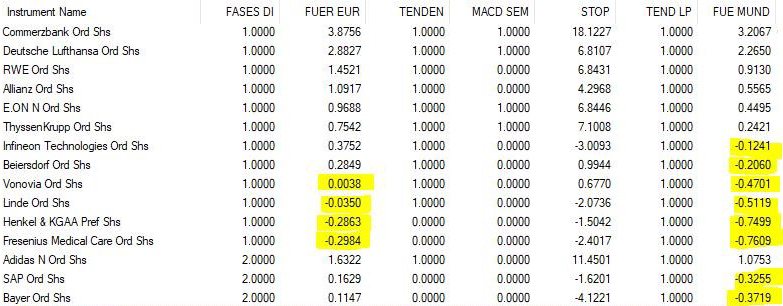

Siguiendo la filosofía de inversión de Enbolsa, operaremos exclusivamente con los activos que se encuentran en fase de crecimiento, es decir, desde REPSOL, hasta RED ELÉCTRICA.

Siguiendo la filosofía de inversión de Enbolsa, operaremos exclusivamente con los activos que se encuentran en fase de crecimiento, es decir, desde REPSOL, hasta RED ELÉCTRICA. Aplicando el resto de filtros, marcaremos con un asterisco verde los valores favorables, con uno amarillo los intermedios y con uno rojo los desechables:

Aplicando el resto de filtros, marcaremos con un asterisco verde los valores favorables, con uno amarillo los intermedios y con uno rojo los desechables: Tras esto, aplicando el resto de filtros, aparecen cinco activos que comparten la estrategia de Enbolsa.net, aunque lo más fuertes con respecto al EUROSTOXX 600, a fecha de extracción de los datos, 15 de octubre, se encuentran demasiado lejos de la media 150, por lo que el stop loss es demasiado amplio. En primer lugar y con, a priori, mayor probabilidad de crecimiento, destacamos ABERTIS, que, por tercera vez consecutiva, se posiciona en el primer puesto de nuestro ranking.

Tras esto, aplicando el resto de filtros, aparecen cinco activos que comparten la estrategia de Enbolsa.net, aunque lo más fuertes con respecto al EUROSTOXX 600, a fecha de extracción de los datos, 15 de octubre, se encuentran demasiado lejos de la media 150, por lo que el stop loss es demasiado amplio. En primer lugar y con, a priori, mayor probabilidad de crecimiento, destacamos ABERTIS, que, por tercera vez consecutiva, se posiciona en el primer puesto de nuestro ranking. Sin embargo, debido a lo comentado en el

Sin embargo, debido a lo comentado en el

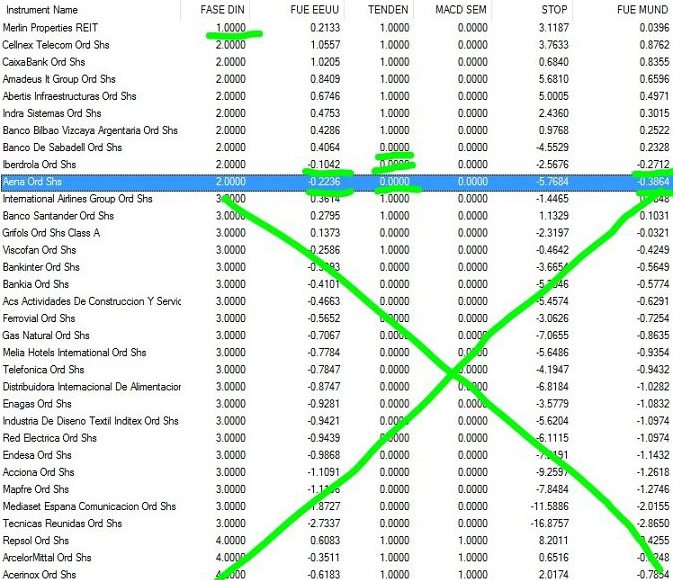

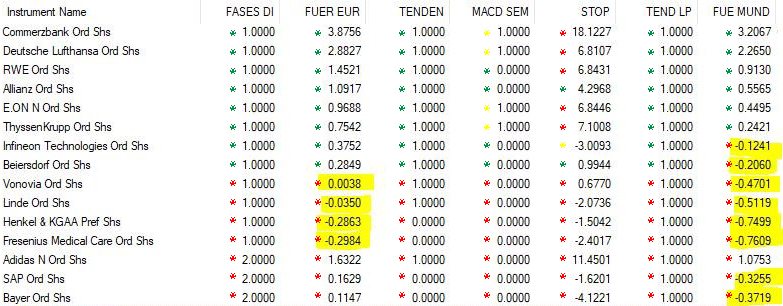

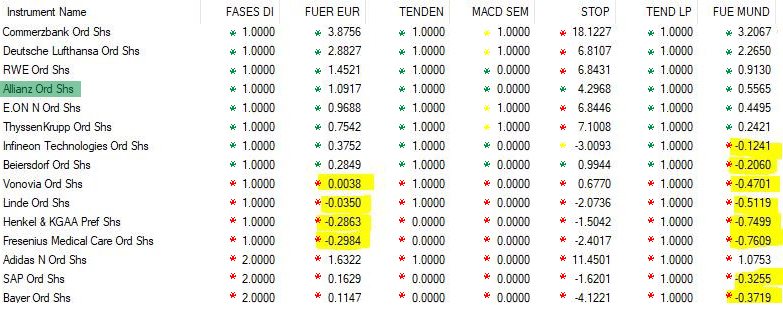

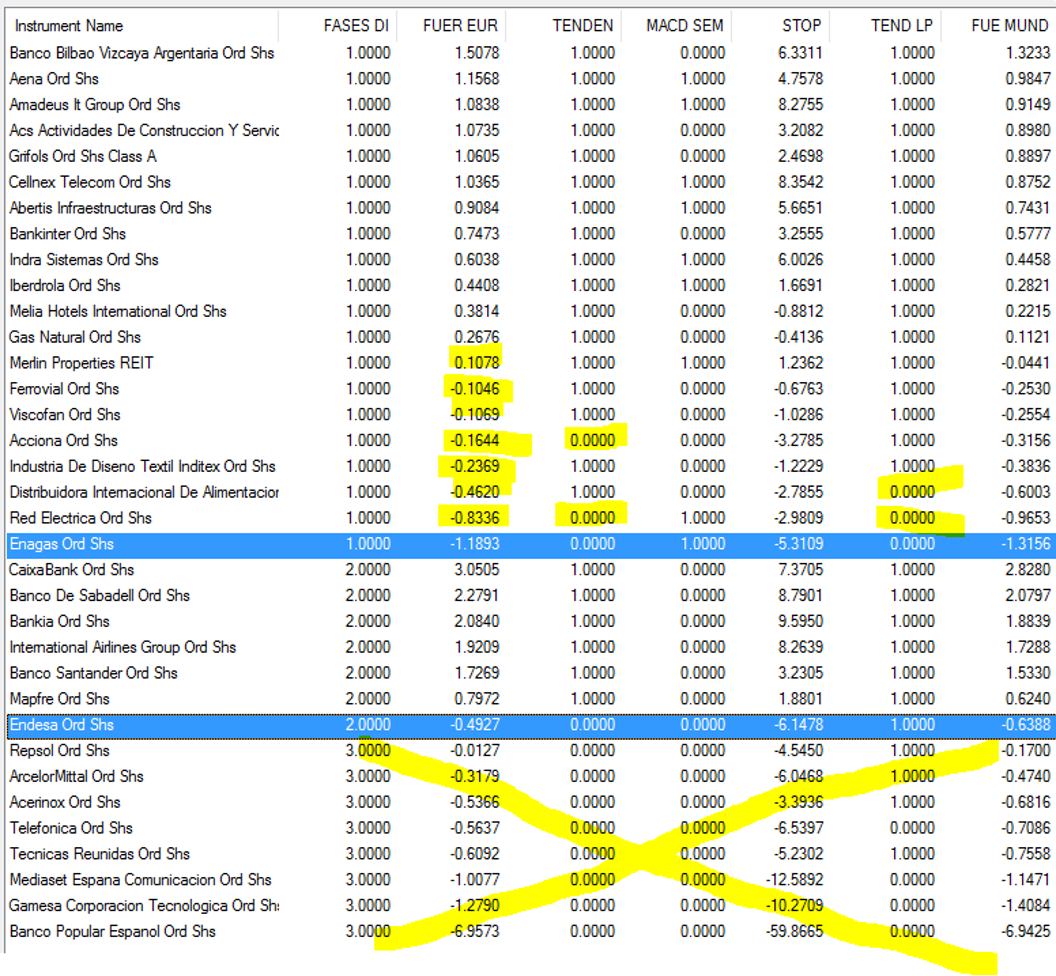

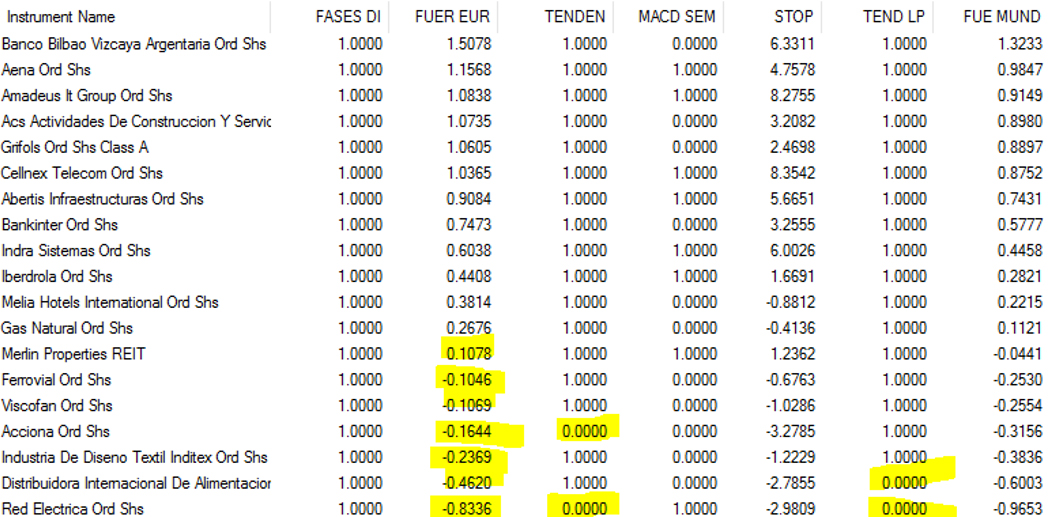

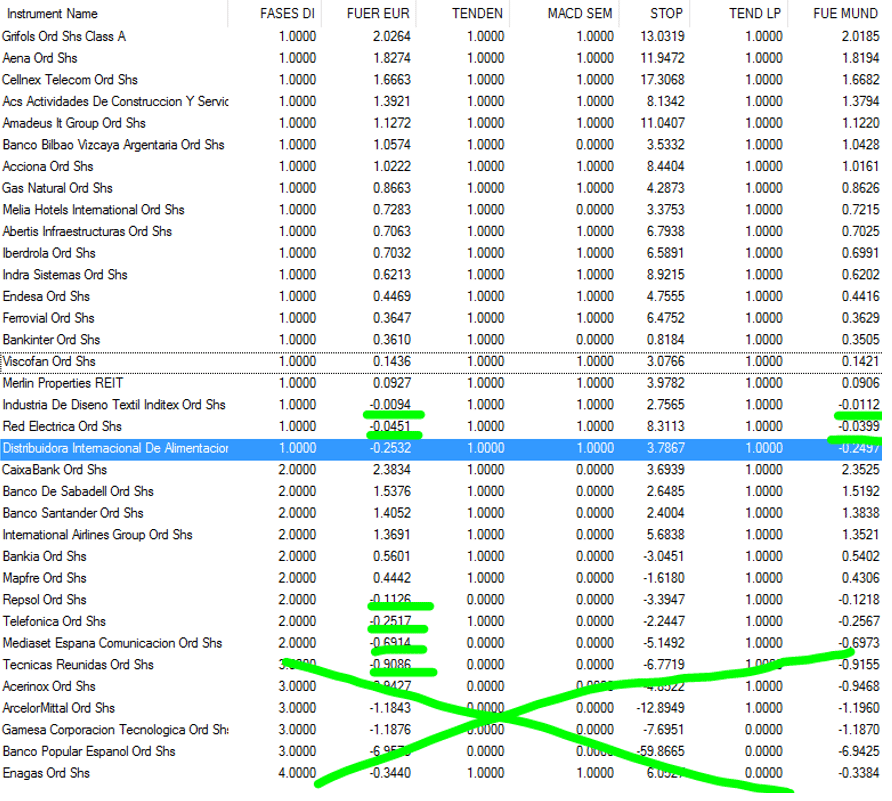

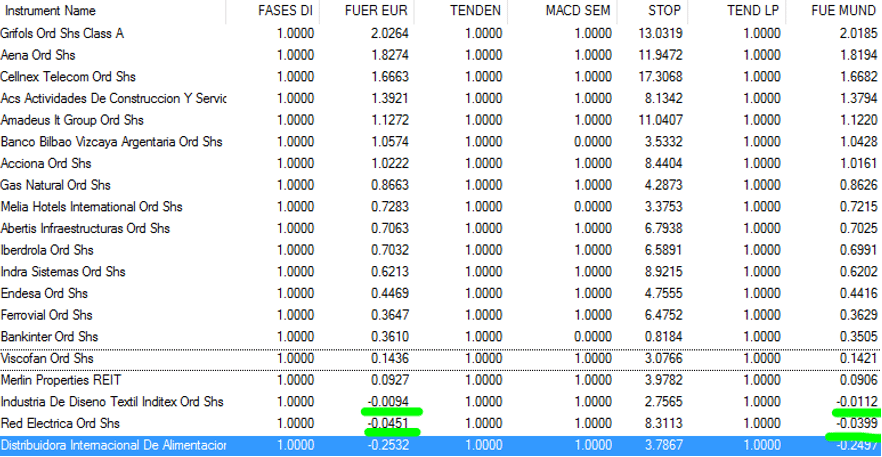

Siguiendo la filosofía de inversión de Enbolsa, operaremos exclusivamente con los activos que se encuentran en fase de crecimiento, es decir, desde GRIFOLS, S.A, empresa multinacional española especializada en el sector farmacéutico y hospitalario, que constituye la tercera mayor empresa del mundo en el sector de hemoderivados y la primera de Europa, además de ser la líder mundial en suministros a hospitales y la única compañía en la industria farmacéutica que verticalmente está integrada en el sector de la medicina transfusional hasta DIA (Distribuidora Internacional de Alimentación, S.A.), multinacional española especializada en la distribución de la alimentación, productos para el hogar y el cuidado personal la cual opera en España, Portugal, Argentina, Brasil y China con 7.700 tiendas.

Siguiendo la filosofía de inversión de Enbolsa, operaremos exclusivamente con los activos que se encuentran en fase de crecimiento, es decir, desde GRIFOLS, S.A, empresa multinacional española especializada en el sector farmacéutico y hospitalario, que constituye la tercera mayor empresa del mundo en el sector de hemoderivados y la primera de Europa, además de ser la líder mundial en suministros a hospitales y la única compañía en la industria farmacéutica que verticalmente está integrada en el sector de la medicina transfusional hasta DIA (Distribuidora Internacional de Alimentación, S.A.), multinacional española especializada en la distribución de la alimentación, productos para el hogar y el cuidado personal la cual opera en España, Portugal, Argentina, Brasil y China con 7.700 tiendas. Aplicando el resto de filtros, marcaremos con un asterisco verde los valores favorables, con uno amarillo los intermedios y con uno rojo los desechables:

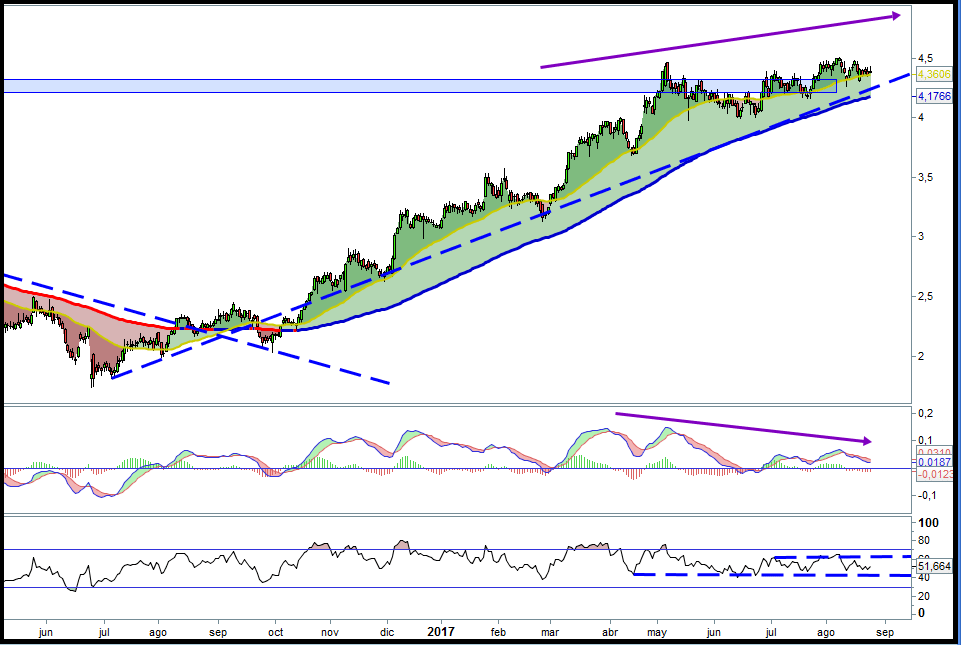

Aplicando el resto de filtros, marcaremos con un asterisco verde los valores favorables, con uno amarillo los intermedios y con uno rojo los desechables: Tras esto, aplicando el resto de filtros, exclusivamente consideramos cinco activos que comparten la estrategia de Enbolsa.net: en primer lugar y con, a priori, mayor probabilidad de crecimiento, destacamos BBVA (Banco Bilbao Vizcaya Argentaria), entidad bancaria presidida por Francisco González. La primera entidad financiera en México, segunda en España, Perú y Turquía, tercera en Venezuela y cuarta en Colombia.

Tras esto, aplicando el resto de filtros, exclusivamente consideramos cinco activos que comparten la estrategia de Enbolsa.net: en primer lugar y con, a priori, mayor probabilidad de crecimiento, destacamos BBVA (Banco Bilbao Vizcaya Argentaria), entidad bancaria presidida por Francisco González. La primera entidad financiera en México, segunda en España, Perú y Turquía, tercera en Venezuela y cuarta en Colombia. Felipe Rivero Torres |

Felipe Rivero Torres |