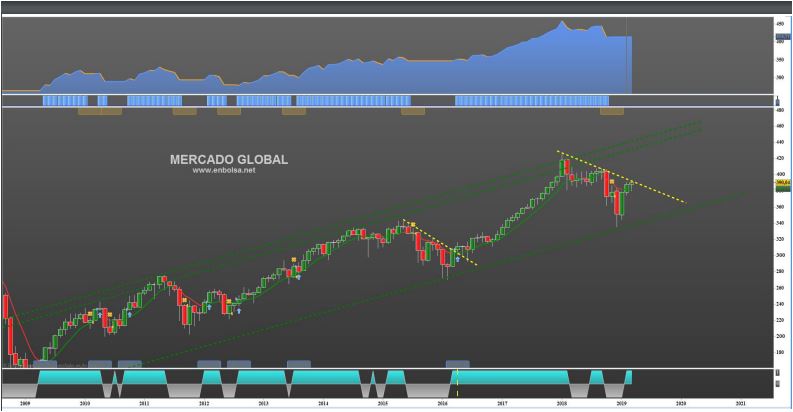

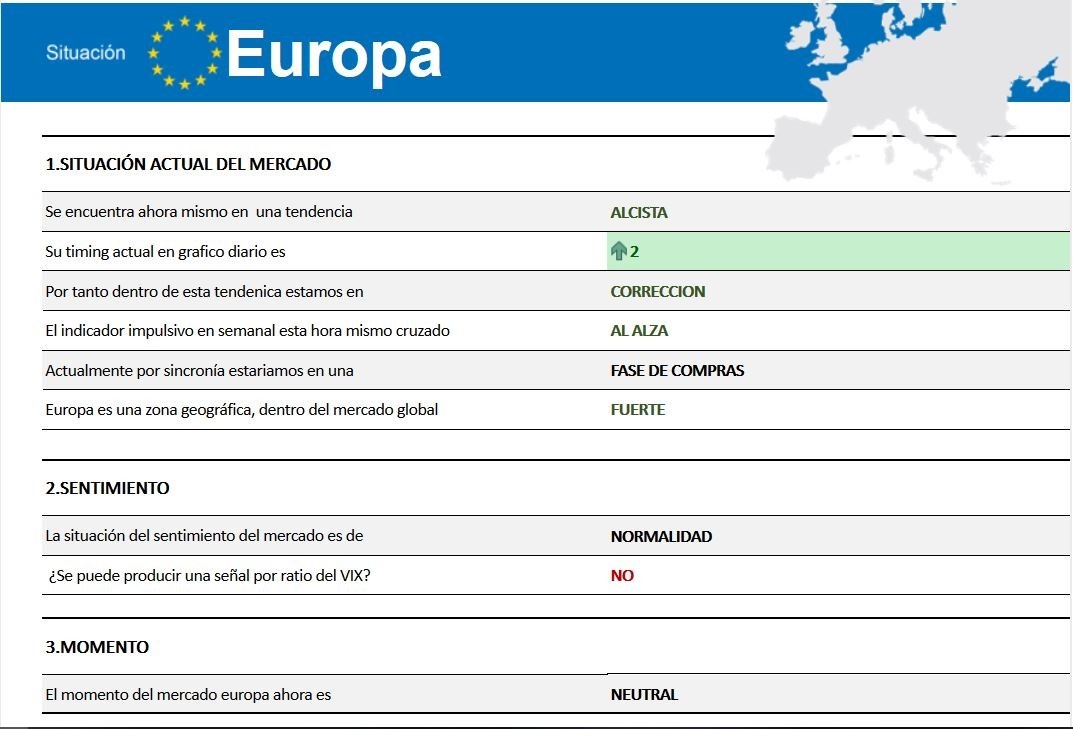

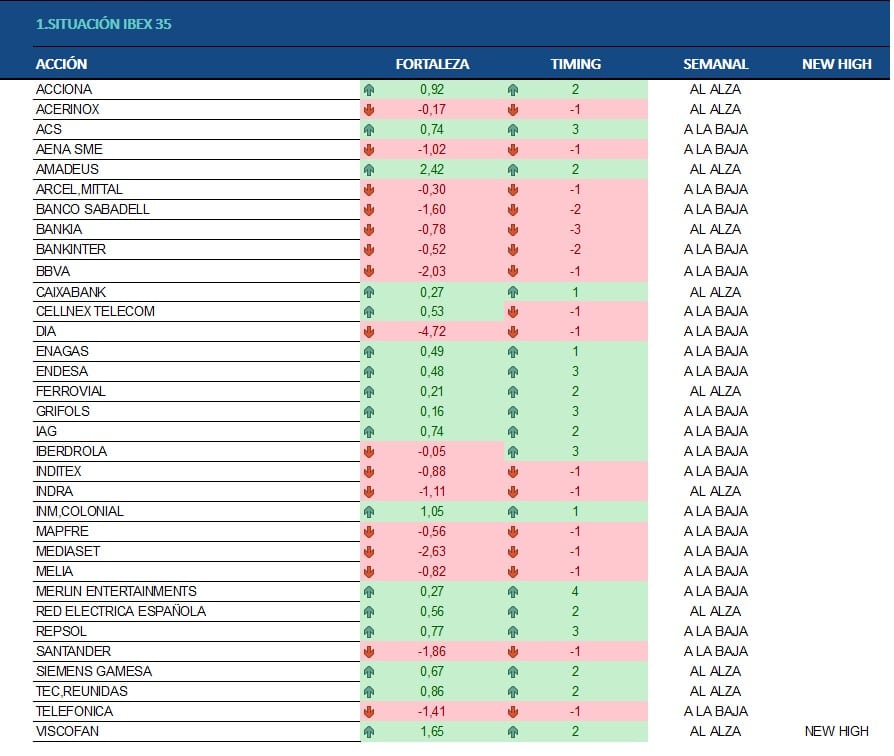

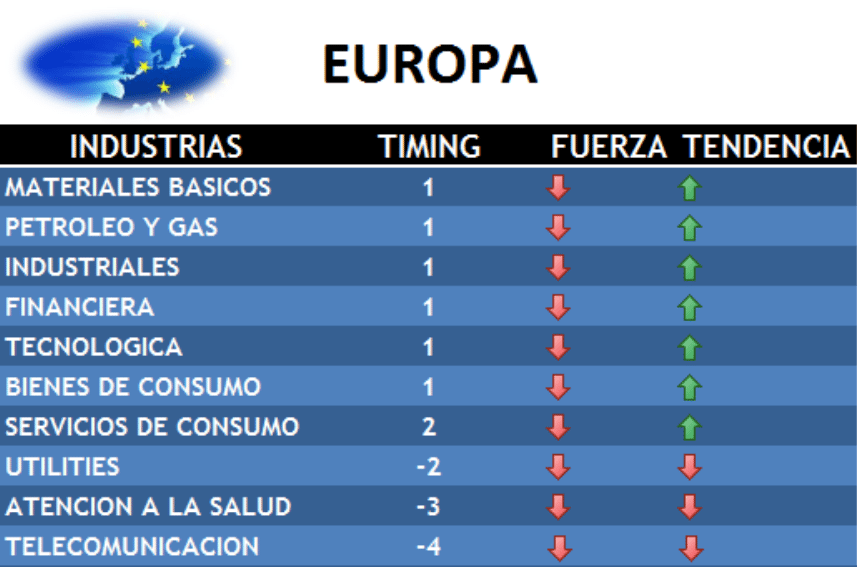

Todavía el VIX no ha dado su “palabra de corrección” y a lo mejor el mercado sigue tirano al alza, por lo tanto no estará mal, ver quien destaca.

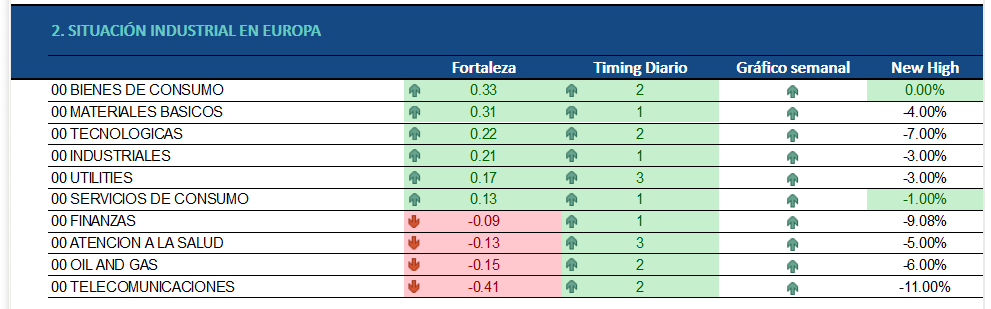

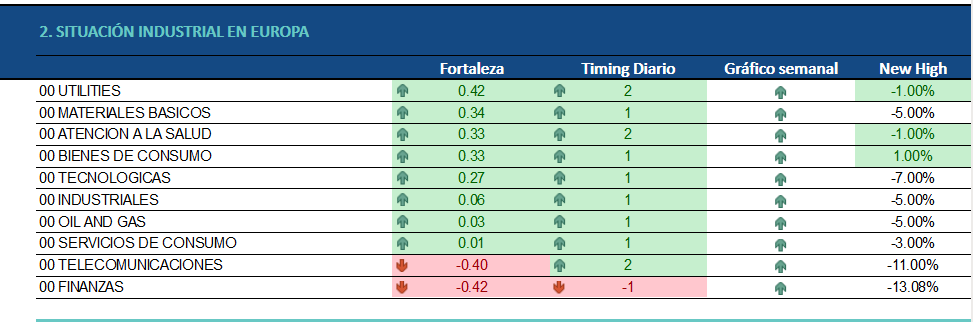

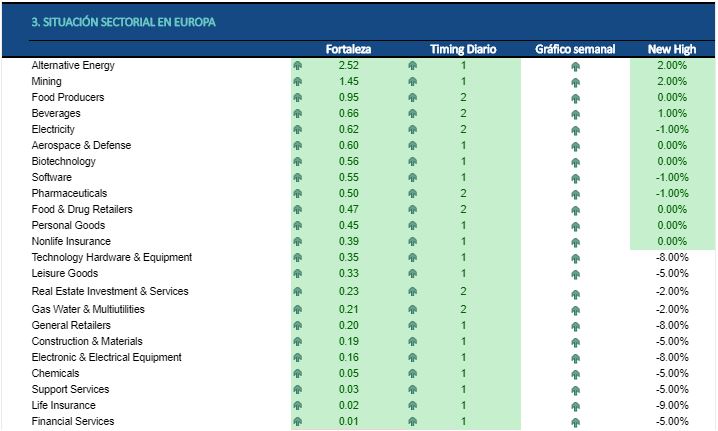

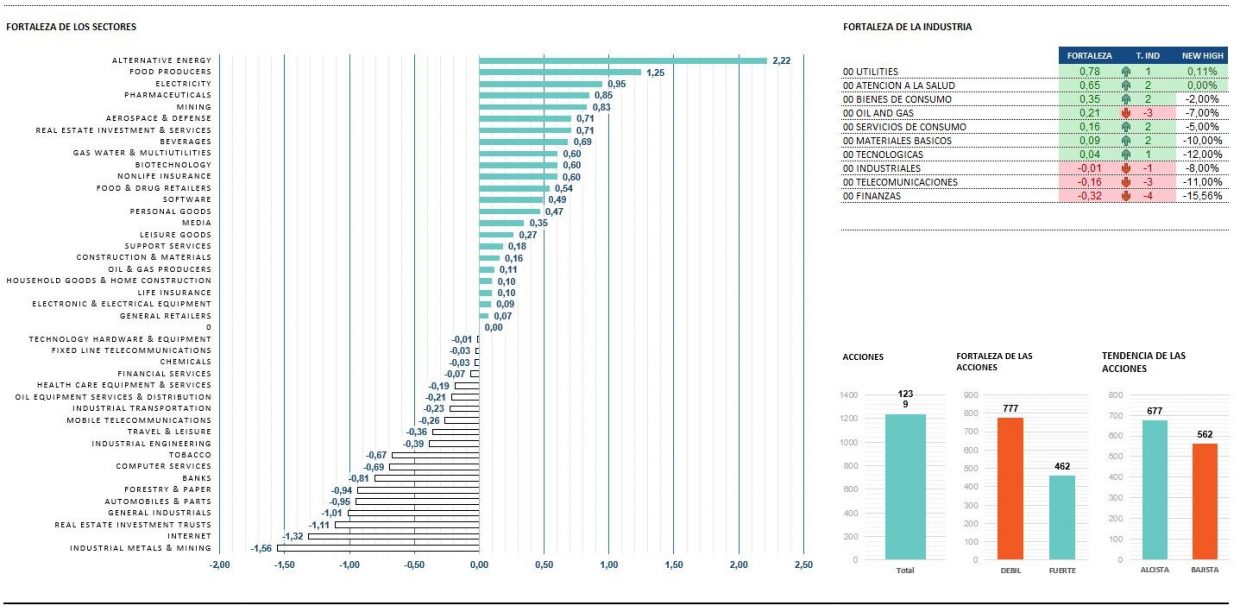

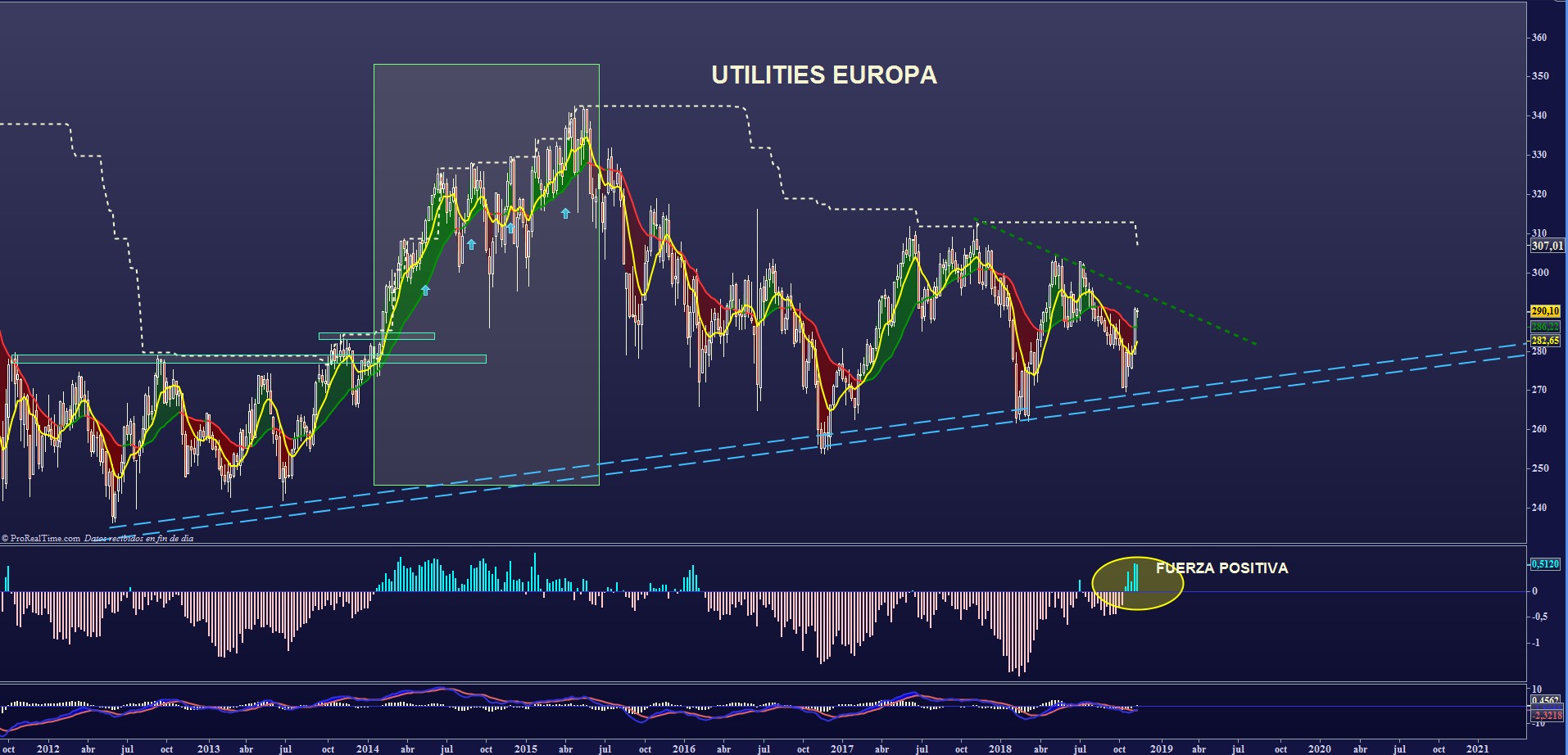

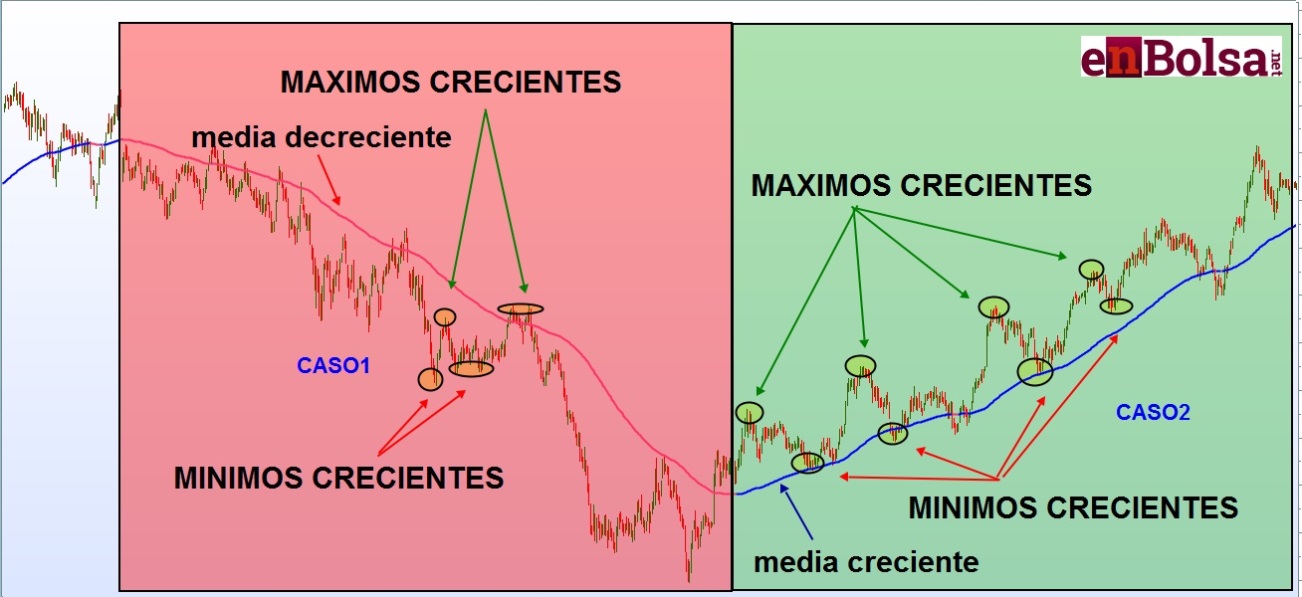

Un sector de calidad, es aquel que está en tendencia alcista y tiene fuerza positiva en comparación con el mercado de acciones, es decir, se mueve mejor que el mercado de acciones.

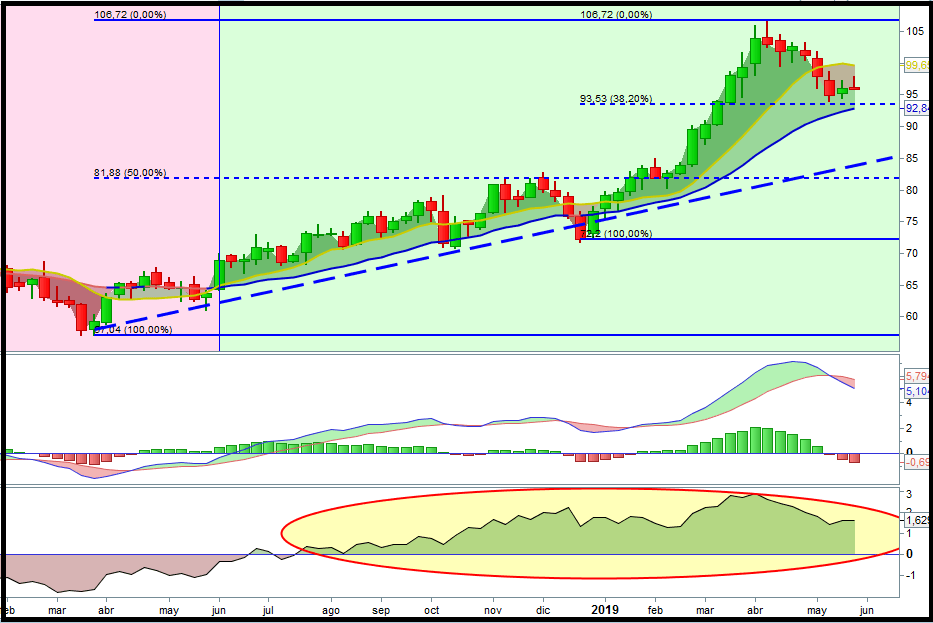

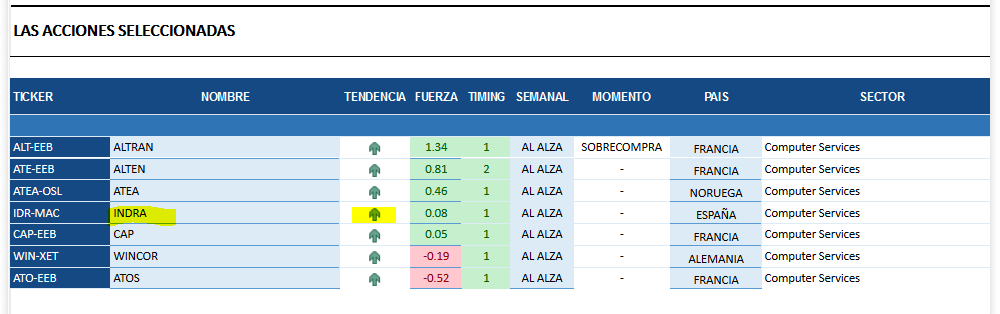

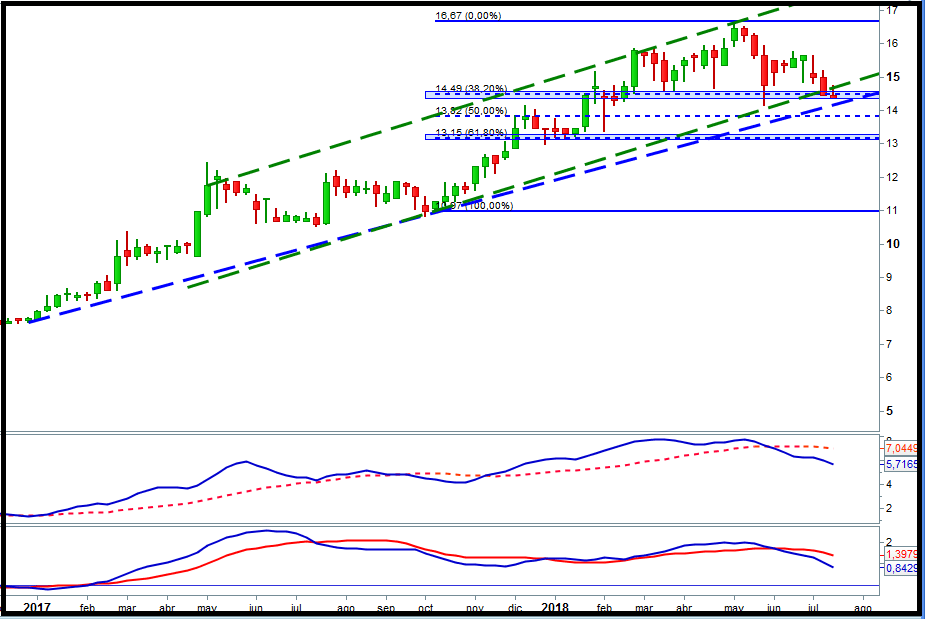

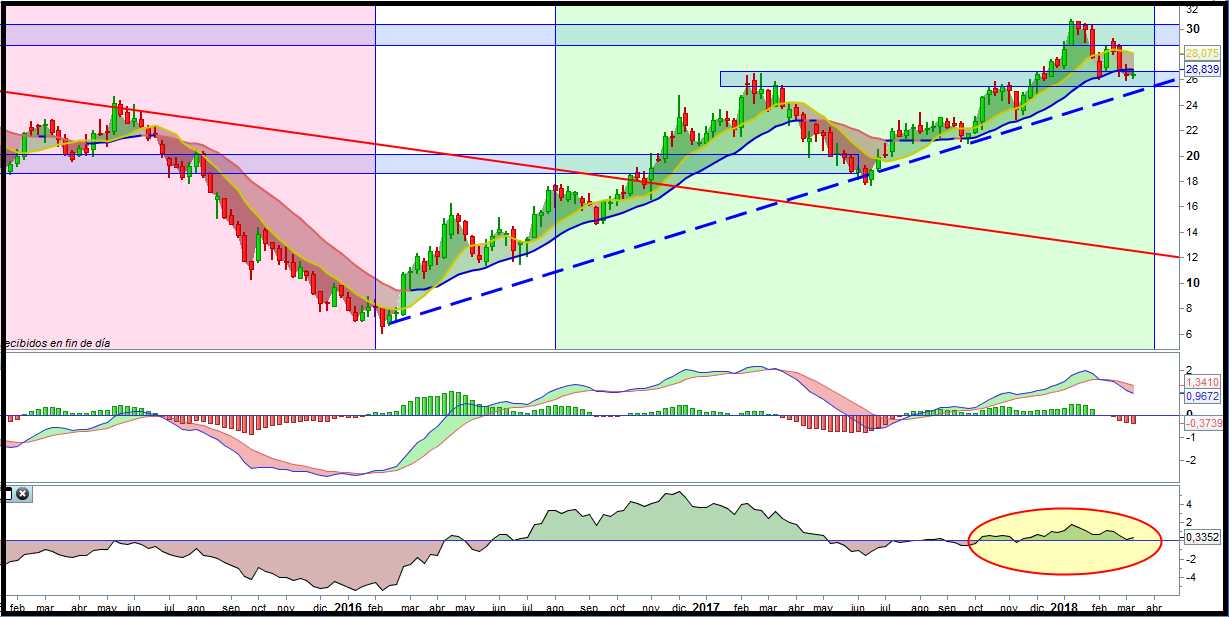

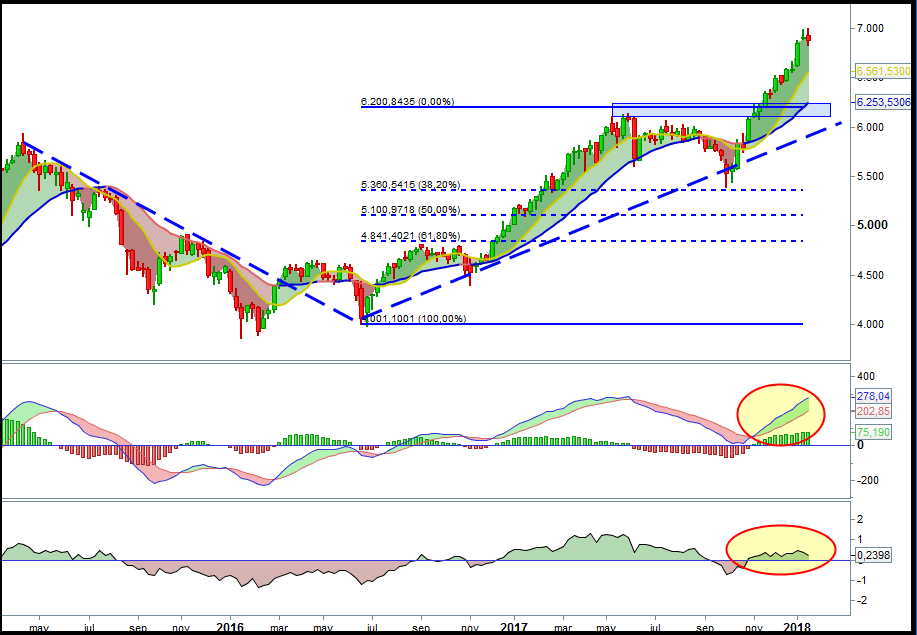

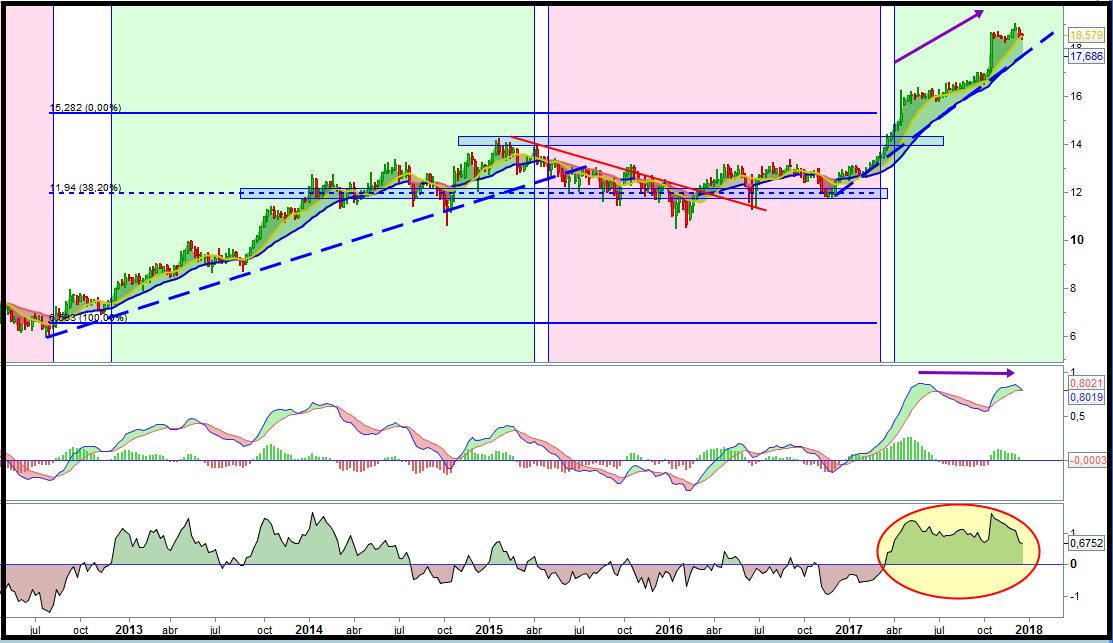

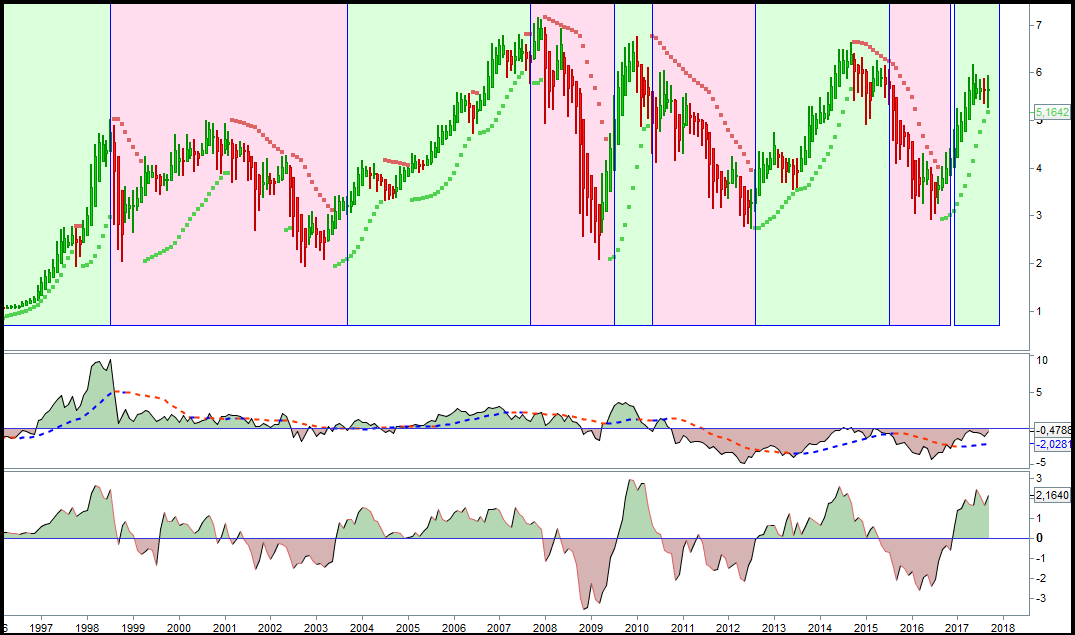

En el caso de Europa, el sector elegido esta semana es el de SERVICIOS INFORMÁTICOS de la industria Tecnológica. Como se aprecia en el gráfico esta semana ha conseguido cerrar por encima de sus máximos de 12 meses y acompañado de fuerza positiva.

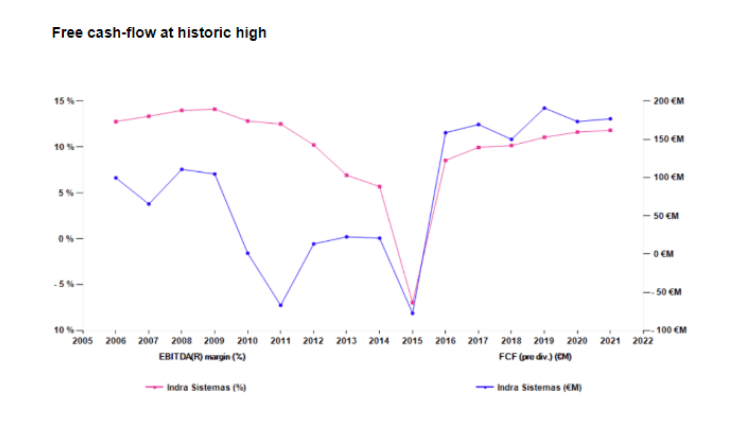

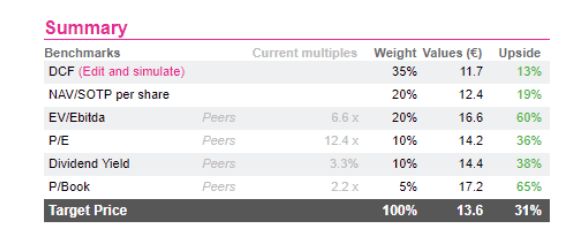

Habrá que empezar a mirar de cerca las compañías de este sector, como por ejemplo la española INDRA.

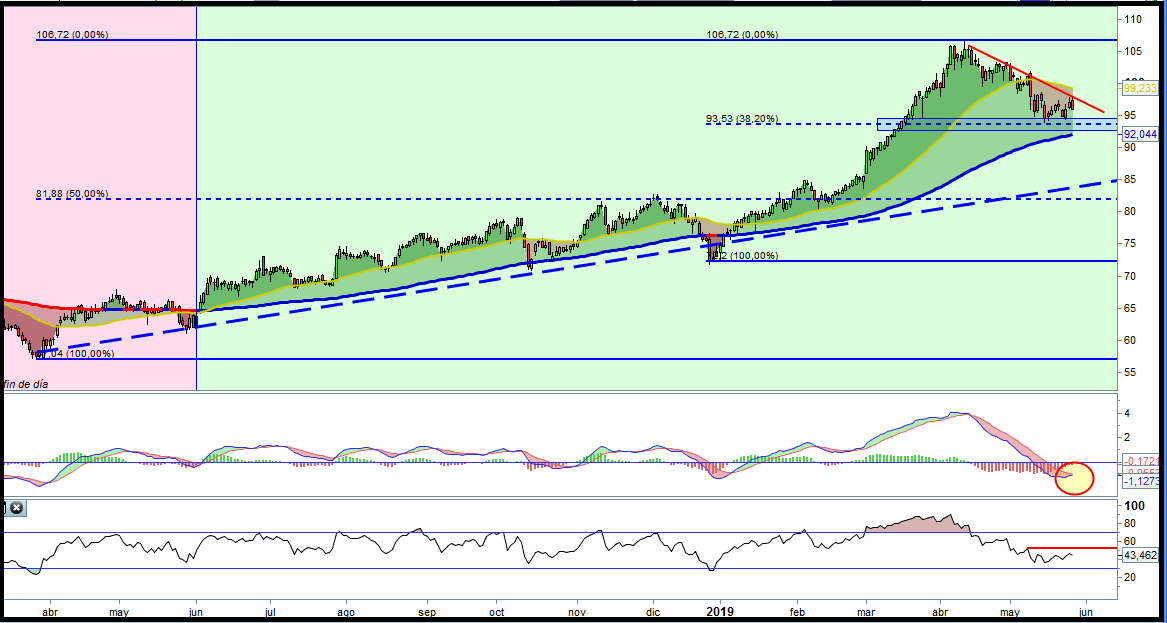

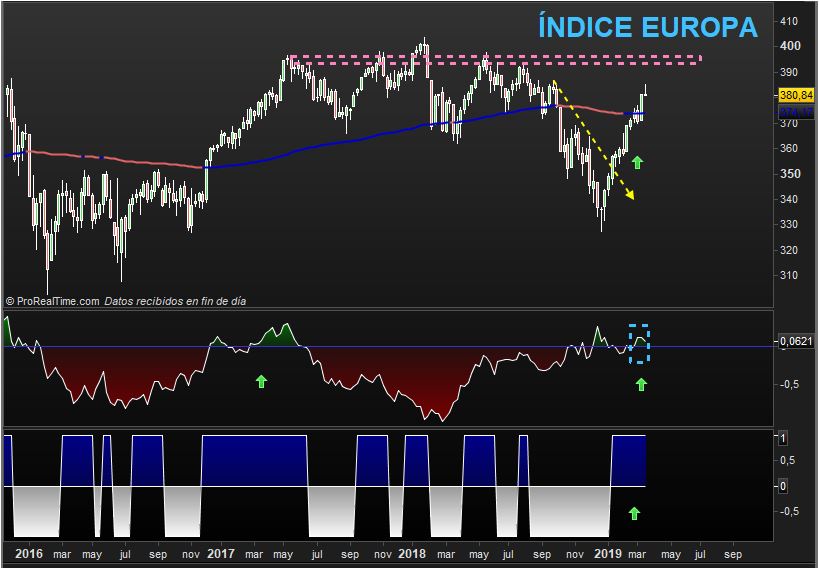

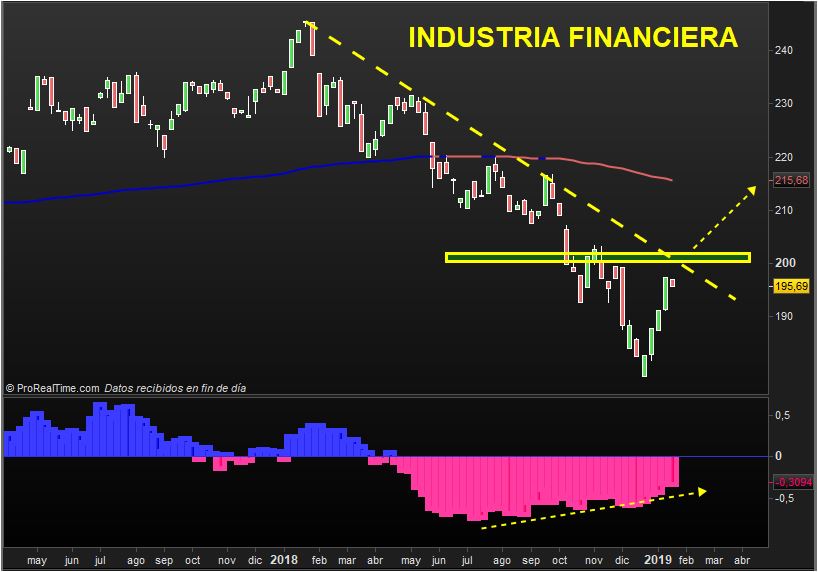

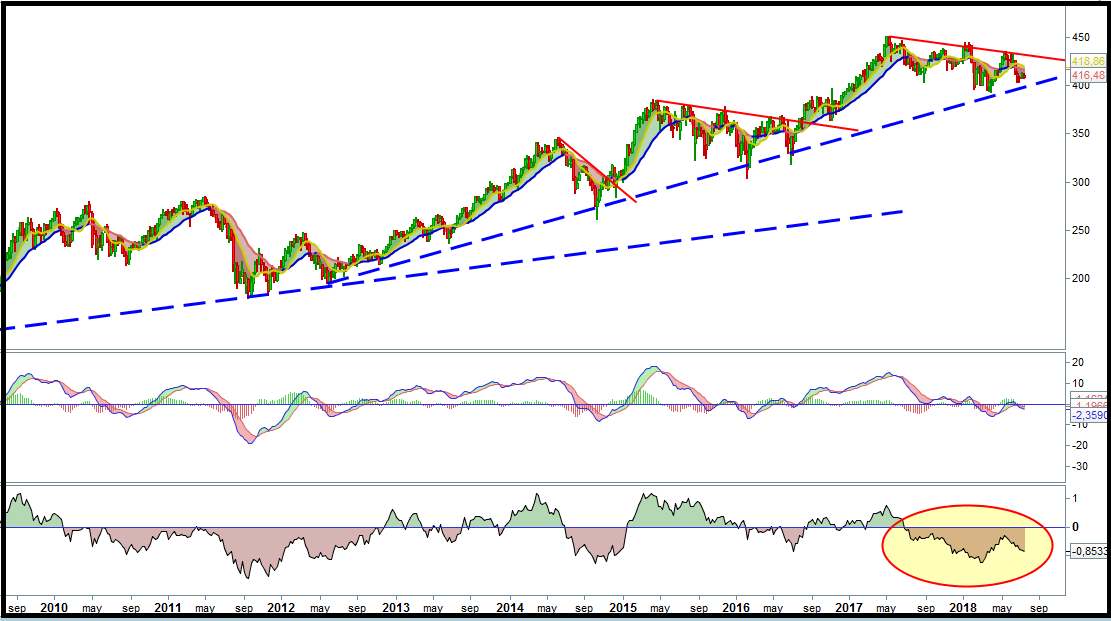

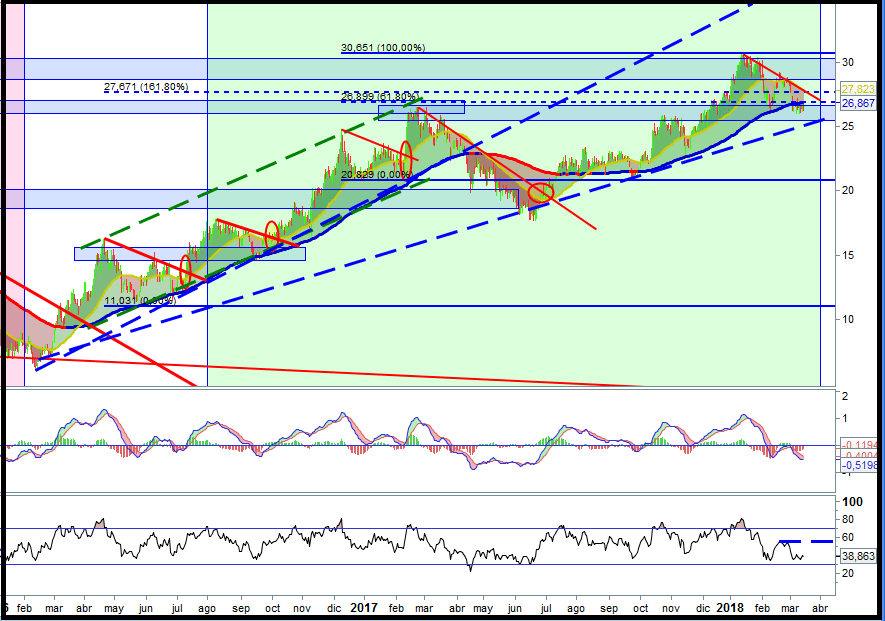

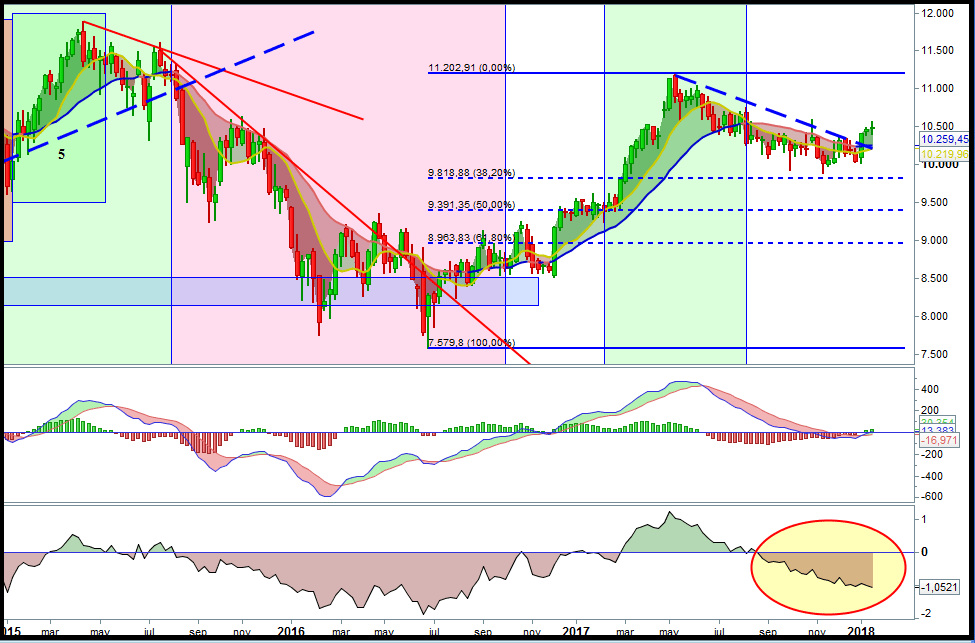

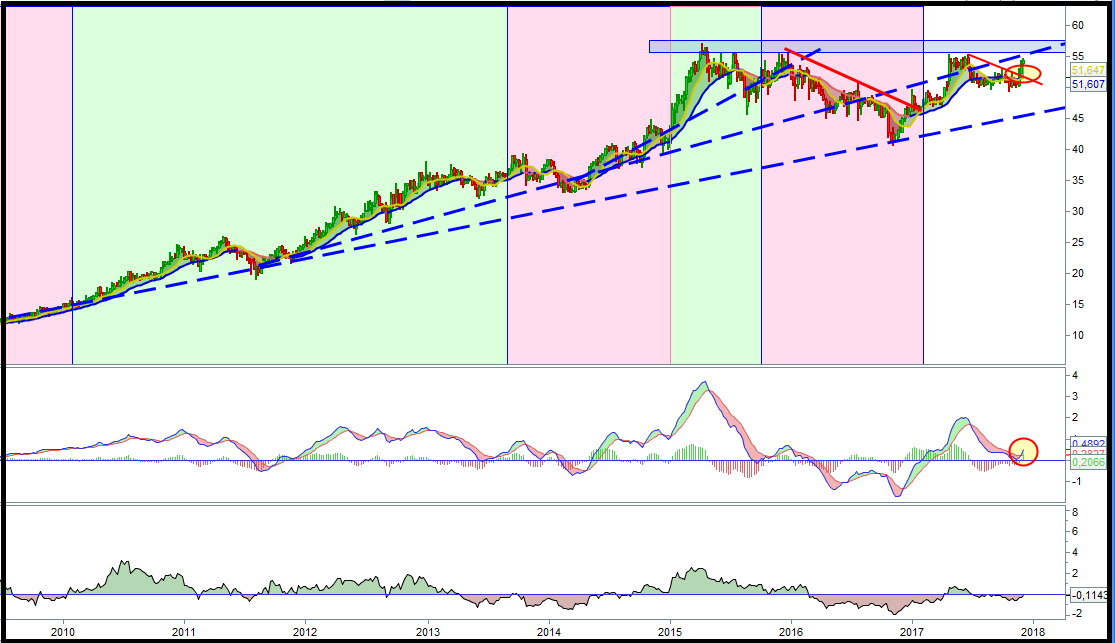

En cuanto a los índices bursátiles, me gustaría destacar al DAX30, y no porque tengamos que comprarlo ahora, si no por, ¿si el mercado corrige, donde parará la corrección?, ¿Dónde puedo comprar DAX para mi cartera?

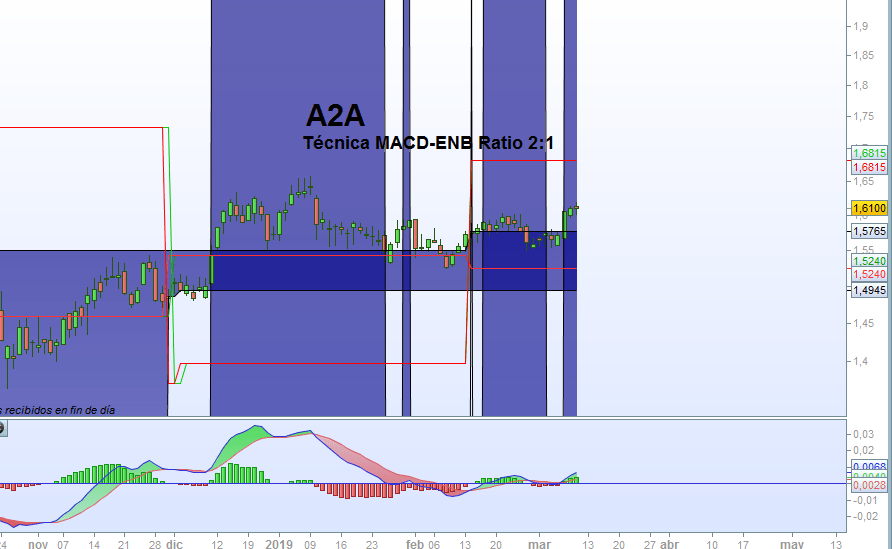

Mirando al gráfico diario del DAX, rápidamente nos damos cuenta de que la fase impulsiva o pauta de elliot, esta cada vez mas clara, en Agosto se inició el movimiento 1, a finales de Septiembre aparece el movimiento 2 y ahora lo que hemos visto es el movimiento 3, por lo tanto, nos queda una corrección (4) y un nuevo impulso (5).

La idea por tanto, será comprar DAX después de la corrección, es decir, atacar de forma clara el posible movimiento 5 y este puede empezar muy probablemente entre la zona de los 12800-1260.