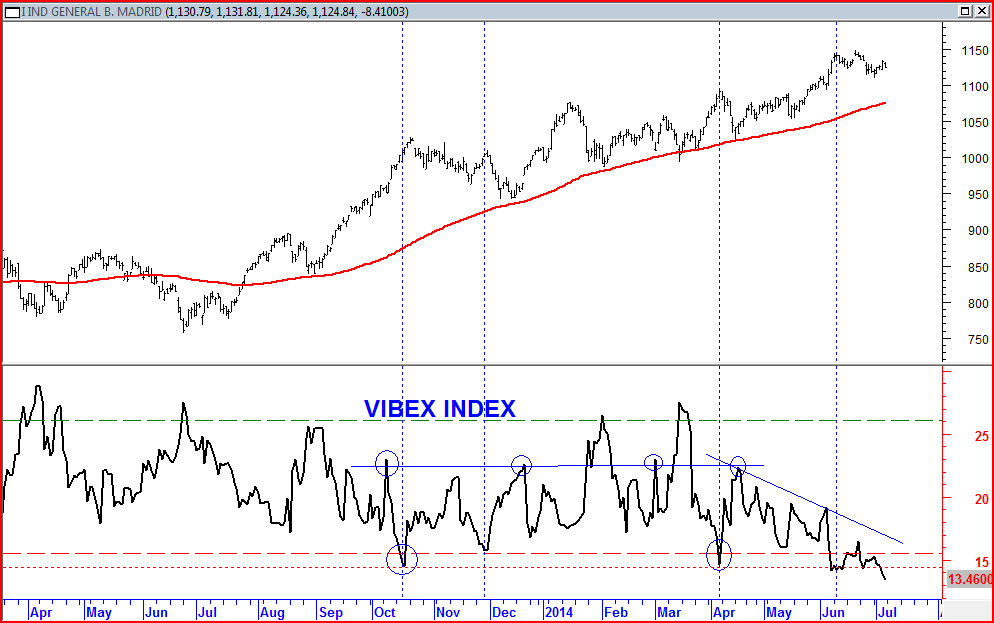

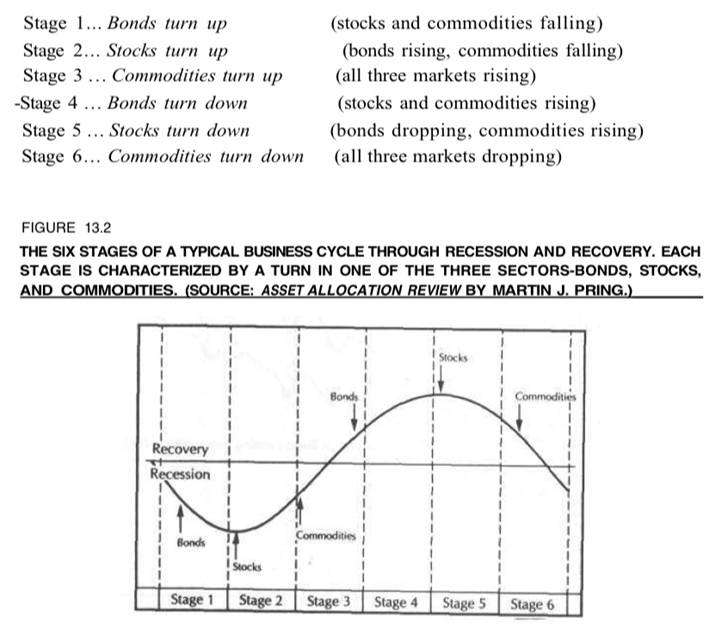

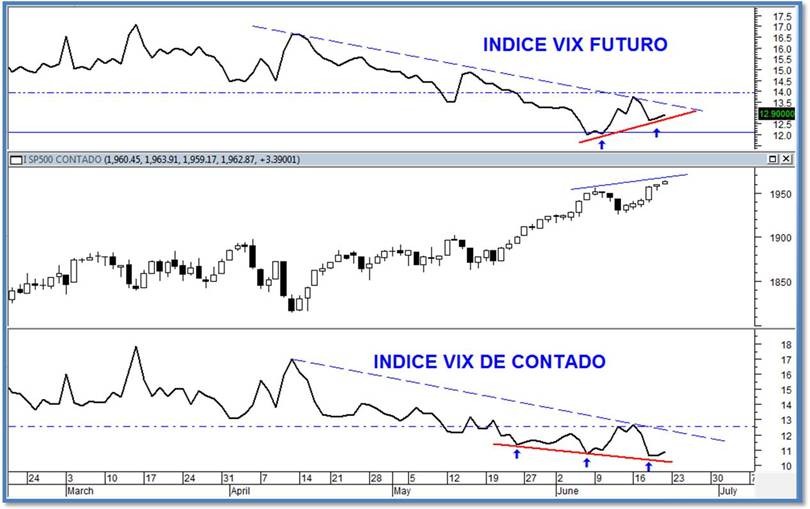

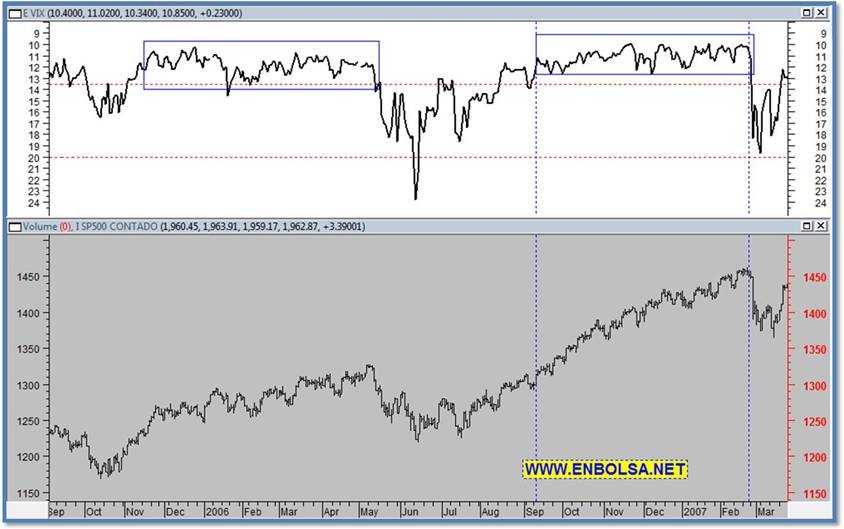

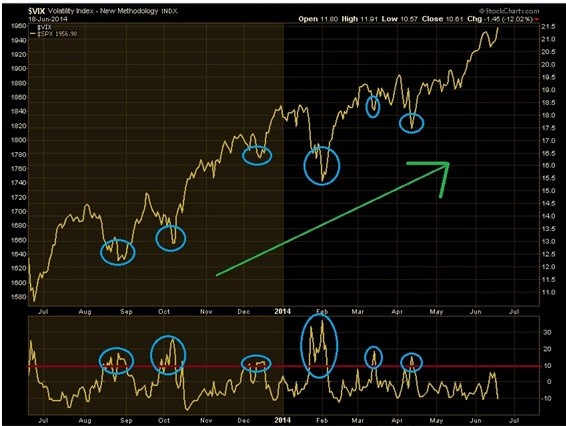

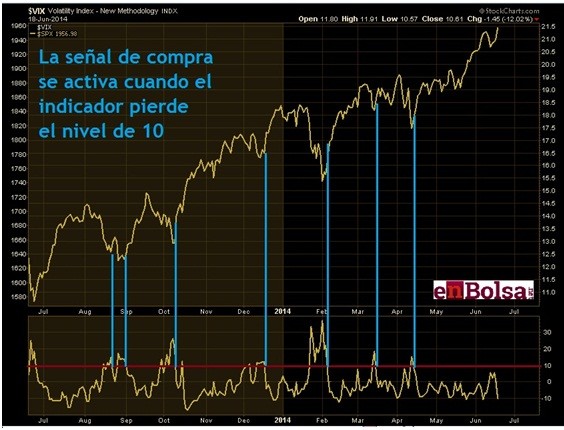

El índice VIX de VOALTILIDAD ESPAÑOL presenta lecturas de mínimos extremos.

Antes de comenzar, recordarles que los índices de volatilidad miden la volatilidad implícita en una cartera de opciones Call y Put relacionadas con un índice o ETF específico.

En la Zona Premium de EnBolsa.net podrán seguir en tiempo real y leer el PDF sobre la teoría y aplicación de sentimiento desde la sección de volatilidad de los datos de volatilidad de los principales índices mundiales.

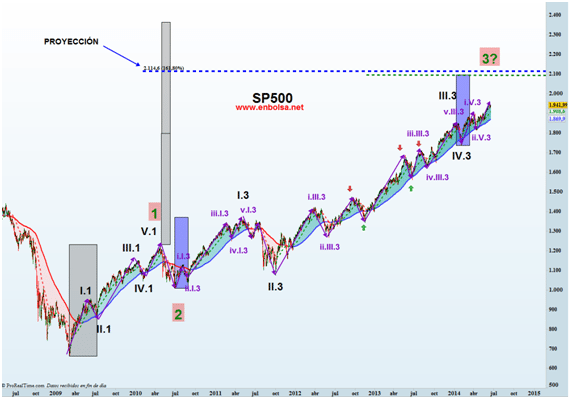

El índice VIX de volatilidad del CBOE ( Chicago Board Options Exchange) es el más popular y mide la volatilidad implícita de esta cartera de opciones Put y Call out of the money para el S&P500.

Para calcular en índice VIX de España el VIBEX , tan sólo tendremos que medir la volatilidad implícita de una cartera de opciones CALL y PUT a 30 días de este índice europeo.

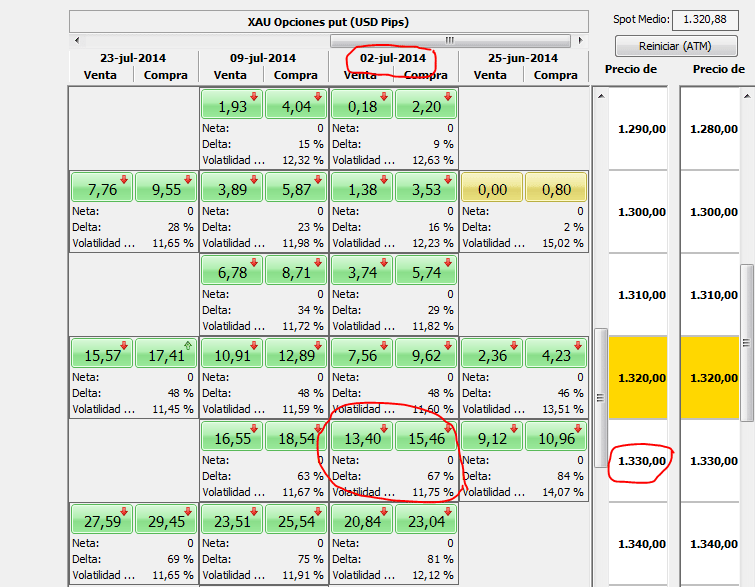

El precio de cada opción lleva implícita una volatilidad, también conocida como Desviación Estándar.

Utilizando una fórmula bastante compleja,calculamos una media ponderada de la volatilidad implícita para ver las expectativas a 30 días del índice Español, cuando hablamos de 30 días nos referimos a días naturales y no días de bolsa que serían 20.

Resumamos el proceso para su cálculo en 4 pasos :

1- Seleccionar el corto y el largo plazo de las opciones de Put y Call

2- Calcular la volatilidad implícita para cada opción.

3- Calcular la media ponderada de la volatilidad implícita en dichas opciones

4- Multiplicar la media por 100.

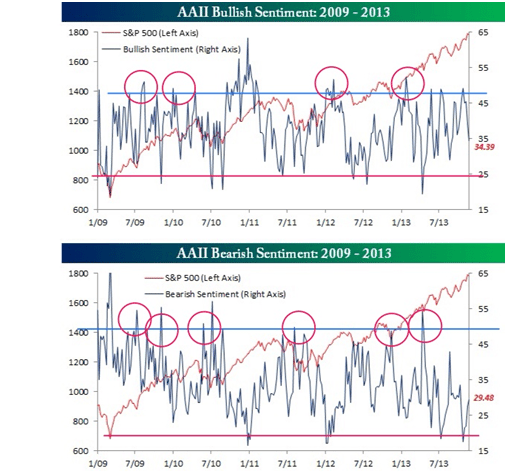

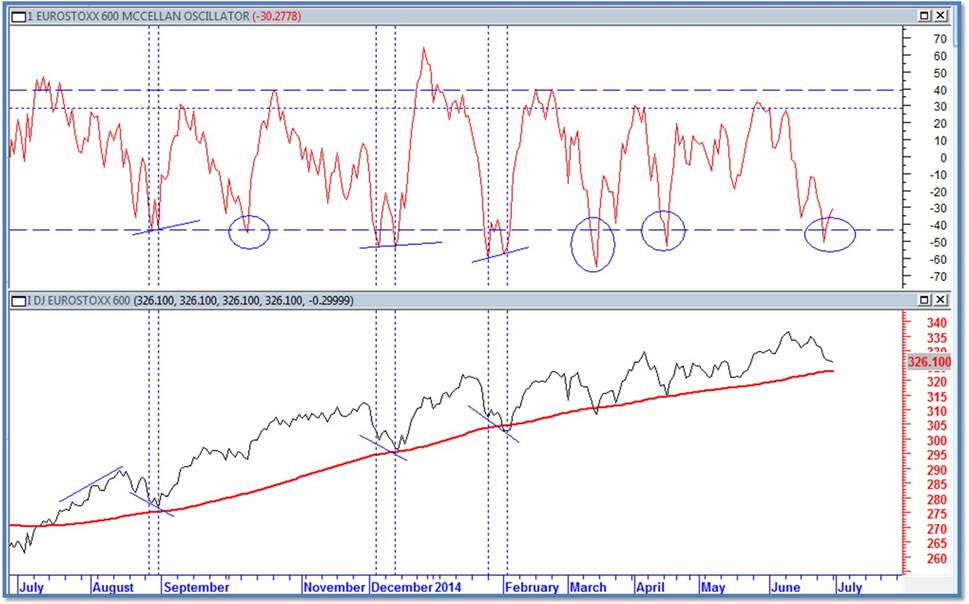

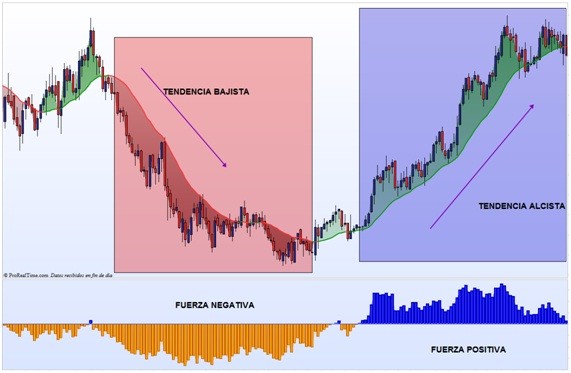

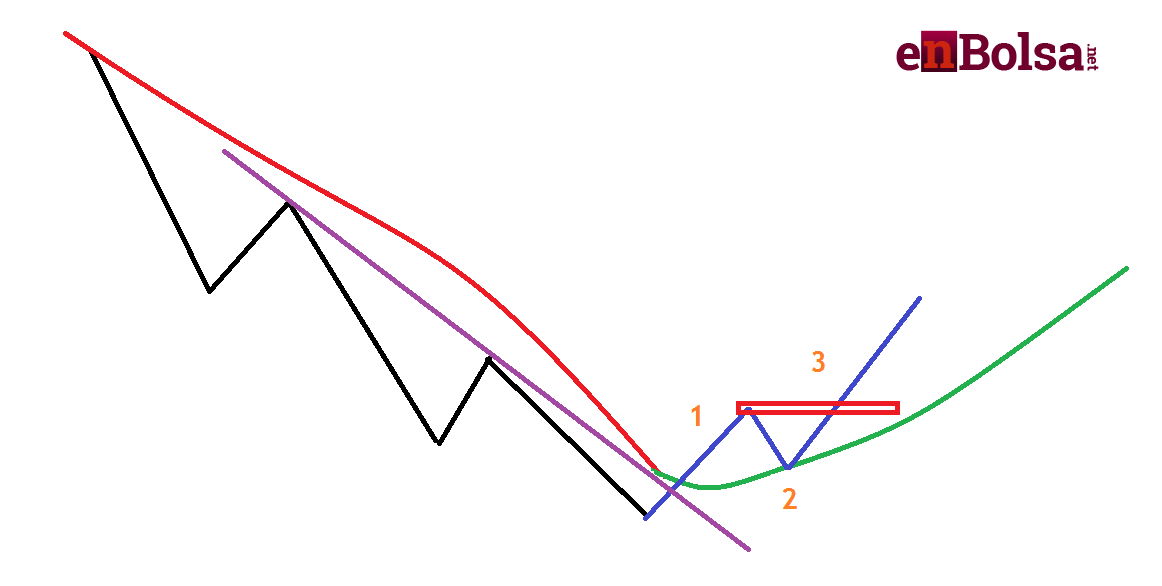

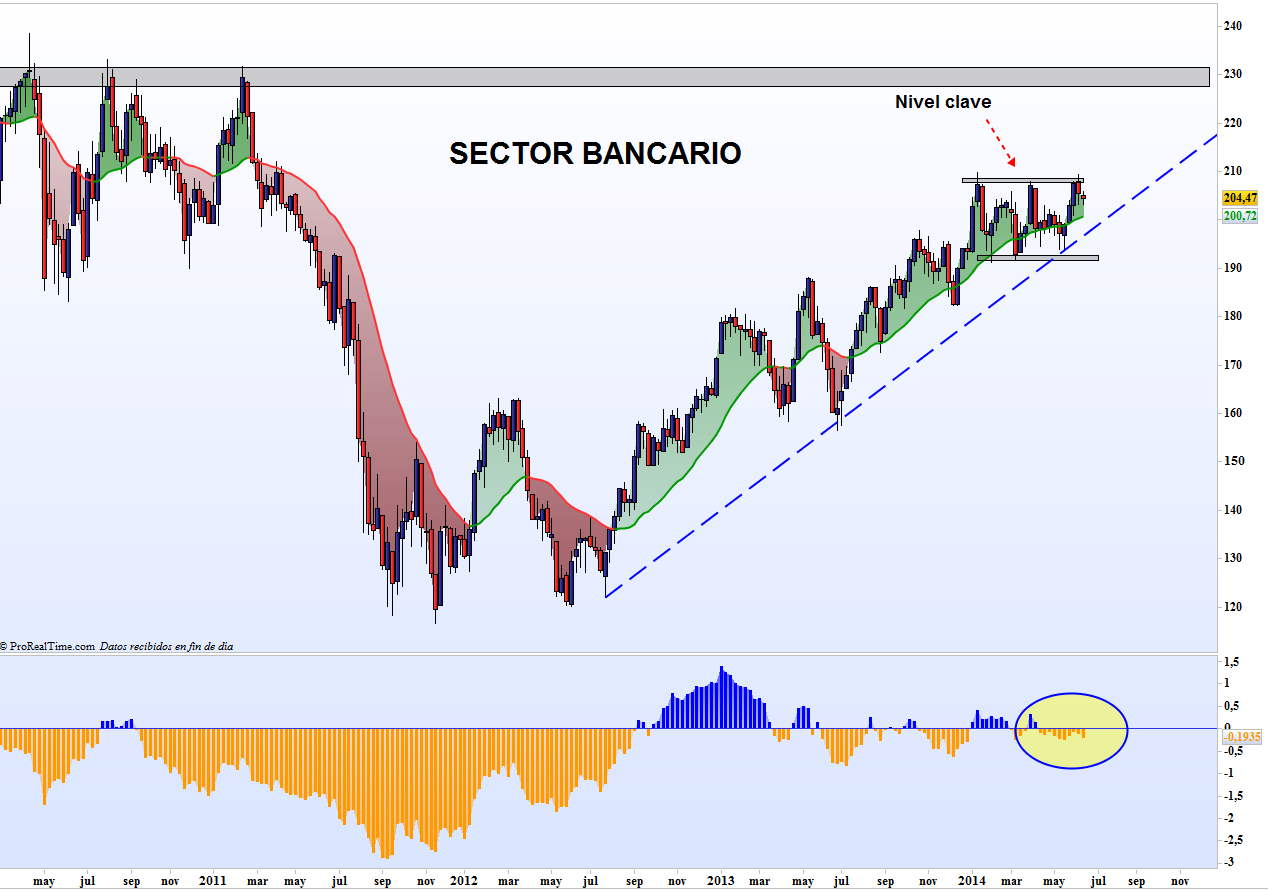

Los analistas técnicos o chartistas suelen utilizar el VIBEX, así como otros índices de volatilidad, para medir el sentimiento y así buscar sentimientos extremos que puedan presagiar giros del mercado.

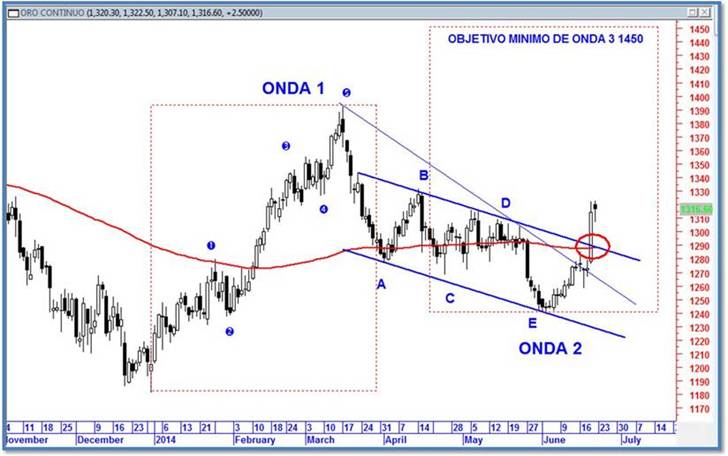

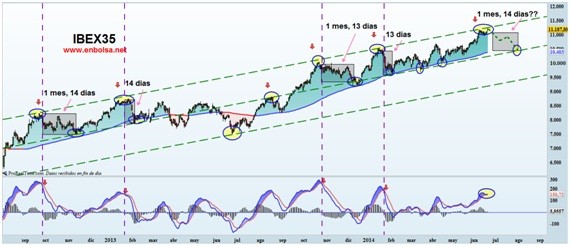

Este índice VIBEX marcó el pasado viernes un mínimo de 13,46 y este valor del volatilidad en España no se veía desde abril del año 2007, hace más de 7 años de ese momento.