Disponible una nueva entrega de nuestro informe bursátil.

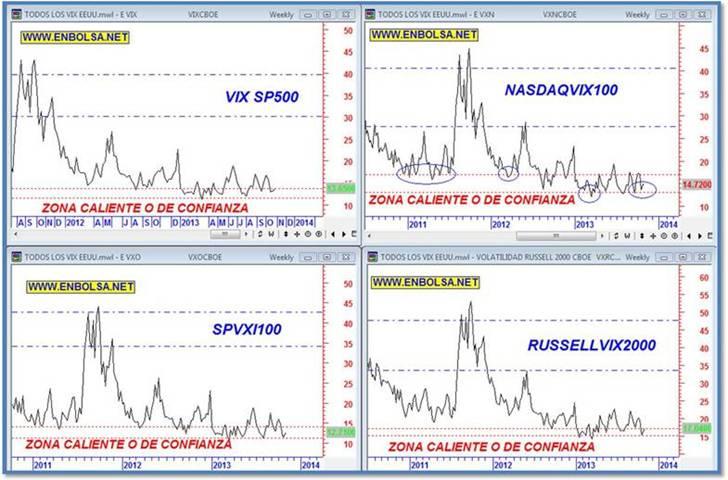

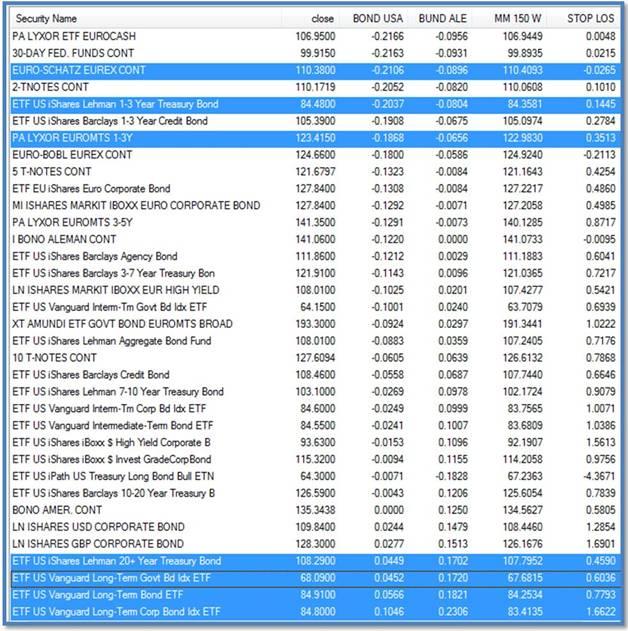

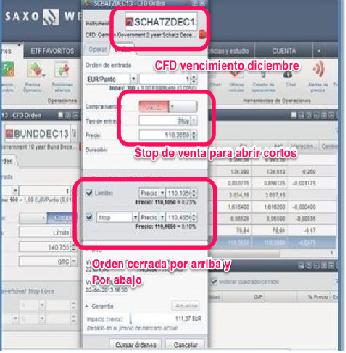

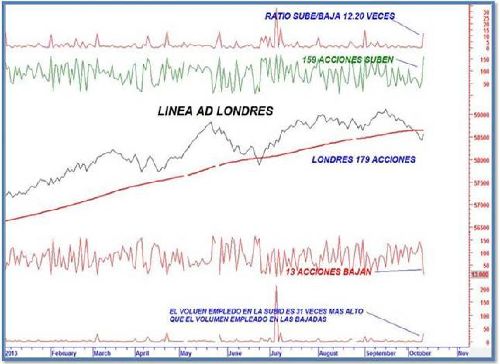

En él podrás encontrar los datos de flujos de capitales y fortalezas del mercado así como los momentos operativos del mercado, estos datos nos ayudarán a la toma de decisiones duratne esta semana que entra y como siempre os mostraremos cual es nuestro plan estrategico.

¿te lo vas a perder?

Para poder descargar el informe semanal de Enbolsa.net solo tienes que utilizar una de las redes sociales FACEBOOK o TWITTER pincha en el botón que aparece a continuación para descargar el Informe, solo te pedirá un tweet o un me gusta para poder activar la descarga.